BTC/HKD+1.65%

BTC/HKD+1.65% ETH/HKD+0.98%

ETH/HKD+0.98% LTC/HKD+1.06%

LTC/HKD+1.06% ADA/HKD+2.99%

ADA/HKD+2.99% SOL/HKD+1.39%

SOL/HKD+1.39% XRP/HKD+4.27%

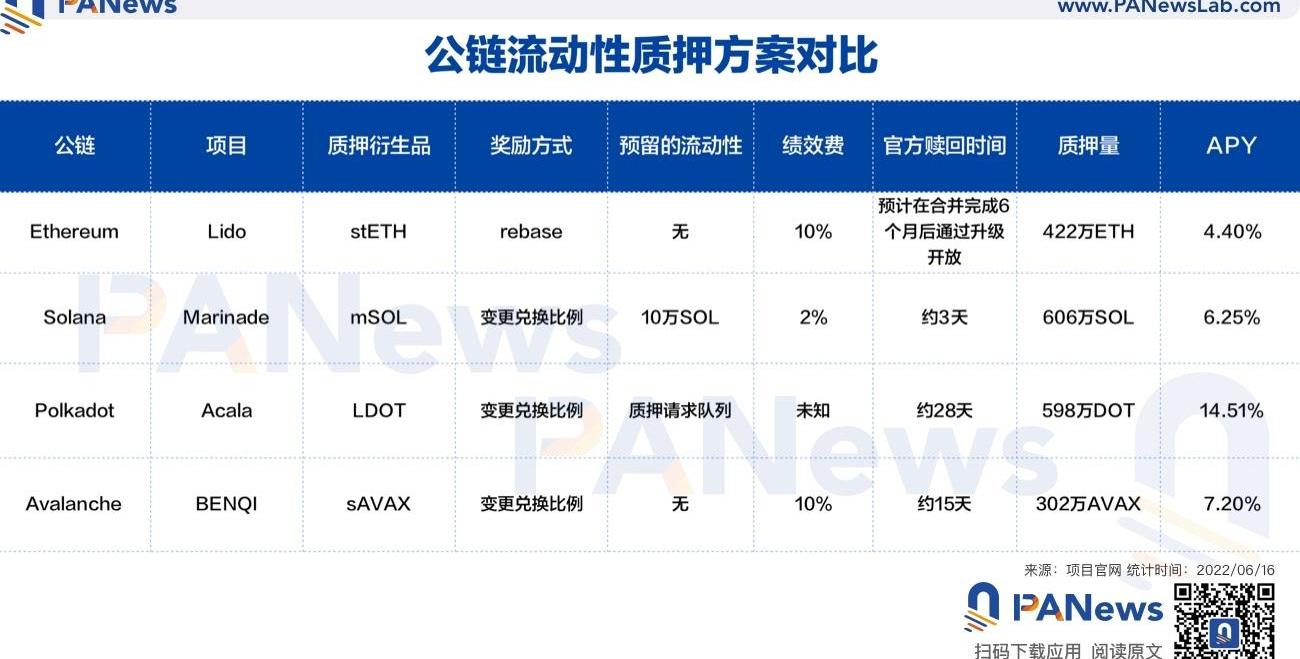

XRP/HKD+4.27%當八音盒的音樂驟停,木馬停止了轉動,當流動性的節奏不能連續,金融市場則進入恐慌。近期,無論是Celisus引發的stETH流動性危機,還是交易所AEX因為資金期限錯配,短期流動性資金不足而暫停用戶提幣,都是市場流動性不足所帶來的負面影響。在加密市場,流動性質押項目的本意是在幫助用戶獲得PoS收益的同時,能夠釋放質押資產的流動性。但是在bLUNA和stETH近期的極端行情中,流動性質押項目提供的流動性并沒能讓用戶及時退出,還造成了市場踩踏和恐慌。當Terra的這一套機制崩潰時,bLUNA/LUNA的兌換比例約為0.7。bLUNA是通過LidoFinance質押LUNA后獲得的衍生品,退出需要21天的等待期,也可以通過Astroport或Terraswap兌換為LUNA。如果bLUNA在二級市場上的流動性足夠好或者質押平臺提供額外的退出通道,那么持有者bLUNA的用戶完全可以及時換成LUNA并出售,降低自己的損失。以上只是一種極端情況,而現在stETH并沒有額外的風險,僅僅是流動性不足,也導致了部分用戶的恐慌,使stETH出現了5%以上的負溢價。流動性質押的退出條件、項目方的質押比例、流動性分布等條件都影響著用戶在退出時的體驗,具體到每條公鏈、每個項目,又不一樣。下文中,PANews將介紹主要公鏈上的流動性質押項目的相關情況,當你在選擇項目質押時一定要了解這些流動性的方案和潛在的風險。

Argent:請收到更新提示用戶于8月21日前完成升級,存在資產遺失風險:8月8日消息,Starknet錢包Argent發推稱,因Starknet正在升級,一些舊的Starknet帳戶也需要升級,升級計劃于8月21日進行,95%用戶不受影響,但請收到更新提示的用戶于該日期前完成升級,否則存在資產遺失風險。[2023/8/8 21:31:13]

Ethereum:stETH

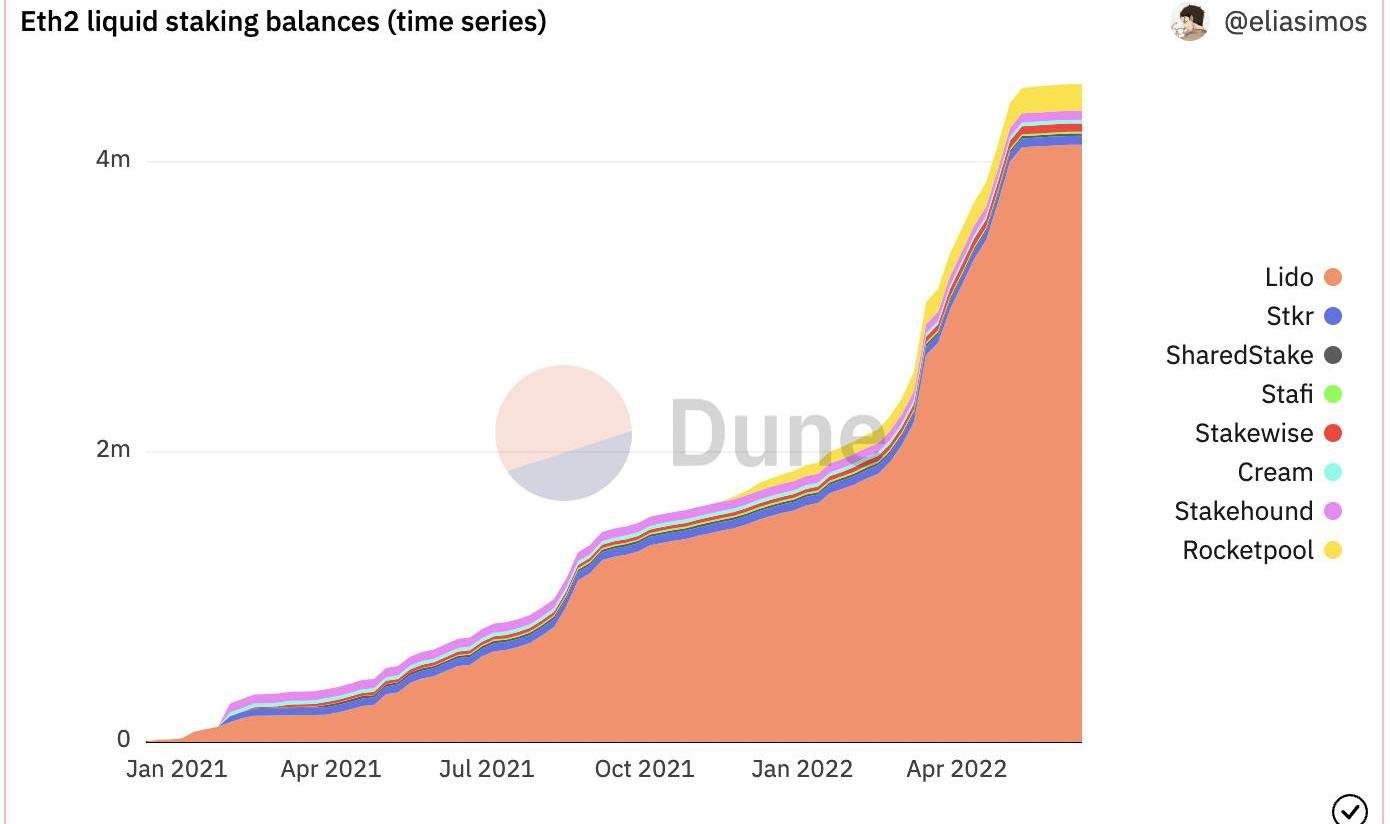

以太坊升級將由工作量證明向權益證明過渡。質押功能在2020年12月信標鏈上線時啟動,但質押的ETH需要在以太坊主網和信標鏈PoS系統“合并”完成后通過升級才能贖回。在以太坊基金會看來,贖回質押的ETH的優先級并不高。而合并的難度堪稱“為飛行中的飛機更換發動機”,因此贖回時間可能遭遇延期。若用戶自行建立節點質押,需要一定的技術、硬件支撐,質押數量必須是32ETH的倍數,且遭到Slash懲罰的概率更大。基于種種限制,以Lido為主的流動性質押協議誕生,通過Lido質押的ETH流動性代幣為stETH,stETH采用Rebase的方式,每天調整余額以發放獎勵,始終保持ETH和stETH的內在價值相等。Lido的流動性質押服務在2020年12月推出后,又陸續擴展到Terra、Solana、Kusama、Polygon和Polkadot等鏈上。根據6月15日Lido官網的數據,通過Lido質押的資金大約為43.9億美元,質押用戶數為13.3萬人。其中,以太坊上質押的資金為43.2億美元,占Lido總質押資金的98.3%。Lido收取質押獎勵的10%,其中5%分配給節點運營商,5%分配給LidoDAO國庫。Lido中質押有422萬ETH,而以太坊上質押的ETH總量約為1288萬。根據DuneAnalytics@eliasimos的統計,Lido約占整個Eth2流動性質押份額的90.8%。

第一共和銀行跌超70%,市值不足45億美元:金色財經報道,美股銀行股盤前持續下挫,第一共和銀行跌超70%,市值不足45億美元。西太平洋合眾銀行跌超40%,阿萊恩斯西部銀行跌超30%。[2023/3/13 13:00:55]

Lido官網沒有為質押用戶提供額外的退出渠道,但是通過流動性挖礦的方式,激勵了stETH的流動性,并通過規模和品牌效應讓stETH在整個DeFi生態中廣泛應用。截至6月15日下午,在市場下跌已經引發連環清算的情況下,以太坊上主要的借貸協議AaveV2中,stETH的存款約為13.3億美元,占以太坊上AaveV2總存款的21.5%;Curve中ETH/stETH的流動性共6.09億美元,其中stETH占比80.38%,ETH占比19.62%。在Celsius引發的恐慌之下,Curve池流動性已經偏離平衡,但依然有超過1億美元的ETH。在原來Terra鏈上的Anchor中,由Lido質押產生的bETH也可以作為抵押品。本次stETH的脫錨只是單純的流動性問題,只要質押ETH的需求還在,stETH就有購買需求。若出現較大折扣,對于ETH的長期持有者而言則是買入機會。Solana:mSOL

ConsenSys已更新隱私政策,將收集MetaMask用戶交易時的IP地址和ETH地址:11月24日消息,以太坊基礎設施開發公司ConsenSys更新了其隱私政策,聲明當用戶在MetaMask中使用Infura作為默認RPC時,將在用戶發送交易時收集對應的IP地址和ETH地址。如果用戶使用自己的以太坊節點或第三方RPC提供商,那么Infura和MetaMask不會收集用戶的IP地址或ETH地址,具體情況將取決于用戶所使用的RPC提供商進行的任何信息收集以及他們關于此類要求的條款。[2022/11/24 8:03:34]

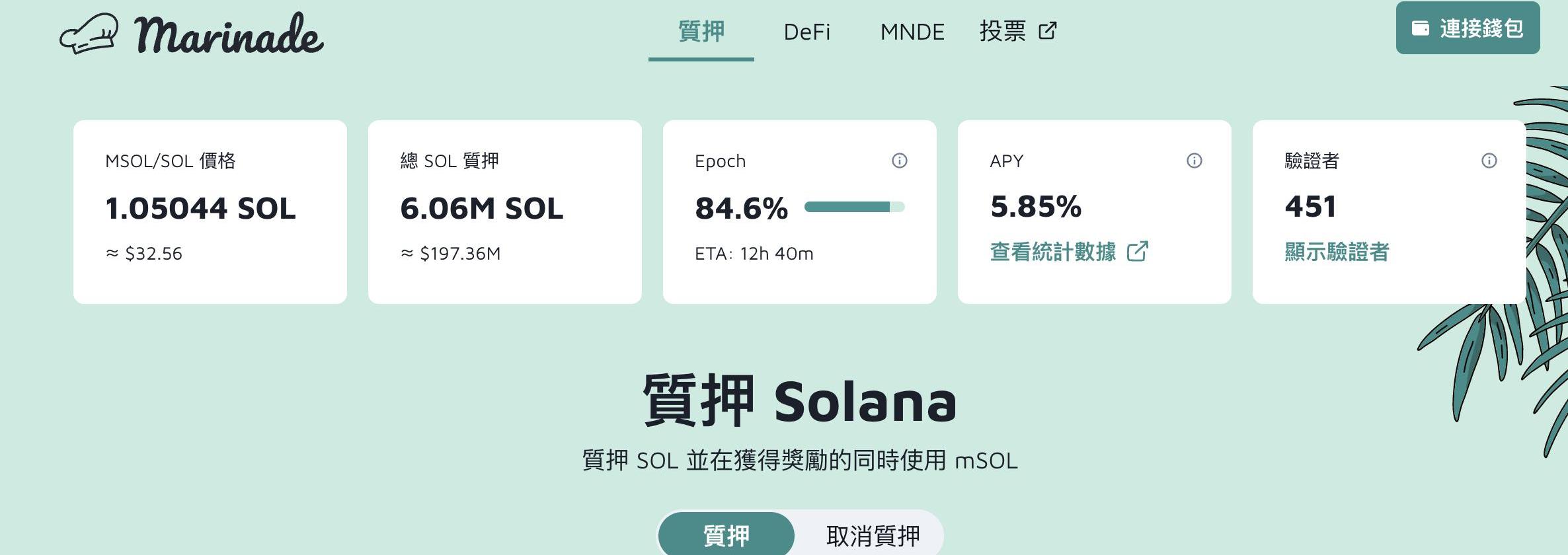

Solana將歷史證明和權益證明相結合,用戶可以質押SOL成為驗證者,也可以通過“委托質押”,將SOL委托給Solana鏈上的驗證者。如果通過官方渠道質押,質押后需等待1~3天才能開始接收獎勵,取消質押后也需要等待1~3天才能贖回SOL代幣。

Marinade是Solana上最大的流動性質押協議,用戶通過Marinade質押后會獲得mSOL代幣。mSOL是一種增值代幣,SOL與mSOL的兌換比例將根據積累的獎勵調整。Marinade預留有一部分流動的SOL,以幫助用戶立即取消質押。預留的SOL流動性目標設定為10萬SOL,立即贖回的費用為0.3%~3%,這取決于實際的流動性,流動性越少,立即贖回的費用越高。用戶也可以選擇“延遲取消質押”將mSOL贖回為SOL,而無需支付任何費用。Marinade收取質押獎勵的2%。目前mSOL的流通量為606萬SOL,在Solana生態的主要DeFi協議中得到應用,如DEX中的Saber、Orca等,也可以在借貸協議Solend中作為抵押品。Solend是mSOL的主要去處,其中的mSOL存款為123.7萬mSOL,折合約4421萬美元。在DEX中,Saber的流動性較好,mSOL/SOL交易對的流動性為528萬美元,但相對于mSOL的總量而言并不高,此外還有部分流動性分布于Orca、Raydium、Crema等DEX中。Polkadot:LDOT

債權人名單顯示Zhu Su向三箭資本提出500萬美元索賠:7月18日消息,三箭資本債權人Soldman Gachs披露,其已經查看完整的3AC的債權人名單,并注意Zhu Su已提出500萬美元的索賠。

此外,該基金的投資管理機構ThreeAC Limited提出2500萬美元的索賠,其他債權人包括DCG、Voyager、Algorand、DeFiance Capital、Celsius Network、CoinList、Galaxy、SBICrypto、BlockFi、Moonbeam Network和BitGo等。所有索賠總價值為28億美元,未來可能還會增加,一些索賠人僅申請1美元,并有權增加索賠額。[2022/7/18 2:20:31]

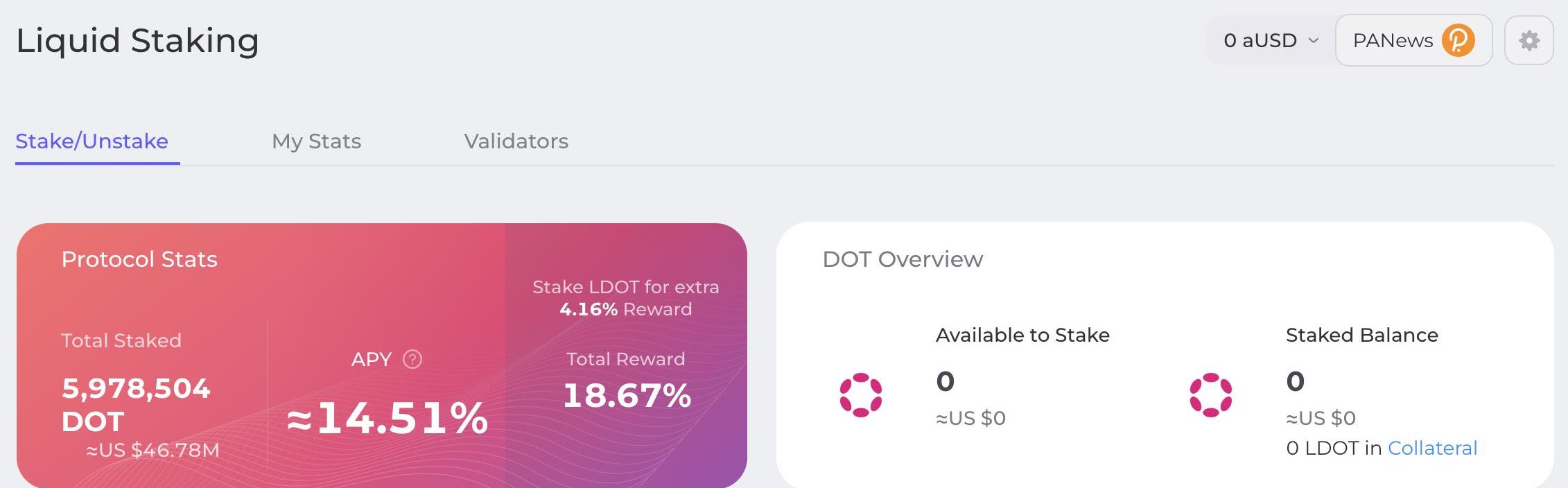

波卡中的流動性解決方案眾多,包括Acala、Bifrost、Parallel、Lido等均提供了DOT的流動性質押服務。以首個拍下波卡平行鏈插槽的Acala為例,其中就包括兩種流動性質押衍生品,LDOT和lcDOT。lcDOT用于釋放參與眾貸的DOT流動性。由于波卡平行鏈需要通過用戶和項目方質押DOT,拍得插槽才能共享波卡的安全性,這部分鎖定的DOT將不再獲得額外的通脹獎勵。平行鏈項目方通常會以自身的代幣激勵參與眾貸的用戶,鎖定的DOT時間也較長,目前lcDOT與DOT的兌換比例約為0.66。

Alpaca Finance將于6月2日新增CAKE的借貸金庫及杠桿收益池:6月1日消息,杠桿挖礦平臺Alpaca Finance計劃分別于北京時間6月2日15:00和18:00新增CAKE的借貸金庫及CAKE的杠桿收益池,其中包含BNB-CAKE(3x)、BUSD-CAKE(3x)、USDT-CAKE(3x)這3個CAKE的交易對。[2022/6/1 3:56:23]

LDOT是Acala的Homa協議提供的一種更為通用的流動性質押衍生品。若通過官方渠道將DOT委托給其它節點,贖回時需要約28天的等待期,LDOT則提供了一種可以立即贖回的機會。一開始LDOT與DOT的兌換比例為0.1,隨著時間的增加,兌換比例會上升。目前質押了約598萬DOT,折合約4916萬美元。LDOT可以立即贖回為DOT,官網稱優先從質押請求隊列中贖回,然后依靠Acalaswap的流動性,但是質押請求隊列的流動性未知。用戶也可以選擇正常的取消質押途徑,等待28天。目前,LDOT的APY約為14.51%,若質押LDOT還可以獲得額外4.11%的APY。在Acala的Swap中,LDOT/DOT交易對包含2.09萬DOT與39.6萬LDOT,折合約34.6萬美元。LDOT也可在Acala中用于流動性挖礦,aUSD/LDOT的APY為22.01%,目前該交易對的流動性約為118萬美元。Avalanche:sAVAX

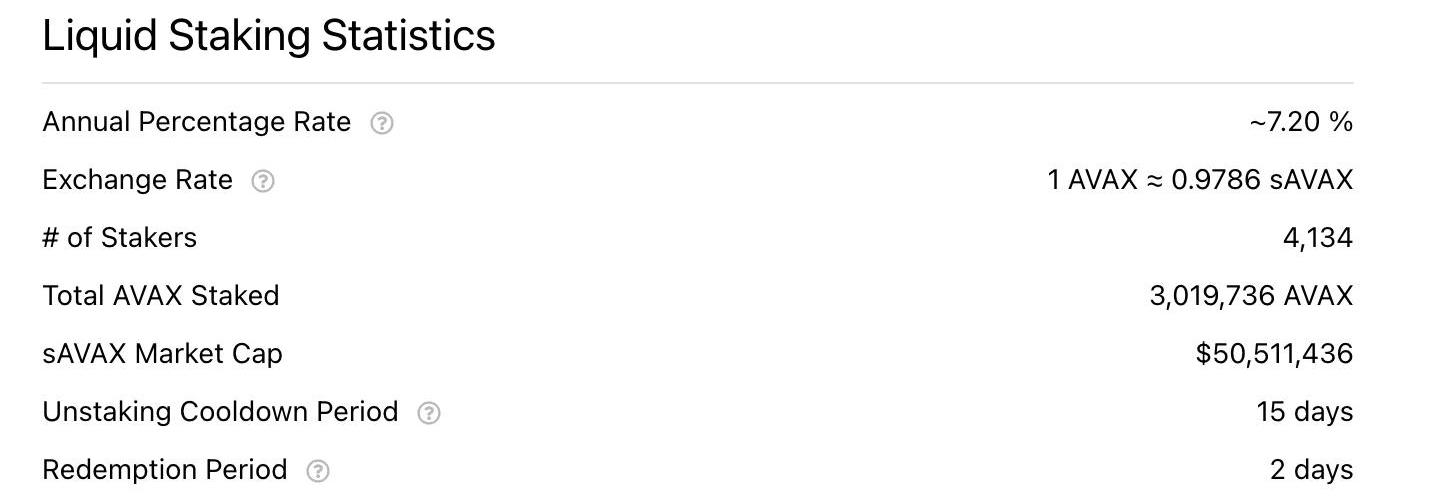

BENQI原本是Avalanche上最大的借貸協議,但后來面臨Aave和TraderJoe的競爭,如今Avalanche上AaveV3的規模已經遠超BENQI。而BENQI也推出了流動性質押服務,其質押衍生品為sAVAX。

通常情況下,Avalanche上的質押發生在P鏈上,這是Avalanche的元數據區塊鏈;而我們常用的智能合約鏈為C鏈,兼容以太坊虛擬機。BENQILiquidStaking允許用戶直接在C鏈上質押AVAX,并從P鏈獲得驗證獎勵,無需在P鏈上鎖定AVAX。目前,通過BLS質押有大約302萬AVAX,折合約5343萬美元。BLS并不提供額外的贖回渠道,需要等待15天的冷卻期,或者從DEX中交易。BLS提供的質押APY約為7.2%,獎勵積累到sAVAX中,sAVAX與AVAX的兌換比例不斷升高,協議收取驗證者獎勵的10%。sAVAX的最大用途是在BENQI中作為抵押品,目前BENQI中有100萬sAVAX存款;Plytypus中AVAX/sAVAX交易對包含46.7萬AVAX和76.3萬sAVAX,一共折合約2200萬美元,為sAVAX提供主要的流動性。此外,sAVAX也可以在YetiFinance中作為借貸YUSD的抵押品,DEXTraderJoe中sAVAX/AVAX交易對的流動性為621萬美元。而Avalanche上TVL最大的AaveV3并不支持sAVAX,可能是考慮到安全問題,也可能因為BENQI和Aave為競品關系。小結

借貸協議是流動性質押衍生品的主要用途,如stETH、mSOL、sAVAX都主要在借貸協議中作為抵押品。部分項目預留有一小部分代幣,作為用戶立即退出時的流動性,如Solana上的Marinade,雖然這會導致整體收益略微降低,但也為用戶的退出路徑增加了一條保障。整體上,流動性質押衍生品在DEX中的流動性并不好,部分公鏈缺乏Stableswap,交易滑點高,相對而言sAVAX的流動性更好。

本文梳理自Liquifi創始人RobinD.Ji在社交媒體的發言。考慮在加密市場推出Token,抑或將未來的Token授予員工和投資者,我們對最新的通證經濟學基準和趨勢進行了一些分析,以幫助您規.

1900/1/1 0:00:00作者|十文、秦曉峰、Azuma編輯|郝方舟出品|Odaily星球日報加密市場陷入恐慌,利空正逐漸兌現.

1900/1/1 0:00:00本文梳理自DeFi分析師@SmallCapScience在個人社交媒體平臺上的觀點,BlockBeats對其整理翻譯如下:今天的研究主題是stETH/ETH,其交易對流動性正在耗盡.

1900/1/1 0:00:00本文來自economictimes,Odaily星球日報|Moni 對于全球科技公司而言,2022年并不好過.

1900/1/1 0:00:00NFT數據日報是由Odaily星球日報與NFT數據整合平臺NFTGO.io合作的一檔欄目,旨在向NFT愛好者與投資者展示近24小時的NFT市場整體規模、交易活躍度、子領域市占比.

1900/1/1 0:00:00近年來,人們對幾個世紀以來的坎蒂隆效應(CantillionEffect)概念的認識一直在復蘇,特別是在新冠肺炎(COVID)期間貨幣增發的速度異常加快.

1900/1/1 0:00:00