BTC/HKD-0.55%

BTC/HKD-0.55% ETH/HKD-2.17%

ETH/HKD-2.17% LTC/HKD-2.48%

LTC/HKD-2.48% ADA/HKD-1.01%

ADA/HKD-1.01% SOL/HKD-2.13%

SOL/HKD-2.13% XRP/HKD-2.88%

XRP/HKD-2.88%本周,加密資產市場遭遇「瀑布」行情,比特幣由28000美元上方一度跌至20845美元,跌幅超過20%。全球加密資產總市值隨之跌破1萬億美元,為2021年1月以來首次。BTC帶頭「跳水」,創造了上一輪加密資產市場牛市的機構們迎來了虧損時刻。據統計,經歷此次暴跌后,BTC價格首次低于美國上市公司MicroStrategy的持倉成本價,該公司在過去兩年中累計購買了12.92萬枚BTC,成本價約為3.07萬美元/枚。按當前價格計算,MicroStrategy賬面浮虧已超過10億美元。受此影響,與BTC價格高度聯動的MicroStrategy股票大幅下挫。6月13日美股開盤后,MicroStrategy股價下跌25%,觸及2020年9月以來最低點。在BTC走牛期間,MicroStrategy曾有大筆賬面盈利,如今浮盈轉為浮虧。由于該公司曾多次通過發債、貸款等方式籌資投入BTC,在熊市來臨時,它面臨的資金壓力陡然增加。除了MicroStrategy外,特斯拉、Block等持有加密資產的公司如今也面臨著15%至30%的未實現虧損。而去年將BTC定為法定貨幣的中美洲國家薩爾瓦多更是損失不菲,據統計,該國累計儲備了2301枚BTC,平均購買價格在4.51萬美元上下,當前浮虧約50%。隨著BTC跌勢放緩,加密世界內外都在圍觀——當初瘋狂的MicroStrategy們又會在變幻莫測的行情中做出何種應對?上市公司MicroStrategy投資BTC浮虧超10億美元

1月比特幣和以太坊期權、期貨交易指標普漲,BTC期權持倉量漲幅達116.5%:金色財經報道,據The Block分析數據顯示,1月比特幣和以太坊期權、期貨交易指標普漲,比特幣期權持倉量漲幅達到116.5%,以太坊期權持倉量漲幅為71.7%;比特幣期權交易額在1月份增長了107.8%,達到160億美元;以太坊期權交易額在1月份增長了54.5,達到85億美元。在比特幣和以太坊期貨方面,比特幣期貨持倉量上漲21.3%,以太坊期貨持倉量上漲15.9%;在期貨交易額方面,比特幣和以太坊期貨交易額也出現上漲,其中比特幣期貨交易額在1月增加73%達到6560億美元。[2023/2/2 11:42:44]

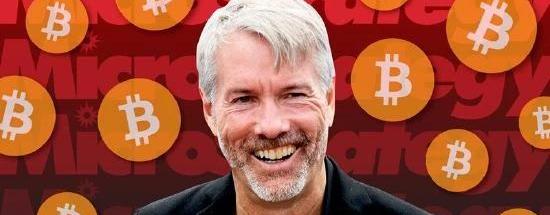

「如果比特幣不歸零,那么它將達到100萬美元一枚。」6月7日,美國上市公司MicroStrategy的CEOMichaelSaylor在受訪時強調了他對BTC的看好。他表示,在一個非常不確定的世界中,比特幣是最確定的東西,「它比其他19000種加密貨幣和任何股票都更確定,比在世界任何地方擁有財產都更確定。」

中國背景比特幣礦池算力繼續下降 或因四川礦機被集體斷電所致:btc.com數據顯示,當前比特幣全網平均算力126.83EH/s,相比歷史最高點197.61EH/s(5月13日)已經跌去近36%。同時,Huobi Pool、Binance、AntPool及Poolin等具有中國背景的比特幣礦池算力急劇下降,近24小時算力下降幅度分別是36.64%、25.58%、22.17%、8.05%。據悉,6月20日零點,四川所有比特幣等虛擬貨幣礦機被集體斷電,來不及轉移的比特幣礦工或因此遭受巨大損失。四川是國內乃至世界最大的比特幣礦工聚集地,大約有800萬的負荷正用于加密貨幣挖礦。此前消息,6月18日,四川省有關部門近日下發通知,通知要求各市(州)于6月20日前完成省內26個疑似虛擬貨幣挖礦重點項目的甄別、清理和關停工作,同時要求發電企業立即停止向虛擬貨幣挖礦項目供電,并于6月25日前上報自查、整改情況。此外,各市(州)政府也被要求開展拉網式排查,對發現的挖礦項目立即關停。[2021/6/20 23:50:19]

匯豐銀行證實出于對比特幣的擔憂,禁止客戶購買MicroStrategy股票:投資銀行巨頭匯豐銀行(HSBC)證實,出于對比特幣的擔憂,其已禁止HSBC InvestDirect的客戶購買MicroStrategy的股票。匯豐發言人表示:“匯豐對虛擬貨幣直接投資敞口沒有興趣,對促進從虛擬貨幣獲得價值的產品或證券的興趣也很有限。”該發言人還稱,這些限制不是最新推行的,而是自2018年以來就一直在實施。目前尚不清楚匯豐是限制其全球所有客戶購買MicroStrategy股票,還是只限制特定國家的客戶購買。該發言人稱,此前披露的相關郵件是發給加拿大客戶的。

此前消息,匯豐客戶據稱不再可以在其在線交易平臺HSBC InvestDirect(HIDC)上購買MicroStrategy股票(MSTR)。同時,匯豐已指示已經擁有MicroStrategy股票的用戶不要購買額外的股票。將MSTR列入黑名單只是匯豐銀行最近反加密行動中的最新動作,但是在HIDC交易目錄中仍列出進行比特幣大量投資的其他公司,例如Tesla、Hut 8 Mining和Square。(The Block)[2021/4/13 20:14:30]

MicroStrategyCEOMichaelSaylor然而數日后,BTC便上演了「跳水」一幕,距離MichaelSaylor口中的100萬美元又遠了一大步。6月13日,MSCI全球股指大幅下挫,BTC則以28090美元的價格開盤,結果一路下跌。當日,BTC最低跌至22590美元,收盤價為23270美元,日內最大跌幅為17.16%。次日,BTC繼續下探,一度跌至20845美元,跌幅超過10%。截至6月14日下午4點,BTC回升至22800美元,日內跌幅收窄至2%以內。CoinGecko數據顯示,BTC此番下跌是自2020年12月以來首次跌破23000美元,同時全球加密資產總市值也跌破1萬億美元,為2021年1月以來首次。業內分析師普遍認為,由于全球范圍內各大央行收緊貨幣政策以對抗通脹,全球市場流動性下降,加密資產的下挫已成為逃離投機資產的象征。而隨著美聯儲持續加息,加密資產市場短期內難有強力表現。這輪暴跌過后,長期以「BTC鐵多頭」形象示人的MicroStrategy備受關注。這家美股上市公司在過去兩年中大量增持BTC,并不斷釋放看好BTC市場的信號。根據MicroStrategy向美國證券交易委員會(SEC)提交的最新季度文件,自2020年以來,該公司購買BTC的平均價格持續上漲,截至3月31日為3.07萬美元/枚。而據歐科云鏈統計,MicroStrategy持倉的BTC數量達到12.92萬枚,按此計算,該公司累計投入了近40億美元購買BTC。然而,隨著加密資產市場由牛轉熊,BTC已由69000美元的高點跌至22800美元,如果MicroStrategy沒有在賬面盈利期間套現,其倉位價值隨之降低至29.45億美元,浮虧超過10億美元。受此影響,與BTC價格高度聯動的MicroStrategy公司股票也大幅下挫。在6月13日美股開盤后,該公司股價下跌25%,最低跌至143.9美元,觸及2020年9月以來最低點。熊市來臨機構持倉壓力陡增

報告:各國政府將在2021年底開始對比特幣進行監管:3月19日消息,全球銀行業巨頭德意志銀行的金融研究子公司德意志銀行研究(Deutsche Bank Research)發表了一份專門針對比特幣的報告。報告中稱,只要資產管理公司和企業繼續進入比特幣市場,比特幣價格可能繼續上漲。該報告強調,各國央行和政府現在明白比特幣和其他加密貨幣將繼續存在,因此預計將在2021年底開始監管它們。(cointelegraph)[2021/3/19 19:01:25]

從大筆浮盈「死拿」到浮虧超10億美元,MicroStrategy「豪賭」BTC的策略目前來看是「失策」了。鑒于加密資產市場仍有進一步下行風險,MicroStrategy等持有加密資產的機構面臨的壓力陡然增加。作為一家BI(BusinessIntelligence)軟件和服務公司,MicroStrategy自2020年8月開始將BTC加入公司資產負債表以對沖通脹,結果,持續買入BTC后續幾乎成為了該公司的「主營業務」。作為比特幣的忠實信仰者,MicroStrategy的CEOMichaelSaylor曾表示,該公司的口號是一輩子「HODL」,因此只會購買和持有BTC,絕對不會出售BTC。「持續累計我們持有的BTC是最重要的目標。」MicroStrategy在買入BTC這件事上堪稱偏執。2020底至2021年初,該公司累計發行了10.5億美元的可轉換債券,并將融資所得投資BTC;2021年6月,該公司又通過發行5億美元的垃圾債券籌資「炒幣」;今年3月,MicroStrategy旗下子公司又以當時價值8.2億美元的BTC作為抵押,貸款獲得2.05億美元,用來購買更多BTC,這是該公司首次貸款買BTC。屢次發債、貸款購買BTC,讓MicroStrategy走在了融資困難、信用降級的邊緣。標普全球評級公司已將該公司的發行人信用評級定為「CCC+」,低于「投資級」評級標準。即便如此,今年4月,該公司在給投資人的信中仍然強調,它不打算在買進并長期持有比特幣的路上休息,還會持續買入BTC。本輪比特幣市場暴跌后,MicroStrategy受到的打擊不小,不僅浮虧超過10億美元、股價大幅下跌,還可能需要為今年3月獲得的2.05億美元貸款提供額外的抵押品。根據該公司此前的電話會議,如果BTC的價格跌至約2.1萬美元,他們將需要為這筆貸款提供更多抵押資產。引人注意的是,在6月13日市場下跌期間,鏈上數據顯示,MicroStrategy將2089枚BTC轉入了一個新錢包,這是該公司首次轉移BTC。加密分析師CryptoWhale分析稱,此舉可能意味著MicroStrategy計劃拋售其BTC持倉。對于這種猜測,MichaelSaylor并未直接回應,而是在推特上發布了「InBitcoin,WeTrust」的推文,似乎傳達他的持有決心。

分析:比特幣表現優于所有傳統市場:AMBcrypto發文稱,截至目前比特幣的年初至今投資回報率高達36%,而黃金為12%。此外,標普500(SPX)的年初至今投資回報率為-3.67%。石油市場遭受了嚴重的負面沖擊,年初至今表現為-42%。這表明比特幣正在超越所有傳統市場。隨著Paul Tudor Jones的加入,灰度購買比特幣的數量超過了其產量極限。此外,CME比特幣期貨和期權未平倉合約不斷增加,因此比特幣的前景是看漲的。[2020/6/6]

MichaelSaylor在下跌期間表示信任BTC受加密資產市場下跌影響的不只MicroStrategy一家。特斯拉、以及推特創始人JackDorsey創辦的Block等公司也不可避免地受到沖擊。此外,去年將BTC定為法定貨幣的中美洲國家薩爾瓦多也損失不菲。據估算,倘若特斯拉在今年二季度沒有買入或賣出BTC,該公司持倉約有4.2萬枚BTC,平均成本價為3.16萬美元,當前未實現虧損約為27.8%。而Block持有8027枚BTC,其持倉成本價為2.74萬美元,未實現虧損約為16.8%。薩爾瓦多則儲備了2301枚BTC,平均購買價格為4.51萬美元,當前已浮虧約50%。面對BTC暴跌,持倉機構們壓力增加,薩爾瓦多的財政健康狀況也引發了外界擔憂。對此,薩爾瓦多財政部長AlejandroZelaya回應稱,BTC崩盤帶來的財政風險極小,其投資損失甚至不占國家總預算的0.5%。話雖如此,經歷了這輪加密資產市場「大跳水」,無論是薩爾瓦多還是MicroStrategy等一些公司,持倉成本都已經高出當前的幣價,它們各自面對加密資產的心態也可能發生轉變。上一輪加密資產市場的牛市曾因華爾街機構的入局被稱為「機構牛」,如今熊市不可避免地來了,市場正在考驗機構。在虧損面前,比特幣會是他們的信仰嗎?

Tags:BTCMIC比特幣STROTCBTC TokenCarnomic買比特幣真的很賺錢嗎有沒有風險ASTROPEPE價格

關于這份報告 未來當我們回首ZKP*工業化,它會是私有鏈向公有鏈大規模轉變的關鍵里程碑。—PaulBrody,安永區塊鏈技術負責人*ZKP的定義:zeroknowledgeproof(零知識證明.

1900/1/1 0:00:00SeedClub最近獲得了聯合廣場領投的一千五百萬刀投資,這個消息引起了很多關注DAO朋友的關注。SeedClub是干啥的?他們怎么做加速?SeedClub也是個DAO?大家問題多多.

1900/1/1 0:00:001930年,JohnMaynardKeynes發表了一篇名為《EconomicPossibilitiesofOurGrandchildren》的演講,他在演講中指出,他相信到了再過兩代人的時候.

1900/1/1 0:00:00Odaily星球日報譯者|Moni Binance首席執行官趙長鵬在官方博客發表文章闡述了在UST/LUNA崩盤事件中學到的經驗教訓,全文如下:過去一周,UST/LUNA崩盤這件事一直困擾著我.

1900/1/1 0:00:00如果把加密貨幣比作web2世界中的網站,那么SEO和可搜索性就是通過流動性池和做市實現這些代幣的無縫分配。現在代幣經濟學的設計非常熱門。我參與了一些非常有趣且具有挑戰性的代幣設計項目.

1900/1/1 0:00:00元宇宙“土地熱”被看做是一種投資未來的機會,但是動輒上百萬美元的“土地”價格成為了很大一部分人的參與障礙。在此背景之下,很多投資者開始轉向“以租代買”的方式.

1900/1/1 0:00:00