BTC/HKD+0.96%

BTC/HKD+0.96% ETH/HKD+0.48%

ETH/HKD+0.48% LTC/HKD+1.72%

LTC/HKD+1.72% ADA/HKD+3.36%

ADA/HKD+3.36% SOL/HKD+1.3%

SOL/HKD+1.3% XRP/HKD+2.5%

XRP/HKD+2.5%撰文:0x76本文原本作為一篇討論PoS公鏈中無風險利率文章中的典型案例寫作,但過程中發現已經完全能夠獨立成篇,因此單獨列出提前發表。Terra可以說是目前加密行業中,金融架構設計最為復雜的公鏈。其原生穩定幣UST的發行與錨定模式也引發了許多激烈的爭議。本段我們暫且不去討論Terra是否為旁氏騙局的問題,而是重點關注其生態中的兩個重要利率:Luna的PoS質押利率與Anchor的UST存款利率。誰才是Terra上的無風險利率?

由于Terra的主要目標并不是單純建立一個智能合約平臺,而是發行穩定幣UST并促進其采用。因此,Terra的經濟模型也與其他智能合約公鏈明顯不同。Terra的原生代幣Luna不僅用于支付公鏈gas費以及參與治理,還需要通過燃燒Luna發行穩定幣UST。因此對于Terra來說,其生態中似乎天然存在著兩套貨幣系統,而這兩個代幣也各自擁有相對獨立的利率體系。其中一個是以Terra的PoS質押收益率決定的Luna利率,另一個就是由Terra中著名存款應用Anchor提供的UST穩定幣存款利率。目前,Luna的利率約為7%,而UST在Anchor中的存款利率則高達19.4%。

Curve原生穩定幣crvUSD鑄造數量突破5500萬枚:7月4日消息,據Curve網站數據顯示,Curve原生穩定幣crvUSD鑄造數量突破5500萬枚,其中基于wstETH的鑄造數量為4038萬枚,基于sfrxETH的鑄造數量為816萬枚,基于WBTC的鑄造數量約為567萬枚,基于ETH的鑄造數量為126萬枚[2023/7/4 22:16:31]

那么,誰才能夠代表Terra生態的無風險利率?依據前文的分析可知,由鑄幣權擔保的PoS質押收益率可以被認為是無風險的。因此,能夠在Terra中進行PoS質押的Luna及其收益率顯然更適合作為Terra的無風險利率。那么下一個問題便是,由Anchor提供的高達19.4%的UST存款利率,是否也可以被當作無風險利率看待?或者說,Anchor提供的利率是同樣由鑄幣權擔保的,還是來自于協議正常的經營利潤?甚至有沒有另一種可能,就是Anchor不過是一個借新還舊的龐氏騙局?Anchor是龐氏騙局嗎?

金融穩定委員會:需密切關注穩定幣相關風險管理:10月11日消息,協調跨國金融監管、制定并執行全球金融標準的金融穩定委員會(FSB)在發布的《G20 加強跨境支付路線圖》中表示,國際監管社區正在密切監視穩定幣領域的發展,并正在考量穩定幣對更廣泛的金融市場的潛在影響。隨著穩定幣行業的發展,需要密切關注穩定幣相關風險管理。(coindesk)[2022/10/11 10:30:54]

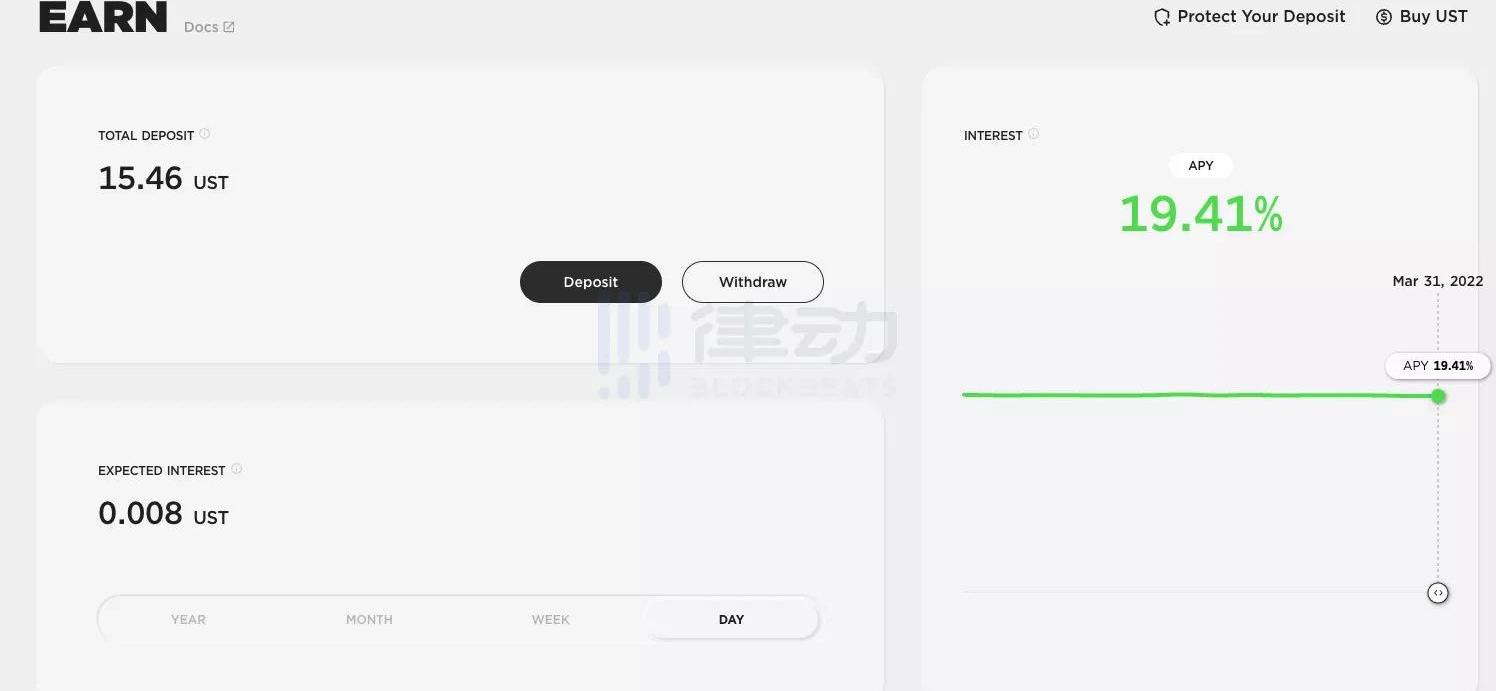

長期保持向存款人支付接近20%的穩定幣收益率,即使在加密行業,也是明顯不可持續的。那么,Anchor到底是靠什么機制才能維持這種畸形的收益水平?要回答這個問題,我們首先需要一個適當的分析框架。目前主流的加密經濟系統基本可以分為兩類,一類是協議直接掌握系統內原生貨幣的鑄幣權,且其鑄造的代幣在經濟系統中被作為主要支付手段,比如公鏈、鏈游等經濟系統。這類經濟系統由于涉及貨幣的發行與回收,因此十分類似現實世界中的國家經濟體,因此對其進行分析也需要使用較為復雜的宏觀分析框架。而另一種經濟系統便是諸如Anchor或Lido這類應用,其基本的業務模式,是通過吸納系統外部的資源,并對其進行管理增值進而獲得利潤。這類經濟系統并不掌握對系統內結算貨幣的發行與回收權,因此更類似于傳統的以盈利為目標的公司。因此如果要對這類應用進行分析,可以直接套用經典的財務分析框架,也就是通過資產負債表與利潤表對其進行描述。當然有人會說,Anchor協議也發行了自己的原生代幣ANC,也具有貨幣發行權。沒錯,但這些代幣并不會參與到Anchor所經營的主營業務,也就是對UST的資產管理業務中,更不會被任何經濟體當作主要的支付結算中介。因此,這些代幣本質上更像依靠利潤或治理權捕獲價值的公司股票,而不是在虛擬經濟系統中流轉的貨幣。換個角度說,如果沒有ANC代幣的參與,Anchor的UST存貸業務不會受到任何實質性影響,依然可以按照目前的業務邏輯繼續運行。因此,ANC并不是Anchor業務中有機的不可或缺的組成部分,而只是作為該系統外部捕獲利潤或分配治理權的外部憑證。ANC存在的意義,更多是將協議未來的盈利預期折現,并在項目早期的冷啟動階段對用戶進行補貼。這很類似于早期互聯網行業的補貼大戰,只不過發放的紅包由現金轉為了公司股票。下面,就讓我們直接通過傳統的利潤表,分析一下Anchor存款收益的構成。1.Anchor的成本Anchor最大也是唯一的成本,就是向存款人支付存款利息。這里我們以3月31日的數據為例進行計算,目前Anchor中UST的存款規模約為120億UST,存款利率19.4%,因此Anchor每日的成本支出約為640萬UST。

EOS幣價短時下跌8.78%,USN穩定幣爆倉總量超過11,455 EOS:11月3日,由于EOS幣價短時下跌,最高跌幅8.78%,導致抵押穩定幣USN爆倉賬戶增加,同期爆倉總量超過11,455 EOS。已爆倉賬戶的EOS抵押物均以折扣價被拍賣,用以回收USN,維持系統穩定。所有抵押物均在3秒左右搶拍完成。(Defibox官方)[2020/11/3 11:32:34]

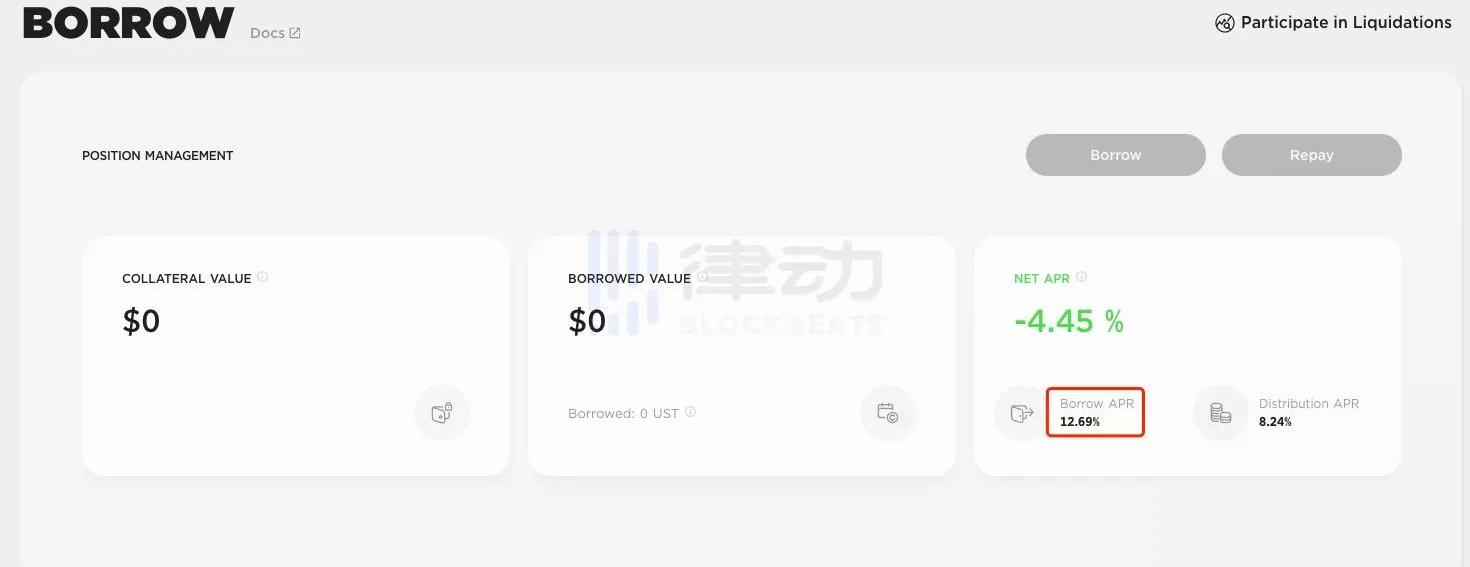

2.Anchor的收入而Anchor的收入端則包含兩個部分,其中一個是Anchor對外放出貸款從而收取的貸款利息。

從以上截圖中我們可以看出,從Anchor中貸出UST需要向Anchor支付的利率為12.69%。當然,貸款人由于會收到ANC代幣,因此其實際貸款成本只有4.45%。但這些補貼只是降低了用戶的成本,對Anchor的協議收入并無直接影響。因此,Anchor的每日利息收入依然為321億UST*12.69%/365,約等于111.8萬UST。Anchor的另一部分收入則來源于貸款人質押到Anchor協議中的抵押物,也就是流動性質押憑證bLuna等在抵押期間產生的收入。

動態 | 法國國會議員敦促經濟部長讓銀行測試穩定幣:2月14日報道,法國國會議員Pierre Person敦促法國經濟部長布魯諾·勒梅雷(Bruno Le Maire)鼓勵銀行測試穩定幣。 Person稱,“我們無意破壞商業銀行的商業模式,但他們必須在央行的鼓動下,迅速著手處理穩定幣的問題。” 他強調,這對于區塊鏈生態系統的發展至關重要。(AMBCrypto)[2020/2/14]

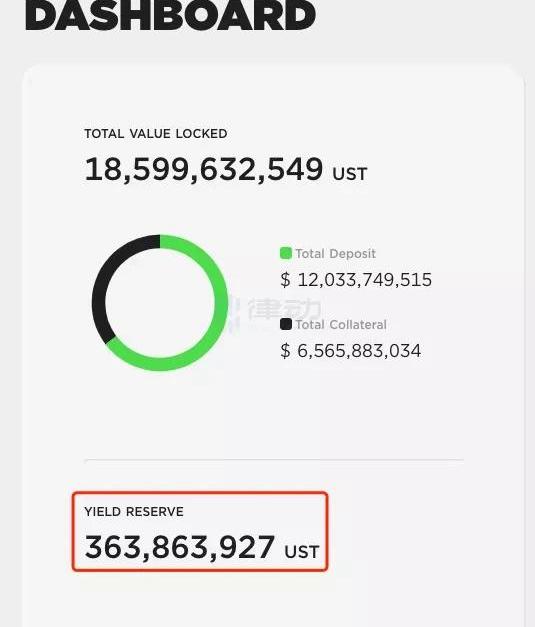

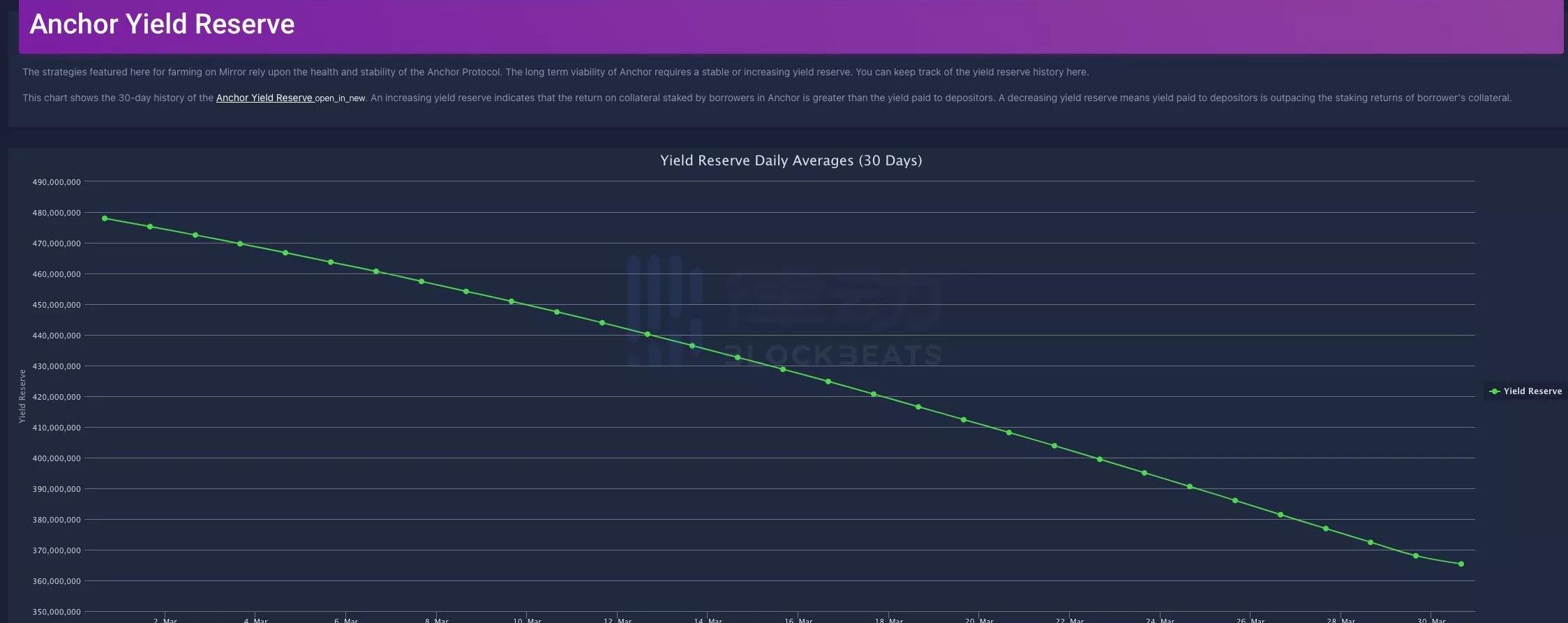

我們依據Anchor儀表板中的數據進行了估算,可以得出目前三種抵押物每日的收入約為/365,約等于110萬UST。另外從這些數據也可以看出,作為Anchor的主要收入來源,目前Anchor支持的三種抵押物所能產生的利率都沒有超過10%。也就是說,即便抵押物的規模增加到總存款規模的兩倍,其產生的收入也沒有辦法覆蓋利息支出的成本。因此,Anchor目前的業務結構,無論在何種市場情況下,都無法依靠自身獲得盈利。經過剛才的統計,我們最終可以得出Anchor每日的凈經營利潤為111.8萬+110萬-640萬,約等于-418萬UST。也就是說,目前Anchor每天要虧掉400多萬美元以維持業務的正常運行。那么緊接著的問題便是,這些錢從哪來?要知道Anchor本身是沒有UST鑄幣權的,如果不能通過印鈔向整個系統征收鑄幣稅,那么彌補虧損的途徑就只剩下借新還舊,以及從系統外部獲得補貼,而這也是決定Anchor基本性質的關鍵一環。不過好在,Anchor選擇的是后一種方式,也就是通過外部補貼建立儲備池,來彌補每天的經營虧損。該補貼儲備池于去年建立,初始資金約為7000萬UST。在這部分資金被消耗殆盡后,Terra官方又于今年2月對其進行了第二輪共約5億UST的注資。截至目前,該賬戶資金余額僅剩3.6億美元。按照目前的燒錢速度,大概只能再支撐3個月。

金色相對論 | 肖磊:以法幣為錨的穩定幣只是階段性存在:本期金色相對論中,對于穩定幣的討論,知名財經專欄作家肖磊表示:由于目前整體數字貨幣的市值偏小,法幣池子巨大,數字貨幣很難達到穩定狀態,再加上交易所對集中交易計價的需求,跟現實的法幣需要做通兌,這種以法幣為錨的穩定幣才不得不階段性出現,未來數字貨幣里面,會誕生一些因競爭而脫穎而出的穩定幣,滿足更多的交易媒介的需求,甚至每一個數字貨幣,都可能成為通兌領域的穩定幣,因為貨幣領域,只談兌換比率,之所以我們現在需要穩定幣,是因為數字貨幣還沒有成為流通貨幣,大家把它當成了一個投資品來看待,所以需要參照物,整體生態遠沒有成型。[2018/9/20]

因此,目前Anchor存款用戶收到的高達19.4%的利息里,其實只有大約6.7%來源于Anchor通過經營借貸業務產生的收入,而余下的12.7%的收益,則全部來源于Terra財政部通過轉移支付而建立的補貼資金池。因此對于Anchor的儲蓄用戶來說,這就是一個通過減少UST流通量以換取Terra財政補貼的金融游戲。對于每日補貼的消耗量,讀者可以通過這個網站更直觀地對其進行監控。

最后我們再花一點時間,回答一下Anchor所提供的UST利率與Luna的利率到底有什么本質不同。簡單地說,Anchor的利率源于商業利潤與補貼,很像大型央企為了承擔國家階段性的戰略任務而主動承擔虧損,并通過財政部的不斷注資維持運營。因此,Anchor的利率本質上屬于商業信用外加公鏈財政部的隱形擔保。而Luna的收益率則完全由鑄幣權提供保障,反映的是Terra這條公鏈的主權信用。因此,對于本文最開始的那個問題,現在我們可以給出一個明確的答復,那就是:Anchor并不是一個簡單的龐氏騙局,但是Anchor當前的經營模式顯然不可持續。Anchor的終局是什么?

Anchor目前的模式顯然是不可持續的,但是Anchor的未來將會走向哪里,卻也不是Anchor自己能夠決定的。上文提到,Anchor現階段存在的主要意義,便是配合Terra團隊達成階段性的戰略目標。而這個戰略目標,就是在Terra找到UST真正的主要使用場景之前,做好UST的蓄水池。如果后續UST的推廣較為順利,則Anchor便可以逐漸減少補貼,降低存款利率,逐漸向市場釋放UST的流動性。而如果UST的推廣不夠順利,則Anchor為了防止UST發行量與Luna的代幣價格進入死亡螺旋,就必須繼續采取高額補貼的方式回收流動性,而這也是目前Terra被諸多人質疑為龐氏創新的主要原因。因此,從目前的發展階段來看,Terra顯然是采取了以空間換時間的戰略來逐步推廣UST的使用范圍。不得不說,這是一種設計極為精巧同時也相當大膽的戰略選擇。但是在通過Anchor換取的有限時間內,Terra能否為UST找到真正適合的使用場景,才是今后一段時間考驗Terra團隊的核心命題。而對這個關鍵命題的解答方式,也將最終決定Terra到底會成為偉大的金融創新,還是終將走向崩盤的又一個區塊鏈騙局。雖然目前我們依然不敢輕易預測Terra的結局,但是按照目前Anchor儲備金的消耗速度,我們大概率會在今年等來這個金融游戲的破局時刻。

Tags:ANCANCHORHORCHOHedge Tech GovernanceAnchorSwapHORUS價格EchoLink

為什么合并會在六月發生,其對ETH意味著什么?離合并還有三個月SuperPhiz是EthStaker和Rocketpool社區的活躍成員,并且比我認識的任何人都更關注合并的細節.

1900/1/1 0:00:00作者:Web3erLiu,CatcherVC本文重點出于對安全和去中心化的考慮,ETH區塊Gas上限和出塊時間無法大改;Layer2擴容的實質是造一條TPS更高的鏈.

1900/1/1 0:00:00十年前,SuZhu與KyleDavies共同創立三箭資本時,對于兩個20多歲的衍生品交易員來說,這似乎是一個冒險的賭注。但賭注得到了回報.

1900/1/1 0:00:00本文來自微信公眾號:老雅痞4月6日,著名加密投資機構PanteraCapital正在推出一只新基金PanteraSelectFund,計劃在5月初募資2億美元.

1900/1/1 0:00:00受訪者:HaseebQureshi編譯:胡韜,鏈捕手 近日,加密視頻播客UpOnly的主持人Cobie&Ledger采訪了DragonflyCapital合伙人HaseebQureshi.

1900/1/1 0:00:00長期以來,大多數人都將ETH視為一種投資品,認為其價格通常反應著整個Crypto行業的狀態,人們把BTC成為數字黃金,把ETH稱為數字白銀,強調著ETH的投資屬性.

1900/1/1 0:00:00