BTC/HKD+0.08%

BTC/HKD+0.08% ETH/HKD+0.36%

ETH/HKD+0.36% LTC/HKD+0.07%

LTC/HKD+0.07% ADA/HKD+2.13%

ADA/HKD+2.13% SOL/HKD+0.92%

SOL/HKD+0.92% XRP/HKD+0.12%

XRP/HKD+0.12%Odaily星球日報譯者|Moni

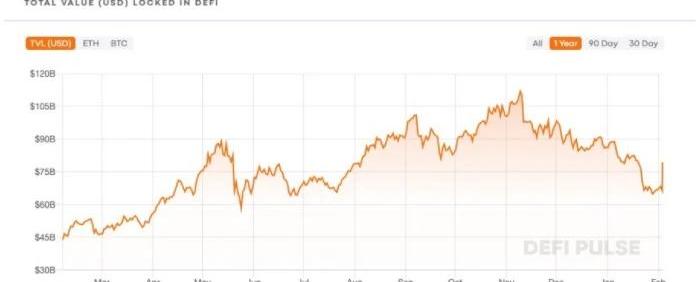

在當前這個低利率時代里,投資者們紛紛涌向加密貨幣領域尋找尋求更高的投資回報機會。舉個例子,相信很多人對兩年前的DeFi熱潮記憶猶新,用戶為了得到治理代幣的獎勵而在“流動性挖礦”中被動地提供流動性,盡管這些策略可以提供較高的回報率,但代幣激勵終究會結束,因此大部分策略都是不可持續的。如下圖所示,從2020年中期到2021年中期,DeFi協議總鎖倉量成倍增長,一度超過1000億美元,但此后便停滯不前了。

長期來看,投資者需要尋找其它策略來提高回報率。幸運的是,隨著DeFi行業的發展,許多協議現在已經可以通過衍生品、期權和掉期等傳統金融工具來管理風險并且獲得收益。值得一提的是,像Ribbon和Curve這樣能夠提供“實在”收益的DEFi協議在鎖倉量方面一直保持著穩健的增長。以RibbonFinance為例,該協議結合了期權、期貨和固定收益,在DeFi領域為用戶提供加密結構化產品,這種產品可以改善投資組合的風險/回報狀況,并且允許用戶將他們的資產存入智能合約并自動執行特定的期權策略。ThetaVault是RibbonFinance提供的一種標準結構性產品,該產品專注于資產收益率的提升,允許用戶將ETH和WBTC存入Vault,最高可以提供30%的年收益率。為了實現年化收益目標,通過兌現看漲期權和收取溢價費用,RibbonFinance可以每周賺取收益。毫無疑問,這是一種可持續的商業模式,RibbonFinance利用實體經濟獲得回報,而不僅僅依賴于治理代幣激勵。實際上,我們通常把這種結構性產品被稱為“Exotic”,當然還可以從戰略、風險狀況和成熟度等方面進行更多維度的定制。過去,這一領域基本被傳統私人銀行統治,但現在——ExoticMarkets橫空出世了。ExoticMarkets的背景

Magic Eden推出風險投資部門,將投資Web3游戲:7月12日消息,NFT市場Magic Eden推出了一個風險投資部門Magic Ventures,將投資Web3游戲。前騰訊游戲的Tony Zhao將負責此風險投資部門。此外,Magic Eden還宣布了Yoonsup Choi、Harrison Chang和Matt Biamonte的任命。這三人專注于游戲和NFT,將為游戲開發商的上市戰略提供建議和支持。[2022/7/13 2:08:54]

ExoticMarkets是一個基于Solana區塊鏈的DeFi平臺,旨在提供市場上最靈活的結構性產品,該協議為更多底層代幣提供多種不同投資策略,繼而讓用戶可以獲得更多形式的回報,并為投資者創造以穩定幣而非治理代幣計價的收益機會。2022年1月,ExoticMarkets完成了首輪500萬美元的私募融資,聯合領投方為Multicoin和AscensiveAssets,參投方包括了AlamedaResearch、AnimocaBrands、MorningstarVentures和SolanaCapital等一些知名投資者。據ExoticMarkets聯合創始人JoffreyDalet透露,他們會利用一部分融資資金開展做市業務。結構性產品一覽

古根海姆聯合創始人Todd Morley將投資紐約一座大樓以打造支持訪問區塊鏈的無線網絡:金融巨頭古根海姆公司(Guggenheim Partners)聯合創始人Todd Morley正將注意力轉向區塊鏈。他在接受采訪時表示,將投資曼哈頓市中心的一座新區塊鏈大樓。這座摩天大樓將整合一個無線網絡,改善對數字賬本的訪問,與此同時,還將包括一個NFT博物館。Morley表示:“這棟建筑將能夠像手持無線電操作員一樣,將紐約市的每個人都連接到加密交易無線通信中。”該建筑將利用Overline網絡尋求將用戶與區塊鏈連接起來,同時也允許他們交易自己的數字貨幣,包括Emblems。比特幣用戶已經可以通過其他方式訪問區塊鏈,比如通過衛星網絡。

Overline由首席執行官Patrick McConlogue運營,他曾是對沖基金公司Citadel的數據科學家。McConlogue在接受采訪時表示,該公司正在與JDS Development Group合作建立合資企業,并計劃在更多的摩天大樓上提供無線網絡,包括曼哈頓以外的一些大樓。其目標是允許定義半徑內的任何人都能無線訪問區塊鏈,不論是蜂窩網絡還是互聯網連接。(彭博社)[2021/5/25 22:42:21]

結構性產品通常包括與利息掛鉤的資產以及一個或多個衍生品,作為投資性產品,結構性產品可以與任何一種基礎資產或是一攬子證券掛鉤以完成高度定制化的風險/回報目標。對于散戶投資者而言,結構性產品提供了輕松獲得衍生品的機會,因為它可以將各種策略打包到一種投資工具中。簡單來說,你可以把結構性產品可以看作是“兩大部分”的結合體:1、債券組件2、衍生策略

動態 | 英國公司Financial.org已關閉,曾將投資者美元賬戶轉換為FOIN:根據網站上的一則通知,未受監管的英國公司Financial.org已經關閉,四名投資者表示他們的賬戶被凍結。據悉,去年6月,該公司單方面將投資者的美元賬戶轉換為自己的加密貨幣FOIN,并阻止他們撤資。四位投資者表示,其在線賬戶已收到通知,他們被告知在11月之前將無法訪問他們的數字貨幣。(路透社)[2019/9/7]

債券組件根據結構化產品的投資目標,“債券”產生的利息將用于購買“衍生策略”:提供資金擔保,或是提高非保本性產品的回報率,而結構性產品的一大特點就是其基礎成分可以是任何資產,獲得的收益可以與多種加密資產相關聯。衍生品在構建結構性產品時,“衍生品策略”至關重要,因為在大多數情況下,“衍生品策略”決定了最終的投資回報水平。實際上,衍生品的選擇將取決于以下五個因素:1、產品的預期風險水平;2、期望的投資期限;3、尋求的回報類型;4、風險敞口;5、市場狀況。不管是簡單還是復雜的策略,目前基于衍生品的最常見投資形式就是期權。所以,結構性產品算是一種量身定制的解決方案,它可以根據不同的市場條件進行調整,從而設定不同的風險。通常情況下,投資者會使用期權和衍生品來進行風險管理,然而由于低利率時代的開啟,投資者們已經開始使用結構性產品來提高回報率了,因為他們意識到使用此類策略可以提高投資組合的長期回報率。典型示例

動態 | 以太坊基金會否認將投資1500萬美元開發VDF:據cointelegraph報道,以太坊基金會研究員Justin Drake已經否認了此前報道的該基金會計劃花費1500萬美元用于開發可驗證延遲功能(VDF)。Drake表示,他們希望與Filecoin或其他金融合作伙伴分攤各一半的資金。[2019/2/9]

Call-overwriting是一種賣出看漲合約策略,可能也是目前投資者使用得最多的策略——在該策略下,投資者賣出當前資產的看漲期權,而看漲期權的執行價格通常高于資產的當前價格,我們通常所說的組合頭寸指的就是看漲期權。例如,對于持有SOL的投資者來說,看漲期權頭寸可以限制他們的上行風險敞口,以此換取賣出看漲期權來獲得溢價。這種策略可以:1、降低風險,因為賣出看漲期權的溢價可以抵消因SOL價格下跌而造成的損失;2、產生額外收益,因為如果資產價格上漲或是保持不變,那么期權的溢價也會帶來額外收益。由于可以產生額外收益,因此許多機構投資者都在使用Call-overwriting策略,甚至于許多公共養老基金都已將Call-overwriting策略納入到自己的投資組合中。ExoticMarkets的工作機制

動態 | 安永將投資10億美元用于區塊鏈等領域技術創新:據innovation enterprise消息,近期安永宣布計劃投資10億美元用于技術創新解決方案,包括人工智能(AI)和區塊鏈應用。其首席執行官Mark Weinberger說:“在過去一年中,我們發起,開創并推出了一系列創新服務,例如在海上保險中使用區塊鏈技術。”[2018/8/13]

在傳統金融行業中,結構性產品通常是由私人銀行內部的理財專家來打造并提供給客戶。不過,盡管結構性產品相較于傳統金融產品更具優勢,但也存在一些缺點,比如:1、支付給金融專家的傭金可能過高,而且這種產品通常只提供給高凈值客戶,2、存在著不透明性,所有的收益通常要等到產品完全成熟后才能拿到,3、由于產品具有高度的定制性,因此流動性會較為缺乏,投資者若想轉手該產品通常只能打包虧本轉售給銀行,4、在銀行無法償還本金的情況下,可能存在著交易對手風險。然而,DeFi領域里的結構性產品卻有別于傳統結構性產品,因為利用智能合約可以消除傳統投資銀行帶來的一系列問題。通過在SOLANA公鏈上創建加密原生結構性產品,ExoticMarkets能夠幫助投資者實現可觀的投資回報率。從一開始,ExoticMarkets就以高度的靈活性作為自己的目標。這意味著,只要相關資產具有可靠的定價預言機,用戶幾乎可以從任何一種基礎資產的敞口中受益。不僅如此,得益于和SerumDEX進行了整合,用戶還將有機會在二級市場上回收頭寸。目前,ExoticMarkets提供了兩種類型的產品:Vaults和SingleProducts。1、Vaults與資產池進行交互,并執行自動策略,以復制某些收益。目前,結構性產品中最常見的Vault管理形式就是備兌看漲期權。ExoticMarkets將在這一領域進行創新,并通過提供新的標的資產以及新的策略來提高回報率。不管是什么類型的Vault,ExoticMarkets都會從Solana上的其他期權協議中獲取期權流動性,為其期權找到最優惠的價格,然后代表用戶購買或是出售期權,并將其“打包”在智能合約中。2、SingleProducts允許結構性產品的買賣雙方在公開透明的平臺上自由互動,在約定的認購期內,投資者可以選擇多頭頭寸或是空頭頭寸,收益率則會根據供需情況自動平衡,而這恰恰就是ExoticMarkets解決方案的靈活性所在。此外,活躍的二級市場將能夠提供流動性,允許投資者在期滿前就退出。正如我們所看到的那樣,結構性產品之所以能吸引人,一大特點就是能夠將各種可能性和結果進行組合,定制到一個策略中。當然,結構性產品在本質上是非常復雜的,外行投資者并不容易理解。ExoticMarkets協議可以幫助缺乏信心的投資者選擇適合他們的產品。不僅如此,平臺上的“機器人顧問”還會根據投資期限、風險狀況和市場觀點來指導投資者完成產品的選擇。通證經濟模式

EXO是ExoticMarket平臺上的原生代幣,EXO最終扮演的角色與Solana鏈上同質化代幣SPL、以及以太坊上的ERC20代幣類似。目前,EXO的最大供應量為1000萬枚,該代幣的主要功能包括:1、質押2、費用減免3、DAO治理預計EXO上架幾個月后,ExoticMarket將采用DAO治理形式,這樣就能通過社區來做出平臺上的關鍵性決策了,比如新產品發布等。基于DAO治理模式,ExoticMarket社區可以通過投票來決定哪些產品將被添加到平臺中。結論

通過簡單的一站式解決方案,ExoticMarkets可以幫助個人投資者接觸到復雜的衍生品投資策略。如果你的錢包中還放著各種閑置代幣,ExoticMarkets平臺可以有效提升回報率。

2022年1月的Dapp行業報告顯示,盡管加密市場發生了崩盤,區塊鏈仍表現活躍。游戲和NFT系列再次在關鍵指標中發揮重要作用,而DeFi中的TVL則出現了相當大的下降.

1900/1/1 0:00:00L2可能是未來12-24個月以太坊擴展的最重要部分。甚至超過Eth2.0合并。因此,我想對L2的發展方式以及它們的未來發展方向進行一些研究。在過去的12個月中,L2的增長非常驚人.

1900/1/1 0:00:00作者:StevenEhrlich,福布斯編譯:谷昱,鏈捕手在一月份寒冷多風的一天,OlafCarlson-Wee在他位于曼哈頓價值1000萬美元的Soho閣樓上接受了長時間的Zoom通話.

1900/1/1 0:00:00本文梳理自Treeverse創始人Loopify在個人社交媒體平臺上的觀點,律動BlockBeats對其整理翻譯如下:2021年7月,Loopify曾公開發表過對于NFT領域的看法.

1900/1/1 0:00:00原文作者:PhyrexNi原文來源:Medium從昨天晚上開始BTC進入瘋狂的領漲模式,一直持續到早晨八點,其中一度沖破了44,000美金,雖然目前已經回調到43,000美金左右.

1900/1/1 0:00:002021年4月份,隨著上漲行情的啟動,以太坊區塊鏈上的轉帳需求激增,交易堵塞且非常緩慢,再加上ETH從年初的$700漲到$4000,Gas費也變得極其昂貴.

1900/1/1 0:00:00