BTC/HKD+0.6%

BTC/HKD+0.6% ETH/HKD+0.44%

ETH/HKD+0.44% LTC/HKD-0.43%

LTC/HKD-0.43% ADA/HKD+0.2%

ADA/HKD+0.2% SOL/HKD-0.05%

SOL/HKD-0.05% XRP/HKD-0.03%

XRP/HKD-0.03%本文梳理自21stParadigm聯創DylanLeClair在個人社交媒體平臺上的觀點,律動BlockBeats對其整理翻譯如下:比特幣最近跌到了33,000美元附近,為什么會出現這樣的價格波動?接下來會發生什么?以下是我從鏈上數據和衍生品,以及宏觀層面的分析:鏈上數據分析

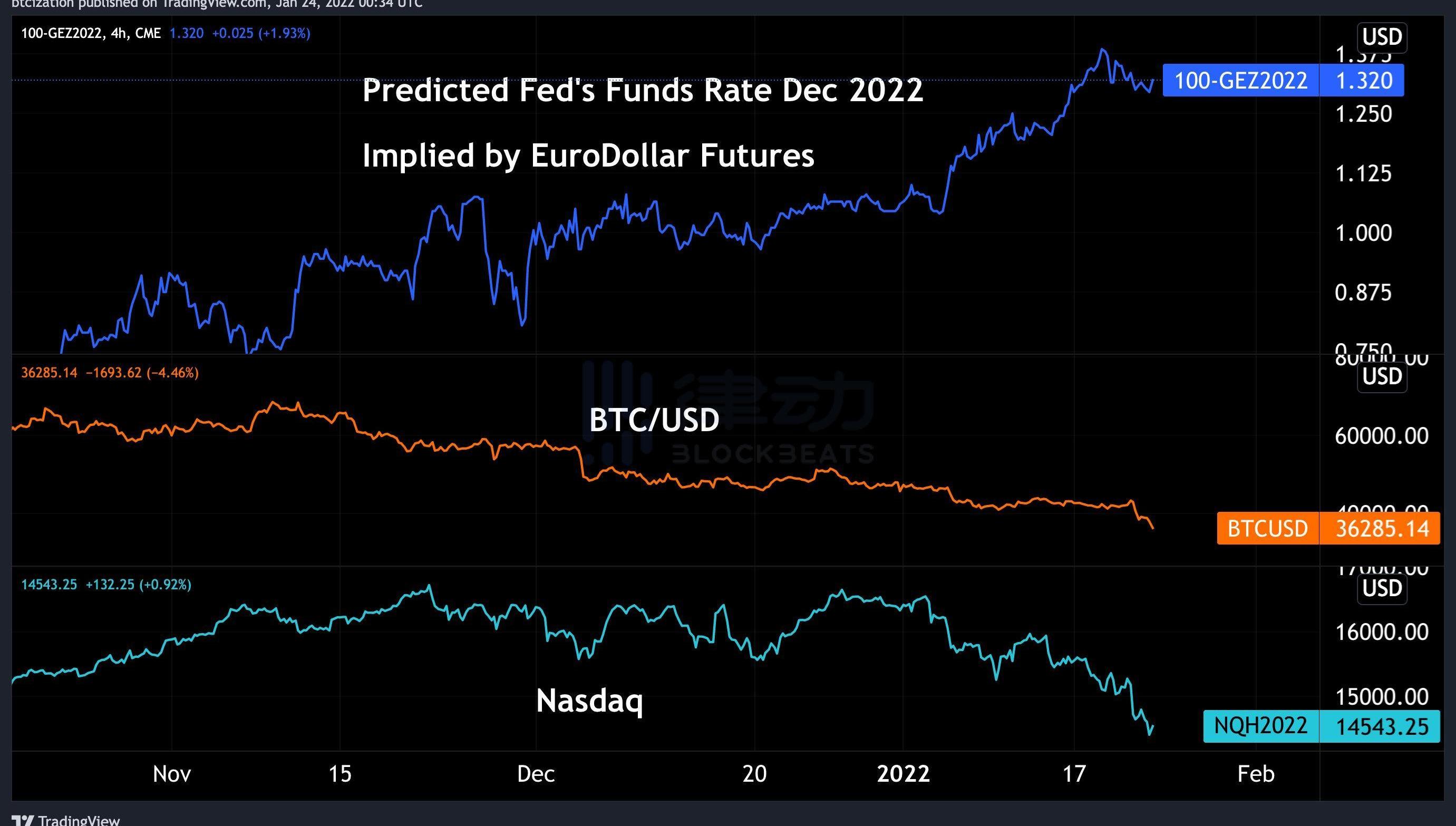

近期最火熱的主題之一就是比特幣與納斯達克的相關性。目前,納斯達克較最高點下跌了14%,是自2020年3月以來超賣幅度最大的一次。而比特幣對納斯達克30天相關性指數則高達0.80。

歐洲美元期貨可以看作是一個反映聯邦基金利率預期的市場,目前它已經對2022年的4次加息做出了反應。當寬松型貨幣政策出現收緊的預期時,市場必然會做出反應。

Mark Cuban:如果美SEC采用日本的加密貨幣監管方法可能會從FTX手中拯救美國客戶:金色財經報道,馬克·庫班 (Mark Cuban) 認為,如果美國證券交易委員會采用日本的加密貨幣監管方法,美國證券交易委員會 (SEC) 可能會從FTX手中拯救美國客戶。

約翰·里德·斯塔克 (John Reed Stark) 早些時候表示,加密貨幣和穩定幣(包括央行數字貨幣)解決不了任何問題,而且加密行業的運作不受監管監督、消費者保護和審計等。[2023/7/5 22:18:42]

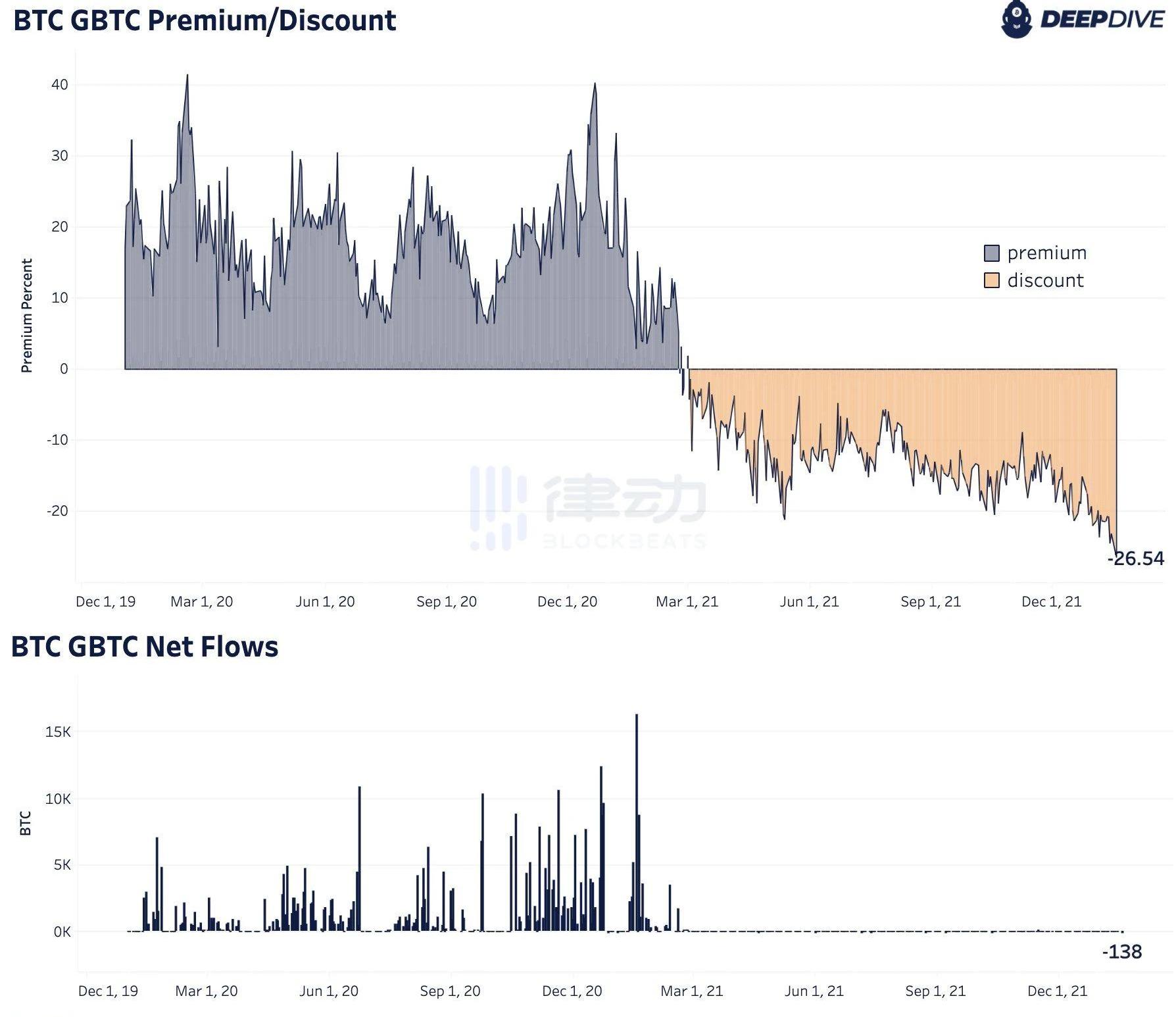

2020至2021年間宏觀基金對比特幣接納程度的不斷提高,使得比特幣越來越像一個高相關性的風險資產。我們可以看看牛市初期的驅動力之一灰度,它代表認可的投資者和機構收購了近40萬枚比特幣,以換取灰度股票(GBTC)。

這些投資者則尋求從灰度以資產凈值購買GBTC,并用溢價標記他們的賬簿來進行「無風險」的套利交易,但當GBTC在去年2月開始以低于資產凈值的價格交易時,他們意識到這種套利模式已經被打破。

Michael Saylor:全球對法定貨幣的信心喪失促進了比特幣的采用:金色財經報道,MicroStrategy 的前首席執行官Michael Saylor在接受 CNBC 采訪中指出,兩種動力正在推動比特幣的廣泛采用。第一個是對通貨膨脹的擔憂。存在對通貨膨脹的宏觀經濟擔憂,隨著通貨膨脹的發生,人們對法定貨幣失去信心。這意味著他們開始意識到,以現金流計價的一切都是貨幣衍生品,而比特幣不以現金流計價。第二個事最近的銀行業危機,包括 Silvergate Bank、Signature Bank、Silicon Valley Bank 以及最近的First Republic Bank的倒閉,已經破壞了投資者對銀行系統的信心。

Saylor 重申 MicroStrategy 對比特幣的潛力保持信心。Saylor 指出,這家商業智能和軟件公司將繼續積累更多的數字資產,盡管其約 140,000 BTC 的投資組合曾一度遭受巨額賬面損失。[2023/5/4 14:40:58]

郵儲銀行在雄安新區發放首批數字人民幣企業貸款貼息資金:金色財經報道,中國郵儲銀行河北雄安分行攜手雄安新區改革發展局、中國人民銀行雄安新區營業管理部,成功為 6 家當地企業發放數字人民幣企業貸款貼息資金,這是郵儲銀行發放的首批數字人民幣企業貸款貼息資金,進一步拓寬了數字人民幣應用場景。(上證報)[2023/4/20 14:15:29]

然而要注意的是,價值65萬美元的比特幣仍然在場外交易市場以灰度股票的形式作為衍生品交易。且隨著其溢價轉為折扣,資金開始停止入場,投資者將資金分配給GBTC而不是比特幣本身的動機也出現了。隨著近期市場開啟去風險模式,GBTC也遭到了不分青紅皂白的拋售,GBTC對資產凈值的折讓擴大至歷史新低,但考慮到許多信托持有人的情況,這也是有道理的:他們與2020到2021年間分配資本給比特幣的宏觀投資者是同一批人。

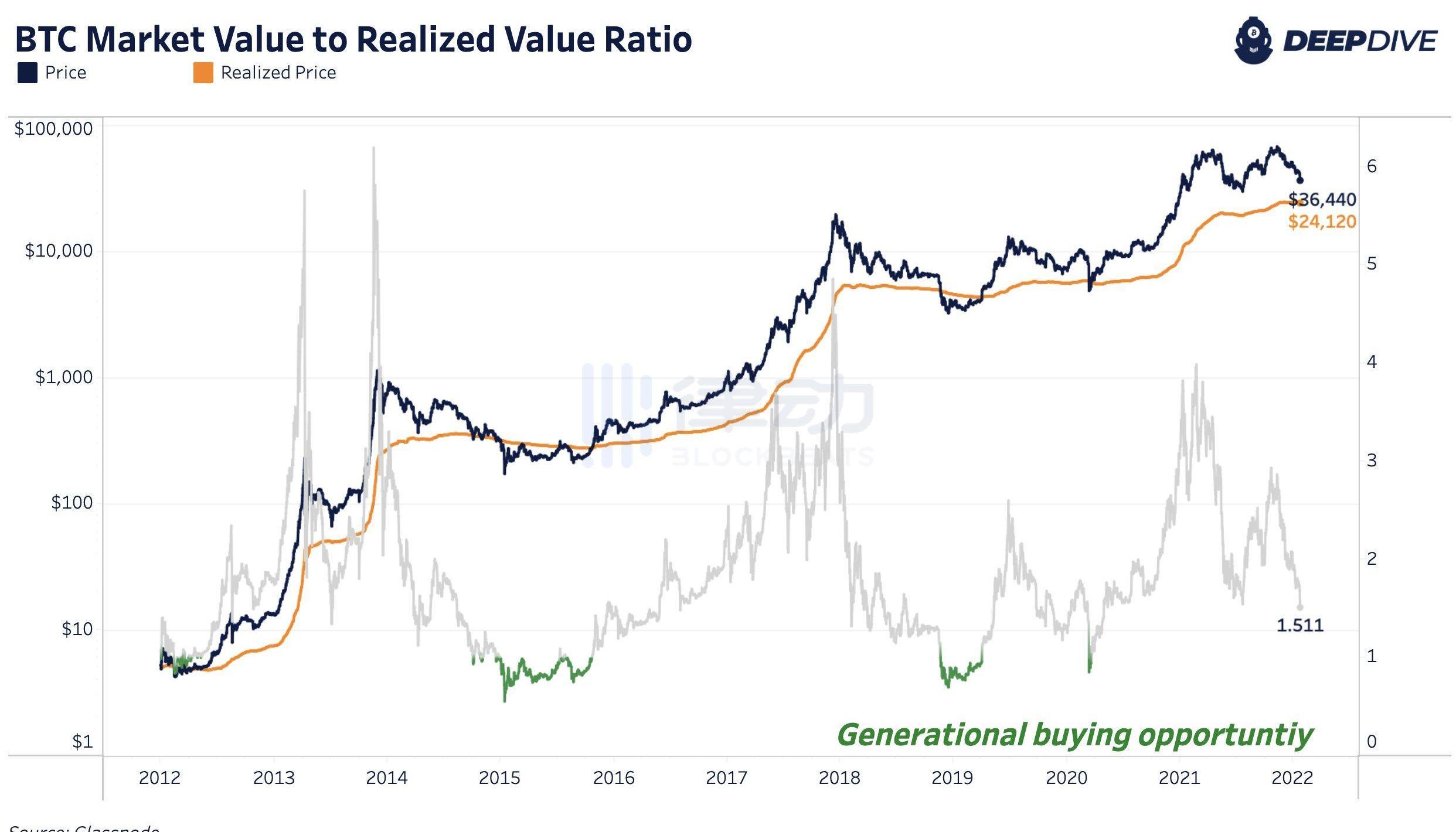

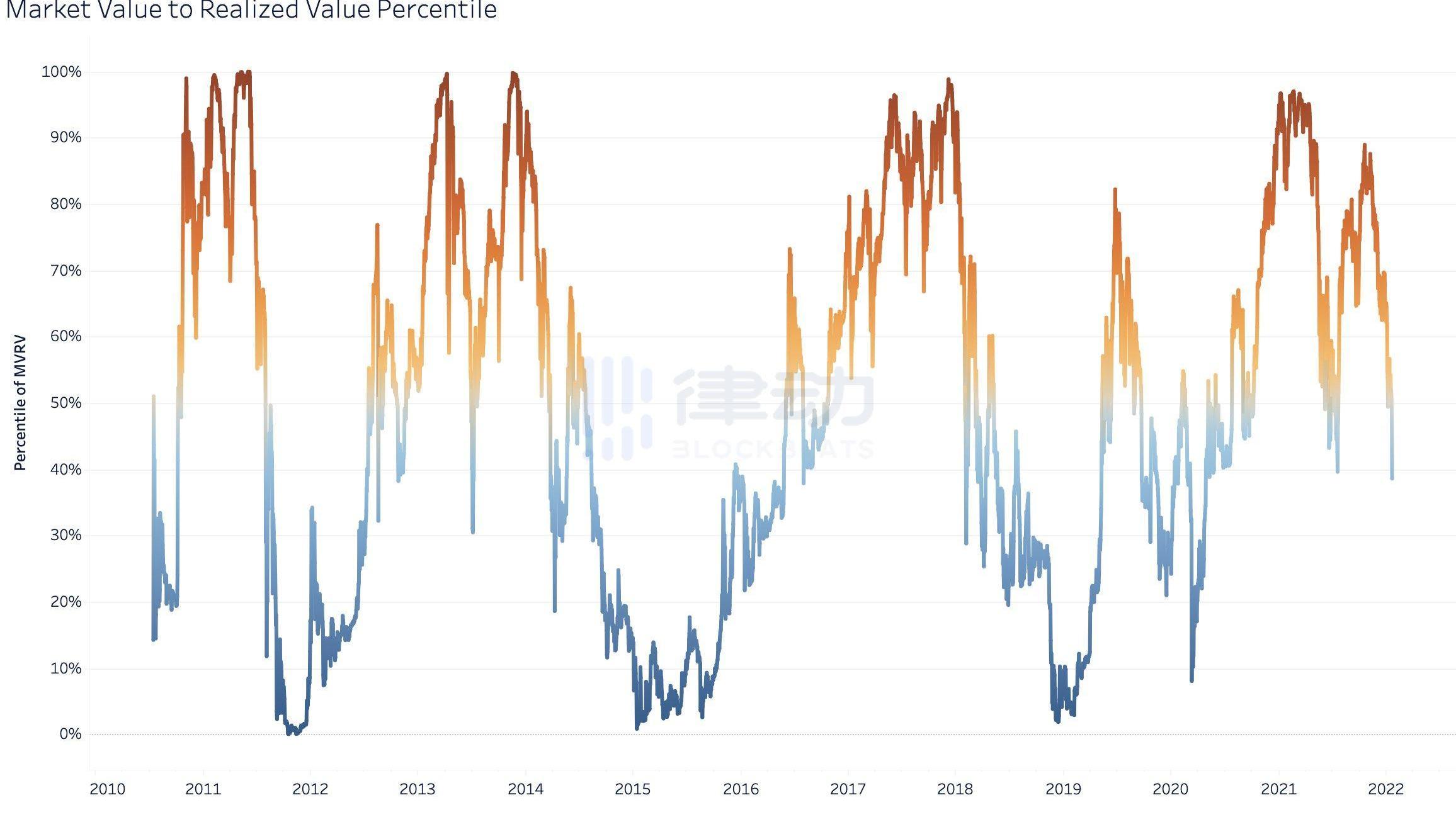

現在讓我們看看當前比特幣交易價格相對于歷史估值的位置。MVRV比率顯示的是比特幣的歷史繁榮和蕭條周期。目前比特幣的鏈上成本基礎是24,000美元,MVRV比率約為1.5。

美聯儲哈克:需要加息至5%以上 然后暫停加息:金色財經報道,美聯儲哈克表示,需要加息至5%以上,然后暫停加息;美聯儲現在不需要加息50個基點;如果通脹持續放緩,經濟有很大的機會實現軟著陸;預計美國經濟不會陷入衰退,軟著陸的機率正越來越大;不擔心工資問題會影響到通脹;沒必要把當前的加息步伐一直延續下去。[2023/2/11 12:00:23]

比特幣當前的MVRV比率處于歷史讀數的第38個百分位。過去的數據表明,當比特幣跌破實際價格時,幾乎都是絕佳的購買機會。雖然比特幣不一定會跌到24,000美元,但這個價格肯定會非常有購買吸引力。

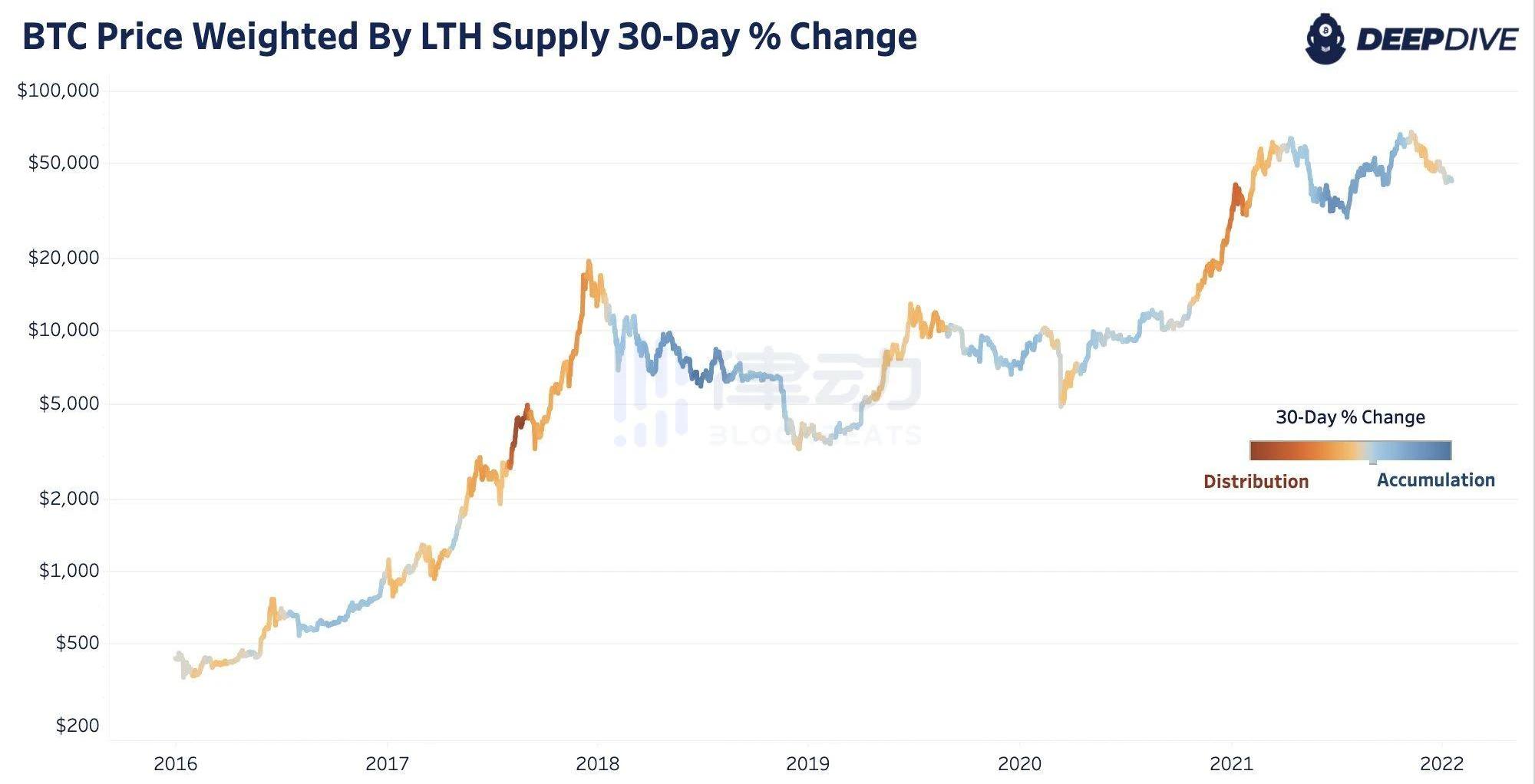

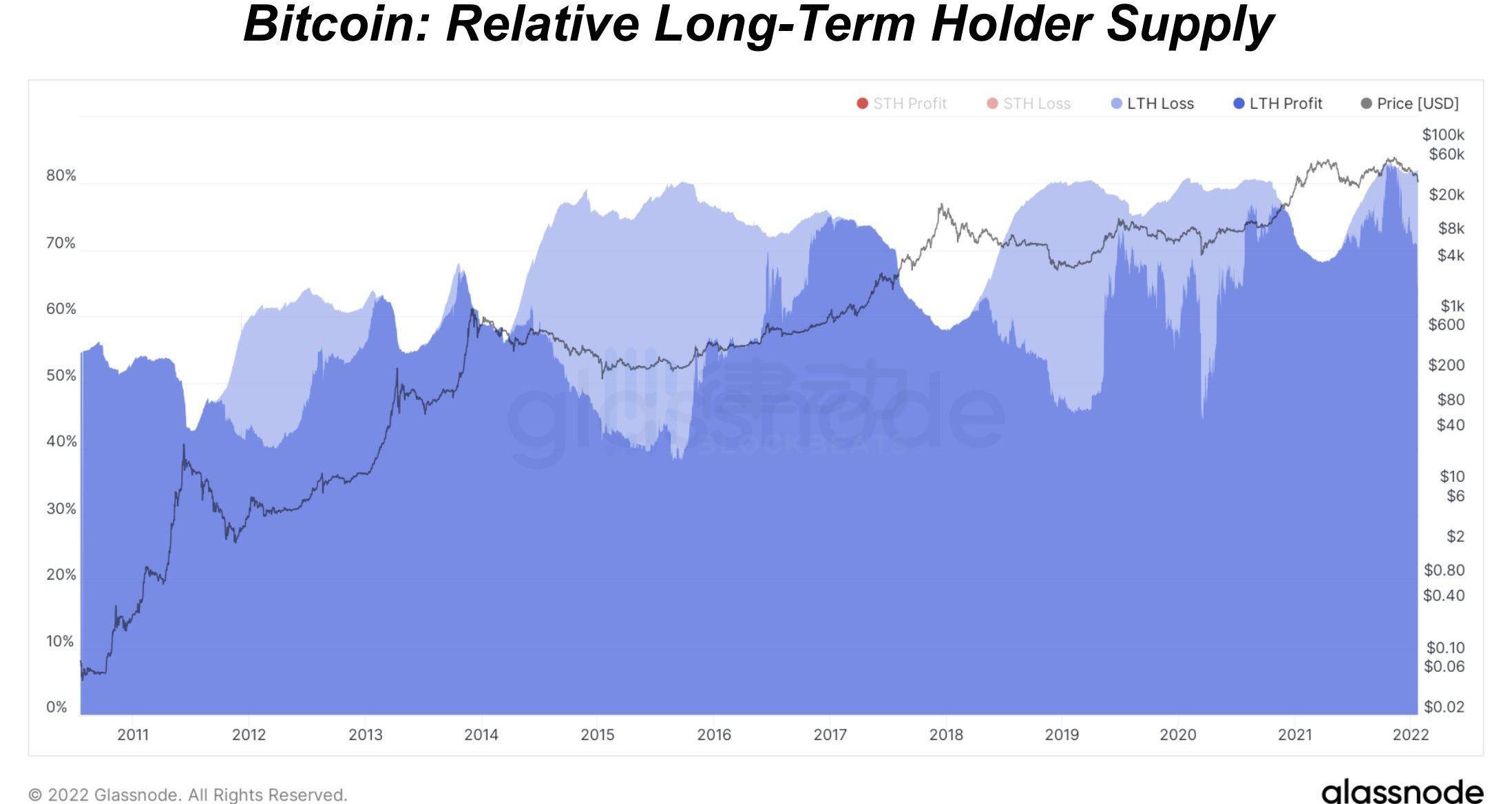

我們還看到長期持有者在過去幾個月的下跌趨勢中不斷拋售,這在比特幣歷史上是一個奇怪的現象,因為長期持有者通常會在熊市和盤整期間不斷積累,并在上漲趨勢中拋售。

BTC損失地址數達到歷史新高:金色財經報道,據Glassnode數據顯示,BTC損失地址數剛剛達到歷史新高,7日均值數額為18,959,514.625。[2022/7/5 1:50:54]

顯然宏觀層面的擔憂是背后的推動因素之一,不過欣慰的是囤幣的趨勢現在又開始了。Token銷毀天數(CDD)是通過將交易中的Token數量乘以自上次使用這些Token以來的天數來計算的,而90天滾動匯總數據一般用于顯示資產累積和拋售的相對比值,比特幣目前積累趨勢強勁。

衍生品分析

對于比特幣衍生品,下面幾點需要重點關注:1.永續期貨2.季度期貨3.用于入場衍生品合約的抵押品類型永續期貨

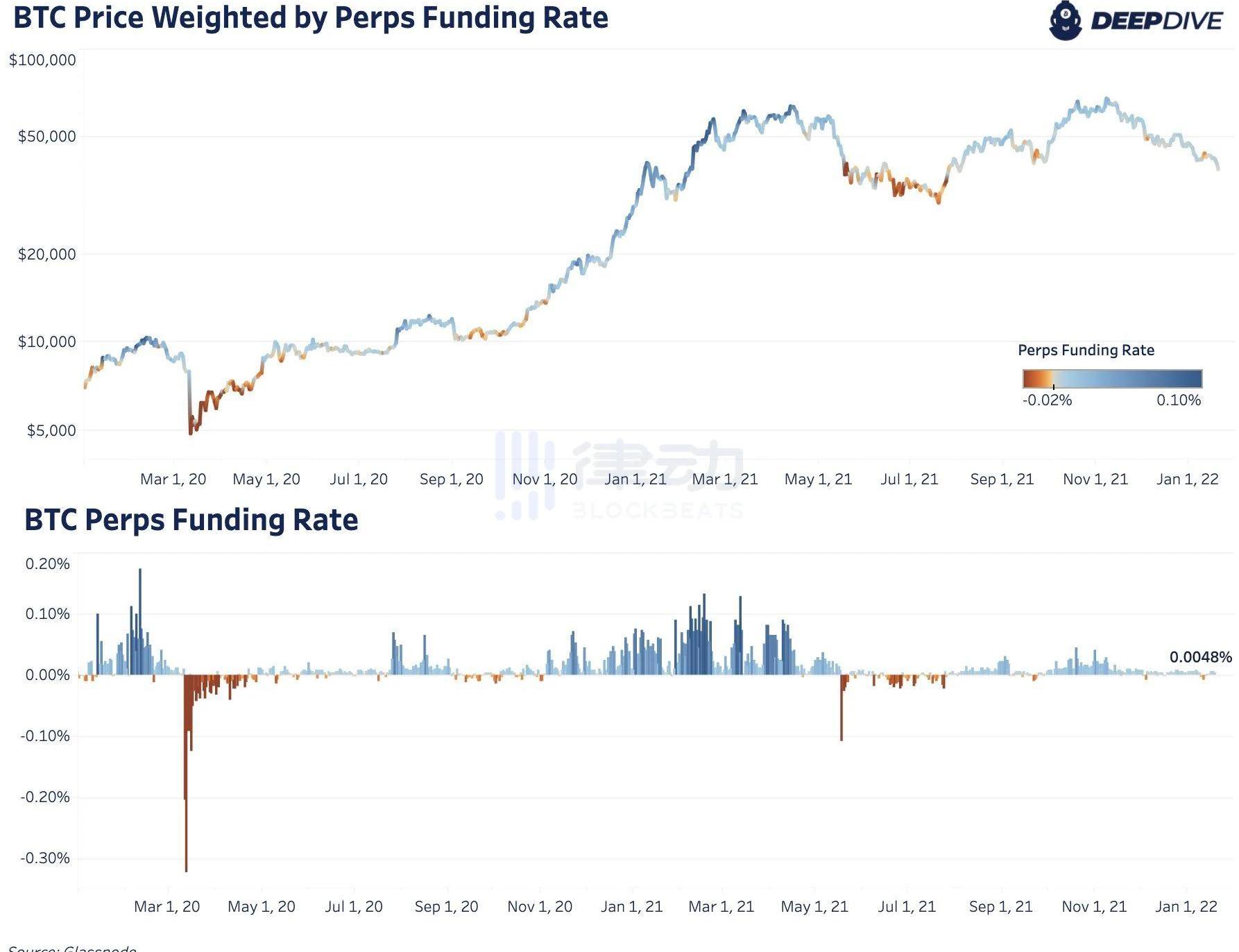

永續期貨資金顯示的是衍生品是否高于或者低于現貨比特幣的價格。目前投機型多頭不再占主導地位,但空頭也沒有過于激進。市場底部的特征通常是持續的負資金,并伴隨著空頭在衍生品市場的極度貪婪情緒。

例如,下圖是來自當時主要衍生品交易所BitMEX的數據,顯示了2018至2019年市場的底部,當時空頭在比特幣85%的回撤后兇猛的做空3,000美元底部。新冠疫情前后和去年夏天的大跌也與此類似。

季度期貨

自去年夏天以來,比特幣價格與期貨基差的相關性就接近了1:1,這說明現有衍生品交易者一直在推動市場。0%或者負基數則應該是市場投降的信號。用于入場衍生品合約的抵押品類型

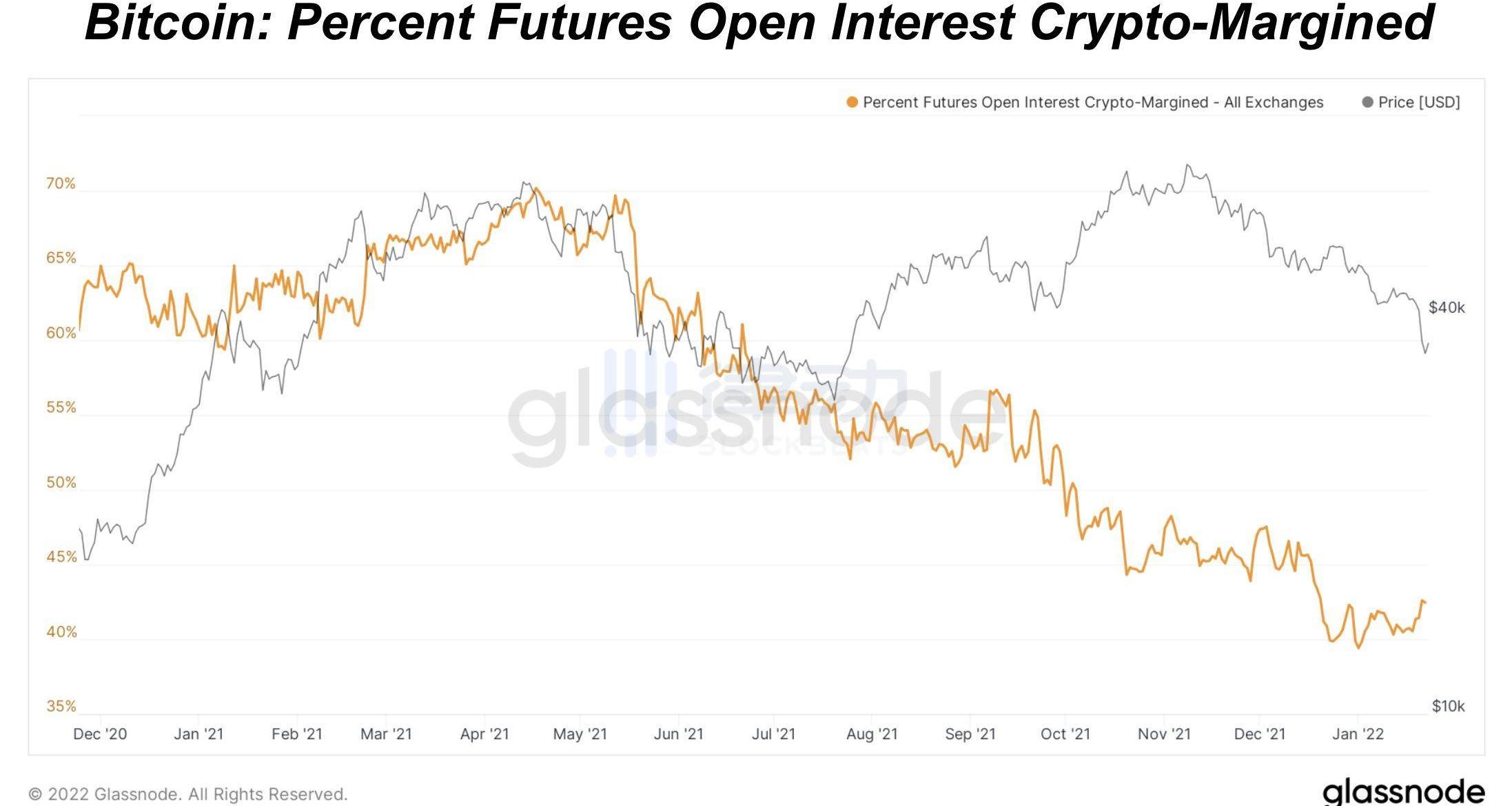

用于比特幣期貨的加密抵押品的使用繼續保持著長期下降的趨勢,這是一個積極的發展趨勢,因為穩定幣不會像比特幣保證金期貨一樣在市場低迷期間展現出凸性關系。

DXY是用于衡量美元兌其他法幣價值的指標,自2021年初以來這一指標一直處于上升趨勢。隨著美聯儲試圖采取緊收政策,關注美元的走強趨勢將非常關鍵,因為強勢的美元是任何資產都沒有好處。

至于牛市何時回歸,我認為條件還是比較成熟的,約81%的供給掌握在長期持有者的手中,但供給只是市場的一個方面。恢復牛市需要強勁的現貨需求,而不是衍生品投機。

宏觀市場分析

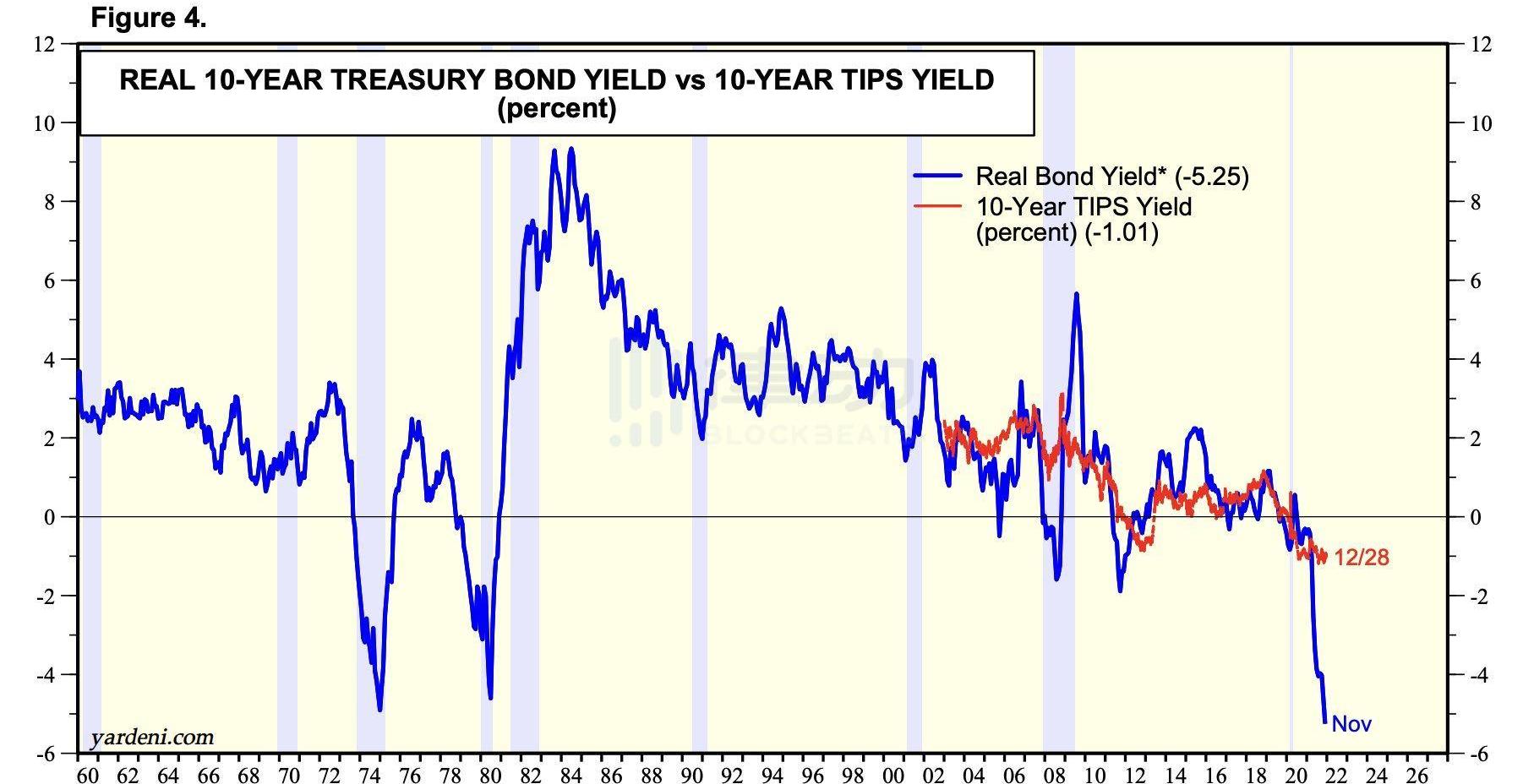

從宏觀層面來看,一個關鍵的問題是,宏觀基金的邊際拋售何時轉為邊際買入?現實情況是,實際收益率為負數的美元債券價值近數百萬億,也就是說它們注定會虧損。因此當美聯儲改變收緊政策時,比特幣必定會飛速增長。沒錯,是「當」而不是「如果」。

在長期債務周期中,經濟發展的結局只可能是二元的。在真正的通貨緊縮情景中,隨著整個經濟體系中法定債務的解除,將會存在無限的交易對手風險。

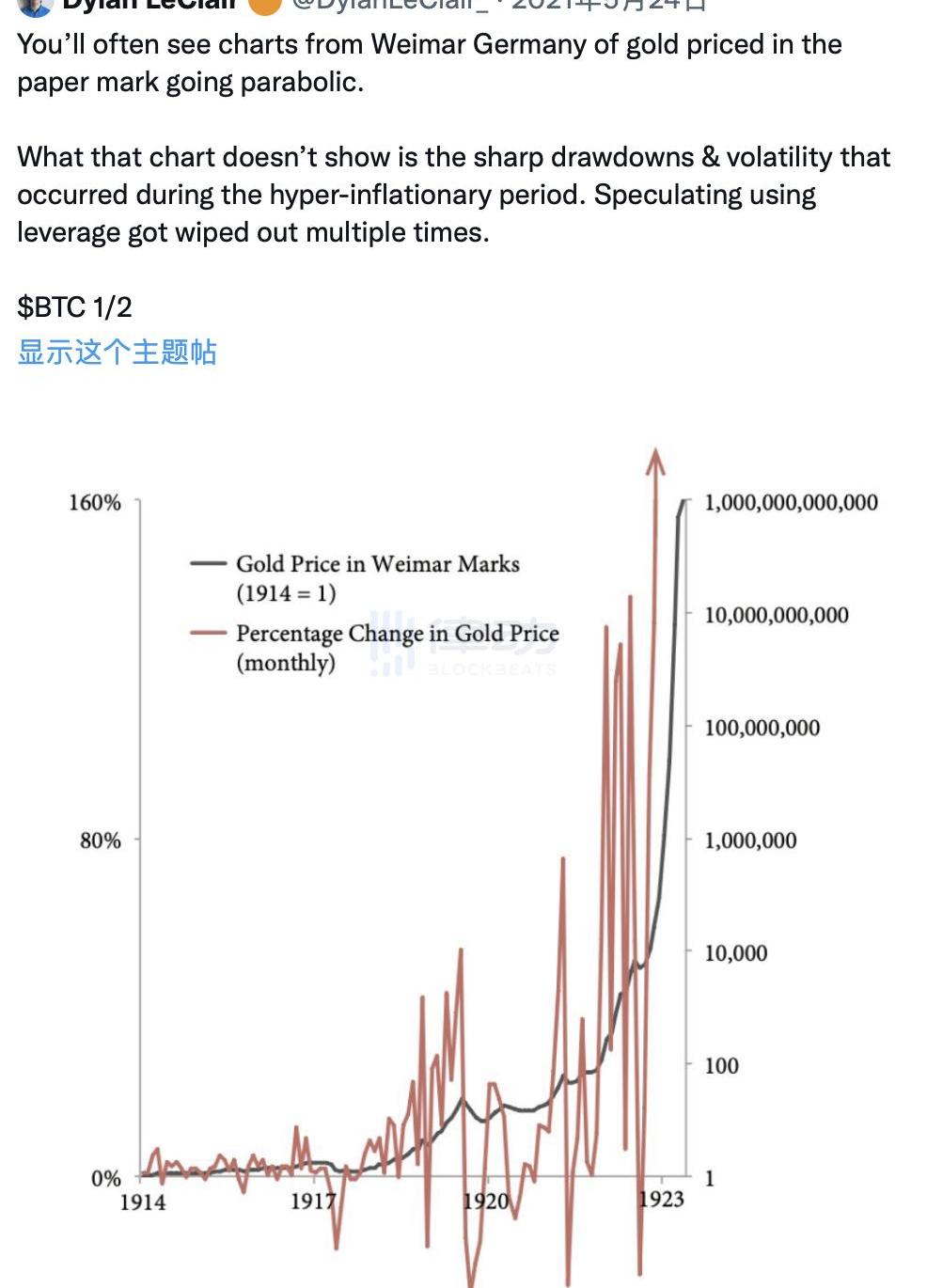

那還會有更多的不利因素嗎?也許會,尤其是如果股市繼續下跌且蔓延至信貸市場。如果你是魏瑪共和國時期的的杠桿黃金持有者,這會導致你多次被清算。雖然美國不是魏瑪,但我們還是能從中汲取教訓。

作為資本配置者,你的目標是隨著時間的推移保持和提高自己的購買力。而比特幣的機制幾乎可以保證邊際生產成本將永遠持續上升。因此對于95%的人來說,最佳的策略就是被動地將資金配置到比特幣里,然后長期持有。在這種情況下,波動性將是你的機會,值得慶幸的是,它看起來不會很快消失。

原地址

Tags:比特幣BTCBANGBT2021年比特幣價格走勢圖Lift Kitchen (LFBTC)SHIBANFTGBT價格

撰文:0xPrismatic,DelphiDigital研究員編譯:Alex,TechFlow 藝術塊的聚集.

1900/1/1 0:00:00互聯網正經歷著一場身份危機。網絡隨著2000年代社交平臺的出現而走向成熟。這些社交平臺創造了新的聯系形式,那時的人們希冀著網絡能成為一個開放管轄區,然而事實讓人大失所望.

1900/1/1 0:00:00去中心化金融最顯著的特征之一是“收益”概念的流行。為了吸引用戶,新協議每天都在宣傳高得離譜的數字:這些代APR為97%,這些代幣的APY為69,420%等等.

1900/1/1 0:00:00生物技術DAO的興起 一場蓬勃發展的去中心化科學運動正在改變生物制藥行業的格局,它促成了以患者和研究人員為中心的社區的形成,并以開源精神為基礎.

1900/1/1 0:00:00當我們第一次使用某個中心化社交媒體平臺,在注冊時通常會有以下步驟:關注名人列表、感興趣的話題以及同步手機聯系人或Facebook以查找可能認識的朋友等.

1900/1/1 0:00:001、數據協同市面上已有3dsMax、Maya、Substance、虛幻引擎、Blender等眾多3D協同軟件,但數據在這些軟件中缺乏共用的數據流載體.

1900/1/1 0:00:00