BTC/HKD-9.26%

BTC/HKD-9.26% ETH/HKD-17.97%

ETH/HKD-17.97% LTC/HKD-19.01%

LTC/HKD-19.01% ADA/HKD-17.56%

ADA/HKD-17.56% SOL/HKD-15.62%

SOL/HKD-15.62% XRP/HKD-20.85%

XRP/HKD-20.85%虧損厭惡每時每刻都在影響著投資人的決策。

而這種偏見,導致投資人忍受不了割肉的痛,忍受不了短期虧損,浮盈過早落袋為安。經常買在高位,賣在低位。

我們需要通過系統性的方式,強制減少自己暴露在虧損厭惡的影響下。

只有通過大量回測、可靠的投資理念,和系統性的投資框架,投資人才能戰勝自己天生的缺陷,才能在投資的長跑中勝出。

祝開卷有得。

本文來自阿爾法搬運工。

正文開始

很多人說投資是一門藝術,沒錯。量化測試,大數據分析,AI增強,這些都是工具,最后使用這些工具的是投資人本身。再好的模型或者工具,也會因為使用方式的不同,而導致結果達不到預期。大量的研究指出,投資人根本不是理性的。投資人的行為偏見(Behavioral Bias),每時每刻都在影響著投資人的決策。

比如說,很多投資人總是覺得為什么賬戶總是表現不好?每天登陸進賬戶,怎么總是覺得凈值沒漲幾個點?其實這跟“ 心急水不沸 ”的道理一樣:在現狀和達到預期中間的過程,永遠是煎熬的。當你過于關注現狀,你總是會感覺目標離你很遠。而你的現狀和期望,又會反過來影響你的決策。

我們下面做一個小實驗:

選項 1: 我們一起拋硬幣,正反2面的概率都是50%。如果是正面,你能獲得5000美元,反面的話,你將會損失2500美元。

你會選哪個?

根據諾貝爾獎得主Daniel Kahneman和Amos Tversky的研究結果,82%的人,會選擇選項2。但是根據預期效用最大化理論,理性的投資人能夠算出選項1的預期回報是$1250美元,而選項2是$1200美元。

某巨鯨地址將fUSDT換成FTM,虧損達20萬美元:7月8日消息,據0xScope監測,由于Multichain暫停服務,人們正在出售fUSDT等穩定幣封裝資產換取FTM,并將FTM存入CEX以逃離Fantom網絡。Fantom相關穩定幣封裝資產現在的交易價格是0.7美元。0xe7開頭巨鯨地址繼續出售10萬枚fUSDT換取價值7萬美元的FTM(此前多次進行類似操作),其實際虧損已達20萬美元。[2023/7/8 22:24:59]

那么號稱是“理性”的投資人為什么還會選擇預期回報較小的選項呢?

總的來說,投資人在面對眾多選擇的時候,盡管這些選項的預期效用幾乎相等, 但是投資人會更不傾向于選擇確定性更低的選項。

這就是著名的展望理論(Prospect Theory),又稱作虧損厭惡( Loss Aversion )。

我們為什么在投資中把虧損厭惡稱作是一種投資人缺陷(Investor Bias)呢?

很多人會說,我對虧損保持戒心,這很正常也很符合邏輯啊?是的,如果投資人能在眾多的選項面前,客觀有效地評價每一種結果,在預期收益最大的前提下,有效低控制虧損,這當然是最好的了。

但是在實際上,由于市場價格每天都會波動,在虧損厭惡的影響下,投資人能夠做出最優決策概率被大打折扣。

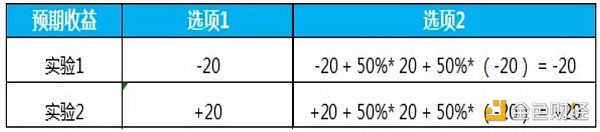

再來2個小實驗:

實驗1: 你在100塊的時候買了一只股票,結果這只股票跌到了80塊。現在你有2個選項:

實驗2:你在100塊的時候買了一只股票,結果這只股票漲到了120塊。現在你有2個選項:

這次你又會選哪個?

80%以上的投資人在實驗1里,會選擇選項2 - 繼續賭一把;然而在實驗2里,近80%的投資人會選擇選項2 - 獲利離場。但是在數學上,不管是實驗1還是實驗2,每個實驗里的2個選項的預期回報都是一樣的。

知情人士:ChatGPT開發公司OpenAI去年虧損5.4億美元:金色財經報道,三位了解OpenAI財務狀況的人士透露,該公司去年開發了ChatGPT,并從谷歌招聘了關鍵員工,致使虧損大約翻了一番,達到5.4億美元左右。這一此前未公布的數字反映出,在該公司開始出售聊天機器人的使用權限之前,其機器學習模型的訓練成本高昂。

盡管在OpenAI于2月推出付費版聊天機器人后,公司收入有所增長,但隨著越來越多的客戶使用其人工智能技術,以及該公司對該軟件未來版本進行培訓,這些成本可能會繼續上升。

OpenAI首席執行官Sam Altman私下暗示,公司可能會在未來幾年籌集至多1000億美元資金,以進一步開發人工智能的能力。[2023/5/5 14:44:17]

所以對于理性的投資人,每個實驗的選項都是無差別的,那么為什么投資人在不同的條件下下會有這么明顯的選擇偏好呢?

收益的帶來的快樂,在感受上小于損失帶來的痛苦;預期回報為正時,投資人會選擇風險更小的選項,為負時,會選擇風險更高的選項。

這種由于虧損厭惡帶來的決策偏見,對投資人有3種最直接的影響:

第一,忍受不了割肉的痛- 該割肉的時候不割肉,沒有止損的機制,導致往往將股票賣在最低點。

第二,忍受不了短期虧損- 發現價值股后,該堅定持有的時候不堅定,導致無法獲得價值回歸的增值。

第三,浮盈過早落袋為安- 該追漲的時候不追漲,一波10%行情來了就跑,然后在市場漲到高位的時候,忍不住又跑進去。

股市里“7輸2平1盈”,虧損厭惡的影響會在這以下3種情況中被加倍地放大:

Argo Blockchain 2022年凈虧損為2.4億美元:金色財經報道,加密貨幣礦商 Argo Blockchain 在一份聲明中表示,2022 年凈虧損為 1.942 億英鎊(2.4 億美元),而去年同期的凈收入為 3080 萬英鎊。

此前,Argo Blockchain 同意以 6500 萬美元的價格將其位于得克薩斯州狄更斯縣的 Helios 采礦設施出售給 Galaxy Digital 后,該公司避免申請破產保護。它還與投資者 Michael Novogratz 的以加密貨幣為重點的金融服務公司談判了一筆新的 3500 萬美元貸款,并以其采礦設備為擔保。[2023/4/28 14:33:20]

“心急水不沸” -頻繁地查看賬戶,導致過多的暴露在厭惡虧損的影響中。

“心急水不沸”- 盯盤越多,心里虧損越多。

我們接下來再做一個測試,看看根據虧損厭惡理論,頻繁查看倉位會對投資人帶來多大的負面影響。

測試假設

虧損到底有多痛苦?根據虧損厭惡理論,虧損帶給投資人痛苦的感受,是盈利帶來的快樂的2倍。ISO(國際組織部標準)規則22222號 - 個人財富規劃標準,也認可了此結論。有多少的機會看到虧損?頻繁查看倉位虧損狀況的投資人,比少頻繁查看的投資人,更容易受到虧損厭惡的影響。如果我們每天看看盤倉位,一年就有252天的時間會在盈利的快樂和虧損的痛苦間游走。

測試規則

查看倉位的頻率分別為每天,每周,每月,每季度和每年。在每次查看倉位的時候,計算這個周期中的表現:日回報,周回報,月回報,季回報,和年回報。當這個周期的總回報為負的時候,我們將這個損失加倍;如果為正的話,回報不變比如現在是2017年3月底,我看了一次倉位,發現從2017年1月到現在,我的回報為負5%,那么我的"心理回報" 在這個季度中,就為負10%。相反,如果為正5%,那么我的心里回報還是為正5%。

美國一名加密托管代理虧損300余萬美元后避免牢獄之災:一名加密托管代理盡管損失了325萬美元,卻避免了牢獄之災。法官指出,該代理本身就是欺詐的受害者。美國曼哈頓地方法院法官Edgardo Ramos在聽證會上命令賓夕法尼亞州做市商Volantis創始人John Barry Thompson向總部位于紐約的投資管理公司Iterative OTC償還325萬美元。由于擔心新冠肺炎疫情對過度擁擠的美國監獄系統造成影響,Ramos法官愿意給Thompson一些回旋余地。由于感染病的風險非常高,而且監獄中缺乏現成的疫苗接種,Ramos指出,美國司法系統需要“盡可能減輕懲教機構的壓力”。2018年Volantis公司從Iterative OTC處獲得325萬美元,代表他們購買了500個比特幣。然而,在試圖從第三方購買比特幣時,John Barry Thompson發現自己處于虧損狀態,據稱賣家收取了Iterative OTC公司的325萬美元,卻沒有提供任何比特幣作為回報。(Cointelegraph)[2021/2/5 18:58:36]

基于標普500的真實回報和心理回報

這個圖是什么意思呢?藍色實線是標普500的買入持有回報,剩下的虛線為模擬的心理回報。紅色虛線代表的是如果你每天都查看倉位,根據虧損厭惡理論,你心理上感受到的回報,綠色虛線是每周看一次,紫色虛線代表的是每月看一次,淺藍虛線代表的是每季看一次,黃色虛線代表的是每年看一次。

如果你從1989年1月開始買入標普,然后完全忘記投資這件事,經過28年到2017年5月,當你再次登入的時候,會發現你當初投資的1塊錢,已經變成了16塊,年化收益率近9.5%。更重要的是,你在28年的時間內只看過倉位一次,穿越了無數的周期,心理上完全沒有受到虧損厭惡的影響。

分析師:比特幣有望達到500萬美元,但大多數交易者將虧損:比特幣影響者和分析師Carl the Moon在接受采訪時表示,“如果你看看世界的貨幣供應量,它目前的價值為100萬億美元。如果比特幣接管了整個流動性池,即法定貨幣池,那么這意味著比特幣可能會接管這個市值,這將使每枚比特幣價值約為500萬美元。”

他認為當前的全球經濟形勢對比特幣有利。“我相信比特幣目前處于牛市中,但我不確定我們是否已經開始了比特幣大牛市……最大的問題是,比特幣能否突破之前的高點。在2019年6月至2019年7月,曾創下大約14000美元的高點。我認為,當我們突破這個水平時,我可以肯定地說,牛市已經來了。如果交易者積極交易并且知道自己在做什么,他們可以比持有者賺更多的錢。但沒有經驗的人在交易時往往會虧損。隨著時間的推移,大約80%到90%的交易者實際上都在賠錢。”(The Daily Hodl)[2020/10/4]

我們的目的不是叫大家這一輩子只看一次倉位,而是要從實驗上指出:查看倉位的次數越多,你在心里和情緒上受到市場波動的影響就越大。

每月、每周、每天查看,都會對你心里上的回報產生非常負面的影響,經過28年后,雖然實際回報是正的,你的心理回報將會是負的。

如果減少看盤頻率,只是每季或者每天查看倉位的話,你的心理回報在經過28年后,還是正的。

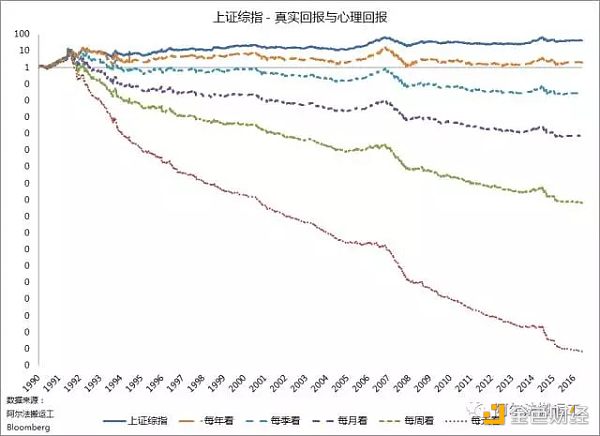

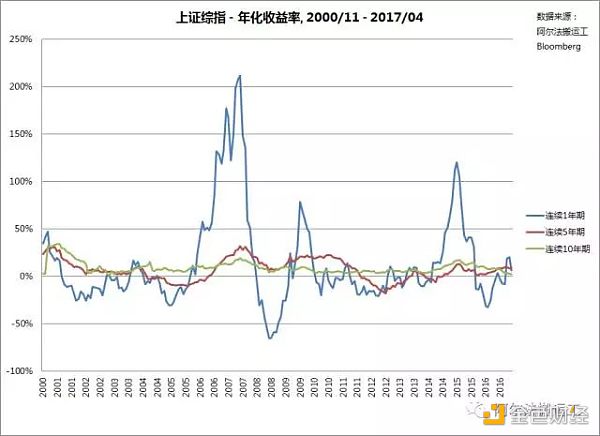

基于上證綜指的真實回報和心理回報

換到上證綜指上,頻繁查看倉位加上虧損厭惡的效應就更加明顯了。因為上證是典型的熊長牛短,加上市場的波動性很大,每次查看倉位的都會受到市場波動的影響。

只有每年看一次,心理上能夠勉強的在16年內收正。如果你每天查看倉位,天天盯盤,28年內就是7400個交易日,就有7400次機會暴露在虧損厭惡的陷阱中,7400次機會可能做出不理智的決策。

“短視的投資周期” - 期限越短,虧損概率越高。

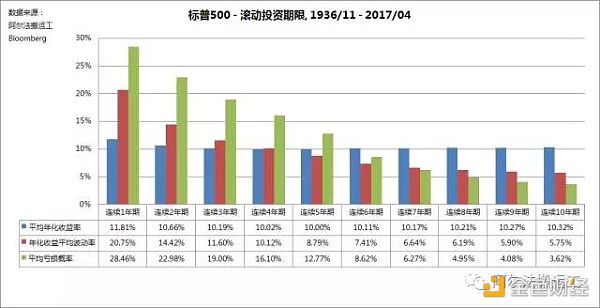

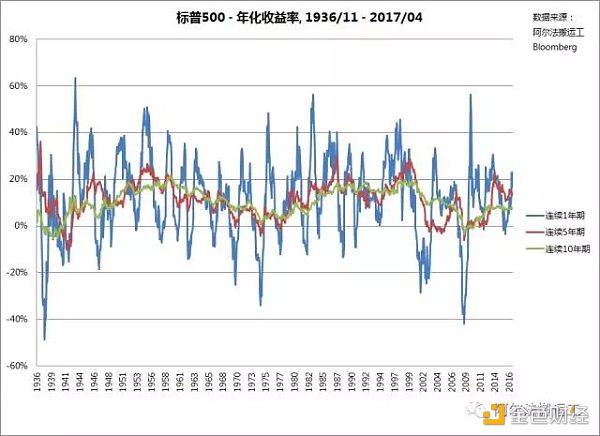

時間是把殺豬刀,如果投資人沒有較長的投資期限,很容易陷入經常虧損的境地。我們先拿標普500的歷史數據做個測試,看看在不同的投資期限下,風險和收益的狀況。

下圖中我們用標普500指數,從滾動連續1年的投資期限,一直計算到滾動連續10年。滾動連續1年期的意思是,從1936年到2017年,投資人連續投資標普500指數12個月,每個月都做再平衡,每個月都往前滾動;滾動連續10年期意思是,80年的歷史上,投資人連續投資標普500指數120個月,每個月都做在平衡,每個月都往前滾動。如下圖所示:

要強調的是,我們這里所說的連續10年期,不是買入持有10年就完事了,而是投資人堅持這個投資標的10年,每個月都需要做再平衡,考量的是投資人能否堅持投資的韌性。

可以看出,隨著投資期限的拉長,在沒有大幅損失平均年化收益率的情況下,年化收益率的波動率持續下降:連續1年期平均年化收益率的波動率為20%,而連續10年期平均年化收益率的波動率為6%。

我們假設回報的分布為標準正態分布,這樣就可以倒推出每個期限內,出現虧損(年化收益率小于0)的概率。可以看出,隨著年化收益率的波動率的快速下降,平均虧損概率也呈快速下降的趨勢:從1年期里28%的虧損概率,下降到10年期里的3.6%。

下面的圖更加直觀地描述了投資期限長短的影響。越短的投資期限波動性越大,較長的投資期限可以降低波動率并且增加贏面。

我們再拿上證綜指的回報測試一下。投資周期長短的影響更加明顯:如果平均只持有1年上證綜指,平均年化收益率的波動率達到了爆表的92%!而且平均虧損概率近38%。

雖然1年期的平均年化收益率有29%,但這是以犧牲波動率和勝率為前提的,很多投資人都無法承受這么大的風險。特別是在虧損厭惡的作用下,這種負面的影響會被成倍的放大。

同樣的,如果我們把投資期限拉長,堅持做長期投資,年化收益率的平均波動率將會大幅下降。

平均持有10年的話,年化收益率的波動率下降到了6.4%,虧損概率也只有7%。雖然年化回報只有9%左右,但是10年的復利,可以讓1塊錢,變成2塊4毛5。

試問有多少投資人10年期的年化收益率能達到9%?

“過于單一的投資” - 配置越單一,波動性越高。

我們在之前的文章中也反復的強調過資產配置重要性,資產配置是唯一的免費午餐:只要把相關性較低的幾種資產組合起來,就能的達到降低波動性和提高勝率的效果。比如最簡單的60/40組合(60%股票 + 40%國債)。

標普500 + 美國10年國債, 每月再平衡

降低波動率,就能降低面對虧損厭惡的次數。

我們以60%上證綜指 + 40%中國國債全市場指數,每月再平衡,來做一個簡單的資產配置組合,用不同的投資期限來看看這個配置對抵消虧損厭惡負面影響的效果。

從投資風險的角度來看,配置了國債后的資產組合風險明顯降低,不管是持有1年,還是持有10年,都有較大的改善,虧損概率明顯下降。

從投資收益的角度來看,如果投資人能夠堅持一個超過5年期的投資計劃,與持有單個資產相比,可以說是在沒有過多地犧牲年化收益率的前提下,降低了心理上的投資負擔:單純投資于上證指數,如果連續持有超過5年,其平均年化收益率為6.7%左右,而簡單的60/40的資產組合,也有6.7%左右。

最后

虧損厭惡(Loss Aversion)每時每刻都在影響著投資人的決策。投資人在有浮盈時,會更多的偏向確定性高的選項,希望能夠保住盈利;而在有浮虧時,往往會偏向確定性低的選項,希望能夠賭一把,賺回來。

而這種決策上的偏見,導致了投資人忍受不了割肉的痛,忍受不了短期虧損,浮盈過早落袋為安。經常買在高位,賣在低位。

虧損厭惡可以說是很多其它的投資行為偏見的誘因:由于不能正確的權衡每種投資選項,投資人不敢輕易嘗試,也不敢輕易放棄。在投舉棋不定之時,遭受壓力,往往容易尋找最近的記憶(Availability Bias),忽略了全盤的數據;或又過度自信(Over-Confident),或又盲目跟風(Herding),做出草率的決定;又或是單純的尋找某種參照物(Anchoring),以求做出快速的決策。

從主觀上,我們需要清楚地認識到自己行為偏見(Behavioral Bias),以求更好地作出投資決策。從客觀上,改變自己大腦思考的方式是非常困難的,所以我們需要通過系統性的方式,強制地減少自己暴露在虧損厭惡的影響下。

少看盤,多看書;少投機,多配置;不要過于關注當下。通過實證研究,加強自己的投資信心,將投資期限拉長,以求降低虧損的概率,并且減少做出不理性決策的機會。

只有通過大量的回測、可靠的投資理念,和系統性的投資框架,投資人才能戰勝自己天生的缺項,才能在投資的長跑中勝出。

Tags:比特幣CHARATAIN比特幣最新價格美元走勢SharesChainImage Generation AIybchain

宇宙的盡頭是元宇宙。 從羅永浩創業到概念股逆勢上漲,這幾天,元宇宙是徹底火了。11月8日,截至收盤,元宇宙概念(BK1009)保持連續多日上漲趨勢,漲幅達3.8%.

1900/1/1 0:00:00時間如刻,萬物移轉,卻讓行業每一位熱愛者緊緊相依、砥礪同行。從青澀到沉穩,這些年的時光值得回憶。眼下正值金色財經五周年慶,11月10日-11月12日將邀請行業內外用戶共慶金色五周年.

1900/1/1 0:00:00從政策的角度看,央行等金融機構一直沒有認可虛擬貨幣的“貨幣屬性”,而是將其定性為“一種特定的虛擬商品”和“民間金融資產.

1900/1/1 0:00:00Coinbase Ventures 還總結了三季度關鍵主題,包括監管深入、多鏈趨勢和 NFT 崛起等。Coinbase Ventures 已成長為加密領域最活躍的 VC 投資者之一.

1900/1/1 0:00:00一周前,Facebook宣布改名Mata。當天,百度申請注冊了一個名為“metaapp”的商標,國際分類涉及網站服務與科學儀器,這一舉動很快引發外界關注。百度的舉動,拉開了蹭熱點的序幕.

1900/1/1 0:00:00相比中國對虛擬貨幣的全面狙擊,隔壁鄰國日本卻在2017年4月1日起實施新修訂的《資金結算法》正式承認虛擬貨幣的法律地位,隨著中國對虛擬貨幣的監管愈發趨嚴,加之地理位置相近.

1900/1/1 0:00:00