BTC/HKD-0.76%

BTC/HKD-0.76% ETH/HKD-2.72%

ETH/HKD-2.72% LTC/HKD-2.26%

LTC/HKD-2.26% ADA/HKD-1.58%

ADA/HKD-1.58% SOL/HKD-2.81%

SOL/HKD-2.81% XRP/HKD-3.38%

XRP/HKD-3.38%本報告的目標是為大家介紹當今賦能DeFi應用的「DeFi基礎架構」這一新興領域。雖然外界很容易被圍繞該領域的夸張宣傳和猜測所迷惑,但我在本文中將重點關注DeFi應用的關鍵組件、DeFi應用與傳統金融的主要區別、潛在風險以及這些DeFi應用造成的長期影響。DeFi應用的主要結構共性

DeFi應用是沒有中央對手方的金融應用。實際上這意味著:您無需通過任何機構來訪問這些金融應用;相反,用戶直接與協議自身之上的程序進行交互。我強烈推薦大家閱讀沃頓商學院出版的關于DeFi基礎知識介紹的報告,了解DeFi入門的更多內容。沃頓商學院出版的關于DeFi基礎知識介紹https://wifpr.wharton.upenn.edu/wp-content/uploads/2021/05/DeFi-Beyond-the-Hype.pdfDeFi應用的主要類別包括:去中心化交易所DEX、借貸平臺、穩定幣、合成資產、保險等。雖然其覆蓋范圍各不相同,但所有這些DeFi應用都有一組主要的共性,包括:使用底層區塊鏈作為核心賬本默認開源透明互操作性和可編程性完全開放,所有人都可以訪問使用底層區塊鏈作為核心賬本

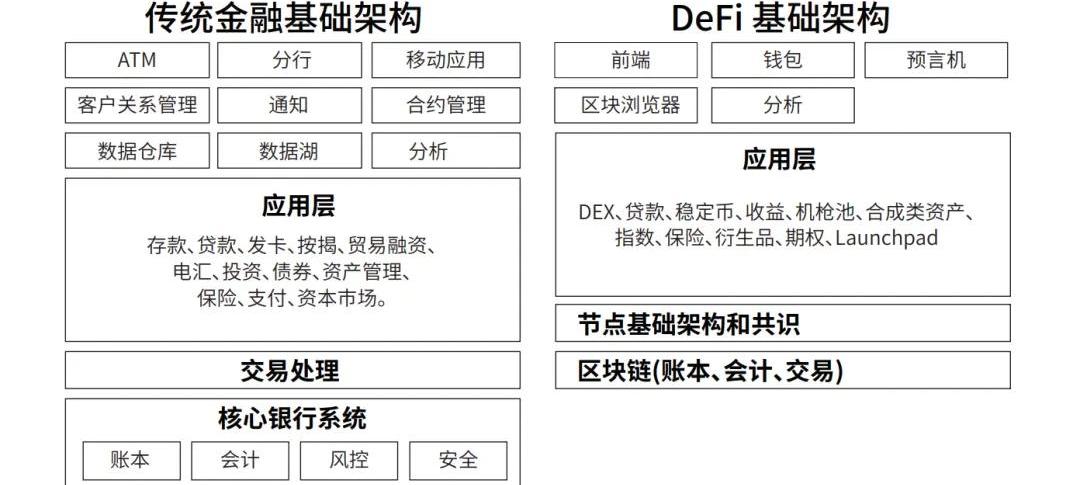

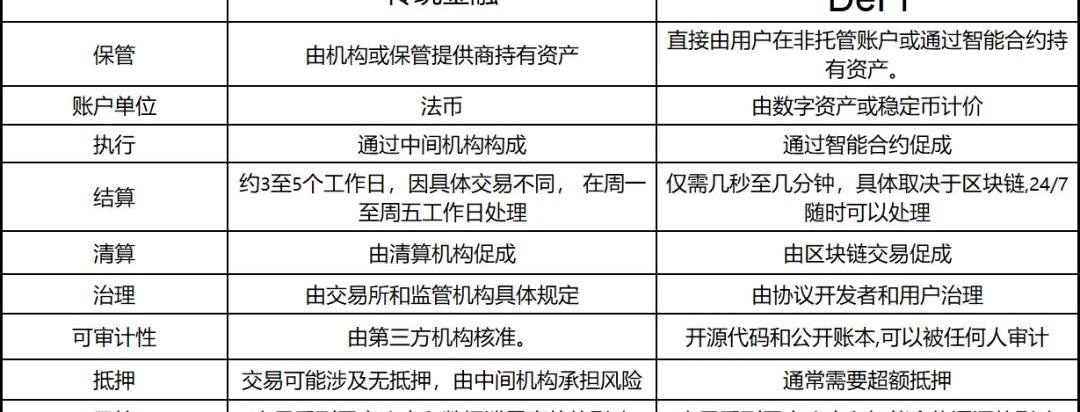

與使用核心銀行系統作為底層記錄賬本的傳統金融應用相比,DeFi應用使用區塊鏈作為其底層核心賬本。用于構建DeFi應用的一些最著名的區塊鏈包括:以太坊、Solana和幣安智能鏈BSC等。這些底層區塊鏈存儲了資產存入DeFi應用的賬本狀態、存儲在智能合約中的所有內容、所有交易和取款。確保匹配輸入和輸出的所有核心會計功能都由區塊鏈本身處理,DeFi應用不需要創建外部系統來對齊賬本余額,因為所有交易都可以跨各種區塊瀏覽器進行查詢。此外,與傳統金融系統相比,DeFi沒有單獨的結算和清算流程。交易處理、清算和結算都在交易廣播的同時發生。盡管建議大家等待大約21個區塊或更多區塊,以確保區塊鏈本身的最終性。默認開源透明

Beosin:另有約1億美元加密資產已從Multichain轉至新地址:7月11日消息,區塊鏈安全審計公司Beosin監測顯示,另有1.03億美元加密資產已從Multichain轉至0x1eed開頭的新地址,其中包括約2400萬美元USDC、2965萬美元fUSDT、213萬美元WBTC、1716萬美元WETH、1010萬美元ETH、300萬美元DAI。其中資產來自多個鏈,涉及大量私鑰,傳輸間隔時間長,表明攻擊者可能已經控制了所有的資產,并且不急于轉移它們,根據之前的分析,推測可能是內部操作。[2023/7/11 10:47:52]

傳統金融應用都是封閉源代碼、并建立在專有系統之上,相比之下,DeFi應用通常是完全開源的,并建立在開放的底層區塊鏈之上。

銀行業「眾多API」這帶來了三個有趣的特質:可組合性:DeFi應用本身進行分叉、在混合或可以在許多其他應用中重新使用。透明:鑒于DeFi應用是開源,完全是可審計的,在功能、用戶權限和用戶數據方面可以準確了解智能合約正在做什么。\t可審計性:由于底層區塊鏈本身是開源的,整個資金流向是完全可審計的,包括系統中的抵押品、交易額、違約事件等。傳統金融體系具有不透明特質,運行在部分準備金體系之上,容易受到市場沖擊,與其不同的是,DeFi系統是完全透明的且超額抵押,這使得DeFi企業能夠更有效地度過市場低迷期。互操作性和可編程性

為了讓開發者獲得用戶的信任,大部分DeFi應用都是完全開源的——包括前端和智能合約本身。此外,由于DeFi應用都運行在一個通用平臺之上,因此這些DeFi應用彼此完全可互操作,并且可以通過編程與生態系統中的任何其他DeFi應用一起使用。這通常被稱為DeFi的「金錢樂高」或「可組合性」特質。所有這些DeFi應用就像單獨的樂高積木,可以重新組合,與其他樂高積木一起構建新的東西。這傳統的金融體系形成鮮明對比:基礎架構碎片化:傳統金融應用不是構建在通用的基礎架構之上。應用孤島化:傳統金融應用通常是由一家銀行機構專有的。例如,富國銀行的所有「金融科技應用」都可以協同工作,但不同的銀行機構的應用不能協同工作。對開發者不友好:傳統金融應用不迎合其他開發者在其基礎上構建服務。傳統的金融體系確實有共通的標準,然而要在市場參與者之間達成共識極其困難,因為金融機構將軟件視為自己的競爭護城河,而不是將產品作為差異化因素。我們在DeFi領域看到如此多創新的最大原因之一,是因為系統是可互操作的,它允許開發者生態系統對他們創建的產品和服務有更多的創造性表達。最重要的是,開發者不需要浪費時間重新從零開始,而是可以在通用框架上進行構建,并專注于使自己的產品與眾不同。參考閱讀:《BuildingwithMoneyLegos》https://medium.com/totle/building-with-money-legos-ab63a58ae764《ComposableInfrastructureasCode:AnIntroductiontotheMakerDeFiEcosystem》https://blog.makerdao.com/composable-infrastructure-as-code-an-introduction-to-the-maker-defi-ecosystem/完全開放,所有人都可以訪問

元宇宙相關加密資產總市值為248.3億美元:金色財經報道,據coinmarketcap數據顯示,元宇宙相關加密資產總市值為248.3億美元,24小時跌幅為5.31%,24小時交易額約44.7億美元。當前市值排名前五的元宇宙通證分別是:Decentraland(46.4億美元)、AxieInfinity(44.5億美元)、THETA(35.7億美元)、TheSandbox(30.8億美元)和EnjinCoin(15.6億美元)。[2022/1/31 9:24:55]

對于傳統的金融應用,新用戶通常需要經過漫長的上手流程、收入驗證、信用檢查,甚至是面對面的會談——只是為了能夠使用給定的金融產品。由于金融機構制定了這些武斷的規則,這些上手流程容易產生偏見,包括貸款歧視、拒絕基本銀行服務、未經同意開設信貸額度、收取非法費用等。而使用DeFi應用,您只需要一個錢包地址即可與這些系統進行交互。DeFi應用不需要收入驗證,也不需要信用檢查,而且在大多數情況下,它們甚至不需要知道除了錢包地址之外的其他信息。這通常被稱為DeFi應用是無需許可的。如果您的錢包里有用作交易的資金,您就可以做到。沒有任何機構或中介機構會停止或拒絕為您提供服務。無論您的背景是什么或來自哪個國家,DeFi應用都不會歧視。這是DeFi產品最不被重視的特質之一。參考閱讀:《ThisIsWhatRacismSoundsLikeintheBankingIndustry》https://www.nytimes.com/2019/12/11/business/jpmorgan-banking-racism.html《DeFiInfrastructure101—Overview&MarketLandscape》https://medium.com/racecapital/defi-infrastructure-101-overview-market-landscape-78e096a85834《TheHistoryofLendingDiscrimination》https://www.investopedia.com/the-history-of-lending-discrimination-5076948《TheLegacyofRacismintheBankingIndustry》https://www.northone.com/blog/northone/the-legacy-of-racism-in-the-banking-industry《TheRacializedCostsofBanking》https://www.newamerica.org/family-centered-social-policy/reports/racialized-costs-banking/the-racialized-costs-of-banking/《WellsFargotopay$175millioninracediscriminationprobe》https://www.reuters.com/article/us-wells-lending-settlement/wells-fargo-to-pay-175-million-in-race-discrimination-probe-idUSBRE86B0V220120712《WhatDoes「Permissionless」MeanandWhyDoesitMatter?》https://thedefiant.io/what-does-permissionless-mean-and-why-does-it-matter/傳統Fintech基礎架構vs.DeFi基礎架構

英國《金融時報》:Coinbase從其上線的加密資產中獲利:1月29日消息,英國《金融時報》發文稱,Coinbase從其上線的加密資產中獲利。Coinbase近期上線了Coinbase Ventures投資的12個項目。此外,Andreessen Horowitz 是硅谷領先的風險投資集團之一,他是Coinbase的早期投資者,并在公司董事會中占有一席之地。風險資本還投資了至少12個項目,其中的代幣后來被批準在Coinbase上交易。

在英國《金融時報》上周向 Coinbase 發送了一份詳細的問題清單后,該公司在周六的博客文章中承諾“使其持股更加透明”。Coinbase表示,它沒有與董事會或外部投資者協調其上市決定。該公司補充說,成立于2018年的初創投資部門Coinbase Ventures不影響資產清單決策。Coinbase的一位發言人表示,該公司維持著減輕利益沖突的政策,并且具有貨幣利益的資產按照與所有其他資產完全相同的標準進行估值。(ft.com)[2022/1/29 9:21:55]

下面關于傳統Fintech應用和DeFi應用之間主要技術差異的架構圖如下,為簡潔起見,我進行了簡化:

以下是關于中心化和去中心化金融應用之間一些主要區別的更直接對比圖:

DeFi基礎架構—市場格局

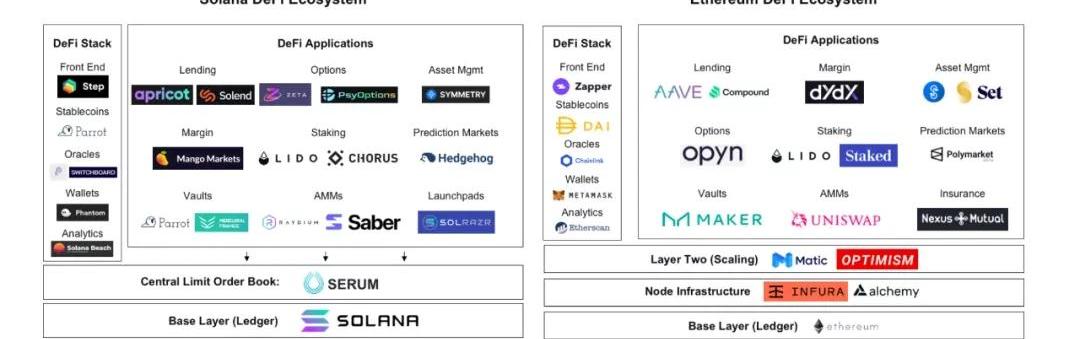

下面是兩個不同DeFi生態系統的市場格局圖,一個是建立在Solana生態系統上,另一個建立在以太坊生態系統上。我之所以選擇這兩個生態系統作為重點,是為了展示橫跨兩種不同底層協議構建的DeFi應用覆蓋面有多廣。我個人還相信Solana是最引人矚目的新生第一層L1協議,因為它具有高交易吞吐量、亞秒級延遲和交易確認時間,以及開發者在Solana協議之上構建DeFi應用的快速增長壯大的生態系統。雖然兩者結構相似,但每個底層協議都在自身之上構建了生態系統在,而生態系統在很大程度上是相互獨立的。下面是對每一層的更深入解釋以及它們之間的權衡。

日本加密貨幣貿易協會副主席:希望縮短加密資產上市的程序:日本加密貨幣貿易協會副主席、加密貨幣交易所Kraken的日本子公司PaywardAsia總裁TakeshiChino近日指出,無法快速上市新貨幣對投資者沒有吸引力,作為熟悉海外情況的董事,他希望縮短加密資產上市的程序。(cointelegraph)[2021/6/28 0:11:05]

底層(L1)底層是核心分類賬本身所在的區塊鏈。以太坊是當今最主要的L1公鏈,而Solana是最有前途的挑戰者,具備更快的交易速度、更高的吞吐量和更便宜的交易費用。節點基礎架構

需要查詢永無止境的數據量,確認底層分類帳相關信息,利潤檢索區塊、查找交易、同步數據、寫入交易等。在以太坊生態系統中,涌現出來解決這個需求的細分領域,例如Infura、Alchemy等。而形成鮮明對比的是,Solana底層分類帳足夠快且足夠同步,團隊可以直接查詢Solana的遠程過程調用節點——盡管這種情況可能不會永遠持續下去。第二層

在以太坊上,有多種主要用于擴容的L2解決方案,因為以太坊本身無法處理所有交易。其中兩個有前途的擴容解決方案包括Matic、Optimism等。在Solana上,由于只有一層可以構建,不需要L2擴容解決方案,因此不需要專門的集成,也不會出現與處理結算的底層分類賬不匹配的情況。訂單簿匯總

Solana的獨特之處在于,有一個名為Serum的DeFi項目單獨占據了一個額外的層,該項目提供了一個中央限價訂單簿,供所有構建在Solana之上的DeFi項目使用。當新的DeFi項目構建在Solana之上時,它們可以從Serum拉取訂單并將訂單推回Serum,大大減少大多數新的金融應用面臨的冷啟動挑戰。對此最好的思考方式是將其視為「網絡流動性」和「訂單管理」系統,Solana生態系統中的大多數項目都使用該系統。一個結合CLOB和AMM的更具創新性例子之一是Raydium。這些系統的組合使得被動型流動性提供者可以使用Serum進行主動做市。DeFi工具集

OneVentures管理合伙人稱 “加密資產”將是金融科技未來:據報道,OneVentures管理合伙人預測“加密資產”網絡將會為企業和投資人創造萬億美元的機會。同時Deaker 表示,金融科技行業人士正在尋求解決不同問題的方案,包括支付、保險、貸款、合約、以及安全等。她認為,區塊鏈和人工智能及機器學習結合,將會是“幫助和我們解決金融問題的未來技術。”[2017/12/4]

無論是從開發者還是最終用戶的角度來看,運行這些DeFi應用都需要一組通用工具。這些服務沒有直接的傳統金融類比,但它們包括:錢包:人們用于存儲資產和與DeFi應用互動的主要交互界面。預言機:DeFi應用用于參考價格并依據其價格執行交易的鏈上數據流。區塊瀏覽器和分析工具:區塊瀏覽器等工具旨在讓人們可以直接查詢區塊鏈賬本。在確認交易時這類工具的使用頻率最高。穩定幣:DeFi生態系統中使用的兩種主要資產包括底層原生協議代幣,以及理想的鏈上穩定幣。前端:一個新興的層,可創建易于使用的前端應用,以同時與多個DeFi項目交互,或用于簡化交易。這類例子包括以太坊生態系統中的Zapper.fi,或Solana生態系統中的StepFinance。DeFi應用

DeFi應用自身由全部可以直接使用的核心金融應用組成,或嵌入加密生態系統中的其他各類應用中。

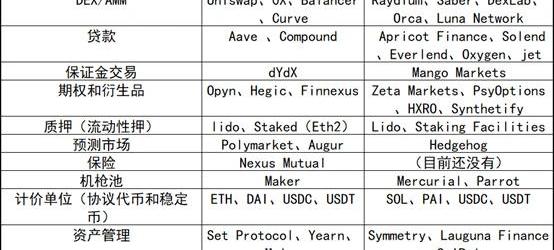

DeFi工具類別以太坊例子Solana例子DeFi基礎架構中暫時缺失的板塊

在將DeFi基礎架構與傳統金融基礎架構進行比較和對比時,去中心化世界中尚不存在的一些板塊可能很值得探索。下面重點介紹幾個:消費者金融應用:在傳統的金融世界中,消費者通常與消費者金融應用互動,例如Robinhood、Chime、Transferwise,而不是底層協議本身。DeFi領域的前端可以大大改進,并在整個消費者體驗中發揮更大的作用。總的來說,從消費者的角度來看,大多數DeFi應用的UI/UX仍然用起來不夠順手。客戶關系管理:DeFi領域還沒有真正的客戶關系管理概念,通常也不會收集任何數量的消費者數據。雖然從隱私的角度來看是件好事,但更好了解客戶也很有價值。通知:在DeFi領域中根本不存在通知或警報。在更廣泛的層面上,也沒有任何與用戶溝通的好方法。產品分析:有一些工具可以衡量區塊鏈活動,但不能衡量DeFi應用中的參與度。安全:DeFi產品通常會進行安全審計;然而,沒有任何一項安全審計能保證消費者在傳統金融世界中習以為常的最常見保護措施。最重要的是,安全審計人員供不應求,因此這是一個很大的瓶頸。交易回滾:在傳統金融中,如果您做了個錯誤,金融機構可以對交易進行回滾。而在DeFi領域中沒有這種先例。托管:目前,大多數DeFi項目都需要從個人錢包出發進行交互。沒有托管人即可讓你可以與DeFi應用交互。開發者平臺:加密領域的大多數開發人員都在L1協議本身之上進行構建。目前還沒有開發者平臺或中間件的概念。嵌入式錢包:當前錢包被視為外部服務,沒有任何白標錢包產品可以將這些直接嵌入DeFi應用本身。目前已經出現了一些新項目,例如Torus,但目前都還處于襁褓中。身份:傳統金融界對DeFi的最大抱怨之一是用戶的匿名性。理想情況下,需要有一種方法可以在繼續保障消費者隱私的同時,將不良行為者拒之門外。金融應用的未來

在與數百位創始人會面并看到各家團隊取得的進展之后,有一點我感覺已經非常清楚:DeFi的創新速度比傳統Fintech應用快10倍。在傳統金融中:底層帳本不是開源的,對開發者也不夠友好。目前有很多「銀行即服務」應用,但只是為了將底層合作銀行包裝進對開發者友好的平臺中。Fintech應用在監管方面面臨眾多挑戰,而且通常需要多年開發才能發布單個產品。DeFi相比之下則截然相反:

一切都是開源的,包括賬本本身。所有交易都是公開的。一切都是從開發者在協議之上構建應用的角度構建的。新的DeFi應用在數周內構建完成和發布,而不需要數年。我們RaceCapital相信DeFi開發者將永久性改變金融世界的運作方式。我們非常看好DeFi基礎設施堆棧和社區。非常感謝BartoszLipinski、KasVardhanabhuti、GeorgeHarrap、DylanMacalinao、AnmolSingh、EdithYeung和KimMcCann對本文的審讀和反饋意見。利益相關聲明:作者是SolanaLabs的種子輪投資人。

“波卡知識圖譜”是我們針對波卡從零到一的入門級文章,我們嘗試從波卡最基礎的部分講起,為大家提供全方位了解波卡的內容,當然這是一項巨大的工程,也充滿了挑戰.

1900/1/1 0:00:00作者|hebao7月8日,三星宣布在其網站上推出“無紙化”服務,三星SDS將大容量文檔和敏感個人信息等數據加密并存儲在單獨的服務器上,并且僅對文檔或數據使用哈希值.

1900/1/1 0:00:00加入PolkaWorld社區,共建Web3.0! 上周,Karura成功競拍到Kusama的第一個平行鏈插槽,并順利上線了,這也是全球第二條“平行鏈”.

1900/1/1 0:00:00撰文:AlexThorn,GalaxyDigital企業范圍研究負責人翻譯:盧江飛前天,即2021年6月27日,是過去十年中比特幣區塊出塊速度最慢的一天,平均區塊時間達到了23分鐘.

1900/1/1 0:00:00AMM是AutomatedMarketMaker的縮寫,中文名字叫自動做市商。往簡單了說,就是由一個算法代替傳統中心化平臺的位置,為市場上的兌換提供流動性的平臺.

1900/1/1 0:00:00收錄于話題 #每日期權播報播報數據由Greeks.live格致數據實驗室和Deribit官網提供。時間總是過得很快,一轉眼今年的第二個季度交割已經結束了,這意味著今年的交易日已經過去了一半.

1900/1/1 0:00:00