BTC/HKD-0.4%

BTC/HKD-0.4% ETH/HKD-0.59%

ETH/HKD-0.59% LTC/HKD+0.68%

LTC/HKD+0.68% ADA/HKD+0.05%

ADA/HKD+0.05% SOL/HKD-1.27%

SOL/HKD-1.27% XRP/HKD-0.39%

XRP/HKD-0.39%Odaily星球日報譯者|Moni“DeFi是人類的巴別塔。我們已經將金錢重建為一種語言......一種計算機語言,讓這片土地上的所有文化都可以使用。現在,我們所有的才華、貪婪和理想都可以統一到一個系統中,DeFi的增長將是無與倫比的,未來1-2年非常關鍵,將會影響之后的數十年甚至數百年”——Redphonecrypto

一年前,Compound推出了COMP流動性挖礦計劃,徹底改變了DeFi行業。憑借在DeFi協議中引導流動性的全新機制,去中心化金融行業幾乎在每個指標上都實現了指數級增長。在這個過程中,DeFi不僅吸引了投資者、用戶和監管機構的關注,也向世界展示了如何實現產品/市場契合。2021年第二季度,DeFi市場延續了這一勢頭,大多數指標都創下了歷史新高。然而,隨著數字貨幣市場在二季度后期開始走弱,DeFi也未能幸免。在許多情況下,隨著市場投機活動的減少,DeFi協議的活動在本季度的后半部分也出現下滑。然而,這就是故事的全部內容嗎?在本報告中,我們將帶您了解關鍵績效指標、市場發展以及未來幾個季度需要關注的關鍵事項。2021Q2是DeFi行業發展過程中又一個擁擠的季度,雖然資產價格可能低迷,但DeFi基本面依然在發展,也為DeFi的下一階段增長提供了基礎。去中心化交易所

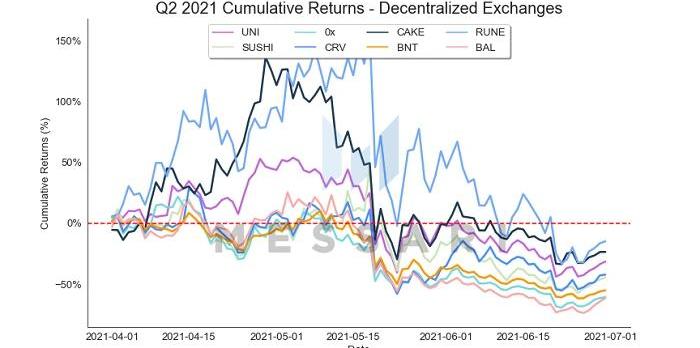

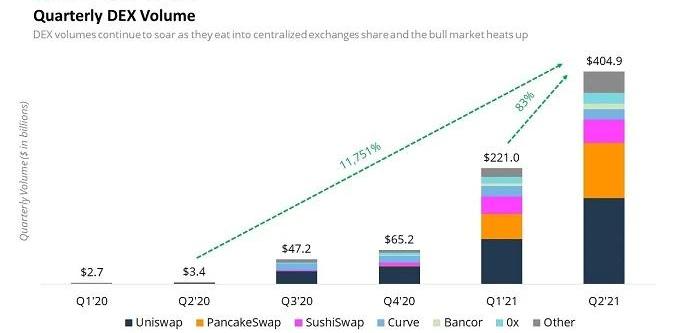

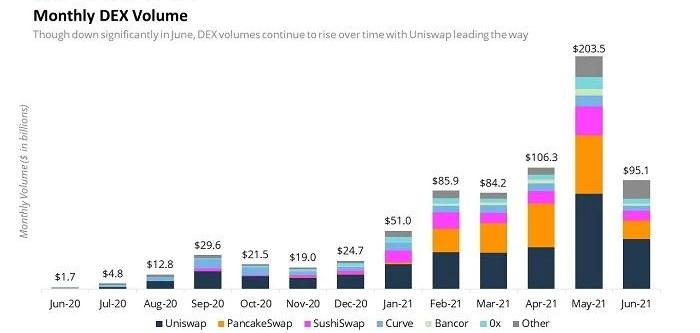

DEX交易量在第二季度繼續爆炸性增長,在本季度達到4050億美元——同比增長117倍,自第一季度以來增長83%。僅5月份就占了本季度交易量的一半以上,出現這種情況并不意外,因為5月份數字貨幣市場也沖頂了。

自5月以來,DEX交易量減半,6月交易量降至950億美元。盡管該指標有所下降,但6月份仍創下了歷史第三高的DEX交易量。

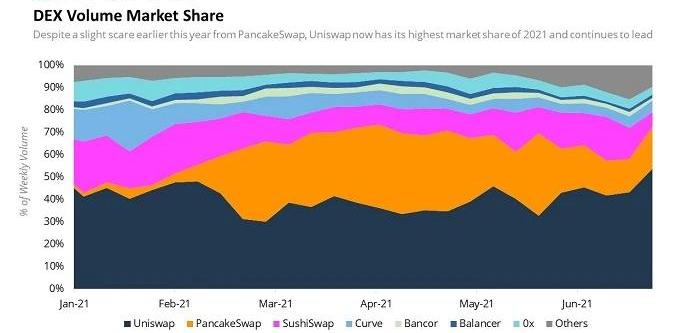

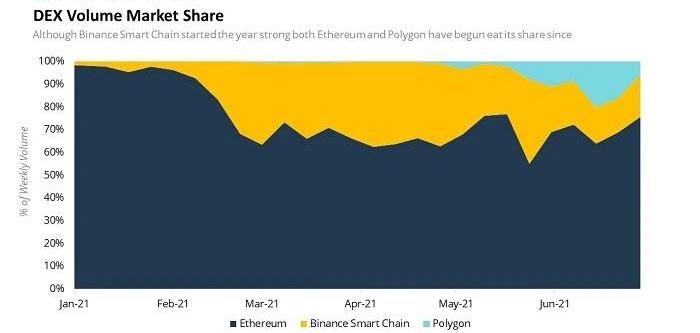

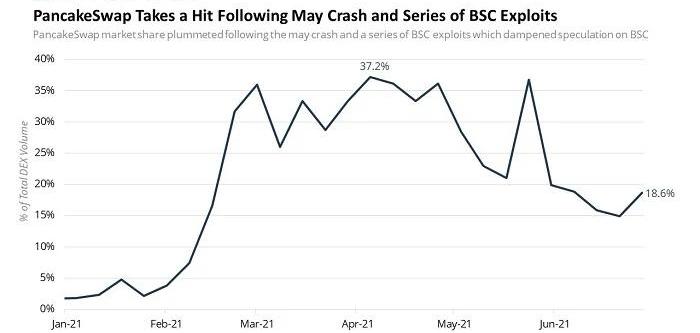

縱觀整個季度的競爭格局演變,我們看到PancakeSwap的地位發生了相當大的變化。雖然在4月份的短暫時間里,以“早餐”為主題的DEX在數量上顛覆了Uniswap,但從那時起,由于UniswapV3的興起以及5月份之后幣安智能鏈生態系統出現不少問題,導致PancakeSwap的市場份額直線下降。到本季度末,Uniswap每周交易量已經占到DEX總交易的54%,也創下了自2020年11月以來的最高水平。

鏈游工作室LifeForce Games完成500萬美元種子輪融資:3月22日消息,區塊鏈游戲開發工作室LifeForce Games宣布完成 500萬美元種子輪融資。本輪融資由Lemniscap領投,CMT Digital、Sfermion、Hartmann Capital、Sterling VC以及Ready Player DAO和Neon DAO參投。

據悉,該工作室進行了將推出一款P2E鏈游,并正在開發新工具,以實現 NFT 跨其他游戲和平臺的互操作性,并為游戲玩家使用虛擬土地提供新穎的貨幣化元素。[2022/3/22 14:10:22]

Polygon的崛起也在蠶食幣安智能鏈(BSC)在去中心化交易量中的市場份額,隨著越來越多項目轉向Polygon,有了新的通證進行收益耕作,幣安智能鏈被擠出了市場。這種情況很好地詮釋了公鏈之間正在開展的流動性“戰爭”,表明當通證激勵是資本進入區塊鏈生態系統的主要原因時,一旦激勵下降或其他地方的激勵更具吸引力時,流動性就會發生轉移。

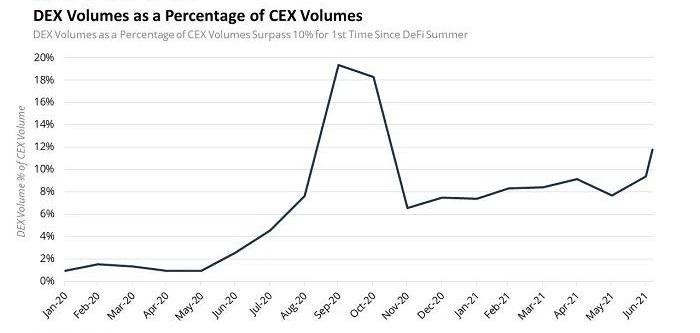

最后,縱觀整個DEX市場,我們發現自2020年10月以來,DEX交易量占中心化交易所(CEX)交易量的百分比首次超過10%。數據顯示,隨著時間的推移,去中心化交易所正在吞噬中心化交易所的交易量。

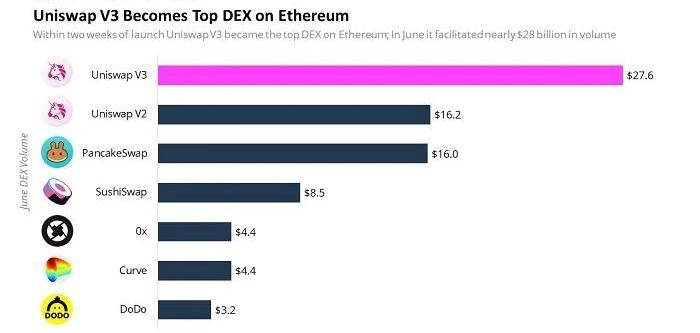

UniswapV3成為頂級DEX5月,Uniswap終于推出備受期待的UniswapV3協議,其最大特點是將流動性集中起來——允許流動性提供者(LP)能夠在定制的價格范圍內做市,并在此過程中創建個人價格曲線。該設計承諾通過使流動性提供者在指定的價格范圍內提供與V2相同的流動性深度,同時使閑置資本變得更少,從而將流動性提供者的資本效率提高了4,000倍。在短短幾周內,UniswapV3就成為了業內最大的DEX,并在6月份實現了近280億美元的交易量。

UniswapV3在所有DEX交易量中占比已經達到40%以上,而且還在繼續蠶食DEX市場,更沒有任何放緩的跡象。

Meson Network完成數百萬美元融資,Libertus、Mask Network和Hash Global聯合領投:Web3帶寬交易市場Meson Network宣布完成新一輪數百萬美元融資,由Libertus、Mask Network和Hash Global聯合領投,其他參投機構包括DCG、HashKey Capital、Permanent Ventures、BixinVC、DHVC、Rarestone、LayerX等,海外個人投資者包括Arweave創始人Sam Williams、Matrix Partners(經緯全球)GP Josh Hannah、Thomas Bailey、wikiHow創始人Jack Herrick、Ani Banerjee、Cecilia Li、CoinShares首席戰略官Meltem Demirors等。另外,前輪投資者Youbi Capital、SevenX Ventures、Zonff Partners、Incuba Alpha繼續追加投資。

此前消息,Meson Network宣布完成90萬美元種子輪融資,投資方包括Mask Network、Youbi Capital、SevenX 、Zonff Partners 、PAKA、Incuba Alpha、Kernel Ventures等。[2021/6/21 23:53:35]

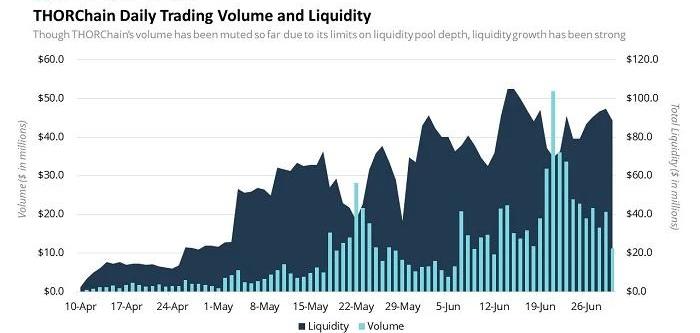

THORChain推出多鏈Chaosnet經過兩年多的開發和多次延遲,跨鏈流動性協議THORChain終于在2021Q2首周上線。目前正在以受保護的方式推出,隨著網絡的發展,社區將逐漸提高流動性池的上限,證明其安全性并解決bug。目前THORChain支持五條鏈,包括比特幣、以太坊、幣安鏈、比特幣現金和萊特幣,并計劃在未來幾個月內連接更多區塊鏈。盡管目前THORChain交易量保持低迷,但流動性正隨著上限提高而同步增長,這也顯示出跨鏈流動性市場需求越來越大。我們正在進入一個多鏈未來區塊鏈,像THORChain這樣的基礎設施可以在沒有可信第三方的情況下在公鏈之間轉移價值。

PancakeSwap遭遇滑鐵盧在5月數字貨幣市場暴跌之后,幣安智能鏈生態系統也受到了嚴重打擊,鎖倉量在短短幾天內從峰值下跌了50%以上。盡管所有智能合約平臺上的鎖倉量都收縮了,但幣安智能鏈的損失更大,因為其應用程序中鎖定的大部分價值是雇傭資本,并且由除了激勵用戶投機之外幾乎沒有用途的資產組成。與混合了大量穩定幣的以太坊不同,幣安智能鏈的鎖倉量的構成存在較大風險,使其對市場波動極為敏感。再加上幣安智能鏈上的一系列黑客攻擊和漏洞問題已經導致出現了數億美元的損失。此外,幣安智能鏈上的投機活動在6月份急劇枯竭,導致PancakeSwap交易量在6月份下降了69%。其市場份額也同步下滑。

Messari CEO:比特幣比美國銀行巨頭的股票更有利可圖:Messari首席執行官Ryan Selkis表示,即使3月中旬比特幣大幅下挫,它也比美國銀行巨頭的股票更有利可圖。自年初以來,比特幣的價格上漲了36%以上,而銀行業巨頭摩根大通的股價比一月份便宜了37%,富國銀行的市值更是損失了55%以上。(Fxstreet)[2020/5/19]

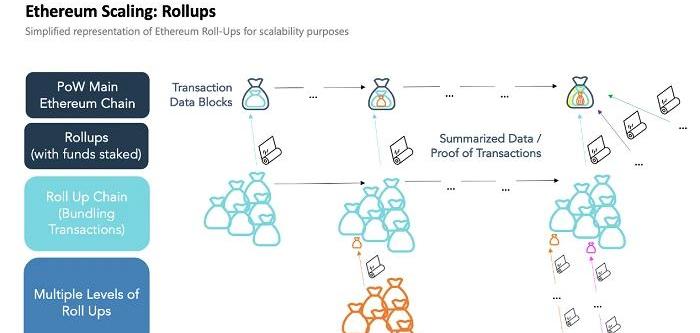

DeFi行業正在向前發展,其中一個共同主題是在以太坊上推出Layer2擴展解決方案,旨在不影響安全性的情況下將DeFi性能擴展幾個數量級。這些解決方案中,最受期待的推出是OptimisticRollups,它允許將數千筆交易捆綁到一個Rollup區塊中,其中領先的解決方案是Arbitrum和Optimism,預計將在第三季度推出.

DEX將受益于以太坊網絡擴展解決方案,從而使他們能夠更多地關注資本效率。UniswapV3就是這種設計理念中最好的一個例子。雖然UniswapV3仍然是自動化做市商,但現在已經更接近于訂單簿,以追求資本效率。除了UniswapV3獲得早期成功之外,最近Polygon興起也讓人們對Layer2解決方案的未來充滿期待。借貸平臺

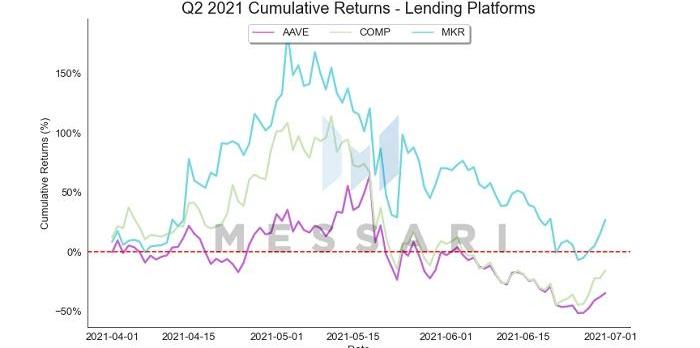

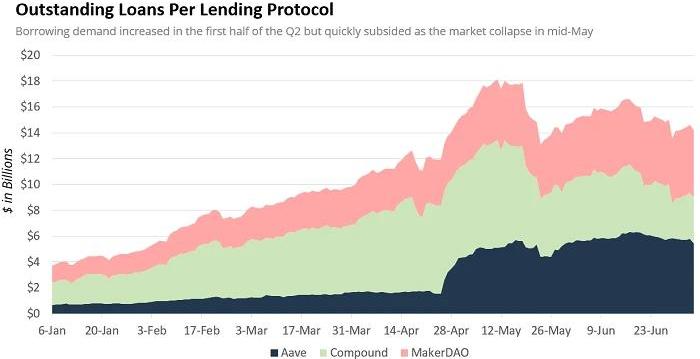

在經歷了第一季度的繁榮之后,DeFi借貸在第二季度開始降溫。然而,2021年二季度依然延續了上一季度的勢頭。從3月到5月,借貸總額從250億美元激增至450億美元的峰值,這主要因為投資者試圖捕捉DeFi借貸協議中的高額貸款收益率。然而,隨著市場轉好,這種上漲趨勢突然停止了。在市場動蕩加劇的影響下,投資者涌向更安全的資產,導致貸款存款金額暴跌,主要借貸平臺鎖定的資產總量環比僅增長了15%。

不出所料,未償還貸款的數量也遵循類似的模式。在第二季度的前六周,未償還貸款總額增加了62%。之后的10天里,未償還貸款總金額僅為40億美元,只比最高點減少了21%。截至本季度末,未償還貸款總額較上季度增加約44%。

Messari及其首席執行官的推特賬戶服務恢復正常:Messari以及其首席執行官Ryan Selkis的推特頁面服務已經恢復正常。據此前報道,Messari首席執行官Ryan Selkis因發布新冠病內容而被推特屏蔽限流。Messari運行一個跟蹤服務,提供全球新冠病病例數量的更新,包括幾個國家的州/省數據。(Cointelegraph)[2020/3/22]

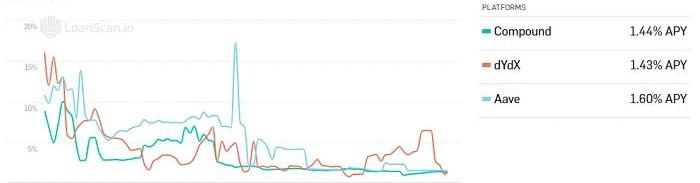

此外,隨著投資者借貸需求的減少,所有借貸平臺的供應收益率都出現下跌了。在三個月的時間里,穩定幣的貸款利率,特別是USDC,從平均利率9.6%下降至1.4%,跌幅高達85%。

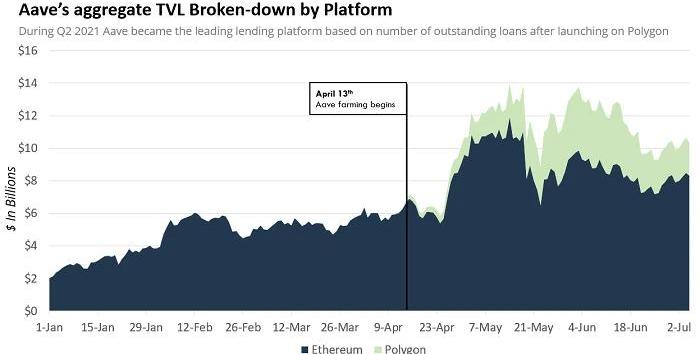

上圖資料來源:LoanScanAave加入多鏈世界2021年第一季度末,Aave宣布推出Polygon,旨在擺脫以太坊的高費用環境。之后,Polygon和Aave聯手為早期用戶提供流動性挖礦獎勵。事實證明,該項目取得了巨大的成功,導致Aave的鎖倉量在短短兩周內從60億美元增加到120億美元。

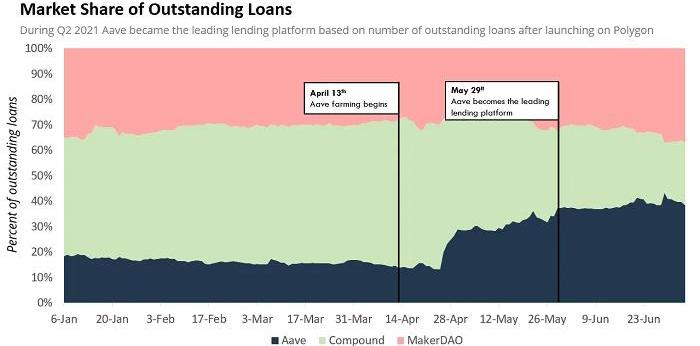

在Polygon的推出和大量代幣激勵措施的推動下,Aave在未償還貸款總額中的市場份額在4月份飆升,這讓Compound陷入了競爭。到5月底,Aave取代Compound成為領先的借貸平臺,占據了DeFi總借貸市場的37%以上。

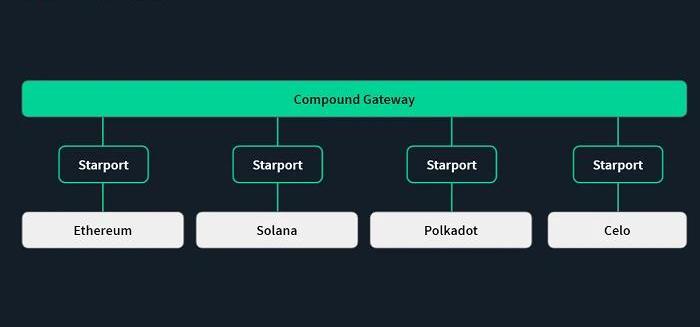

彌合加密貨幣和傳統銀行業務之間的差距-CompoundTreasury本季度末,CompoundLabs與Fireblocks和Circle合作推出CompoundTreasury,這是一款專為希望進入加密利率市場的非加密企業和金融機構而設計的產品,該產品允許組織訪問Compound上可用的、基于USDC的產品,而無需擔心與加密相關的復雜性,例如私鑰管理和加密到法定貨幣的轉換,而且保證每年4%的存款固定利率-與美國平均儲蓄賬戶相比,這簡直可以說是一個天文數字。為多鏈世界奠定借貸基礎-CompoundGateway隨著多鏈未來變得越來越明顯,現有的借貸協議已經開始探索適應這種新運營方式的解決方案。作為擁抱這種新興范式的一種方式,Compound推出了CompoundGateway,它是一個基于Substrate的區塊鏈,旨在作為跨鏈利率市場的基礎設施。與THORChain的THORFi借貸功能類似,Gateway的目標是讓用戶能夠使用一個區塊鏈的原生資產作為其他區塊鏈的抵押品。簡而言之,Gateway通過使用一種稱為Startport的連接器合約作為核心機制,在不同區塊鏈之間連接和傳輸價值,從而實現區塊鏈互操作性。Starports作為對等分類賬上的合約,并且能夠鎖定資產,直到被網關驗證器節點釋放。

聲音 | Messari創始人:未來的巨額財富轉移將使加密貨幣成為數萬億美元的資產類別:據bitcoinexchangeguide報道,加密研究公司Messari的創始人Ryan Selkis近日發布推文稱,預計未來20多年將有30萬億美元的“巨額財富轉移”(千禧一代繼承父母的資產)。如果其中1%進入加密貨幣市場,加密貨幣將成為一個數萬億美元的資產類別。這將是比特幣達到5萬美元的保守情況。[2019/4/4]

上圖資料來源:CompoundDeFi的新領域——固定收益市場

雖然固定收益領域在DeFi中仍然是一個新興的利基市場,但在傳統金融行業規模十分巨大。在這種情況下,固定收益產品是指產生穩定和可預測現金流的任何工具,例如公司債券、國庫券和固定收益共同基金。固定利率的概念是DeFi中一個相對較新且未開發的領域,其中Aave和Compound等協議提供的可變利率將會成為一種常態。截至目前,固定收益領域可以大致分為三個不同的類別:1.證券化與分拆;2.固定利率借貸;3.利率互換。穩定幣

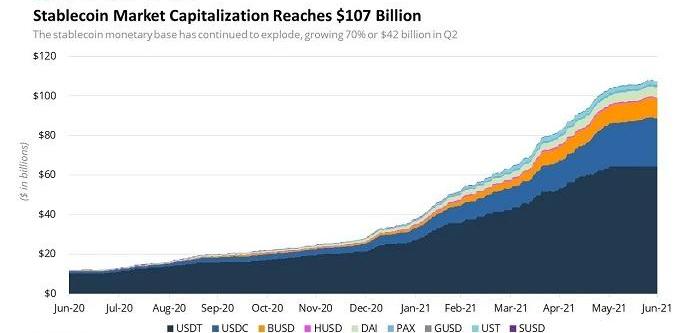

2021年第二季度,穩定幣總發行量超過1070億美元,自第一季度以來增長了70%,同比增長了803%。

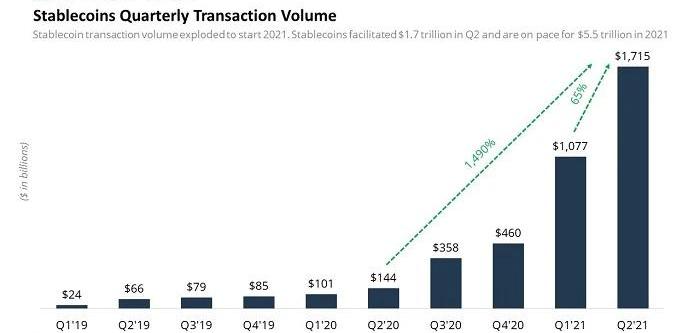

穩定幣被廣泛采用的原因有很多:?穩定幣很容易被接受作為付款,因為您只需要一個公鏈上的地址即可;?穩定幣在全球公共基礎設施上運行,而且是24/7/365運行,這使得它們非常可用和可靠;?與需要KYC且經常限制訪問的現有支付解決方案相比,穩定幣為用戶提供更強的自主性、隱私性和互操作性;?穩定幣是可編程的,允許開發人員使用它們輕松構建和部署具有全球分布和即時訪問資金權限的應用程序。在本季度,穩定幣交易量高達1.7萬億美元,同比增長1,090%,自第一季度以來增長59%,令人印象深刻。

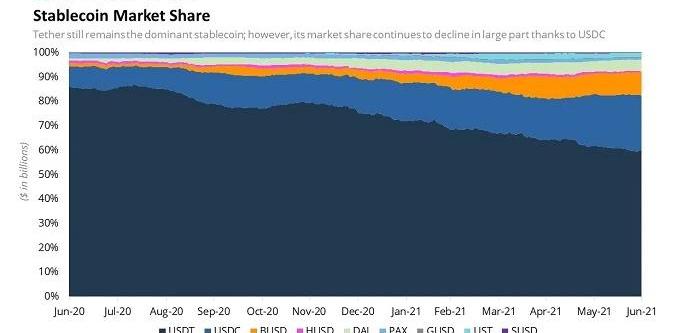

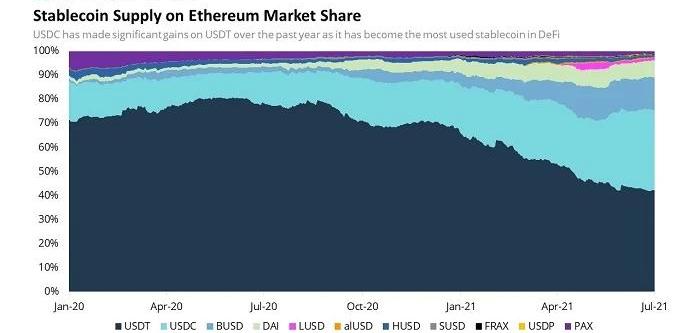

本季度最大的贏家是USDC、BUSD和DAI,它們的份額分別增長到23%、9%和5%。盡管USDT仍然是王者,但隨著時間的推移,其主導地位正在逐漸消退。

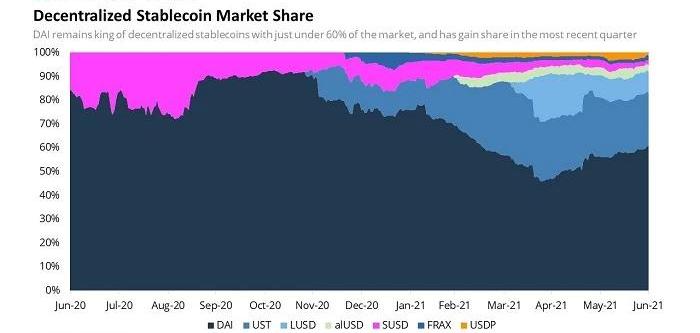

最后,我們再來看看去中心化穩定幣市場情況。實際上,去中心化穩定幣在二季度繼續從中心化穩定幣中贏得份額,去中心化穩定幣已經占到穩定幣總供應量的10%左右,創下歷史新高。

由于Terra的UST的崛起,DAI的市場份額在第一季度下降在很大程度上是,但它仍然以61%的市場份額遙遙領先于市場。在第二季度,DAI又恢復了一些份額,而Terra則停滯不前。

USDC崛起并成為DeFi的首選穩定幣也許沒有哪個穩定幣在一個季度中表現地比Circle的USDC更好。Circle不僅完成了4.4億美元的融資,而且計劃以45億美元的估值通過SPAC方式上市,更在以太坊蓬勃發展的DeFi生態系統中取得了長足的進步。預計USDC將很快超過USDT,成為以太坊上的主要穩定幣。

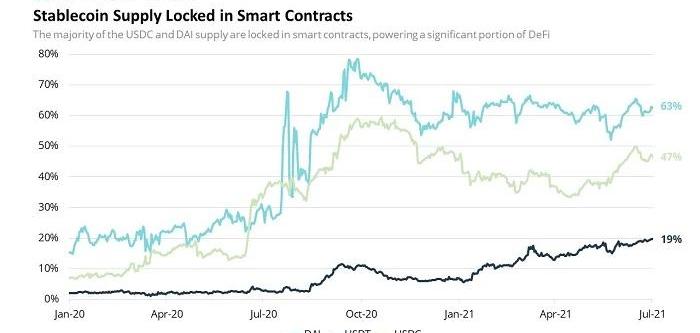

現在超過50%的USDC供應位于智能合約中——相當于約125億美元。雖然這個百分比沒有DAI高,但如果以美元計算,USDC仍處于領先位置。

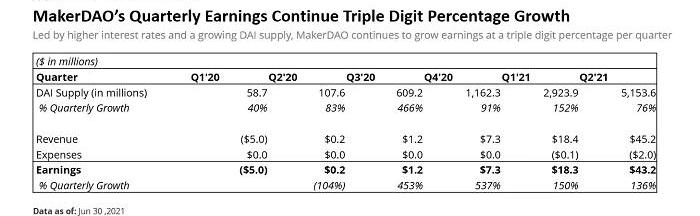

DAI在中心化風險增加的同時繼續實現了令人難以置信的增長MakerDAO又迎來了一個令人難以置信的季度,DAI供應量增長76%,收益增長136%。截至二季度末,DAI供應量達到了令人印象深刻的50億美元,而MakerDAO在本季度產生了4300萬美元的收益。

非錨定穩定幣的崛起當比特幣誕生時,它激發了人們對非主權數字貨幣潛力的想象。但隨著比特幣開始交易,很快就發現它不夠穩定,而且短期內肯定無法被當作貨幣來使用。未來某個時候,一旦比特幣成為足夠大的資產規模并建立足夠的流動性,最終就不會那么波動了。然而,考慮到比特幣是一種固定供應資產并且無法相對于需求調整其供應量,最終也可能會像黃金那樣,永遠具有波動性。為了彌合現在和未來之間的差距,數字貨幣行業創造了與美元掛鉤的穩定幣,即解決了波動性問題,又能促進了許多區塊鏈應用程序的普及采用。然而,這些與美元掛鉤的穩定幣造成的問題是——它們將以太坊美元化,而美元由美聯儲控制,繼而限制了以太坊構建非主權貨幣體系。此外,穩定幣還使以太坊面臨系統性監管風險,因為它依賴灰色市場與美元掛鉤的穩定幣。

幸運的是,數字貨幣行業已經注意到相關問題,最近也啟動了一批項目,旨在創建不與法定貨幣掛鉤的穩定幣。這些項目被稱為“非錨定穩定幣”,它們為以太坊的貨幣體系提供了更多機遇,可以在消除對法定貨幣的依賴的同時實現穩定。在此過程中,“非錨定穩定幣”不僅會將以太坊的貨幣體系從中央銀行的法定貨幣影響中解放出來,還會引入適合整個以太坊經濟的穩定幣。不過就目前而言,非錨定穩定幣似乎還是一個沒有明確用例的遙遠實驗。資產管理

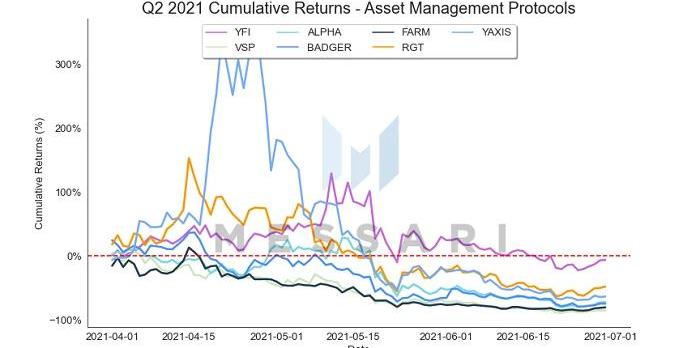

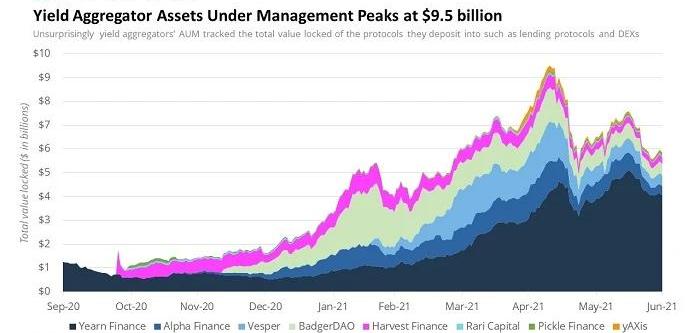

不出所料,隨著DeFi協議流動性在本季度飆升,將流動性注入DeFi的收益聚合器的鎖倉總價值也出現上漲,資產管理規模在第二季度末達到95億美元的峰值后下降了2%。

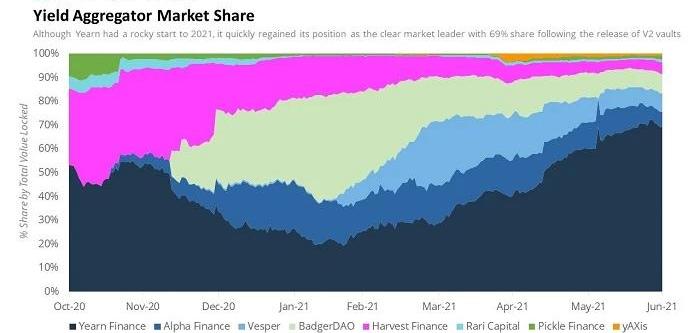

在收益聚合器市場上,二季度值得關注是Yearn的卷土重來和上升,其市場份額在本季度從29%飆升至69%。

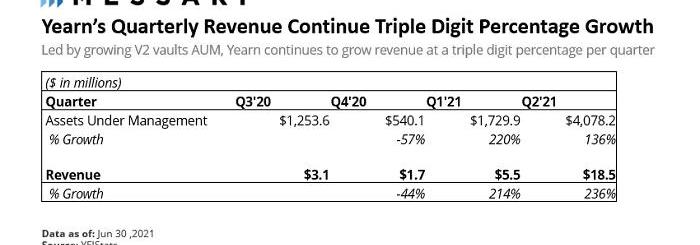

Yearn市場主導地位正在增長二季度資產管理領域最值得關注的,就是Yearn出現復蘇,市場主導地位也日益增長。隨著Yearn的激勵調整問題在第一季度得到解決,當前市場重心已經轉移到了Yearn的新V2金庫。YearnV2取得了巨大的成功,將Yearn管理資產規模從年初的5.4億美元增加到第二季度末的41億美元。

Yearn的收入也與AUM一樣出現增長,二季度的收入為1850萬美元,比第一季度上漲了236%。

衍生品

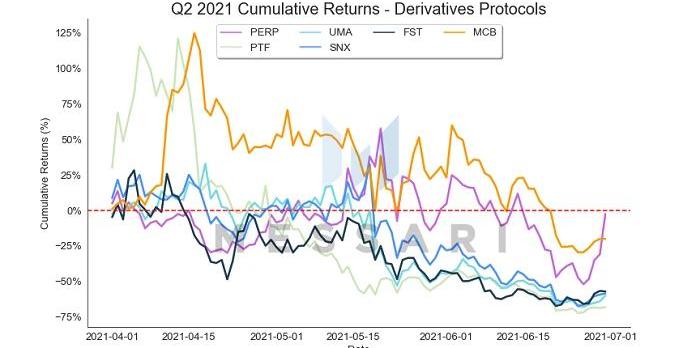

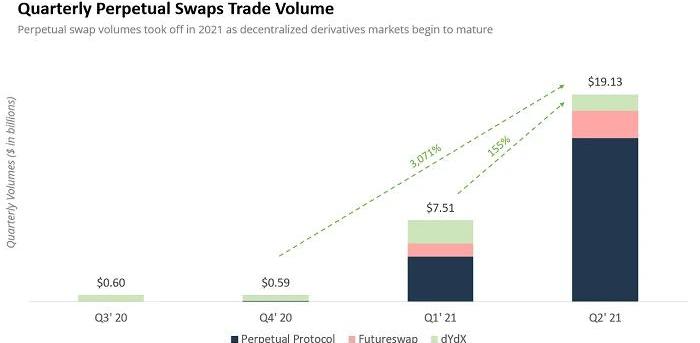

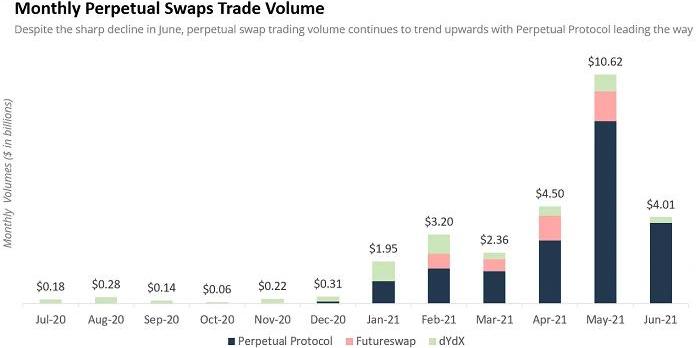

去中心化衍生品交易量在2021年第二季度繼續大幅增長,盡管仍然只是去中心化現貨交易量的一小部分,但本季度永續掉期合約交易量達到近200億美元,比2020年第四季度增長了3,000%,比2021年一季度增長155%。盡管目前存在擴展障礙,但去中心化衍生協議已經開始受到更多DeFi用戶的關注。

由于目前整個數字貨幣市場表現不佳,投資者對風險資產和杠桿的“胃口”已經在市場不確定性增加的情況下消失,6月衍生品交易量不出所料地出現下降。但即便如此,與2021年初的水平相比,交易量仍處于穩步上升趨勢。

DeFi的下一站

很明顯,在2021年二季度,DeFi活動受到市場情緒下降和資產價格低迷的負面影響,但與年初相比,行業規模仍在繼續擴大。在接下來的幾個月里,隨著Layer2擴展解決方案的出現,勢必會有更多機構開始涉足DeFi協議,DeFi生態系統也將越來越不斷成熟,為用戶提供更高的安全性,DeFi可能會迎來進一步成長的時刻。DeFi將繼續前進,每一步都朝著一個全新的、開放式的全球金融體系邁進。

市場情緒脆弱 前幾天,比特幣價格跌破29000美元之后開啟反彈。整體而言,過去一個月比特幣和以太坊的表現乏力.

1900/1/1 0:00:00納斯達克上市加密貨幣交易所Coinbase首席執行官布賴恩·阿姆斯特朗(BrianArmstrong)今天表示,該交易所計劃在法律允許的情況下上線所有加密資產.

1900/1/1 0:00:00本文來自AscendEX研究院,星球日報經授權轉載。很長一段時間以來,加密行業一直都在追尋和思考未來的金融世界會是什么樣子,當DeFi引發的大型革新運動蔓延開來的時候,許多人發現其根本意義就是創.

1900/1/1 0:00:00前言“我TonyTao有一個夢想,就是在敦煌風化之前盡早去看一次!”為了實現TT的夢想,同時為了在實習生走之前給她留下一個粉紅色的回憶,我們踏上了去往敦煌的旅程.

1900/1/1 0:00:00這篇文章旨在幫助讀者理解投資Ethereum以及其原生資產ETH的潛在影響,本文不會試圖對ETH進行精準估值和價格預測.

1900/1/1 0:00:00寫在前面:如今,NFT價格已不是評估和衡量NFT價值的唯一方法,有時,構筑一個讓SuperFansorClubMembers深度參與的獨特體系可以遠遠超越數字收藏品本身的價值.

1900/1/1 0:00:00