BTC/HKD+3.69%

BTC/HKD+3.69% ETH/HKD+5.24%

ETH/HKD+5.24% LTC/HKD+3.05%

LTC/HKD+3.05% ADA/HKD+7.35%

ADA/HKD+7.35% SOL/HKD+4.98%

SOL/HKD+4.98% XRP/HKD+6.33%

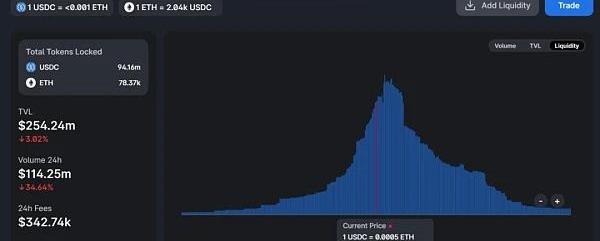

XRP/HKD+6.33%Uniswapv3通過將流動性聚集在窄范圍內,從而獲得比Uniswapv2更多的LP費用。因此,那些想要賺取費用的人會在接近當前市場價的的價格范圍內提供流動性,如下圖所示,這使得Uniswapv3的流動性通常會圍繞當前市場價形成一個山峰形。

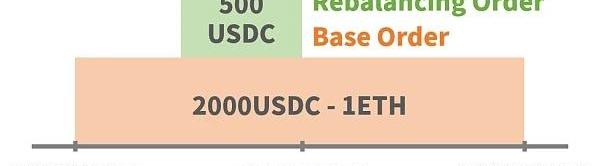

另一方面,如果市場價超出了策略范圍,流動性提供者就無法賺取到LP費用。超出價格范圍的用戶,必須等待市場價回到該范圍內或立即移除流動性,并在另一個價格范圍內再次提供流動性。后面這種行為我們稱之為“再平衡”,而自動化管理器的目的是幫助用戶自動執行此操作。此外,在Uniswapv3中,管理器將claim并再投資未自動添加至Uniswapv3池子的LP費用。而自動化管理器還擁有一個共同的優勢,即發行的LP代幣可制成ERC-20代幣,因此可以很容易地用于抵押和流動性挖礦。此外,在策略方面,LBankExchange做的也很出色,作為一家中心化交易平臺,它不僅提供最全面的加密資產交易等服務,還深度支持類似的Uniswapv3的DeFi各賽道的生態建設,推出了深受用戶喜愛的DeFiMining服務,讓用戶在LBank上也可以隨時參與DeFi。再平衡策略的考慮因素藍貝殼學院想先談談再平衡策略,因為管理器的表現取決于再平衡。1、如何再平衡用CharmFinance的話來說,再平衡有兩種方式:被動再平衡和主動再平衡。“主動再平衡”是一種通過swap交換再平衡期間管理的代幣來提供新范圍流動性的方法。這種方式的缺點是:每次再平衡都會產生少量的swap交易費用。另一方面,“被動再平衡”在運行時不會swap交換代幣,而是為金庫中的代幣提供盡可能多的流動性,然后將剩余的代幣作為單邊流動性提供。“單邊流動性”這個術語并不清晰,但重點是它和限價單一樣貼近當前市場價,這樣如果價格朝這個方向移動,第二頭寸也會活躍起來,并收取LP費用。例如,下圖說明了當管理器控制2500USDC和1ETH時,1ETH和2000USDC如何提供流動性,以及剩余的500USDC如何提供單邊流動性。當ETH價格在1750美元和2000美元之間波動時,單邊流動性部分的作用是將盈余的USDC逐漸轉化為ETH。

以太坊域名服務ENS推出官方商店“ENS Merch Store”:12月16日,以太坊域名服務ENS宣布推出官方商店“ENS Merch Store”,旨在為ENS和Web3社區提供各類新款服飾和配飾。(nftevening)[2022/12/16 21:48:33]

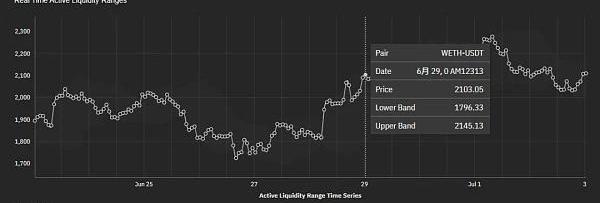

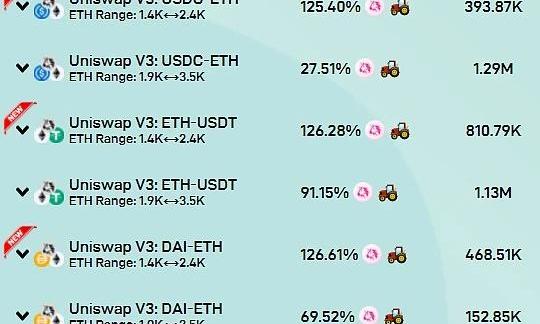

它的優點是再平衡時不收費。但是,如果市場長時間持續波動,你獲得的LP費用與主動再平衡相比會減少。2、如何選擇范圍相比再平衡的方法,如何選擇再平衡的范圍是更為重要的。在考慮LP收入時,最好的范圍自然是盡可能接近未來的價格范圍。當只考慮降低無常損失時,最好使范圍盡可能寬,就像Uniswapv2LP一樣。因此,每個管理器團隊都會使用各種方法來選擇范圍。但是,在我們打開蓋子之前,我們并不知道哪種方法會表現得更好。3、管理器費用設置表現費是很普遍的,這個費用主要是用于支付再平衡的gas費用以及回購治理代幣。需要注意的是,費用是需要考慮策略的。例如,假設Manager1使用范圍廣的策略,Manager2使用范圍窄的策略。在這種情況下,如果Manager1和Manager2的表現費相同,并且表現也相同,那么Manager2將支付更多的再平衡費用,這對用戶來說是不可取的。4、何時進行再平衡藍貝殼學院認為,當競爭對手增加時,進行再平衡的時機可能會變得更加重要,此外,當市場向一個方向移動時,被動再平衡的單邊流動性就變得完全無用。因此,在趨勢行情中,被動再平衡需要做一些主動交易,將流動性重新集中到市場價格附近,以提高手續費收入。但是,如果做得太多的話也會面臨一個缺點,即單邊發生“低賣高買”之類的事情。管理器介紹1、CharmFinance(AlphaVault)在Uniswapv3上線以太坊主網之后的兩天,Alphavault成為了第一個試水的自動化管理器。經審計后,他們于7月2日推出了兩個新的金庫,資金上限為100萬美金。1.再平衡方式:被動再平衡2.范圍:由開發團隊指定,以時間加權平均價格算法為中心3.傭金:5%下圖顯示了該管理器USDT-ETH策略范圍的演變。較深的淺藍色部分為基礎流動性,較柔和的淺藍色部分為單面流動性。

CZ:USDC取款量有所增長,需要等待銀行開門才會恢復:金色財經報道,幣安首席執行官CZ在社交媒體發文稱,在 USDC 上,幣安看到取款量有所增加。但是,從 PAX/BUSD 轉換為 USDC 的通道需要通過紐約的銀行以美元計價,銀行要再過幾個小時才開門,預計當銀行開門時情況會恢復。相關兌換交易是 1:1 轉換,不涉及保證金或杠桿。未來幣安也會嘗試建立更流暢的兌換渠道。同時,隨時提現任何其他穩定幣,BUSD,USDT等。[2022/12/13 21:41:45]

從上圖可以看出,這個管理器正試圖通過使用廣泛的范圍來降低無常損失,以賺取穩定的收益。如果市場波動很快,則損失也不會太大。順便說一下,它的范圍寬度是通過回測確定的。HP:https://alpha.charm.fi/2、VisorFinance(活躍流動性管理)VisorFinance的活躍流動性管理于5月18日推出了測試版,他們還推出了GammaStrategies,為策略研究提供資金。1.再平衡方法:被動再平衡2.范圍:基于布林線指標3.傭金:10%VisorFinance在他們的網站上展示了范圍,但是很難看清楚,你可以看到呈灰色的布林線,當你將光標懸停在它們上方時,它看起來好像根據布林線指標設置了范圍。

PeckShield:Celsius向Compound Finance償還逾2900萬枚DAI:7月13日消息,據PeckShield監測顯示,Celsius 相關地址(0x8ace)已向 Compound Finance 償還逾 2900 萬枚 DAI,Celsius 在 Compound 上還有約 2090 萬枚 DAI 債務。[2022/7/13 2:11:04]

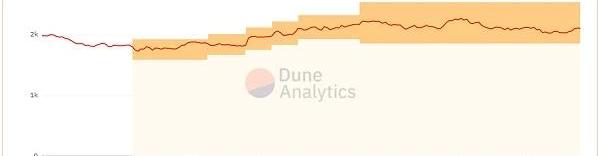

citehttps://vault.visor.finance/analytics?view=usdt-eth我們通過鏈上數據創建了以下圖表。因此,深綠色部分是該策略的基礎流動性,淺綠色部分是單邊流動性。

即使考慮到不同的時間段,這兩個圖表看起來也不同。Visor圖表意味著流動性范圍的變化比鏈上數據顯示的要頻繁得多。藍貝殼學院在鏈上看到的策略是,指定一個狹窄的范圍并在接受IL的同時賺取高額的LP費用。此外,一旦設定了范圍,該策略通過在超出范圍之前不進行再平衡來推遲實現IL,使其成為范圍市場的強大策略。HP:http://visor.finance3、PopsicleFinance(SorbettoFragola)PopsicleFinance最初管理的是跨鏈流動性,并于6月26日推出SorbettoFragola以管理Uniswapv3流動性。1.再平衡方式:主動再平衡2.范圍:由開發團隊指定,以TWAP為中心3.傭金:10%下圖顯示了USDT-ETH范圍的演變。SorbettoFragola是主動再平衡,所以流動性總是在每次再平衡時只放置單個頭寸。

Coinbase與Gitcoin達成合作,將向數字公共產品提供100萬美元贈款:據官方消息,Coinbase宣布將與Gitcoin合作,繼續支持數字公共產品,即支持開源協議的開源軟件。Coinbase承諾通過Gitcoin向此類產品提供100萬美元贈款,由Coinbase Giving和Coinbase Cloud共同出資,將通過GR14、GR15和GR16逐步增加資金分配。[2022/6/1 3:56:44]

就寬度而言,它介于Charm和Visor之間。他們剛剛啟動這個管理器,可能還沒有最終確定他們的策略,但由于每次再平衡的swap交易費用,他們似乎正在努力減少再平衡的次數。HP:https://popsicle.finance/dashboard4、HarvestFinance很多人可能聽說過HarvestFinance,它實際上提供了一個Uniswapv3金庫。另一方面,這個金庫并不會進行再平衡,而只是收集和復合手續費收益,所以它與我們在本文中提到管理器略有不同。如果范圍大幅變動,開發者會部署不同范圍的金庫,而對金庫滿意的用戶會增加流動性。

倫敦一男子搶劫獲得價值3.4萬英鎊的加密貨幣被判處5年監禁:5月15日消息,近日,倫敦薩瑟克刑事法庭判處21歲的Karim Hassan 5年監禁,原因是他實施了多次針對加密資產的搶劫,并對受害者進行了致命威脅,最終獲利3.4萬英鎊。

據悉,Hassan先是使用Snapchat匿名與需要當面將加密貨幣兌換成現金的客戶互動。為了進行這些賬外交易,Hassan會開車與客戶見面。一旦客戶進入汽車后座,就被要求交出他們的手機和包含比特幣和加密資產的數字錢包,反抗則會招致暴力。(Bleeping Computer)[2022/5/15 3:17:09]

HP:https://harvest.finance/注:以下部分介紹的是尚未推出產品的自動化管理器。5、GelatoNetwork(G-UNI)GelatoNetwork提供的G-UNI目前被用于InstaDapp治理代幣INST與ETH的流動性挖礦和流動性供應管理。其他配對也將在未來通過Gelato提供的SorbetFinance提供。1.再平衡方式:主動再平衡2.范圍:由開發團隊指定3.傭金:10%HP:https://defi.instadapp.io/inst-pools6、AloeCapitalAloeCapital自稱是一個“眾包流動性分配協議”。AloeCapital背后的基本思想是使用預測市場來選擇再平衡范圍。它的用戶分為兩類:“流動性提供者”和“質押者”。“流動性提供者”是那些想使用管理器來賺取LP費用的人。而“質押者”所做的就是質押AloeCapital的治理代幣Aloe,并預測目標資產的價格。然后通過匯總質押者的預測來確定再平衡范圍。如果他們的預測是正確的,質押者會獲得更多的Aloe獎勵,如果他們預測是錯誤的,則其質押的Aloe會減少。有趣的是,傳統的價格預測是一種零和游戲,相比之下,AloeCapital則通過收取部分LP費用,成為了一種正和游戲。1.再平衡方式:被動再平衡2.范圍:根據質押者的價格預測結果確定3.傭金:17.5%存在的擔憂之一是,該協議可能由于負面螺旋而不起作用。沒有足夠的“流動性提供者”,就無法吸引足夠的“質押者”。而沒有足夠的“質押者”,也就無法吸引足夠的“流動性提供者”。HP:https://aloe.capital/7、LixirFinance這可能是最早在Medium提出自動化管理器概念的項目,但它目前還沒有推出。該項目的合約已經實施并經過了審計,因此藍貝殼學院預計它會很快推出。此外,該公司已通過私募的方式籌集了170萬美元,然后通過LBP籌集了327萬美元。順便說一句,該項目LBP的最終售價為8.03美元,但由于熊市以及項目延遲發布的原因,其token價格目前已處于破發狀態。再平衡方式:被動再平衡范圍:TWAP范圍+當前價單邊范圍傭金:因變量未知HP:https://lixir.finance/8、MellowProtocol該項目的Twitter號已遭凍結,電報群也無法溝通,所以我們唯一的信息來源就是該項目的官網。白皮書稱他們的目標“在Uniswapv3上實現衍生品”,而第一步是實施杠桿流動性供應,論文開頭的杠桿流動性供應和流動性提供優化的含義略有不同,所以他們可能已經改變了策略。HP:https://mellow.finance/vault9、SteerProtocol盡管沒有文檔或白皮書,但SteerProtocol最近被Sushiswap選為了SushiIncubator產品。該產品可粗略地理解成為用戶創建、參與和執行任何DeFi策略。而其引入的策略之一就是Uniswapv3的自動化流動性管理。老實說,我覺得這個產品的野心太大,很難成功,但自從它被選為SushiIncubator之后,我對它的期望就變高了。HP:https://steer.finance/結論藍貝殼學院認為,在Uniswapv3上線公告出來之后,很多人提到說它能實現XXX倍流動性的效果,但現實并沒有那么美好,在考慮無常損失的情況下,很多策略的表現要比Uniswapv2更差。當前,如果你想為Uniswapv3提供流動性,你有兩種選擇:在主要的池子中使用管理器,或尋找次要的池子并進行手動維護。

Tags:FINAFINANCNCESchnoodle FinanceLemur FinanceUniMex FinanceMagic Balancer

在2009年,有位叫中本聰的年輕人......抱歉,這可能太久遠了。所以,讓我們從2021年開始說起吧.

1900/1/1 0:00:00前言 北京時間7月20日16:17點,首批Kusama平行鏈插槽競拍已落下帷幕,Bifrost以142,430.9241KSM成功競拍Kusama首批平行鏈第五個插槽.

1900/1/1 0:00:00播報數據由Greeks.live格致數據實驗室和Deribit官網提供。Delta中性是期權交易中常提到的一個概念.

1900/1/1 0:00:00作者|Cion要說最近在加密世界最火爆的概念,NFT絕對是當仁不讓。上個月末,阿里巴巴與敦煌美術研究所聯合發布了兩款NFT非同質化Token,分別為敦煌飛天和九色鹿皮膚,全球限量發行共16000.

1900/1/1 0:00:00原標題:《深入分析Arbitrum的安全機制》來源|Hackernoon作者|DeGateLayer2擴容解決方案是當前以太坊社區熱議的話題,也是整個區塊鏈技術社區正在討論的熱門話題.

1900/1/1 0:00:00科技與藝術的碰撞讓NFT爆紅,走向加密舞臺的中央。隨之而來的是,各類應用逐步加速、大型公司或知名IP相繼試水,以及各路資本競相涌入.

1900/1/1 0:00:00