BTC/HKD+0.22%

BTC/HKD+0.22% ETH/HKD-2.34%

ETH/HKD-2.34% LTC/HKD-1.24%

LTC/HKD-1.24% ADA/HKD-1.82%

ADA/HKD-1.82% SOL/HKD+0.6%

SOL/HKD+0.6% XRP/HKD-1.44%

XRP/HKD-1.44%本文來自BitpushNews,作者AmyLiu,星球日報經授權轉載。今天,灰度迎來歷史上最大規模的比特幣單日解鎖,解鎖大約16,240枚BTC。7月份總共有價值約為41000個BTC的GBTC將被解鎖,預估近14億美元。

走近GBTC解鎖,一探究竟

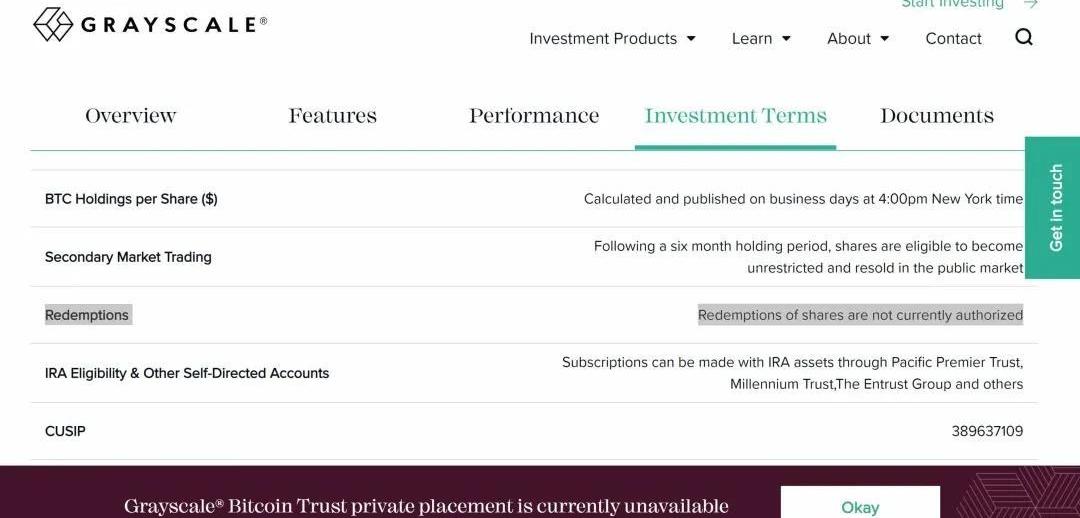

GBTC全稱是GrayscaleBitcoinTrust,是全球最大的比特幣交易加密基金,由加密貨幣資產管理公司GrayscaleInvestments擁有。該投資工具允許個人和機構投資者參與比特幣交易,而無需直接接觸加密資產。經認可的投資者能夠以比特幣或美元支付的形式直接購買該基金的股票,而GBTC在二級市場上有一個鎖定期,時長6個月。投資者只有在六個月的鎖定期后才能向其他各方出售他們的GBTC股票。

灰度與CoinDesk聯合推出DeFi基金及DeFi指數:灰度(Grayscale)旗下數字資產管理公司Grayscale Investments已與CoinDesk子公司CoinDesk Indexes推出Grayscale DeFi基金及CoinDesk DeFi指數,Grayscale DeFi基金是一個跟蹤CoinDesk DeFi指數的投資組合,而CoinDesk DeFi指數基于DeFi協議代幣的市值占比加權得出。

該基金已開放供符合條件的個人和機構投資者認購。灰度(Grayscale)正計劃將該基金份額以股票形式上線二級市場。截至2021年7月1日,該指數由以下資產組成:Uniswap(UNI,49.95%)、Aave(AAVE,10.25%)、Compound(COMP,8.38%)、Curve(CRV,7.44%)、MakerDAO(MKR,6.49%)、SushiSwap(SUSHI,4.83%)、Synthetix(SNX,4.43%)、YearnFinance(YFI,3.31%)、UMAProtocol(UMA,2.93%)、Bancor(BNT,2.00%)。(Globenewswire)[2021/7/19 1:03:16]

灰度增持493.33枚BTC、12449.92枚ETH:非小號數據顯示,灰度信托昨日增持493.33枚BTC、12449.92枚ETH、9802.67枚LTC。[2021/2/10 19:24:06]

成立至今,GBTC基金在投資者中很受歡迎,一度產生了超過40%的溢價,在今年2月以前它是唯一可用于交易比特幣的公開市場工具,并且被認為是除比特幣ETF外最佳的選擇。由于缺乏替代品,GBTC股票在現貨市場上的交易價格往往比比特幣的價值高。然而,最近幾個月情況發生了變化,GBTC股票開始以大幅折價交易,因此比特幣的最大買家Grayscale停止購買更多的比特幣。此次GBTC解鎖與以往有何不同?

這并不是市場第一次遇到如此大額的GBTC解鎖。自去年年底至今,即本輪大牛市開啟后,約萬枚的灰度GBTC解鎖已發生數次。2021年2月,價值2萬個比特幣的GBTC股票被解鎖。在GBTC上一次解鎖后的幾個月時間里,BTC下跌明顯。

灰度在特拉華州共備案了六種新加密信托:據美國特拉華州公司備案網站上顯示,新的信托公司除了灰度Chainlink(LINK)信托外,還有5個幣種,分別是XTZ、MANA、FIL、LPT、BAT,目前這些尚沒有在官網列出。除了FIL信托顯示的日期為2020/10/15之外,其余均為2020/12/18。而此前灰度投資新任CEO Michael Sonnenshein曾表示,灰度預計將于2021年推出六種新產品。[2021/1/22 16:46:02]

如上圖所示,在約三段較為集中的時間內發生了數次較密集的大額解鎖。自今年四月開始,灰度解鎖進入了一輪小高潮,直至6月21日達到頂峰。在圖中標記的五次大額解鎖中,有兩次在解鎖后比特幣出現較為明顯的短時下跌,隨后又出現反彈。3月24日,1.03萬枚比特幣解鎖后,在72小時內比特幣最大下跌4.6%。6月21日,1.23萬枚比特幣解鎖后72小時內比特幣最大下跌5.8%。這一波動并不算劇烈。在近期的五次大額解鎖中,三次都未曾出現明顯下跌。6月21日的解鎖后跌幅最大,因此,我們是否可以斷言灰度信托的大額解鎖與比特幣行情存在較大的相關性?

灰度BTC信托增持606枚 ETH信托持倉量減少201枚:美東時間12月15日,灰度信托持倉數據變化如下:

灰度BTC信托持倉量增加606枚(+0.11%),總持倉量為565633BTC;

灰度ETH信托持倉量減少201枚(-0.01%),總持倉量為2940343ETH;

灰度BCH信托持倉量增加720.97枚(+0.33%),總持倉量為216145.78 BCH;

灰度LTC信托持倉量增加2706.57枚(+0.29%),總持倉量為922308.21 LTC;

灰度ETC信托持倉量減少1010.0枚(-0.01%),總持倉量為12288047.54 ETC。[2020/12/16 15:19:20]

灰度投資過去1個月 平均每天增持1280枚BTC:根據牛幣圈信息,2020年4月14日,灰度投資共持有比特幣318,413枚,2020年5月14日,這個數字增長至356,822枚,也就是說,在過去1個月里,灰度總共增持了38,409枚BTC,平均每日增持1280枚。

灰度Grayscale Bitcoin Trust(股票代碼GBTC)所有存入信托中的比特幣便無法在幣圈二級市場賣出,只能在鎖定6個月后在股票OTC市場賣出,相當于將拋壓轉移到了股市。[2020/5/15]

自今年3月份灰度暫停新投資后,GBTC溢價轉負,在5月份一度跌至-20%下方,目前維持在-10%左右。盡管此前灰度解鎖并未對市場造成劇烈波動,但本次解鎖與此前存在一個較大的不同,這是在灰度溢價為負的背景下進行的單日最大的一筆解鎖。GBTC解鎖對市場有何影響?

一旦解鎖,投資者可以選擇以當前市場價格清算他們的股票,或者持有這些股票并在以后出售。如果他們選擇拋售,可能會對比特幣價格和GBTC造成下行壓力。比特幣接近一個多月以來的最低周收盤價,略高于31,400美元。本周,BTC穩步走下坡路,下跌6%,同時在相對較窄的范圍內交易。拋售壓力可能會將BTC價格進一步降至30,000美元以下。

比特幣不僅未能突破33,000美元的阻力位,而且還難以保持在32,000美元上方。它目前的交易價格高于其接近30,960美元的即時支撐位。未能維持該水平將使其轉向下一個支撐位30,030美元左右。當GBTC解鎖時,看跌的價格預期將迫使已經持有的公司出售,并導致比特幣回調時間延長。由于短期內沒有真正的需求回升跡象,因此Grayscale再次增持的可能性非常低。許多人認為,GBTC解鎖在短期內給現貨市場帶來壓力。然而,值得注意的是,Grayscale不會在股票到期時出售其BTC。

投資者購買比特幣是為了將其存入GBTC基金,并以他們的BTC存款為抵押獲得股票,從某種程度上說,GBTC持有的比特幣永遠不會離開Grayscale收取的2%的管理費。這些股票的解鎖在短期內仍然看跌,因為GBTC的溢價在賣出期間趨于負值,因此投資者在購買GBTC股票時比購買比特幣更有動力。GBTC的溢價目前為-11.25%,這意味著在現貨市場上出售股票后,交易者可以以比BTC現貨價格低11%的折價再次購買這些股票。GBTC的溢價在長達6個月的持有期中起著關鍵作用,機構買家希望以高于買入價格的溢價出售。GBTC在第一季度的大部分時間里都處于正溢價區間,但在4月份之后轉為負溢價區間。盡管目前灰度溢價為負,但也有分析師認為,這并不代表機構投資者的熱情衰退。

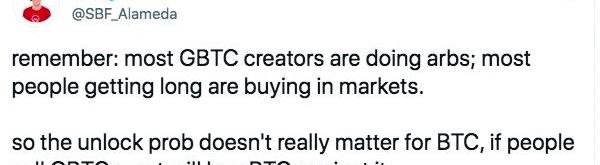

AmberGroup在推特上寫道,圍繞GBTC解鎖的諸多看跌言論,都忽略了由空頭平倉所帶來的BTC現貨購買。大規模的解鎖可能導致GBTC在公開市場上大量拋售。但它實際上可能給比特幣帶來買入壓力,而不是賣出壓力。因為那些賣出GBTC的人將不得不回購比特幣以平倉交易的空頭頭寸。

FTX首席執行官SamBankman-Fried發推文表示,GBTC的解鎖在二級市場上出售,對比特幣來說“并不重要”。就算比特幣價格在灰度比特幣信托基金解鎖之后走低,但應該也只會持續很短時間,畢竟解鎖之后所有GBTC股票都可以在美國場外交易市場OTCQX進行交易。隨著GBTC的解鎖,比特幣已經持續了近2個月的橫盤震蕩是否會發生改變呢?讓我們拭目以待。圖片來源:網絡作者:AmyLiu本文來自比推Bitpush.News,轉載需注明出處

Odaily星球日報譯者|余順遂國際貨幣基金組織、世界銀行、國際清算銀行周五聯合發布的報告倡導央行數字貨幣在跨境方面的好處,并暗示美國的數字美元等項目將支持全球發展.

1900/1/1 0:00:006月29日凌晨,美聯儲監管副主席RandalK.Quarles發表了一篇主題為「降落傘褲和央行數字貨幣」的演講.

1900/1/1 0:00:00頭條 幣安上線報稅工具API,以符合監管機構報稅要求據官方公告,幣安宣布上線報稅工具API,API工具將幫助幣安用戶追蹤數字貨幣活動,以確保其符合當地監管機構制定的報稅要求.

1900/1/1 0:00:00TheMonolithandtheApeMen2001ASpaceOdyssey,byHalHefner作者:TyptoDAO是Web3時代社區應有的樣子,所以下面的內容不再強調DAO.

1900/1/1 0:00:00作者:RyanSeanAdams翻譯&編者按:MintVentures許瀟鵬開始閱讀前的一個提示:RyanSeanAdams原文發布于2020年1月,所以作者文中的數據也來源于當時.

1900/1/1 0:00:00吳說作者|談叔本期編輯|ColinWu7月23日,著名的Defi平臺Uniswap發布了一則公告,稱將對于部分token作出限制,此舉在推特上引來巨大爭議.

1900/1/1 0:00:00