BTC/HKD+1.27%

BTC/HKD+1.27% ETH/HKD+0.79%

ETH/HKD+0.79% LTC/HKD-0.18%

LTC/HKD-0.18% ADA/HKD+0.55%

ADA/HKD+0.55% SOL/HKD+3.24%

SOL/HKD+3.24% XRP/HKD+0.17%

XRP/HKD+0.17%

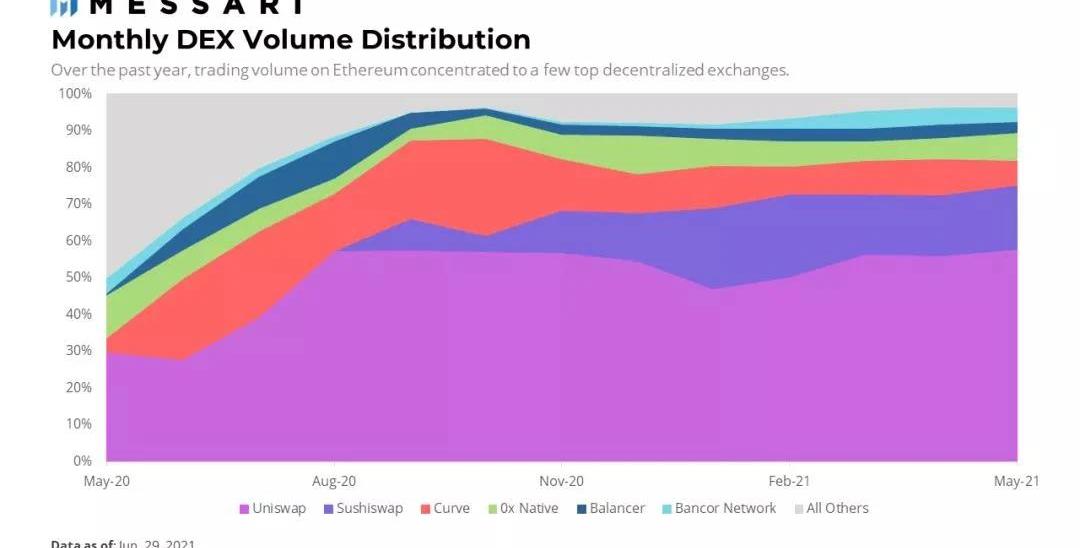

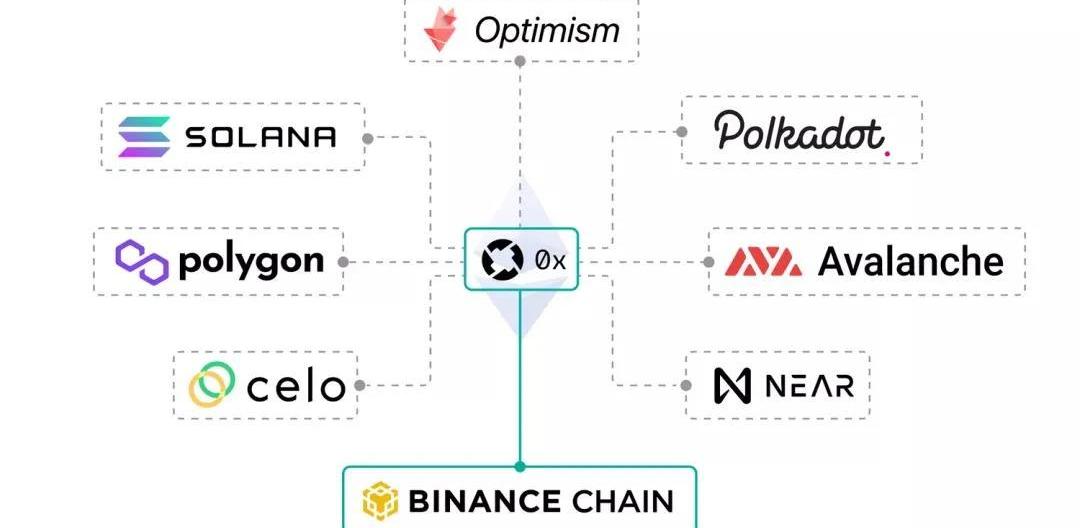

本文來自DeFi之道,作者Kyle,星球日報經授權轉載。來源:Messari流動性來源正在分散在以太坊Layer2擴展解決方案和其他Layer1網絡中。聚合器在選擇它們將在哪些L2上運行時必須進行權衡。聚合器將使交易所變得可互換,這個流行的論點仍未得到證實。在此之前,聚合器必須在L2和其他網絡上構建應用程序,以吸引最多的兌換流動性。這些決定造成了權衡,因為聚合商可能會選擇放棄一條鏈上的流動性來源,轉而使用另一條鏈,例如放棄在Rollup上部署,而是部署在高增長側鏈上。在互操作性基礎設施充分發展之前,交易市場的碎片化可能會加深。0x項目非常適合分散的流動性。作為一組開發者工具,0x為其他基于以太坊的應用程序提供點對點流動性功能。將0x與去中心化交易所進行比較是錯誤的。與去中心化交易所不同,0x通過在任何應用程序中啟用可組合資產交易來分解流動性。該項目的核心功能是交易所API,通過最有效的可用方式將用戶和應用程序連接到流動性來源。當0xAPI將訂單接受者連接到DEX時,0x就像一個聚合器。除了API,0x還提供自己的做市商社區來填充0x訂單。當DEX成本相對較高時,0x可以將訂單接受者連接到其內部做市商網絡,例如交易所。0x協議總是尋求成本最低的交易,因此它通過ZRX代幣獎勵來補貼做市商成本,以保持其價格與最具流動性的交易所競爭。0x使用DEX和聚合器功能來維護所有去中心化資源之間的競爭性資產市場。多元化的流動性網絡將0x與DEX和聚合器區分開來,而該項目的代幣經濟學使其具有優于兩者的競爭優勢。Uniswap和Sushiswap在過去一年中以被動流動性主導了DEX市場。這些和其他頂級DEX匯集了來自尋求存款收入的代幣持有者的資產供應。自動化銷售機制使DEX能夠無縫滿足大多數市場需求,然而,0x的市場份額顯示,近7%的DEX交易需要活躍的流動性。

法幣聚合器 Transak 完成 2000 萬美元 A 輪融資:金色財經報道,Web3 支付和法幣聚合器 Transak 完成 2000 萬美元 A 輪融資,CE Innovation Capital 領投,參投方包括 SBI Ven Capital、Sygnum、Azimut、Third Kind Venture Capital、UOB Venture Management、Signum Capital、Animoca Brands、Genting Ventures、Istari Ventures、No Limit Holdings、Woodstock Fund、IOSG Ventures、KX、Axelar、Tokentus 和 The Lao。[2023/5/30 11:48:38]

最新的0x平臺具有獨特的優勢,可以從跨L2的流動性碎片中受益。0xv4強調了他們歷史上做市商的重點是在任何數量的流動性來源之間保持市場競爭力。隨著市場的激增,他們將努力通過降低成本來獲得用戶。該平臺的工具套件通過0xAPI路由0x訂單,以盡可能低的成本向用戶結算。該協議獎勵做市商直接通過0x本地兌換基礎設施提供流動性,并最終試圖擊敗DEX定價。通過0x,這些做市商可以提供構成每個市場需求方的所有0xAPI用戶或接受者。0xAPI為其他應用程序提供開箱即用的流動性來源,以滿足任何數量的用戶資產交換需求。目前,應用可以建立在0xAPI上以訪問網絡內的市場供應,即以太坊L1、L2或幣安智能鏈。

Tether CTO:Tether將于下周發布新的證明報告:金色財經報道,Tether首席技術官Paolo Ardoino在推特上表示,Tether新證明將于下周發布。證明中將增加更多披露,Tether在2023年第一季度取得了不錯的成績,透明度也會因此得到提升。

此前報道,4月初,Paolo Ardoino在推特上表示,公司今年第一季度的利潤已超過7億美元。[2023/5/5 14:44:41]

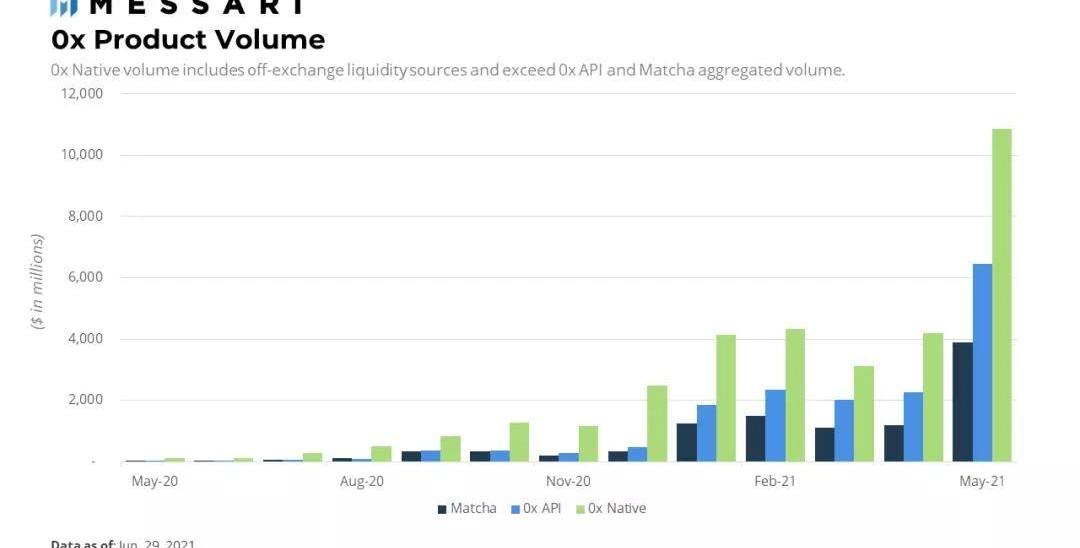

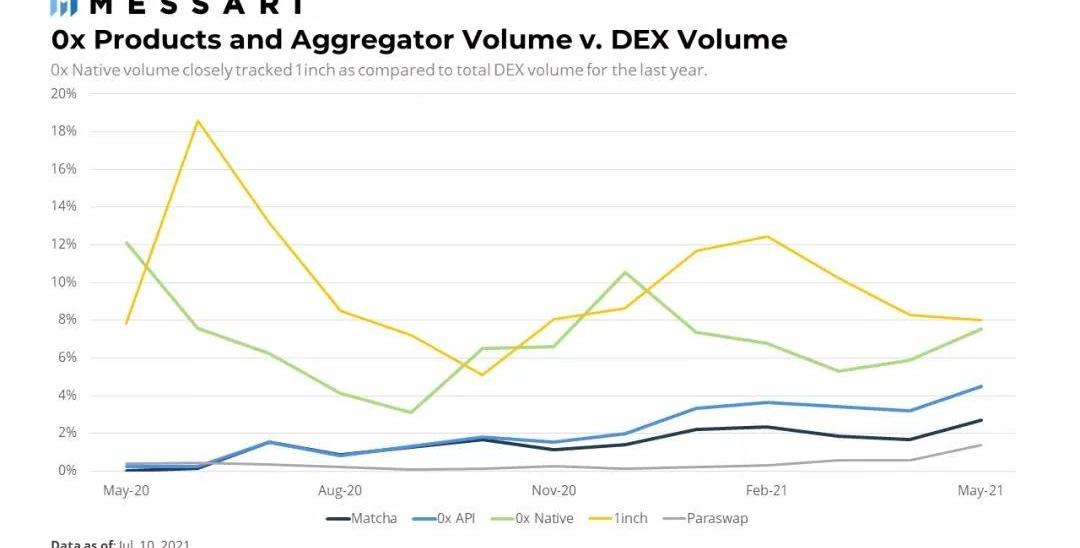

10x產品0x為區塊鏈原生應用提供了一套工具,以盡可能低的成本直接匹配兌換訂單。0x協議在鏈下執行匹配,然后在鏈上解決它們,以減少網絡使用和每筆交易的成本。0x本地交易量包括來自中繼器、聚合器和0x做市商的所有0x訂單。0xAPI交易量僅包括交換端點、接受者和需求方起源。0xAPI交易量與0xNative交易量重疊,因為0xAPI訂單可以訪問0xNative流動性來源。Matcha交易量包括在網絡應用上完成的所有訂單。因為Matcha是基于0xAPI構建的,所以交易量與0xNative和0xAPI交易量重疊。

星展銀行:旗下DDEx平臺2022年比特幣交易量增長80%:金色財經報道, 新加坡星展銀行在一份新聞稿中表示,在其數字貨幣交易所DDEx2022年比特幣交易量同比增長近80%,而在該平臺上以太坊交易量增長近65%。該銀行不愿公布與美元價值交易相關的數據,但一位發言人表示,由于價格波動,2022年DDEx的交易數據與前一年持平。

DDEx還表示,到2022年,它的客戶數量翻了一番,在交易所注冊了近1,200名用戶,并指出使用其數字托管解決方案的客戶有所增加。

此前報道,星展銀行計劃申請在香港提供加密貨幣的牌照。(CoinDesk)[2023/2/15 12:07:39]

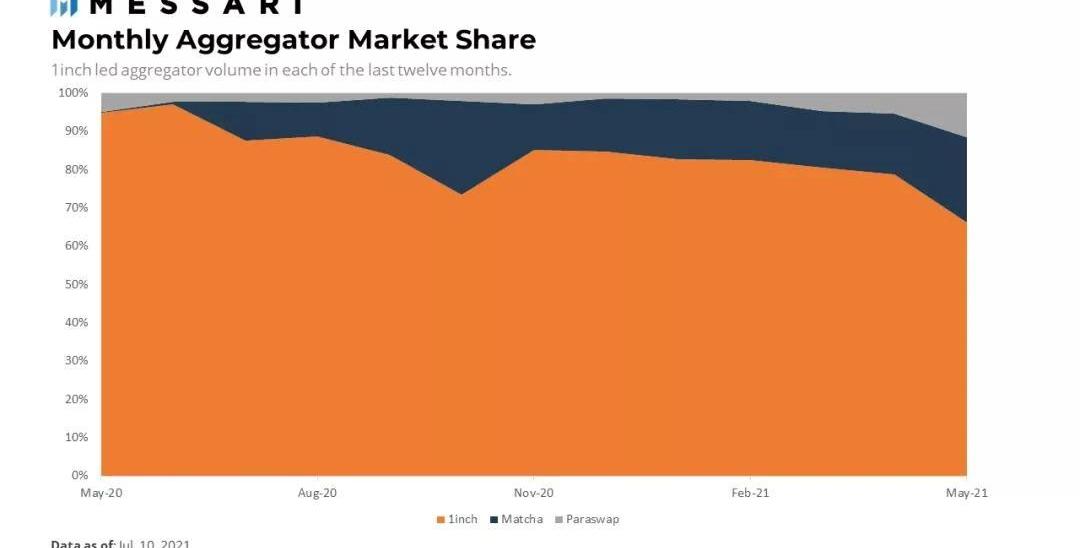

過去一年的產品交易量表明,0xNative資源提供了網絡的大部分流動性。0xAPI交易量包含Matcha交易量,因為該聚合器是基于0xAPI構建的。但是,0xAPI可以聚合DEX和0xNative流動性來源。在過去的一年中,0xNative交易量超過了0xAPI交易量。無論是通過Zapper.fi和MetaMask等應用路由,還是直接通過專有交易業務獲取流動性,0x網絡滿足的0x協議交易量比0xAPI用戶可用的所有交易所都要多。作為聚合器,Matcha獲得了市場份額,但在去年全年都落后于1inch協議。在以太坊上,1inch在總交易量中占主導地位。自2020年5月以來,1inch平均獲得了所有以太坊DEX交易量的10%。這個聚合器領導者為DeFi用戶提供了垂直整合的一站式交易界面。1inch的使命是通過以最低成本提供最簡單的執行來掩蓋交易來源。1inch通過專注于DEX聚合有效地確保了其市場領先地位。

金融科技公司Plaid裁員260人:金色財經報道,金融科技公司Plaid因應對經濟放緩而解雇了約 260 名員工。 Plaid 首席執行官 Zach Perret 在給員工的信息中稱,由于這些宏觀經濟變化,我們的成本增長速度超過了收入增長速度。作為遣散費的一部分,離職員工將獲得16周的工資、六個月的醫療保健和職業支持。Plaid并未回應澄清哪些部門受裁員影響最大。[2022/12/8 21:29:52]

雖然Matcha試圖與1inch在DEX聚合器賽道展開競爭,但0x協議通過多樣化來驅動交易量并作為流動性聚合器獲取價值。0x做市商網絡不是主要或完全從DEX獲取流動性,而是在DEX市場之外提供大量流動性。0xAPI在2021年5月路由了所有以太坊L1DEX交易量的4%,并且全年也落后1英寸。同月,0x網絡幾乎達到了該數量的兩倍。在0x協議中,自定義鏈上流動性在過去12個月中的每一個月都超過了聚合鏈上流動性。

澳大利亞基金管理公司Holon推出未上市的零售BTC、ETH和FIL基金:7月28日消息,數字資產風險投資及基金管理公司Holon周四宣布推出未上市的零售BTC、ETH和FIL基金,Gemini將擔任三只基金的托管人,澳大利亞證券與投資委員會負責基金監管。

該些基金將利用當地稱為零售管理投資計劃的傳統投資工具,直接投資于BTC、ETH和FIL,并且只做多頭,沒有杠桿且不可交易。最低投資金額為5000美元(或每月200美元的儲蓄計劃為2000美元),將根據報表提供每日單位定價、每日贖回、當日現金結算和資產購買。Holon表示,Holon Filecoin基金是首個針對BTC和ETH以外數字資產的ASIC注冊零售管理投資計劃。(Blockworks)[2022/7/28 2:43:29]

可組合的應用程序開發工具提供0x的優勢。使用0x,應用程序開發人員可以在將最終用戶資產兌換功能外包的同時保持專注于其應用程序的主要用途。0x做市商可以獲得多樣化的需求。做市商可以通過與0xAPI聚合的DEX流動性競爭來滿足大小訂單。使用0xAPI或其他交易所開發工具構建的應用程序為用戶提供具有競爭力的主動和被動流動性。20x代幣經濟學

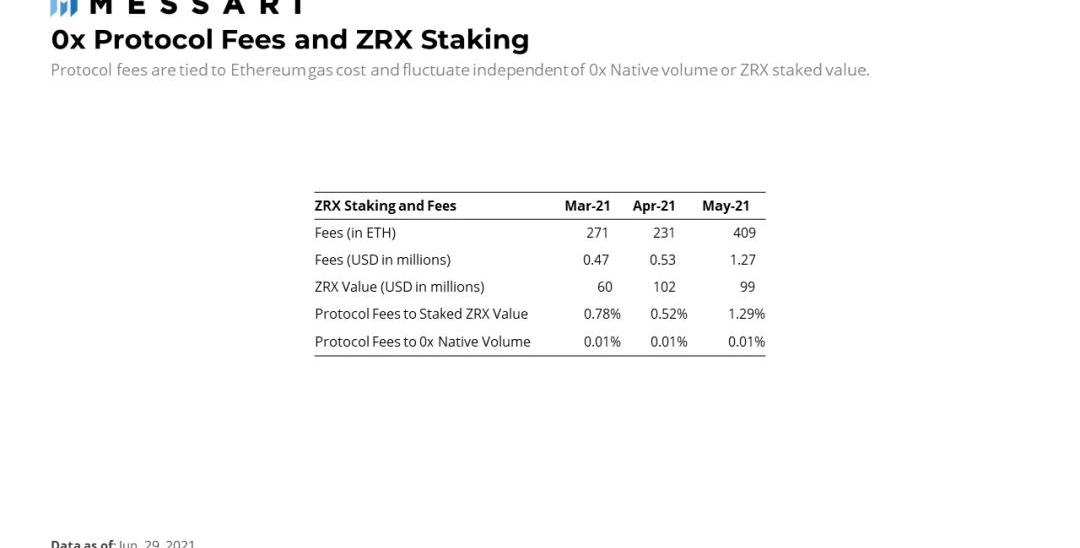

對于0x和其他聚合器,鏈下訂單匹配效率將主要驅動網絡價值,競爭最終將聚合費用壓縮為零。憑借聚合器和交換功能,0x平臺支持這一原則。據0x團隊稱,0xAPI路由了去年DEX交易量的近4%,因為它保持了較低的交易成本。在DEX提供被動流動性的地方,0x提供了一個活躍的做市商網絡,這些做市商擁有DEX市場份額的很大一部分。0x協議的兩個特性解決了費用壓縮問題,而新舉措則準備在未來維持該協議的優勢。0x做市商收取協議費用作為流動性回扣。這個回扣有四個設計目標,以改進0x做市平臺。首先,協議費用旨在從套利交易中賺取比個人零售兌換更多的收入。其次,費用結構被平等地應用于小型和大型做市商,以創造平等競爭。第三,費用激勵用戶所有權和治理參與。只有做市商才能運營Staking池,ZRX持有者可以參與做市商運營的Staking池。第四,0x旨在為做市商創建一種簡單的方法來預測流動性費用將如何影響他們的底線。吃單者按交易的gas成本比例支付0x平臺費用。費用在執行時以ETH支付,因此用戶每筆交易僅體驗一次成本。相對于低gas價格,其他交易費用模型可能變得昂貴,并可能加劇高gas價格。無論gas價格如何,0x協議費用都被設計為同樣昂貴。最近,0x協議DAO投票決定降低他們的gas價格乘數,因為gas價格已升至歷史高位。0x訂單費用僅由必須由0x做市商運營的池中的ZRX質押者產生。做市商根據他們提供的流動性和他們的ZRX份額按比例賺取費用。任何超額費用都會轉到0x國庫用于平臺開發。做市商只能通過增加交易量來增加他們在協議費用中的份額。增加交易量的唯一方法是擊敗DEX價格。在過去三個月中,0x協議費用僅隨著交易量的增加而增加。同時,ZRX的質押量有所波動,而數量卻在增長。費用與ZRX價值的比率隨著0x協議量的增加而增長。

ZRX質押池的獎勵改善了0x最終用戶體驗。0x協議費用補貼做市商提供符合DEX價格的供應。做市商在滿足更多需求時獲得更多回報。代幣持有者可以在成功的做市商池中質押ZRX以被動賺取收入。做市商和質押者一起通過最大化他們的費用與質押比率來最大化ZRX獎勵。因此,隨著ZRX質押的增加,做市商必須產生更多的交易量來增加費用。更多的ZRX獎勵使做市商能夠保持有競爭力的價格以增加交易量,尤其是在DEX定價緩慢適應市場條件的情況下。補貼0x做市商可確保最終用戶能夠以最優惠的價格完成訂單。0x協議使用ZRX流動性回扣來使做市商激勵與最終用戶利益保持一致。3結論

0xv4旨在跟上做市商和DEX,因為該協議可移植到許多區塊鏈網絡。當開發人員想要在Web3游戲或新的數字資產錢包中構建交易所功能時,他們會隨身攜帶0x。就像Matcha演示的那樣,可以在0x上構建整個交易所聚合器應用。0x項目是為DeFi構建者設計的。做市商和應用開發人員是0x目標用戶,0x代幣經濟學激勵他們優化最終用戶體驗。該協議的費用作為流動性回扣來獎勵做市商的交易量增長。費用抵消了做市商必須提供的具有競爭力的定價,以與0xAPI聚合的DEX競爭。做市商和DEX之間的競爭為0x終端用戶提供了被動和主動流動性的優勢。很少有其他交易所協議可以提供這種兩全其美的服務。

對于加密企業/團隊來說,監管的收緊可能會導致嚴厲處罰,包括罰款、限制等。為避免這種情況,必須及時做出調整,遵守FATF的規定.

1900/1/1 0:00:00收錄于話題#每日期權播報 播報數據由Greeks.live格致數據實驗室和Deribit官網提供.

1900/1/1 0:00:00日,DeFi資產板塊集體上揚,尤屬合成資產板塊龍頭Synthetix漲幅最高,近7天漲幅高達52.3%,現報價為11.4美元.

1900/1/1 0:00:00本文來自微信公眾號“競核”,中國首家電競游戲媒體廠牌作者:朱濤偉 《100頁Metaverse元宇宙研報:科技巨頭內容硬科技新戰事.

1900/1/1 0:00:007月21日,加密貨幣交易所FTX宣布完成了一筆高達9億美元的B輪融資,公司估值達到180億美元——創造了加密貨幣交易所史上最高記錄.

1900/1/1 0:00:00一、事件概覽北京時間6月28日,鏈必安-區塊鏈安全態勢感知平臺輿情監測顯示,Polygon生態算法穩定幣項目SafeDollar遭到黑客攻擊.

1900/1/1 0:00:00