BTC/HKD+2.25%

BTC/HKD+2.25% ETH/HKD+3.46%

ETH/HKD+3.46% LTC/HKD+11.52%

LTC/HKD+11.52% ADA/HKD+4.23%

ADA/HKD+4.23% SOL/HKD+2.22%

SOL/HKD+2.22% XRP/HKD+1.08%

XRP/HKD+1.08%6月16日,“DeFi銀行”Compound啟動治理代幣COMP分發機制,所有使用Compound存款和借貸的用戶都能按規則分到COMP。無獨有偶,去中心化穩定幣平臺Curve官方也表示,即將推出治理代幣,所有從2020年1月為Curve提供流動性的用戶都有可能獲得Curve治理代幣的發放。為何近期DeFi項目紛紛宣布推出治理代幣?治理代幣在DeFi生態中有何作用?DeFi治理代幣是一項好的投資標的嗎?治理代幣的作用?

區塊鏈項目的代幣各有自己的用途。有的是價值存儲方向,如比特幣,可以用它來存儲價值和流通價值。

除了比特幣,有的代幣可支付交易費用,ETH用來支付gas費用;也有的作為工作權利,只有質押一定量的代幣才能參與網絡的出塊,如各種\nPoS代幣;也有的可以捕獲交易費用,比如kyber等通過銷毀代幣來捕獲價值;也有的代幣以治理為主,例如\nMKR、0x等代幣。當然,多數代幣都不止一個用途。有的代幣既能捕獲費用,也可以用以治理,如MKR和Kyber。捕獲交易費用的代幣,其價值的基本面往往來自于其業務量,比如交易規模,其溢價來自于人們對其未來業務量的增長預期,這個大家比較容易理解。今天我們要聊的是DeFi治理代幣的治理價值捕獲,它的博弈價值不像交易費用那么明顯,所以很容易被人們忽略。DeFi治理代幣的溢價主要源于項目本身鎖定的資產規模,這也與安全相關。隨著鎖定資產規模的增大,對治理的博弈需求也隨之增大。MakerDAOVS.Compound代幣治理機制

美國財政部正在研究如何使用數字美元來保護隱私:金色財經報道,負責金融機構的助理部長Graham Steele表示,美國財政部一直在研究如何使潛在的數字美元的零售交易盡可能保持私密和匿名,盡管他說美國還沒有決定是否推進中央銀行數字貨幣(CBDC)的發展。

然而,Steele也指出了零售業CBDC可能存在的風險,特別是運行的危險。最近的美國銀行業動蕩表明,\"使存款流動的技術只會越來越快,\"這增加了高速、恐慌性的資金流動的危險。斯蒂爾說,一個由財政部領導的小組正在研究建立美國中央銀行數據中心的可能性,\"該小組正在評估與全球金融領導地位、國家安全、隱私、非法金融和金融包容性有關的政策目標。[2023/6/14 21:34:44]

MakerDAO的治理代幣是MKR。

Genesis Mining運營主管:無論交易費用如何,比特幣都是很好的價值存儲手段:針對比特幣及其區塊鏈網絡是否能在不需要第二層解決方案的情況下作為一種價值儲存手段被主流采用,比特幣采礦公司Genesis Mining運營主管Philip Salter表示,無論交易費用如何,比特幣都是一種很好的價值存儲手段。費用越高,能夠有效轉移的最小價值也就越大。然而,如今比特幣被更多地視為一種價值儲存手段,而非數字現金。Philip Salter認為,這種觀念的轉變仍可能引發一些問題。他說:“幾年前,由于交易費用實際上為零,所以1美元的存儲和傳輸是可行的。目前,發送一筆交易很容易花費15美元,所以再發送1美元是不明智的。如果這一趨勢繼續下去,由于更多的比特幣使用和更高的比特幣價格,它將禁止普通金額的價值轉移,它將只會成為非常大金額的有效價值存儲。”Salter補充道:“這就是為什么我認為第二層解決方案不僅對于比特幣作為貨幣的使用是必要的,而且對于比特幣作為價值儲存手段的長期可行性也是必要的。”(Cointelegraph)[2021/1/22 16:48:07]

MKR是一種投票權利。類比DPOS頭部項目EOS,持有EOS可以參與選舉21\n個超級節點,超級節點代表社區發起提案和投票等。MKR具有相似的功能,MKR\n的持有者投票決定系統中的風險參數,如抵押物選擇、清算比例、穩定費率等。稍微思考一下便知道,散戶的投票權基本形同虛設,大戶擁有決定權。MKR享受項目紅利。用戶在贖回抵押資產時,需要用MKR支付利息,這筆MKR將會銷毀。如果MakerDAO項目動作良好,MKR的銷毀速度將有助于提升MKR單價。「3.12」黑天鵝事件導致MakerDAO產生了約500萬美元的系統壞賬,并讓MKR的價格一度跌到200\n美元,為此就需要拍賣更多的平臺幣MKR來彌補平臺損失。這些MKR被賣掉換來DAI,這些DAI\n被銷毀,直到系統處理掉不良債務。競拍者固定數量DAI出價,會買到越來越少的MKR,直到出價最高的競拍者勝出,系統的債務得到償還。但是,大膽設想若是黑天鵝的影響持續,系統壞賬持續增加的話,那么MKR\n下跌也會持續,隨之而來的就是惡性死循環。另外,在流動性方面,市面上非常缺DAI去參與MKR的拍賣,所以Maker迅速開啟了USDC\n的超額抵押通道彌補市面上DAI的流動性缺失。下面,我們來看一下Compound的治理代幣是如何設計的呢?鏈上數據顯示,COMP代幣總量為1千萬枚,并準備供公共審查。根據Compound發布的消息,新的COMP將根據使用情況,每天獎勵給協議用戶。423萬枚COMP代幣將會被放置在一個“Reservoir”智能合約中,并且每個以太坊區塊都會轉出0.5個COMP,等待協議分發。每天一半的COMP分配給了資產供應商,另一半給了借款人。最活躍的資產每天也會收到最多的COMP,所以配置會隨著市場的變化而變化。Compound創始人RobertLeshner表示,Compound治理已準備從核心團隊和股東擴展到整個生態系統。任何社區成員都可以提議對Compound協議進行更改。更改可能包括添加新資產、更改用于設置給定資產利率的模型或取消資產。只有當1%的COMP代幣顯示應該進行投票時,才會對提議的治理更改進行投票。從投票到修改代碼的整個過程需要幾天時間。據稱,所有這些措施最近都在對治理平臺的封閉測試中進行了嘗試。治理代幣值得投資嗎?

維珍銀河董事長:PayPal消息傳出后各大銀行討論如何支持比特幣:維珍銀河董事長Chamath Palihapitiya今晨發推表示,PayPal消息傳出后,各大銀行都在開會討論如何支持比特幣。它不再僅作為一個選項。[2020/10/22]

要想了解DeFi治理代幣是否值得投資,首先要知道這些DeFi治理代幣如何估值?國外自媒體Bankless最近寫了一篇相關文章,作者LucasCampbell指出,由于大部分DeFi項目都允許持幣人共享協議所產生的部分收益,無論是通過參與治理、成為流動性提供商還是單純持有代幣,都能使代幣具備分享協議收益的經濟權利。因此,作者嘗試使用傳統金融市場中的市盈率估值模型為各個DeFi協議的代幣進行估值。PE的公式為「每股市價除以每股盈利」,該模型是當前證券市場上運用最廣泛的指標之一。它以股票價格和每股收益的比率來反映公司的價值,體現公司未來的盈利能力。舉個例子,撰文時Apple股票($AAPL)的市盈率是23.75倍,這意味著當前投資者愿意為該公司每賺取1美元支付\n23.75\n美元。市盈率高的資產一般意味著,要么該資產的價值被高估,要么市場對其有著很高的增長預期。反之亦然,如果一項資產的市盈率較低,意味著要么該資產的價值被低估,要么對其未來增長的預期較低。通過TokenTerminal的DeFi收益數據,作者將有發幣的DeFi項目套入市盈率估值模型,借此估算項目的代幣價值。

幣情觀察室 | 我是如何從650賺到100個比特幣的?:4月8日 19:00,金色盤面邀請實盤大V 幣圈棟哥做客金色財經《幣情觀察室》直播間,將分享《我是如何從650賺到100個比特幣的?》,敬請關注,掃描下圖二維碼即可觀看直播![2020/4/8]

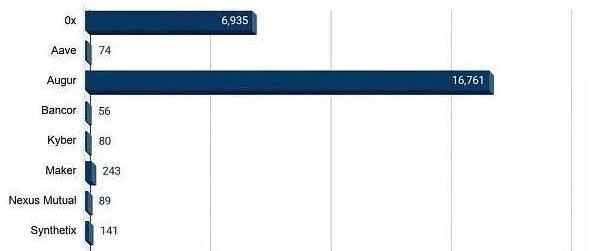

市盈率較低表明購買單位利率資產的成本較低計算結果表明,在所有附有代幣的DeFi項目中,有兩個明顯的異常值:Augur和0x,比率分別為16,761和6,935。作者表示,這種現象可能表明投資者對這兩個流動性和衍生工具協議有很大的增長期望。而Bancor、Aave和Kyber目前在DeFi領域的市盈率很低。雖然Bancor的市盈率最低(56倍),但這個流動性協議的平均預計收益大約有32.7萬美元,其本地代幣BNT市值為\n1360萬美元(其市值是DeFi領域最低的)。并且Bancor\n協議本身對于整個加密貨幣行業具有極大的價值,解決了交易量小的數字貨幣的流動性問題。Bancor代幣絕對可以說是一個價值洼地,值得投資者關注。市盈率第二低的是Aave,為74倍。不過最近Aave表現確實厲害,從我第一次寫文章介紹他們的FlashLoan,短短幾個月,幣價不斷攀升,已經數倍,證明有好產品、肯創新的項目,才能跑長途。在傳統金融市場中,市盈率落在50~100之間對于許多高增長的科技股來說是很正常的數值:例如Netflix當前的市盈率約為86。因此,那些市盈率小于100的DeFi協議意味著以當前的收益狀況來看,當前的代幣價格是相對公允的。

聲音 | FBG資本的Nathan Li:加密行業中的人應該接受更多關于如何區分的教育:在今日共識大會新加坡站,FBG資本的Nathan Li談到項目詐騙時表示,在加密行業中,人們應該接受更多關于如何區分的教育。投機是好事,每個人都想在這個領域賺錢。但我們應該意識到現實是什么。[2018/9/20]

Tags:COMOMPMKRCOMPAutomated Income MachineComponentmkr幣價格comp幣價格今日行情

本文轉自知帆科技,星球日報經授權轉載在2021年5月份短短20余天,BSC幣安智能鏈上發生四次閃電貸攻擊套利事件,總共損失資金遠超7800萬美金.

1900/1/1 0:00:00今天下午,備受期待的幣安NFT市場如期上線。作為首個由交易所推出的中心化NFT平臺,幣安NFT市場吸引了眾多社區NFT愛好者和收藏家關注.

1900/1/1 0:00:00吳說作者|Kafka;本期編輯|ColinWuPolygon的Tokenmatic在5月18日最高價達到$2.70,近一個月內暴漲超過10倍,總市值排名最高躍進前十五.

1900/1/1 0:00:00今天,南加州大學猶太大屠殺基金會和斯坦福大學共同揭開StarlingLab的面紗,這是一個新的研究中心,利用密碼學和去中心化網絡協議的最新成果,致力于解決技術和道德挑戰.

1900/1/1 0:00:00正如去中心化金融通過區塊鏈正在顛覆傳統金融世界一樣,區塊鏈也將在社交世界發揮作用。Nuance是一個建立在DFINITY互聯網計算機上的去中心化博客平臺,由區塊鏈開發公司Aikin打造.

1900/1/1 0:00:00壞賬處理問題一直以來是所有DeFi協議面臨的最棘手的問題之一,傳統金融如銀行針對無法處理的壞賬往往采取由政府進行兜底的處理方式.

1900/1/1 0:00:00