BTC/HKD+0.37%

BTC/HKD+0.37% ETH/HKD+0.58%

ETH/HKD+0.58% LTC/HKD+0.29%

LTC/HKD+0.29% ADA/HKD+0.92%

ADA/HKD+0.92% SOL/HKD+0.46%

SOL/HKD+0.46% XRP/HKD+0.9%

XRP/HKD+0.9%Coinbase上市的巨大意義

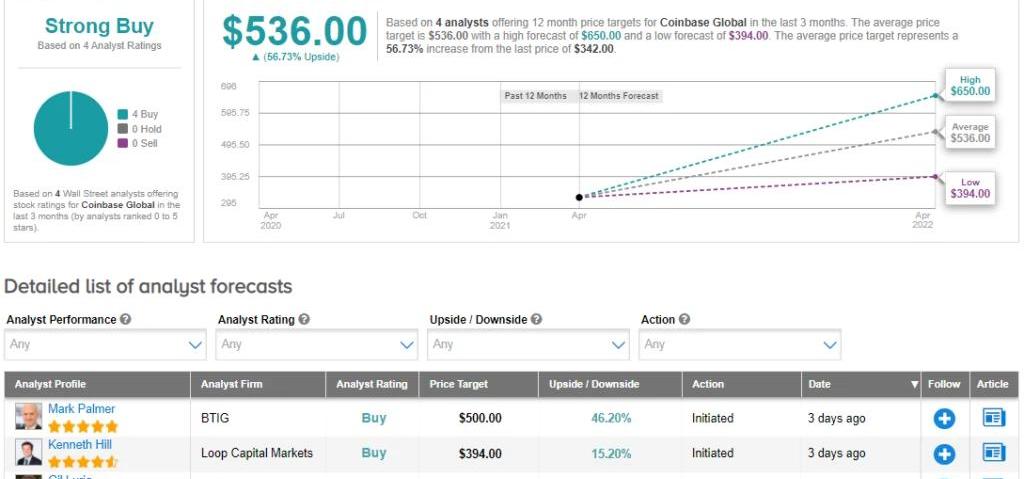

區塊鏈交易所獨角獸Coinbase正式登陸納斯達克,引起傳統金融界和區塊鏈領域巨大反響。上市初期總市值超過650億美金,要知道Coinbase在2012年成立,2015年開始全力進軍交易所業務。而他在取得了美國第一塊數字貨幣交易所正規牌照的短短幾年里,獲得紐交所等頭部金融機構戰略投資,成長極為迅速。

Coinbase上市的意義巨大,因為交易所類企業的上市,必須面對其金融牌照體系復雜,法律框架嚴格繁瑣等問題,遠比一般區塊鏈組織復雜的多。Coinbase能這樣一步一步走過來,無疑給予現在眾多的區塊鏈項目以想象空間。在這一漫長而艱辛的過程中,自然少不了創始團隊,投資機構,監管部門等等的支持,我們會在未來以此為案例進行分析研究。但現在我們想討論的是在保駕護航當中,政府部門起到的決定性作用。Coinbase的此次上市無疑是通過了美國證券交易委員會SEC的層層審批,在其框架之內取得了所有牌照。美國證券交易委員會是直屬美國聯邦的獨立準司法機構,負責美國的證券監督和管理工作,是美國金融、證券行業的最高機構。美國證券交易委員會具有準立法權、準司法權、獨立執法權,相當于一個獨立于美國國會的金融司法機構的最高部門。而中國的證券監督委員會為中國國務院直屬正部級事業單位,依照法律、法規和國務院授權,負責統一監督管理,維護秩序,保障運行等工作。

美SEC主席通過更新規則計劃應對加密貨幣DEX:金色財經報道,美國證券交易委員會(SEC)準備在重新開放擬議法規時轉向 DeFi 監管。2022 年 1 月,SEC 在其擬議的規則制定中表示,某些從事交易活動的實體不受交易所監管,造成監管差異。加密行業認為該提議是一種過度的權力攫取,未能對其合法性的含義提供足夠的清晰度。SEC 將在周五投票決定對這一批評的回應。如果獲得批準,更新后的提案將使用更明確的表述將 DeFi 納入受監管交易所的擴大定義中,并將詳細說明其對這一變化預計會給行業帶來多少成本的估計。具體的變化將在今天晚些時候會議結束并投票后公布。[2023/4/14 14:04:53]

VanEck向SEC重新提交比特幣ETF申請:金色財經報道,投資管理公司VanEck已向美國證券交易委員會(SEC)提交了注冊表以啟動比特幣信托基金(VanEck Bitcoin Trust)。如果獲得批準,其將是第一個獲得美國SEC批準的比特幣ETF。該ETF的份額將在Cboe BZX交易所交易。VanEck此前曾兩次申請類似產品,但后來都撤回了。[2020/12/31 16:07:29]

代幣安全港提案2.0的必要性

SEC委員海絲特·皮爾斯,早在2020年就提議將合法的加密貨幣項目在不違反美國證券法的情況下能夠進入傳統金融市場公開融資。這位在美國證券交易委員會任職的官員,正式提議為代幣項目提供“代幣安全港”。2021年4月,她將提議法案進一步深化并提出“TokenSafeHarborProposal2.0”。這一提案可謂是為未來區塊鏈項目赴美上市,在不驚擾監管層和原有法律框架下,開辟了一條道路。本期我們從幾個維度來深入分析該提案的必要性:一、數字資產定性數字資產,比如代幣在發行或出售的時候,能否作為證券來定性需要進行動態分析。也就是說代幣隨著在區塊鏈領域流通,其價值顯現決定了其是否能以證券來定性。這也是我們常常疑惑為何區塊鏈項目如此的重視:流動性。舉幾個例子,A項目在最初階段發行的代幣TokenA,也許可以作為證券來發行和出售,因為它包含了合同交易。私募階段的合同交易包括發行量,發行價格等。雖然沒有進入公募階段,但這顯然已經將TokenA體現為一種證券形式。但A也有可能在投資合同之外進行發行和出售。例如,如果之前的投資者認為A項目極具炒作潛力,私下哄抬價格,直接出售手中的TokenA;反之,投資者認為A項目會出現重大變動,不足以支持項目運轉而集體拋售。在這一階段顯然數字資產無法被認定為證券。二、與美國證監制度沖突對于一個成熟的,功能健全的去中心化網絡結構,它必然無須依賴于某一個人或某一個組織來進行必要的管理或企業運營。所以它所發行和出售的代幣必須分發給未來潛在用戶并進行自由交易。這其中包括但不限于項目的程序員,市場研究人員,運營管理人員等等參與者。而美國聯邦證券法對代幣以證券形式在一級和次級交易的應用,顯然會遇到強烈的阻礙。依據美國聯邦證券法,作為證券出售和交易的資產,在非證券網絡上作為進行交易是被限制的。在這里有些人可能會疑惑,美國證監會不是不限制場外交易(over-the-counterOTC)嗎?是的,NASDAQ就是場外交易,但是指非上市或上市的證券,不在交易所內進行交易,而在場外市場進行交易的活動。而區塊鏈項目的代幣是可以不通過交易所,或進行非證券交易。這顯然不會被美國證券交易法允許。三、寬限期機制海絲特·皮爾斯的TokenSafeHarborProposal2.0提案旨在為區塊鏈初始開發團隊提供三年的寬限期。在此期間,滿足某些條件的項目允許獲得批準上市,且可以繼續專心推進項目,開發其去中心化網絡,而不受聯邦證券法注冊規定的限制。“安全港”旨在保護代幣購買者,要求根據購買者的需要進行信息披露,并保留聯邦證券法相關的反欺詐條款,對“安全港”內的初始開發團隊的代幣分發的進行監督。在三年的期限結束時,初始開發團隊必須確定代幣交易是否涉及證券的發行或銷售。如果到時項目結構和經濟模型已經成熟,我們稱之為“網絡成熟度”很高,代幣交易就可能不構成證券交易。網絡成熟度的定義旨在明確何時代幣交易不再被視為證券交易。但關于如何認定項目成熟度,實際上是一個如何以證監會視角評估區塊鏈項目課題。顯然,美國證監會需要針對每個不同的區塊鏈項目,在寬限期后逐一進行特定的調研和分析才能得出結論。小結

聲音 | 美國SEC專員:缺乏可行的監管框架阻礙了(加密貨幣的)創新和增長:有著“加密媽媽”之稱的美國證券交易委員會(SEC)專員Hester Peirce再次表示她仍然對SEC如何監管加密貨幣感到擔憂。她提到:“我認為,我們缺乏可行的監管框架,這阻礙了創新和增長。”Peirce再次提議,鑒于缺乏明確的合規途徑,她傾向于設立一個“安全港”,讓新生的加密項目在發揮作用之前不至于被證券法壓垮。(Decrypt)[2019/11/12]

本期我們主要介紹了Coinbase的部分上市背景以及文章的寫作動機,平鋪直敘了這一熱點事件背后政府部門的努力和相關提案的基本原則邏輯。我們在下一期將對海絲特·皮爾斯的TokenSafeHarborProposal2.0提案進行逐條分析。這些分析最終至少會變成一個指南,我們希望為初創和在孵化中的區塊鏈項目,想要最終通往傳統金融市場上市的道路上鋪一塊磚。參考鏈接:https://www.sec.gov/news/public-statement/peirce-statement-token-safe-harbor-proposal-2.0https://news.yahoo.com/sec-peirce-updates-safe-harbor-230802431.htmlhttps://www.coinbase.com/listingday

聲音 | Kik創始人:希望盡快和SEC法庭見,盡快清除加密貨幣監管政策的不確定性:即時通訊軟件Kik及區塊鏈項目Kin創始人Ted Livingston表示,針對美國證券監管委員會(SEC)提出的加密貨幣Kin 在ICO中涉嫌違反證券法規的說法,Kik從一開始就選擇了堅決不與SEC和解的立場,因為該團隊認為,大部分區塊鏈團隊規模較小、資金實力有限,無法與監管機構進行有效對話,最終總會選擇息事寧人,最終導致加密貨幣行業監管政策不明朗、充滿不確定性,加密行業必須有人站出來與監管機構進行正面交鋒。“Kik 希望迅速推進訴訟流程,盡快與 SEC 在法庭相見,通過法律手段,清除加密貨幣監管政策的不確定性,從而推動行業的發展。”Ted Livingston說,正是處于該考慮,才會發起“捍衛加密貨幣Defend Crypto”活動,希望加密行業支持該公司與SEC展開法律斗爭,就Kik在2017年進行的ICO是否存在監管風險的爭議中捍衛自己的權利,更希望將目標擴展至支持所有面臨SEC監管風險的區塊鏈公司。(鏈聞)[2019/6/20]

在加密數字貨幣領域,挖礦一直是一個熱門的話題。只要擁有一臺礦機,就可以“點石成金”,實現巨大的收益.

1900/1/1 0:00:00寫在前面 小蜜蜂復習了一下需求理論,包括需求量的變動和需求的變化。今天再來復習一下消費者剩余和生產者剩余。在幣圈中,我們可以把買賣雙方理解成是生產者和消費者,而交易所交易雙方都具有一定的影響.

1900/1/1 0:00:00編者按:本文來自:騰訊科技,作者:吳廷剛,星球日報經授權轉發。 劃重點1、2013年12月,王興買入比特幣。這筆投資到現在有100倍回報,超過同期美團的股權.

1900/1/1 0:00:00Odaily星球日報譯者|Moni 以太坊經典在4月15日創下38美元的歷史新高,但很快,它在Robinhood和Coinbase上的交易價格便超過了100美元,5月6日.

1900/1/1 0:00:00從2020年10月開始,比特幣月線連續六連陽,這種上漲在比特幣歷史上,甚至在傳統金融世界都是少有的.

1900/1/1 0:00:00SamuelKim是UmbrellaNetwork的創始合伙人,UmbrellaNetwork是為下一代DeFi應用程序提供支持的layer2預言機.

1900/1/1 0:00:00