BTC/HKD+0.03%

BTC/HKD+0.03% ETH/HKD+0.09%

ETH/HKD+0.09% LTC/HKD+0.5%

LTC/HKD+0.5% ADA/HKD-1.92%

ADA/HKD-1.92% SOL/HKD+1.63%

SOL/HKD+1.63% XRP/HKD-1.38%

XRP/HKD-1.38%朋友來電話,對我哭訴:他借貸挖礦正不亦樂乎的時候。三天在外忙,沒有打開平臺看,發現自己已經被清算了。由于有這個事情的發生,讓我覺得非常有必要講解一下DeFi借貸中一個很多人忽略又讓很多人頭疼的問題:清算機制。本文旨在解答如下問題:抵押率是什么?最大安全值安全嗎?為什么我借貸的時候設置的是最大安全值以內還是被清算了?如何降低清算風險提高資金利用效率?目前借貸平臺有很多,比如以太坊主網上的Compound、AAVE,比如火幣生態鏈Heco上的借貸平臺。各個借貸平臺的基本清算邏輯是一致的,只是抵押率不同,所以,我會用Heco上的借貸平臺舉例子。抵押率與清算

DeFi借貸平臺可以認為銀行,舉例,抵押房產從銀行借款,評估價值為1000萬,實際放款650萬,沒過幾天房子跌了35%,就值650萬了,那這個資產你如果不補錢的話,現在就可清算賣出了——這就是資不抵債,破產清算。同樣道理,DeFi借貸平臺也一樣的,且更加明晰。以Heco上的某借貸平臺為例。C平臺上規定USDT抵押率為80%,意思就是存入1萬USDT,最多可以借出來8000USDT等值的加密資產,如8000美金的BTC或者8000USDT或8000HUSD。對于不同平臺,對于不同幣種抵押率都有可能是不同的。比如Heco上的L平臺,USDT的抵押率就是90%而不是80%。一旦超過抵押率,就有可能被清算。舉例,你存入10000美金,借出8000美金的比特幣,然后比特幣漲了一點,理論上你就應該被清算。也就是資不抵債。抵押率和清算兩者之間的關系是陰陽兩面,觸發最大抵押率就會被清算。如下圖L平臺的介紹:

Chainlink聯創:華爾街銀行將建立自己的區塊鏈和跨鏈穩定幣:金色財經報道,chainlink區塊鏈網絡聯合創始人Sergey Nazarov預測華爾街銀行將建立自己的區塊鏈和跨鏈穩定幣,使用chainlink的跨鏈互操作性協議(CCIP)(目前處于早期訪問階段)來連接它們。根據Chainlink基金會的說法,該協議被設計為“去中心化區塊鏈間消息傳遞、數據和代幣移動的開源全球標準”。

Nazarov表示,當這種情況發生時,除了這些群體各自的效率和收益之外,我認為你將看到整個區塊鏈行業會以數萬億美元的速度迅速增長。[2023/7/26 15:59:22]

BitKeep:將上線賠付申請頁面,目前正在緊急開發中:1月3日消息,對于2022年12月份發生的黑客攻擊事件,Web3多鏈錢包BitKeep在電報群公告中發布賠付方案,將上線一個賠付申請頁面,本次事件的受損用戶可通過該頁面提交賠付地址、幣種等信息,目前正在緊急開發中。待頁面上線之后,將第一時間同步到社群中。

此前12月26日消息,BitKeep錢包因APK版本劫持而被盜,被盜資金價值已達800萬美元。12月29日消息,BitKeep稱將全額賠付受損用戶,已啟動報警和立案程序。[2023/1/3 22:23:21]

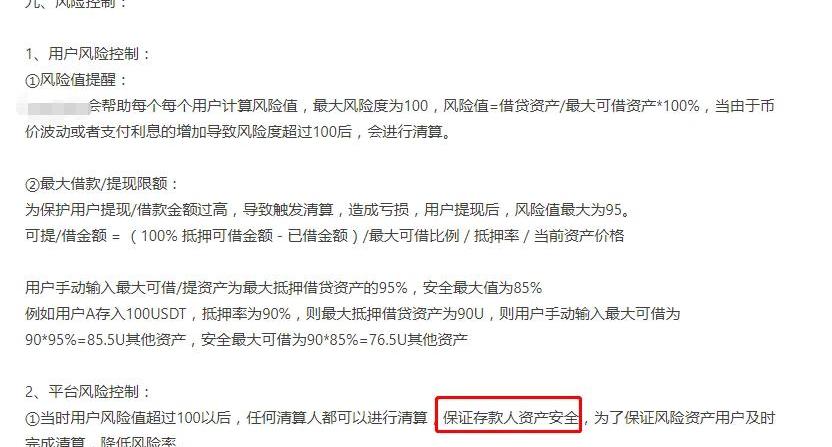

看紅色方框內容,這里“保證存款人資產”指的是平臺上其他存款人的資產,不是說被清算的人的資產,如果都不清算,整個平臺資不抵債,別人的正常的借貸也會受到影響,所以,必須有清算機制才能使系統良好運行。資產清算后,對于你來說,就是完全沒有了。安全最大值、使用率、風險值

早期風投公司Ansible Ventures完成800萬美元募資,將重點投資Web3領域:11月10日消息,總部位于越南胡志明市的早期風險投資公司 Ansible Ventures 宣布完成 800 萬美元募資,計劃在 pre-seed 和種子輪階段投資大約 15 家初創公司,重點關注的核心投資領域為 Web3 應用、消費互聯網和 SME/MSME。[2022/11/10 12:44:27]

報告:自2018年以來,加密風險投資資金連續第二個季度下降:金色財經報道,根據The Block Research今天發布的一份新報告?,自2018年以來,加密風險投資資金連續第二個季度下降。?在第二季度下降 22%之后,本季度對加密初創公司的風險投資下降了約35%至62億美元?。上一次出現這種下跌情況是在2018年下半年。[2022/10/13 10:33:00]

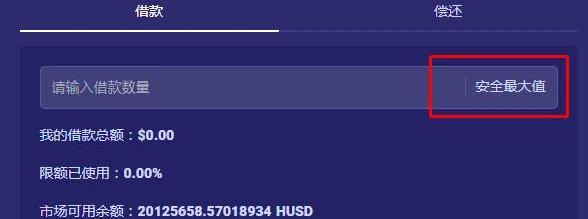

上圖中是不同平臺的叫法不同,背后的邏輯和表達的意思是一樣的。以C平臺為例,USDT質押率為80%,安全最大值平臺默認為80%,如果你10000USDT,存進去,如果按照安全最大值借出USDT或者別的加密資產就是1萬*80%*80%=6400美金。因為這里的“已使用”“風險值”都是指你借出的資金占用你能借出的資金的比例。你能借出多少資金對于C平臺?你能借出80%,也就是你最多借8000美金,這時候如果你借出的是4000美金,那么,“已使用”就是4000÷8000=50%,你的“已使用”就是50%,而不是顯示為40%。安全最大值安全嗎?

答案是有些情況下非常安全,有些情況下非常不安全。我們繼續講解。借入借出都是穩定幣的情況如果存入是USDT等穩定幣,借出的是穩定幣,由于價格穩定,波動經常在1%以內,最大5%。那么,最大安全值當然很安全,為了提高資金效率甚至可以借出“質押率”的90%,也就是說,這種情況下你存入10000美金,借出9000美金,也沒什么問題。借入借出資產有波動的情況如存入1萬美金,如果按照“安全最大值”借出6400美金的BTC,那么,“安全最大值”也是非常不安全的,只需要6400美元的BTC漲價到8000美金,你的資產就會被清算。或者反過來,你存入了1萬美金的比特幣,而借出來6400美金的USDT,如果BTC價格下跌到6400美金÷80%=8000美金,價值1萬美金的比特幣現在價值8000美金了,你的資產也要被清算。這種情況下建議借出的資產整體不要超過50%或者40%,比如你存了usdt、BTC、ETH等,整體價值1萬美金,你就借出來4000美金的加密資產,每天看一下,不要出現借出的資產短期價值翻倍的話,也問題不大。很多人為了保險對于這種情況往往只借出30%的資產。借入借出為同一幣種的情況這種情況下,多數是因為要參與借貸挖礦。存入1btc最多借出質押率的btc也就是0.8BTC,你說兩者價格一致,我可以借出100%可以借出的資產也就是0.8BTC,絕對不可以。依然被清算。原因是,借出的利息往往高于借入的利息,這個存粹的借貸利息都是幣本位的。很快,借出的資產價值高于借入的資產價值的抵押率,清算開始。但是如果謹慎一些使用最大安全值,或者比最大安全值大一些沒有問題。以C平臺為例,存入1BTC,抵押率80%,借出安全最大值是80%,這時候你借出0.64BTC沒問題,甚至借出超過安全最大值也沒有問題,比如借出你可以借出的所有資金的90%,就是1BTC*80%*90%=0.72BTC。問題也不大。因為是同一幣種,邏輯如同“借入借出都是穩定幣”這一情況。注意:每個平臺的抵押率不同,每個平臺上不同幣種的抵押率也有所不同,在參與借貸平臺之前務必閱讀平臺的相關清算規則文檔。總結

使用借貸平臺還是要計算清楚,如果借入借出幣種之間價格波動較大,就需要采用謹慎策略,最好經常去平臺看看“風險值”“已使用”等顯示的比率,這時候“安全最大值”并不安全,應降低借貸率;如果借入借出幣種之間價格波動不大,如單一幣種借入借出或者穩定幣借入借出,則可以超過所謂的“安全最大值”。針對不同的情況,風險和資金利用效率的基本邏輯就是這些。

Tags:BTCUSDSDTUSDTupbtctoken泰達幣usdt能投資嗎USDT幣提現涉嫌洗錢嗎Wrapped Staked USDT

文|Peter編輯|Tong出品|PANews去年流動性挖礦的興起,促進了以太坊網絡上DeFi生態的蓬勃發展.

1900/1/1 0:00:002月15日-2月21日當周,明星項目進展中值得關注的事件有:波卡生態Plasm與Acala在測試網實現首次跨鏈通訊交易;跨鏈項目Cosmos已完成“星際之門Stargate”主網升級;Celer.

1900/1/1 0:00:00BTC行情分析從1H周期結構來看,BTC基本已經站穩了50000的關口,但是從4H周期和日線周期來看,結構并沒有確定,仍然需要下跌來試探結構的穩固性.

1900/1/1 0:00:00編者按:本文來自PeckShield,Odaily星球日報經授權轉載。北京時間2月28日凌晨,以太坊協議組合工具Furucombo智能合約出現一個嚴重漏洞.

1900/1/1 0:00:00編者按:本文來自區塊律動BlockBeats,Odaily星球日報經授權轉載。「我不擁有比特幣,也不看空比特幣。」「我已經對比特幣持中立態度.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,Odaily星球日報經授權轉載。2月14日,比特幣的價格創下了歷史新高,超過了49000美元,隨后山寨幣大幅下跌.

1900/1/1 0:00:00