BTC/HKD-0.93%

BTC/HKD-0.93% ETH/HKD-0.32%

ETH/HKD-0.32% LTC/HKD+0.07%

LTC/HKD+0.07% ADA/HKD-0.46%

ADA/HKD-0.46% SOL/HKD-2.66%

SOL/HKD-2.66% XRP/HKD+0.15%

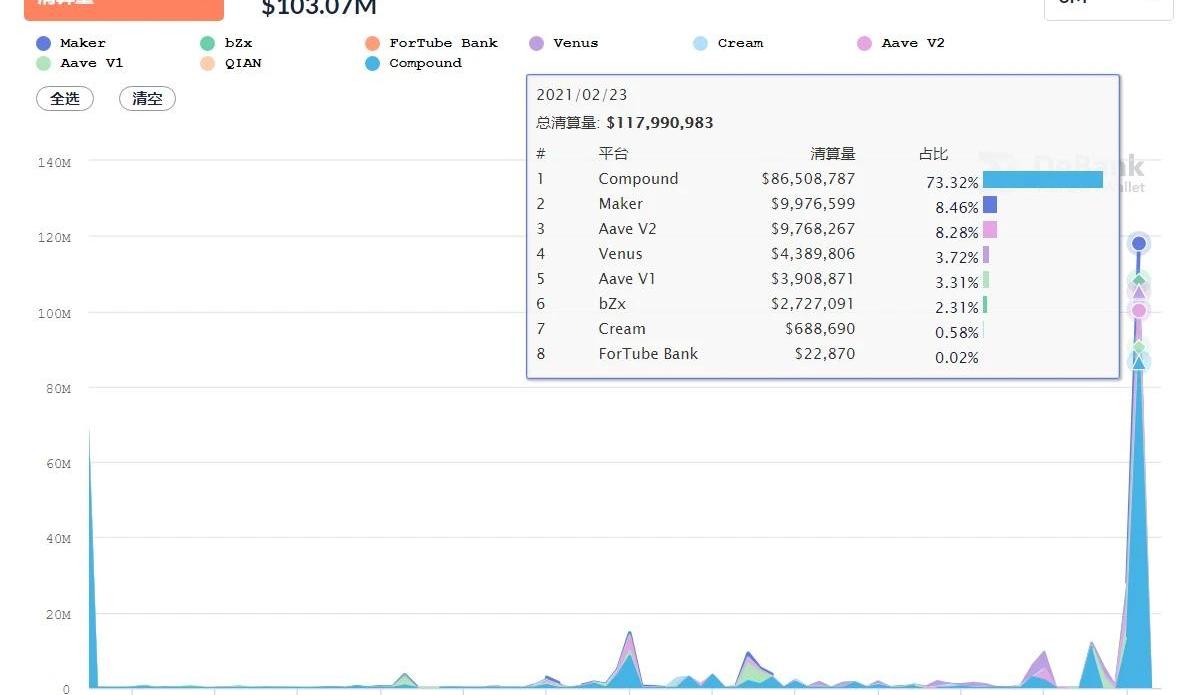

XRP/HKD+0.15%2021年春節假期剛剛結束,伴隨著數字貨幣行情的深度回調,全網因價格劇烈波動而爆倉的金額逾37.41億美元,超過“3.12”的歷史紀錄,DeFi世界的杠桿清算量也隨之達到新高——1.17億美元,DeFi大規模爆倉的波及面已經明顯邁向新量級,進入一個全新的發展階段。

與此同時,自從去年“DeFi盛夏”以來,以bZx、Harvest等為代表的智能合約安全事件也日漸頻發,據慢霧科技不完全統計,2020年全年智能合約及代幣安全事件達54起,造成的損失動輒以數十萬美元計,總損失逾2.5億美元,安全問題始終是高懸在DeFi發展頭頂上的那柄達摩克里斯之劍。在加密市場尤其是DeFi世界體量不斷膨脹的背景之下,針對價格波動、合約安全等極端情況,DeFi保險的必要性和需求逐步凸顯,賽道面臨關鍵的十字路口,無疑正處在質變爆發的前夜。DeFi下半場的穩定繁榮,離不開“保險”的保駕護航

保險是一個成熟的金融市場里必不可少的組成部分,尤其是在一個體量飛速膨脹的早期金融市場,它能夠讓投資者付出非常低的成本,然后在出現各種意外損失時得到經濟補償。自從去年的DeFi盛夏之后,涵蓋DEX、借貸、衍生品、固定收益、算法穩定幣、資產合成、聚合器等各賽道的發展層次越發多元化,DeFi的總鎖倉量也隨之一路突飛猛進,從2020年年初的8億美元飆漲到如今的500億美元左右。特別是DeFi自身的無邊界屬性和可組合特性,在為這個“樂高世界”提供了足夠的想象空間與可能性之余,也帶來了諸多比傳統金融更不可測的風險,“閃電貸”就是其中的典型代表之一,所以500億體量的復雜且多層次的去中心化金融市場,日益需要豐富的對應保險服務為其保駕護航。

ben.eth引用DJ Steve Aoki帳號被攻擊后發布的推文后,粉絲因釣魚鏈接損失約17萬美元:5月26日消息,ZachXBT發推稱,在美國DJ Steve Aoki的推特帳號短時被攻擊并發布PSYOP相關推文和釣魚鏈接后,ben.eth引用了該推文,之后,關注ben.eth的粉絲因該釣魚鏈接損失了約17萬美元。[2023/5/26 10:41:17]

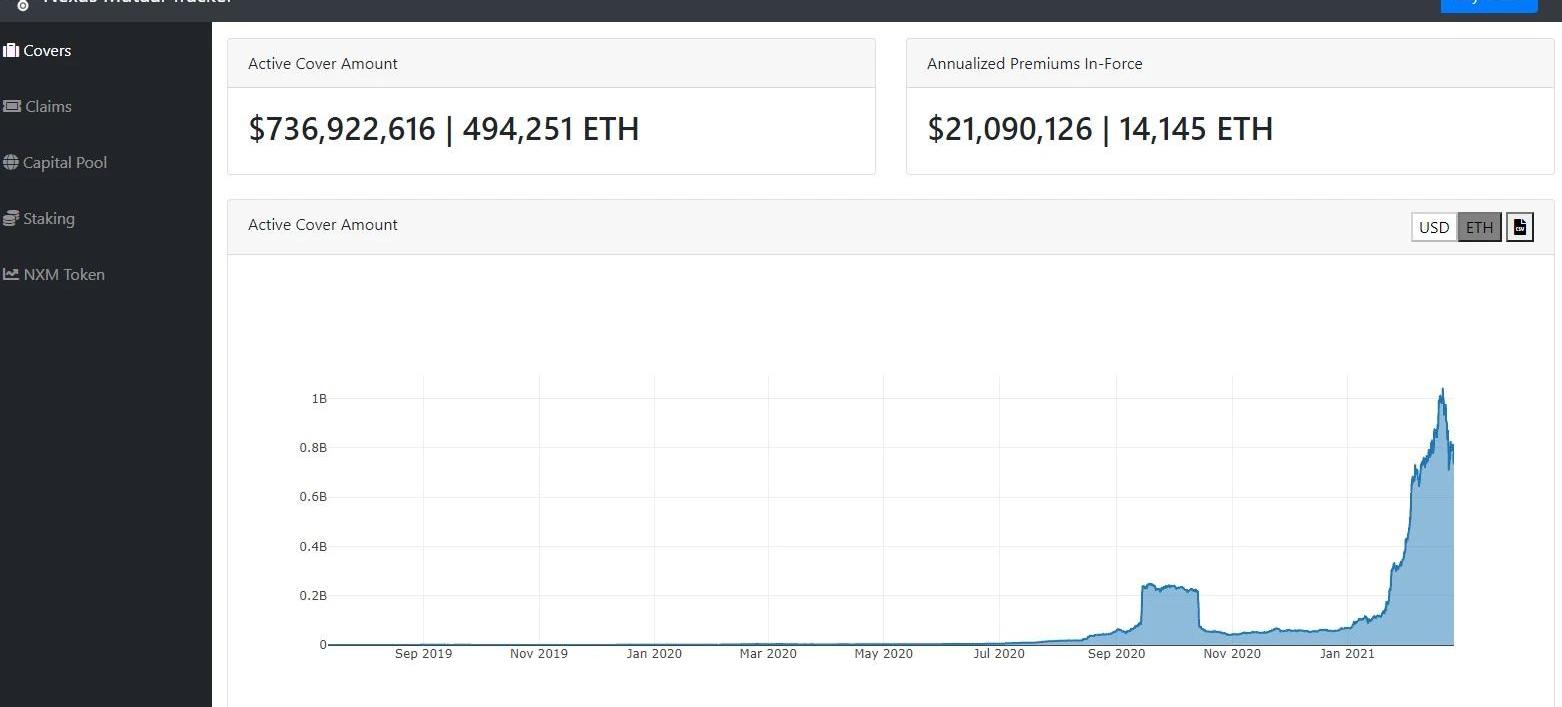

而作為DeFi保險賽道的“鼻祖級”項目,NexusMutual算是最先試水“DeFi守護人”角色,也屬于傳統保險的“區塊鏈化”——它采用傳統保險的共保模式,由精算師根據項目的各項指標作為參數綜合考量,設置一個保費的費率,收集保單持有者資金,會員形成共同體以風險共擔,并共享保費收益。這種傳統互助保險模式經過了主流傳統金融足夠的市場和時間考驗,NXM也確實是目前承保金額最大的DeFi保險平臺——承保金額2100萬美元,覆蓋產品價值約7.36億美元,遙遙領先。不過在NXM的具體使用中,用戶需要通過KYC審查,然后購買NXM成為會員,整體的索賠及機制偏向于中心化保險的鏈上復刻,是很典型的“區塊鏈版相互保”。除了先發優勢,沒有足夠有護城河效應的創新壁壘,對于DeFi用戶的低門檻使用并不具備優勢,在一定程度上限制了其后續的發展。

跨鏈互操作協議Axelar宣布將于幾周后發布AXL代幣:金色財經消息,Cosmos生態的跨鏈互操作協議Axelar宣布將于幾周后發布AXL代幣,創世階段將鑄造10億個AXL代幣。

Axelar表示基礎設施已經使dApp用戶能夠一鍵與任何鏈上的任何資產或應用程序進行交互。隨著AXL代幣的發布,支持此功能的驗證器集將擁有動態能力。此前,Axelar由于托管人整合延遲將代幣發布推遲至7月14日,但隨后因技術或其他限制再次進行調整。[2022/8/30 12:58:21]

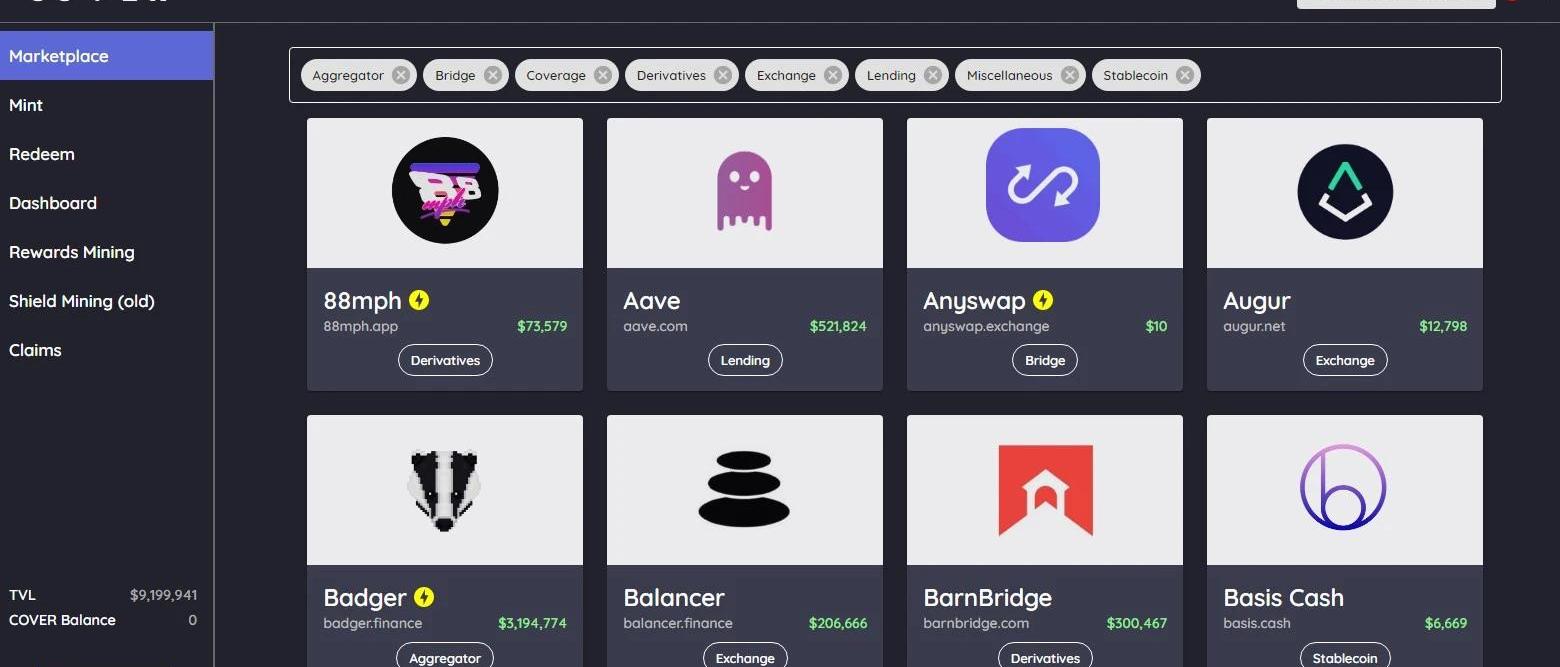

而Cover則屬于區塊鏈的原生保險,和NXM那種傳統的“風險共擔型保險”完全不同,是“去中心化點對點保險”,通過保險雙代幣運行機制,把每個項目的保費以類似期權的形式完全交給市場來自由定價:Cover保險市場上分有同質化代幣CLAIM和NOCLAIM代幣,其中CLAIM代表保險需求方的索賠權,NOCLAIM代表保險提供者的權利,1CLAIM代幣+1NOCLAIM代幣≈1抵押品。l若發生索賠,1CLAIM代幣≈1抵押品,NOCLAIM代幣歸零;l若到期不發生索賠,1NOCLAIM代幣≈1抵押品,CLAIM代幣歸零;Cover的這種二元期權式設計給DeFi保險打開了全新的方向,讓整個市場耳目一新,其池子資金也很快從沖刺到上千萬美金,成為去中心化保險中的佼佼者。

Crypto.com向一女子誤轉1050萬美元,半年后發現并提起訴訟:8月30日消息,據外媒報道,Crypto.com 向一女子誤轉 1050 萬美元,半年后發現并提起訴訟。去年 5 月,澳大利亞墨爾本一女子在向 Crypto.com 申請 100 美元退款時,誤被轉入 1050 萬美元,隨后該資金被用于購入一處房產。7 個月后,Crypto.com 在最高法院對其提起訴訟以追回這筆資金。目前,法官下令該女子出售房產,并返還剩余款項。[2022/8/30 12:57:59]

可以發現,相對主流金融市場中的保險而言,DeFi保險處于非常早期的發展階段——NXM、Cover這兩個明星頭部項目的保單總額加起來也才3000萬美元左右,保單覆蓋面方才突破10億美元,只占整個DeFi市場體量的2%,一切都才剛剛開始。經歷了2020年的DeFi保險賽道上各明星項目,也算走完了一波自發試錯的迭代過程——傳統金融世界里的保險公司互保、鏈上二元期權的全新設計等等,各有特色,又各有短板。作為DeFi保險賽道的后起之秀,新型DeFi幣價保險協議ISMProtocol通過吸取各家優點的后發機制設計,倒頗讓人眼前一亮。ISM的聚合型創新玩法,能否在保險賽道后發先至?

智能DeFi收益聚合器BT.Finance V2將于3天后發布:官方消息,智能DeFi收益聚合器BT.Finance宣布,將于3天后發布V2版本。[2021/3/16 18:49:09]

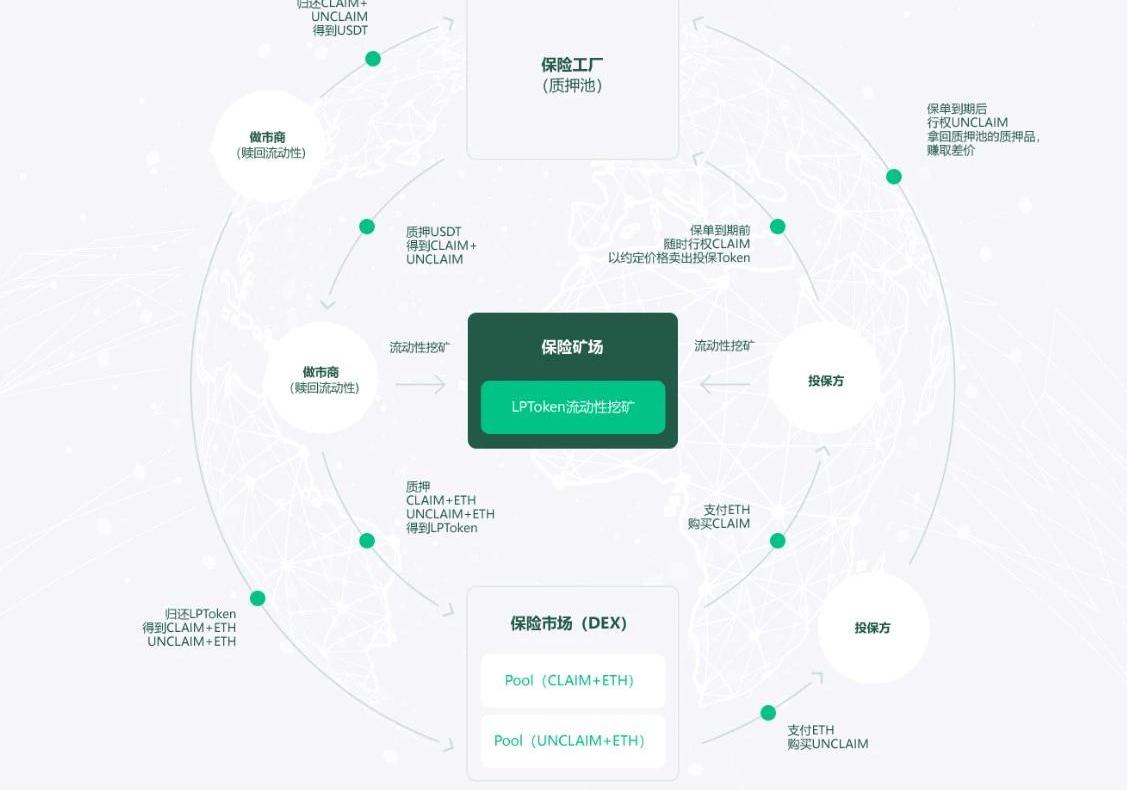

ISM并沒有像NXM那樣復刻傳統的共同保險模式,而是采用了類似Cover的雙token模型結合期權玩法的二元期權設計——“承保方和投保方都有Token代表,并且可交易”,同時也創新借鑒了類似Opyn的“擔保期內用戶隨時可以行權的期權擔保”方式,實現了完全“點對點”的去中心化幣價保險。

具體產品邏輯上,在ISM的雙token模型中,用戶抵押一個單位的抵押品,選擇被投保幣種和某個價格,生成兩個代幣:承保Token和投保Token,1UnclaimToken+1ClaimToken≈1單位抵押品。ClaimToken的持有者權益是在保險到期之前,通過ClaimToken以約定價格賣出1個單位的被投保幣種。UnclaimToken的持有者權益是可以在保險到期之后,通過UnclaimToken,拿回1個單位的被投保幣種或對應的質押品:l在擔保時間沒有到期前,用戶可以通過ClaimToken+UnclaimToken,換回一個單位的抵押品;l在擔保時間到期后,ClaimToken歸零,用戶可以通過UnclaimToken,換回一個單位的抵押品;l在擔保時間到期后,可能出現有一部分用戶賣出了ETH,一部分用戶沒有賣出的情況。擔保池中就存在ETH和穩定幣兩種代幣。用戶通過UnclaimToken換回抵押資產的時候,根據擔保池中的比例換回兩個資產回來;而且ClaimToken和UnclaimToken是可以進行交易的,這也是ISM的核心功能,所以實質上購買ClaimToken相當于購買了保險,一旦保險期內幣價跌破擔保價格,保險的購買用戶可以通過ClaimToken和投保的代幣,以擔保價格賣出抵押品;購買UnclaimToken相當于承保,當保險期內幣價未跌破擔保價格,可以提取抵押品。這種二元期權的設計,相比于NXM那種傳統保險公司“收集保單持有者資金,會員形成共同體以分擔風險,并共享保費收益”的模式,通過引入承保token和投保token,賦予了用戶的投保、參保權利以流動性,所以用戶參與、退出的形式都更為靈活。同時ISM專門安排了二者的流動性挖礦,在為大家提供獲取ISM收益的同時,也相當于為投資者參與引入了對沖機制——普通人可以通過對相同單位的ClaimToken和UnclaimToken分別做流動性挖礦來免除幣價上漲下跌的風險。

震蕩行情為主 多頭蓄勢后發:萊特幣行情:LTC /BTC周末日內價格高位震蕩,多頭趨勢不變,成交量縮減,下方重要支撐位在0.01381附近,若不跌破后期可繼續看多。

以太坊行情:ETH/BTC周末日內價格震蕩整理,成交量較少,短期震蕩上漲趨勢不變,回踩0.0348附近多空轉換位置,若不跌破可繼續看多。

以太經典行情:ETC /BTC周末日內價格弱勢震蕩,短期內沿圖示震蕩上升趨勢線運行,若價格跌破0.00156附近支撐,后期趨勢走空風險較大。

比特幣現金行情:BCH/BTC周末價格低位震蕩,成交量縮減,再次跌破0.1010附近支撐,若接下來價格跌破0.0823附近支撐位趨勢走空的概率較大。[2017/12/18]

也就是說:1.普通人可以通過對相同單位的承保token和投保token分別做流動性挖礦來免除幣價上漲下跌的風險;2.有保險需求的人只需要在市場中買入投保token對自己的資產進行投保,這樣就實現了對幣價的保險,更加貼合保值的方向;3.同時而一些聰明的市場預測者,可以憑借自己對市場的預測在合適的實際買入承保token獲得保費利潤;所以在ISMProtocol中,可以理解為有對應3種核心角色,分別是做市商、保險需求者、保險提供方。做市商、保險需求者很好理解,保險提供方則是作為調節市場的存在:當預測市場可能會來臨風險時,可以提前成為保險提供方,購買索賠代幣,收取CLAIM和UNCLAIM代幣,然后當需求增加時再進行溢價出售,僅為NOCLAIM代幣提供流動性。綜合來看,ISM由此來看在機制設計的完善度上頗有后發先至的味道——針對NXM這類傳統共同保險的模式進行全新設計,同時吸取Cover的二元期權設計優勢,通過三方設計實現了較好的全新保險機制設計。目前來看,在DeFi保險賽道的產品中,ISM算是木桶效應最突出的一款創新產品。ISM有哪些值得關注的參與機遇?

并且在ISM的機制設計中,其實做市商、保險需求者、保險提供方都可以找到各自定位的參與機遇。首先,有保險需求的人可以在市場中買入投保token對自己的資產進行投保。且在平臺投保時,無須KYC,只需要在DEX上買入特定協議的CLAIM代幣即可,實際上是購買了一份美式看跌期權,投保人可以在保險到期前的任何時候行權,以規定的價格出售自己所投保的Token。而做市商存入穩定幣抵押品,收到CLAIM和UNCLAIM這兩種保險代幣,然后為這兩種代幣提供流動性,就可以賺取提供流動性的做市收益和挖礦的補貼收益。另外保險提供方也可以借助對沖機制獲利——獲得CLAIM和UNCLAIM代幣之后賣掉投保token,持有承保token到保險到期,這樣能獲得額外收益了。

同時針對2020年流動性挖礦項目拋壓泡沫嚴重的前車之鑒,ISM專門設立了回購計劃,通過兩個方式進行泡沫消除:1.手續費收入。用戶質押鑄造后,在到期行權是將收取2%的手續費;2.機槍池收入。用戶質押穩定幣鑄造,平臺會使用用戶抵押的穩定幣,在DeFi項目中挖礦,獲得機槍池收益;目前在以太坊整體受限于交易費用和可擴展性的背景之下,BSC、HECO等交易所公鏈生態幾乎扮演了以太坊“另類Layer2”的核心角色,因此ISM處于自身生態布局及用戶可用性考慮的角度,也是多公鏈布局:波卡、以太坊、HECO“三駕馬車”齊頭并進。從這個角度講,ISM分別作為波卡、HECO鏈上的保險產品,也極有可能成為賽道龍頭分享對應的估值紅利。

以傳統金融世界做映射的話——和銀行、證券、基金一樣,保險是金融領域的“四大天王”之一,“DeFi保險賽道”注定會成為DeFi版圖中的關鍵一塊,尤其2021年,伴隨著DeFi的體量和玩法不斷膨脹創新,DeFi保險賽道在2021勢必會呼喚更具進化姿態的創新產品出現,并且以傳統金融市場的保險覆蓋率做映射對比,至少還有十倍的增長空間。所以目前雖然有NXM、Cover等明星產品不斷迭代,但格局還遠遠未定,整個DeFi世界的保險賽道敘事方才剛剛開始。ISM究竟能在接下來的DeFi及DeFi保險盛宴中扮演怎樣的角色,讓我們拭目以待。

編者按:本文來自彩云區塊鏈,Odaily星球日報經授權轉載。根據數據網站ClarkMoodyBitcoin的數據,比特幣礦工每個區塊可以賺取0.97BTC的交易費.

1900/1/1 0:00:00編者按:本文來自區塊律動BlockBeats,Odaily星球日報經授權轉載。3月2日,EOS創始人、原Block.oneCTOBM再次發聲,于Github上發布了一個新項目Clarion的介紹.

1900/1/1 0:00:00昨天比特幣單日出現了近10%的漲幅,而今天早上更是一度沖上了50000美元,行情的突然爆發和兩個利好有莫大關系.

1900/1/1 0:00:00編者按:本文來自吉時通信,Odaily星球日報經授權轉載。摘要以太坊EIP-1559提案引發過半礦池反對,如何推進降費提速是以太坊最緊迫的任務.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,作者:潘致雄,星球日報經授權發布。雖然合成資產概念近兩年內在去中心化金融領域增長迅猛,但是目前DeFi的合成資產協議仍普遍局限于簡單合成「股票」及「加密貨.

1900/1/1 0:00:00編者按:本文來自FT中文網,作者:伍治堅過去十年,哪種資產的回報最好?如果比特幣也可以算是資產的話,答案非比特幣莫屬.

1900/1/1 0:00:00