BTC/HKD-0.27%

BTC/HKD-0.27% ETH/HKD-0.82%

ETH/HKD-0.82% LTC/HKD+1.11%

LTC/HKD+1.11% ADA/HKD-1.41%

ADA/HKD-1.41% SOL/HKD-0.98%

SOL/HKD-0.98% XRP/HKD-2.18%

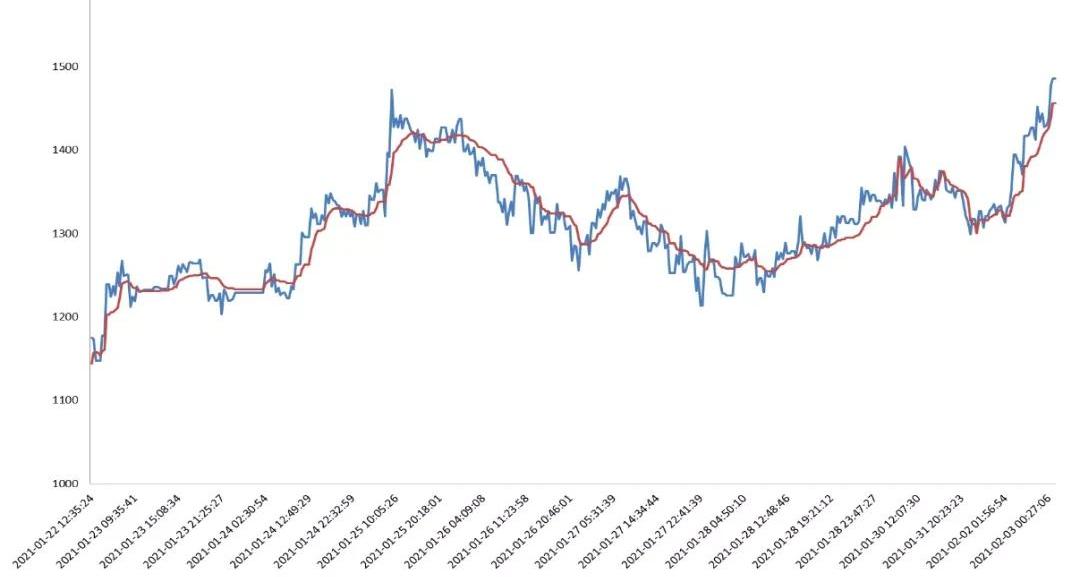

XRP/HKD-2.18%撰文|區塊鏈金融分析師.Matlif出品|NEST愛好者已獲作者授權發布NESTProtocol于2021年1月20日成功升級到3.5版本,升級后NEST預言機系統增加了兩個輸出的數據:移動均價和波動率。對用下游合約調用者來說,每調用一次將獲取3個數據:實時價格、移動均價、波動率,但是調用者的調用費用并沒有增加,維持不變。圖表1、2是NESTv3.5近期提供的實時價格、移動均價和波動率走勢圖。NESTv3.5系統增加波動率、均價指標,是NestCore開發者小組在社區的支持下,為滿足下游DeFi對預言機的真實性需求所做的一項重要調整,下面就來具體分析一下NESTv3.5引入均價和波動率預言機的重要意義。首先讓我們來了解一下均價和波動率的概念以及NESTv3.5的均價與波動率的計算公式是怎樣的。圖表1:NESTv3.5提供的實時價格和移動均價

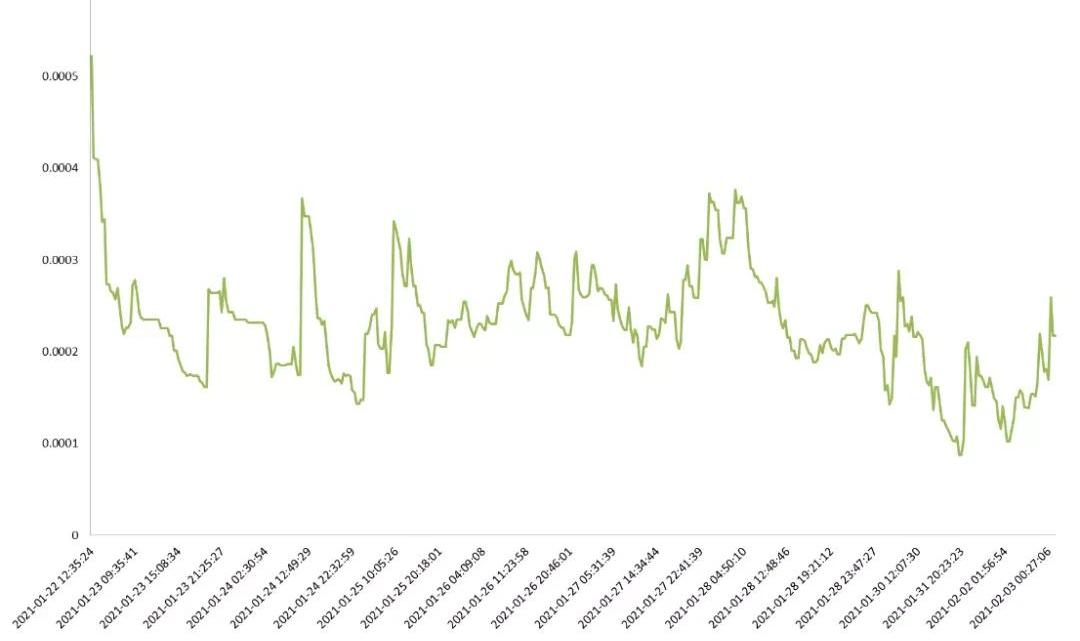

數據來源:Etherscan區塊瀏覽器圖表2:NESTv3.5提供的波動率

Genesis修改重組計劃,DCG和3AC債權人不會獲得全部索賠金額:金色財經報道,根據周二的一份法庭文件,Genesis已經提交了一份最新的清盤計劃,與此同時,關于其母公司DCG所欠資金的調解談判仍在繼續。

該計劃表明,DCG和破產的3AC的索賠存在爭議且“受損”,這表明債權人不會得到他們索賠的全部價值。該計劃稱,DCG的債權人將受到與其他無擔保債權人相同的待遇,但不會從母公司仍然拖欠的貸款所產生的任何收益中獲益。今年1月,DCG表示,它欠Genesis Capital 5.26億美元,將于2023年5月到期,另外還有11億美元的期票將于2032年6月到期。

文件說,與FTX及Alameda Research有關的索賠不應允許從任何欺詐性轉讓的回扣中受益。FTX聲稱Genesis欠其39億美元,而Genesis否認了這一點。在周二提交的一份平行文件中,FTX認為其對Genesis的索賠應作為其在特拉華州的法庭程序的一部分進行裁決。[2023/6/14 21:34:46]

數據來源:Etherscan區塊瀏覽器一、基礎概念

1.1波動率Volatility波動率是一個統計概念,主要是用來衡量標的資產價格波動的劇烈程度的,是對資產收益率不確定性的衡量,用于反映資產的風險水平,波動率越高,資產價格的波動越劇烈,資產收益率的不確定性就越強;波動率越低,金融資產價格的波動越平緩,資產收益率的確定性就越強。不同的標準下,波動率可以進行不同的分類,按照波動率的計算方法與應用不同,波動率可以分為:隱含波動率、歷史波動率、已實現波動率(高頻波動率/日內波動率)、實際波動率、預期波動率等幾類。1.2移動均價移動均價是指對價格進行移動平均計算,以對原價格的時間序列數據進行修正,從而消除季節變動和個別不規則變動對整體數據的影響,以反映長期趨勢的方法。移動均價的本質是一種低通濾波,它的目的是過濾掉時間序列中的高頻擾動,保留有用的低頻趨勢。移動均價是一個最老也是最流行的一種分析時間序列的常用工具。流行的移動平均包括簡單移動平均、加權移動平均、指數平滑平均。二、計算與衡量

加密借貸機構Genesis裁員30%:金色財經報道,加密借貸機構Genesis在該公司第二輪裁員中裁撤約30%員工,目前總員工人數已降至145人。

Genesis Global Trading發言人表示,該公司銷售和業務發展部門受到的打擊尤其嚴重,新加坡地區銷售團隊整體都被裁掉了。但這些措施是Genesis不斷努力推動業務發展的一部分,Genesis將繼續努力為其業務部門、客戶和員工尋求符合長期利益的最佳結果。

此前報道,Genesis于2022年8月17日首次宣布裁員20%。[2023/1/6 10:24:12]

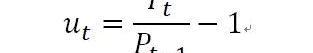

2.1波動率的計算與衡量由于價格是一個隨機過程,實際的波動率永遠是一個未知數,或者說,實際波動率是無法事先精確計算的,人們只能通過各種方法得到它的估計值,這類似于統計學中總體參數的概念,總體參數一般是未知的,需要通過樣本統計量去估計,價格的標準差就是最簡單最常見的波動率統計量,同時樣本和時間周期的選擇都對波動率有較大的影響。考慮到鏈上的計算費用,我們采用指數平滑移動平均模型來計算NEST有效報價的波動率。時間比較久遠的變量值的影響力相對較低,時間比較近的變量值的影響力相對較高。指數平滑法對波動率的計算需要保留上一個的波動率值和最近連續兩個價格數據即可,運行也相對簡單很多,這是一個很好的減少內存空間和gas費消耗的做法。NESTv3.5提供的波動率指標具體計算方法如下。假設NEST預言機區塊價格服從幾何布朗運動模型或資產價格的對數收益服從幾何布朗運動模型。設:

NFT Worlds宣布第二個NFT系列Genesis Avatars定于5月1日公售:4月14日消息,據 NFT Worlds 官方消息,NFT Worlds Genesis Avatars 系列 NFT 定于 5 月 1 日公售。此前報道,公開鑄造將采取荷蘭式拍賣,起拍價為 1 ETH。鑄造收入 50% 將分配給激勵計劃中的玩家和建設者。[2022/4/14 14:23:42]

則當期波動率可指數平滑移動平均模型來計算,公式為:

其中:

因為NEST的有效報價有區塊間隔,上述公式可調整為:

Genesis首席執行官:云挖礦可以吸引更多礦工并提高去中心化水平:由于比特幣生態系統的各種原因,礦商的收入一直在穩步下降,未來的礦商將需要部署更智能的解決方案以繼續運營。目前,礦業界的兩個主要問題涉及能源支出和硬件投資。對此,Genesis礦業公司首席執行官Marco Streng表示,基于云計算的挖礦操作不僅會使礦工受益,也會使比特幣社區更加去中心化。(Ambcrypto)[2020/4/6]

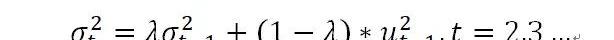

以此權重計算,最新的50個波動率占90%以上的權重,各數值的影響力隨時間呈指數式遞減,時間越靠近當前時刻的數據影響力越大,σ就是我們所輸出的波動率的指標。2.2移動均價的計算與衡量常見的移動平均包括簡單移動平均、加權移動平均和指數平滑移動平均等,它們的主要區別是計算平均值的公式不同。簡單移動平均是對某個時期內時間數列的過去數據一個不漏地全部加以同等利用,加權移動平均則給予近期價格更大的權重,遠期的價格更小的權重,而指數平滑法則兼容了簡單移動平均和移動平均所長,不舍棄過去的數據,但是僅給予逐漸減弱的影響程度,即隨著數據的遠離,賦予逐漸收斂為零的權數。指數平滑法均價是布朗所提出,布朗認為時間序列的態勢具有穩定性或規則性,所以時間序列可被合理的順勢推延;他認為最近的過去態勢,在某種程度上會持續到最近的未來,所以將較大的權數放在最近的價格。同時像指數平滑法計算波動率一樣,指數平滑法計算均價也只需要保留上一個的均價和最近的一個價格數據即可,運行簡單,減少內存空間和gas費的消耗。所以NESTv3.5采用指數平滑法來計算均價指標,具體計算方法如下:

Coinness分析:BTC依然有回調空間 $9542為短期多空分水嶺:據Coinness作者分析,BTC自4月12日反彈以來,已兩次接近200日均線但還從未觸線,4月25日上攻后回調整理了近一周,BTC此次突破未果后,近兩日恐怕很難再產生有效的上攻。從4小時圖上看,BTC跌破布林帶中軌后依然有向下軌運行的空間,同時也未調整到最近的支撐點10日線均線($9411),短期須注意繼續下行的風險。如果跌破10日均線,下一個有力支撐將在三角整理的上沿(約$9100附近)。而使BTC再次回歸反攻走勢的條件則是:能保持兩日收于$9542之上。總之,短期BTC依然有回調空間,連續兩日收于$9542(5月4日低點)之上,BTC才有望繼續上攻。[2018/5/6]

三、應用與意義

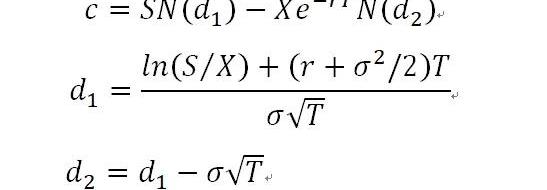

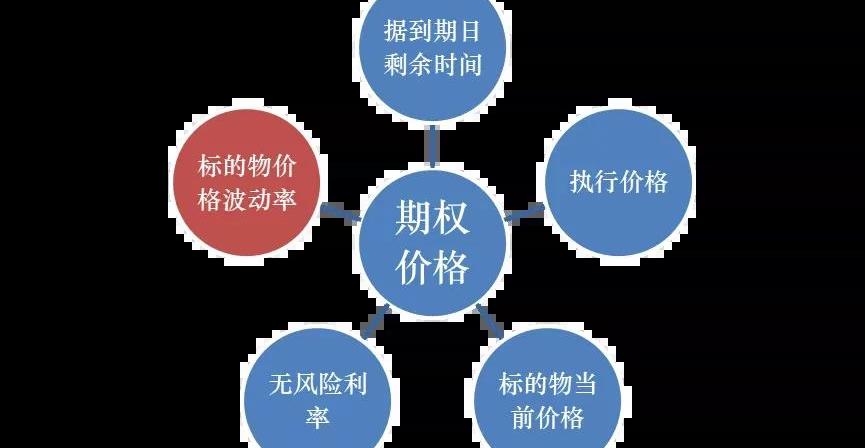

3.1波動率的應用與意義1)波動率是衍生品定價最關鍵的參數之一。對于衍生品金融工具來說,無論是期權、或是更加復雜的金融衍生品,標的物價格波動率都影響衍生品價格的重要因素,比如最著名的布萊克-斯科爾斯期權定價模型,其中就代表標的物的波動率,波動率是影響期權價格的重要因素之一,所以對于下游DeFi的期權項目,波動率對其來說都是剛性需求數據。圖表3:Black—Scholes期權定價公式

圖表4:期權價格影響因素

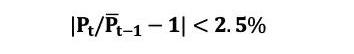

2)波動率也是風險管理技術最關鍵的參數之一。波動率就是預期收益的標準差,反映了資產的風險水平,是風險的測度指標。而我們知道所有去中心化金融活動都是以管理和處理風險為中心的,所有DeFi項目都要有風險控制,預期市場波動或規避風險,波動率是不可或缺的指標。比如對于下游DeFi借貸項目,由于抵押資產具有極強波動性,抵押率或清算線的制定與選擇極其重要,決定了項目的風險程度,同時又決定了用戶資產的利用率,最優的抵押率或清算線的制定與選擇要考慮的首要指標就是資產的波動率,例如抵押資產是USDT,其價格波動率較小,那么抵押率和清算線應該低一些,如果抵押資產是NEST,其波動率較大,那么抵押率和清算線就要高一些。同樣對于數字資產抵押型穩定幣項目以及NEST社區規劃的平行資產項目,其重要參數的制定與選擇也都離不開波動率指標,比如QIAN穩定幣項目,其的啟動充足率公式就只取決于計算出的實時波動率,基于波動率設立一套自動化調節機制,在用戶資產利用率與清算風險之間尋求最佳平衡,據了解未來NEST生態平行資產項目的抵押率和平倉線也很大程度上取決于抵押資產的波動率。3)基于波動率可以直接設計DeFi金融產品,比如波動率期貨、波動率掉期等,波動率交易是指基于對波動率的分析和預測而進行的交易,它削弱了價格變動對策略的影響,主要依賴波動率本身或波動率背后所蘊含的波動形式來獲取利潤,有其獨特吸引力,市場需求很大,但目前DeFi市場上還沒有基于波動率的金融產品協議。3.2移動均價的應用與意義1)對于某些對價格實時性要求不高的DeFi項目,它們更傾向于采用均價而不是實時價格,這是因為實時價格時間序列的數值受周期變動和不規則變動的影響,起伏較大,不易顯示出發展趨勢,而均價可以消除這些因素的影響,均價有時可能更能準確的反應市場的供需關系。比如抵押資產的清算采用均價來清算或許更合理更公平。比如最近比較火的永續合約項目PerpetualProtocol,其指數價格的喂價來源就是預言機提供的時間加權平均價格。2)對于NEST預言機來說,移動均價格預言機相對實時價格預言機,其對預言機操縱攻擊有更強的抵抗力,所以對價格抗攻擊性要求更高的DeFi項目可以采用均價。3)其實當前第二大預言機Uniswap價格預言機系統,其提供的就是時間加權平均價格,而不是實時的價格數據。4)均價還可以用于排除異常價格數據。根據NEST預言機提供的價格數據,價格偏差高出或低于2.5%以上的概率僅為0.19%。因此可以用公式:

來限制正常價格取值范圍,用來排除異常價格數據。3.3總結NESTProtocol升級到3.5版后,引入了移均價格和波動率預言機,供鏈上開發者使用,正是NEST開發者在深入思考和調研后,為滿足下游DeFi對預言機的真實性需求,對NESTProtocol所作的一次重要的升級迭代,本質也是NEST直面需求的必要選擇。

Tags:NESTESTESIGENENESTA幣NFT All Best ICOPresident DogeGenesis Shards

編者按:本文來自巴比特資訊,作者:AlishaRoy,編譯:夕雨,星球日報經授權發布。在過去的一年中,許多人認為,機構投資推動了比特幣的價格達到新的ATH.

1900/1/1 0:00:00基于零知識證明的去中心化金融科技提供者Findora今日宣布,已與國際區塊鏈服務網絡達成合作。本次合作將助力BSN的網絡基礎架構通過SDK或API與Findora集成,旨在支持其開發人員使用Fi.

1900/1/1 0:00:00加拿大投資管理公司NinepointPartnersLP于當地時間1月27日宣布完成該公司比特幣信托基金的首次公開募股.

1900/1/1 0:00:00編者按:本文來自萌眼財經,Odaily星球日報經授權轉載。對于從事區塊鏈工作的管理者、企業家和建設者來說,對實施分布式賬本技術進行成本效益分析是至關重要的.

1900/1/1 0:00:00吳說作者|冬兵本期編輯|ColinWu最近,讓加密貨幣行業最關注的新聞,莫過于團結起來的一群散戶圍繞GME股票與華爾街精英基金之間的多空大戰。這次大對決被認為是可以載入史冊的歷史性事件.

1900/1/1 0:00:00編者按:本文來自區塊律動BlockBeats,Odaily星球日報經授權轉載。2020年9月2日凌晨,英偉達創始人兼CEO黃仁勛從背后的廚房拿出了RTX3080,并正式宣布推出基于安培架構的「G.

1900/1/1 0:00:00