BTC/HKD-0.18%

BTC/HKD-0.18% ETH/HKD+2.13%

ETH/HKD+2.13% LTC/HKD+1.05%

LTC/HKD+1.05% ADA/HKD+2.37%

ADA/HKD+2.37% SOL/HKD+2.87%

SOL/HKD+2.87% XRP/HKD+1.65%

XRP/HKD+1.65%DeFi是區塊鏈在近期落地的一個重要方向,經過過去幾年的發展、以及去年的爆發,目前已成為加密生態系統中最前沿、最火熱的領域之一。不過現在整個DeFi領域還處于初期發展階段,手續費高、項目繁雜、安全風險等各種問題提高了普通散戶的參與門檻。2月4日,Cobo直播間邀請到金色財經主持人童童、以及Cobo工程師&DeFi科學家CYH,深入淺出地為大家講解DeFi,手把手帶大家“耕田”。以下為對話文字整理。DeFi不需要入門,應該是踹門而入。對于投資更重要的是,提高認知,做時間的朋友。對于小資金來說,ETH高昂的手續費并不友好,很可能付出的一筆鏈上手續費,需要挖一個月才能回本。對投資心存敬畏,好過半懂不懂的盲目自信。如果資金規模比較小,對DeFi還不夠了解,建議可以選擇Cobo的一些DeFi機槍池挖礦產品,來Cobo參與代挖,這樣既省手續費又比較安全。——科學家金句Hello,大家好,我是Cobo的工程師CYH。今天主要是做一個比較基礎的分享,帶不了解DeFi的朋友們認識DeFi,看懂DeFi挖礦。什么是DeFi

主持人:既然是入門級別,那就首先請科學家給我們簡單講下什么是DeFi吧。我們經常聽一句話:你無法賺到認知以外的錢,憑運氣賺來的錢最終都會憑運氣虧光。所以當眼饞別人參與DeFi賺的盆滿缽滿的時候,請先不要fomo,先來認識一下。我們知道,自打比特幣的誕生開始,區塊鏈技術最核心的應用就已經誕生了,那就是價值轉移和儲值。十多年來人們一直在探索區塊鏈技術還能做什么?還可以改變什么?曾經有嘗試做游戲的,有嘗試做防偽溯源的。如果說2017年人們對自己所狂熱的東西還存在困惑,經過這4年的不斷地探索和碰壁,一張藍圖正在慢慢變得清晰——區塊鏈最先帶來的變革正是金融。如果不是金融業內人士,確實很難體會當下金融體系的痛點:1.低效。你很難想象2021年的今天,跨境支付和清算除了支付繁雜的手續費,還需要等上幾個工作日甚至更長的時間才能完成。2.準入門檻高。超過17億人沒有銀行賬戶,無法使用各類金融產品擴大生產,儲存財富。3.中心化。中心化節點構建的金融系統不僅使得資金效率低下,也常常因為單點缺陷導致崩潰,例如銀行的倒閉引發了08年金融危機。4.不夠透明。普通投資者無法充分了解金融機構的運作,金融機構也常常無法克服人性的弱點,讓權力和資金過度集中是十分危險的。而如今在區塊鏈和智能合約的基礎上,我們可以輕松搭建起一些金融系統,讓協議和代碼開源,數據和邏輯不可篡改,讓一切可被審計,讓人人都可參與。DeFi不是某個新概念,它是基于智能合約平臺構建的,一系列加密資產、金融產品和服務組合而成的生態。如果你問我如何入門DeFi?這個問題本身就很沒有區塊鏈精神,因為DeFi不需要入門,應該是踹門而入。DeFi的入口:Web3.0

國際清算銀行計劃保護CBDCs免受DeFi網絡攻擊:金色財經報道,國際清算銀行發布了一項計劃,旨在保護央行的數字貨幣免受DeFi市場的黑客攻擊和數據泄露。該框架針對DeFi部門發現的風險,這些風險可能威脅到使用DLT和智能合約技術的CBDCs。

該研究稱,互聯網、電信網絡和設備的興起導致了一個多樣化、復雜和迅速發展的網絡威脅格局。國際清算銀行認為,這些風險可能會擴展到與dlt相關的針對共識協議、跨鏈橋、預言機和智能合約以及離線CBDC組件的攻擊[2023/7/7 22:24:32]

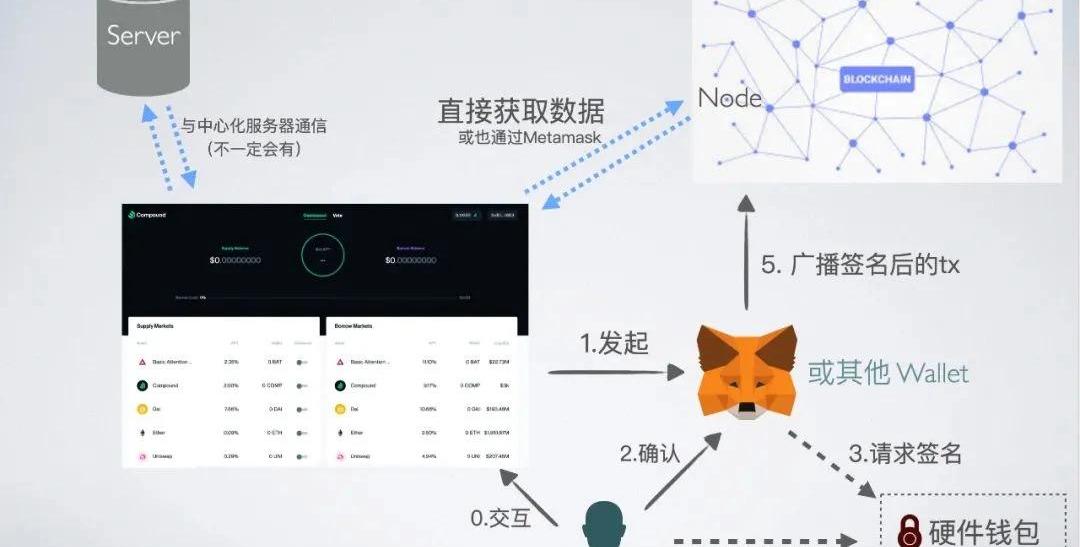

主持人:有人說,“鏈上身份是用戶進入Web3.0世界的入口”,可以介紹下Web3.0與DeFi的關系嗎?要使用DeFi產品,首先需要一個去中心化的HD錢包。在PC端操作一般是用Metamask,它是一個瀏覽器插件。當你在訪問DeFi產品頁面的時候,它負責將你和區塊鏈網絡連接;當你需要進行交互操作的時候,也是通過它完成簽名,最終把交易廣播到網絡中,等待交易上鏈。Metamask的使用教程網上有很多,這里不再贅述。主要講解一下原理,讓大家能有一個宏觀的認識。如圖所示:

0.用戶訪問去中心化應用,和訪問一個普通互聯網應用無異。只不過頁面中展示的有些部分數據是直接來自鏈上,比如從ETH的節點獲取。1.當你要進行一項操作的時候,比如下單、點贊轉發,需要向鏈上寫入數據了。2.此時頁面會向Metamask發起簽名的請求,Metamask也會如實地顯示這筆交易的詳情。3.當你直接使用Metamask存儲私鑰完成簽名時,實際是沒有3、4步驟的。但這樣對于較大資金而言是不夠安全的,Metamask應當只是一個橋梁,私鑰保管授權的角色應該交給更專業的硬件錢包來進行。4.硬件錢包會顯示需要簽名的交易信息,用戶核對后在硬件錢包上確認,簽名后的交易會返回給Metamask。5.最終Metamask會將這筆交易廣播出去,等待上鏈。那么為什么我們一定要通過一個chrome插件,通過錢包去和DeFi產品進行交互呢?這就要從互聯網的誕生講起。

DappRadar研究人員:Arbitrum空投對DeFi表現出興趣:金色財經報道,DappRadar 的研究主管 Pedro Herrera 表示,傳統市場的銀行業緊張局勢以及監管機構對中心化交易所的打擊可能會促使用戶轉向去中心化金融應用程序。如果你開始看到 DeFi 的這些用例如何開始適應并賦予你更多的自主權來基本管理自己的資產和投資,這就是 DeFi 被高度使用的原因。像 Arbitrum 這樣的項目正在他們的社區中創造一種忠誠度和參與感,這反過來又可以“吸引開發人員構建更好的產品,并最終吸引更多用戶參與該項目。

DappRadar 的一份新報告發現,第一季度 DeFi 鎖定的總價值從去年第四季度的 600 億美元增長了 37% 至 833 億美元。[2023/4/4 13:43:11]

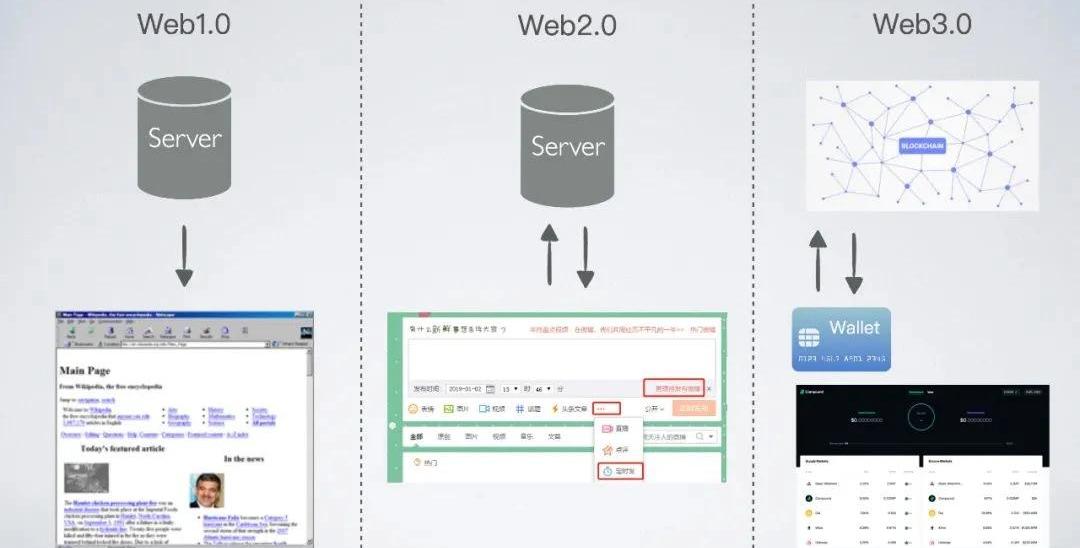

最初的互聯網,我們稱之為Web1.0時代,那時候的“網上沖浪”基本上以瀏覽為主,互聯網上的資源都是由一群專業人士提供。代表作就是各種門戶新聞網站和黃頁,普通人是無法參與到互聯網的建設當中去的,發聲渠道是掌握在少數人手里的。維基百科和社交網絡的興起催生了Web2.0,人人都是互聯網的參與者也是建設者。也就是我們當下所處的時代,我們每天都在使用互聯網,也在共同建設它,我們發帖寫評論,點贊轉發一鍵三連。但信息的極度繁榮也帶來了一些弊端,互聯網巨頭們掌握了大量的用戶隱私和數據。這些用戶自己的數據不僅會被用來牟利,甚至用戶自己無法自主地帶走自己的數據和資產,選擇更好的平臺。中心化的服務也常常會發生黑客攻擊、隱私泄露,一個個獨立的商業利益體也無法高效地打破孤島,發揮更大的價值。因此Web3.0的概念被人們提出,用戶使用數字身份進行登陸授權,并且對自己的身份和數據擁有所有權,使用加密資產進行價值的傳遞。這一切都構建在Dapp的架構之上。瀏覽器插件錢包目前只是一種漸進的過渡方案,可以想象,未來的互聯網或許每個瀏覽器都自帶錢包或是喚起錢包,錢包協議將成為新的Web3.0的基礎設施。DeFi挖礦的本質?

Terra鏈上DeFi鎖倉量突破200億美元,續刷歷史新高:金色財經報道,據DefiLlama數據顯示,當前Terra鏈上DeFi鎖倉量突破200億美元,續刷歷史新高,在公鏈中排名第2位。目前,鎖倉量排名前5的公鏈分別為以太坊(1596億美元)、Terra(200億美元)、BSC(166.2億美元)、Avalanche(129億美元)、Solana(122億美元)。[2021/12/24 8:00:27]

主持人:我們剛剛提到一個詞,說DeFi“耕田”,或者說DeFi挖礦的本質到底是什么呢?講了這么多基礎概念,大家可能都等不及了,到底怎么才能挖礦呢?是不是要買礦機?耗不耗電?和PoW公鏈挖礦不同的是,DeFi世界里挖礦并不需要算力。而“挖礦”一詞也從來都不專指礦機挖礦。挖礦的本質是代幣的原始發行,和17年群魔亂舞的以太坊Token發幣不同,那時候的Token大多是發行之后項目方持有全部的總量,然后進行私募,以一定價格出售這些空氣,最后在二級市場找人接盤空氣。而今天的DeFi項目崇尚無私募、無預挖的公平發行。除了空投之外,挖礦大體分為兩種:1.獎勵性質的發行。需要你的資金為項目提供貢獻,比如在去中心化交易所提供流動性做市;借貸平臺進行存款和借款;所有項目需要的平臺幣做市。你付出了貢獻,因此獎勵給你平臺的代幣,如UNI、CRV、COMP等。2.單純為了公平和熱度。有些DeFi項目的初始代幣發行,不需要你提供流動性做貢獻,只是為了更公平地發行代幣,因此只需要你注入你的資金,按照你注入的資金大小來發行。同時,因為DeFi領域比較看重的一個指標是TVL,注入的資金量一定程度也代表了這個項目受關注的程度,會為這個項目帶來熱度。這類以算法穩定幣為代表:basis.cash、yam、esd等項目的初始代幣發行。DeFi的各類組件

報告:鎖定在DeFi中的價值一年內增長936%:10月1日消息,在9月30日的“價值流報告”中,加密分析平臺DappRadar報告說,最近的趨勢是NFT和區塊鏈游戲出現了可觀的增長,但DeFi仍在產生可觀的價值。盡管價值在某種程度上從DeFi流向了NFT,但似乎這兩個類別都在獨立產生價值。盡管出現了BinanceSmartChain(BSC)、Solana和Avalanche等競爭對手網絡,但該研究深入研究了基于以太坊的DeFi,它仍然是該領域的主導力量。價值繼續流入,自2020年7月以來,以太坊上漲了400%,而穩定幣Tether和Dai同期分別上漲了1,300%和500%。DappRadar目前報告的總鎖定價值為1148億美元,比去年同期增長936%。該報告補充說,該行業的TVL在7月23日至9月5日期間增長了75%,在所有連鎖店達到1950億美元的峰值。(cointelegraph)[2021/10/1 17:19:45]

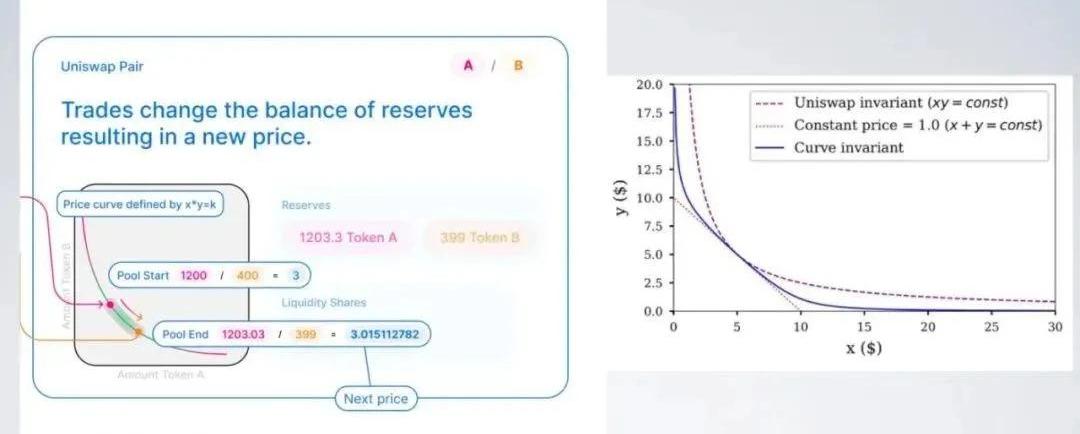

主持人:科學家可以給我們介紹下DeFi生態目前都布局了哪些組件嗎?哈哈,到了財富密碼環節。開個玩笑。篇幅有限,這里無法講解每一個DeFi世界的組件,只能泛泛而談。而其中每個賽道的頭部產品,也都取得了大眾廣泛認可,也經過了一輪不小的漲幅,DeFi世界日新月異,每天都在創新,因此這些項目根本算不上財富密碼。而對于投資更重要的是,提高認知,做時間的朋友。#DEX以Uniswap為代表的AMM算法,是去中心化交易所的一大改進創新。傳統的中心化交易所是orderbook的模式,需要交易者掛單吃單,做市商提供流動性,撮合交易。而自動做市商是簡單說就是依靠一個公式,x*y=k,k是一個定值,來實現x和y幣種的兌換。

DeFi 概念板塊今日平均跌幅為0.64%:金色財經行情顯示,DeFi 概念板塊今日平均跌幅為0.64%。47個幣種中16個上漲,31個下跌,其中領漲幣種為:AST(+14.85%)、SNX(+12.64%)、ZRX(+9.61%)。領跌幣種為:MLN(-9.87%)、BAND(-6.73%)、BZRX(-6.66%)。[2020/12/27 16:38:21]

Curve改進了x*y=k這個供需曲線,讓兩個幣種價格波動范圍不大的時候獲得更充足的流動性。這對于兩種價值相對穩定的幣種有優勢,能夠將資金最大化的利用起來。

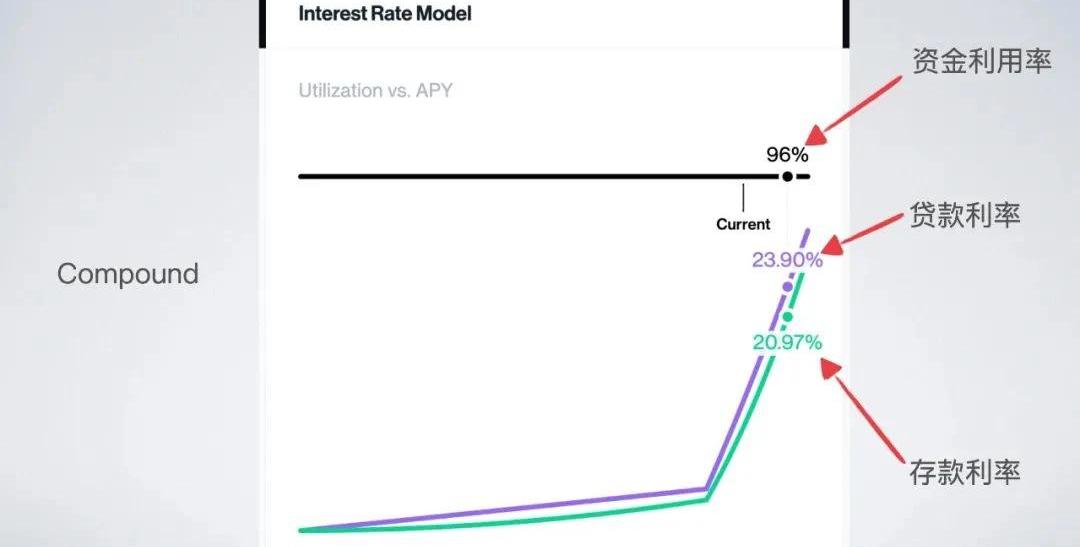

在這類DEX中挖礦,一般是為資金池提供流動性,賺取手續費獎勵和平臺幣獎勵。#借貸以Compound、Aave為代表。依據市場供需調節存款借貸利率,引入預言機,當價格變化可能引發資不抵債的時候,通過清算者激勵來保障系統穩定安全。

借貸產品的挖礦一般賺取的都是平臺的存款、借貸獎勵,本質上賺取的是“存款利息”+“存款獎勵”以及“借貸獎勵”-“借貸利息”的收益。#穩定幣一直以來中心化發行的USDT一直被人們詬病,用戶需要信任Tether的美金準備金是完全抵押且確實存在的。而作為DeFi的基礎設施,我們迫切需要一種去中心化發行的穩定幣。MakerDAO是以太坊上基于超額抵押發行穩定幣的老牌項目,從18年的只支持ETH單一抵押品發行的SAI,到現在的多抵押品的DAI,DAI的表現比較出色。但依然有它的缺點,一是來自抵押物的風險,抵押物中也引入了中心化的穩定幣,人們對它信任來源于抵押物價值的認可以及清算機制的信任;二是超額質押的資金利用率并不高。我們需要一個更加純粹的,依靠算法和共識建立起來的穩定幣。Ampleforth嘗試通過貨幣總量rebase來解決。當價格高于1$過高時,所有人的余額都會比例變多,人們傾向于拋售;低于1$過低時,所有人的余額會逐漸變少,人們傾向于囤幣。但這類彈性穩定幣最大的問題是,它在擴張和通縮的過程中,會引起地址余額的變化,這與人們通常的認知習慣相違背。不僅如此,還導致難以和其它DeFi產品,以及中心化金融產品進行協議的對接,這非常不利于融入DeFi生態。于是basis.cash等一眾算法穩定幣,又做出了進一步的探索和創新,將一個簡版“美聯儲”的運行搬到了鏈上。bac作為主要的穩定幣,幣價比1$過高時將擴張,增發的代幣會分紅給bas持有者,而當幣價低于1$過低時,又可以銷毀bac以極低價購買bab,以待幣價重回擴張階段時可以償還這部分債務。這類算法穩定幣的挖礦,基本上就是為發行的這些項目代幣提供流動性,以參與Share幣的發行。#收益聚合器講了這么多可以挖的礦,你可能會問:有沒有一種產品,能像步步高點讀機一樣,哪里收益高打哪里。捕獲全網收益又高又安全的礦,我直接把資金交給它,它幫我去挖。有的,收益聚合器我們也通俗稱之為機槍池,在鏈上的產品中,比較有代表性的比如:Yearn、Harvest、Pickle。當然它在幫你挖礦、收菜的同時,也可能存在著很大風險,例如Harvest和Pickle就曾經因為合約設計缺陷和漏洞,遭受黑客的攻擊,分別被盜走了2000多萬美金。雖然項目發行了債務,正在慢慢償還債務,但畢竟是匿名和去中心化組織的團隊,黑客攻擊中受損的用戶普遍對債務的償還沒有信心。當然,中心化的機槍池也是有的,比如Cobo的DeFi挖礦機槍池產品。#其它還有很多其它賽道,例如金融衍生品、保險就不一一介紹了。安全

主持人:接下來要說下安全了,安全是我們參與任何投資最需要重點考慮的問題,請科學家為我們普及下DeFi的安全知識。#私鑰安全首先是私鑰安全,對于小資金來說,ETH高昂的手續費并不友好,很可能付出的一筆鏈上手續費,需要挖一個月才能回本,所以基本上大幾萬美金以上去挖礦才是比較劃算的。如果大資金去挖礦的話,一定要用硬件錢包。同時做好功課,真正弄清楚助記詞、私鑰、簽名的作用,明白每一步操作的風險和后果。2020年12月14日NexusMutual保險項目的創始人被釣魚將近4萬個XNM被盜走,即便他使用了硬件錢包。#合約安全非常不建議新手去沖土礦、沖頭礦,這些項目的合約可能留有后門和漏洞。除非深入學習過合約開發,即便如此,可能還會因為不了解經濟機制,或漏掉一些細節看走眼。更不用說不懂代碼的小白去做合約審計了。如果要參與DeFi挖礦,可以選擇debank上排名靠前的頭部DeFi項目參與。并且最好是一個項目專用一個地址,防止過度授權帶來的風險。總之,對投資心存敬畏,好過半懂不懂的盲目自信。主持人:有句話說的好啊,憑運氣賺的錢都會憑實力虧回去,大家還是量力而為。#機制風險在DEX提供流動性,如果是波動比較大的幣種,是會有無常損失的。簡單說就是比如你提供了ETH/USDC的流動性。當ETH下跌低于你進去時的價格,你提供的流動性中ETH會變得更多,而USDC變得更少;當ETH上漲高于初始價格,那么USDT會變得更多,ETH變得更少。因此無常損失會相比于不提供流動性時,讓浮虧時虧損更多,盈利時少賺很多。如果不了解機制,風險承受不足,可能就會造成損失。低門檻參與DeFi的方式

主持人:現在以太坊gas費這么高,像很多散戶根本就收不起菜了,有什么比較方便低門檻的參與DeFi的方式嗎?DeFi世界很精彩,同時也暗藏著各種風險。如果你是一個探險者,風險偏好較高,同時有較多的資金,非常建議去試一試。如果資金規模比較小,對DeFi還不夠了解,建議可以選擇Cobo的一些DeFi機槍池挖礦產品,來Cobo參與代挖,這樣既省手續費又比較安全,因為對于一筆鏈上的交易,1U的gas費是10刀,100萬U的gas費也是10刀。我們有專業的團隊保障挖礦的安全,同時也能賺取較高的收益率

BTC行情分析 4H周期放量上漲之后,形成縮量整理的1H周期平臺中樞,4H進行平臺整理,底部45200左右的新區間,市場變量因素沒有出現,日線趨勢不變,繼續持多看漲,忍受短期小幅度波動.

1900/1/1 0:00:00以太坊在1400美元盤桓數日,和DeFi的起飛截然不同。隨著DeFi在本月的火熱,ETH作為底層資產起著決定性的作用,畢竟大部分DeFi都是要運行在ETH網絡上的.

1900/1/1 0:00:00本文作者為NewBloc策略分析師Barry,5年外匯黃金市場交易經歷。如今人們邁入2021年,已達1個多月的時間,回想去年此時的金融市場,先是由于流動性緊張導致風險資產相繼崩盤,后是加密貨幣市.

1900/1/1 0:00:00波卡 波卡理事會已通過motion56,將Polkadotruntime升級到v27。快速跟蹤的要求正在提交給波卡的技術委員會.

1900/1/1 0:00:002020年,數字資產市場見證了DeFi真正的爆發并進入其繁榮的時期。根據TokenInsight數據顯示,DeFi生態的總鎖倉量從年初的不足8億美元,到年末已突破220億美元,增長率超過2650.

1900/1/1 0:00:00據成都鏈安安全輿情監控數據顯示:2021年1月,據不完全統計,整個區塊鏈生態發生的典型安全事件超25起.

1900/1/1 0:00:00