BTC/HKD-0.03%

BTC/HKD-0.03% ETH/HKD-1.57%

ETH/HKD-1.57% LTC/HKD-0.28%

LTC/HKD-0.28% ADA/HKD+3.7%

ADA/HKD+3.7% SOL/HKD-1.23%

SOL/HKD-1.23% XRP/HKD-0.82%

XRP/HKD-0.82%作者:Coingecko翻譯:圓圓創始人注市場格局比特幣分析DeFi分析交易所創始人注:“2020年對我們所有從事加密技術行業的人來說都是激動人心的一年。”要么十年一日,要么一日千里。2020年充滿了改變世界進程的決定性事件。隨著COVID-19大流行迫使許多人開始適應數字化,我們相信,全球通證化的愿景遲早會實現。2020年對我們所有從事加密行業的人來說都是激動人心的一年。從3月份的黑色星期四到DeFi的火熱,最后到年底的強勁牛市,我們看到了太多的價格反映。由于比特幣已經突破了三年前的歷史高點,2021年有望繼續成為令人興奮的一年。在2020年,DeFi已經成為加密領域的最大贏家。市場見證了區塊鏈帶來的一系列金融創新,這些創新催生了多種基本體,如閃電貸、自動做市商、流動性挖礦和算法穩定幣。金融實驗從未如此靈活地進行過,身處這種開創性創新的前沿簡直令人振奮。我們也看到了機構資金的流入。Microstrategy和Square持有比特幣作為其公司資金的一部分,很可能是大公司購買比特幣這一更大趨勢的開始。在更寬松的貨幣政策和加密資產可獲得性增加的幫助下,我們樂觀地認為,加密市場將有更多的發展。隨著CoinGecko開始擴大業務,在2020年我們也看到了巨大的增長。如果沒有用戶的支持,我們不可能走到這里,對此我們將永遠心存感激。希望您繼續支持我們,關注我們2021年的新產品和服務!市場格局

1、2020年現貨市場概述:年末市值達到7320億美元,創歷史新高

對于加密貨幣市場來說,2020年是一個巨大的轉折點,前30種加密貨幣的市值增長了308%,超過了2019年62%的增長。就現貨交易量而言,與2019年相比,2020年增長放緩。著名投資者保羅·都鐸·瓊斯和斯坦利·德魯肯米勒的支持,以及大型上市公司MicroStrategy和Square對比特幣的參與,提振了加密市場的信心,并將市值推高至7320億美元的歷史高位。2、2020年前5大加密貨幣價格回報率:以太坊表現最好

SEC助理總會計師:幣安在2021年向Paxos的一家外國子公司轉移了近200億美元的混合資金:金色財經報道,美國證券交易委員會(SEC)助理總會計師 Sachin Verma 發表聲明稱,幣安在 2021 年向Paxos的一家外國子公司轉移了近 200 億美元的混合資金。Binance.US 以 BAM Trading 的名義和其他幾個與 Binance 相關的賬戶從 Silvergate Bank 的賬戶向一家名為 Merit Peak Ltd 的貿易公司發送了數百萬美元的混合資金。例如,在 2021 年,來自 Key Vision(110.5 億美元)、Prime Trust(11 億美元)(通過 BAM Trading)和 Bifinity UAB(63 億美元)(通過 Binance Holdings Limited)的資金被轉移到 Merit Peak,Merit Peak 全部轉移這筆錢是其在 2021 年向 Paxos 的一家外國子公司轉移近 200 億美元。[2023/6/8 21:22:50]

*截至2021年1月1日,前五大加密貨幣不包括Tether**Polkadot僅于2020年8月19日開始交易ETH今年表現出色,增長了472%,在2020年的表現優于其他前五大加密貨幣。緊隨其后的是比特幣,其漲幅達到303%,打破了其2020年12月的歷史高點。DOT于2020年8月推出,以219%的增長率迅速成為前五大加密貨幣之一。其次LTC2020年增長214%,瑞波幣2020年增長14%。3、2020年前30加密貨幣主導優勢:以太坊超過比特幣

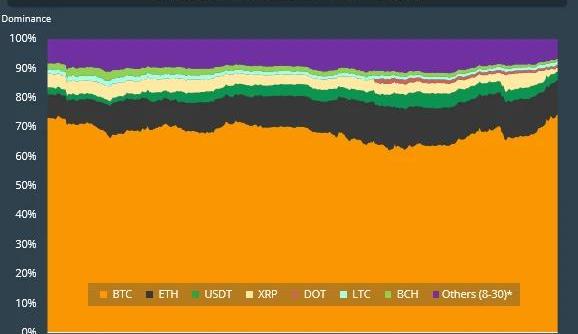

*其它(8-30)是指截至2021年1月1日,CoinGecko市場上市值排名最高的第8-30的加密貨幣盡管比特幣在2020年底出現反彈,但其主導地位僅小幅增長0.9%至73.7%。以太坊是2020年真正的明星,其市場主導地位攀升了3.6%至11.5%。XRP是最大的輸家,下跌3.3%至1.4%,主要是因為SEC指控Ripple進行未注冊證券發行。這導致許多交易所將XRP摘牌。4、2020年前5大穩定幣:發行量增長了439%,達到270億美元

數據:自2022年10月峰值后比特幣未平倉合約中已有約30萬枚BTC被平倉:金色財經報道,據區塊鏈分析公司Glassnode披露數據顯示,比特幣未平倉合約在2022年10月達到頂峰,當時在未平倉合約中分配了大約667,000枚BTC,但現在比特幣未平倉合約中大約分配了368,000枚比特幣,這意味著自2022年10月以來已經減少了約30萬枚BTC。此外,在過去的兩周里比特幣價格從1.9萬美元升至2.6萬美元,期間未平倉合約下降了大約15%,與2022年初水平相似,表示現貨比特幣正在積累,也是一種較為健康的狀態。[2023/3/19 13:13:35]

2020年穩定增長。USDT仍然是穩定幣市場的主導,市場份額超過76%。由于2020年的DeFi的繁榮,DAI以2698%的增長率創下了最高的增長速度。由于做市商采用穩定幣進行交易和跨境貿易結算的強勁需求,2020年穩定幣的增長超過了上一年的增長。5、2020年DeFi之外的重大事件:加密市場從來沒有一個沉悶的時刻2020年是一個多事之秋,因為今年年初的一場大流行導致加密產品價格在3月份的流動性緊縮期間暴跌。2020年3月12日,比特幣在一天中下跌了近50%。比特幣在2020年5月經歷第三次減半,減半事件促使比特幣價格全年回升。8月18日,波卡代幣推出;11月30日,比特幣超過其2017年的歷史高點。12月1日,ETH2.0發布第0階段;12月22日,XRP被SEC起訴。隨著BitMEX聯合創始人塞繆爾?里德被逮捕,美國當局也開始將注意力集中在監管加密行業上,美國證券交易委員會對Ripple采取了行動。*與DeFi相關的事件將在本報告DeFi部分作進一步解釋。比特幣分析

1、BTC價格與交易量:比特幣在2020年底創下歷史新高

近3年后,比特幣終于突破了2017年的歷史高點,并在接近2020年年底的時候幾乎每天都創下新紀錄。比特幣今年收盤價為29022美元,比2017年同期高出48%。2020年的開局并不順利,3月12日在COVID-19的沖擊下,比特幣盤中下跌近50%。然而,疫情大流行也造成了經濟的不確定性,可能會促使投資者分散投資。而比特幣被廣泛認為是可以對沖美元貶值和通貨膨脹的資產之一。機構對比特幣的采用提振了市場情緒,導致比特幣年底的回報率達到303%。2、比特幣價格周期:2020-2021年的周期會模仿2016-2017年的軌跡嗎?

報告:全球區塊鏈物聯網產業規模預計到2027年將達到52億美元:金色財經報道,根據Research And Markets發布的報告,據估計,2021年全球區塊鏈物聯網市場規模為5.4406億美元,2022年為7.9238億美元,預計將以45.81%的復合年增長率(CAGR)增長,到2027年將達到52.3012億美元。(BusinessWire)[2022/6/2 3:57:08]

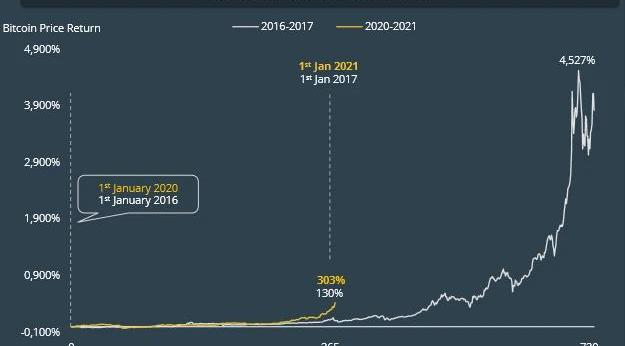

2016-2017年,比特幣價格爆發式增長,最高回報率為4527%。而在2020-2021年,比特幣在第一年比上一個周期增長了一倍多。這個周期的情況會怎樣?比特幣目前正處于上升軌道,并且有三個潛在的驅動因素:1)易訪問性—隨著購買和銷售加密貨幣更容易現在貝寶和Revolution提供加密貨幣服務。2)刺激和通貨膨脹—由于COVID19大流行,大多數中央銀行采取了寬松的貨幣政策,引發了對未來通貨膨脹的擔憂。3)機構采用—MicroStrategy和Square等大型上市公司已開始將比特幣作為公司資金的一部分。3、比特幣vs主要資產的價格回報:比特幣成為2020年表現最好的資產類別

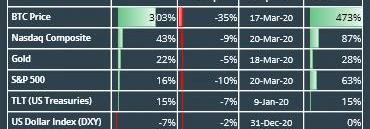

*2020年底部收益率是指從2020年最低價格到2020年12月31日收盤價的價格收益率BTC的收益率達到三位數,并在2020年大幅超越所有主要資產類別。在3月的流動性緊縮期間,BTC的跌幅第二高。但是,得益于機構的采用和美聯儲的積極刺激策略,比特幣今年以來的最低點回報率為473%。4、2020年主要資產類別日收益率相關矩陣:比特幣成為財富儲存和避險的投資組合

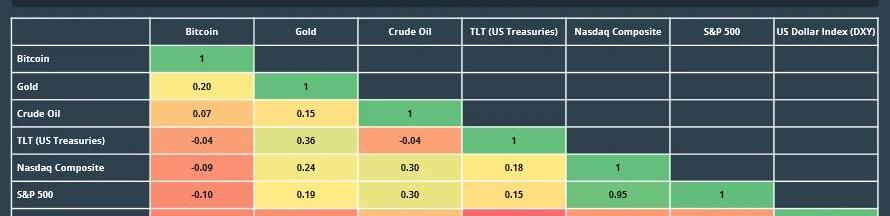

*數據來源來自finance.yahoo.com和CoinGecko比特幣和黃金在整個2020年之間呈現正相關,表明它們在2020年動蕩的市場中作為避險資產的地位。比特幣和美國股票之間存在負相關關系,這表明它們在整個2020年之間正在脫鉤。新的比特幣機構投資者的需求增加可能有助于比特幣價格行為與股市的背離。鑒于BTC與美元指數在12個月內呈負相關,BTC可用作對沖美元價值下跌和通貨膨脹的投資組合的一部分。5、市值:比特幣vs黃金vs標普500:比特幣市值接近黃金的6%

Bithumb 2021年全年營收達8.33億美元,環比增加3.6倍:金色財經消息,韓國加密貨幣交易所Bithumb的運營商Bithumb Korea公布2021年營收情況,全年營業收入逾10099億韓元(約合8.33億美元),相比2020年的2185億韓元激增3.6倍,營業利潤達逾7821億韓元(約合6.45億美元),凈利潤約為5.34億美元。(dart.fss)[2022/3/31 14:29:47]

*數據快照于2021年1月1日,來源于:https://www.investopedia.com/top-10-s-and-p-500-stocks-by-index-weight-4843111https://finance.yahoo.com/DeFi分析

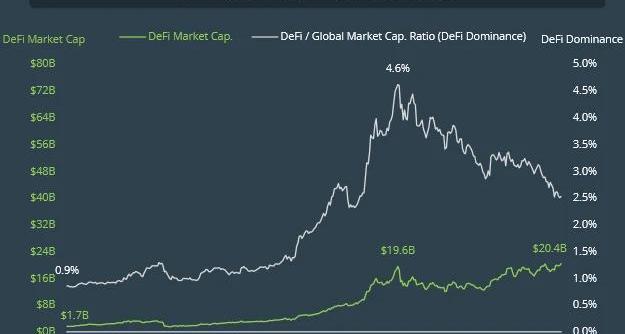

1、2020DeFi概述:DeFi年末市值為204億美元

*數據來自2021年1月1日,Coingecko.com2020年,加密行業見證了DeFi領域的迅速崛起,特別是在“DeFisummer”期間,DeFi的主導地位從0.9%迅速上升到4.6%。DeFi市值在高峰期間翻了12倍,達到196億美元。如果比特幣的統治地位下降,一股新的DeFi熱潮可能就在眼前。2、2020DeFi價格回報:DeFi代幣的正回報率高達近3000%

總體而言,DeFi代幣在2020年全年實現正收益,DeFi系代幣平均價格回報率達到718%,其中YFI和UMA分別以2788%和2422%的增長率領跑。值得注意的是,在2020年排名前10的DeFi代幣中,有6種是新入場者。大多數DeFi代幣的最大日平均跌幅為37%,而MKR在2020年最大日跌幅最嚴重,接近60%。3、DeFi生態系統簡述:事實證明,數據服務比交換和借貸更有價值為了了解DeFi領域中每個平臺的價值,我們將研究它們2020年的完全稀釋估值和市值增長,以說明它們產品和服務的重要性。

CMC數據:2022年初以來加密市場蒸發4700億美元:2月20日消息,CoinMarketCap提供的數據顯示,今年以來,加密貨幣市值從2022年1月1日的2.21萬億美元降至2022年2月20日的1.74萬億美元,下滑了21.25%,市場損失了4700億美元。(Finbold)[2022/2/21 10:04:30]

*FDV的百分比變化是從上市日期到2021年1月1日計算的。**上圖顯示了每個行業按市值劃分的3個類別的領先者-每個行業可能有3個以上。重量級的是與基礎設施相關的協議,為生態系統中的數據流動提供動力。緊隨其后的是貨幣市場相關服務,如去中心化交易所和借貸平臺。值得注意的是,隨著流動性挖礦模型的出現,去中心化交易所得到了迅速的采用。OKEx情報局注:FDV,即Fully-DilutedValue的簡稱,即完全攤薄估值,指的是數字資產的總供應量中的所有代幣都發行后的市值。4、DeFi生態系統簡述:復雜的DeFi協議正努力被采用

在整個生態系統中,衍生品平臺仍然沒有被更廣泛的社區充分利用。流動性挖礦提供商已獲得普及,但在繁榮期之后難以搶占顯著的市場份額,可能是由于不可持續的高收益和過度開采。另一個值得注意的新參與者是算法穩定幣,作為一個新的DeFi元素出現,不過它的可持續性還沒有得到證實。5、DeFi生態系統簡述:與傳統金融相比,DeFi的風險緩釋仍處于起步階段

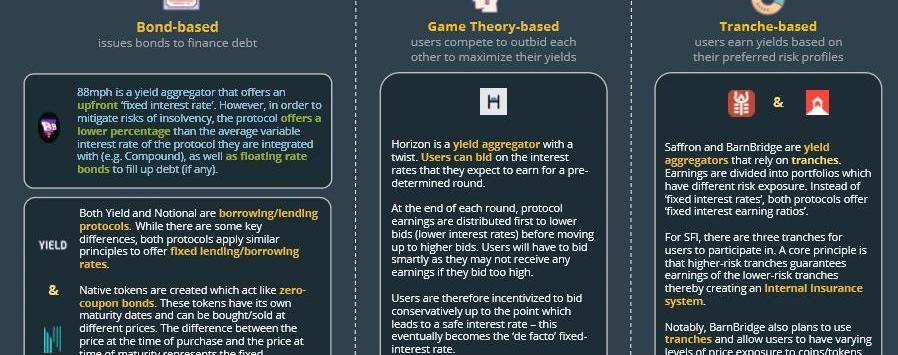

作為風險管理工具,保險、固定利率和ETF在傳統金融中規模巨大,但在DeFi中尚未獲得任何顯著的吸引力。這表明,DeFi用戶要么具有非常高的風險偏好,要么則這些風險管理工具尚未成熟。OKEx情報局注:RiskMitigation,即風險緩釋,指通過風險控制措施來降低風險的損失頻率或影響程度。6、2020年DeFi重大事件:DeFiSummer已成功在加密領域占據了重要的份額DeFi作為一個行業在2020年夏天蓬勃發展,誕生了價值數十億美元的協議,如Uniswap、Curve、Compound、Aave、Synthetix和deargenFinance。這進一步鞏固了以太坊作為領先智能合約平臺的地位。繼Chainlink之后,GraphProtocol利用DeFi季首次亮相,成為DeFi應用程序的核心基礎設施之一。1月3日,Curve發布;1月8日,Aave從ETHLend改名;3月23日,UniV2發布;6月15日,Compound推出流動性挖礦,開啟了DeFi盛夏;6月23日,Ampleforth啟動了流動性挖礦。作為第一個重新定價的代幣,其市值達到了6.88億美元的峰值。7月17日,YearnFinance順利推出;8月13日,CRV代幣發行;8月16日,Sushiswp推出,從Uniswap抽走了流動性;9月1日,EmptySetDollar項目啟動,點燃算法穩定幣的興奮;16日,UNI代幣空投,成為規模最大的一次用戶追溯獎勵。10月7日,首個通證化的DeFi指數DPI推出;12月3日,AaveV2發布;12月22日,GraphProtocol推出;12月25日,1inch空投。7、2020年DeFi協議開發:DeFi生態系統共損失1.21億美元給黑客2020年,在一些重大的DeFi黑客攻擊事件中,損失總額達1.21億美元。最大的DeFi黑客攻擊發生在HarvestFinance上,損失3400萬美元。與此同時,bZx僅在2020年就遭受了3次黑客攻擊,損失總計900萬美元。智能合約的不變性是一把雙刃劍,幾乎沒有追索權。用戶最好要了解與DeFi協議進行交互時的風險,并盡可能購買保險。8、固定利率協議:滿足對穩定可靠利率的需求隨著流動性挖礦的普及和借貸量的增加,對穩定可靠利率的需求也在不斷增長。在2020年第4季度,市場缺口導致了一類新協議的繁榮,這類協議稱為FixedInterestRate協議。

與傳統金融中定期存款形式出現的固定利率相比,FIRP充分利用了其潛在的貨幣結構,并提供了不同的激勵措施來維持利率。再加上智能合約技術的應用,FIRP能夠有效地轉移資本和部署資產,從而轉化為可變收益。這意味著一些FIRP要么提供“固定利率”,要么提供“固定利息收益率”。此外,還有一些FIRPS根本不提供固定利率,而是創造一個有利于固定利率的環境。FIRPs使用多種不同的方法來提供“固定利率”:如88mph、YIELD、Notional等基于債券,發行債券為債務融資;Horizon基于博弈論,用戶競相出價以最大化收益;SaffronFinance、BarnBridge則基于不同份額,用戶的收益基于其風險偏好狀況。

9、算法穩定幣:DeFi對非抵押穩定幣的創新形式穩定幣的創新使得穩定幣種類越來越多,當前DeFi領域的穩定幣主要分為法定抵押穩定幣、超額抵押穩定幣、算法穩定幣。

為了解決缺乏非抵押穩定幣的問題,有幾種協議試圖創建經過算法調整的穩定幣,以確保其價格保持在1美元。這些協議通常可以分為兩類:Rebase模型,如Ampleforth(AMPL);Seigniorage模型,如EmptySetDollar(ESD)。

交易所

1、前9大加密貨幣交易所:2020年CEX和DEX的交易量增長了4030億美元

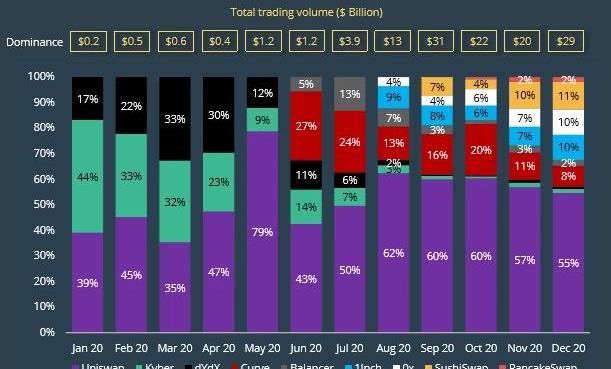

2020年,前9大中心化和去中心化交易所的交易額增長了4030億美元,達到5340億美元,增長幅度為307%。這一爆炸性增長主要是由占全年增長93%的中心化交易平臺推動的。不過,DEXs全年呈指數型增長了17989%,從1月份的1.63億美元增長到12月份的290億美元。盡管如此,去中心化交易平臺仍然落后于中心化交易平臺。2020年,排名前9位的DEX-CEX比率從1月份的0.12%穩步上升至9月份的10.74%,隨后12月份降至5.53%。2、前9大DEX:Uniswap保持領先地位,Kyber和dYdX的市場份額被新進入者蠶食

到2020年,DEX交易量以驚人的180倍速度從1.63億美元增長到12月的290億美元。Uniswap在整個2020年保持領先地位,成為12月交易量最大的貢獻者,交易額達160億美元。但是,Kyber和dYdX的份額顯著下降。總體而言,由于諸如Curve,Sushiswap,0x和Balancer等新加入者,DEX市場現在更具競爭力。3、衍生品交易所:比特幣永久掉期交易量在2020年達到驚人的3.5萬億美元排名前9位的衍生品交易所的比特幣永久掉期交易量從1月份的1400億美元增長到12月份的7440億美元,2020年增長531%。2020年11月和12月,比特幣交易量激增,與此同時,恰好比特幣3年來首次突破歷史高點。4、比特幣與其未平倉頭寸正相關,表明2020年市場看漲

*數據來源:CoinGecko。未平倉頭寸是針對前9名交易所的比特幣永久掉期交易進行衡量的2020年3月12日,當比特幣在一天內從8000美元跌至5000美元時,超過50%的未平倉頭寸被抹去,這表明市場參與者可能在多頭頭寸上過度持倉。2020年,市場情緒普遍樂觀——7月比特幣價格連續上漲之后,未平倉頭寸通常不會大幅下降,這表明市場參與者通常持有多頭頭寸。9月初、11月下旬,比特幣價格下跌似乎一再消滅了過度杠桿化的多頭頭寸,未平倉頭寸減少了10%–30%。

Tags:比特幣DEFIDEFEFI比特幣sv發行價definer幣幣幣情HyperDeflateScarcity DeFi

編者按:本文來自IOSG,Odaily星球日報經授權轉載。DeFi生態系統的復雜性日益增加,使普通用戶難以緊跟最新趨勢.

1900/1/1 0:00:00頭條 ETH上漲重回1400USDT上方OKEx行情顯示,ETH上漲重回1400USDT上方,現報1402USDT,24H漲幅6.22%.

1900/1/1 0:00:00原地址:https://andrewsteinwold.substack.com/p/-the-tiktokpinduoduo-of-nfts作者:AndrewSteinwold字數:1009譯.

1900/1/1 0:00:00作者|LatticeX基金會CSOJenniferJiang區塊鏈的監管歷來頗富爭議,也缺乏國際標準.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:LIESLEICHHOLZ,翻譯:Sherrie,Odaily星球日報經授權轉載。BTC在過去的一周里有所下跌,損失了近7%的價值.

1900/1/1 0:00:00撰文|Banach時間|2021.01.14出品|NEST愛好者獲作者授權發布一、區塊鏈的價值“鏈上要干什么?能干什么?”這是一個本質且核心、卻往往被淡化的問題.

1900/1/1 0:00:00