BTC/HKD+0.19%

BTC/HKD+0.19% ETH/HKD+0.48%

ETH/HKD+0.48% LTC/HKD+0.67%

LTC/HKD+0.67% ADA/HKD-0.5%

ADA/HKD-0.5% SOL/HKD+1.39%

SOL/HKD+1.39% XRP/HKD+0.5%

XRP/HKD+0.5%編者按:本文來自金色財經,Odaily星球日報經授權轉載。1月20日,Messari推特公布的數據顯示,以太坊超越比特幣成為加密領域最大的結算層,2020年結算量已突破10000億美元。以太坊在2020年的數據的確精彩,這10000億美元的的結算,來自交易所、借貸等資產交易相關業務。僅去中心化交易所在9月以來,單日交易量一直保持在5億美金,其中10月26日交易量峰值40億美元,進入2021年后,一直保持單日15億美金的交易量。當然這是因為BTC和ETH以及各種代幣價格成本增長的原因,但這也和在鏈上流通的資產總額有關。2020年至今,DeFi鎖倉資產,從9億美元增長到342億美元。

俄羅斯加密貨幣公司InDeFi計劃模仿MakerDAO的模式發行盧布穩定幣:9月14日消息,由英國《獨立報》投資人,俄羅斯前銀行家Alexander Lebedev創立的加密貨幣公司InDeFi計劃模仿MakerDAO的模式發行盧布穩定幣。InDeFi聯合創始人兼首席執行官Sergey Mendeleev表示,該穩定幣將使俄羅斯公民更容易使用國際加密貨幣交易所,并且可以在立法改變后通過加密貨幣與外國交易對手進行交易,該穩定幣價格將嚴格錨定盧布。InDeFi當前業務為提供穩定幣貸款工具。(CoinDesk)[2022/9/14 13:29:58]

Terra鏈上DeFi鎖倉量為147.6億美元:金色財經報道,據DefiLlama數據顯示,當前Terra鏈上DeFi鎖倉量為147.6億美元,在公鏈中仍排名第2位。目前,鎖倉量排名前5的公鏈分別為以太坊(1217.6億美元)、Terra(147.6億美元)、BSC(134.7億美元)、Avalanche(108億美元)、Fantom(95.2億美元)。[2022/2/15 9:52:48]

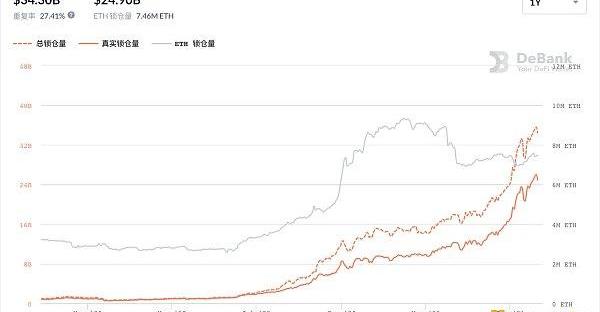

2020年至今以太坊上的Defi鎖倉量這其中有價格增長的因素,所以可以查看資產數量,2020年至今,以太坊Defi鎖倉的ETH,從2020年320萬枚10月份增長到930萬枚,2021年則回落到740萬枚左右。這很大原因上是因為Defi應用熱度的消退。從公鏈基礎貨幣的數量來看,就可以清晰找到更適合判斷鏈上行為的數據。這就和Defi應用表現的數據一樣,也需要去掉一些表象。例如在如今DeFi鎖倉的342億美元,其實際鎖倉只有249億左右,因此資產重復率約為27.41%。那這近28%的重復資產率,產生在哪里呢?我們可以通過分解幾種Defi模式得到。首先,Defi鎖倉,是鎖在一些合約中,如果想要資產不重復,那需要將鎖定的資產的價值不能遷移到其他資產里使用。例如我們把ETH和其他token直接鎖在Uniswap的AMM流動性資金池里。這也意味著使用AMM流動性資金池的去中心化交易所,會形成這樣的鎖倉。

機構級DeFi項目Flare Finance即將推出測試計劃:4月12日消息,基于Flare Network的機構級DeFi項目Flare Finance發推稱,即將開啟Flare Finance BETA Program(測試計劃),FlareMutual、FlareLoans、FlareMine也即將推出。[2021/4/12 20:10:23]

V神:DeFi用戶低估了智能合約的風險:在最近的播客節目中,以太坊創始人Vitalik Buterin稱,“DeFi還不錯,但不是一個應該倡導很多普通人把畢生積蓄投入其中的地方。我認為一個重要的問題是,很多人低估了智能合約的風險。它的利率比傳統銀行賬戶的利率要高很多,這意味著DeFi產品的風險也要大得多,“崩潰”的幾率也要高得多。”(Cointelegraph)[2020/7/29]

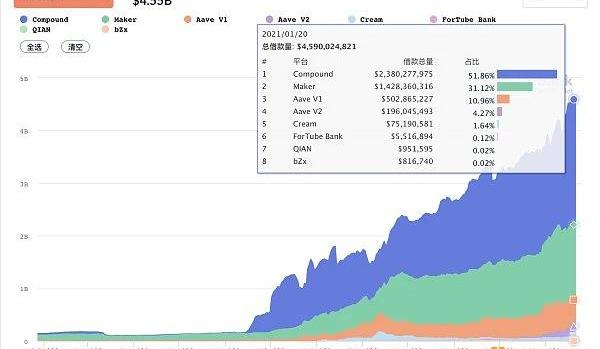

去中心化交易所的鎖倉量前5名除了這樣的流動性鎖倉外,更多的是Defi挖礦的鎖倉,為了增加資產的利用率,很多Defi挖礦的產品都開啟了多種組合資產的鎖倉。這就會形成很多的合成資產,而這些合成資產也就成為了Defi鎖倉重復率的締造者。例如,以太坊的借貸協議在2020年6月前,最多的是MakerDAO,占整個以太坊借貸總量的80%以上,6月后,Compound開始進行借貸挖礦,快速崛起,如今Compound已經占據以太坊借貸市場的50%,MakerDAO占30%。

借貸市場的占比變化而借貸市場僅有MakerDAO時,Defi鎖倉重復率低于10%,如今已超過27%。Compound和MakerDAO都是將以太坊等資產超額抵押后,拿到新的合成資產進行流動性交易。其本身在使用的時候,就會產生資產價值重復利用以及重復計算的可能。例如DAI-ETH的交易對已經是交易所AMM流動性池和defi鎖倉池的標配。而Compound抵押產生的cToken也已經廣泛在Defi鎖倉挖礦里使用。如果說我們去分析Defi鎖倉的資產重復率,我們可以以傳統金融的杠桿來理解。對于交易所來說,交易量是換手多次的表現,那使用的資產會縮減很多倍。Defi鎖倉也是如此,借貸產生的流動性資金,例如Compound的cToken,那就好像我們用銀行的固定存款的證明去得到新的證明,這個新的證明可以質押來去賺取更多的錢,一份固定的資產就產生了2多次的價值利用。這是很好利用資產流動性價值的解決方案,但從市場的規模看,是存在一定杠桿倍數的,也就是與Defi鎖倉的重復率意義相同。defi應用已經在不斷創造新成就,但隨著市場的擴大,我們還需要面對更多市場的實際情況,來盡力規避更多市場風險。

編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。什么是跨資產兌換?在Curve的池中,價值近似的資產組成一個池,不同池之間是相對孤立的.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:SHIRAZJAGATI,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:BENJAMINPIRUS,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自IPFS原力區,作者:tshi,星球日報經授權發布。Filecoin官方今天公布了一篇博客,揭示了Filecoin通證如何進入流通供應,以及不同利益相關者如何參與Filecoin.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,編譯:Wendy,星球日報經授權發布。你還在等待老牌“山寨幣季節”到來嗎?那你恐怕要錯過“DeFi季節”了.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:PengtaiXu,翻譯:Sherrie,Odaily星球日報經授權轉載.

1900/1/1 0:00:00