BTC/HKD+0.72%

BTC/HKD+0.72% ETH/HKD+0.84%

ETH/HKD+0.84% LTC/HKD-0.72%

LTC/HKD-0.72% ADA/HKD-0.37%

ADA/HKD-0.37% SOL/HKD+1.88%

SOL/HKD+1.88% XRP/HKD+0.35%

XRP/HKD+0.35%MXC抹茶內容中心出品文/吳鹽、苗苗、戈多Godot一、USDT增發頻繁,增發金額環比上漲700%

隨著加密行情的急速動蕩,穩定幣在2020年的增發與銷毀頻繁發生。尤其在市場行情波動最為激烈的3月份,增發與銷毀次數最多,增發數額也在該月份達到最高。以USDT為例,根據tokenview鏈上數據,截止2020年12月7日,USDT總共增發6892次,增發總金額為196.7億美元。其中2020年共增發3466次,占增發總次數的50.29%;增發總額為155.63億美元,占增發總金額的79.12%,相比2019年增發總額環比上漲7倍。于此同時,穩定幣整體市值也從3月份開始不斷激增。根據stablecoinindex數據,截止12月7日,穩定幣總市值已突破234億美元。

本文認為,導致穩定幣增發和市值增長的原因主要有四個:1.年初,加密市場出現暴跌行情,投資者在恐慌情緒下將風險資產換成避險資產,導致資金逃入穩定幣,推高了對穩定幣的市場需求。彼時,穩定幣USDT的市值從3月底的46億美元增加到5月份的88億美元,翻了一番,增長了191%。2.在市場下跌后,部分仍對BTC等加密資產持有信心的投資者回來抄底,以及部分機構交易者在期貨和現貨差價最大時回來套利,共同增加了對穩定幣的流動性要求。為應對穩定幣的流動性需求,增發成為最快手段,導致穩定幣整體市值不斷增長。3.8月至12月,DeFi流動性挖礦和BTC牛市掀起行業熱潮,抵押衍生品受歡迎程度激增,帶動主流幣價格上漲,看漲情緒涌動,場外資金攜帶現金儲備涌向穩定幣,以便在適當時機快速入場。導致穩定幣流動性增加。4.在全球資產深陷流動性危機的背景下,被稱為數字美元的穩定幣承載了一定的流動性需求,吸引圈外資金流入。同時,在全球面臨新冠病危機的背景下,跨境支付、匯款、轉賬成本變高,為跨境支付提供便利性的穩定幣吸引了部分圈外資金。增發作為“量化寬松”手段,一邊可以解決流動性問題一邊可以降低場外溢價率,將穩定幣保持在于美元1:1比率上。最終導致穩定幣整體市值上升,尤其在幣價急速波動的背景下,穩定幣市值上漲幅度尤為亮眼。二、機構偏愛DeFi動作不斷,對沖基金收益率高達441%

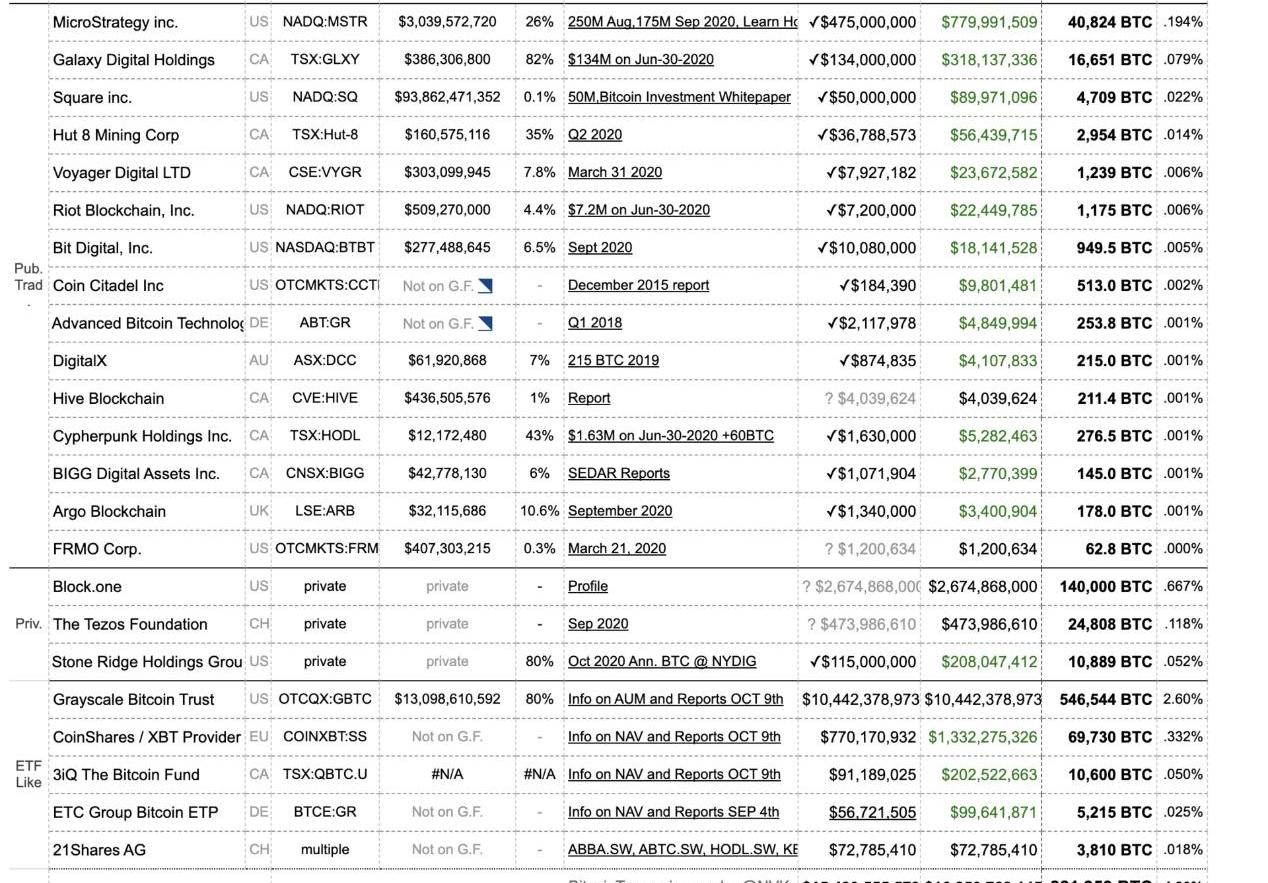

2020年以來,投資機構和上市公司加快了布局BTC的腳步。根據BitcoinTreasuries數據,目前,有大約88萬枚BTC由機構和上市公司持有,約占總量的4.20%,價值169億美元。其中包括美國軟件巨頭MicroStrategy、資產管理公司Grayscale和GalaxyDigital,以及JackDorsey的移動支付平臺Square。

隨著MicroStrategy9月份大筆購買BTC以來,上市公司所持有BTC的數量有所上升。這一趨勢意味著主流上市公司對BTC的興趣與日俱增,關注或持有BTC的同時,將其作為價值儲存手段以及對沖通脹的工具。投資機構更是動作不斷,本文梳理了2020年9月至今管理資金超過3億美元的機構的一些動作,從這些動作中可以大致看到他們對DeFi的偏愛。

MXC抹茶2月22日17:00上線TPT,開放USDT交易:據官方公告,2月22日17:00,MXC抹茶創新區上線TPT(TokenPocket),開放USDT交易,現已開放充值和提現。

資料顯示,TPT即TokenPocket Token,是TokenPocket生態中唯一的平臺通證,享有生態治理權。同時,TPT可在多種場景下流通,打通TokenPocket整個產品業務線。 注:數字資產是一種高風險的投資方式,請謹慎參與。[2021/2/22 17:39:04]

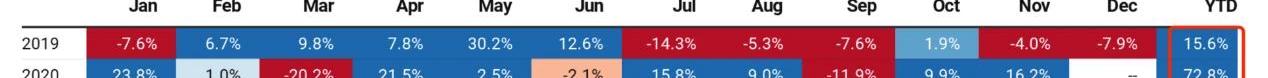

另外,根據NilssonHedge數據,2020年加密對沖基金的平均收益率高達72.8%,而2019年的平均收益率為15.6%,幾乎翻了5倍。

于此同時,股票對沖基金平均收益率為2.6%和5.7%:

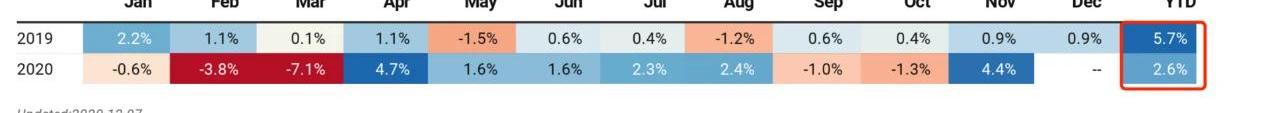

其中,2020年表現最好的top10加密對沖基金收益率高達233%-441%:

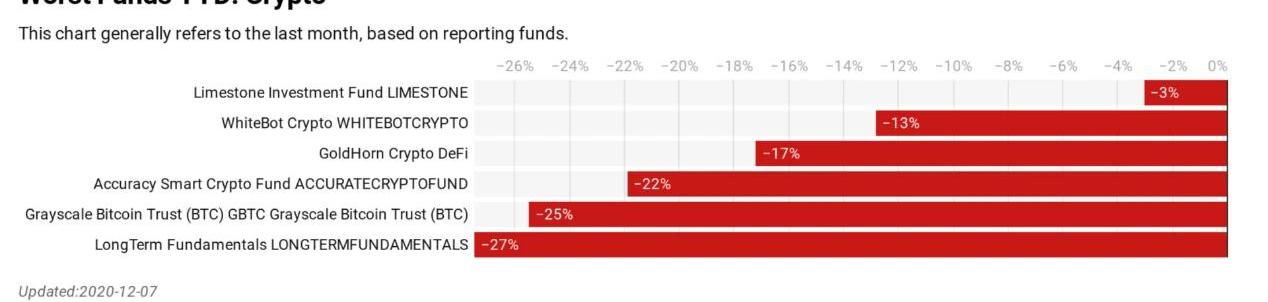

表現最糟糕的六只加密對沖基金收益率為-27%到-3%,其中包括灰度旗下的BTC基金,虧損25%:

機構投資者的數量也在持續增加,2019年共新增144家機構投資者,2020年共新增127家。

實際上,根據四大審計公司普華永道和艾爾伍德資產管理服務公司的調查,全球150家最大的加密對沖基金中,有63%是在2018年和2019年推出。相應的,從2018年到2019年底,全球加密貨幣基金的資金總額從10億美元增長至20億美元,到2020年底,這一數字已經翻了三倍。與主流資產類別相比,這些金額仍然很小,但增長率表明了該行業的發展方向。三、2020三個季度現貨期貨交易量均已超過去年四季度之和

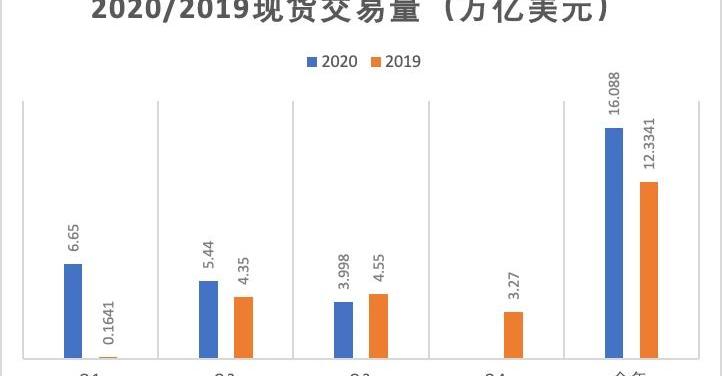

根據網絡數據,2020年前三個季度的現貨交易量已達16.088萬億美元,超過2019年四個季度的交易量之和。

其中日交易量最高達153.2億美元,同2019年最高點64.2億美元同比上漲138.63%。

MXC抹茶今日20時上線幣印礦池算力資產MARS和pBTC35A:據官方公告,1月16日20:00,MXC抹茶上線MARS(Mars Token)和pBTC35A(POW BTC-35W/T),開放USDT交易,充值提現已上線。1月16日-20日,移動端中部或網頁端“MX DeFi”上線MARS頭礦,可用USDT、BTC、ETH挖MARS。

資料顯示,Mars是Poolin (幣印新加坡)礦池結合標準化算力產品和流動性挖礦的一站式去中心化標準算力協議。該協議目前包括兩個代幣,分別為算力代幣 pBTC35A 和治理代幣 MARS。[2021/1/16 16:19:05]

2020年前三個季度的加密貨幣期貨合約交易量已達6.964萬億美元,超過2019年四個季度的交易量總額。

其中2020BTC期貨合約日交易量高達8291億美元,相比2019年最高點3347億美元同比上漲147.71%。

四、DeFi降臨,抵押、預言機、流動性挖礦概念先后爆發

盡管年初以來,DeFi資產的類型、數量、規模以及幣價得到了迅速發展與拉升。但本文認為,目前DeFi市場仍處在初級階段。1.合格抵押品不足,限制了DeFi的規模。2.盡管類似cToken、yToken的設計,在一定程度上,實現了抵押憑證流轉,但AMM資金池仍未能得到充足的利用,流動性仍未得到充足釋放。3.各衍生品的層級與利率未達成一致性與有效性,衍生品種類也仍有空間再豐富。4.DAO的治理投票模型較為簡單,缺少博弈論支撐,并未讓投票獲勝方在一定范圍內,承受失敗方的代價。所以,當某地址擁有較多治理代幣時,手中的權力也難以限制。綜上,本文認為,目前DeFi仍處于初級階段,衍生品種類、協議、DAO治理及流動性釋放等多方面,仍有較大的發展潛力及空間。2018年,伴隨ICO泡沫破滅,公鏈資產價格跳水,ETH從最高1419.96美元,最低跌至80.6美元,跌幅高達1661.7%。而后事實證明,高TPS公鏈如果沒有應用支撐,也顯得徒勞,公鏈概念被看衰,區塊鏈項目開始高舉所謂落地應用大旗,“鏈改”概念出現。事實上,在今年以前,Maker、Uniswap、Compound等鏈上DeFi應用已經出現,且鏈上鎖倉資產逐步增加,只是缺少爆發契機。從發展路徑來看,2019年是DeFi打下基礎的一年,2020年是DeFi爆發之年。2018年11月2日,HaydenAdams在推特上宣布Uniswap正式上線。2019年1月30日,wBTC上線。2019年4月,Compound在V2里,首次提出cToken的概念。2020年以來,預言機概念率先爆發。MXC抹茶數據顯示,LINK從元旦以來持續走強,“312”之后,價格從1.36USDT最高暴漲14.75倍,到達20.06USDT。NEST、UMA也于上線后暴漲48倍、32倍。5月,Compound發行COMP資產,超高抵押收益率吸引關注。隨著財富效應顯現,DeFi開始吸引資金關注,加之疫情影響,全球貨幣政策寬松,熱錢逐利流向回報高的領域。Uniswap、Cruve、Balancer等項目憑借AMM機制,引領流動性挖礦概念爆發,YFI憑借聚合概念成為百倍幣。AMPL、YAM推出Rebase機制。玉米、三文魚、壽司、酸黃瓜等挖礦資產紛紛登場,DeFi熱度達到高峰。

MXC抹茶FIL當前報價115 USDT:今日Filecoin主網于148,888區塊高度正式上線,據MXC抹茶價格顯示,FIL當前價格為115 USDT,24小時漲幅1551%。MXC抹茶現已支持FIL現貨、杠桿、ETF交易及PoS礦池服務。其中杠桿交易支持4倍多空杠桿,ETF交易支持3倍多空杠桿,PoS礦池支持鎖倉FIL挖礦Filecoin分叉幣FIC,當前鎖倉總額已突破1033萬USDT。此外,FIL永續合約即將上線。[2020/10/16]

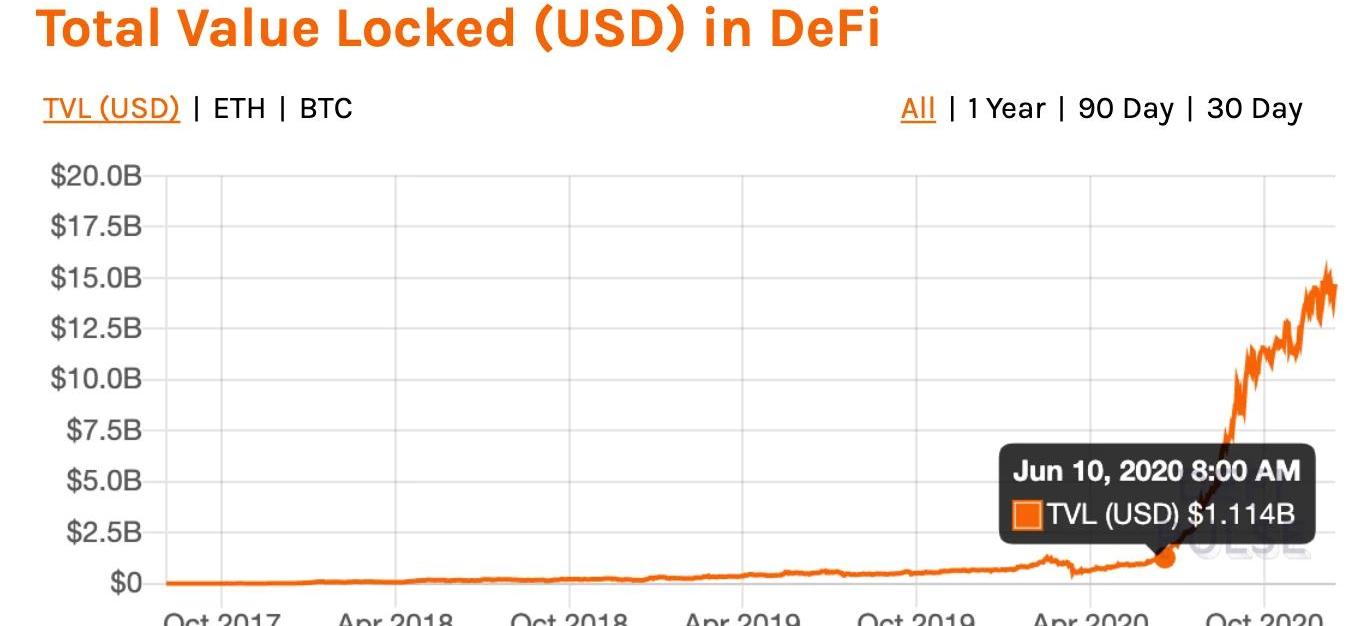

此后,雖然DeFi資產價格及熱度有所回落,但DeFiPulse數據顯示,鏈上鎖倉資產總值始終在穩步提升。DeFi留下了什么?

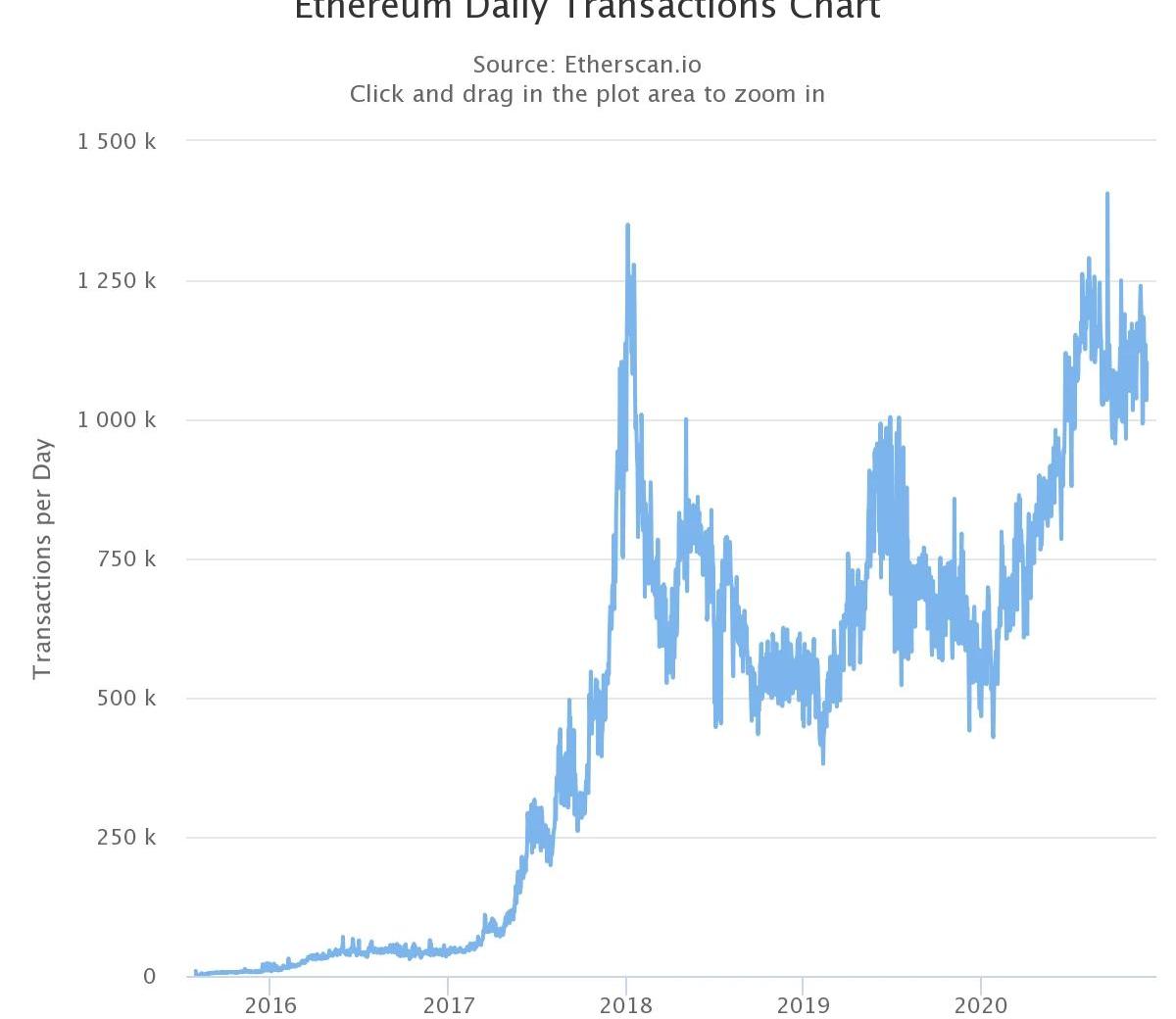

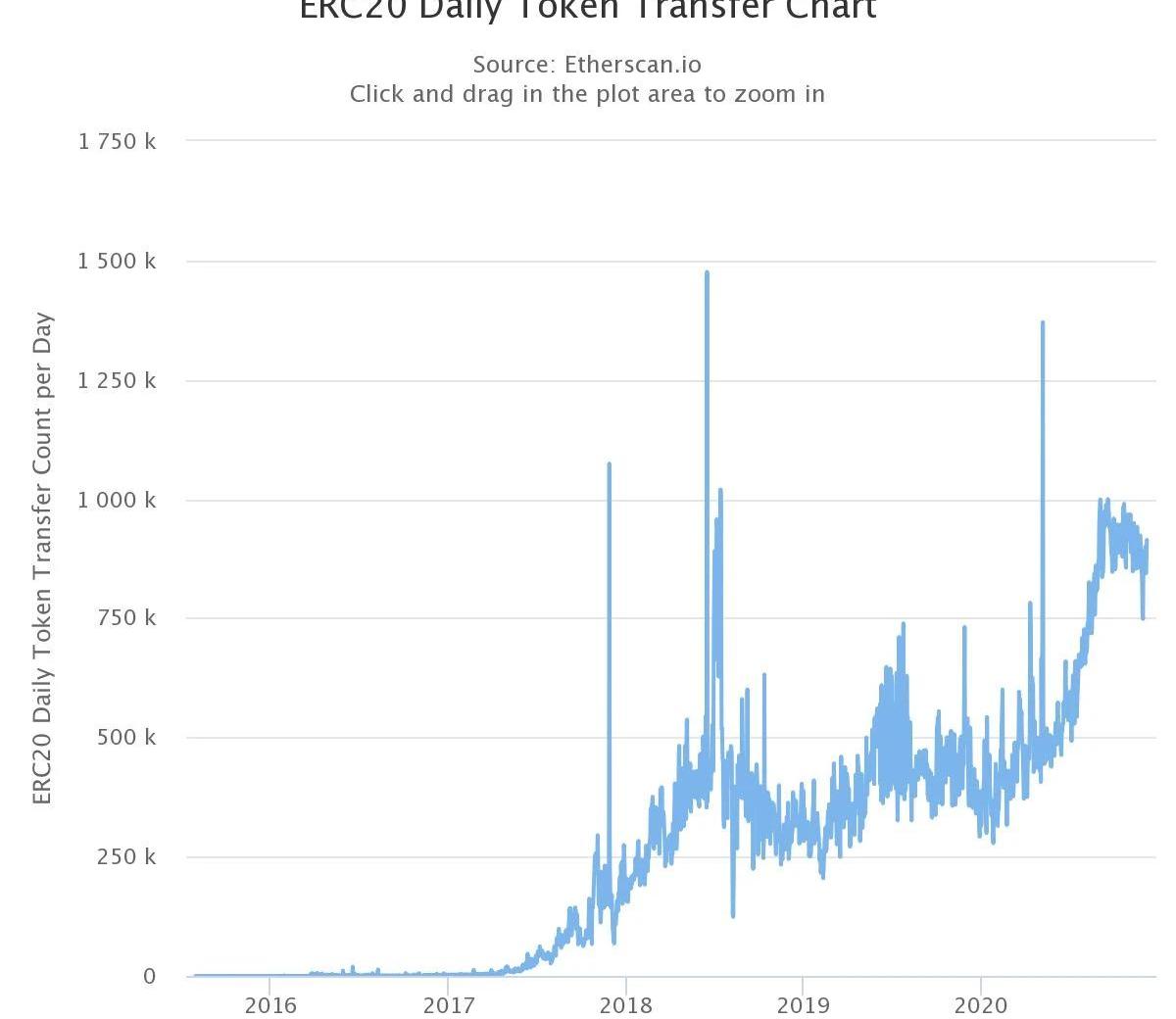

Etherscan數據顯示,以太坊每日轉賬數量,自2019年底以來穩步提升,到今年年底已經超過2017年底牛市水平。

以太坊鏈上ERC20通證每日轉賬數量,自2019年底以來也在穩步提升,并于今年第三、第四季度出現兩個峰值,目前有所回落。

以太坊鏈上轉賬每日使用GAS手續費數值,逐年創新高。2020年以太坊鏈上每日轉賬使用的GAS手續費,已經接近2018年日均的1倍。

從2015年主網上線以來,以太坊地址數量不斷增加,且自2018年斜率不斷提高增速加快。目前以太坊鏈上地址數量,已是2017年底牛市的5倍之多。除了“數據”,DeFi也在諸多方面為行業帶來了變化:1.去中心化同樣具備效率。我們認為,去中心化是一種組織形式,效率是指有用功率與驅動功率的比值。效率與做功快慢并無直接關系,而是指在給定投入條件下,能否最有效的利用資產,以滿足所需結果。據TheBlock10月5日消息,Uniswap9月交易量為154億美元,首次超過了Coinbase的136億美元。在上述評價條件下,Uniswap以去中心化的方式,在效率上超越了擁有上千名員工的、中心化的Coinbase。2.Token釋放了市場流動性。cToken、yToken、iToken等抵押或鑄幣憑證,可在多個DEX平臺實現流轉,事實上是以加杠桿的方式,實現抵押物價值的多次流轉,極大地提升了資金利用率及市場流動性,擴大了行業市場整體資本規模。3.DAO治理嘗試。自組織與公民社區的產生,是一個社會發展趨于成熟的標志,DAO治理對于鏈上金融來說亦是如此。持有治理資產,代表一種所有權。通過所有權區分,讓參與者直接進行分布式決策,避免中心化決策流上行下效時,遇到的信息偏差及盤剝。但目前,治理投票模型較為簡單,缺少博弈論支撐,并未讓投票獲勝方在一定范圍內,承受失敗方的代價。例如,英國有一種房屋互助保險,為自己房屋估值越高的投保者,每次需要分攤保險補償時,分攤的比例越高。這限制了在去中心化治理中,每個人都提高自己對真實資產價格的報價。4.社會化貨幣實驗。AMPL、YAM等項目,嘗試通過Rebase調整供需來錨定特定價格。CircleUBI更是通過社交化代幣的方式,進行嘗試。五、Token的創新

CAS上線MXC抹茶,最高漲幅715%:官方消息,今晚20時,CAS/USDT交易對上線MXC抹茶,開盤價格為0.00612 USDT ,最高報價0.0499 USDT ,最高漲幅715.35 %,現報0.028 USDT 。公開資料顯示,Cashaa成立于2016年,最初通過比特幣提供轉賬服務,2017年末,Cashaa開始為整個加密行業提供交易解決方案。CAS是Cashaa平臺通證,是Cashaa 生態的重要組成部分,可用于支付程序處理費,安裝費,交易費等。[2020/5/8]

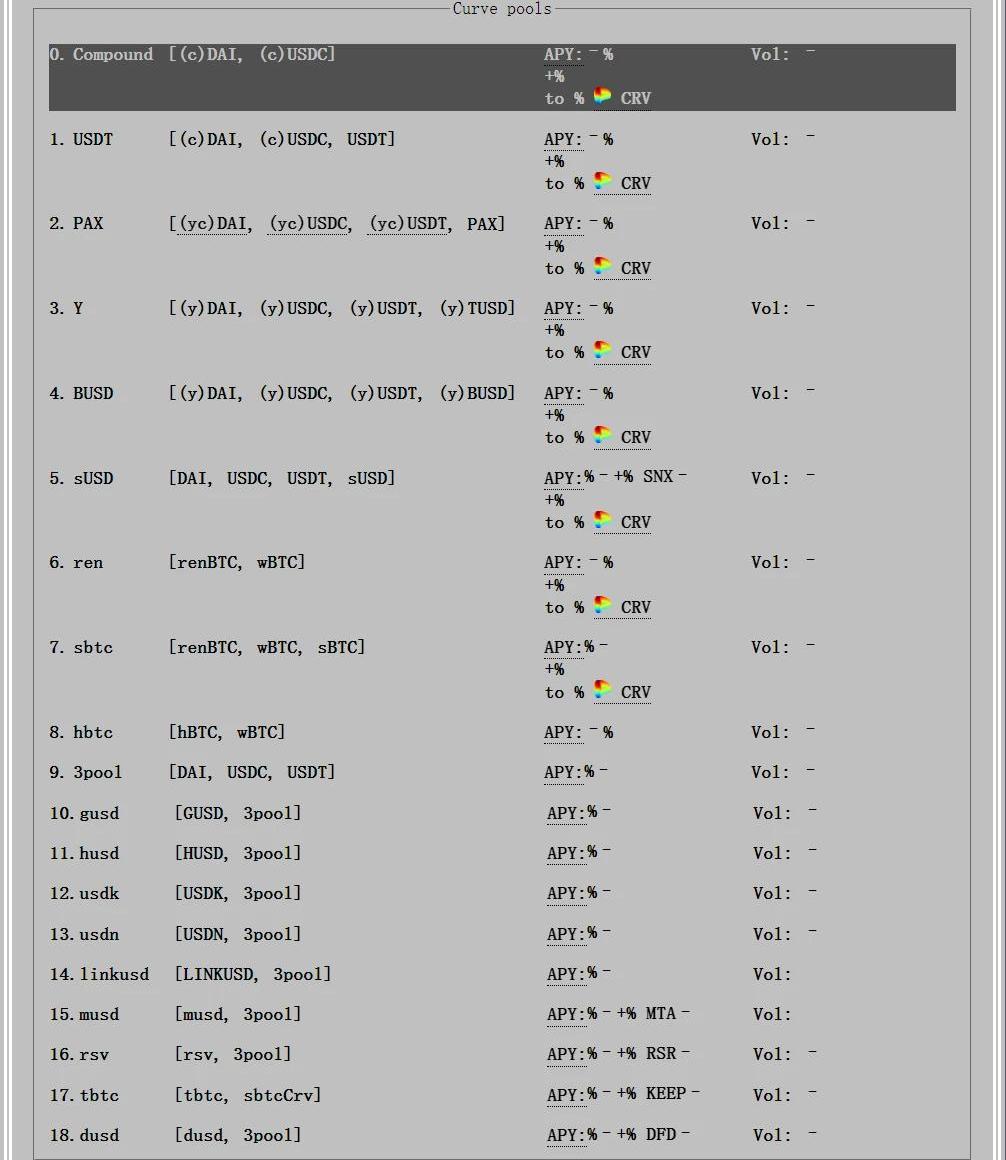

世界是由流動性創造的。1.跨平臺憑證流轉2019年4月,Compound首次提出cToken的概念,用戶在存入資產時獲得相當于憑證的cToken,該憑證可在市場流轉,在減弱資金借入、借出對平臺影響的同時,提高借入與借出方撮合效率。在cToken出現前,存入平臺的資產在解鎖后才可以繼續流通,且提現時會減少平臺資金池存量,影響流動性。2020年1月,AndreCronje創立yEarn.finance的前身iEarn.finance。yEarn.finance是DeFi聚合器,會自動幫用戶選擇當前收益率最高的DeFi協議投入資金。這一概念類似于,前幾年互聯網團購大戰中,出現的目錄網站,該網站會自動比對,多個團購網站對同一商品的報價,幫用戶選擇折扣最大的鏈接。而同為AC概念項目的Curve,在cToken的基礎上提出yToken理念,用戶在Compound抵押資產生成cToken,或在yEarn抵押生成yToken,可用cToken或yToken在Curve平臺提供流動性,獲得雙重收益,以自動化的方式,實現憑證在多個系統內流轉。

相當于用戶在銀行存款后,將銀行卡、存折此類存款憑證,放入其他金融平臺提供流動性,賺取收益。經濟學對貨幣的定義是,買賣雙方達成的契約,只能是雙方可接受的、能用于支付或者償還的物品,都可以作為貨幣。憑證的流轉,事實上拓寬了貨幣的邊界。2.跨鏈資產流通2019年1月30日,wBTC上線,將BTC帶到了以太坊上的DeFi世界。

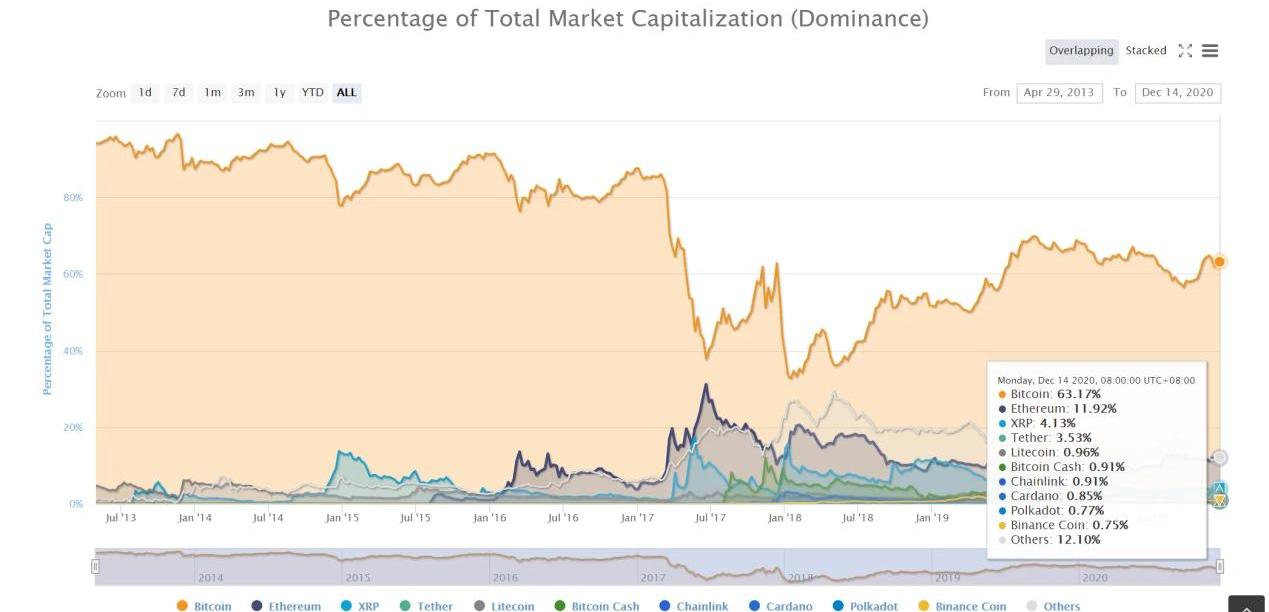

此前,以Maker為代表的抵押借貸項目,只接受ETH抵押,使得ETH流通市值大小直接決定了該DeFi項目資金池的天花板。2019年,Maker逐步開放多資產抵押,除ETH外,還接受OMG、REP等資產抵押。雖然正在逐步開放多資產抵押,但相對于成千上萬個形形色色的加密資產,Maker等DeFi項目支持的可抵押資產顯得非常少,原因是整個加密資產領域合格抵押品不足。wBTC的出現,則是以事實上的資產跨鏈形式,將BTC引入到了以太坊DeFi生態中。據CoinMarketCap12月14日22時數據,目前BTC流通市值超過3500億美元,占整個加密資產市場的63.17%。六、閃電貸成雙刃劍

公告 | MXC抹茶將于今日支持OGN、ANKR、GXC、XMX杠桿交易:據官方公告,MXC抹茶將于2月10日15時支持OGN/USDT、ANKR/USDT、GXC/USDT、XMX/USDT杠桿交易對。目前MXC抹茶杠桿交易已支持60個品種,其中包括BTC、BCH、BSV、ETC、DASH、ZEC等9個減半概念品種。MXC抹茶總部位于新加坡,目前已在數字資產交易、POS礦池、數字經濟研究、區塊鏈技術服務等業務上進行了布局及投資。詳情點擊原文。[2020/2/10]

2018年,Marble提出“閃電貸”(FlashLoan)概念,可利用智能合約的特性進行無抵押貸款,如果借款人不能償還,該交易將回滾,視作無效。由于借款、償還需要在一個區塊內完成,故稱“閃電貸”。閃電貸是套利工具,可幫助在DEX之間套利,拉平價差,并不是黑客的攻擊手段或者漏洞。由于可進行無抵押貸款,并在短時間內撬動大量資金。所以,閃電貸放大了DeFi協議在某方面的不足。

據不完全統計,自2019年6月,Synthetix首次遭遇閃電貸攻擊以來,共有約7個項目遭遇了9次閃電貸攻擊,其中Synthetix與bZx分別遭遇了兩次。總體而言,攻擊者利用DeFi資金池規模有限的特點,利用閃電貸借出大量資產,借此操縱市場價格,進行套利。值得注意的是,Maker曾發現過一起MakerDAO治理提案中的違規投票行為,后發現有攻擊者利用閃電貸借出資產后,購買大量MKR,參與MakerDao治理投票。本文認為,閃電貸是一次真正的、全新的金融與區塊鏈結合的嘗試。盡管目前,這個“嘗試”放大了DeFi的不足。但閃電貸所能實現的事情,是傳統金融利用互聯網所達不到的。閃電貸讓我們看到了區塊鏈所帶來的可能性。七、DeFi的TVL需求刺激了加密資產市場的回暖

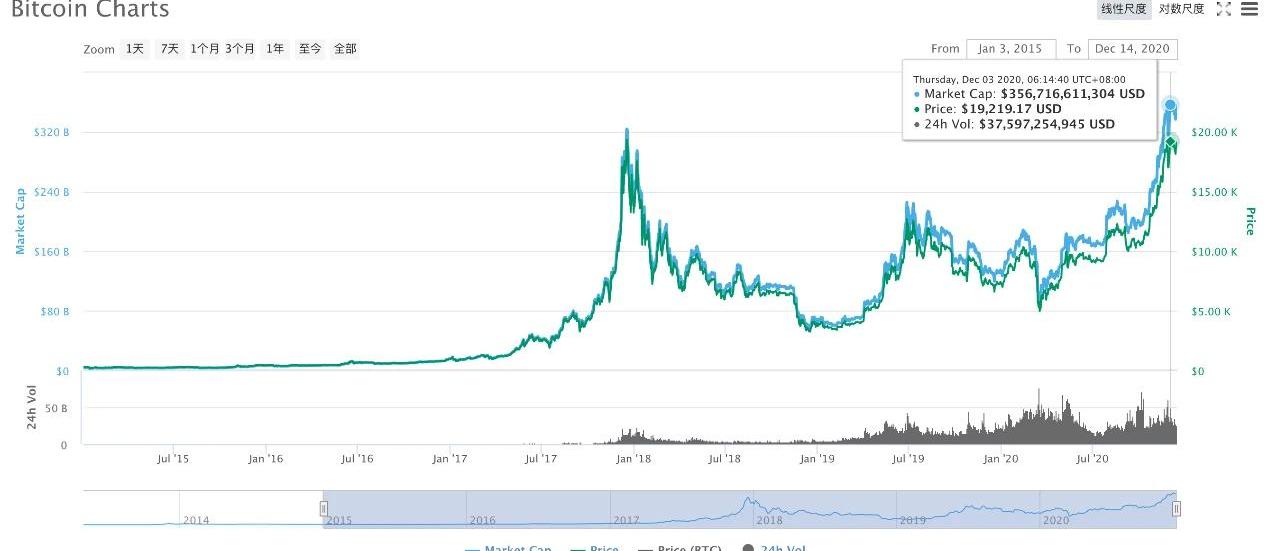

12月17日BTC突破了22000美元,達到了歷史最高點。概括來說,2020年的牛市,得益于三個基本支撐面。上半年312黑天鵝加速了加密資產市場的去泡沫化,隨后DeFi升溫促使市場回暖,下半年DeFi行情全面爆發;美元量化寬松導致BTC避險需求增加,以灰度公司為首的巨鯨們開始增持加密資產;Eth2.0啟動。本文將以三個方面來分析2020年BTC突破22000美元的基本面支撐。6月16日TVL為11.13億USDT,12月1日TVL達到148.74億USDT,近半年增長1236.38%。這得益于行業內基本面——DeFi基礎設施的完善。包括自動化做市商AMM、流動性挖礦、動態流動性池再平衡、智能資產管理、閃電貸、防御對策、代理聚合協議以及去中心化漏洞獎勵協議等基礎設施。

值得注意的是,盡管3月12日行業發生了有史以來最大的黑天鵝事件,但這并未對加密資產市場的技術研發造成任何影響,相反,熊市反而更容易讓行業內的項目踏實搞技術創新,為日后成為業內翹楚打牢基礎。我們回顧2017年下半年至2018年年中,加密資產市場更多充斥著FOMO和炒作。從另一個角度看,從BTC上一個歷史高點至今,2018年11月15日BCH分叉、2020年3月12日BTC暴跌等黑天鵝事件的發生也讓加密市場逐步去泡沫化。

從價格曲線上看,加密資產市場歷經曲折,比如從2018年11月15日BCH分叉開始,BTC連續暴跌,2020年3月12日再次暴跌,但得益于DeFi崛起的市場需求,灰度機構加持等諸多因素,BTC還是迎來了他歷史的第二春,突破2017年11月的峰值達到21961.98USDT。

八、灰度持倉表象背后,美元量化寬松導致BTC避險需求增加

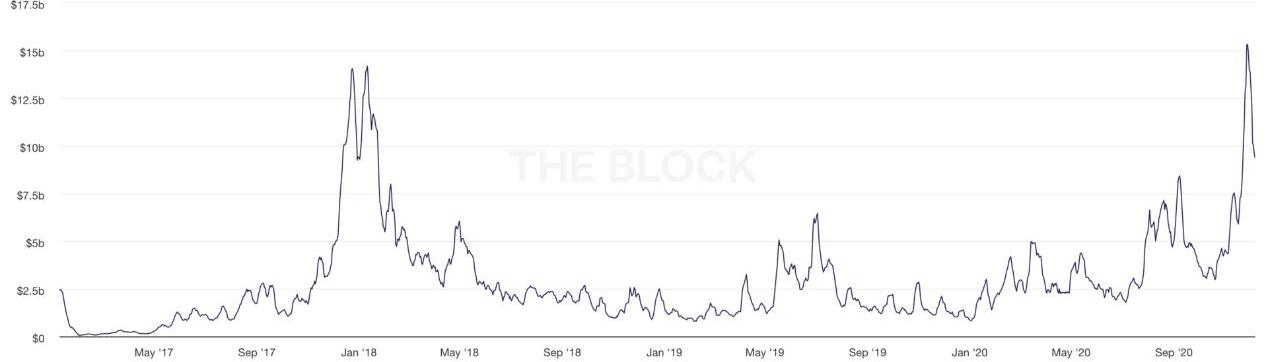

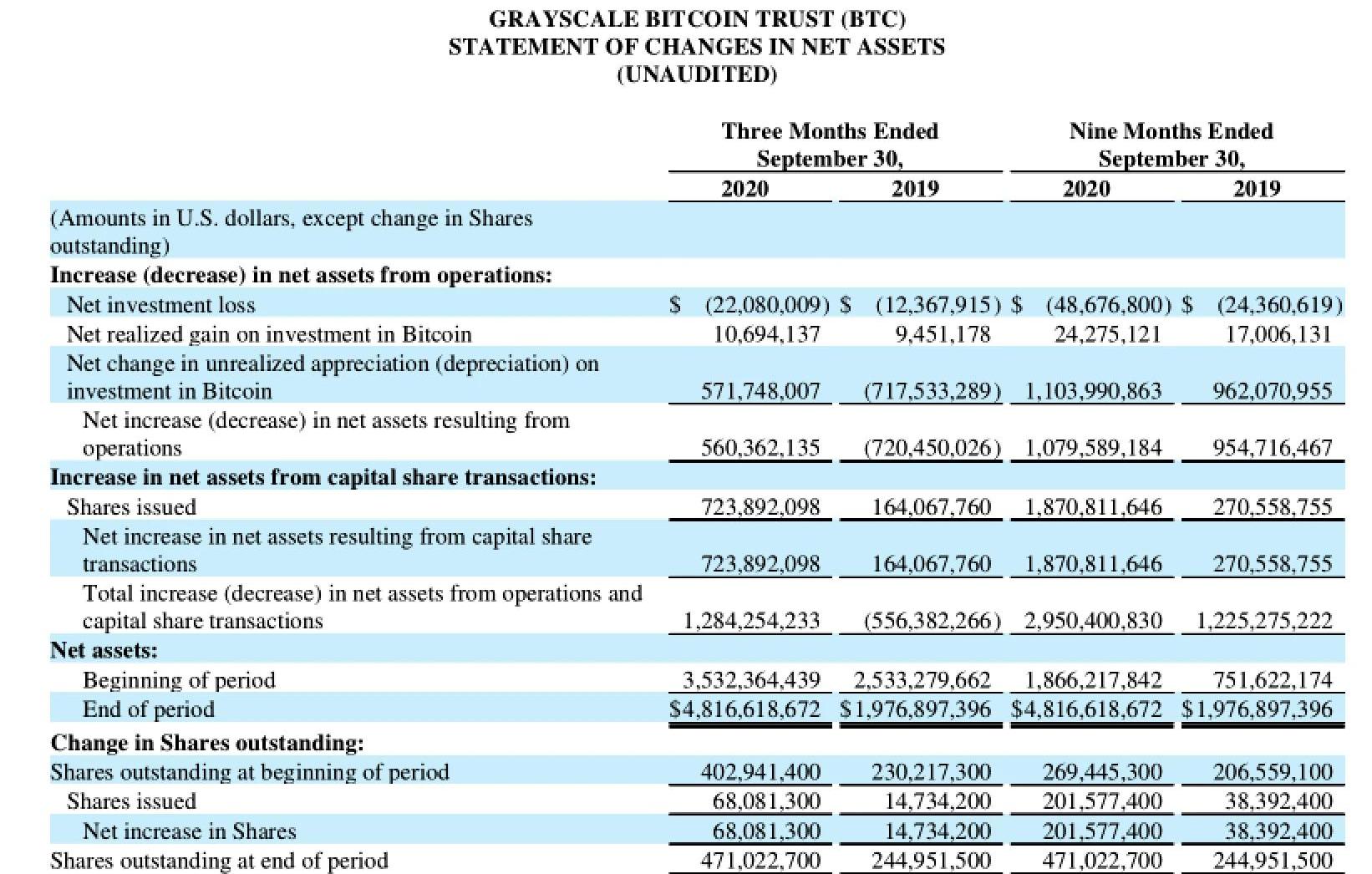

如果說,DeFi在Q2季度促進了加密資產市場的回暖,那么從Q3開始,灰度信托管理資產的增長對加密市場的影響開始凸顯。BTC從6月初截止至12月14日,累計漲幅達到101.03%。2013年,灰度公司成立之初就推出了BTC信托產品GBTC。GBTC持倉量大幅增加,始于2020年Q2。據灰度公司季報,灰度Q3加密資產管理規模約48.16億美元,較Q2則增長12.84億美元,同比增長36.35%,環比增長143.72%。截止12月14日,灰度公司數字資產管理總規模達127.03億美元。灰度公司本身不持有BTC,僅提供加密資產信托服務,目前包含GBTC、BCHG、ETHE、ETCG、ZEN、LTCN、LXM、XRP、ZEC九個信托產品。

我們可以思考:為什么這個時間節點,灰度公司管理資產開始大規模增長?從整個外部市場的大基本面來看,BTC的避險屬性在美國的量化寬松政策下凸顯。整個2020年,美國為了刺激經濟增長,大規模增發美元和債券,過去34周內總計放水了達18萬億美元的基礎貨幣流動性和經濟刺激方案。截止今年9月一財年,美國財政赤字增至3倍,達到逾3萬億美元。2020年3月20日,美元指數為103.01,12月14日為90.63,跌幅約為13.66%。

12月1日,灰度公司再次投放廣告,意在提醒人們,是時候拋掉過往、拋掉黃金,去投資BTC了,在數字世界里,黃金則是一種拖累你的投資產品。盡管我們并不認同該觀點,但作為投資品,BTC確實是黃金的補充,而不是替代。在無限QE的大環境下,勞動力、自然資源、硬資產是實現資產保值的幾種方式,而BTC作為新興的硬資產,無疑具備黃金所沒有的優勢,如隱私性和便捷性。九、Eth2.0啟動將加密資產市場推向高點

Eth2.0的啟動,不論對于加密市場還是對于以太坊而言,都是一個里程碑事件。12月1日,ETH2.0正式啟動。Eth2.0啟動后,以太坊網絡產生兩條鏈,一條是PoW鏈,代幣為ETH,一條是PoS鏈,代幣BETH。信標鏈將與Eth1.x相互獨立,不具有任何功能,Eth1.x鏈按照原有的PoW機制出塊,信標鏈按照PoS機制出塊。此時,Eth1.x代幣ETH將和ETH2.0階段信標鏈上的代幣BETH在各自的鏈上共存。BeaconChain為Eth2.1分片階段做準備,期間涉及驗證人管理,驗證人資金管理;隨機數生成器;隨機挑選區塊生產者;組成驗證者委員會,對提議區塊進行投票;驗證人的獎勵和處罰等。Eth2.0啟動后,MXC抹茶、Coinbase、火幣等交易平臺紛紛宣布支持用戶進行ETH的質押。中心化交易平臺的參與,解決了用戶的32枚ETH最低質押門檻問題。值得注意的是,用戶可以將通過智能合約將ETH單向兌換為BETH,也可以選擇不兌換,但不可反向兌換;用戶在PoW鏈上將ETH鎖進相關的合約,可以獲得參與信標鏈的驗證者資格,并得到BETH獎勵,但在信標鏈上,新的BETH無法退回到PoW鏈上。在信標鏈上參與Staking獲得收益,最低參與門檻為32x個ETH才能成為驗證者,且凍結期可能達1-2年,甚至更久,中途不能贖回,具體凍結時間由Eth2.0的進展決定。etherchain數據顯示,截止12月10日17:00,以太坊存款合約地址0x00000000219ab540356cbb839cbe05303d7705faETH抵押數量為1331873枚,總價值7.5億美元,占當前ETH總市值的1.16%。

根據MXC抹茶交易數據,自11月3日至12月17日,ETH從370.6USDT上漲至最高652USDT,44日累計最高漲幅達到75.93%。盡管今年加密資產行情啟動,先得益于DeFi的爆發,但毋庸置疑,第四季度加密資產的上漲,得益于灰度公司管理資產的增長、Eth2.0啟動兩個基本面,以及帶來的加密資產供需關系的改變,比如質押ETH的購買需求。綜上,一方面,得益于DeFi的爆發,DEX和CEX實現了去中心化和中心化市場的貫通,讓原本各自循環的一級市場和二級市場形成了雙循環。DeFi賽道中,分為農民、二級市場交易員、DEX和CEX。一個DeFi項目火爆后,必然在二級市場產生交易需求,二級市場交易員在CEX上獲得利潤。某個DeFi項目的資產在即上線DEX前后,會有大量的二級市場交易員在DEX上以較低的價格從農民手中購買DeFi項目資產,此時農民作為生產者/供應方,將挖到的DeFi項目資產賣出獲利。二級市場交易員買到某資產后,伺機等待該資產達到一定漲幅時,再以較高的價格在CEX上賣給其他交易員,此時,前者在二級市場又充當批發代理的角色。在這個過程中,DEX、農民、CEX、二級市場交易員均為受益方,CEX和DEX則充當了交易服務的角色,獲得了大量的流量。另一方面,DeFi的火爆和其參與門檻成鮮明的反差。兩個對立的因素也直接催生中心化交易平臺對DeFi挖礦產品的創新。交易平臺代用戶參與流動性挖礦,一方面可以降低用戶的DeFi挖礦門檻,另一方面交易平臺本身可以獲取DeFi用戶流量以及挖礦手續費收益。三大交易平臺以及MXC抹茶均推出流動性挖礦產品,如幣安的幣安寶、火幣的挖礦寶以及MXC抹茶的DeFi挖礦寶和MXDeFi。同時,由于流動性挖礦存在無常損失風險,MXC抹茶推出相關產品后,迅速增加了「無常損失代償」制度,降低用戶挖礦風險。此外,盡管Eth1.x的交易速度慢、轉賬手續費高昂等問題飽受詬病,但依然保持除BTC網絡外的公鏈霸主地位。今年,波卡主網啟動、平行鏈測試網資產跨鏈轉賬成功,是行業內比較重大的事件,但并未對加密資產市場帶來行情。或可預見,波卡真正實現不同網絡的資產、價值信息交互,有可能成為加密資產市場的下一個起點。同時,從大的基本面看,BTC的價值增長,將越來越取決于經濟大環境下其資產保值屬性的加強。

Odaily星球日報譯者|念銀思唐 摘要: -英國金融行為監管局今天延長了加密公司注冊的最后期限。-未在FCA注冊的加密公司有失去業務的風險.

1900/1/1 0:00:00編者按:本文來自彩云區塊鏈,Odaily星球日報經授權轉載。目前,比特幣氣勢如虹的漲勢已經趨于平靜.

1900/1/1 0:00:00編者按:本文來自威廉閑談,作者:陳威廉,Odaily星球日報經授權轉載。昨天真是一個非常美妙的日子,我整整做了一天的廢人。真的,啥也沒干,就那么過了一天.

1900/1/1 0:00:002020.12.28第49期本期關鍵字比特幣突破2.8萬美元、MicroStrategy再次購入近3萬枚BTC、1inch圣誕空投、27萬個Ledger客戶信息泄露、SEC對Ripple提起訴訟.

1900/1/1 0:00:00編者按:本文來自智本社,作者:清和智本社社長,Odaily星球日報經授權轉載。2020年底,比特幣重回巔峰,價格再創新高.

1900/1/1 0:00:00本文來自:哈希派,作者:哈希派分析團隊,星球日報經授權轉發。金色財經合約行情分析 | 市場行情低迷,日K多條均線粘合:據火幣BTC永續合約行情顯示,截至今日19:00(GMT+8),BTC價格暫.

1900/1/1 0:00:00