BTC/HKD+0.6%

BTC/HKD+0.6% ETH/HKD+0.47%

ETH/HKD+0.47% LTC/HKD-0.41%

LTC/HKD-0.41% ADA/HKD+0.18%

ADA/HKD+0.18% SOL/HKD-0.06%

SOL/HKD-0.06% XRP/HKD-0.01%

XRP/HKD-0.01%墨客/吉米AMPL,一個月持有漲幅88倍收益!相信經歷過2020年7-9月的DeFi牛市的人都不會對AMPL感到陌生。而錯過了AMPL的你,不會想到在后面還會繼續錯過BASE、ESD、BasisCash等一系列讓人繼續暴富的算法穩定幣項目。而依然還有很多人對算法穩定幣一頭霧水,畢竟DeFi的操作門檻太高了。沒時間解釋了,快上車!跟墨客一起感受算法穩定幣不穩定的快樂吧。

1代祖師爺AMPL

AMPL是第一代算法穩定幣。

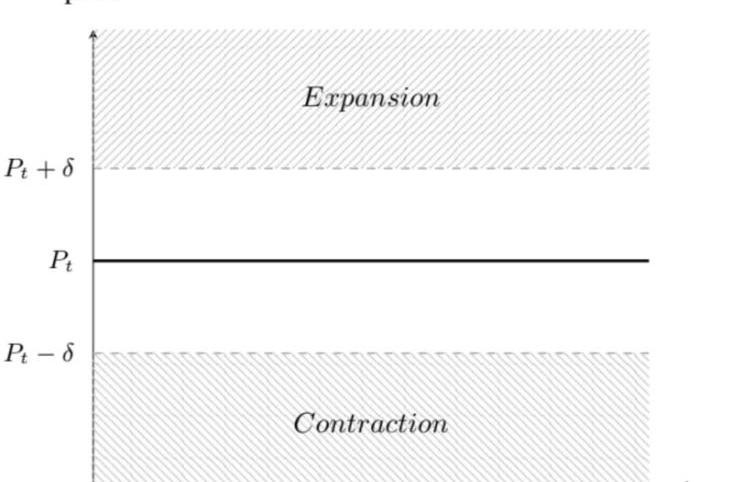

AMPL以IEO方式于2019年6月在Bitfinex交易所發行。自結束IEO之后,AMPL的價格表現平平無奇,直到2020年6月宣布開啟了其流動性挖礦計劃—間歇泉(Geyser),伴隨著Defi的熱度不斷升高,其市值在2020年竟達到2500x的漲幅。AMPL被設計為與美元錨定的資產,通過Rebase算法來調節代幣的供應量以保證其價格的錨定,這種「彈性供應」加密貨幣的Rebase機制如下:如果Pc<Pt-δ,貨幣供應量收縮,所有錢包余額的數量將按比例減少。如果Pc>Pt+δ,貨幣供應量擴張,所有錢包余額的數量將按比例增加。如果Pc在,不發生Rebase,貨幣供應量將不發生變化。目標價格Pt,閾值δ以及當前價格Pc。目標價格Pt是根據2019年消費價格指數CPI確定的,當前Pt=1.021,而AMPL的當前價格Pc由市場上多個預言機報價的加權平均數確定。

Bitcoin Advisory創始人:比特幣可靠的同時又不穩定:比特幣咨詢公司Bitcoin Advisory創始人Pierre Rochard剛剛發推稱,比特幣可靠的同時又不穩定。[2020/8/20]

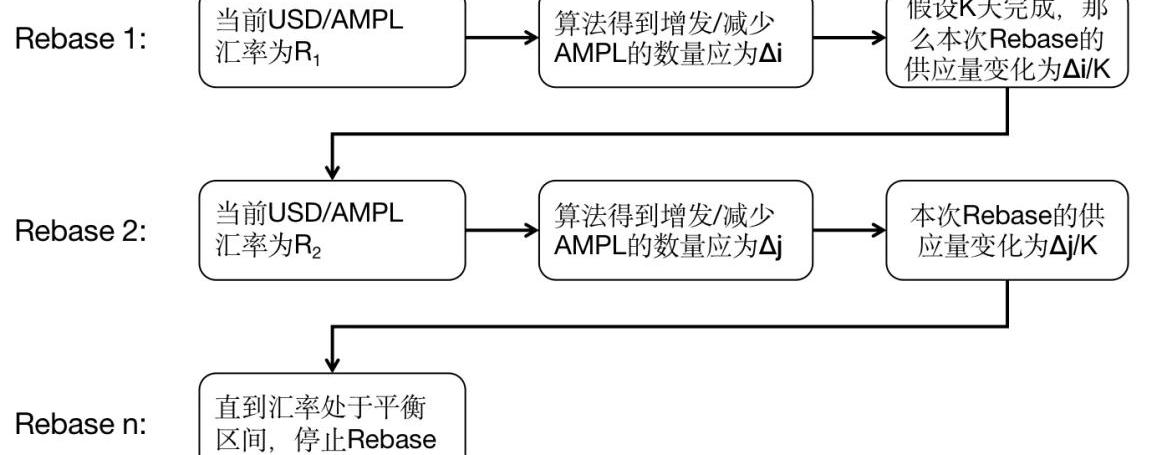

Rebase的價格區間Rebase并非稀釋,因為所有賬戶余額按比例調整,無論是正向調整還是負向調整。所以用戶持有的AMPL占總量的比例并不會發生改變。分級調整供應量機制:當發生Rebase時,AMPLeforth協議會根據當前價格算出目標供應量,并且為了避免過度校正,該協議不會一次將供應量調節到目標值,而是采取分級調整供應量策略。其具體流程如下圖:

分級調整供應量機制以上簡單的韭菜說明就是:AMPL超過1U,就會增發,把價格打回1U;AMPL價格跌破1U,就會通縮,把價格拉回1U。AMPL其實不能算是算法穩定幣。AMPL準確的定義應該是彈性供應的數字貨幣。AMPL也確實不穩定。因為人性的問題,當增發的時候,由于市場的滯后性,價格是不會立刻修正的,而這個時候持有人的幣又增加了,變成持有人幣多價漲的雙重獲利情況,這極大的刺激持有人繼續持有,跟吸引新資金的進入。只要共識沒有破滅,市值的成長會倍數于資金的流入。但是反過來,當幣價跌破1的時候,就會出現通縮,此時對于持有人來說面臨幣少價跌的雙重虧損情況,這會極大的刺激持有人賣出,遏制新資金的進入。AMPL的機制在人性的扭曲下,比起穩定幣,更像拆分盤。這套機制是非常需要FOMO情緒的。實際上墨客在2019年參加了AMPL在Bitfinex的IEO,就看懂了這套機制,但是由于當時無人Fomo導致機制的正螺旋失效。在AMPL于2020年上線Uniswap后,實際上由于AMMDEX的恒定積公式,并且AMPL的數量在Rebase的時候是包含了Uniswap的LP池的,導致在每天Rebase的瞬間,價格也會跟著立即修正。但是人性的力量遠遠的戰勝了這種修正,韭菜們反而認為便宜了,繼續買入,帶來了更多的買盤。點石成金的不是機制,而是被機制誘導出來的Fomo情緒。在AMPL爆火之后有大量的仿盤,在AMPL的基礎上修改了錨定對象,調整周期或者進行了其他微創新。RMPL、XMPL、TMPL、REBASE、xBTC、sBTC等大量的仿盤噴涌而出。在12月爆火的BASE主要做了兩點改變:1、把Rebase的分級調整改為立刻調整,就變成了加速版的AMPL,帶給人極大的刺激。2、錨定加密市場的市值帶來更大的波動性,而波動性使得Rebase更加頻繁劇烈,加劇了博弈。Base這個改動不禁讓人想起2018年的去中心化菠菜的分紅,也是從周到天再到小時,刺激頻率不斷加快。Rebase的不是幣,是大腦的電擊按鈕,多巴胺快感萬歲!Rebase非常成功,以至于YAM這樣不以算法穩定幣為目標的項目,也借鑒了Rebase的機制。AMPL及它的仿盤子孫們都算第一代算法穩定幣。1.5代:ESD

聲音 | 褚康:BTC內在的強烈需求性和不穩定的國際大環境,都會讓BTC的價值在長期有極充足的上漲空間:美國證券交易委員會(SEC)已將10月13日定為批準Bitwise Investments比特幣ETF的最后期限。針對此事,金色財經采訪了犇睿資本創始合伙人褚康,褚康表示,不能對批準寄予較高的期望,批準的概率不是很大。ETF是為普通投資者提供安全進入比特幣投資領域的機會,這就要看市場的風險和有效性。

風險上,市場共識短期內比較弱,即二級市場價格在第四季度阻力會比較大,Libra這種有全球影響力的項目短期內的不確定性還太高,不能帶來實質性利好。

有效性上,看主要金融地區的監管,不管是如今數量上更多的合規交易所,還是9月份的Bakkt期貨,交易量都沒有達到預期,反而展示了一個“低效的市場”。

需要明確的是,ETF只會在關鍵時刻錦上添花,但BTC內在的強烈需求性,和不穩定的國際大環境,都會讓BTC的價值在長期有極充足的上漲空間,從這個角度講,ETF只是時間問題。[2019/10/9]

ESD目前是算法穩定幣里面市值第二的幣種,它的形態介于1代AMPL與2代BasisCash之間,所以我們定義為1.5代。

聲音 | 加密貨幣分析師Willy Woo:比特幣換手量非常不穩定 表明還未觸底:加密貨幣分析師Willy Woo近日發推文稱,比特幣要進入底部,要求換手量變得穩定,但目前比特幣換手量是非常不穩定的,這相當于熊市中期,表明比特幣價格還未到底部。[2019/1/16]

ESD在AMPL的基礎上做了如下改進:1、Rebase后,如果是增發代幣的,增發的代幣不是像AMPL一樣直接平均分發給AMPL的持有人。ESD持有人需要質押才能獲得新增發的ESD。有兩種質押模式,質押單幣ESD進DAO,DAO會獲得新分配的ESD的77.5%,解鎖需要15個epoch;或者質押ESD-USDC-LP進LPRewardPool,該池子會獲得新分配ESD的20%,解鎖需要5個epoch。這個設計巧妙的地方在需要ESD持有人通過提供流動性,或者降低自己的流動性,才能獲得獎勵,不是“不勞而獲”,這樣降低了拋壓,提高了ESD的穩定性。并且Uniswap的ESD-USDC池中的ESD數量不會受到Rebase影響,更容易驅動正循環。墨客認為這是一個比AMPL更優秀的設計。2、Rebase后,如果是需要通縮的,不進行通縮,通過債券的方式吸收市場上多余的流動性,這些多余的流動性買入Coupon,而Coupon對于購買人的價值在于當ESD重新增發的時候,會優先分配給Coupon的持有人。值得注意的是Coupon是有一個月的時限的,當時限到了之后沒有進行增發就會作廢。盡管社區認為這是一個阻礙用戶進入的機制。但是對于系統來說,這也是另外一種程度的修正。債券這種模型實際上是用未來的收益填補現在的虧空。債券購買人通過犧牲自己的流動性拯救系統的虧空,并且獲得未來的獎勵。Basis的設計里面被人詬病一點就是,當遇到極端行情的時候,通縮再通縮時,如果產生大量的債券,系統可能無法靠自我修復產生正向的Rebase去填補這些債券的虧空。大量的虧空會使新入場的資金覺得恐慌。給債券一個DeadTime或許是一個方法。2代:BasisCash

聲音 | PeckShield預警: 今晚ETC公鏈算力暴漲 出塊獎勵不一致導致主鏈極不穩定:今天晚間,PeckShield態勢感知平臺監測到ETC公鏈算力出現大幅波動。初步原因為,ETC出塊獎勵不一致引發劇烈震蕩,PeckShield安全人員還在持續跟進分析。在ETC公鏈穩定之前存在未知安全風險,PeckShield在此強烈建議相關數字貨幣交易所和用戶暫停充提幣業務,同時保持警惕狀態。[2019/1/14]

BasisCash是第二代的算法穩定幣。它其實并不算一個新玩意。Basis是一個算法穩定幣項目,在2018年融資超過1億美元,最初名為Basecoin,后來因為美國SEC監管的問題退幣。

BasisCash借鑒了Basis的設計,并在其基礎上采用了YFI的公平分發模型。BasisCash協議包括三個代幣,BasisShare和BasisBond旨在將BasisCash朝1美元的價格移動。它用三種代幣實現通脹和通縮:BAC對標現實生活中的美元,BAS對標擁有美聯儲投票權和分紅權的股票,BAB對標美元債券,同時針對ESD債券設計導致的僵持問題引入了債券分紅。其機制如下:當BasisCash的交易價格低于1美元時,用戶將能夠以BAC*BAC的價格購買BasisBonds債券,以此來保證BAC價格的穩定。購買的債券在BAC的價格高于1美元時可以以1:1的比例贖回。當BasisCash的交易價格高于1美元時,合約將先通過贖回BasisBonds債券以調節BAC的價格,若此時BAC的價格仍然高于1美元,合約將會鑄造新的BAC,優先贖回BAB,然后分配給質押BAS在Boardroom的用戶。在YFI的分發模型里面,我們把存入穩定幣產出YFI的池叫做1池,把存入YFI-DAI-LP叫做2池。而BasisCash的模型是有5個穩定幣組成的1池,持續5天,然后2池為BAC-DAI-LP產出BAS,3池為BAS-DAI-LP產出BAS。2池與3池產出周期1年。質押BAS是可以獲得增發的BAC獎勵的。我們就會發現兩個鏈路:持有BAC做市產出BAS;持有BAS質押分紅BAC。這不就是“梯云縱”么,左腳踩右腳,右腳踩左腳,Tothemoon電梯,內循環俄羅斯套娃,莫比烏斯帶,暴富死循環。另一面由于BAB=BAC*BAC,當BAC的價格超跌時會產生極大的套利空間。這種套利空間會遏制BAC的下跌。以上我們稱之為“梯云縱2.0”。BasisCash這樣的自反饋增強設計吸引了非常多的投機玩家。當然這其中會有一層隱含的風險,是BAB的套利空間越大,就意味著系統產生的虧空越大,需要后續進入的資金越多,當系統套利虧空過大時,系統可能跟ESD一樣無法自我修復。所有的算法穩定幣的戴維斯雙擊效應都特別厲害,所有都需要強共識去支撐起來正循環,或者是有大莊通過強勢資金行為做情緒的扭轉。在Basis里面我們就看到一個明莊,黃立成。我們親眼見證BAC第一次崩盤到60DAI的時候,黃立成的地址瘋狂買入。那個時候幾乎所有社群的人都以為要崩盤了,但是當BAC價格穩住之后,BAC與BAS又重新回到了正反饋鏈路。我們并非在鼓動讀者現在去上車ESD或者BAC與BAS,這些項目充滿了巨大的博弈性和風險。所以我們也并不打算在本文分享算法穩定幣的套利策略。在加密貨幣圈多年的經驗告訴我們,加密世界獎勵那些開創者。YFI曾經崩盤了,但是后來1YFI>1BTC;LEND曾經無人問津,但是涅槃重生后創造了100x的輝煌。AMPL在18年初也沒有人想過它還可以東山再起。AMPL之后盡管有那么多仿盤,無一例外成了AMPL的養料。創新是價值,傳遞創新也是一種價值。在區塊鏈的DeFi紀,資金更加踴躍的去回報這些帶來真正價值的項目。我們在區塊鏈創新的浪尖激泳,所能傳達的非常蒼白。講太多的區塊鏈都不如買入第一個BTC帶來的認知深刻。戀愛的滋味從來都不是言語可以傳達。Don‘ttrust,Verify。諷刺的是,這些所謂的算法穩定幣從來都不穩定。沒關系,沒人在意。畢竟在所謂的算法穩定幣的名頭下,涌動的是你與我一顆顆躁動的心。這些算法穩定幣的設計者,估計也沒想到,他們的設計,最終都會成為我們的炒作工具。資金永無眠。

緬甸政府部門發布警告稱:加密貨幣“不穩定”:緬甸政府部門發布警告稱,加密貨幣“不穩定”,感興趣的人只應研究它們,而不是投資。該聲明稱:“這些集團正利用激勵吸引人們投資于加密貨幣平臺。數字貨幣是不穩定的,如果緬甸有人投資,它可能會影響到國家經濟。所以人們應該只研究加密貨幣。[2018/5/9]

XRP被調查事件的后續影響逐漸開始顯露出來,有望成為第一個上市的數字貨幣交易所—Coinbase已經表達了下架XRP的意向.

1900/1/1 0:00:00現在比特幣的4千4百億美元市值已經超過了Visa的美元市值,更是遠遠超過了大通摩根的3千8百億美元的市值。比特幣同這兩個公司相比,它同Visa的可比性更強.

1900/1/1 0:00:00要點總結 本周市場的主題是“平穩”。在假期到來之際,數字資產市場上并沒有什么波瀾。比特幣在上周突破20,000美元關口后,本周穩定在23,000美元附近;而以太坊的價格也穩定在600美元上下.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,星球日報經授權發布。受圣誕節假期影響,CFTC官網延后了最新一期持倉周報的更新時間,而且又一次按照「慣例」在圣誕節前更新了一期統計周期僅為六個交易日的「縮.

1900/1/1 0:00:00價值來源于共識,我想沒有哪句話能比這句話足夠觸動幣圈,自比特幣于2009年1月日正式發布以來,比特幣的價格逐年攀升。比特幣是共識的產物,它的價值增值源于共識人群的擴張.

1900/1/1 0:00:00圣誕來臨,1inch給所有用戶送了一波福利,各大交易所和區塊鏈媒體齊上陣,營造了一場真正的空投盛宴.

1900/1/1 0:00:00