BTC/HKD+0.86%

BTC/HKD+0.86% ETH/HKD+1.69%

ETH/HKD+1.69% LTC/HKD+1.21%

LTC/HKD+1.21% ADA/HKD+3.51%

ADA/HKD+3.51% SOL/HKD+2.7%

SOL/HKD+2.7% XRP/HKD+2.74%

XRP/HKD+2.74%編者按:本文來自不確定思維,作者:俠客張,星球日報經授權發布。早在8月,AC就提出了StableCredit的概念,我在文章YFI的星辰大海中有過簡單介紹,本次AC發文,說明醞釀4個多月的想法要正式實施了。簡單說StableCredit是一個基于抵押型穩定幣設計的存借貸與AMM綜合運用協議,思路借鑒了ARCx,抵押萬物發債。舉個例子說明:用戶將價值100萬的房子抵押給YFI,YFI給用戶100萬的穩定幣貸款額度。這個穩定幣貸款額度可以用來借出其他資產,比如一輛汽車。與此同時,協議會根據房子的投放收益來給用戶分潤。當房子價值上漲時,用戶手里的借貸額度還可以向上浮動。這個模式跟Uniswap+Maker很類似。用當下的場景做類比的話,就是用戶將ETH存進Uniswap做市,賺收益的同時,Uniswap還會給你一筆錢讓你花。這是不是很爽?下文將對AC的文章做進一步解讀:基本概念

AC文章開頭,先介紹了幾個基本概念,包括:抵押型穩定幣,典型代表Maker的DAI借貸協議,典型代表Aave、Compound自動做市商,典型代表Uniswap、Sushi單邊AMM,典型代表:DoDo、CoFiX利用率,可以理解為抵押率或清算線,是借貸類協議的核心數據這里可以單獨說下利用率,AC支出當利用率為0%時,借1DAI就是1DAI,沒有溢價。當利用率為90%時,借1DAI的成本要大于1DAI,就是借1DAI,可能實際得到0.98DAI,存在溢價。這個現象用AMM解釋會非常清晰,當DAI和債務1:1添加到50:50的AMM池時,對債務的需求越多,交易滑點就越高,這也就解釋了溢價的存在。穩定幣信貸

加密初創公司上周獲得2.014億美元的風險投資:金色財經報道,上周風險資本和投資公司向加密項目投入了2.014億美元,有11家公司宣布進行融資。其中規模最大的兩輪融資分別是:面向虛擬世界的初創公司Futureverse融資5400萬美元,以及面向開發人員的零知識證明工具提供商RISC Zero融資4000萬美元。

基礎設施項目在本周的加密寒冬中繼續表現出彈性,其中有六輪融資屬于這一類別:RISC Zero、Cosmic Wire、Manta Network、Echooo Wallet、Side Protocol和Over Protocol。

在本周的其他風險投資新聞中,《財富》報道稱,專注于加密貨幣的公司Polychain capital在其第四只風險投資基金的初步收盤中籌集2億美元。Polychain尚未證實這些細節。[2023/7/24 15:55:51]

StableCredit是一個結合了代幣化債務穩定幣、借貸、AMM和單邊AMM的協議,以創建一個完全去中心化的借貸協議。

幣安聯合保證金模式將停止支持ADA和DOT作為保證金資產:金色財經報道,據官方公告,幣安合約將于2023年07月27日14:30(東八區時間)起,停止支持ADA和DOT作為聯合保證金資產。聯合保證金模式中ADA、DOT的最大可轉入限額已于2023年03月20日16:00(東八區時間)調整為零。

幣安合約交易平臺將根據2023年07月27日13:30至2023年07月27日14:30(東八區時間)ADAUSDT、DOTUSDT的平均指數價格,在2023年07月27日14:30(東八區時間)起四小時內,自動將U本位合約賬戶中的所有ADA和DOT資產轉換為USDT,轉換后的USDT資產將保留在U本位合約賬戶中。建議不愿參與ADA和DOT資產轉換流程的用戶在2023年07月27日14:30(東八區時間)之前,將ADA和DOT資產從U本位合約賬戶中轉出。[2023/7/20 11:06:22]

比特幣礦工在兩周內將價值1.74億美元的比特幣轉移到交易所:金色財經報道,Glassnode的數據顯示,自 5 月 31 日以來,比特幣礦工已將6671.99 BTC(價值約1.74億美元)轉移到交易所。僅在6月3日,礦工就將 2,606 BTC轉移到交易所,這是四個多月以來最大的單日交易量。[2023/6/14 21:34:57]

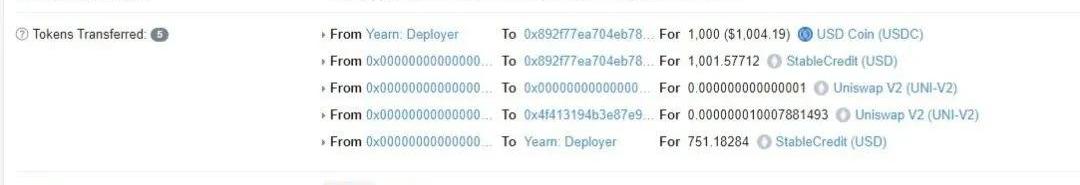

用戶可以提供任何資產并創建名為StableCreditUSD的代幣化信用。具體創建流程如下:提供一定金額的USDC調用USDC價格預言機,確定1個USDC的美元價值協議鑄造相應美元價值的StableCreditUSD將USDC和StableCreditUSD按照50:50的比例提供到AMM該協議計算系統利用率,最高可達75%所提供的USDC的利用率以StableCreditUSD的形式計算此時,用戶得到的StableCreditUSD就是”借貸信用”。可以用它來借貸通過AMM抵押的其他資產。所以如果有其他用戶提供LINK作為抵押,你可以通過“賣出“借貸信用來借貸LINK。當你想還債的時候,你可以把LINK“賣“回去換成StableCreditUSD,還清債務,然后收到你的USDC。實際案例

經濟學家預測美聯儲下周加息75基點 然后放慢加息步伐:7月22日消息,接受彭博調查的經濟學家稱,美聯儲主席鮑威爾下周連續第二次加息75個基點之后,可能放慢加息步伐。他們預計,接下來美聯儲將在9月加息50基點,然后在剩余兩次會議上均加息25個基點。這將使利率上限到2022年底升至3.5%,為2008年初以來的最高水平。美聯儲將在23年初再加息25個基點,使利率達到3.75%的峰值,然后將停止加息并在年底前開始降息。此外,預計美聯儲最終將加快縮減資產負債表,最終達到每年1.1萬億美元。到年底,資產負債表規模將降至8.4萬億美元,到24年12月將降至6.5萬億美元。(金十)[2022/7/22 2:32:08]

下面舉幾個具體實例來說明這個過程:用戶A提供1000DAI進行借款:1、將1000DAI存入StableCredit協議2、系統調用預言機查詢DAI價值1020USD3、系統鑄造1020個USD4、系統將用戶A的1000DAI和1020USD添加到AMM5、系統計算利用率,最高為75%6、系統為用戶A提供75%額度的借貸信用,即1020*0.75=765StableCreditUSD此時用戶A提供了1000DAI,得到765個StableCreditUSD。用戶B提供2個ETH進行借款:1、將2ETH存入StableCredit協議2、系統調用預言機查詢ETH價值1400USD3、系統鑄造1400個USD4、系統將用戶B的2ETH和1400USD添加到AMM5、系統計算利用率,最高為75%6、系統為用戶B提供75%額度的借貸信用,即1400*0.75=1050StableCreditUSD此時用戶B提供了2ETH,得到1050個StableCreditUSD。同理,有用戶C提供了1個WBTC,得到26000個StableCreditUSD;用戶D提供了1個YFI,得到了23000個StableCreditUSD,等等…此時系統中存在多個借貸AMM池:DAI:StableCreditUSDETH:StableCreditUSDYFI:StableCreditUSDWBTC:StableCreditUSD其他各類用戶添加的抵押資產池用戶A想借出1個ETH,于是他將525個StableCreditUSD提供給AMM,得到1個ETH。用戶幣想借出500DAI,他將510個StableCreditUSD提供給AMM,得到500個DAI。他們想要贖回本金時,是需要向提供償還對應借出資產即可從LP中提取本金。當提取本金時,系統會燒毀對應數量的StableCreditUSD。比如,用戶A贖回1000DAI,此時系統會調用預言機價格,假設此時價格仍為1020USD,協議將燒毀對應數量的StableCreditUSD,以保證整個借貸資產的平衡。這個贖回并燒毀StableCreditUSD的過程,AC文章中并沒有提,是我個人的猜測和判斷。主要依據是EMN當時的設計,也是鑄造信貸和銷毀信貸,遺憾的是當時被黑客利用導致項目沒有繼續。StableCredit的優勢

Nium和Stellar發展基金會支持在190個國家/地區進行支付:金色財經報道,現代貨幣流動的全球平臺Nium和支持開源公共區塊鏈Stellar發展和增長的非營利組織Stellar Development Foundation(SDF)今天宣布建立合作伙伴關系,以便向190個國家/地區支付款項。

企業現在可以在Stellar上為190個國家/地區的法定支付提供便利,Stellar是一個專為快速高效支付而構建的網絡。Stellar更快、更方便的跨境支付方式改進了傳統的代理銀行系統,加速了資金的接收,降低了結算風險,并取消了預融資要求。(finextra)[2022/6/23 1:26:00]

StableCredit的設計充分利用了代幣化債務、借貸、AMM的特點,相對單獨存在AMM和借貸協議具有很多優勢:首先,系統的借貸利率實際是根據需求自動平衡的,用戶需求多的借出資產,在償還時會支付更高的利息。原理是需求多資產,在AMM中被賣出更多,用戶在償還借貸購買對應資產時,會支付更多的StableCreditUSD。StableCreditUSD類似于Uniswap的ETH,是AMM全部池交易的中間介質,這就讓借貸信用可以享受交易手續費,間接的實現了資產提供者收取利息。即借貸用戶支付的交易手續費和交易滑點等溢價,間接的提供給了代幣提供者。如果用戶只提供代幣而不進行借貸,會一直積累整個系統的借貸溢價,也就實現了存款收益。這種方式還實現了非常優美的借貸最大化利用率,像AAVE這些借貸協議,一旦用戶的抵押率達到紅線便會被清算。StableCredit的模式基本不存在被清算風險,只有相對的整體系統風險,即利用率。舉例來說:用戶A存入的1000DAI,得到765個StableCreditUSD。之后他全部用于借出ETH,根據之前的案例,計算得出可借765/700=1.09個ETH假設經過1個月,ETH價格上漲至1000,用戶償還1.09個ETH,會得到1.09*1000=1090StableCreditUSD。此時用戶償還765StableCreditUSD,可贖回1000DAI。經過以上過程,我們發現用戶最初抵押了1000DAI,得到了75%的購買力,然后他購買了ETH,享受了ETH價格上漲的紅利,當他結清頭寸時,最終收回本金1000DAI,同時還結余1090-765=325USD。但其實我這個案例有些過于理想,在真實的系統運行環境中,由于套利者的存在,StableCreditUSD與各類資產的匯率會實時的通過AMM交易進行調整,因此在抵押和贖回過程中,不可能是按照原比例兌換。以上的一些內容純粹是我個人根據一些零散信息拼湊后的猜想,具體StableCredit的運作模式,還要等系統正式上線后再來詳細驗證。但不難想象,這樣的一種設計,絕對能釋放更多的購買力,吸收更多的流動性。寫在最后

之前文章中我也有說,StableCredit的設計,是YFI整個戰船中非常關鍵的一環,它為整個金融帝國提供了一個吸收流動性的接口,最終可能發展成為流動性黑洞。通過大量的吸收存款,疊加yearn的智能理財服務,yearn的愿景正在一步一步實現。簡單說,YFI的愿景是要讓“收益最大化”。AC的初心一句話概括,“獲得持續安全穩定便捷的最大化收益”。

編者按:本文來自小吒閑談,Odaily星球日報經授權轉載。比特幣價格沖破了20000美元大關,寫稿時比特幣價格為21325美元.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:PanteraCapital,翻譯:李翰博,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自風火輪社區,作者:佩佩,Odaily星球日報經授權轉載。大家好,我是佩佩,這屆“狗莊”是真的很牛,不僅創造歷史并不斷在突破新高,而且直接籌碼成本都告訴你: 所以剛跌了兩天,你們就.

1900/1/1 0:00:00要點總結 早期海上貨運的高風險催生出了早期的保險協議,風險高收益高,實現風險轉移分散的同時也出現了新的投資機會。隨著各個領域風險保障需求增加,保險產品不斷豐富.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:KOLLENPOST,Odaily星球日報經授權轉載。對于拜登可能提名的美國監管機構領導人選,加密貨幣游說小組似乎持謹慎樂觀態度.

1900/1/1 0:00:00作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 一、整體概述 歐科云鏈OKLink數據顯示,截至12月27日24時,以太坊2.0存款合約地址已收到2067970ETH.

1900/1/1 0:00:00