BTC/HKD+1.4%

BTC/HKD+1.4% ETH/HKD+4.01%

ETH/HKD+4.01% LTC/HKD-0.01%

LTC/HKD-0.01% ADA/HKD+4.81%

ADA/HKD+4.81% SOL/HKD+2.85%

SOL/HKD+2.85% XRP/HKD+2.16%

XRP/HKD+2.16%編者按:本文來自鏈聞ChainNews,星球日報經授權發布。撰文:JoeBurnett,MimesisCapital研山資本分析師編譯:StaceyLee美國政府公債是所有金融市場的基石。

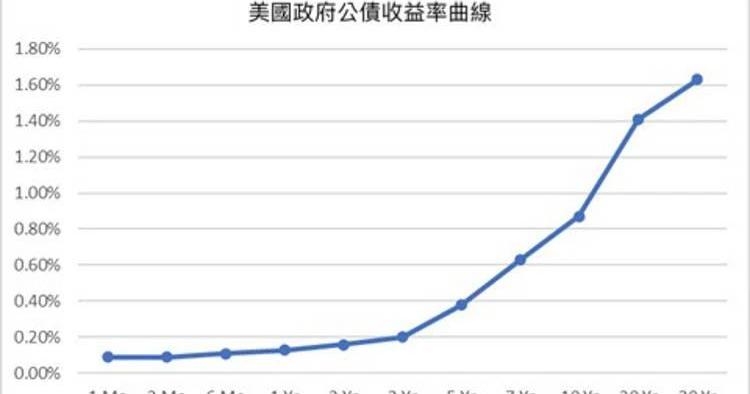

數據來源:treasury.gov我們可以從此收益曲線來洞悉美國政府公債的收益率,一個被華爾街稱「無風險」的資產。簡而言之,這張圖表示了美國政府公債購買者預期的年收益率。通常,為了鼓勵美國政府公債的投資者將他們的資金長期鎖定在這里,期限越久的債券按理提供更高的利率。由于美國政府公債收益率曲線是我們當前金融體系的基礎,因此所有的金融資產都是根據美國政府公債的利率來定價的。為什么它成為所有金融市場的基石呢?因為它提供「無風險」的回報率。舉個例子,如果您可以購買年收率為5%的十年期美國政府公債,您還會愿意購買收益率為1%的亞馬遜債券嗎?但如果亞馬遜試圖發行新債券來籌集資金,市場將會以此公式來對他們的債券進行估值:5%的無風險利率+。由此可見,投資者使用此收益率曲線來定價各種金融資產,包括股票,債券,房地產等。問題來了

數據:巨鯨近期大量增持ARB:金色財經報道,據Lookonchain監測,鯨魚0xb28f在2小時前再次花費200枚ETH(約37.5萬美元)以1.16美元的價格買入321,934枚ARB。

0xb28f曾經在6月10日花了300枚ETH(52.5萬美元)以0.98美元買入538,558枚ARB。

大約10小時前,另一頭鯨魚0x79cc花費1,058,665枚USDC以1.13美元均價購買了937,176枚ARB。[2023/6/27 22:02:47]

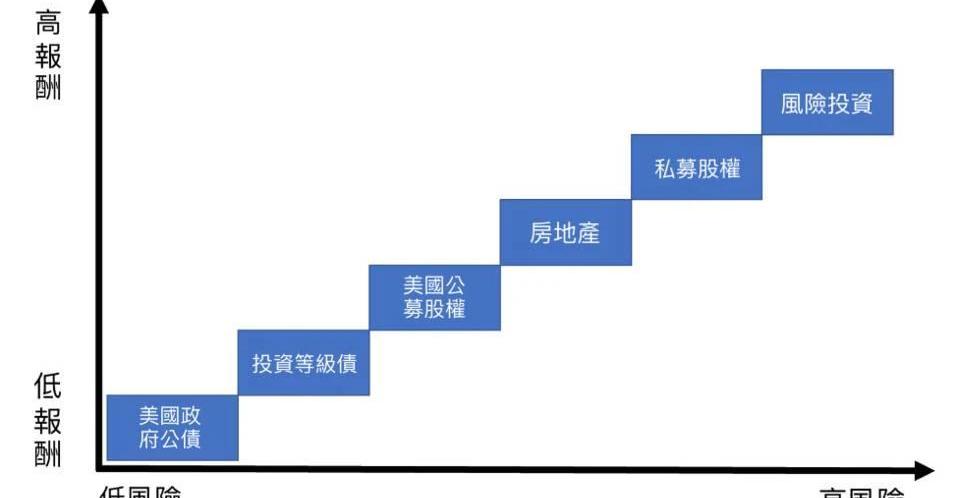

將美國政府公債用作全球「無風險」資產的問題在于:他們其實是有風險的。有兩個原因:美國政府可能會毀約,但這個機率還是比較小的。比第一條更有可能發生的是貨幣風險。如果您購買收益率為8%的十年期債券,在10年后您收回的資金很有可能會大大貶值,甚至還有可能比您一開始放進去的錢還更少。這意味著現在的全球金融體系基礎是不穩定的,因為它是受著政客和中央銀行的控制的。從歷史上看,他們并不是那么可信。美元風險譜

Transit Swap更新:第4次攻擊者竊取的約24.6萬美元已全額退還:10月6日消息,Transit Finance發布Transit Swap攻擊事件更新,稱在BlockSec的幫助下,第4位攻擊者竊取的約24.6萬美元已全額退還。相關鏈上地址為:0x0000000038b8889b6ab9790e20FC16fdC5714922 , 0x8ab713888ba2b70c7bd3f43aacb17731e9a1ec47。[2022/10/6 18:40:55]

非常不幸的是,整個金融系統都是基于如此不穩定的系統上。由于現在利率是處于歷史低點,市場正在進一步往美元風險譜的高風險方向移動,以獲得高報酬。

“新債王”岡拉克認為美聯儲9月應該僅加息25個基點:9月14日消息,美國8月CPI數據出爐后,“新債王”岡拉克表示,雖然他認為美聯儲可能會在下次會議上加息75個基點,但如果是他自己的話(只)會加息25個基點,因其擔心美聯儲可能會過度引導經濟,而且它還沒有停下來足夠長的時間來看看加息已經產生了什么影響。(金十)[2022/9/14 13:28:08]

美元風險譜換比特幣了

與其讓我們的金融系統在政客和中央銀行的掌控之下,不如讓比特幣代替這一切。這個新系統與以前截然不同。與其相信政客或中央銀行去保持人們的購買力,我們只需要相信數學和熱力學定律就好。這也代表著擁有比特幣的您不需要去相信任何人。比特幣是一種非產稀有且沒有交易對手風險的資產。它是人類歷史上最偉大的發明之一,并且是下一個全球金融體系的基礎。比特幣風險譜

ETHW第三批凍結清單包含持有約42.3萬枚ETHW的12個地址:8月21日消息,以太坊分叉項目EthereumPoW(ETHW)發推稱,ETHW Core發布第三批凍結地址清單,計劃凍結12個地址,持有總計約42.3萬枚ETHW代幣。

據此前報道,ETHW計劃在硬分叉后臨時凍結部分LP合約代幣,建議ETH持有者從Uniswap、Sushiswap、Aave、Compound和其他DEX等LP中提取資產,遭社區質疑。ETHW發布其計劃在硬分叉期間凍結合同的初始清單,計劃凍結約85份合約,持有總計約140萬ETH代幣(價值26億美元)。第二批凍結合約清單包含24份合約,持有總計約28.7萬枚ETHW代幣。[2022/8/21 12:38:56]

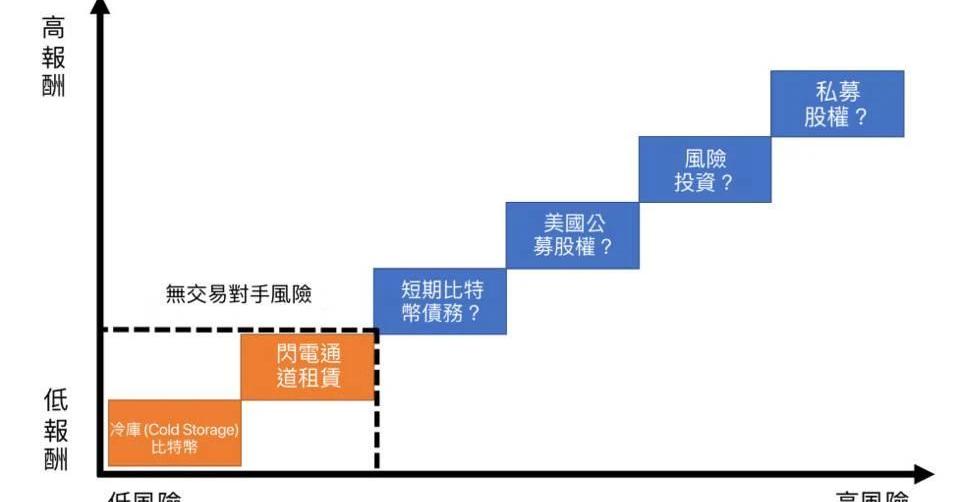

比特幣的風險譜有兩個獨特的區塊。這兩個區塊也是這個新的金融體系的基礎。

比特幣風險譜與每個美元風險譜的區塊不同的是,這兩個區塊沒有任何交易對手風險。這意味著您可以永久持有這些資產,也不需擔心任何稀釋或違約。冷庫中的比特幣是最好的存款工具。它是史無前例的,因為它可以在沒有交易對手風險的情況下保持和增長其購買力。它將很可能占所有投資者的資產配置中很大的一部分。比特幣系統的基礎將會越來越強大,并在每個投資者資產配置的占比越來越大。閃電網絡通道租賃&閃電網絡池

這個比特幣風險譜的第二個區塊是關于比特幣閃電網絡。它是用來做小額比特幣付款的。因未透過第三方,所以付款快速且手續費低廉。為使閃電網絡正常運行,一些付款渠道必須被建立,而且要用來增加網絡的流動性來方便雙方做比特幣交易。閃電網絡池(一個新的開源技術)已經創建了一個非托管市場來交易閃電網絡流動性。這意味著如果您愿意在閃電網絡通道中將比特幣鎖定在幾個比特幣區塊里,您可以打開一些渠道,然后在沒有交易對手風險的情況下賺取比特幣收益。此技術使您能夠在沒有交易對手的情況下來賺取不會被稀釋的收益。您可以把這些閃電網絡通道租賃想像成一些發送和接收閃電網絡付款的「虛擬道路」。閃電網絡池只不過是一個開源代碼的非托管市場。它幫助此市場參與者為繁忙的網絡通道建立虛擬道路。目前,閃電網絡池的買方有商人,交易所,普及的閃電網絡應用程式和路由節點。Bitrefill、Bitfinex和Strike是幾個使用閃電網絡的比特幣公司,他們需要有常態性地平衡其入帳和出帳的流動性以因應支付與接收大量付款。閃電網絡池的賣方有路由節點,比特幣公司和比特幣持有人。他們想鎖定比特幣一段時間來賺取無交易對手的收益。這個技術將來很可能成為全新金融系統的基礎。投資者們將使用他們在閃電網絡池的收益來做為所有其他潛在投資機會的參考。就像如果十年期美國政府公債的收益率是5%,您不會以1%的收益率借給亞馬遜錢。如果您可以使用沒有交易對手風險的閃電網絡池來獲得3%的收益,您自然就不會以1%的收益率借給亞馬遜任何比特幣。這個比特幣曲線圖會是投資者用來評估比特幣債和有價證券價值的基礎。我們還在這個比特幣收益率曲線的起步階段。讓我們一起期待這個全新的金融體系在比特幣上建立起來吧!特別感謝NikBhatia(@timevalueofbtc)和RyanGentry(@RyanTheGentry)在TimeValueofBitcoin和閃電網絡池上的貢獻。此外,也特別感謝LightningLabs(@lightning)和BitcoinCore的開發者。

編者按:本文來自幣圈百科,作者:大毛V587,Odaily星球日報經授權轉載。昨晚DeFi世界又上演了一波猝不及防的精彩大戲:DeFi保險項目CoverProtocol遭遇攻擊,導致其代幣遭到天.

1900/1/1 0:00:00火幣大學火大教育谷燕西:從策略和范式改變解析數字金融生態建設關鍵2020年8月21日,美國力研咨詢公司創始人谷燕西來到火幣大學名師前沿課,以《如何建設數字金融生態?》為題進行了主題分享.

1900/1/1 0:00:00編者按:從來沒有一個明星項目像Filecoin這樣,在主網上線前一周就有團隊希望去分叉Filecoin,更在主網上線后一周,爆出各種分叉宣言.

1900/1/1 0:00:00本文部分引用了MichaelJ.Casey在文章MoneyReimagined:Bitcoinvs.GoldIsaBattleofNarratives中的觀點.

1900/1/1 0:00:00北京時間12月16日晚,比特幣價格終于突破兩萬美金大關,進入到牛市的第二階段。在這輪主流金融機構與大公司主導的牛市中,比特幣、以太坊、萊特幣等主流幣獲得了高度認可.

1900/1/1 0:00:00要點總結 比特幣價格突破兩萬,創下歷史新高。在火熱的市場行情下,TokenInsight對Binance,Bitfinex,Coinbase,Huobi,OKEx五個交易平臺在比特幣價格首破兩萬.

1900/1/1 0:00:00