BTC/HKD-0.19%

BTC/HKD-0.19% ETH/HKD-0.43%

ETH/HKD-0.43% LTC/HKD+0.13%

LTC/HKD+0.13% ADA/HKD-0.83%

ADA/HKD-0.83% SOL/HKD-0.84%

SOL/HKD-0.84% XRP/HKD-0.2%

XRP/HKD-0.2%編者按:本文來自DCNews,作者:indiGO,Odaily星球日報經授權轉載。2020年11月21日,比特幣價格突破18960美元,直逼歷史最高價格19763美元。數據顯示,自5月13日比特幣減半后的六個月內,灰度增持的比特幣數量基本等于其同期開采量。11月20日,灰度比特幣信托再次增持10550枚BTC,總持倉量已達526765枚BTC......都說2017年是散戶的牛市,而2020年是機構的牛市,而灰度則被認為是這波牛市最大的發動機。灰度這個名字,相信投資者一定都不陌生,但圍繞灰度還有很多的問題縈繞在大家的心頭:為什么灰度一直增持BTC?機構如何通過灰度的GBTC套利?灰度會不會砸盤?接下來我們要用十個問題來揭秘灰度。灰度是什么?

灰度投資公司的雛形是私募股權交易平臺SecondMarket公司旗下的一支比特幣投資基金。2014年,SecondMarket公司創始人BarrySilbert將這支比特幣投資基金從原公司中脫離出來,成立了灰度投資公司。2015年,灰度投資公司被歸并到新成立的數字貨幣集團旗下。DCG旗下除了灰度投資公司外,還有加密貨幣場外交易經紀商Genesis、區塊鏈媒體平臺CoinDesk兩家子公司,以及投資的150多個其他區塊鏈公司/項目。除了比特幣信托基金,灰度投資公司還推出了ETH,BCH,ETC,LTC,XRP等加密貨幣的信托基金,以及包含主流幣種的復合型加密貨幣信托基金。

灰度比特幣信托負溢價率漲至40.23%:金色財經報道,Coinglass數據顯示,當前灰度總持倉量達206.74億美元,主流幣種信托溢價率如下:BTC,-40.23%;ETH,--52.64%;ETC,-66.04%;LTC,-43.39%;BCH,27.52%。[2023/3/16 13:08:19]

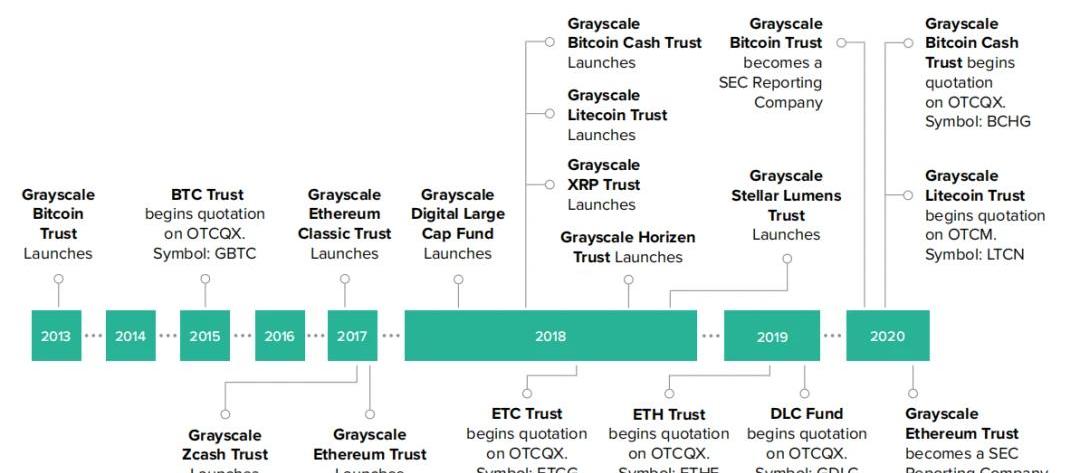

灰度產品成立時間軸來源:《GrayscaleInvestorDeckOctober2020》灰度比特幣信托是什么?

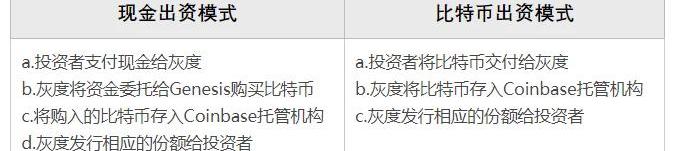

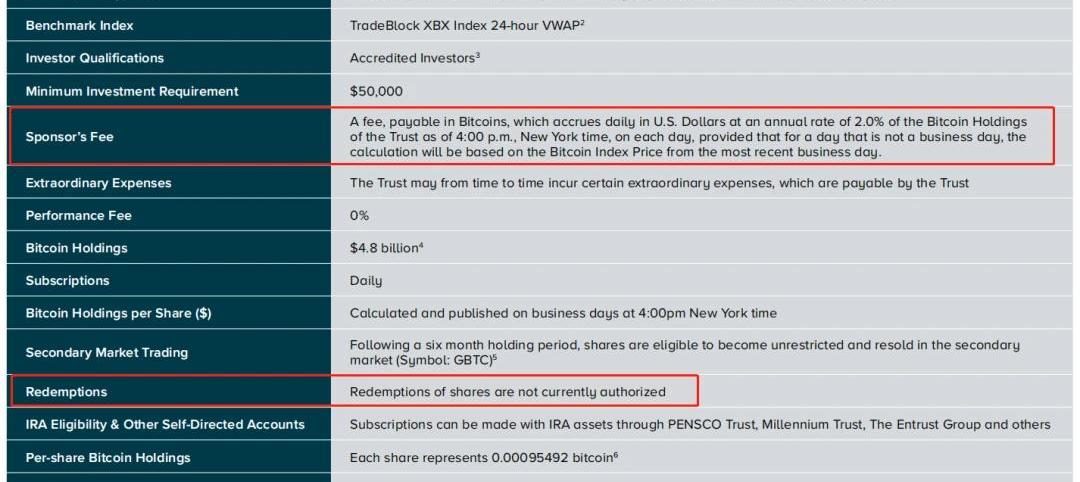

灰度比特幣信托是灰度旗下規模最大的加密數字資產信托產品,其規模占據灰度總體資產管理規模的90%以上。GBTC實質是一支私募信托基金,于2013年進行首次私募,并不定期開放后續的一級市場認購。最初只有合格投資者可以參與,最低認購額為5萬美金。2015年3月,GBTC在OTCQX公開交易,正式宣告GBTC私募信托基金的份額登錄二級市場,大眾投資人均可參與其中。投資GBTC出資方式分為現金出資和實物出資,買入GBTC相當于買入灰度持倉的比特幣對應份額。由于GBTC于2014年被SEC查處后,灰度以SEC不會審核通過為由,停掉了GBTC的贖回機制。因此,兩種出資方式的投資者認購的GBTC份額均無法贖回。此外,灰度還會收取2%的托管費,也是其主要的盈利方式。收取方式為從持倉的比特幣數量中扣除,即幣本位方式收取管理費。數據統計顯示,按照其當前資產管理規模,灰度每年收取的托管費約為7000枚比特幣。

SEC將Bitwise和灰度比特幣ETF申請的決定推遲至2022年2月:12月18日消息,SEC將對Bitwise Bitcoin ETP Trust和Grayscale Bitcoin Trust申請做出決定的日期推遲至2022年2月1日和2022年2月6日。文件表示,“委員會認為,指定更長的時間對擬議的規則變更采取行動是合適的,以便有足夠的時間來考慮擬議的規則變更和收到的任何評論,”(The Block)[2021/12/18 7:47:19]

投資者參與GBTC份額認購的模式

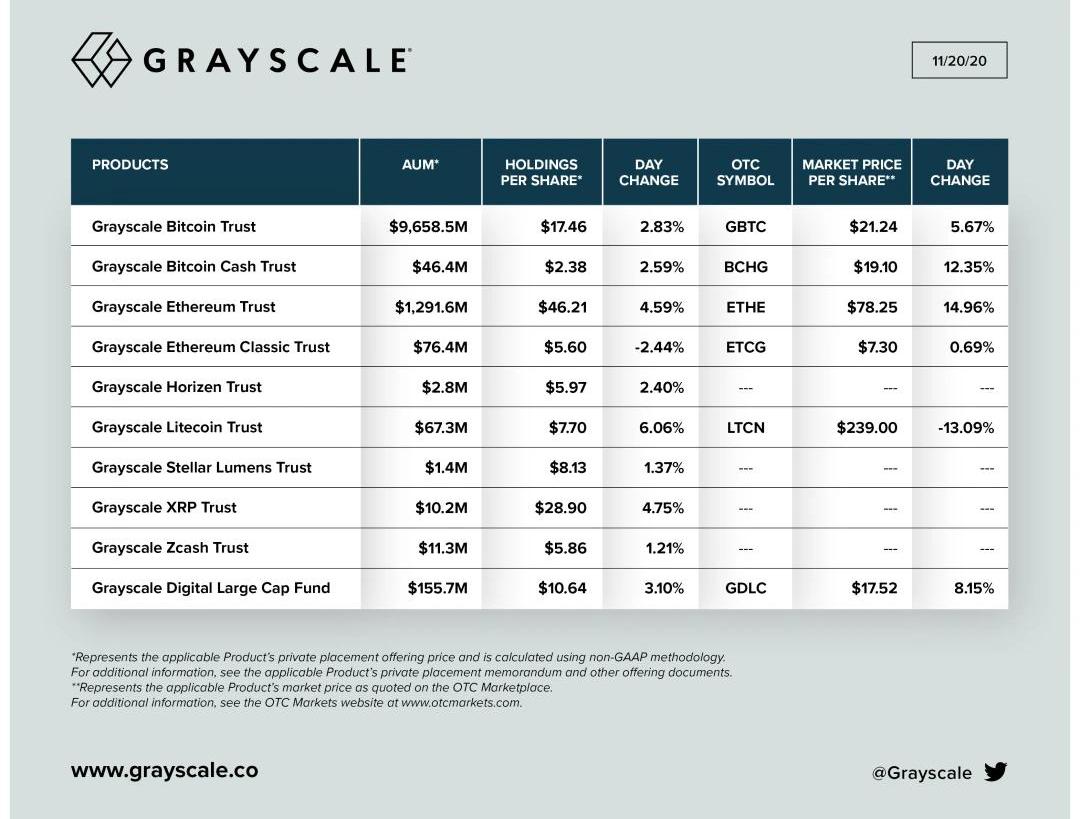

灰度公布的最新資產管理規模為什么灰度會一直增持比特幣?

根據灰度官方公布的最新數據顯示,截至11月20日,除去已丟失的比特幣,灰度的比特幣信托的總持倉量接近BTC流通量的3.4%,達526765枚,繼續推動BTC朝著歷史最高價格邁進。其實GBTC不對比特幣的投資“擇時”,而旨在跟蹤其價格本身的走勢并服務其投資人。因此,其比特幣的投資投資策略是“被動”的,為什么呢?1.增持BTC這個需求來源,是套利的機構大資金不斷入場,買光GBTC的份額后促使灰度增持。但需求的最終根源,還是來自二級市場。極高的溢價吸引了很多機構進行套利活動,這種情況往往在牛市的時候更為明顯。所以,當灰度不斷增持比特幣的時候,意味著套利機構對GBTC溢價的樂觀預期。2.灰度比特幣信托無法贖回的機制使其管理的持倉量將越來越大,2%的管理費用讓灰度賺的盆滿缽滿。

洞見、環球機會基金三季度增持約60%灰度比特幣信托:據SEC文件顯示,第三季度洞見基金(Insight Fund)持有GBTC的比例從2021 Q2的928,051股提高至9月1日的1,520,549股(價值約7,058萬美元),增幅超過63%;環球機會基金(Global Opportunity Portfolio funds)則從Q2的919,805股增持至1,463,714股(價值約6,794萬美元),增幅達59%。[2021/11/25 7:10:13]

為什么要買GBTC,而不是直接買比特幣?

GBTC的目的,是給投資人降低資產的管理成本。直接在美股市場購買GBTC,投資人能夠以簡化、安全的方式購買和持有比特幣,無學習門檻。在享有比特幣價格高波動性帶來的投資機會的同時,無需承擔自行交易比特幣可能存在的若干風險:1.在數字貨幣交易平臺開戶有信息泄露的風險:每天你可能會收到各大交易平臺假客服打來的騷擾電話,甚至你的個人隱私遭到竊取或被違規使用。2.在數字貨幣交易平臺買賣比特幣有價格操縱、提幣限制、交易所“跑路”等風險:不透明是中心化平臺的通病。3.存儲比特幣有錢包私鑰丟失、被盜等風險。并且,GTBC的運作方式類似于股票和債券,可以為投資者提供納稅便利,以及根據遺產法很容易轉讓給受益人。誰在通過灰度購買比特幣?

數據:灰度比特幣信托將在本月解鎖約4.18萬枚 BTC:Bybt數據顯示,灰度(Grayscale)比特幣信托(GBTC)將在7月中下旬解鎖約4.18萬枚比特幣,最大單日解鎖數量將在7月18日(1.62萬枚)。另外,8月份灰度比特幣信托將約有7370枚比特幣解鎖。

灰度比特幣信托于今年3月份暫停新投資,此后GBTC一直保持負溢價,在5月份一度跌至-20%下方,目前反彈至-10%左右。因信托份額存在6個月鎖定期規則,因此在9月份之后將不再有GBTC解鎖(GBTC不開啟新投資情況下)。[2021/7/3 0:24:57]

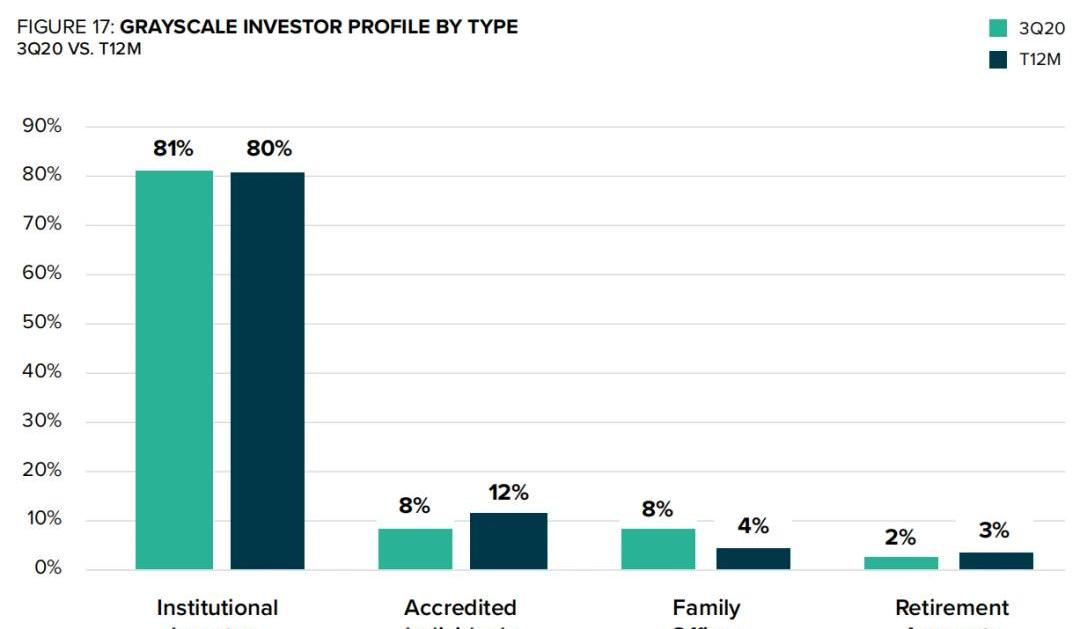

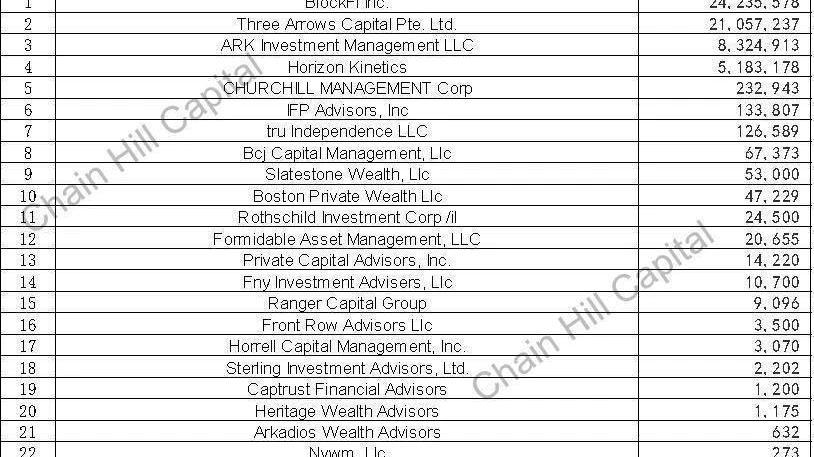

數據顯示,購買GBTC的80%是機構投資者,且截至2020年11月,共有23家公司持有灰度比特幣信托份額。加密資產借貸公司BlockFi是灰度比特幣信托的最大持倉者,持有約2423.55萬份信托份額;持倉第二的是三箭資本,是目前最為活躍的加密貨幣對沖基金之一。值得注意的是,隱藏在這份名單的機構里有著名的私人財富管理機構或家族辦公室的賬戶,其中包括了著名的羅斯柴爾德家族旗下的投資公司。

按類型劃分的灰度投資者結構來源:《GrayscaleDigitalAssetInvestmentReportQ32020》

ARK基金繼續加倉Coinbase股票和灰度比特幣信托:據官方最新消息,ARK基金再次購買了38614股Coinbase股票和74781股灰度比特幣信托。[2021/6/24 0:02:56]

截止11月9日共有23家機構投資者公開持倉份額,來源:Fintel制圖:ChainHillCapital為什么GBTC相對BTC價格長期具有較高的溢價?

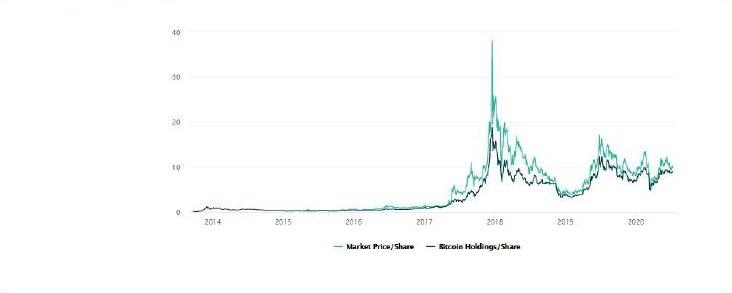

自從GBTC可以在二級市場交易以來,其份額價格相對于BTC本身長期存在溢價。當前的GBTC最新凈值為17.46美元,同期每份額對應的比特幣的價格約為21.24美元,溢價率為21.56%。溢價產生于每份GBTC的市場流通價值>內含比特幣的價值,原因有:1.彈性小,無替代品。美股市場缺少比特幣和加密資產的投資工具,只要SEC一直不批準比特幣ETF,GBTC基本沒有競爭對手。2.GBTC定期發售、不可贖回、6個月的鎖定期不能轉售的機制,以及市場情緒的持續樂觀,造成了較高的風險溢價。兩方面因素導致GBTC供不應求,造成GBTC相對比特幣的價格長期存在溢價。

數據顯示:GBTC相較于BTC長期存在溢價如何通過GBTC溢價套利?

過去5年,GBTC平均溢價幅度為38%,最高的時候達到132%,套利空間十分可觀。當前常見的GBTC套利模式有四種,現金借貸套利、實物借貸套利、份額借貸套利和鎖定溢價套利:1.現金借貸套利。投資者用現金或比特幣買入GBTC份額,在6個月的鎖倉期過后,到二級市場進行拋售。這種方式的風險受比特幣價格下跌影響較大,只有當GBTC價格高于初始成本,才有可能盈利。2.實物借貸套利。機構投資者在借貸平臺借入比特幣,交給灰度置換一級市場份額。6個月鎖倉期過后,擇時拋售,同時買入比特幣還給借貸平臺。此時GBTC賣出的溢價收益扣除利息和其他費用是套利利潤。3.GBTC份額借貸套利。投資者直接借入GBTC份額,在二級市場擇時賣出。同時用現金或比特幣在灰度換成GBTC份額,鎖倉期過后償還借來的GBTC份額。這里涉及到兩個費用,一是GBTC的借貸成本,第二個費用是2%的托管費。如果GBTC溢價幅度超過兩種費用之和,才有可能盈利。4.鎖定溢價套利。投資者用現金或者比特幣在灰度換成GBTC,同時在GBTC的市價高于資產凈值的位置,在場外借入GBTC并做空。最終無論GBTC上漲還是下跌,盈利都是固定的。最終溢價減去借貸成本與托管費的部分即為盈利空間。總結四種套利方式,第一種情況比較依賴比特幣現價,比特幣價格越高,收益越高。第二、第三種策略更依賴GBTC溢價程度,溢價越高,實現套利的人就越多,此時對比特幣的需求就越高。第四種情況非常適合對沖基金,操作相對復雜,但可以提前鎖定溢價收益,承擔的市場風險較小。為什么比特幣ETF無法獲批,GBTC卻能存在?

GBTC的存在與美國監管環境密不可分,由于SEC認為比特幣價格可以被操控,因而比特幣ETF的申請一直都無法通過批準,但為什么GBTC會通過批準呢?原因如下:1、美國允許信托投向比特幣、以太坊等加密資產,并允許此類信托份額登陸場外交易市場。2、美國允許數字貨幣交易平臺合規運行,并接受比特幣的報價。3、美國允許數字貨幣托管機構合規運行,GBTC的托管機構CoinbaseCustody是符合《紐約銀行法》的受托人,也是符合美國《投資顧問法》條款所述目的的合格的托管方。4、許多律所、審計師事務所愿意為GBTC提供服務。灰度會不會砸盤?

首先,GBTC長期的正向溢價形成了一二級市場間套利空間,只要機構對GBTC的風險溢價保持樂觀預期,灰度所管理的持倉量將越來越大。加之GBTC具有有“不可贖回”的機制,直接消除了比特幣的賣方流動性危機,完全不給GBTC投資者拋售砸盤的機會。其次,以幣本位結算的管理費使得投資人持有的每一份GBTC份額對應的比特幣數量將不斷減少。因此,比特幣也將緩慢地轉移到灰度手里,長期看灰度將成為市場上最大的比特幣持有者之一。由此可見,灰度是實際掌控比特幣買賣”生殺大權“的。如果比特幣價格持續攀升,機構的套利成本越來越高,GBTC的高溢價將會一直存在,進而導致機構套利所產生的比特幣需求量與灰度套現的比特幣數量形成短期博弈;灰度也可以自行降低溢價來平衡其所影響的比特幣供需關系和穩定市場情緒。如果熊市來臨,灰度可以出錢維持溢價,繼續吸引機構套利,并利用6個月的GBTC鎖定期進行拋售;或者直接將比特幣價格砸至最低,繼續等待新一輪牛市。目前來說,牛市下只要機構對GBTC的溢價保持樂觀預期,灰度就沒有任何動力去砸盤。如何評價“灰度牛”

基于灰度比特幣信托無法贖回的機制、現金以及實物兩種出資的形式,以及巧妙地將發行與流通進行跨市場分離,美股二級市場的GBTC份額存在高溢價為機構跨市場套利提供了很大的空間,套利資金參與其中順利地實現“拋壓轉移至美股、資金帶回幣圈“的理想閉環。短期內若沒有全球性因素抹平GBTC溢價,灰度不出意外將繼續增持比特幣。這使得灰度比特幣信托正在成為市場上一股“只買不賣”的多頭力量,短期內比特幣也將保持上漲格局。參考資料:《深度|探秘灰度GBTC:比特幣市場明牌“巨鯨”》,來源:國盛區塊鏈研究院。《深度|解構灰度比特幣信托》,來源:仟峰資本。《深度:揭秘灰度一直買買買的真相》,來源:巴比特。

編者按:本文來自加密谷Live,作者:LieslEichholz,翻譯:Olivia,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自吉時通信,Odaily星球日報經授權轉載。摘要習主席在G20峰會表示,要以開放包容方式探討制定法定數字貨幣標準和原則.

1900/1/1 0:00:00今天是第30篇文章了,作為紀念,準備寫1篇我在入行前所理解的區塊鏈概念,如今也真的有可能成為最早落地的區塊鏈應用,那就是數字簽名.

1900/1/1 0:00:00OKEx情報局行業周報帶你快速回顧行業動態,厘清產業動向。目錄:行情概覽華爾街與機構動態加密貨幣市場Polkadot與DeFi動態行業聲音行情概覽根據CoinGecko數據,截至2020年11月.

1900/1/1 0:00:00BTC、ETH最近都創了近兩年的新高,牛市的步伐正在向我們靠近,有多近呢?按當前BTC價格18240U,離歷史最高點的19875U,僅僅只差一個10%的漲幅.

1900/1/1 0:00:00現在比特幣礦機價格高嗎?不高。現在是開始比特幣挖礦的好時間嗎?是的。通常認為,礦工們在豐水期來臨之前進行布局,到了豐水期,電費比較低,這樣挖得最劃算——這不過是感覺.

1900/1/1 0:00:00