BTC/HKD+0.86%

BTC/HKD+0.86% ETH/HKD+2.07%

ETH/HKD+2.07% LTC/HKD+1.35%

LTC/HKD+1.35% ADA/HKD+1.47%

ADA/HKD+1.47% SOL/HKD+1.04%

SOL/HKD+1.04% XRP/HKD+1.07%

XRP/HKD+1.07%編者按:本文來自去中心化金融社區,Odaily星球日報經授權轉載。DeFiPulseIndex是DeFi的ETF指數基金,里面含有12種DeFi成分代幣,記得我們在今年10月初的文章《INDEX貓頭鷹:建設TVL一樣的DeFi風向標》中開始關注DPI時,DPI吸納了約1000萬美元的DeFi投資資金,這次的內容更新中看到DPI籃子中已經吸納了2000萬美元的資金——DeFi指數基金已經在快速成長中了。我們之所以關注DPI是因為我們認為ETF指數基金是面向個人投資者的友好投資工具,在傳統金融行業中ETF的市場空間巨大,即使靠較低的手續費基金經理也獲得不菲的收入——這也正是我們考慮首先將ETF通過UBI.city接入CirclesUBI的原因,而UBI.city帶來的組織治理力量將可能進一步加速DeFiETF、DeFi的發展。除了與傳統金融ETF的相似作用外,DeFi又具有流動性挖礦獲得收益的特性、抵押借貸的便利機制,所以作為DeFiETF的DPI可以從這兩方面獲得更多收益,加之ETF的普適性,這可能會成為一種新趨勢。一種基于指數基金的內部和外部同時獲得最大化收益的方法。介紹

DeFi平臺Oasis禁止受制裁的地址訪問其App:8月12日消息,DeFi平臺Oasis表示,受制裁的地址將無法再訪問該應用程序。由于服務條款的更改,被標記為高風險的錢包被禁止使用Oasis.app管理頭寸或提取資金。相反,此類用戶必須直接與存儲資金的相關底層協議進行交互,或者找到其他服務。

Oasis app團隊成員Gabriel解釋稱:“我們最近需要更新Oasis App前端的服務條款,以符合相關法律和法規的規定。根據最新法規,Oasis App有一個更新的服務條款。任何受制裁的地址將不再能夠訪問Oasis app功能。”(Cointelegraph)[2022/8/12 12:20:18]

這是一種我們可以組合多個DeFi元素,以產生更復雜但又具有單個元素屬性DeFi的方式。這里提出了一種我們的系統組合設想,但是由于這是DeFi所以也可以根據偏好選擇單獨使用。組合成分

Cobo推出DeFi as a Service產品Cobo Argus:金色財經消息,Cobo團隊宣布推出DeFi as a Service產品Cobo Argus,Cobo Argus是一種全新的服務形式,目的是幫助機構團隊和DAO組織高效并安全地訪問鏈上DeFi協議。

據官方介紹,Cobo Argus可以在三種環境中實現:集中式(托管)平臺、智能合約平臺和專用區塊鏈(支持跨鏈、跨層的資產管理和協議交互)。Cobo Argus根據機構用戶團隊成員所扮演的不同角色,比如交易員、流動性礦工、基金管理人、會計、財務人員等,授予與其職位相當的權力,將整體資產的控制權分層。[2022/8/4 5:21:48]

該系統中包含三個關鍵的DeFi組件:基于市值設計的指數基金—DPI基于抵押借貸平臺—MakerDAO$DPI金庫收益優化工具-$DPI金庫結構

a16z正在為其DeFi投資尋找代幣委托人:金色財經報道,風險投資公司Andreessen Horowitz(a16z)正在為其DeFi投資尋找代幣委托人,其DeFi投資包括去中心化交易所Uniswap和貸款協議Compound。根據a16z的Alex Kroeger的推文,已邀請有興趣的參與者通過谷歌表單填寫申請。根據申請,a16z還在為其在去中心化衍生品交易所dYdX和穩定幣平臺Maker和Fei中的份額尋求代表。據悉,代幣委托是去中心化金融中的一個過程,治理代幣的持有者將其相應的投票權外包給第三方,減少了早期投資者和創始人的投票權。A16z現有的Uniswap和Compound代幣委托人包括大學組織、非營利組織、初創公司和社區領袖,如哈佛法學院的區塊鏈和金融科技計劃、Kiva、Gauntlet和Getty Hill。[2021/9/11 23:17:09]

基礎的外部收益方式如圖1所示,旨在使多元化基金充分利用挖礦的被動收益,在下行行情中提供更多保護。注意:外部收益方式不需要鎖定DPI,如果用戶希望更主動,也可以直接存入Yearn或Maker金庫挖礦。

智能DeFi收益聚合器BT.Finance V2將于3天后發布:官方消息,智能DeFi收益聚合器BT.Finance宣布,將于3天后發布V2版本。[2021/3/16 18:49:09]

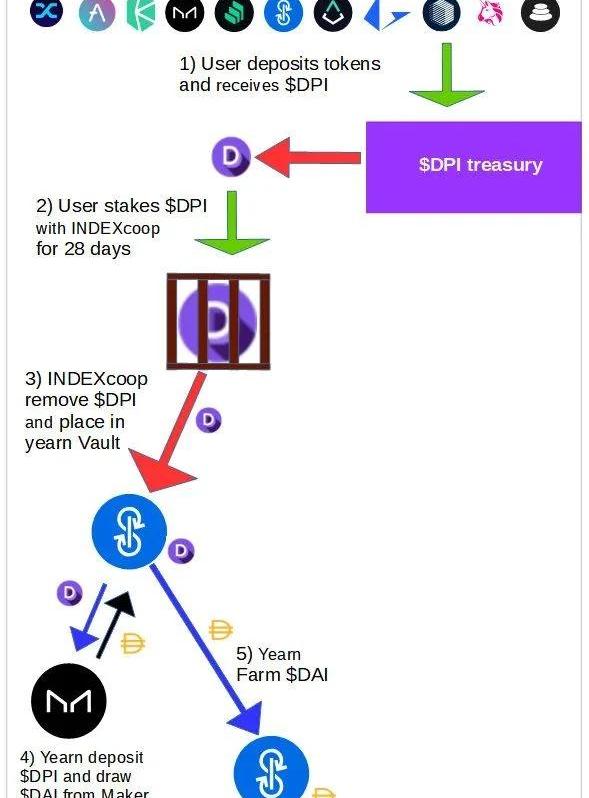

圖1:使用Yearn和Maker金庫的DPI外部收益率步驟

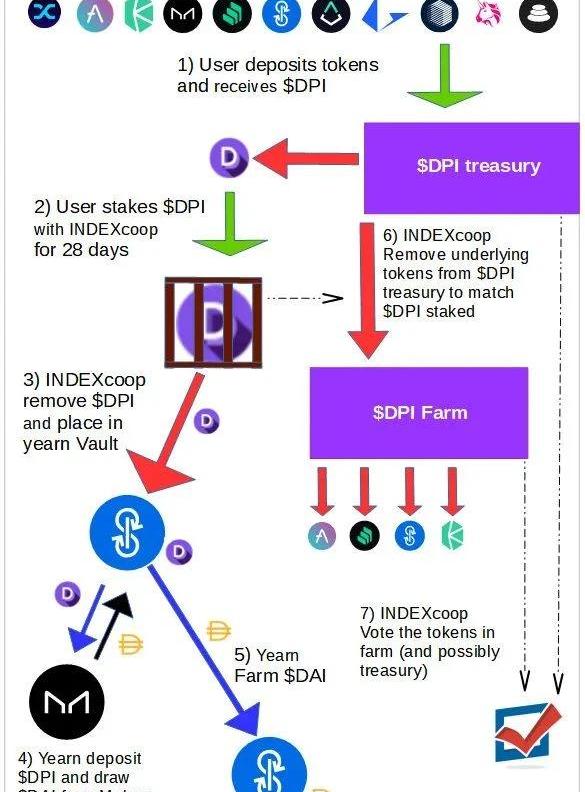

設想中的完整過程需要執行以下步驟:用戶將基礎成分令牌存入DPI發行合約中,并獲得新創建發行的DPI令牌。或者用戶也可以在二級市場Uniswap上購買DPI。用戶將DPI放到有鎖倉時間限制的合約中,如鎖倉28天。抵押合約控制器取出DPI并將其放入YearnyDPI金庫中。YearnyDPI金庫將DPI放入Maker金庫取出DAI,并進行持續監控以保持所需的抵押率。將DAI放入YearnyDAI金庫中以產生收入,該收入用于支付DAI穩定費并購買yDPI金庫的DPI。然后INDEXcoop可以加入更多操作以從底層代幣中獲取固有收益。與第3步到第5步并行,DPI金庫管理器從庫中移除一些基礎代幣,并將其放入DPI農場。DPI農場分配令牌以確保產生收益的機會。此外,INDEXcoop可以使用庫內代幣和農場內的基礎代幣參與治理投票。整體收益結構如圖2:

圖2:DPI的內部和外部收益帶給用戶的好處

用戶可以獲得很多好處:下行行情獲得保護,多元化DeFi基金的價格更具風險承受能力。來自Yearn金庫的收入。來自DPI農場的收入。比單獨分別執行每個步驟更省時省力。通過有Oracle白名單的Therren金庫,自動保護Maker金庫免于清算。DPI協議的好處

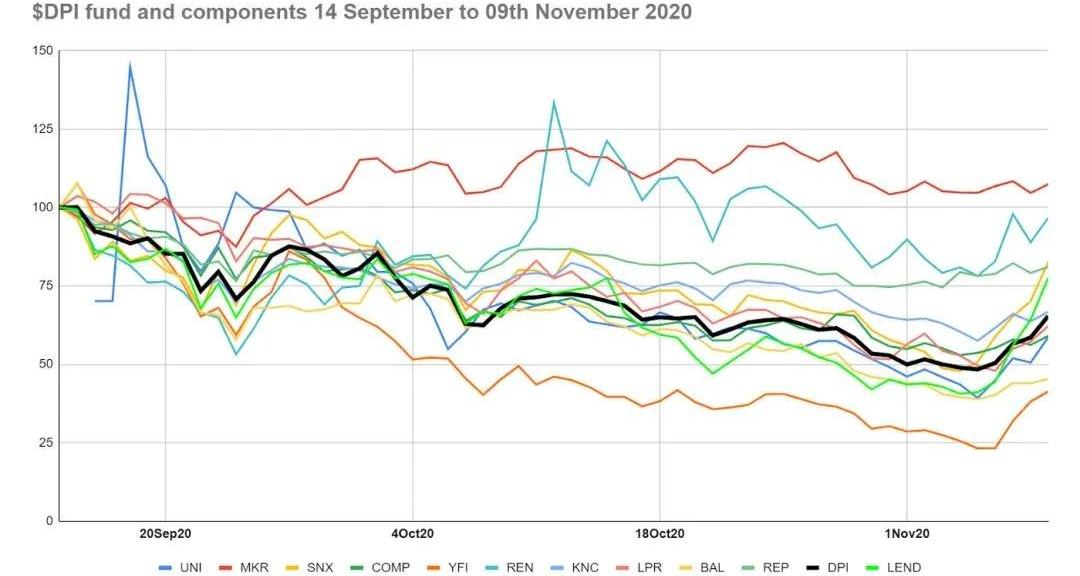

與單一代幣相比,使用指數基金作為抵押品具有減少波動性和獲得下行保護的優勢,如圖3和表1。

圖3:與單一成分代幣相比的DPI波動率

表1:DPI和成分代幣的熱圖和波動率。Maker將獲得額外的多樣類型的抵押品、更多生成的DAI以及相關的穩定費。Yearn將獲得額外的金庫,以及相關的費用收入。INDEXcoop將獲得DPI服務費用和DPI農場收入的一部分。市場規模

DPI金庫目前約為2000萬美元,意味著有220,000個DPI。目前,可以挖出INDEX、Sushi的Uniswap的DPI-ETH的流動性挖礦正在推進這一趨勢。同時,內在DPI農場和外在Yearn金庫的收益獲取能力將有望推動DPI的采用與發行。關鍵的制約因素

如上所述,系統中有許多關聯的組件。其中關鍵的制約因素包括:INDEXcoop,Yearn和MakerDAO社區需要通過提案來實現不同的策略,并確定相關參數和獎勵。時間同步方面,要求允許INDEXcoop安全地從DPI金庫中移除令牌。在DPI質押中使用時間鎖,意味著DPI金庫可以100%的質押流通中的DPI,從而保持充分的流動性以防止贖回。DPI農場是非常復雜的,其中含有11個令牌,每月重新平衡,并需要獲取DPIstakers和INDEXcoop的收益。Yearn金庫必須使用Maker金庫策略。使用借貸平臺來產生收益、穩定的代幣,可以借入和贖回DPI。這將抵消DPI質押時間鎖以提高內在收益的優勢。從抵押合約中智能移除DPI的合約可能具有挑戰性,并且需要大量的開發時間。可以使用mutisig合約,也可以在沒有Yearn金庫的情況下進行。此外,協議還必須具有對故障的應急措施。

編者按:本文來自彩云區塊鏈,作者:irishash,Odaily星球日報經授權轉載。隨著比特幣價格徘徊在一定水平上,許多年前生產的舊款ASIC礦機開始重新開始盈利.

1900/1/1 0:00:00編者按:本文來自小吒閑談,Odaily星球日報經授權轉載。ETH2.012月1日就要啟動了,市場也在暗流涌動,布局ETH2.0Staking的生態事宜,會帶來ETH牛市嗎?有句話說:利好兌現就是.

1900/1/1 0:00:00未來的加密數字金融世界一定是在以分布式記賬技術為主的金融市場基礎設施之上運行的。由于分布式記賬技術的特點,在這個未來的金融世界當中,數字資產的真實性,交易用戶的真實性和交易的真實性都有更好的保證.

1900/1/1 0:00:00編者按:本文來自登鏈社區,Odaily星球日報經授權轉載。 Curve和MatterLabs團隊很高興宣布以安全且去中心化的方式向以太坊擴展邁出了一大步:今天,我們和CurveFinance一起.

1900/1/1 0:00:00一、區塊鏈賦能醫療行業背景1、區塊鏈特性能夠解決傳統行業的痛點近年來,區塊鏈作為顛覆性的前沿技術,在市場的熱捧下,與許多傳統行業碰撞,創造出區塊鏈賦能的應用案例.

1900/1/1 0:00:00作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 一、整體概述 截止11月22日,當前以太坊2.0存款合約地址已收到247136ETH,距離啟動以太坊2.0創世區塊的最低要求已完成47.1%.

1900/1/1 0:00:00