BTC/HKD+0.3%

BTC/HKD+0.3% ETH/HKD-0.31%

ETH/HKD-0.31% LTC/HKD-0.08%

LTC/HKD-0.08% ADA/HKD-1.24%

ADA/HKD-1.24% SOL/HKD+1.02%

SOL/HKD+1.02% XRP/HKD-0.66%

XRP/HKD-0.66%距離ETH2.0正式啟動,進度條還剩不到90%。隨著以太坊2.0存儲合約的啟動,POS機制的以太坊2.0已經緩緩開啟,盡管正式可用,還需要等待2-3年的時間。需要52.4萬ETH存入到存儲合約之中,才能啟動以太坊2.0網絡。如果一切順利的話,再過半個月,以太坊2.0將迎來里程碑事件:信標鏈創世。滿足了區塊高度和質押資產數量的需求之后,以太坊社區可以宣稱:以太坊2.0雖遲但到。按照鏈上數據統計,當前存款數量為6.01萬以太坊。

一、普通用戶如何獲益?

以太坊2.0上線之后,普通人有什么參與的機會?主要的玩法,還是通過抵押代幣,分享網絡的收益。不過想要說清楚,我們得先簡單了解下以太坊2.0網絡的變化。從PoW到PoS:以太坊代幣機制的變化以太坊2.0使用PoS機制取代1.0階段的PoW算法。在PoW機制下,拼的是機器算力,礦工無需抵押以太幣即可參與其中,憑算力和運氣獲得收益。普通人參與其中的方式和渠道較少。以太坊2.0啟動后,采用PoS共識算法。這一階段,以太坊網絡會獎勵出塊節點,而節點參與者,除了需要開啟計算機、穩定運行之外,還需要抵押一定量的資產,成為驗證人。除此之外,如果在以太坊2.0網絡中運行的節點出現異常、或者惡意操作,所抵押的資產也會有罰沒的懲處措施,激勵節點驗證者與以太坊網絡利益保持一致。PoS機制下,帶來了額外的機會:抵押ETH,分享以太坊PoS網絡的系統獎勵。用大家更熟悉的DeFi來類比:以太坊2.0增加了原生的存幣挖礦獎勵,不過前提是要成為驗證人節點,才有可能分享這部分收益。怎么分錢?這從來都是一個大問題,也是大的機會。不要小看以太坊2.0新增加的抵押資產的要求,由此而生的是一條新的收益賽道:以太坊2.0Staking產業。二、普通用戶不建議搭建節點

為什么不推薦普通人自建節點?無論是以太坊1.0,還是即將開啟的以太坊2.0,驗證人都需要運行節點,并且要保持良好的機器性能。非硬核玩家的普通持幣者,參與以太坊2.0Staking最好的方式一定不是自己運行節點,不然會遇到一系列困難。首先是運行節點的技術門檻和硬件要求。不僅需要購買配置良好的機器,以保持運行性能,還需要一系列的運維工具,來確保驗證節點不出異常。盡管現階段以太坊2.0的罰款標準較低,不過這部分麻煩/風險,普通參與者既沒意愿也沒能力去面對。其次是資金門檻,質押32個以太坊才能成為驗證人。除此之外,這部分代幣還會一直鎖倉,連同得到的潛在收益一起,要等到以太坊第2階段才能解凍。按照現值3000人民幣計算,10萬人民幣鎖倉2年,這個門檻想必是普通持幣者不想去面對的。自建節點成為驗證人,盡管對少數硬核玩家很有吸引力,對你我而言明顯需要有更好的方式。三、有哪幾種第三方服務?

參與以太坊質押,收益率豐厚,這會吸引大量的持幣人參與。在全網達到52萬枚ETH質押量的時候,質押的年化收益率大約為21.6%左右。即便全網質押量達到1000萬枚ETH,年化收益也仍然在5%左右。不同于DeFi項目的高額收益,這部分以太坊質押收益,可是來自以太坊網絡自身,對持幣人來說,可以稱得上是利潤可觀了。正如前面所說,自己運行節點挖礦,不僅費時耗力,對技術跟資金量都有要求,因此選擇第三方服務商來進行Staking,會成為更常見的選擇。我們可以粗略將其分為三類:中心化交易所和礦池。存入門檻低,不用自己運行節點,收益的一部分會成為服務方的手續費。去中心化錢包和服務商。通過智能合約的方式,實現存幣挖礦。至于節點運行,交給服務商來搞定。平臺方。無論是上述哪種方式,最終都需要有人來運行節點,因此有的項目則下潛了一層,充當各類抵押服務提供商的底層基礎設施,負責運行節點,獲得手續費收益。接下來一起看看有哪些項目計劃加入其中,為普通持幣者質押服務。隨時間推移,也會更多的服務方會出現,而以太坊2.0Staking也會成為交易所和錢包的標配。所以這份名單注定是不完整的,不過玩法預計會大同小異,即便未來某個時刻看到這篇,也希望能給你一些啟發。四、中心化交易

ETH交易所流出量過去一小時(7d MA)創一個月高點:金色財經報道,據Glassnode數據顯示,ETH交易所流出量過去一小時(7d MA)達25,021,003.78美元,創一個月高點。[2022/9/2 13:05:08]

盡管對中心化交易所存在這樣那樣的質疑,但中心化交易所易于操作,仍然是普通持幣人的不二之選。幾個月前Staking2.0主題的某個行業會議,幣安、火幣、OKEX等各大中心化交易所都表明有計劃部署以太坊2.0Staking相關的服務。今天跟老牌交易所AEX的朋友交流,也提到他們會規劃更有意思的以太坊2.0Staking相關的服務給用戶使用。此外美國最大的合規資產交易所Coinbase在去年年底就已宣布向全球Staking服務轉型,將Staking作為區塊鏈生態中最關鍵的投資策略。而在以太坊2.0這一最大規模的PoS生態即將啟動之際,相信CoinBase的消息我們很快就能看到。可以預料未來一兩個月內,許多交易所會陸續傳來以太坊2.0礦池開啟的消息。目前而言能夠提供明確上線日期的并不多,CoinDCX是其中的一個例子。據報道印度最大的加密貨幣交易所CoinDCX已經為以太坊2.0質押做好了準備,參與門檻為0.1ETH。CoinDCX會將匯集的以太坊資金創建驗證人節點,作為回報,會抽取其中的部分手續費,覆蓋硬件和基礎設施成本。以太坊2.0Staking,會帶來額外的一個問題:由于從以太坊轉入到存款合約、兌換為以太坊2.0上代幣的過程是單向的,且預計在兩年內存入的代幣將處于鎖定狀態,因此鎖定資金的流動性如何激活,需要提供合適的解決方案。除了自建節點組群,滿足用戶抵押需求之外,還可以借助于第三方基礎設施提供方來實現。下文介紹的LiquidStake采取的就是這種方式。五、機構型LiquidStake

LiquidStake:個人和機構均可參與的以太坊Staking服務。

隨著以太坊2.0上線,一個有趣的問題是:機構持有者如何參與其中。盡管本文主要關注的是散戶/普通持幣人的玩法,不過LiquidStake這個項目讓我在此想多提一下機構持有者這一角色。據報道,以太坊生態中的活躍參與者、加密資產投資公司DARMACapital推出了LiquidStake項目,支持以太坊持有者質押挖礦。具體來說,LiquidStake允許個人和機構存入資產。該項目沒有創建額外的代幣,為了解決流動性問題,存入用戶可以將存入的ETH作為抵押品而借貸USDC,項目方會收取借貸手續費以及部分抵押收益。個人可以存入任意數額的ETH代幣,而機構投資者可以通過簽訂兌換協議的方式,參與其中。

LiquidStake會將客戶的ETH集中起來發送至BisonTrails、ConsenSysCodefi或FigmentNetworks等服務商,由他們提供基礎設施,作為驗證人節點服務以太坊網絡。目前LiquidStake還未上線,仍在測試階段。地址:https://liquidstake.com/接下來,我們看一下主要的幾個第三方服務商,如StaFi、ANKR、RocketProtocol以及Blox等,看看他們是如何提供以太坊2.0Staking服務的。六、平臺型StaFi

ETH突破1100美元關口 日內漲幅為19.89%:火幣全球站數據顯示,ETH短線上漲,突破1100美元關口,現報1100.01美元,日內漲幅達到19.89%,行情波動較大,請做好風險控制。[2021/1/4 16:23:38]

StaFi是一個去中心化協議,為Staking資產提供流動性,這當然也會包括以太坊2.0網絡中所抵押的代幣。

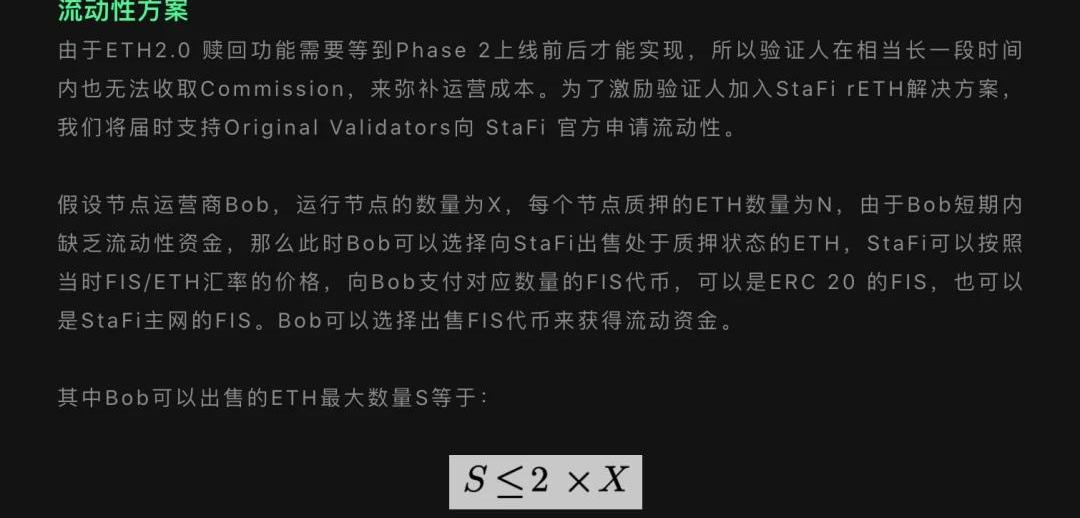

StaFi提出的解決方案是:用戶存入合約參與質押,無需運行節點客戶端,即可得到平臺發放的ERC20代幣rETH,錨定用戶本金和對應的收益。rETH沒有轉賬限制,也可以參與到DeFi的借貸協議等應用之中。具體而言,用戶最小可以質押0.01ETH,StaFi在ETHPoW鏈上部署了智能合約,以此實現去中心化的方式。根據StaFi的介紹:用戶Staking相關的合約主要部署在以太坊上,但是用戶資金安全的解決方案,特別是密鑰的管理將由StaFi鏈上的驗證人采用MPC及多簽的方式實現。而在另一面,ETH2.0質押離不開驗證人節點。StaFi的做法是,通過OriginalValidators來實現。OriginalValidator是指加入StaFiETH2.0StakingContract計劃的ETH2.0驗證人。StaFi提供工具給驗證人節點運營方,團隊注冊且繳納保證金后,可成為OriginalValidator。驗證金繳納是為了確保節點在遇到懲罰時,不會影響到用戶資金,而由節點方繳納的保證金來承擔。驗證人節點的收益,來自于提供服務所得到的傭金。但是實際上相當長時間內,這部分收益是看得到拿不出來的。為了緩解流動性問題,StaFi提供的解決方式是由官方提供流動性,如下圖。

相比其他的Staking方案而言,StaFi的優勢在于提供了去中心化的方式,通過多簽等手段,保證質押資產的安全。目前StaFi的ETH2.0流動性方案上線日期還未確定,不過我們會密切關注。地址:https://www.stafi.io/七、平臺型Stkr

Ankr:提供ANKR空投獎勵,激勵用戶使用流動性質押平臺Stkr。

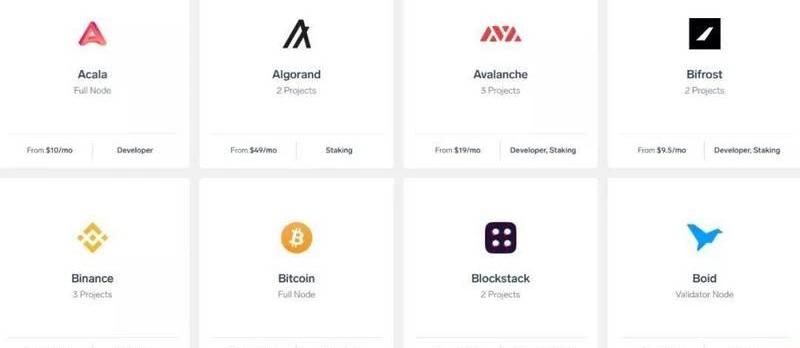

Ankr目前主要業務可以分為兩塊:提供節點服務,目前支持了五十多個協議,部署了上千個節點。為以太坊2.0抵押服務,提供了基礎設施。Ankr還創建了去中心化流動性質押協議stkr平臺,針對以太坊2.0深度定制,為用戶提供提供分布式的抵押和為礦池服務。

虎幣首期“ETH雙幣”理財產品申購已售罄:10月1日中午12點,虎幣(HUBI)在其app開啟第一期“ETH雙幣”理財產品的申購,限額200個ETH,并在申購30秒內售罄。

本次“ETH雙幣”理財產品原定于今日24點結束申購,持續12個小時,交割日為10月2日。[2020/10/1]

Stkr平臺目前已經上線了,用戶已經可以通過Stkr存入ETH,目前市場上還沒有看到其他實現可用的平臺。目前用戶存入到Stkr的ETH,會存儲在智能合約之中保留一周。預計一周后,合約審核可以結束。在此之前,用戶存入的ETH可以存取;而之后,將會把Stkr合約之中的ETH發送至2.0合約中。由于以太坊存款協議存入之后,是單向的方式,意味著質押者將無法提取ETH。前面我們提到過,鎖倉代幣的流動性問題,是每個項目方都需要關注的,Ankr如何解決流動性的問題?通過Stkr平臺存入的ETH,用戶將會獲得相應的生息憑證aETH,用戶可以將aETH自由轉賬或者交易,以此獲得流動性。和StaFi方式類似,平臺將會在Uniswap類似的平臺上建立aETH/ETH激勵池,以實現aETHp的可交易、可流通。當平臺把用戶存入的ETH轉入到2.0合約后,用戶將能夠領取aETH,同時意味著用戶的ETH將會被鎖定。項目方提供了存款激勵,鼓勵用戶使用Stkr。在2020年11月16日前,存入的每個ETH,會空投分配1000ANKR代幣獎勵,11月16日會進行快照。如何使用Stkr平臺?Stkr平臺操作上比較直觀,地址附在下方。

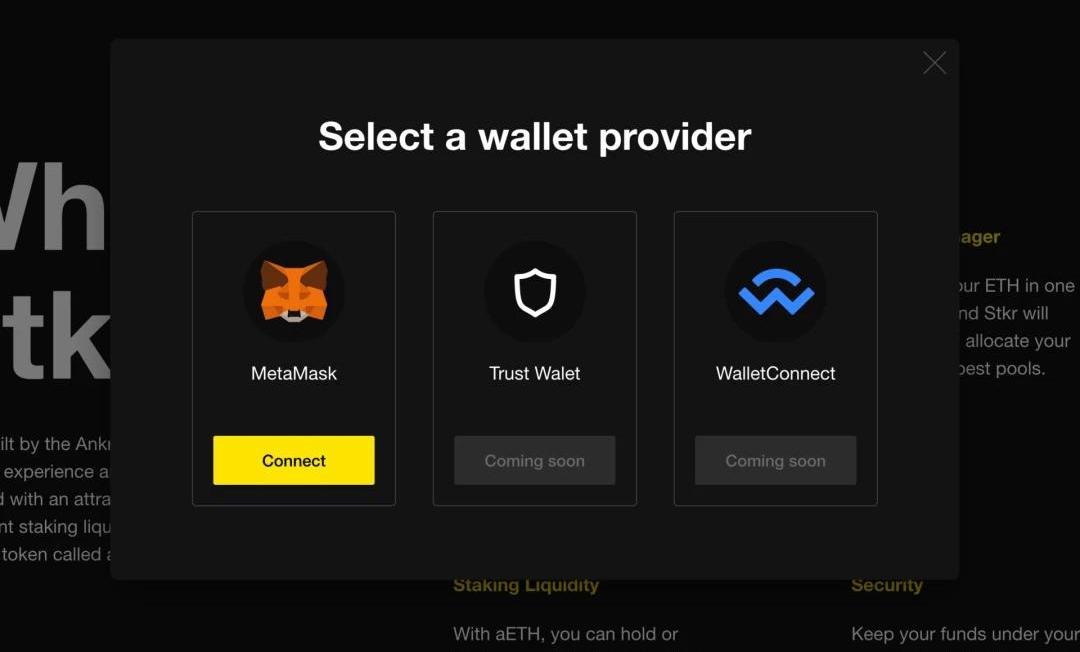

首先,點擊右上角”LaunchApp“。在彈出的三種登錄選項(MetaMask、TrustWallet以及WalletConnect的方式)之中,選擇你常用的以太坊錢包。

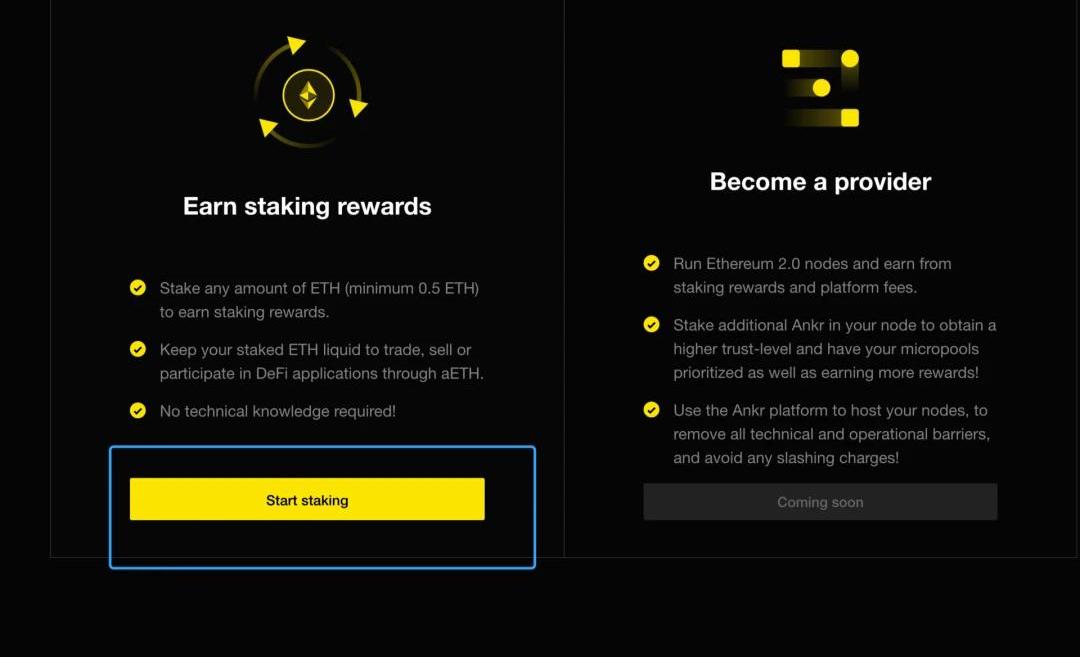

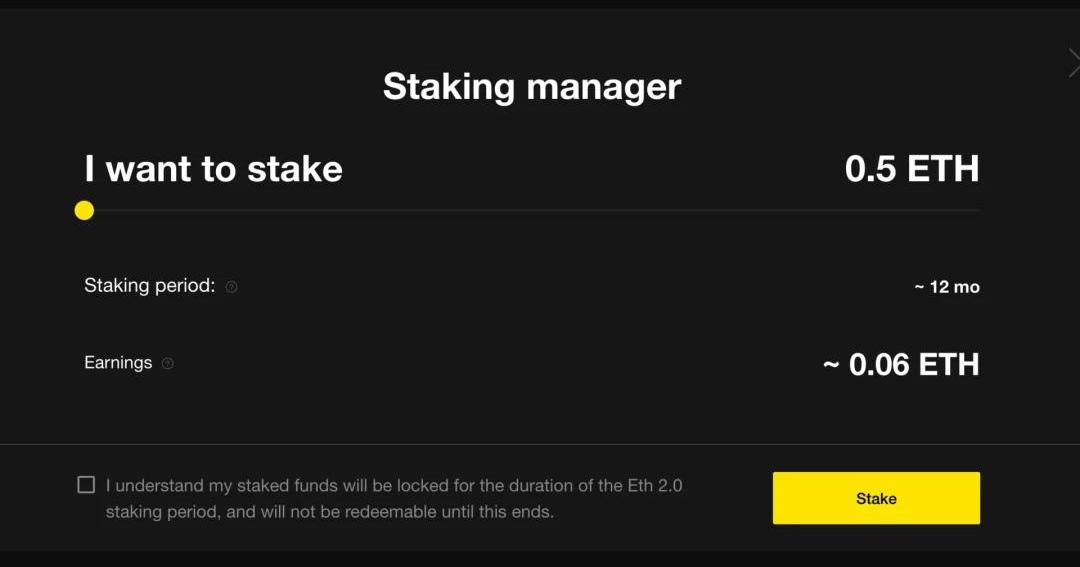

此處以小狐貍MetaMask為例,點擊登錄之后,彈出選項,目前可以選擇”StartStaking“。注意,Stkr平臺的最低存入量為0.5ETH

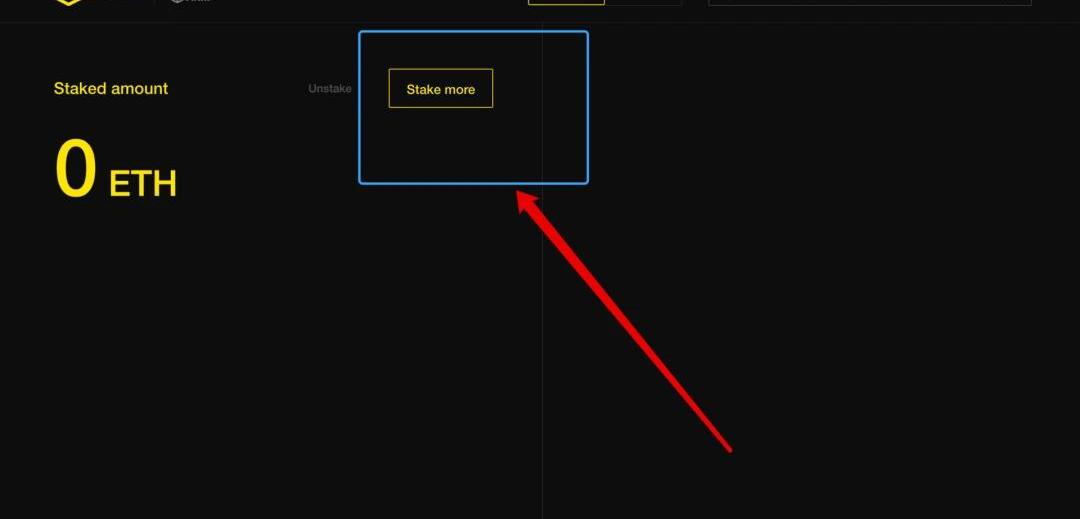

接下來,點擊StakeMore:

然后選擇抵押的ETH數量。頁面中會顯示預計的收益情況。勾選左下方選項框同意協議,然后點擊Stake按鈕,提交即可完成質押了.

ETH在2分鐘內漲幅超過1.00%:據火幣全球站數據顯示,ETH/USDT在2分鐘內出現劇烈波動,漲超1.00%,達到1.33%。當前報價為136.00美元,行情波動較大,請注意風險控制。[2020/4/2]

Stkr平臺的項目進展還算是比較快的,通過提供空投激勵用戶抵押,或許會領先一步。地址:https://stkr.io/八、非托管型Blox

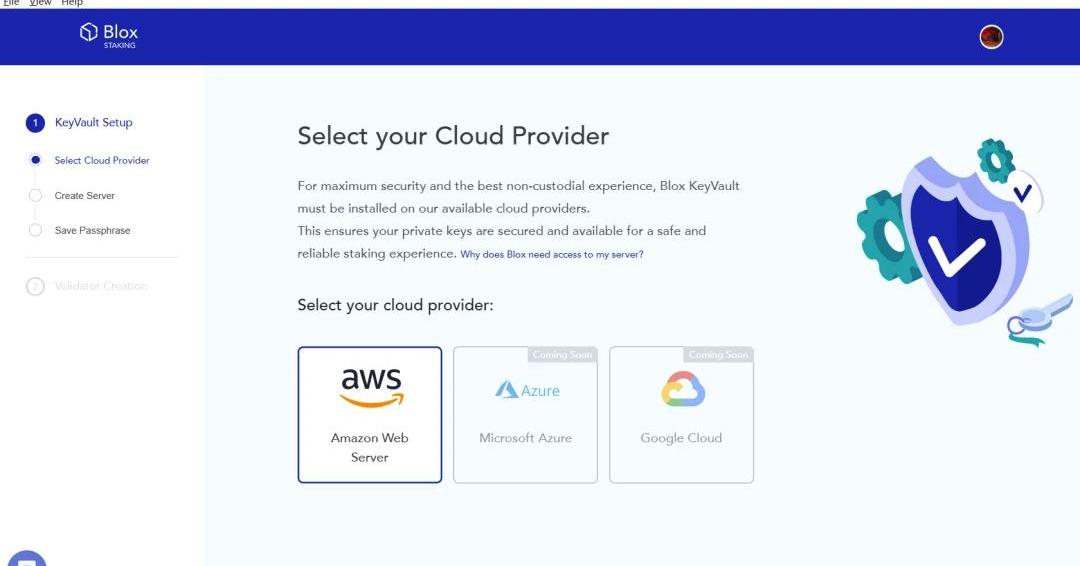

BloxStaking項目主打的賣點是提供了非托管的ETH抵押方式。目前的最低門檻是32ETH。

簡單說來,BloxStaking提供了一系列的工具,讓用戶可以直接使用自己本地的桌面軟件,就可以運行管理驗證人節點,并且無需將私鑰存儲在平臺上。目前LeastAuthority審計團隊正在對該平臺的代碼進行安全審計。

BloxStaking提供了名為BloxInfra的基礎設施,幫助用戶運行節點,用戶支付手續費即可。不過,由于采用了遠端簽名的方式,用戶無需將資產存在BloxStaking,確保了用戶的資產安全。用戶下載BloxStaking的客戶端軟件之后,需要配置好自己的云服務器,然后將對應的節點密鑰配置到BloxStaking客戶端之中。

BloxStaking不太適合散戶參與。盡管提供了一系列的服務工具降低運行節點的門檻,但是32個ETH的資金門檻和搭建所需要的一些設置,也將不少普通用戶擋在了門外。BloxStaking團隊也知曉這一點。他們設計了去中心化抵押池,希望以此來降低參與門檻,用去中心化方式,讓持幣量少的用戶也參與進來,并且無需自己運行節點。項目預計于下個月信標鏈創世啟動后上線,按照路線圖的信息,是今年第四季度。

不過,根據官網信息,針對散戶的去中心化抵押池要在2021年第三季度才有可能上線,所以短期內BloxStaking對于普通用戶來說并不是一個合適的選擇渠道,有心運行節點的團隊或許可以考慮。地址:https://www.bloxstaking.com

九、平臺型RocketPool

RocketPool創建于2017年2月份,一直專注于以太坊2.0抵押這個方向,目前仍然在測試階段,最新的版本是2.5Beta。

行情 | ETH 1小時跌幅近2.50%:據Bitfinex數據顯示,ETH 現報價127.40美元,1小時內跌幅近2.50%,波動較大,請做好風險控制。[2018/12/23]

根據網站的介紹,我們先簡單了解下該項目的運行方式。RocketPool提供了軟件工具,讓節點運營方和用戶可以連接起來。根據網站介紹,無論是個人用戶、節點的運營團隊還是其他的DApp等應用方,都可以參與進來。

普通用戶的參與方式最為簡單。除了提供方便易用的用戶界面之外,為了釋放抵押代幣的流動性,RocketPool設計了rETH代幣作為存款憑證,跟Ankr的aETH很類似。參與門檻為0.01ETH,用戶存入以太坊之后,可以得到對應的rETH,能夠自由轉賬。登陸之后,設置好需要存入的ETH的數量,用戶可以立即獲得對應價值的rETH。RocketPool設計了社會化損失的方式,實現存款安全。具體來說,如果某個壞節點被懲罰,所有的rETH持有者,都會分擔一定的損失,讓所有人來分擔損失的方式,避免了單個倒霉蛋因為抵押了給壞節點而造成大額損失的情況。

硬幣的另一面,是運行自己節點的驗證人,可以抵押16個ETH成為驗證人,獲得更高的收益,相比以太坊2.0要求的32個ETH質押量的要求有所減少。RocketPool還沒有上線的確切日期。進入11月后,RocketPool的Twitter上并未有更新信息,可能短時間內,我們仍然無法使用該平臺。地址:https://rocketpool.net/十、其他的參與者

在最新的一篇博文中,BloxStaking總結了以太坊2.0抵押領域中的一些項目方。我們在文章的最后這一部分簡單介紹下。

以太坊PoW礦池所提供的Staking礦池以stake.fish為例,以太坊和比特幣礦池f2pool所創建,為用戶提供非托管的方式,運行以太坊2.0驗證人節點,最低存幣量要求是32ETH。目前stake.fish仍然在測試階段,預期要在ETH2.0啟動之后,才正式上線。由于礦池這類服務商是針對B端用戶而創建,我們在此就簡單略過。其他的以太坊PoW礦池后續也應該會提供針對普通用戶的staking產品。StakeWise

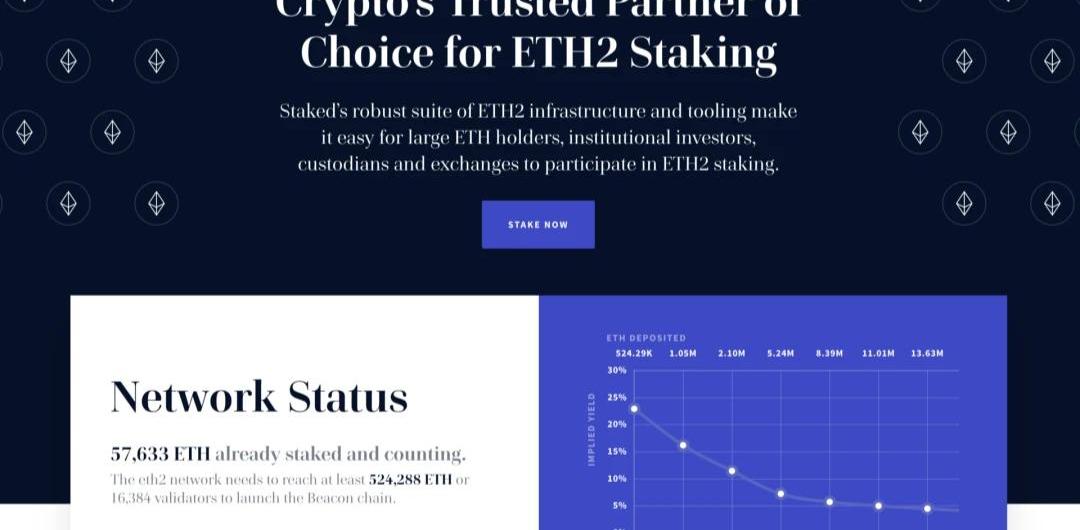

StakeWise提供了簡潔易用的抵押界面,支持散戶礦池和大戶獨立驗證人節點兩種模式。StakeWise還在測試階段。釋放抵押代幣流動性的方式,也是跟前面幾個平臺大同小異:用戶存入ETH之后,可以得到stETH作為存款憑證。StakeWise也提供了單獨的驗證人選項,用戶需要為每個驗證人節點支付10DAI代幣作為月費,然后存入至少32個ETH,由平臺代為運行節點。具體何時正式版上線,目前還沒見到明確的信息。從目前的社群人數來看,該項目的關注度似有不足。尤其是采用了中心化的方式,用戶還需自行判斷項目安全性。Staked

Staked為持有大量ETH代幣的參與方,如大戶、托管服務提供者或者交易所提供托管服務,最低存款量為32ETH,為每個驗證節點收取5美元的手續費。許多不想自己運行節點的服務提供商,可以設計對應的產品,吸引普通持幣散戶參與,然后使用Staked這類基礎設施提供者,免去了自行運維的麻煩。Staked和RocketPool應該有合作關系,在官網上會引導普通持幣者前往RocketPool參與ETH2.0抵押。CodeFi:交易所背后的質押服務提供商

許多交易所不會選擇自建ETH2.0節點,而是選擇成為渠道商,而把運維驗證節點的事情,外包給其他公司來做。CodeFi、Figment、BisonTrails等平臺,就是提供這類服務的。據報道,CodeFi的質押試點方案中,有Binance、Crypto.com、DARMACapital、HuobiWallet、Matrixport和Trustology等多家公司參與,這種方式,讓交易所能夠為用戶提供質押礦池,而幕后運行節點的,則是CodeFi這類公司。CodeFi是以太坊2.0質押賽道上的重度參與者。CodeFiActivate和以太坊基金會(EF)合作推出了Eth2LaunchPad,為那些運行自己驗證人節點的硬核用戶,提供了直觀的頁面引導。

Figment:質押基礎設施提供者

Figment是一家位于加拿大的區塊鏈基礎設施提供商,也是面向B端的平臺,目前為Tezos、Cosmos、Polkadot等14個區塊鏈網絡提供基礎設施,實現質押功能。FigmentNetworks由兩家區塊鏈領先的風險投資公司Lemniscap&ProtaVentures和一個擁有超過30年成功互聯網基礎設施和軟件公司經驗的創始團隊支持。LiquidStake會采用Figment提供的質押服務。

BisonTrails

和Figment、CodeFi類似,BisonTrails同樣是針對于企業級用戶提供質押基礎設施的服務商,提供一系列工具和服務給企業用戶,代為運行節點。當前BisonTrails提供了先鋒計劃(Pioneerprogram),讓參與者可以提前試用。十一、小結

正如前面所提到的,以太坊2.0上線后,第三方質押方式會成為主流。限于篇幅,本文僅供拋磚引玉,無法一一針對各個項目展開介紹。如同選擇錢包、交易所一樣,選擇抵押服務的提供商,也是需要多方權衡,盡量降低風險。對普通持幣人而言,在不同的質押服務商或礦池之中進行選擇,需要考慮到的問題是:平臺用什么機制保護所質押資產的安全?平臺是否會跑路?平臺運行驗證節點,是用的什么方式,是自建機器還是交給第三方解決?如果驗證節點被懲罰,是否會影響到持幣人的利益?所質押的資產,是否可以獲得流動性,而對應的流動性代幣,又可以在哪里交易呢?盡管以太坊2.0提供了系統級的獎勵機制,盡管可以預見在未來一到兩個月內各類以太坊PoS礦池和服務商會紛至沓來。但是值得注意的是,以太坊2.0剛剛啟動,距離正式可用、可轉賬,還有很長一段距離要走。以太坊為長期持幣者提供了類似數字債券的激勵,也同樣需要參與者有足夠的耐心。選擇第三方服務商的方式,能夠降低門檻、減少麻煩,同時不確定性和潛在風險也隨之而來,還需要仔細辨別才好。如果你想了解更多相關知識,可以點擊:1、《ETH2.0信標鏈何時上線?何時開啟Staking?何時開啟獎勵分發?》-END-聲明:本文為作者獨立觀點,不代表區塊鏈研習社(公眾號)立場,不構成任何投資意見或建議。

Tags:STAETH以太坊STAKstaking ETHtogetherbnb手游下載破解以太坊硬幣模版StakeWise

DeFi破千上萬的年化收益率,在已經過去的第三季度瘋狂地拉升著Ethereum的GasPrice,從年初的20GWei,在Uniswap給大家空投iPhone12后突破1000GWei.

1900/1/1 0:00:00在這場席卷全球的區塊鏈技術、數字資產變革中,除全面了解中國的立場外,我們仍需掌握其他國家在新興領域的態度和布局。其中以美國為代表的國家出臺政策影響深遠,對該創新領域的發展具有重大意義.

1900/1/1 0:00:00美國總統大選正如火如荼的進行,暫時來看,比特幣市場處于還算正常的回調中。拋開美國大選,近兩天國內金融市場最轟動的還是螞蟻集團上市被暫緩的事件.

1900/1/1 0:00:00兩個月買入近4萬個BTC,在上市公司購買比特幣這個層面,MicroStrategy走在了前面。MicroStrategyCEO邁克爾·塞勒近期關于BTC的言論,更是語出驚人,諸如“比特幣安全性是.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:HELENPARTZ,Odaily星球日報經授權轉載.

1900/1/1 0:00:0011月4日,比特幣價格突破1.5萬美元之際,一個“沉睡”多年的比特幣錢包地址中有69,369枚比特幣被轉移,價值約10.8億美元.

1900/1/1 0:00:00