BTC/HKD-0.14%

BTC/HKD-0.14% ETH/HKD-2.01%

ETH/HKD-2.01% LTC/HKD-2.11%

LTC/HKD-2.11% ADA/HKD+0.11%

ADA/HKD+0.11% SOL/HKD-1.46%

SOL/HKD-1.46% XRP/HKD-1.88%

XRP/HKD-1.88%作者:miaohash編輯:吳說區塊鏈火幣剛剛上線了基于以太坊的Filcoin代幣HFIL。這已經不是火幣第一次將公鏈代幣轉換為ERC-20標準的代幣了。早在今年2月,火幣就推出了HBTC。在8月份以前,HBTC鑄幣量僅為700余個,然而,自8月開始,DeFi市場爆發,火幣接連鑄造了大量的H-Tokens系列幣,包括:HBTC、HBCH、HDOT和HFIL。其中,僅HBTC就鎖倉超過6000個BTC,價值5600萬美元。

Filecoin創始人JuanBenet也在twitter上盛贊HFIL,認為使用HFIL和DeFi,任何人都可以將FIL遷移到以太坊,并利用智能合約處理各種事情,礦工可以依靠DeFi的基礎設施和貸款市場,非常感謝火幣。不過目前來看HFIL使用者不會太多,因為FIL本身處于嚴重緊缺中,后續沉淀下來才會有轉入DeFi生態的需求。據悉,火幣內部對“H-Tokens”計劃極為重視,而這些幣流向以太坊,對市場意味著什么?以太坊生態杠桿變大,系統性風險增加

外媒:SEC尚未提供數字資產市場結構法案所要求的實質性技術反饋:金色財經報道,美國議員Glenn Thompson計劃本周正式提出數字資產市場結構法案,該法案提出一個新的監管框架,將加密貨幣歸類為證券或商品,由美國商品期貨交易委員會(CFTC)或美國證券交易委員會(SEC)監管。但熟悉該法案及其起草情況的人士表示,SEC尚未提供這項高度復雜的法案所要求的實質性技術反饋,這可能會阻礙該法案成為法律。[2023/7/20 11:07:18]

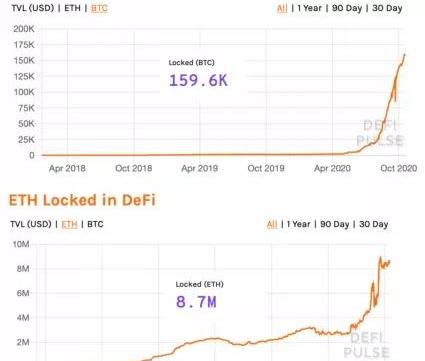

大部分投資者將比特幣和Filecoin等跨鏈資產轉移到以太坊,主要是將其作為抵押品,這使得鑄幣方扮演了央行的角色,相當于在以太坊上發鈔擴表,讓抵押這些代幣的投資者能換出更多USDT、USDC和DAI等,買入其它加密資產,變相實現拉盤。DeFiPulse的數據顯示,目前,鎖定在DeFi中的以太幣價值32億美元,占以太坊總市值的7.6%,BTC鎖定的金額為18億美元,占比特幣總市值的0.85%。自6月以來,鎖定在DeFi協議中的ETH增加了222%,從270萬ETH增長到870萬ETH,而BTC的鎖倉量則從5000BTC增長到目前約159700BTC,暴增3000%以上。DeFi吸收的這些BTC,占到了以太坊DeFi生態鎖定總價值的16.25%以上。

期權交易平臺Aevo向所有用戶開放并新增比特幣衍生品:6月14日消息,鏈上結構化產品Ribbon Finance旗下期權交易平臺Aevo已向所有用戶開放,交易者無需持有Pass即可進行交易。此外,Aevo新推出比特幣期權和合約交易產品,用戶可交易每日、每周、每月和每季度到期的比特幣期權以及比特幣永續合約。[2023/6/14 21:36:45]

如果繼續將比特幣等跨鏈資產,向以太坊體系遷移,可能會導致哪些現象?1.以太系資產繼續擴張。假設將5%的比特幣遷移到以太坊鏈上,就能使DeFi生態市值增長近百億美元。如果再考慮到其它體系的代幣,如XRP、BCH和DOT等,那么這種轉移為以太坊帶來的價值不可估量。目前,WBTC作為第一大鑄幣資產,已經擁有12億美元流通市值,相當于通過加大杠桿,將比特幣的市值虛增了12億。整個加密貨幣市場,市值“膨脹”了,但是其實什么也沒有變。2.除以太坊外的公鏈代幣流通量減小,價格波動幅度將增大,部分項目更容易引來資本拉盤,暴漲暴跌現象更加顯著。3.盤活一些僵尸幣,驅使風險資本流向新興項目,提升資金利用率。同時,通過抵押,將老幣的風險轉嫁給其它投資者。然而,跨鏈抵押的最危險之處在于,整個DeFi體系的杠桿越來越大,可能會在某一時點,由于系統性風險引發全網的“金融危機”,造成幣價閃崩和一連串的擠兌。持幣者喪失治理權,鑄幣是否有被操縱的可能?

“木頭姐”辭去ARK兩小型基金投資經理一職:9月23日消息,根據提交給監管機構的文件,ARK investment的創始人兼首席執行官Cathie Wood已經辭去了該公司旗下兩只交易所交易基金的投資組合經理一職。William Scherer將接任 3D printing ETF和ARK Israel ETF的投資組合經理。Scherer現任交易經理,自2014年以來一直受雇于ARK。[2022/9/23 7:16:44]

類似火幣之類的發行方,通過利用智能合約鑄幣,可以將這部分資金鎖定在自己的生態體系內,以達到增強用戶粘性的目的。因為HBTC和HFIL等資產如果要換回相應的BTC或Filecoin,需要在發行人或代理人平臺上兌現。但是,就像很少有炒幣者,會拿USDT去向Tether兌換美元一樣,這些因抵押而虛增的資金最終會在幣圈沉淀下來。這樣,鑄幣方在行業內的話語權將會加大,并可以通過收取鑄幣費、承兌費等方式盈利。然而,將公鏈代幣轉換為ERC-20后,代幣是否會存在被操縱的可能?這種行為對治理幣的影響最大。我們首先想到的是潛在治理權益的喪失。ERC-20幣只能依靠以太坊的規則運行,而原本的幣,則被鎖在了鑄幣方的地址上,這樣一來,一些治理幣就喪失了原本的功能,可參與治理方案投票的地址和持幣數減少,被市場操縱可能性也就增大。這種做法,似于股票中的“同股不同權”,削弱了小型投資者的聲音,使得資本更加集中化,變相將原本的去中心化項目割裂,轉換成了由中心化資本進行決策的項目。最終我們將看到,公鏈原生代幣流通量的減小,疊加潛在治理權的喪失,可能會非常不利于生態的穩定。小到幣價操縱,大到網絡操縱,均會為跨鏈資產帶來難以估量的風險。設想一下這種情景:一名投資者將自己持有的1BTC進行鑄幣后,轉到Compound抵押,以60%的抵押率借出6000USDT,再在公開市場按30USDT的價格買入200Filecoin,并再次進行鑄幣后,將其轉入借貸平臺,同樣按60%的抵押率借出3600USDT,買入BCH。問:如果所有幣都突然下跌40%或是上漲40%以上,整個加密貨幣市場,會看到怎樣的劇本?

報告:DeFi市值在第二季度下跌但用戶活動卻表現更好:金色財經消息,CoinGecko最近發布了其2022年第二季度加密貨幣報告,二季度DeFi市值下跌75%,但該報告承認該行業保留了大部分用戶。在某些情況下,DeFi活動出現了大幅飆升。CoinGecko確定了其中兩個原因。

第一次是在5月初,在Terra崩塌期間。數以千計的DeFi用戶涌向Curve和Uniswap等去中心化(DEX)交易所出售其持有的LUNA和UST,因為一些中心化交易所(CEX)偶爾停止了這些資產的交易。結果,這些DEX的交易量猛增。

第二次是在6月,當時加密借貸平臺Celsius對其用戶實施了提款限制。交易者前往DeFi協議享受無許可交易,導致DeFi協議的日活躍用戶激增24%。(cryptopotato)[2022/7/17 2:18:13]

非投資建議Serum提供的功能之一是創建AMM,正如Uniswap一樣。區別僅僅在于Serum上交易更快捷且手續費更便宜.

1900/1/1 0:00:00很多此前在OKEX平臺上交易的小伙伴還是很關注能否提幣的進展。近兩天關于OKEX平臺提幣方面還是沒有什么變化,平臺的主要動作還是在進行各種不實傳言辟謠.

1900/1/1 0:00:00編者按:本文來自威廉閑談,作者:陳威廉,Odaily星球日報經授權轉載。我們一直在說今年的比特幣牛市是“機構牛”,這種牛市最大的表現形式就是—你感受不到牛市.

1900/1/1 0:00:00本文來自:哈希派,作者:哈希派分析團隊,星球日報經授權轉發。金色財經合約行情分析 | BTC持倉量處于近期低位,觀望情緒較濃:據火幣BTC永續合約行情顯示,截至今日18:00(GMT+8),BT.

1900/1/1 0:00:00在《NFT完整指南》文章中,我們向大家介紹了NFT的概念和NFT的常見分類。接下來,我們將揭示如何創建和鑄造一個屬于自己的NFT,以及接下來的出售、評估和收集工作.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:SAMUELHAIG,Odaily星球日報經授權轉載。去中心化金融第三季度的爆發為與以太坊兼容的穩定幣帶來了顯著增長.

1900/1/1 0:00:00