BTC/HKD-0.39%

BTC/HKD-0.39% ETH/HKD-1.09%

ETH/HKD-1.09% LTC/HKD+0.18%

LTC/HKD+0.18% ADA/HKD-1.59%

ADA/HKD-1.59% SOL/HKD-0.85%

SOL/HKD-0.85% XRP/HKD-1.54%

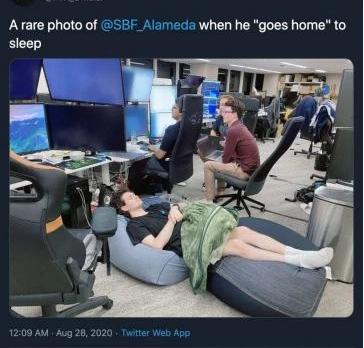

XRP/HKD-1.54%作者:口罩哥導讀:本文我們將探討3個核心問題。SBF是否惡意做空DeFi市場?SBF的DeFi投資策略是什么?我們散戶應如何在DeFi市場借鑒機構化的投資思維?本文共計約2400字,預計閱讀時長6分鐘。一張癱睡在FTX辦公室的照片,一幅人畜無害的平和表情,SBF可能是2020年加密圈最火的風云人物。

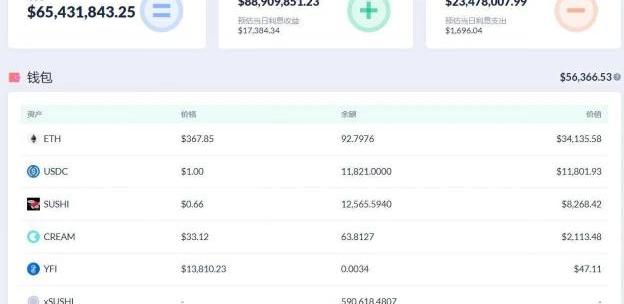

然而,最近DeFi代幣價格相繼暴跌,無論是SUSHI、KIMCHI等一眾“美食”,還是YFI、UNI這樣的高人氣龍頭,都在一個月內經歷了“史上最快腳趾斬”。有人爆料,這一切的“幕后黑手”原來正是FTX的創始人SBF。起因是,SBF的以太坊地址被扒出,通過查詢我們發現,這個地址擁有大概9000萬美元市場價值的總資產,同時擁有約2500萬美元市場價值的總負債。

該地址的Debank錢包數據深究其負債過程,我們不難發現,SBF的地址在去中心化金融平臺Cream抵押了大約2100萬枚FTT、220萬枚SRM、1400萬枚SUSHI借貸出約165枚YFI和270萬枚UNI。這個過程倒無可厚非,類似于上市公司大股東抵押自有股權套取現金,是傳統市場的常規操作。

本周比特幣礦工收入升至2260萬美元/天,創2022年6月以來最高水平:金色財經報道,據區塊鏈分析公司Glassnode最新數據顯示,本周比特幣7日均價收盤上漲35.8%,從2015年開始只有16天出現過這種現象,隨著價格反彈比特幣周交易量的月平均數已經達到30.95萬筆/天,這是自2021年4月以來的最高水平,歷史上只有不到12.2%的交易日的交易活動比本周更多。此外,比特幣鏈上新增實體的數量達到12.2萬個/天, 歷史上,只有10.2%的交易日體現了更高的新用戶采用率。比特幣礦工成為市場復蘇的受益者,挖礦收入飆升到2260萬美元/天,已升至2022年6月以來的最高水平。[2023/3/23 13:21:37]

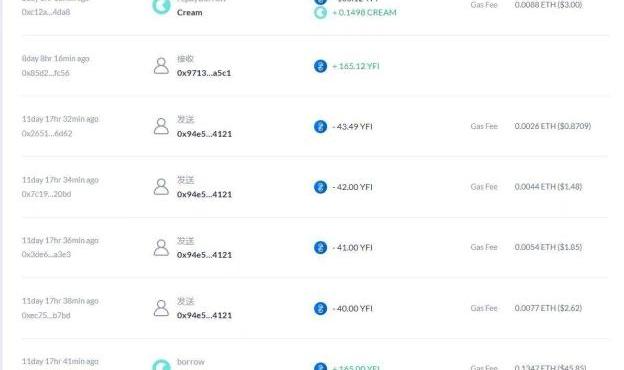

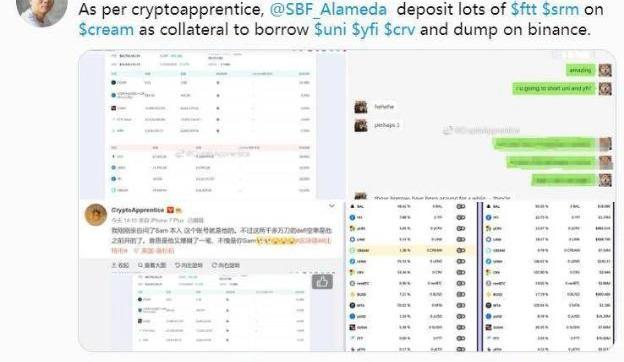

該地址的CREAM平臺數據通過追蹤地址,我們發現一部分YFI、UNI代幣流入了幣安交易所,這個問題可就很大了,似乎是SBF做空DeFi的實錘。

Tether于以太坊網絡增發10億枚USDT:3月14日消息,據 Whale Alert 數據顯示,穩定幣發行商 Tether 于北京時間 3 月 14 日 22:36:11 在以太坊網絡增發 10 億枚 USDT。

Tether 首席技術官 Paolo Ardoino 補充表示,這是一筆在以太坊網絡已授權但未發行的交易,意味著本次增發將用于下一次發行請求和鏈上交互。[2023/3/15 13:04:16]

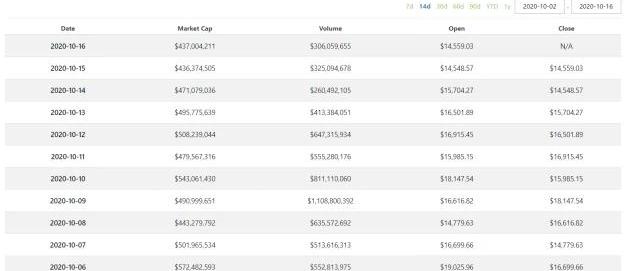

該地址的YFI借貸記錄這些YFI會對市場造成多大的影響呢?根據Coingecko數據,10月15日YFI全網交易量達7.7億美元,該地址借貸的165個YFI約314萬美元,那么也就是說,SBF借出的YFI占當天市場總換手的0.4%——顯然,0.4%似乎并不成立于客觀上的空頭趨勢的導火索。

CoingeckoYFI歷史數據在YFI上沒有“收獲”后,我又探究了該地址的SUSHI歷史交易數據,畢竟ChefNomi把私鑰甩鍋給了SBF。不過,從圖中可以看出該地址從FTX、Binance交易所轉入、流動性挖礦獲得SUSHI后并沒有在10刀以上的市場高點賣出。

美國國會議員要求SEC主席在國會作證,并回答有關其監管方面失誤所造成的代價:12月14日消息,美國國會議員Tom Emmer要求美國證券交易委員會(SEC)主席Gary Gensler必須在國會作證,并回答“有關他在監管方面失誤所造成的代價的問題”,Tom Emmer強調:“Gensler一再以投資者為代價逃避國會,讓我們通過媒體了解美國證券交易委員會的加密調查,比如對FTX的調查”。此外,他還指出,美國證券交易委員會主席“自2021年10月5日以來就沒有在眾議院金融服務委員會公開露面。”[2022/12/14 21:43:38]

EtherscanSUSHI歷史數據當我翻遍該地址的鏈上交易記錄,YFI、SUSHI、UNI、LINK、CRV、CREAM......一個個翻閱。我似乎不能找到惡意做空的證據,這么有錢的SBF就賣了當日交易量0.4%的YFI?10刀的SUSHI為什么不套現呢?探索到這里,我忽然意識到出問題了。還記得最前面這個地址的總資產規模是多少嗎?9000萬美元總資產、6500萬美元凈資產。這個地址借貸出的資產規模是多少?2500萬美元YFI、UNI。貸出資產的用途都有哪些?沖入交易所開空、收益耕作。拿6500萬美元的DeFi生態凈資產“做空”2500萬美元的一部分是什么操作?如果是做空的話,他為什么不拋售6500萬美元以上的資產規模;但好像這又不是單純的做多持有,否則他為什么不直接持有4000萬美元的凈多頭頭寸?當我換一個思路去想這個問題的時候,問題突然就更加清晰了。SBF正在持有6500萬美元的DeFi生態資產,這些資產是他長期看好并支持的。同時,由于資產規模過大,DeFi市場在7-8月又明顯過熱,他需要對沖短期市場下行的風險,因此又持有不到2500萬美元的對沖倉位。

元宇宙平臺Decentraland推出虛擬地塊租賃業務:金色財經報道,元宇宙平臺Decentraland宣布推出虛擬地塊租賃業務,即虛擬地塊LAND所有者可以將其出租給其他用戶,租用地塊將會被存儲在由Decentraland Foundation(鏈下)和以太坊交易(鏈上)管理的服務器中,確保LAND以安全和無需信任的方式被租賃。

目前Decentrland已經在其市場平臺上線“租賃”(Renting)功能,LAND所有者可以選擇租賃天數和價格,到期后即可自動收回。不過,Decentrland提醒在回租之前,被出租的LAND均無法出售,租金將以其原生代幣MANA進行支付。(cryptotvplus)[2022/12/7 21:27:51]

其實,對沖是一種再常見不過的投資策略,在同一個板塊中,對不同資產持有不同規模的多頭、空頭倉位可以有效平衡市場的整體風險。舉一個再通俗不過的例子。假設你想長線投資奶茶店,你看好并做多喜茶,但這時又有一個風險,比如說二次疫情潛在爆發的可能或許會對線下零售造成沖擊。怎么辦呢?最好的方式就是同時短期做空另一個奶茶店,比如你在做多喜茶的同時做空奈雪,如此一來,哪怕奶茶領域整體不景氣,你依然有可能通過喜茶超越同行的市場占有率和品牌粘性而獲利。思考到這,SBF的投資策略仿佛已經完全暴露。長期看好并持有DeFi生態中邏輯自洽的項目,短期對沖自己并不看好的領域,縮小風險敞口。在這個無腦跟風黑、只許漲不許跌的幣圈輿論里,保持自己的獨立思想,學習大V身上優秀的投資策略其實是我們散戶進步的捷徑。靜下心來想一想,如果幣圈或者說DeFi缺乏有效的做空機制反而可能會是揠苗助長。為什么?身邊的A股和美股市場就是最好的案例。在A股做空某只股票是困難的,而在美股融券做空的流程則非常方便。但A股的整體漲幅也并沒有高于美股。也就是說,無論是在Cream借貸還是在CEX合約做空,都不是DeFi代幣下跌的真正原因,完善合理的做空機制甚至是促進市場價值發現的手段。不同的市場參與者根據自己對項目優劣的理解,進行做多或做空的操作,最終市場在這樣的合力下進行價值回歸——嚴重高估的項目被沽空者擠壓泡沫,同時低估的項目得以被挖掘。當然,部分DeFi愛好者,尤其是YFI、UNI社區成員的不滿情緒是完全可以理解的,畢竟自己的支持的項目幣價不再暴漲——轉而不斷下跌,需要尋找一個“情緒的發泄口”。

起亞美國在Polygon區塊鏈上推出NFT數字藏品系列“車道傳奇”:金色財經報道,起亞汽車美國分公司在Polygon區塊鏈上推出NFT數字藏品“車道傳奇(Legends of the Driveway)”,該系列共有 2,023 件收藏品,每件都融合了超過六種特征,持有者還有機會獲得參加2023 年 NBA 全明星賽周末之旅的機會。據悉,該NFT系列如果在二級市場轉售,基于購買價格的90%的額外收益將惠及非營利組織 MobilizeGreen。[2022/11/30 21:10:56]

輿論對于DeFi暴跌的關注只是,當情緒發現完畢,現實仍需面對。如果YFI和UNI代幣本身的價值支撐足夠硬核,那么其實無論誰將其作為對沖頭寸的一端都無法改變其市場價格的趨勢。IPhone12上市在即,大家查閱蘋果公司的股價會發現,蘋果在最近10年一路向北,完全沒有經歷過周線級別以上的主跌浪,難道這10年來缺乏對蘋果進行沽空、或是買入其他科技股賣空蘋果的投資者嗎?

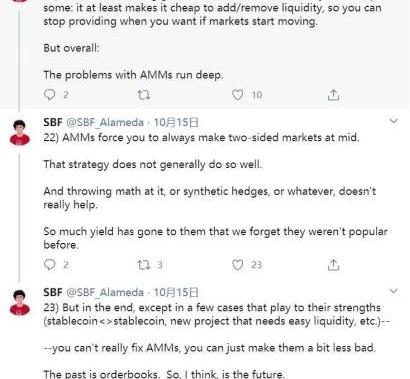

$AAPL月線走勢答案顯然是否定的。并且,每一次空頭頭寸的平倉都是市場自動地對蘋果公司價值的一種驗證。似乎話題扯遠,我們不妨回到SBF的DeFi投資策略這個話題,聊一聊我們散戶怎么賺錢。我們是不是可以無腦抄襲SBF的DeFi投資策略?他長期持有什么DeFi資產,我們就持有什么?他短期對沖什么,我們就照做?談論這個話題,我們就不得不說說DeFi世界的發展脈絡。所有的DeFi項目大體可以分為三代,第一代是以MakerDAO為核心的簡單借貸類項目,第二代是以Uniswap為核心的代幣互換類項目,第三代是正在延展的DeFi與CeFi結合的項目。當然還有一些模型較為簡單的去中心化借貸協議不在此列。MakerDAO類的核心是什么?超額抵押。無論是初代的Bitshares還是MakerDAO、Synthetix,其實都是用超額的DeFi資產去換取較低價值的、價格穩定的資產。Uniswap類的核心是什么?AMM。無論是初代的Bancor還是Uniswap、IearnFinance、Sushiswap,大多是利用了資產的時間價值與流動性價值之間的轉換。SBF的DeFi投資策略的核心是什么?看空AMM領域,長期看好其他的DeFi發展脈絡。

SBF推特關于AMM的思考上圖中的文字翻譯:“需要補充的是,雖然降低手續費、區塊鏈延遲性有助于改善AMM,讓添加流動性或是移除流動性更快更便宜,所以你可以隨時添加或移出資產,但總體來說,還是無法AMM的根本性問題。AMM迫使你同時要承受雙邊風險,顯而易見是無效的交易手段,就算你改善了滑點的演算法、同時對沖風險,或是其它做法也沒有用。現在只是因為流動性挖礦興起,我們就突然忘記AMM之前其實是很低效的交易手段,有多么不受市場待見。但還是得說,AMM在某些應用是可以彰顯其價值的,例如波動性低的穩定幣與穩定幣的兌換,又或是新項目需要代幣流動性。你其實根本無法解決AMM的問題,頂多只能讓它們沒這麼難用而已。交易掛單簿在過去解決了交易問題,而我相信未來交易掛單簿也還是必然趨勢。”所以,當我們思考到這一層,就不難理解我們散戶應該如何從SBF身上學到的經驗為自己所用。如果你看好第二類別,而看空第一類別,那么你就應該長期持有UNI類資產,并在適當時機做空MKR、SNX對沖。如果你看好AAVE、COMP這樣的簡單化借貸協議,而看衰組合性很深的DeFi樂高,那么你應該根據相應的觀點下注。我想,這就是我們能從幣圈一線投資人、交易員SBF身上學到的。

編者按:本文來自Cointelegraph中文,Odaily星球日報經授權轉載。自PayPal上周宣布打算進軍加密貨幣市場以來,整個加密行業都為之興奮.

1900/1/1 0:00:00比特幣價格突破了成交密集區,目前距離年內高點僅有一步之遙。而其他幣種漲幅遠不及比特幣,甚至未能突破本月高點。比特幣作為數字貨幣中最具共識的幣種,場外有明顯買入.

1900/1/1 0:00:00目前市面上流行的社交應用,如Facebook、WhatsApp,都聲稱自己有保護用戶隱私的機制,但實際上他們最擅長的還是在廣告上的投入.

1900/1/1 0:00:002020年10月16日早間,數字貨幣領域的“三大”所之一OKEx一紙公告掀起行業震動,在公告中,這家全球頭部交易所宣布暫停提幣.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:AatdeKwaasteniet,翻譯:Olivia,Odaily星球日報經授權轉載。介紹人們常說,比特幣網絡的安全性是所有加密幣中最好的.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:王佳健,星球日報經授權發布。如果你關注Filecoin,你一定會感慨:太魔幻了。愛她的人愛得要死,恨她的人恨得要死.

1900/1/1 0:00:00