BTC/HKD+2.06%

BTC/HKD+2.06% ETH/HKD+5.2%

ETH/HKD+5.2% LTC/HKD+1.83%

LTC/HKD+1.83% ADA/HKD+5.03%

ADA/HKD+5.03% SOL/HKD+2.16%

SOL/HKD+2.16% XRP/HKD+2.73%

XRP/HKD+2.73%“不要嘗試理解它,去感受它。”電影《信條》國內公映之際,正是這輪Defi浪潮的一個高點:基于以太坊的Sushi把剛火了一個月的YFI打成了“古典Defi”;基于波場的各種蔬菜幣將迎接孫宇晨Sun的陽光普照,本體也上了第一個Defi幣;EOS則帶著需要用手機注冊和KYC的“去中心化交易所”鯨交所也來玩起了Defi。Defi帶起的暴漲暴跌和電影《信條》一樣,都在網絡上引發熱議。本人恰好從《信條》及其現象所反應的事實看到了Defi浪潮和它的幾處相似點,因此接下來將給大家分享下心得體會。

1.鉗形攻勢

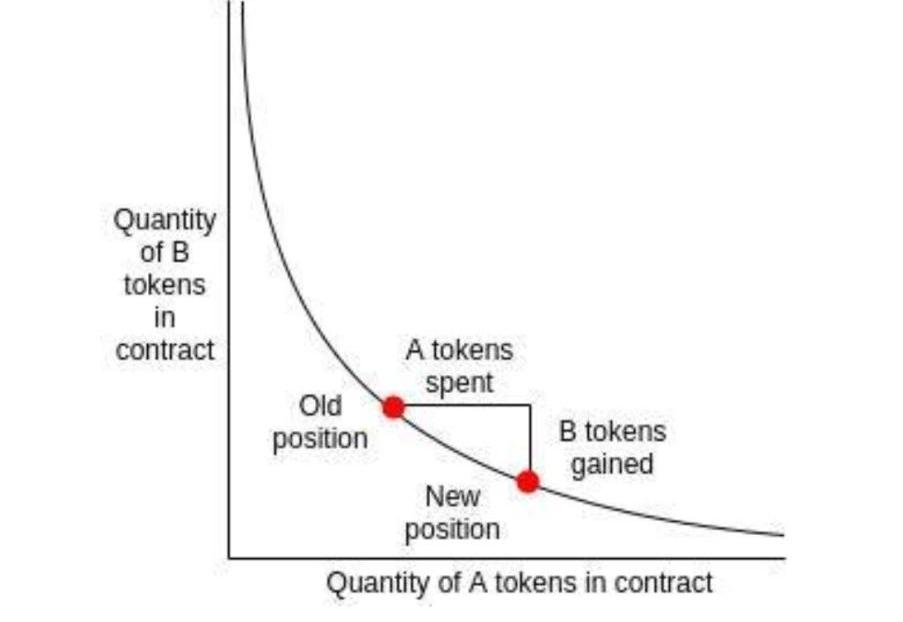

《信條》中有個概念叫“鉗形攻勢”,認為它是時間逆轉的動力,即世界上同時存在一群在正向時間活動的人和一群在逆向時間活動的人,而我們經歷的所有事件,都已經是這兩群人同時行動、互相角力之后形成的結果。實際上在二級市場,無論是股票、商品、外匯還是幣圈,只要是基于訂單簿模式的交易,道理也是如此。市場上永遠存在多軍和空軍,我們經歷所有的漲跌和價格波動,都是多軍和空軍同時行動、相互角力之后的結果。而在Defi世界,訂單簿模式已經被拋棄。Uniswap開創的“自動化做市商”成了Defi中的主流。實際上該模式在之前Bancor、EosRam、Fomo3d都有實踐,與之相比Uniswap模式的創新在于持幣者可以參與資金池的添加。

波卡DeFi平臺Equilibrium集成Acala:金色財經報道,波卡DeFi平臺Equilibrium宣布集成Acala,本次合作集成支持 Acala 原生 Token aUSD 在 Kusama 上的 Genshiro 與波卡上的 Equilibrium 生態系統中的完成借貸、質押和跨鏈收益服務,aUSD 的集成將使 Equilibrium 的原生資產能夠與 aUSD 進行交換,由于 Equilibrium 正在運行 Curve 官方 AMM 舉措 ,用于降低穩定資產的滑點 Swap,生態系統用戶將能夠在 Equilibrium 上來回將 aUSD 換成 USDT 等主要穩定資產。[2022/6/17 4:35:06]

相比訂單簿模型,AMM模式天然適合散戶。訂單簿模型下,交易品的定價是由其總盤子約千分之一的籌碼碰撞決定的。只要擁有足夠比例的一致行動者,就可以操縱大眾籌碼買賣。主力在拉盤時候,散戶的買入行為呈加速狀態,一定是在后期高速情況介入。而掌握30%籌碼的主力在砸盤時,掌握70%籌碼的散戶,可能因為在上班、看電影、吃午飯,沒有將手上籌碼放在“買/賣”盤口上貢獻流動性和定價。等下班后、看完電影、吃完飯后,發現已經跌了20%,再忍忍吧,過一段時間又跌了,如果受到錯誤的“價值投資”理念而去加倉,造成降低成本的錯覺,然后再過一周價格新低。如此反復下,散戶最后在低位受盡折磨,把籌碼又還給了主力。而AMM對這個情況帶來了極大的改變:首先,散戶和主力在市場上價格影響力的差距大大減少了,只剩下了數量的差距。因為散戶在機器幫助下自動做市,無論他們在上班、看電影還是就餐,幣都在鏈上提供流動性。大戶擇時砸盤的影響力和動能被減弱了;其次,Uniswap與散戶的互助成功使其交易體驗比肩三大交易所,想想三大交易所抽了散戶多少水、花了多少錢找專業做市團隊才達到這個程度;再次,小市值的幣在AMM模型下,初始階段對散戶更友好。這塊將在下一節分析。2.復雜的故事

Kusama DeFi平臺Karura網絡正式移除Sudo并開啟轉賬:7月20日消息,Kusama DeFi平臺Karura網絡經社區投票后,正式移除Sudo并開啟KAR轉賬,進入去中心化且無需許可的治理階段。

據悉,Karura網絡正在進行第二輪提案公投,該提案包括添加KAR與KSM的單雙邊流動性以及開啟Karura Swap,預計分別將在區塊高度 #174,245 與 #183,600 啟動,且KSM已支持在Kusama與Karura之間的跨鏈轉賬。[2021/7/20 1:05:33]

批評《信條》的人有個觀點認為看電影是圖個樂,為什么要搞那么復雜,讓觀眾去想那么多。為什么看懂一個電影要去了解逆熵、正電子等理論。同樣的,很多人也疑惑,投資比特幣為什么要去了解私鑰、拜占庭將軍問題;投資以太幣為什么要去了解智能合約等等。但現實是,越是新的事物,在缺乏數據的情況下,越無法用簡單的故事來描述。而大部分新生事物,也是基于過去技術的組合和改進。Defi的故事很復雜,復雜到它可以從現代金融的信貸系統起源中找到蛛絲馬跡,復雜到因為它發展太快,2020年3月coingecko出版的《HowtoDeFi》中大半內容已經過時。這樣一個充滿生命力的系統,除非了解它的過去,否則沒人能完全理解這個系統的現在,對它的未來也知之甚少。

KingData 正式上線DeFi挖礦APY大全產品:據官方消息,區塊鏈數據服務平臺 KingData 再次推出助力 DeFi 新產品-DeFi 挖礦 APY 大全。

目前該產品實時監控 ETH、HECO、BSC、HSC 四大主流公鏈中上百個借貸池、機槍池的 APY 排名變化,同時根據多維度數據指標的對比功能,DeFi 用戶還可以進行同鏈、跨鏈、歷史、最新收益對比,選擇最優礦池。未來,kingdata將支持更多公鏈及其項目。更多內容見Kingdata官網。[2021/5/13 21:58:19]

在過去,幣圈內部是一個只有交換和交易的博弈市場。區塊鏈的范式是“胖協議、瘦應用”,所以無法像過去互聯網app那樣捕捉現金流,只能靠幣價上漲實現價值。而幣價上漲的根源是這個協議的系統功能越來越完善、越來越獨特、越來越好用。因此在發展過程中,不管是項目方還是持幣大戶,會通過投資、補貼,激勵一些人來對協議進行開發、完善、做新東西,簡單來說就是要做“生態”、“平臺”。此時對于持幣大戶,有兩個選擇:一種是靠信仰搭便車,把幣放錢包里,什么都不管然后裝死幾年賣掉;另一種是積極型的,會用自己的幣支持創業者。一個項目的發展當然不能靠搭便車的人,但積極型的大戶也會遇到嚴重的瓶頸:一是隨著創新難度的提升。創新越往深處越需要大項目、明星團隊來參與。募資金額開始增加,預期的回報也開始嚴格,傳統金融市場第一輪第二輪帶來的代幣分配不均也開始出現,此時各種營銷、圈內圈外關系緊密,站臺機構多的項目開始受到了歡迎,從而擠壓了小型團隊生存和發展。“團隊能發幣割韭菜為什么要做事”,整個市場創新的氛圍受挫;二是創新的試錯性和破壞性。前者意味著,大戶可能投資了20個團隊,然后有一個做了出來,但將導致其余19個團隊失敗,投資打水漂,算總賬時得不償失。后者意味著,要不要投資“協議顛覆者”,例如大量的“以太坊殺手”、“顛覆以太坊”項目開始以以太幣募資,作為以太幣大戶,是否要參與?按照傳統市場,當然要參與,雅虎錯失谷歌、微軟錯失臉書都是案例。但像2018年那樣,EOS一邊每天募集大量的以太幣,另一邊砸以太幣來拉盤EOS,就很令人反感。博弈下來,積極的大戶開始越來越保守,因為他們在后期的積極反而造成了死亡螺旋,進入“投資是找死,不投是等死”的狀態。后來無論是交易所主導的IEO還是線下詐騙傳銷,都改不了沒有阿爾法的現狀:漲的時候買什么都是漲,跌的時候買什么都是跌。改變這一現狀需要信貸市場發揮作用,歷史上也是如此。19世紀在英國就有大量小商人通過票據貼現來從事貿易了。這些新式商人對舊資本家、貴族展開了咄咄逼人的攻勢。利用杠桿的商人可以以更低廉的售價完成交易,從而更好的占領市場,贏得競爭,并且為未來產品的改進和創新也贏得了空間和優勢,反過來又提升了整個社會的效率和福利。

DeFiBox數據:DeFi 總鎖倉量再創新高,挖礦平均年化收益48.68%:據DeFi 門戶DeFiBox.com實時數據顯示,DeFi 市場鎖倉量到289.5億美元,再創新高,其中Maker鎖倉量上漲至47.9億美元。DeFi挖礦平均年化收益為48.68%,略有回升。[2021/1/25 13:28:37]

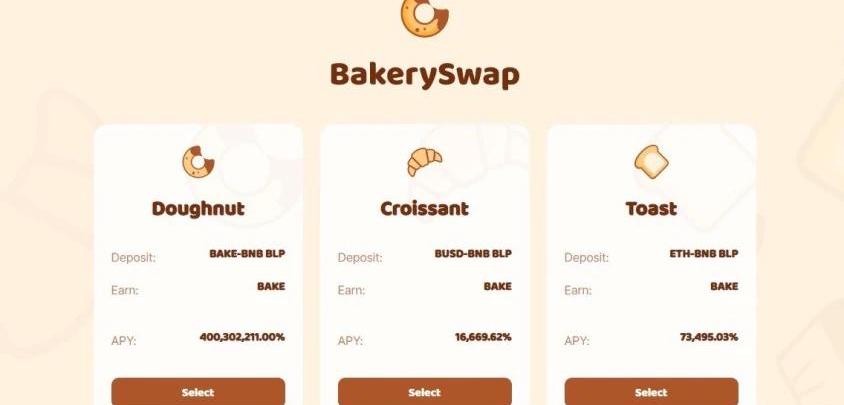

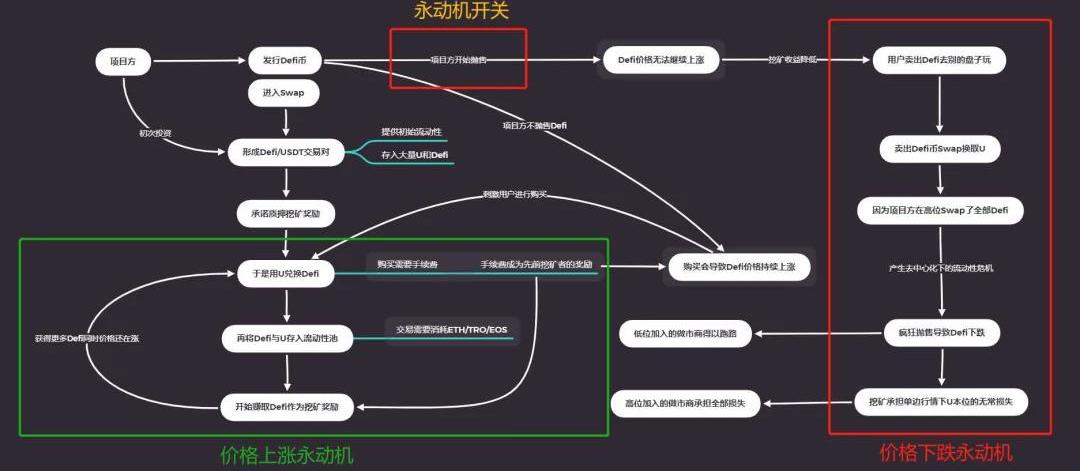

《倫巴第街》中的一個例子,論證了信貸降低了商品價格而在幣圈里,早期的信貸類Defi最大的問題是質押A幣賺A幣,所以它的幣價還是會陷入上升、下降螺旋。即使是穩定幣,中介如交易所、錢包,拿到質押的幣,也是去做交易所套利、永續合約收費率、OTC差價等等,不但收益不高,資金也并沒有流動到幣圈底層的其他資產,因此市場給的利率并不高。而在Uniswap出現并完善市場機制后,這筆錢有了新去處。這里要先理解下流動性挖礦、二池、治理代幣,以及三者結合帶來的化學反應。流動性挖礦在海外認為始作俑者是Synthetix、Compound和Balancer,但國內大家更熟悉的是Fcoin,大家為一個項目提供服務,拿到系統自身的代幣作為激勵。現在在以太坊合成資產技術成熟后,人們可以實現在Uniswap獲得提供流動性的獎勵LPtoken,然后用LPtoken質押換取其他項目的流動性挖礦獎勵。流動性挖礦的核心指標是鎖倉量。流動性挖礦在形式上實現了分配公平,支持某幣挖礦的,只要該幣大戶愿意參與,就能白送一堆的新幣,而散戶也可以挖,不存在POW那樣需要大量現實世界前期場地的開支。二池項目方自己代幣和主流幣的AMM資金池稱為二池。通常,項目方會為二池參與者給予高倍數激勵,類似staking,但和staking不同的是,在Uniswap或者Balancer上添加AMM那一刻,被挖的代幣就有了價格。代幣有了價格,也就有了自動計算出的挖礦年化收益,因為早期該代幣流通量少,而且剛開始挖,所以參與二池的代幣量不大。但二池的獎勵豐厚,會出現短期低成本高收益的“幻覺”,因此僅在CMC和Coingecko上就能看到遍地的年化1000%二池。如果是二池頭礦,收益會非常高,本人親眼見過最高的是幣安智能鏈上Bakeryswap的頭礦,在網頁能刷到的時候達到了百分之四億。

DeFi巨鯨0xb1捐贈45萬美元加密資產以激勵社區:1月17日消息,DeFi巨鯨用戶0xb1正在向社區贈送價值數十萬美元的加密資產,以發起一項紀念性的NFT競賽,從而激勵參與者創建NFT,同時慶祝交易員參與各種DeFi平臺,包括鏈上流動性保險商KeeperDAO(ROOK)、面向Chainlink(LINK)持有者的治理代幣YF LINK(YFL)、收益聚合器yAxis(YAX),Uniswap(UNI)、Uniswap競爭對手1inch和Badger DAO的DIGG代幣。

0xb1將贈送價值15萬美元的加密資產予以紀念。此外,0xb1還將捐贈500枚YFL代幣,價值378580美元,以將Linkswap YFL/ETH流動性池激勵計劃延長一個半月以上。0xb1指出,他的捐款幾乎是目前YFL/ETH獎勵的兩倍。該交易員還將贈送價值58400美元的5000枚YAX代幣,以提高該項目Metavault策略Hackathon的獎金池。他還將自己的Badger DAO DIGG空投的一半捐贈給了三個開發者。0xb1總共花費了大約45萬美元的DeFi資產,不包括DIGG空投捐贈,因為其確切價值目前還未可知。(The Daily Hodl)[2021/1/17 16:22:27]

幣安智能鏈上的BakerySwap早期的收益,不過這個收益并未維持太久。

幣價僅靠二池便可在Uniswap上實現低成本暴漲暴跌而二池的存在其實利于散戶不利于大戶。對于大戶而言,如果買入,早期的AMM池因為還小,導致交易磨損大,得不償失。如果是賣,由于AMM的固定乘積曲線,越賣幣價的變化越遲鈍。而如果是做流動性,大戶也不愿意放太多的幣,因為如果未來幣價上漲,自己在資金池的幣會因為無償損失而減少。

對于散戶,如果很看好這個項目,覺得現在幣價低,就可以直接在AMM中買,這過程中交易磨損最多也就扣個幾百塊。而如果覺得幣價高,那就去挖二池,高效的屯幣。總之,二池提供了無償損失、高APY挖礦收益、幣價變化的三方博弈機會,項目方用幾乎零成本實現了幣價早期的快速暴漲暴跌。治理代幣治理代幣是Dao理念的延續,幣即權力,有的項目只要有幣就能投票,有的需要持幣到一定百分比。治理代幣的存在利于大戶不利于散戶。當大戶免費拿到大量這部分的幣,同時又認可它時,就會發動有利于該項目市值增加的提案,比如做大二池,或者聯合其他項目方,使其他的挖礦支持該幣,或者支持其他的幣來挖這個項目,近期的案例就是FTX的CEO挖了很多Sushi,然后用在Sushiswap上投票支持用自己的項目SRM來挖Sushi,另一個就是波場的Pearl,上交易所后該團隊開始推用Pearl來挖Salmon。此時再回到本節開頭,大戶除了親自下場挖礦,剩下的又有了新選擇---機槍池。以YFI為代表,自動幫資金選擇資金池進行“挖-提-賣”,實現了年化20%-50%的“中等”收益,但仍然遠大于過去中心化交易所和錢包所提供的個位數借貸收益,以及發達國家現實中的接近零利率的理財。循環挖礦+二池+治理代幣+機槍池,實現了項目方可用更專心做項目,不需要做宣傳、不需要實名、不需要找資本站臺,接近零成本的讓幣價暴漲暴跌并且不用負責。幣價暴漲暴跌吸引投機者交易,早期低流動性適合散戶割大戶,后期高流動性適合大戶割散戶。海量的ETH被大戶從中心化交易所中提出來,投入海量的年化1000%的新項目二池,只去吃部分漲跌就達到了年化20%-50%收益要求。在如今的新階段,幣圈實現圈內大循環。對散戶而言,“投機像山岳一樣古老”,他們希望三天翻倍,十天五倍,對五年百倍、三年十倍不感興趣,Defi實現了散戶的訴求;對有信仰的大戶而言,他們希望資產背后對應的團隊持續作為,事業持續進步,并且接納大戶參與治理。他們愿意做時間的朋友,堅持資產本位,對價格波動不感興趣。Defi也實現了大戶的訴求。正如同無論站在欣賞、批評、解讀等各角度,《信條》都吸引了真正愛好電影的群體,Defi則吸引了真正熱愛區塊鏈的群體。參考資料:《Uniswap:國王已死,國王萬歲》《重讀YFI創始人AndreCronje三篇博客文章:流動性挖礦怎樣改變DeFi世界?》《倫巴第街》《盤點過去一個月Uniswap上的神幣》《押注百億美元DEFI獨角獸》

編者按:本文來自金色財經,Odaily星球日報經授權轉載。相信大家對紐約佳士得拍賣行如雷貫耳,有史以來最偉大的藝術家莫奈、畢加索、沃霍爾、波洛克等創作的藝術品都在佳士得畫廊中展示過,相當令人震撼.

1900/1/1 0:00:00編者按:本文來自LongHash區塊鏈資訊,Odaily星球日報經授權轉載。保守的比特幣陣營(Bitcoiner)與進取的以太坊陣營(Etherean)之間的斗爭是否也映射出了我們割裂的文化.

1900/1/1 0:00:00加密貨幣市場的資金輪動是有周期性的。資金流動的方式實則受人的心理因素影響。加密市場參與者的理性程度決定了加密貨幣流動周期的可預測性。深入分析資金輪動周期將有助于把握投資機會.

1900/1/1 0:00:00編者按:本文來自黑氏理論,作者:黑鳳李,Odaily星球日報經授權轉載。今年的DeFi和NFT兩大市場獲得了區塊鏈行業的熱捧,前者近期有降溫趨勢,后者則還處于蓄勢待發的階段.

1900/1/1 0:00:00當前市場上暫時已經沒有什么值得瘋狂的熱點,甚至關注點也越來越少,當前已然是和隔壁股市一樣,逐漸進入了過節的氣氛,但比特幣波動其實還是可以的,相對來說是最不平靜的那個.

1900/1/1 0:00:00由火星區塊鏈主辦、波場聯合主辦的?POW'ER2020DEFI創新者大會?今日在深圳舉行.

1900/1/1 0:00:00