BTC/HKD+0.32%

BTC/HKD+0.32% ETH/HKD+0.51%

ETH/HKD+0.51% LTC/HKD+0.38%

LTC/HKD+0.38% ADA/HKD+1.12%

ADA/HKD+1.12% SOL/HKD+1%

SOL/HKD+1% XRP/HKD+0.67%

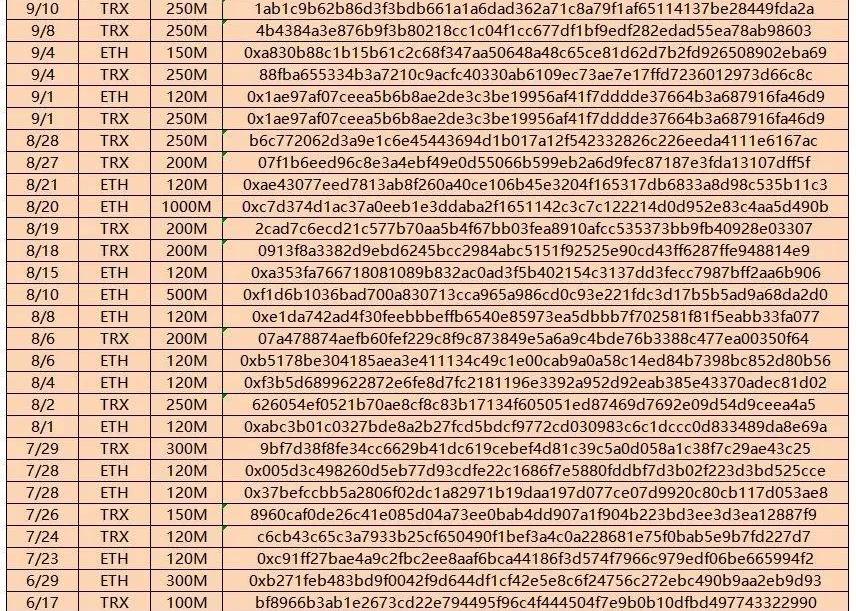

XRP/HKD+0.67%當整個市場還沉浸在DeFi流動性挖礦熱潮中時,很多人沒有注意到的是,USDT正在進行新一輪的加速增發。根據嗶嗶News的統計,自六月中旬以來,不到三個月的時間,光是以太坊和波場鏈上,USDT就進行了28次增發,增發量達到61.2億枚,而且平均每次增發量顯著上升,3.12以前,平均每次增發6000萬枚,現在平均每次增發2億枚以上。

信息來源:TokenviewUSDT增發的前后,一方面是USDT需求增長,交易量增加,外媒DCFORCASTS報道稱,USDT的日交易額一度超過比特幣,也超過最大的支付服務提供商PayPal;另一方面是USDT市值上漲,9月2日,USDT再次超越XRP,成為市值第三大加密幣種。USDT迎來新一輪的爆發,而這次的推動者是DeFi流動性挖礦。USDT成流動性挖礦標配

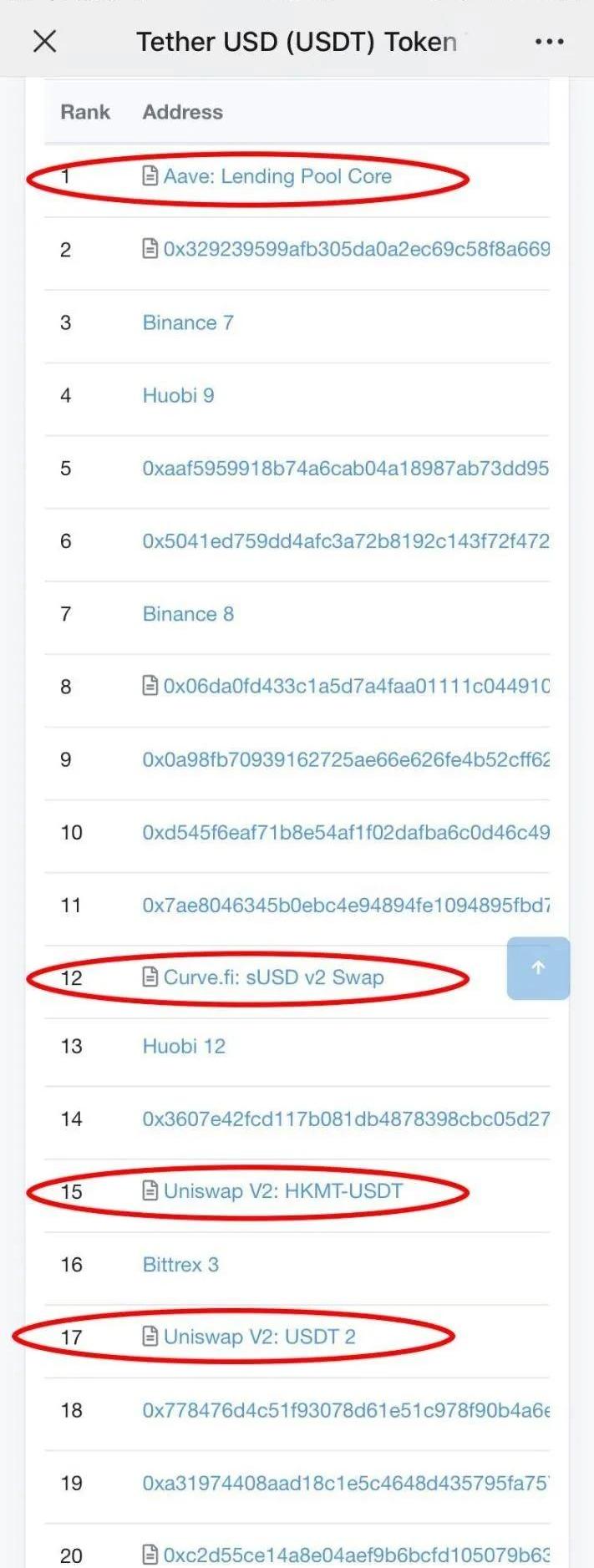

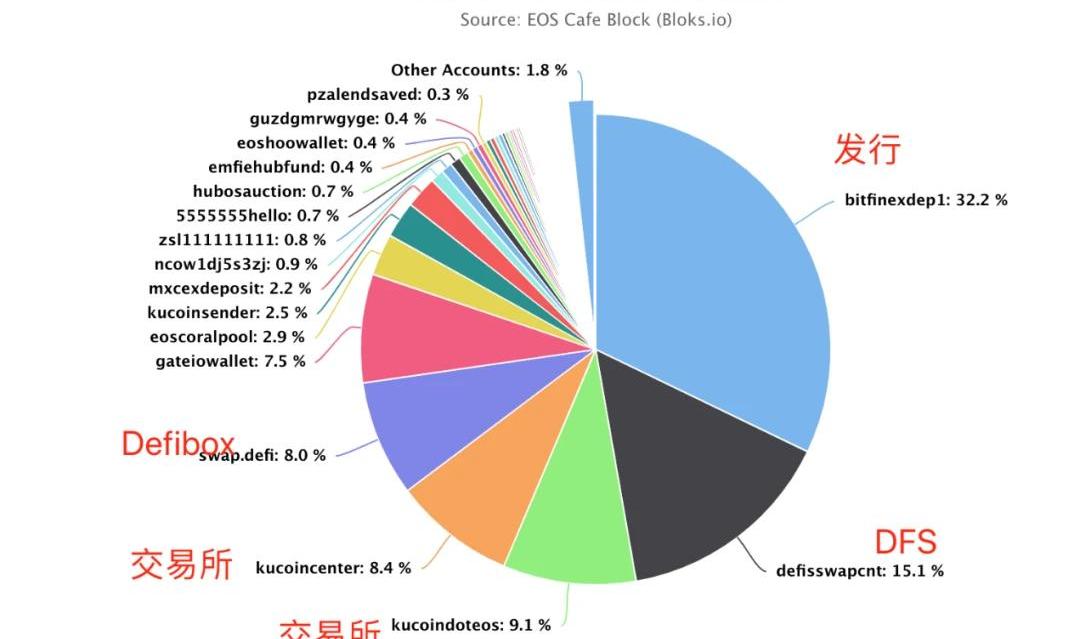

通過觀察USDT主要持倉地址,我們能看到,DeFi項目正在虹吸USDT資產。ERC20-USDT的主要持倉地址中已經有不少DeFi平臺,比如Aave、Curve、Uniswap等,其中Aave的持倉量更是超越中心化交易所位列第一;EOS-USDT的主要持倉地址中,DeFi項目或平臺占到23%以上的比例,如果不考慮和Tether關系曖昧的Bitfinex,DeFi平臺DeFisswap的持幣量也是位列第一。

幣安交易所現已支持Polygon鏈上USDC的存取款服務:金色財經報道,Polygon發推稱,幣安交易所現已支持Polygon鏈上USDC的存取款服務。[2022/4/24 14:44:16]

ERC20-USDT主要持倉地址,信息來源:Etherscan

EOS-USDT主要持倉地址,信息來源:bloks.io而這一切主要得益于大部分流動性挖礦項目支持USDT質押挖礦。嗶嗶News統計了20個比較主流的流動性挖礦項目或者平臺,包括YFI、YFII、Curve、Uniswap、Swerve、SushiSwap、DODO、YAM、dForce、UMA、DMD.finance、SUN、Pearl等,發現其中70%以上支持USDT挖礦,USDT不僅僅是DeFi基建,現在也是分支——流動性挖礦的標配。自六月中旬以來,DeFi中的鎖倉資產呈現爆炸式增長,從10億美元左右增長到現在的接近100億美元,那么像USDT這樣的穩定幣在其中占到多少份額呢?以yearn.finance為例,yearn.finance目前支持yCRV、ybCRV、crvRenWSBTC、YFI、DAI、TUSD、USDC、USDT、aLINK一共9個資金池進行質押挖礦,其中yCRV、ybCRV、DAI、TUSD、USDC、USDT屬于穩定幣或者與穩定幣相關。截止撰稿時,yearn.finance上的鎖倉資產總量是4.1億美元左右,而上面提到的6個與穩定幣相關的池子,其質押資金占比超過75%,由此可見,像USDT這樣的穩定幣是用戶在進行質押挖礦時的主要選擇。

數據:USDT溢價率由正轉負:USDT場外價格目前升至6.33元附近,溢價率由正轉負,目前為-2.1%。[2021/6/21 23:54:11]

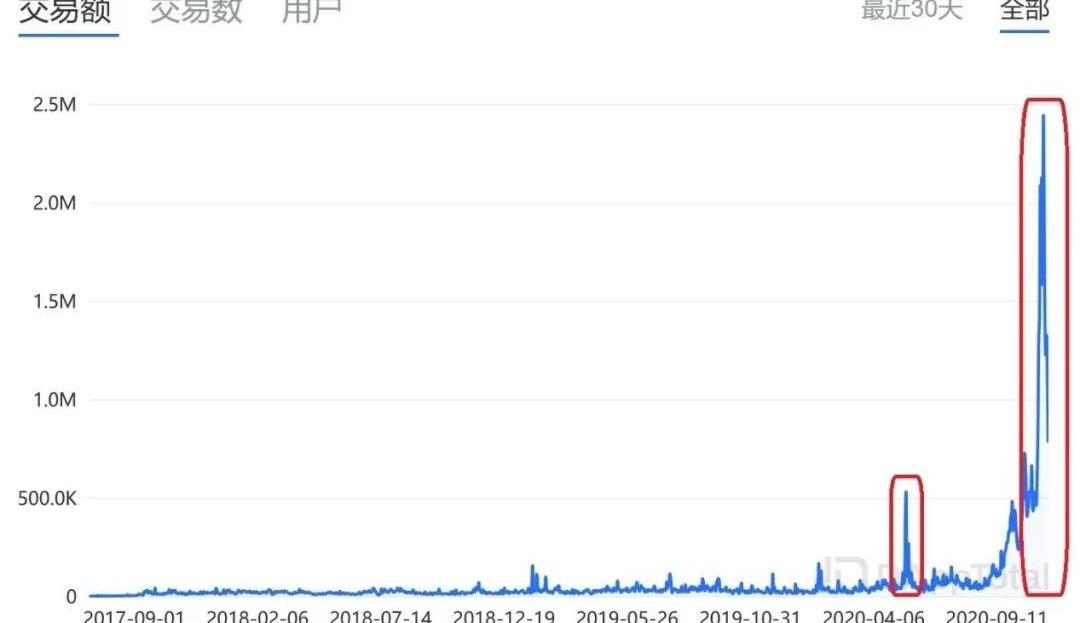

信息來源:https://yieldfarming.info/yearn/yvault/出于質押挖礦的目的,市場對以USDT為代表的穩定幣的需求大增,所以我們能看到USDT、USDC、PAX、BUSD等的財庫頻繁發來印鈔消息,增發速度不亞于3.12前后,增發力度有過之而無不及。而事實上,除了質押之外,穩定幣在去中心化交易所的交易活動也處于活躍狀態。一方面是因為“礦工”挖-提-賣-復投的變現邏輯。“礦工們”往往會用錢包內置的去中心化交易功能或者直接在去中心化交易平臺上把挖到的幣兌換成公鏈幣或者穩定幣,然后再進行復投。DappTotal數據顯示,去中心化交易所上的交易額近期出現高峰,而前一次比較明顯的上升期是在3.12期間,當時用戶出現恐慌,把資產轉移到去中心化交易所避險,相比之下,流動性挖礦熱潮對于去中心化交易量增長的影響更為顯著。

中幣(ZB)將于1月18日上線GUSDT:根據官方公告,中幣(ZB)將于2021年1月18日14:00開放GUSDT/USDT交易。

GUSDT是基于以太坊技術實現的ERC20代幣。GUSDT作為GIB環球投資數字銀行生態建設中的重要價值傳輸媒介,主要作用體現投資變現、社區激勵、權益證明、生態共建、以及去中心化金融(DeFi)治理代幣。更多詳情請登陸中幣官網查看。[2021/1/13 16:04:42]

DEX交易額變化,信息來源:DappTotal在穩定幣交易量增長方面,以穩定幣兌換平臺Curve為例,其在最近幾個月的交易量也出現明顯增長,整個市場的穩定幣交易需求可見一斑。

Curve交易量變化,信息來源:DeBank分析這背后的原因,TokenPocket聯合創始人兼CTO陳達告訴嗶嗶News,這主要是因為穩定幣幣種間的兌換在很長時間內都會存在巨大的需求。“很多區塊鏈上都有穩定幣,它們的類型不同,比如基于超額抵押的DAI,它在DeFi或者錢包應用中的使用頻次會高一些;比如基于法幣抵押的,受到很多中心化交易所支持的USDT、USDC,它們在交易所做劃轉會更方便一些,不同的穩定幣可以理解為代表不同的圈子,穩定幣間的兌換相當于這些圈子在做跨鏈交互,以及不同場景和功能的切換,這在未來很長的時間內都會是需求,而且需求量很大,非常有潛力。”USDT的功能:保值和抵御AMM無常損失

MXC抹茶今日21:40上線幣安智能鏈TWT1,開放USDT交易:據官方公告,12月22日21:40,MXC抹茶考核區上線幣安智能鏈TWT1(Trust Wallet),開放USDT交易,現已開放充值和提現。資料顯示,TrustWallet(trustwallet.com)是一款集安全、開源、匿名于一體的移動端以太坊錢包。TWT1為TWT在幣安智能鏈(BSC)上的代幣。注:數字資產是一種高風險的投資方式,請謹慎參與。[2020/12/22 16:09:37]

穩定幣市場毫無疑問是這一輪DeFi狂熱的贏家,但是為什么是穩定幣捕獲了大部分流動性挖礦價值,而不是其他幣種呢?首先是得益于穩定幣最大的特性,價格穩定。無論是做質押挖礦還是流動性挖礦,用戶從本質上來講都無法快速對質押資產進行交割,也就是他們面對質押資產價格波動無法做出快速反應,所以價格穩定的資產是用戶做質押挖礦和流動性挖礦的首選,以此來做到本金保值。其次,像Uniswap這樣的自動做市平臺最被人詬病的一點是無常損失。所謂無常損失是指因為AMM平臺和高效市場間存在信息差而導致的被套利損失,下面舉個例子:1,假設Uniswap上有一個ETH/DAI流動性池,一開始兩種資產在Uniswap上的價格和市場上的價格一致,兩種資產的價格和數量設置如下,計算可得k=10,000。

動態 | 2000萬枚USDT自一未知地址轉至OKEx交易所:據Whale Alert監測,北京時間13點03分,比特幣鏈上2000萬枚USDT自一未知地址(1Mjgf開頭的地址)轉至OKEx交易所(37Tm3開頭的地址)。[2019/9/9]

2,假設ETH在市場上的價格上漲到110美元,這時Uniswap上會出現套利機會,假設套利者以y枚DAI從Uniswap買走x枚ETH,x和y將滿足以下關系:*=10,000;1000+y=110*。計算可得x=0.465,y=48.81,被套利后,做市商手中的資產價值變為2097.62美元,相比于單純持幣,損失了2.38美元,這主要是因為套利者在Uniswap上交易ETH/DAI時,價格計算方式與市場價格不同而導致的。

Uniswap無常損失,信息來源:Bancor觀察以上計算過程,我們可以發現,無常損失其實是因為兩種資產的相對價格偏離初始值而產生的,無常損失英文名為impermanentloss,只要兩種資產的相對價格回歸到初始狀態,那么無論過程中有多大的波動,損失最終會消失。但是值得注意的是,在很多情況下,資產的相對價格無法回歸,無常損失往往會演變成永久性損失,在這種情況下,做市商開始考慮通過減小兩種資產的相對價格波動來抵御無常損失風險,比如為合成資產、穩定幣提供做市服務。因此,穩定幣在幫助做市商抵御無常損失上有很大的價值和用例,這也是穩定幣能捕獲流動性挖礦價值的原因之一。根據TokenPocket陳達的觀點,以USDT為代表的穩定幣之所以能在這一輪DeFi熱潮中進一步發展,除了穩定幣能抵御無常損失外,還是因為USDT之類的穩定幣已經比較普及,大部分炒幣用戶都已經持有USDT,所以對應的流動性池子會有更廣泛的受眾。此外,大部分參與流動性挖礦的幣種會和穩定幣組成流動性交易對,也是因為這樣做在計價方面會更方便,對用戶而言,價格會更直觀。結語

不得不說,穩定幣是加密世界演化出的一類非常優秀的資產,英國央行行長貝利在談到支付場景時,甚至直接否定比特幣的價值,把穩定幣和央行數字貨幣相提并論。穩定幣因其價格的穩定性,無論是在市場黑天鵝事件中,還是在市場向好,投機情緒嚴重時,都能起到一定的風險對沖作用。以USDT為代表的穩定幣正在變得越來越普及,它們也確實已經成為一類基礎資產,加密行業的基建。而那些依靠機制設置來確保價格穩定的穩定幣,諸如算法類穩定幣和超額抵押穩定幣,在確保“價格穩健“的前提下,還能最大程度地脫離中心化控制,更是難能可貴。當然,目前來看,似乎還很少有穩定幣能做到”完全去中心化“,即便是DAI,其也在抵押品列表中增加越來越多的中心化資產。

文|Eric翻譯|xiao出品|PANews對于那些看過華爾街大片《大空頭》(theBigShort)的人來說,其中有一個場景與以太坊交易費用問題有異曲同工之處.

1900/1/1 0:00:009月19日,Acala正式入選芝加哥DeFi聯盟加速器,旨在助力Acala構建、部署以及擴展其成為波卡生態最重要的DeFi中心.

1900/1/1 0:00:00編者按:本文來自橙皮書,Odaily星球日報經授權轉載。DeFi挖礦火爆持續至今,以太坊作為DeFi最主要的陣地,吞吐量又一次成為瓶頸,其中最重要的表現就是以太坊的Gas價格不斷創新高,從原本的.

1900/1/1 0:00:00比特幣有效突破11000美元,周線收漲5.7%,凈流入資金轉正;大額轉賬和活躍地址分別下跌10%;比特幣全網算力逼近140EH\u002Fs.

1900/1/1 0:00:00編者按:本文來自 金色財經 ,Odaily星球日報經授權轉載。Tether的“美元儲備”老問題再遭點名,不過這次,紐約總檢察長辦公室還要求Tether和Bitfinex立即提交文件,詳細說明兩家.

1900/1/1 0:00:00Odaily星球日報譯者|Azuma9月14日晚間,用戶發現波場鏈上流動性挖礦項目RoseFinance的USDT質押池內代幣無法正常解押.

1900/1/1 0:00:00