BTC/HKD+0.25%

BTC/HKD+0.25% ETH/HKD-0.07%

ETH/HKD-0.07% LTC/HKD-0.26%

LTC/HKD-0.26% ADA/HKD+2.76%

ADA/HKD+2.76% SOL/HKD+0.27%

SOL/HKD+0.27% XRP/HKD+2.21%

XRP/HKD+2.21%編者按:本文來自深潮TechFlow,作者:杜蘭特,Odaily星球日報經授權轉載。正當DeFi代幣紛紛開啟跳水表演時,維權聲漸漸多了。而DeFi摧毀區塊鏈傳統體系的同時,也為維權帶來了新挑戰。投資DeFi虧損后,找誰維權?憑什么維權?迄今為止,還沒有一家主要監管機構發布關于DeFi的具體指導或規定,有報告指出,監管機構對于DeFi還不夠了解。DeFi依然屬于三不管的莽荒地域,沒有規則,也無人監管。有人曾下出評斷:大多數DeFi項目的唯一目的是監管套利。DeFi頭頂的達摩克利斯之劍將在何時落下?又將落在何處?開始維權

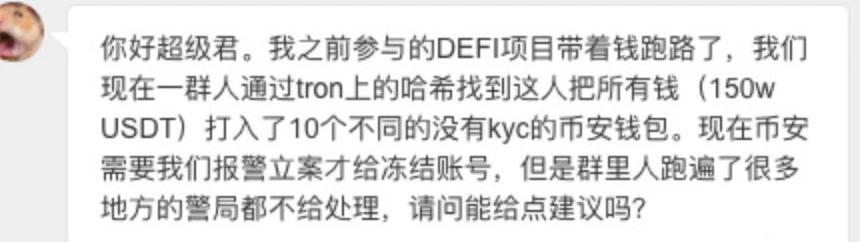

“沒有審計也沒有監管的DeFi項目越來越多了。”劉琦說。自從上周末開始,就像北京的天氣一樣,DeFi氣溫驟降。“之前熱火朝天的幾個項目群變成了維權群。”劉琦表示。好日子已經結束了,DeFi世界一片肅殺,“沒幾個散戶賺著錢了,28定律都在”。2018年下半年開始的熊市可能大家還記憶猶新:幣價暴跌,社群陷入冬眠、投資者哭訴無門。大佬們沉默,他們感慨、撕X、退圈。如今,DeFi世界似乎正在重演2018年幣圈“盛況”。據星球日報統計,多數DeFi代幣9月累計跌幅在50%左右,LINK、MKR等資深的DeFi代幣,跌幅在30%左右,而新一代主打流動性挖礦模式的DeFi代幣,如SAL、KIMCHI、SUSHI跌幅普遍超過70%。除大跌外,借著DeFi熱點的詐騙項目紛紛冒出。EOS上一度排名第一的DeFi產品“Emeraldmine”在9月9日跑路,創始人清空資金池,轉移價值250萬美元的代幣,并通過DeFiBox出售。其他諸如面包、金槍魚、玫瑰等項目也發生暴跌、跑路事件。如此詐騙事件,不絕如縷。投資者面對被騙、虧損,該找誰維權呢?如果是在古典幣圈,維權者可能會找到項目方、TokenFund、代投機構甚至數字貨幣交易所,他們活躍于視野中,被視為公開的“鐮刀”。但在DeFi世界,以上機構可能不再存在,匿名項目方可能只提交了代碼并不參與后續運營,TokenFund、代投均已不在,交易所集體FOMO上幣似乎也可以正大光明撇開責任。去中心化的世界,自然需要去中心化的維權——某種程度上,無權可維。

前SEC互聯網執法主任:現任SEC不會批準比特幣現貨ETF的申請:8月13日消息,前SEC互聯網執法主任John Reed Stark在X上表示,現任美國證券交易委員會(SEC)不會批準比特幣現貨ETF的申請。

此外,Stark表示,如果共和黨人在2024年入主白宮,美國證券交易委員會可能會減少加密貨幣執法力度,并“變得更愿意批準比特幣現貨ETF,并且更有可能采取其他重要的加密貨幣友好監管行動” 。

Stark還認為,如果下一任總統是共和黨人,現任SEC主席Gary Gensler“可能會辭職”,而業內被稱為“加密貨幣媽媽”的Hester Peirce可能會成為代理主席,而“與加密貨幣相關的SEC混亂將戛然而止。”[2023/8/13 16:23:36]

Gemini:周四下午是Genesis重組方案最后期限,如不同意將提起訴訟:金色財經報道,破產的加密借貸平臺Genesis最大債權人Gemini表示,周四下午定為重組方案最后期限,否則該公司提起訴訟。Cameron Winklevoss提出的重組方案包括2.75億美元的延期付款、兩年內到期的3.55億美元部分債務以及五年內到期的8.35億美元部分債務。根據要約,DCG將保留出售Genesis貸款部門的收益。

Winklevoss 表示,如果Silbert和DCG不同意,Gemini將起訴Silbert和 DCG,并提出動議,要求DCG違約并要求立即償還債務。根據法庭文件,盡管Genesis的貸款部門最初制定了在5月之前退出破產的計劃,但尚未與債權人就重組計劃達成協議,該公司欠債權人超過30億美元,其中最大的債權人是Gemini。[2023/7/7 22:23:25]

9月10日,Gate.io因涉嫌增發泡菜代幣發行總量,導致代幣價格大跌,最后投資者報警維權。但因案件隱蔽性和當前法律的限制,在耐心了解情況后,并無法以詐騙性質立案。這背后或反映出DeFi發展與監管之間的某種脫節之處。除了故意跑路、篡改參數的騙局外,大多數錢被誰賺走了?可能是“挖買提”的農民們,這些農民早已套現主流幣,與羊毛黨類似,并不對代幣價格付出實際責任。游戲規則在一開始就寫好了。反觀大多數維權者其實是在二級市場接盤的散戶們,因為他們在接盤時就注定要為風險買單。如果按照常規走向,監管的到來可能要等到形成足夠規模后,就如同2017年九四前的IC0那樣,才會被勒令禁止。但DeFI世界第一批維權者,敲響了通往現實世界的大門,在他們的呼救下,DeFi的監管會比想象中到來得更早一些嗎?如何監管

Celsius仍對其他競標持開放態度,盡管此前NovaWulf已出價:3月9日消息,Celsius Network的律師Chris Koenig周三在曼哈頓破產法庭的一次聽證會上透露,盡管資產管理公司NovaWulf Digital Management已提出要約,該公司仍對更好的報價持開放態度,并且它及其債權人委員會兩天前會見了一位潛在買家,以審查替代方案。

在聽證會上,Celsius要求法官Martin Glenn提供更多時間提交圍繞NovaWulf交易制定的破產重組計劃,該計劃將使加密存款不足5,000美元的客戶兌現,并將公司剩余資產的所有權移交給擁有較大賬戶的客戶。法官Glenn同意給Celsius額外三周的時間來提交第11章計劃。Koenig表示,如果Celsius選擇了另一個競購者,它打算向NovaWulf提供高達2000萬美元的合同解除費。Koenig說:“如果有更高的報價,那是因為NovaWulf設定了最低價格。”

此前消息,Celsius債權人稱與NovaWulf的擬議交易是“最佳”選擇。[2023/3/9 12:51:21]

一直以來,DeFi被賦予的美好愿景是普惠金融。“資本主義系統增加?直通過增加??的收?以及改善他們的信?,將?錢?上?下滲透式地惠及他們,但現在這種過程已經不起作?了,這就造成了資本主義系統機制的失靈。”橋水基金創始人RayDalio表示。而DeFi恰恰是彌補了傳統金融“系統機制失靈”的不足,這里不需要審核和開戶,甚至連KYC都不需要,人人都可享受DeFi服務。但是,就如上文所說的那樣,DeFi因為缺乏監管,反而成為“監管套利”的投機場。所以DeFi該如何監管呢?或許DeFi可以對比互聯網發展來看,互聯網發展初期,有法律學者認為,代碼規則會最終統治互聯網。然而,隨著時間推移,各國政府開始借助代碼之治,維護互聯網的法治,并且逐漸擴大控制范圍。在分析如何規范互聯網時,美國學者勞倫斯.萊斯格闡述了“悲點理論”,其描述了如何通過4種不同的機制來控制或影響個體行為:國家的制定法、社會規范、供求規律衍生的市場力量以及塑造物理及數字世界的架構。萊斯格的四種監管模式同樣適用于區塊鏈系統嗎?《監管區塊鏈:代碼之治》里寫道:即便是最自治的系統,也會受制于特定的力量和約束,因為區塊鏈系統必須依賴為底層區塊鏈網絡提供支持的新型中介系統,而這些系統很容易受到監管。“這些系統必須依賴代碼,他們的運作方式最終取決于市場力量,并受制于社會規范。法律可以通過影響這三種力量來監管區塊鏈技術。”法律、市場、架構和社會規范,就像區塊鏈監管的四駕馬車。以社會規范為例,2016年,TheDAO被攻擊之后,以太坊社區花了一個月時間,籌謀是否以及如何補救損失的提案,最后他們決定分叉以太坊,而不是訴諸外部監管。TheDAO事件展現了社會規范對于區塊鏈系統監管的關鍵作用。監管與創新

高爾夫球星保爾特成OKX新任品牌大使,二者將在NFT和元宇宙領域合作:據官方消息,推特粉絲224.4萬的英國高爾夫球星伊恩·保爾特(Ian James Poulter),正式宣布成為OKX的新任品牌大使。按照計劃,伊恩·保爾特將在以下三方面和OKX展開Web3領域的合作嘗試:

面向其個人粉絲,開展數字資產交易的科普教育;聯合發行獨家的NFT以及面向粉絲的數字通證;共同營造專屬于其個人的元宇宙空間,并鑄造虛擬的高爾夫娛樂場景。

據悉,伊恩·保爾特曾在高爾夫歐洲巡回賽(歐巡賽,PGA)中5次奪冠,在Nordic公開賽等賽事中也多次奪冠。[2022/7/15 2:15:33]

“妖怪已經從瓶子里跑出來了。”密碼朋克的創始人之一蒂莫西.梅在一篇文章里說,沒人任何力量可以阻止因加密技術發展導致的無政府主義的蔓延。DeFI協議從一開始就被設計成無需許可。理論上講,任何國家和地區的任何人都可以在沒有監管和合規性障礙的情況下訪問DeFi協議。在DeFi社群里,很多人反對接受任何監管和法律,他們信奉無政府主義,要在DeFi上造出自己的烏托邦。無政府主義是件好事嗎?勞倫斯.萊斯格曾警告:“政府消失時,取代它的不一定是天堂;政府走了,其他利益集團將取代它的位置。”此刻的DeFi世界宛如一座修羅場。“三不管”情況之下,DeFi成為“監管套利”的羊毛機。有人曾作出判斷:大多數DeFi項目存在的唯一目的是監管套利。在現實世界,Compound和Aave可能需要一個銀行執照,而NexusMutual可能需要保險執照,yearn.finance可能被視為非法運營的投資基金。MakerDAO中國區負責人潘超近日在社交平臺表示,YieldFarming進入了第三篇章,從離岸美元到無監管證券,現在進入了高杠桿衍生品。“把無監管的CDS稱作保險,問題很大。”而傳統監管之所以存在,很大一部分目的是保護普通人,保障他們在金融活動中不會被剝削。有意思的是,區塊鏈技術在很多方面將金融體系恢復到了歷史起點——華爾街起初也是非正式和去中心化的。隨著時間推移,華爾街為了應對金融危機,才逐漸開始中心化。缺乏監管同樣阻止了DeFi的壯大。因為缺乏適當的監管框架,企業家和初創企業因為擔心踏入禁區而止步不前。分布式資本合伙人沈波在一次會議中表示,目前的監管體系制度與開發式金融存在大量不兼容性,金融監管機制和開放式金融需要相互協調,才能讓后者順利成長,否則永遠是在灰色地帶發展。顯然,DeFi的崛起已經被監管注意到了。正如美國SEC委員、“加密媽媽“HesterPeirce在月初接受采訪時表示,DeFi雖然還處于初期階段,但SEC已經開始注意到這一點,”我認為這將挑戰我們的監管方式“。而金融創新一直存在的問題是:金融業應該受到哪些適度監管,同時又不傷害它對社會進步的促進作用?或許,DeFi最后將在在創新和監管的搖晃中蹣跚前行。參考資料:《監管區塊鏈:代碼之治》,PrimaveraDeFilippi、AaronWright

以太坊網絡日交易手續費約為2849枚,而此前長期高于7500枚:金色財經消息,據OKLINK數據顯示,當前以太坊網絡日交易手續費約為2849枚。從數據看,也是2021年8月以來的低點。而過去一年,該數據曾長時間高于7500枚,甚至多次觸及2萬枚的高點。[2022/5/23 3:34:54]

編者按:本文來自加密谷Live,作者:KarimHelmy&theCoinMetricTeam,翻譯:Olivia,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,編譯:隔夜的粥,星球日報經授權發布。北京時間9月14日消息,DeFi借貸協議bZx再次遭到攻擊,而這次攻擊共造成了大約800萬美元的損失,據bZx聯合創始人KyleK.

1900/1/1 0:00:00吳說區塊鏈獲悉,神馬下一代主力礦機M50S已在年初開啟研發,可能將在年底發布試產,明年年初開始銷售期貨,在年中交付.

1900/1/1 0:00:00編者按:本文來自阿華區塊鏈,Odaily星球日報經授權轉載。在今年的加密貨幣市場中,DeFi無疑是其中最大的一個熱點之一,Compound發行治理型代幣COMP并開啟了借貸挖礦模式則徹底引爆了D.

1900/1/1 0:00:00編者按:本文來自金色財經,Odaily星球日報經授權轉載。在為WBTC流動性池引入UNI代幣收益耕作激勵措施之后,以太坊上的代幣化比特幣——WBTC供應量正在大幅增長.

1900/1/1 0:00:00隨著區塊鏈的發展,數字資產交易越來越火。“幣圈用戶”呈指數增長的同時,數字資產交易所也如雨后春筍一般出現.

1900/1/1 0:00:00