BTC/HKD-0.45%

BTC/HKD-0.45% ETH/HKD-0.94%

ETH/HKD-0.94% LTC/HKD-0.14%

LTC/HKD-0.14% ADA/HKD-0.09%

ADA/HKD-0.09% SOL/HKD-1.34%

SOL/HKD-1.34% XRP/HKD-0.5%

XRP/HKD-0.5%本文作者ChrisPowers,由“CortexLabs”社區粉絲“Yong”翻譯原地址:https://doseofdefi.substack.com/p/crv-yam-distribution-costs-and-games上周是瘋狂的一周,也許我們需要想出一個新的集體名詞來描述在Twitter和telegram上出現的一大批DeFi用戶。YAM和CRV代幣的推出引發了一場收益爭奪戰,不少用戶生怕錯過進場時間,即便在高昂的GAS費用情況下,將大量的資產流入到Yam.Finance和Curve.fi來獲取YAM和CRV。農民如果從YAM和CRV得到回報,必須決定是將其收獲后賣給那些叫好要新發行代幣的投資者,還是繼續耕種以避免高昂的GAS費用成本。然而,治理為YAM和CRV的事跡增添了另一種色彩。眾所周之,Yam在僅僅36小時后就崩潰了,因為彈性供應和治理混合在一起,而CRV則是匿名開發者先于Curve團隊在智能合約上部署了代幣CRV和CurveDAO。金融游戲

數據:4個新地址過去7日總計從Binance提取1020萬枚CRV:7月12日消息,據Lookonchain數據顯示,4個新建錢包地址過去7日總計從Binance提取1020萬枚CRV(約合812萬美元)。Lookonchain補充表示,4個地址均為新建地址,且僅持有CRV。[2023/7/12 10:50:23]

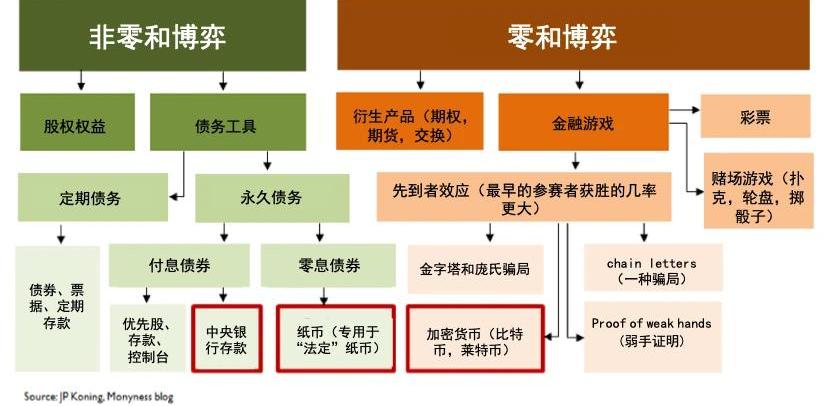

金融和加密貨幣博客作者JPKoning說過這么一句:“大多數人不是在投資比特幣,而是在玩比特幣”,雖然上周的某些活動可以視其為一種投資活動。很顯然,大多數用戶參與其中是因為這很有趣,很好玩而已,對于YAM來說尤其如此。Koning創建了以下圖表,將比特幣和其他金融資產分為零和博弈和非零和博弈。注:"BitcoinasaNovelFinancialGame":https://www.aier.org/article/bitcoin-as-a-novel-financial-game/

CRV突破2.5美元關口 日內漲幅為35.73%:火幣全球站數據顯示,CRV短線上漲,突破2.5美元關口,現報2.5012美元,日內漲幅達到35.73%,行情波動較大,請做好風險控制。[2021/6/2 23:06:09]

可以將CRV和YAM放在圖標上的幾個不同位置。也許它們具有類似于股權或債務工具的治理中獲得了價值,但這種代幣發行狂潮肯定有一些“先到者效應”的成分。DeFi用戶急于獲得新代幣的高收益,希望其他人能夠效仿,種植作物并重視該代幣。Koning將比特幣比喻成一場游戲,如上周的YAM熱潮并不是許多人所希望的“革命預演”。確實,新技術往往一開始看起來像個笑話,但這實際上會給整個金融體系帶來革命性的變化。除YAM外,Based.Money于上周推出,然而,它更明顯的將自己定位為一款DeFi游戲,并自行描述“DeFi懦夫博弈“和“退化的博弈理論”。像YAM一樣,它使用了Ampleforth率先提出的彈性供應機制。YAM、BASED和AMPL的每日Rebase調整是賭博的絕佳機會,甚至有人稱之為“多巴胺分泌時段”。規避風險的代幣持有者可以通過彈性供應機制來持有代幣,即使代幣的供應發生變化,他們的代幣也將擁有相同的網絡份額,代幣持有者可以利用Rebase作為交易機會。長期以來,區塊鏈游戲一直被認為是一個有前途的突破性應用,它的重點是將游戲引入區塊鏈。廣受歡迎的股票和期權交易應用程序Robinhood今年實現了爆炸性增長,很大程度上是因為tit使得股票投資變成了一種游戲,殊不知,這可能是未來的一個預演。可以說,DeFi樂高積木和可編程貨幣為企業家提供了一套全新的金融游戲工具。分配機制

WETH將分配給Pickle參與者,取代sCRV:Pickle Finance發推宣布,根據通過的PIP-14提案,WETH將分配給Pickle參與者,取代sCRV。在新的WETH質押合約當中,PICKLE質押參與者將需要取消原有質押并重新質押他們的PICKLE。從Pickle Finance界面上看,雖然目前仍有sCRV質押選項,但是已經表明“不推薦”。[2020/10/29]

與YAM相比,CRV并不依靠游戲化來吸引市場關注。Curve壟斷了StableCoin&mirror互換市場,并且提供了比集中式解決方案更好的產品。如Compound,Curve也有兩個目標:鼓勵使用Curve.fi分發CRV治理代幣它似乎在第一個目標上取得了成功,其鎖定的總價值增長了四倍多,已超過10億美元,并且每周的交易量翻了有一倍多,并達到了5.11億美元。值得注意的是,Curve并沒有采用激勵機制,另一個發起流動性挖礦項目的Balancer同樣沒有采取激勵機制,需要從0開始引導其流動性。第二個目標的結論還沒有出來。Curve將總量的5%的CRV治理代幣,一年內逐步分配給早期用戶,并且,在Curve提供流動性的用戶,作為流動性提供獎勵獲得CRV。CRV本是面向Curve用戶的,但最近的DeFi熱潮吸引了各加密社區的關注,并且在周四啟動CRV的一個小時內,Poloniex,Binance和Huobi都宣布支持交易CRV。Curve還與0x官方推出的去中心化交易平臺Matcha合作推出CRV/USDC交易對。當然,由于沒有預挖礦,既得和收獲的CRV是唯一的流通供應,由于供應有限,需求旺盛,CRV價格飆升也就不足為奇了。這對鯨魚來說是一筆意外之財,他們可以將收獲的CRV以高于以太坊市值兩倍的價格出售。這導致了第一周價格有些令人沮喪:

Gate.io上線CRV永續合約交易(USDT結算):據官網公告,Gate.io已上線CRV/USDT永續合約實盤交易(USDT結算),支持1-20倍做多和做空操作,杠桿率可以在下單時自行選擇。Gate.io官方提醒,Curve總供應量很大,當前剛發布,流通量嚴重不足,多個交易平臺同時上線,造成價格很高,且去中心化項目具有代碼漏洞、項目方離開、資金被劫持等風險,請務必在完全了解風險并能承擔風險的情況下參與。[2020/8/14]

目前CRV代幣的價格為4.35美元,稀釋后的市值為144億美元,是COMP,MKR,BAL,SNX和LEND市值總和的兩倍多。隨著明年有更多的CRV釋放,拋售壓力將繼續存在。這可能會讓CRV持有者倍感壓力。CRV的高價格/高估值不是Curve流動性挖礦的目標之一,有人可能會說,除非解鎖更多代幣,否則不會有更高的價格。首要的問題是,Curve是否實現了第二個目標——分發CRV治理代幣。這是用CRV獎勵給平臺的忠實用戶,但是由于CRV的高需求和有限的供應,用戶有強烈的動機立即出售從而獲得收益。在某種程度上,早期的Curve超級用戶充當了CRV分銷商角色,但他們的動機是利潤,而不是以代幣持有者身份更好的治理Curve。注:社區粉絲投稿原創/翻譯科普類文章,不代表Cortex官方立場,以上觀點僅為分享,請勿作為投資建議!!!

編者按:本文來自Findora社區投稿,Odaily星球日報經授權、編輯后發布。 目前提到區塊鏈金融,其實很多人想到的應該是Defi.

1900/1/1 0:00:008月28日,「2020新區勢·區塊鏈科技金融峰會」在北京舉辦。本屆峰會由火幣集團、36kr、Odaily星球日報共同主辦,幣核科技&霍比特HBTC金牌贊助,鏈上ChainUP戰略贊助,貝.

1900/1/1 0:00:00DeFi代幣瘋漲,DEX交易量呈指數型增長。截至9月1日,DEX24小時總交易量已突破10億美元,而在2個月前,這個數字僅為4295萬美元.

1900/1/1 0:00:00本文來自NewsBTC,作者:NickChongOdaily星球日報譯者|余順遂Yearn.finance是以太坊DeFi領域最熱門的加密資產之一,在過去一天里價格表現非常出色.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,星球日報經授權發布。撰文:錢柏均,就職于HashKeyCapitalResearch審校:鄒傳偉,萬向區塊鏈、PlatON首席經濟學家本文對安全多方計算做.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:王佳健,星球日報經授權發布。過去的這個周末,一定是DeFi愛好者的噩夢。DeFi,可以分為幾個板塊,分別是去中心化交易系統、借貸、穩定幣、保險、理財、預言機等.

1900/1/1 0:00:00