BTC/HKD-0.19%

BTC/HKD-0.19% ETH/HKD-1.05%

ETH/HKD-1.05% LTC/HKD-0.29%

LTC/HKD-0.29% ADA/HKD-2.62%

ADA/HKD-2.62% SOL/HKD+1.18%

SOL/HKD+1.18% XRP/HKD-1.8%

XRP/HKD-1.8%

文|Joy編輯|Tanya出品|PANews從行為挖礦到收益農耕,從IC0到ID0,蟄伏兩年多的DeFi出乎意料地帶來了新玩法,動輒數倍的漲幅,一舉引來了牛市。市場已狂歡兩月,如今更需提醒注意深藏的暗雷。合約的漏洞風險不斷;去中心化交易所上詐騙項目層出不窮;一些想搭上DeFi這趟列車的中心化交易所也因上幣過快而忽視了項目嚴格篩選;項目市值虛高,泡沫破裂而造成用戶投資受損….DeFi的發展似乎已經進入“深水區”,普通投資者“拔草”DeFi更需謹慎選擇合適的時機和平臺。DeFi坐上上升“火箭”

2個月前,6月15日,借貸產品Compound開始分發其治理代幣COMP,并引入激勵計劃,出借人和借款人都可以獲得代幣分配獎勵。這樣的流動性激勵措施受到了市場的追捧,投資者為了獲取激勵,大量存貸。海外社區把這種流動性挖礦稱之為YieldFarming收益農耕。激勵之下,當日Compound市值和鎖倉額便超過了DeFi老將Maker躍居DeFi市場第一,與此同時DeFi的潘多拉魔盒也被打開。Compound只是DeFi市場典型應用的一種,用戶將可抵押資產放入借貸平臺,再用抵押借貸的方式借出其他資產,也可以通過出借資金的方式獲得利息收入。DeFi與傳統借貸不同,借貸行為均以智能合約的方式自動化完成。而除了借貸,DeFi還包括自動做市商、去中心化交易所、去中心化衍生品和保險、預言機以及預測市場。DeFi協議大部分扮演的是一個自動化撮合的角色,例如借貸產品撮合了借貸雙方,預言機撮合了價格來源和數據需求方,DEX撮合了交易者和流動性提供者。實際上,在Compound之前,自動做市商項目Balancer自6月1日起向其平臺的流動性提供者分發BAL代幣。相比此前的持幣生息類產品如Staking,用戶僅是“種瓜得瓜”,而如今卻可以“種瓜得瓜加豆”,在這樣的流動性挖礦激勵之下,DeFi這把火迅速點燃,隨后Curve、Aave、dForce等眾多DeFi產品紛紛開展YieldFarming。DeFi項目的總鎖倉額從6月推出流動性挖礦后便打破了原來緩慢增長的格局,同坐火箭般,直線上升。PANews根據DeBank數據統計,6月30日總鎖倉額為19億美元,而一個月之后到7月底總鎖倉為43億美元增長126%,到8月18日僅兩周多時間就增長到了78億美元,增長率達81%。其中Maker、Aave、Curve和Synthetix的鎖倉總額都突破了10億美元。

加密交易所Luno馬來西亞分支:用戶資金安全,與DCG及其子公司并無聯系:金色財經報道,據 Tech in Asia 證實,Digital Currency Group(DCG)旗下子公司、倫敦加密貨幣交易所 Luno 的馬來西亞分支機構表示,其平臺上的所有用戶資金都與 DCG 或其任何子公司沒有相互聯系,并表示用戶資金由其指定受托合伙人根據馬來西亞證券委員會(SC)的要求進行維護。[2023/2/2 11:43:24]

圖:2020年6月以來總鎖倉量迅速上升鎖倉量上升的背后其實有大量的“循環抵押”,例如,用戶把借出的資產抵押并借出其它資產,并將借出的新資產重新投入到出借池中,以獲得更高的收益。所以DeFi高鎖倉量背后,實際上參與的資金量并沒有那么多。EncodeClub創始人DamirBandalo近日統計了前15個DeFi協議,實際DeFi總鎖倉價值或只有35億美元,約為市場總鎖倉額的一半。但他也指出,目前,DeFi中僅3.85%的ETH和0.18%的BTC被鎖倉,這意味著,DeFi市場還有很大的增長空間,這個火箭還能升的更高。交易所“種草”DeFi加碼布局

香港計劃將加密貨幣交易所服務對象限制為專業投資者:香港政府建議在港運營的加密貨幣交易所必須獲得香港市場監管機構的許可,并且只能向專業投資者提供服務。去年以來,香港金融服務和財政局一直在就加密交易規則的變化向市場咨詢。該機構在一份聲明中表示,打算在即將舉行的2021-22屆立法會會議上提交立法。(路透)[2021/5/21 22:29:33]

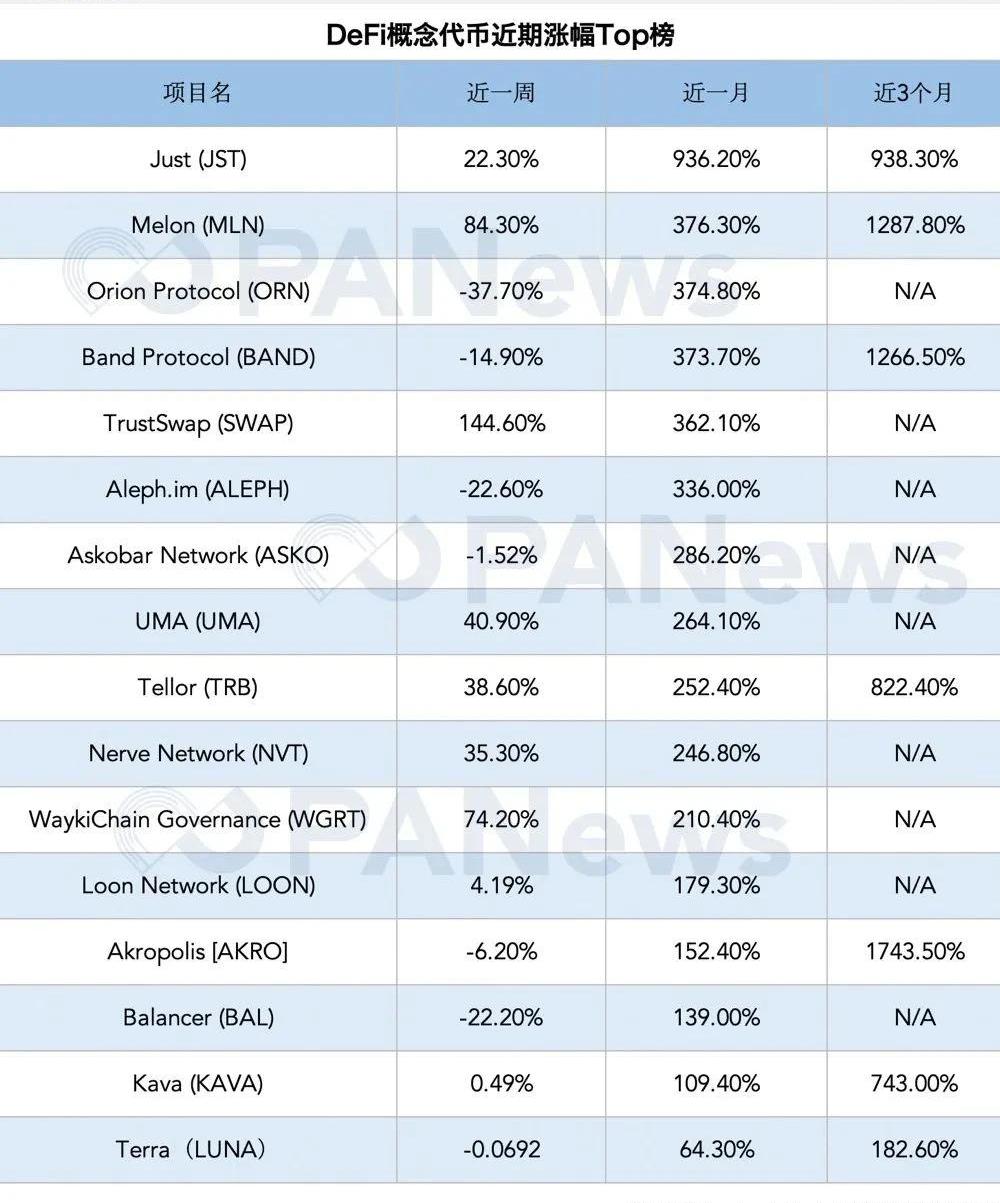

DeFi鎖倉量上升的同時,項目的市值和代幣價值也在飛速增長,DeFi類項目近一個月來漲勢如虹,截至8月18日,有16個項目近一個月實現了翻倍,漲幅最高的JST近一個月漲幅達到了936%。按近三個月來看,AKRO最高實現了高達1743%的漲幅。最新在庫幣等交易所上線的DIA,僅14天就上漲312.4%。預言機概念更是漲勢喜人,預言機龍頭Chainlink連續爆倉空單一舉“殺”入市值前5名,Band近3個月漲幅高達1266%,Tellor近3個月漲幅也高達822%。

造富效應之下,投資者迅速用腳投票加倉DeFi,Chainlink在Coinbase的交易量甚至還一度超過了比特幣。交易所們也加快布局DeFi領域,上線DeFi代幣,庫幣等交易所還上線了DeFi交易專區。PANews根據Coingecko數據統計了在國內知名度較高的交易所上線DeFi代幣的情況,目前,Binance、OKEx、庫幣、Gate以及MXC交易所上線的主流DeFi代幣都超過了7個。

加密貨幣交易所Bisq被盜 損失3個BTC和4000個XMR:昨日下午,加密貨幣交易所Bisq宣布因“嚴重的安全漏洞”而暫停交易。夜間,Bisq再次發布公告,詳細解釋了所謂的“嚴重安全漏洞”,公告稱:“大約24小時前,我們發現攻擊者可以利用Bisq交易協議中的一個缺陷,針對單筆交易來竊取交易資金。我們已知有7名受害者損失了約3個BTC和4000個XMR。唯一受影響的交易對為XMR/BTC,所有受影響的交易都發生在過去12天內。交易協議中的缺陷已經在Bisq v1.3.0中得到了修正,該版本現已發布。”[2020/4/9]

除了DeFi龍頭,各交易所也在掘金潛力股。以上線了DeFi項目專區的庫幣為例,專區包含DeFi行情頁面專區,DeFi交易市場專區以及DeFi新聞公告專區。目前一共上線了36個交易對,排名前十的DeFi項目上線了7個,并且前面統計的漲幅靠前的項目如JST、ORN等均有上線。此外,DeFi專區還包括今年最高漲幅超過800%的AMPL,今年最高漲幅超過600%的AKRO,以及最高漲幅超過200%的LUNA。近日還最新上線了DIA,僅上線3天便取得86%的漲幅。庫幣上線的DeFi項目全面覆蓋了預言機、質押借貸、去中心交易所、合成資產等各個賽道,滿足用戶的各類投資需求。值得一提的是,另一個DeFi項目——流動性聚合協議Orion則是通過投票上幣的方式上線了庫幣。7月中旬,庫幣上線了Chioce投票上幣DeFi專場,ORN獲勝并上線庫幣。與此同時,為了支持DeFi項目的鏈上治理和節點建設,庫幣的Pool-X平臺成為了Orion的核心節點,并提供了ORN的Staking服務。除了上幣,交易所們也在參與DeFi生態。例如火幣成立了DeFi實驗室,庫幣則是直接參與到底層基礎設施建設。這次DeFi熱潮之下,以太坊的擁堵情況和高昂的Gas費讓大家抱怨不已,對于小資金用戶而言,參與流動性挖礦的收益可能還無法覆蓋以太坊Gas費的支出。庫幣推出金融級公鏈KuChain,試圖提升DeFi底層公鏈的性能和生態架構,據了解,庫幣公鏈的測試網Kratos將瞄準DeFi領域的需求,以“四層網絡”的模塊化技術設計,來解決目前DeFi領域面臨的痛點。投資者“拔草”需謹慎

動態 | Bitfinex平臺BTC站上4100美元 較其他主流交易所溢價明顯:據CoinMarketCap數據顯示,BTC全球均價現為4061美元。Bitfinex平臺BTC/USD現報4145美元,幾乎高于所有主流交易所的美元報價。經查詢,Coinbase、Bitstamp平臺的BTC/USD報價分別為4025美元、4030美元。其他以USDT報價平臺的BTC價格普遍偏低。幣安、OKEx平臺BTC/USDT現報約3985。[2018/12/20]

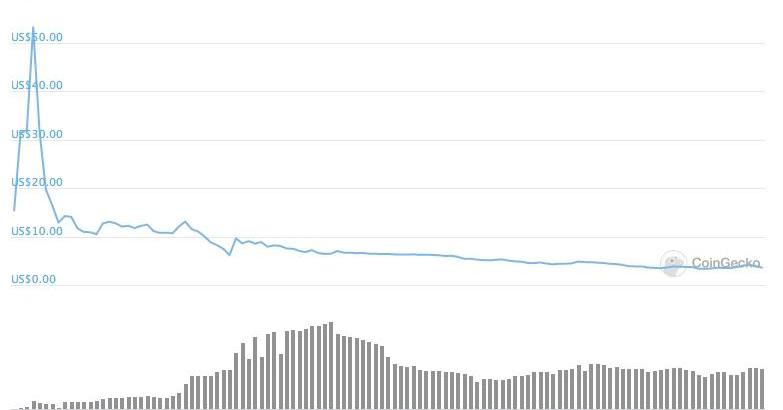

然而,并不是每一個DeFi項目都是Gem,對投資者而言,一不小心就會遇到土狗。DeFi本身就尚處發展早期,存在安全攻擊、合約代碼漏洞等各種隱患,而很多趁DeFi熱度匆忙上馬的項目更是放大了風險。部分交易所蒙蔽雙眼只顧著迅速上幣博取用戶關注度,卻讓用戶踩了雷釀成大錯,近日上線不久即夭折的Yam就是十分典型的案例。從挖礦狂歡,到YamFinance因漏洞陷入死循環無法修復而宣告失敗,這個DeFi項目僅存活了37個小時。雖然,YamFinance在項目介紹中表明這只是一個實驗性項目,并未經過審計,但結合了熱門項目YFI和AMPL特點,YamFinance迅速掀起了挖礦狂潮,獲取代幣YAM。就連BitMEX的創始人也忍不住成為一名YAM“農民”。8月12日上線6個小時后,鎖倉額便達到了2億美元,一天之后更是翻三倍達到6億美元。Bibox、BKEX、幣贏、CoinPark等中心化交易,迅速上線YAM,但沒想到忽視實驗性項目的風險卻最終卻害了用戶。挖礦不久,YamFinance就發現智能合約存在漏洞,會使得在進行彈性供應時額外增發10^18個代幣。而如果想提交治理方案修改漏洞,則需要1%總量的代幣投票支持,于是一場交易所號召,大戶呼吁的投票運動迅速開展起來了,而就在大家達到了投票數量時,則發現這或許是一個一開始就注定失敗的治理投票。因為增發的代幣數量,使投票人數永遠無法達到治理比例,陷入死循環而無法實現治理。8月13日下午,YamFinance項目的創始人BrockElmore發推稱,“對不起大家,我失敗了,感謝大家今天的踴躍支持。”Yam宣告結束,YAM價格暴跌,從109美元直線下跌至0.9美元,跌幅超99%。與此同時,上線YAM的交易所也集體失聲,大部分暫停充提或交易,CoinPark甚至直接下架了YAM。上線剛剛推出,且聲明沒有經過審計的項目,交易所或許為眼前的熱度放棄了專業和責任。不得不提醒,用戶“拔草”DeFi項目仍需謹慎,不能枉顧風險一哄而上,如果參與投資一定要選擇長期穩健的專業化交易所。不僅是YAM,近日幣安等大所率先上線的Curve也遭遇滑鐵盧。8月14日上線后價格迅速攀升至最高53美元,總市值一度超過以太坊,而隨后開始直線下跌,至8月18日僅為3.35美元,跌幅達到93%,泡沫迅速被擠破。

業內人士:2018年很多交易所可能會整合:區塊鏈和數字資產交易領域資深人士、深圳市區塊鏈創投基金創始合伙人張利表示,在資本推動下,2018年很多交易所會做整合,頭部交易所不會這么多,目前來看保留5到10家,是比較正常的狀態。他認為,資本方會推動交易所之間分化,交易所會成為很多投資人便捷的綠色通道。張利并稱:“如果OKEx和火幣合并,我覺得存在一種可能性:徐明星退出。但對于火幣而言,合并OKEx在數據角度有什么更好的影響還不清楚,因為他們屬于同質化競爭。”[2018/5/9]

圖:CRV價格走勢流動性挖礦狂歡之下需要理性

流動性挖礦的操作對于國內用戶而言,并不陌生。有人把他類比為FCoin,但不同于FCoin,DeFi項目的數據在鏈上公開可查,不會出現FCoin的騙局。但是這與國內互聯網企業的補貼,小型地方性銀行攬儲時的私下貼息一樣,都是為了激勵用戶參與。本質上還是一種增長獲客的運營增長手段。DeFi的造富效應,激勵越來越多的人學會了使用去中心化交易所等DeFi產品,學會了參與鏈上治理,更加深刻體會到去中心化金融的魅力。與2017年的那場IC0牛市靠白皮書發幣不同,如今的ID0已經讓用戶體驗和參與了真實的產品,而不再是紙上談兵。熱鬧的同時也更需提防潛藏著的諸多風險,諸如代碼漏洞,系統性風險以及資產上鏈的真實性。對于廣大的投資用戶而言,DeFi還是一個小眾的玩具,其高門檻擋住了部分用戶,而高收益卻讓參與者“蒙眼狂奔”。如何讓更多用戶參與到DeFi生態,又如何提醒用戶注意DeFi的風險。這時候就需要更多的市場參與方加強用戶的教育。其中社群作為一個最直接的溝通渠道則將發揮巨大的作用。例如庫幣近期推出的尋找DeFi領袖計劃,通過這些DeFi領袖進行知識科普,并對將上線的項目公正客觀的進行研究分享。相應的這些DeFi領袖會獲得空投基金和交易返傭。DeFi的墻內墻外,儼然是兩個世界。流動性激勵讓DeFi不斷擴圍,而安全警鐘長鳴,才能讓DeFi走的更遠。財富效應讓用戶趨之若鶩,同樣,風險意識常在選擇靠譜的交易平臺才能青山永固。

編者按:本文來自巴比特資訊,編譯:隔夜的粥,星球日報經授權發布。隨著DeFi熱度的不斷提高,以太坊的gas價也在不斷飆升,據ethgasstation數據顯示,目前以太坊網絡的平均gas價已升至.

1900/1/1 0:00:00文|Nancy編輯|畢彤彤出品|PANews持續暴漲的DeFi,直沖天際的預言機,加速前進的Dao,近期整個加密市場充斥著“狂熱情緒”。然而,這場“盛宴”只是少數人的狂歡,多數人的落寞.

1900/1/1 0:00:00這是我們的Polkadot共識系列文章的第2部分。在該系列的簡介中,概述了一種共識算法可以幫助計算機網絡回答三個問題。GRANDPA將解決第二個問題.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:OmkarShanbhag,翻譯:李翰博,Odaily星球日報經授權轉載.

1900/1/1 0:00:00配對看跌期權,是指投資者在持有多頭頭寸時,購買等比例的平值看跌期權,以防止大跌造成損失。這樣做的好處是,即使遇到猛烈的下跌時,投資者會在多頭頭寸上損失有限的權利金,但可以參與價格上漲帶來的收益.

1900/1/1 0:00:00本系列挖礦經濟學課程第一講,我們邀請到了前美聯儲高級研究員、上海高級金融學院教授胡捷帶來《新資產、新貨幣,變局中不變的投資邏輯》分享,為黑天鵝頻出、大通脹時代下的你如何捍衛財富.

1900/1/1 0:00:00