BTC/HKD+0.56%

BTC/HKD+0.56% ETH/HKD+0.34%

ETH/HKD+0.34% LTC/HKD+1.64%

LTC/HKD+1.64% ADA/HKD+3.06%

ADA/HKD+3.06% SOL/HKD+2.3%

SOL/HKD+2.3% XRP/HKD+4.86%

XRP/HKD+4.86%編者按:本文來自鏈聞ChainNews,撰文:張改娟,星球日報經授權發布。7月18日,鏈上收益聚合器yearn推出治理代幣YFI,完全通過流動性挖礦分發,沒有預挖、預售。這種新型的治理機制給本就火爆的DeFi領域注入了新的活力。yearn治理代幣的特點及供應情況

YFI具有以下特點:yearn強調YFI完全沒有價值,但可用來更改所有生態系統開發項目的機制、費用和規則;沒有預挖機制;不會進行預售、拍賣;不能通過購買獲得;若要賺取YFI,需為以下平臺之一提供流動性,這樣每日就可得到一定數量的YFI。這些平臺分別為:yearn.finance,聚合收益協議;ytrade.finance,允許杠桿交易穩定幣的ytrade.finance,尚未發布;iliquidate.finance,為Aave提供自動化的清算引擎;leverage.finance,支持使用USDC進行5倍杠桿交易DAI的平臺;yswap.exchange,穩定的自動化做市商;*.finance,用來進行智能合約的信用委托協議。鏈聞查詢Etherscan數據顯示,目前YFI最大供應量為3萬個,流通供應量為6633個,持有地址數量為1168個。

灰度:Ordinals代表了比特幣采用的更大機會之一:金色財經報道,灰度在其官網上發文談BTC Ordinals,文章稱,Ordinals有效地在比特幣網絡上創建了一個NFT,雖然有些人批評Ordinals,警告不要讓區塊鏈膨脹或損害可替代性,但我們認為Ordinals代表了比特幣采用的更大機會之一,尤其是在比特幣網絡歷來被視為剛性區塊鏈生態系統的情況下。我們認為Ordinals在兩個關鍵方面對比特幣網絡有積極影響:1.導致比特幣礦工費用增加,2.可能促進比特幣社區內的文化轉型。??

此外,與 ERC721不同,Ordinals由于其不可變的性質、缺乏可編程性和強制性的鏈上銘文要求,呈現了不可替代數字資產的直接表現。盡管以太坊NFT擁有更強的可編程性,并且目前在數量和受歡迎程度方面主導著NFT市場,但對于那些在最成熟的可用區塊鏈上尋求直接、稀缺數字資產的人來說,Ordinal可能是一個有吸引力的選擇。[2023/4/30 14:35:41]

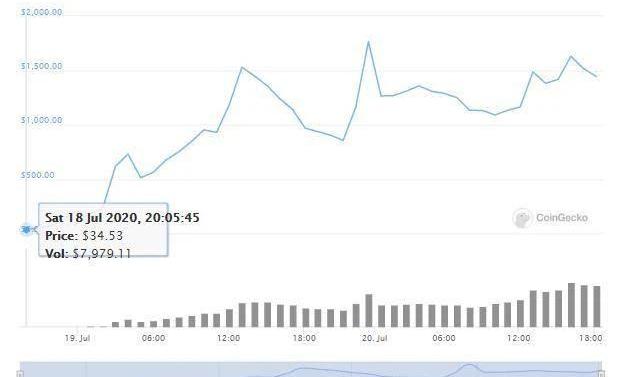

YFI信息,來源:EtherscanCoingecko上YFI報價1443美元,較發布時增加超40倍。

郵儲銀行在雄安新區發放首批數字人民幣企業貸款貼息資金:金色財經報道,中國郵儲銀行河北雄安分行攜手雄安新區改革發展局、中國人民銀行雄安新區營業管理部,成功為 6 家當地企業發放數字人民幣企業貸款貼息資金,這是郵儲銀行發放的首批數字人民幣企業貸款貼息資金,進一步拓寬了數字人民幣應用場景。(上證報)[2023/4/20 14:15:29]

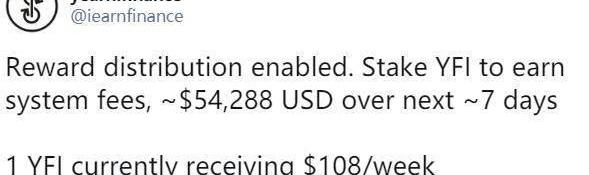

來源:CoingeckoYFI將允許持有者作出以下協議決定:1.添加新的貸方;2.廢除當前的貸方;3.增加存款和取款費用;4.更改貸方百分比的鏈上權重;5.分配協議收益率的百分比來為獎勵池提供資金;6.如果啟用了分配獎勵,YFI還將允許持有人從獎勵池中申領其份額。在yearn.finance生態系統能夠獲取的收益非常多樣化,包括但不限于:1.yearn.finance利息;2.從Compound中獲取COMP;3.從curve.fi中獲取CRV;4.curve.fi/y交易費用分成;5.ytrade.finance杠桿交易費和清算津貼;6.yswap.exchange基本系統費用;7.iliquidate.finance清算津貼;8.未分配的利息或費用。這些費用將按日或周收取,并可由治理合約發送請求。一經聲明,將被分發到「保險庫」合約。vault合約會通過1split.eth將獎勵歸為aDAI,然后再將這些資金發送至獎勵合約。在任何給定的時間點,YFI持有者都可以通過銷毀其YFI代幣來申領應得的獎勵份額。目前,yearn已經啟動其獎勵分配系統,上周的分紅為超5.4萬美元。滿足以下三個條件即可賺取平臺費等收益:在治理系統中BalancerPoolToken余額大于1000個;針對生態系統中的提案進行過投票;質押YFI。

消息人士:美聯儲和OCC正在進行大規模的加密貨幣去銀行化操作:金色財經報道,據推特加密KOL@AP_Abacus透露,消息人士稱,美聯儲和金融監管機構美國貨幣監理署(OCC)正在進行大規模的加密貨幣去銀行化操作,OCC不久會拿出一份文件,穩定幣BUSD發行方Paxos Global和其他區塊鏈公司被OCC告知要撤回銀行執照申請。

消息人士還表示,“風險投資公司開始擔心他們的加密投資組合公司正在大規模去銀行化。”[2023/2/9 11:56:21]

yearn旗下自動化做市商平臺的價值所在

一、將目前流動性挖礦的復雜機制簡單化

在YFI發布前幾日,Yearn創始人AndreCronje還發布了一個名為「StableAMM」的產品,致力于解決當前AMM協議的復雜性、無法感知流動性挖礦代幣和需要提供至少兩種代幣等痛點。在DeFi領域中,合成資產發行平臺Synthetix最先開創了激勵機制,旨在激勵sETH/ETH流動性資金池,并獎勵給提供流動性的早期參與者SNX代幣。自動化做市商平臺Curve隨后提供了一種新的設計方法來提高流動性挖礦收益率,即通過向Curve注入ETH和DAI成為做市商來獲得交易池中的手續費分成。此時,在DeFi中獲取收益的方法有:向uniswap中提供流動性來獲得交易手續費;通過向sETH/ETH池中提供流動性來獲取SNX;通過向Curve注入USDT和DAI成為做市商來獲得交易池中的交易手續費分成;成為Aave、Compound、Fulcrum或者DyDx的流動性提供者,獲得借貸收益。yearnV1版本最開始只是用來作為一個借貸LP,在資金池中移倉以幫助借出資金的一方獲取更高的收益。之后,yearn協助Curve推出流動池y.curve.fi。當用戶在y.curve.fi上進行交易時,實際上是在交易yToken。不過當yToken在轉換時該流動池會自動存入或提取出基礎代幣資產。隨后,Synthetix推出一項激勵計劃,旨在為Curve的sUSD流動性提供方提供SNX獎勵。該計劃是在yearn創始人AndreCronje的幫助下才得以實現的。參與的方式為先去yearn的Pool功能中進行充值,在獲得Curve的「sUSD/y.curve.fi」流動性代幣后,再訪問Synthetix網站進行質押來獲得SNX獎勵。激勵性流動性挖礦戰爭一觸即發。Compound發行治理代幣COMP快速掀起流動性挖礦熱潮。緊接著,Balancer發布BAL、mStable發布MTA、Fulcrum發布bZx、Curve很快將推出帶有激勵機制的CRV代幣。至此,DeFi領域中獲取收益的方法變得更加復雜,主要有以下幾種方式:將Dai存入Compound,獲得cDai,并將cDai存入Balancer。這樣一來,不僅可以基于Dai在Compound上賺取COMP,還可基于cDAI賺取BAL,并且還可獲得借出DAI的利息和Balancer池的交易費用分成,可謂一舉多得。將Dai存入Curve,并將Curve代幣存入SynthetixMintr頁面來管理質押收益。即,用戶可基于Dai在Curve上賺取CRV,基于Curve代幣在Synthetix上賺取SNX,還可在curve池中賺取交易費分成。將Dai存入mStable換取穩定幣mUSD,再將mUSD存入Balancer資金池中。用戶不僅可得到借出Dai的利息,還可獲得BAL獎勵以及Balancer池中的交易費用分成。通過向Maker存入USDC鑄造DAI,然后重復前三個選項。不過,上述策略基于COMP、BAL、MTA、SNX、CRV,并與這些代幣的價格息息相關。這也意味著,這些策略依賴于oracle。不過,截至目前,這幾種代幣均不存在oracle,除非使用Uniswap池或Balancer池作為索引。目前,流動性挖礦已經變得非常復雜。yearn意識到,可以提供一種新的解決方案來簡化這種復雜的機制,而不是從這些本就復雜的選項中挑選。二、當前的AMM協議無法感知流動性挖礦代幣

Binance:BNB Chain的存取款服務現已恢復:10月7日消息,Binance 官方在社交媒體上發文表示,BNB Chian 已恢復運行,Binance 平臺上BNB Chain存取款服務已恢復。[2022/10/7 18:41:46]

這種新的解決方案為收益感知型AMM。我們可以先來看一個基本示例。BAT持有者有以下選擇:向Compound存入BAT,賺取利息和COMP;向Aave存入BAT,賺取利息;將一半BAT兌換為ETH,再將ETH和剩余的BAT存入Uniswap,賺取交易手續費分成,不過,流動性提供者也面臨著套利虧損。將一半BAT兌換為ETH,再將ETH和剩余的BAT存入Balancer,同選項3一樣,流動性提供者實際可獲得的收益是累計的交易費減去由價格差導致的套利損失所得出的余額。當然,也可向Compound存入BAT得到cBAT,然后向Balancer提供cBAT和ETH,以賺取交易費分成和BAL。表面上,用戶以為是在累積COMP和cBAT利息。但實際上,是Balancer資金池在賺取COMP和cBAT。因此不管這個策略看起來多么完美,最終結果都類似于BAT+ETH存入Balancer,即收益僅為交易費分成減去套利損失。基于以上示例,yearn確定了以下問題:資金池會獲得COMP、BAL等激勵代幣。資金池在賺取代幣利息。必須將一半BAT兌換為ETH,并將ETH和剩余的BAT注入資金池。綜上,目前的自動做市商根本無法滿足流動性提供者的需求,yearn計劃創建一個新的收益感知型AMM。對Aave代幣提供支持非常簡單,因為他們支持函數「redirectInterestStream」。aTokens會直接在你的錢包里產生利息,還可以重定向到可選擇的任何以太坊地址,這意味著,用戶總是可以得到最優利率。當然,這也意味著收益不是呈復利變化的。與aToken與基礎資產的價值固定為1:1不同,Compound代幣(cTokens)的價值是基于其供應指數而增加的,AMM需要知道的是cTokens的基礎價值,而不是cToken價值。針對cToken的解決方案也適用于aToken,并且解決了復利問題。因此,這項更改使得在實際持有cBAT或aBAT的同時去交易BAT/ETH。如上所述,收益感知型AMM可以使得LP賺取到最優利息,同時獲得激勵性代幣,如COMP。三、當前的AMM協議需要提供至少兩種代幣

Hut 8 Mining建立市場股權計劃,可酌情出售2億美元普通股:金色財經報道,北美上市礦企Hut 8 Mining宣布已與Canaccord Genuity和Stifel(代理)簽訂股份分配(ATM)協議,根據該協議,公司建立了市場股權計劃(ATM計劃)。根據ATM計劃,公司可酌情在ATM協議期限內不時通過代理出售公司的普通股,使公司的總收益高達2億美元。公司打算將ATM計劃的凈收益(如有)主要用于一般公司用途(包括為持續運營和/或營運資金需求提供資金),也可用于償還未償債務、可自由支配的資本計劃和潛在的收購。[2022/8/20 12:36:52]

所以,yearn提出了這種新型的穩定幣產品「StableAMM」,以解決DAI需要超額抵押、抵押率低時容易被清算以及當前的AMM協議需要提供至少兩種代幣等痛點。例如,當用戶創建一個新的Uniswap資金池存入1美元的BAT和1美元的ETH后,如果想要將BAT換成DAI,則實際上是在這個資金池中將1美元的BAT換成1美元的ETH,然后再將該ETH兌換成另外一個資金池中的1美元的ETH,再換成DAI。在這個例子中,ETH只是一個價值轉移工具。這種價值轉移資產僅需有和其本身的價值一致。即當用戶提供1美元的BAT到新AMM中時,AMM會創建價值1美元的轉移代幣,同理,當其他用戶注入1美元的Dai,也會創建1美元的轉移代幣。而yearn需要做的就是提供單一的流動性,以保持內部的穩定性。另外,轉移代幣的總價值等于注入AMM中所有資產的總價值。另外Cronje還表示,該產品已經上線以太坊主網。前端用戶界面也已上線。參考鏈接:https://medium.com/iearn/yfi-df84573db81https://medium.com/iearn/yield-farming-101-d983a27c542ehttps://medium.com/iearn/yield-aware-amms-102-114e1ea37608https://medium.com/iearn/yield-stable-coins-103-717b097213f1

Tags:ANCNCEEARNETHQFinanceNew Chance TokenHeco YearnFinanceEthereal詞匯

編者按:本文來自鏈聞ChainNews,撰文:LeftOfCenter,星球日報經授權發布。資金利用率是目前DeFi存在的一個瓶頸,特別是對于MakerDAO這樣的去中心化借貸平臺來說,最低15.

1900/1/1 0:00:00會議要求,2020年下半年,人民銀行系統要堅持穩中求進工作總基調,堅持新發展理念,以供給側結構性改革為主線,扎實做好“六穩”工作、全面落實“六保”任務,堅持總量適度、合理增長,著力穩企業保就業.

1900/1/1 0:00:00作者|RyanSeanAdams&MatthewBlack 在比特幣上構建DeFi:我們的經驗電子現金?便宜的p2p支付?抗審查的數字黃金?無論你認可哪種說法.

1900/1/1 0:00:00Filecoin在國內火得一塌糊涂。國內的礦機銷售商至少達到200-300家;最近圈內的活動,無論是線上AMA還是線下活動,80-90%和Filecoin相關;媒體對Filecoin的報道越來越.

1900/1/1 0:00:00編者按:本文來自IOSG,Odaily星球日報經授權轉載。Part.1Insight#NFT藝術品平臺數據對比 即使在NFT行業總體形勢發展停滯的一年(2019),數字藝術市場的發展趨勢依然激進.

1900/1/1 0:00:007月30日,AAVE官方宣布了AAVENOMICS提案,將轉變TOKEN模型。實際增發量為23.08%,此次增發將用于AAVE生態安全和發展建設,隨著新TOKEN模型落地,AAVE即將與COMP.

1900/1/1 0:00:00