BTC/HKD+1.09%

BTC/HKD+1.09% ETH/HKD+1.94%

ETH/HKD+1.94% LTC/HKD+1.72%

LTC/HKD+1.72% ADA/HKD+3.45%

ADA/HKD+3.45% SOL/HKD+2.55%

SOL/HKD+2.55% XRP/HKD+2.63%

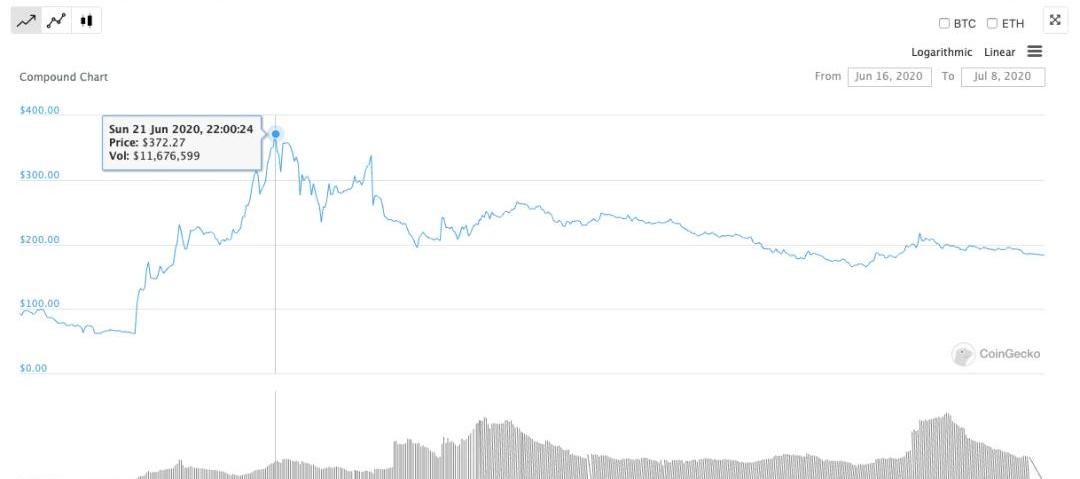

XRP/HKD+2.63%編者按:本文來自白話區塊鏈,作者:JackyLHH,Odaily星球日報經授權轉載。自從5月份比特幣區塊獎勵減半塵埃落定之后,我們可以看到整個加密行業的目光焦點轉移到了ETH2.0、IPFS以及DeFi上。在加密貨幣行情整體處于“毫無波瀾”的情況下,很多DeFi項目的Token表現得異常耀眼——出現了2~4倍的價格漲幅。去中心化借代平臺Compound更是成為了近期的明星,通過“借代即挖礦”的方式,短短幾周內將出借的加密資產總價值增加了約8.5億美元,其TokenCOMP的價格更是在6月21日觸及372.27美元的高點。

圖:CompoundTokenCOMP的價格走勢,來源:CoinGecko與此同時,據DeFiMarketCap的統計,當前DeFi項目的總市值已經突破74億美元,而在兩個月之前,總市值還不足10億美元。也就是說,短短2個多月,DeFi項目的總市值暴漲了700%以上。此外,DeFi項目上的鎖倉資金也呈現出爆發式的增長,目前已經突破了20.8億美元。4月14日,DeFi總市值10億美元;6月9日,DeFi總市值達到20億美元;6月16日,COMP開啟借代即挖礦,掀起DeFi熱潮;6月25日,DeFi總市值超過了60億美元;7月4日,DeFi總共市值66億美元;7月5日,DeFi總共市值70億美元。無論是總市值、鎖倉的資金規模,還是Token價格,DeFi項目都呈現出了井噴式的發展。難道DeFi的春天來臨了嗎?未來將會如何發展,又會如何影響我們的生活?今天,我們就來聊一聊這些話題。DeFiVSCeFi

數據:Terra鏈上DeFi鎖倉量為338億美元:金色財經報道,據DefiLlama數據顯示,當前Terra鏈上DeFi鎖倉量為338億美元,近24小時增加4.06%。在公鏈中排名第2位僅次于以太坊。目前,Terra鏈上DeFi鎖倉量排名前3的分別為:Anchor(189.6億美元)、Lido(92.4億美元)、Astroport(15.9億美元)。[2022/4/4 14:02:30]

在深入探討DeFi之前,我們有必要先了解一下什么是DeFi以及它的主要優缺點。DeFi是相對于CeFi而言的,CeFi是CentralizedFinance的縮寫。雖然CeFi這個詞語最近幾年才被創造出來,但它絕對不是什么新鮮事物,現有的傳統金融體系都可以稱為CeFi,比如傳統的銀行、證券交易所、各種金融機構等等。DeFi是DecentralizedFinance的縮寫,也被稱為OpenFinance。DeFi利用區塊鏈技術和智能合約技術,用去中心化的協議取代傳統的基于人或第三方機構的信任,來構建透明、開放的金融體系。如果簡單理解,CeFi需要你去信任中介,DeFi需要你去信任協議。

Alameda Research成為DeFi Land投資者和合作伙伴:6月29日消息,Solanal鏈上去中心化農場模擬網絡游戲DeFi Land宣布Alameda Research成為DeFi Land投資者和合作伙伴。[2021/6/29 0:14:52]

CeFi經過了上百年的發展,產品成熟,用戶體驗好,但缺陷是比較封閉,且需要許可才能使用。像非洲的很多欠發達地區,還有很大一批人無法享受銀行等金融機構所提供的服務。DeFi的一大優勢是公開透明、無需許可,世界上的任何一個人都可以使用,沒有限制門檻。比如說,任何人都可以抵押ETH資產到DeFi項目MakerDAO或者Compound上,借出和美元1:1錨定的加密資產DAI。當然,DeFi目前還有很多缺陷,比如用戶體驗不好、學習門檻高、產品不夠成熟等等。DeFi的發展現狀和主要代表項目

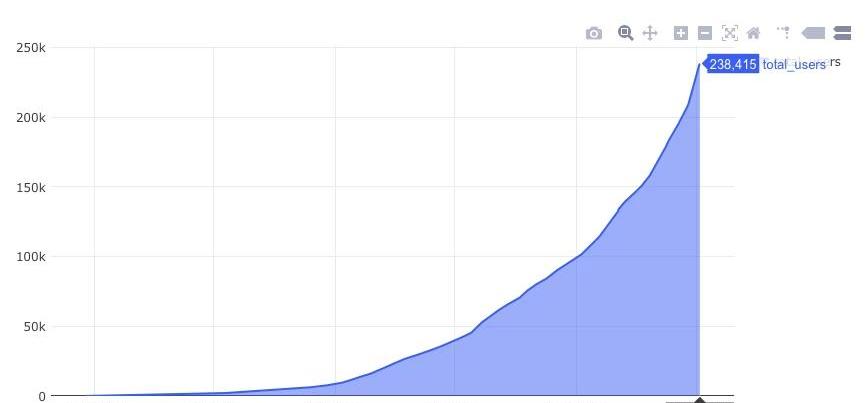

從市值上看,當前DeFi項目的總市值已經突破了74億美元,鎖倉的加密資產規模突破了20.8億美元,呈現出井噴式的發展。可以說,DeFi已經成為了區塊鏈行業里一股不容小覷的力量。我們再從用戶增長數看目前的DeFi。根據DuneAnalytics統計,截至今年7月8日,DeFi的用戶總數約為24萬,而在2018年年初,這個數據還沒破百。從下圖中,我們也可以看到DeFi用戶數量增長之快。

1kx Capital創始合伙人:未來兩到五年內,DeFi很可能衍生出更大的市場規模:10月27日至28日,火幣“無限未來——2020年區塊鏈大航海時代”行業峰會暨火幣集團七周年線上峰會正式舉行。峰會邀請業界精英,共同論道行業發展,從行業先行者的觀察,產業區塊鏈研討,數字資產價值判斷,區塊鏈應用發展趨勢等多個角度研討區塊鏈技術帶來的契機和挑戰。

在峰會“如何判定項目價值,市場價值和應對市場風險”圓桌討論中,1kx Capital創始合伙人Lasse Clausen發表觀點:從現實來看,交易股票的方法非常簡單,因為有現金流折現法,市盈率等工具。但是當創業者去找風投的時候,風投會考慮很多因素,比如團隊是否優秀,是否有足夠的動力以及市場前景等等。即使有風投基準,他們也投資了很多不確定的項目。而加密領域目前還處于一個非常早期的階段,團隊通常很重要,他們要有正確的前進方向,而不僅僅是因為DeFi市場更容易進行募資而發起一個項目。

我認為DeFi的優勢在于,交易員無法在區塊鏈上進行欺詐行為,這是區塊鏈上交易執行方式決定的,包括監管者在內的所有人都可以查看區塊鏈上的智能合約,雖然用Uniswap這類DEX做交易時并沒有太多優勢,不過我認為DeFi所搭建的應用層產品很具有現實意義,在未來兩到五年內DeFi很可能衍生出更大的市場規模。[2020/10/28]

大多數Defi項目90%的代幣被前500個地址所持有:根據DeFi Italy聯合創始人、CryptoLab數字資產投資負責人Simone Conti的分析,大多數去中心化金融(DeFi)項目的代幣供應并未廣泛分發。他從Defi Pulse和Etherscan收集的數據表明,幾乎所有Defi項目90%的代幣都被前500個地址所持有。根據Conti分享的一份圖表,在被調查的前10個項目中,Compound是“最集中的”(按鎖定總價值衡量),在前50名持有者中,有幾十人持有總供應量的96%。絕大多數DeFi項目的前五個地址擁有各自總供應量的40%以上。Bancor是唯一一個例外,但即便如此,Bancor前5名的地址也占據了33%的供應量。Simone Conti觀察到,在最近的DeFi熱潮之前誕生的項目,往往比后來啟動的項目分布更廣泛。(Cointelegraph)[2020/8/7]

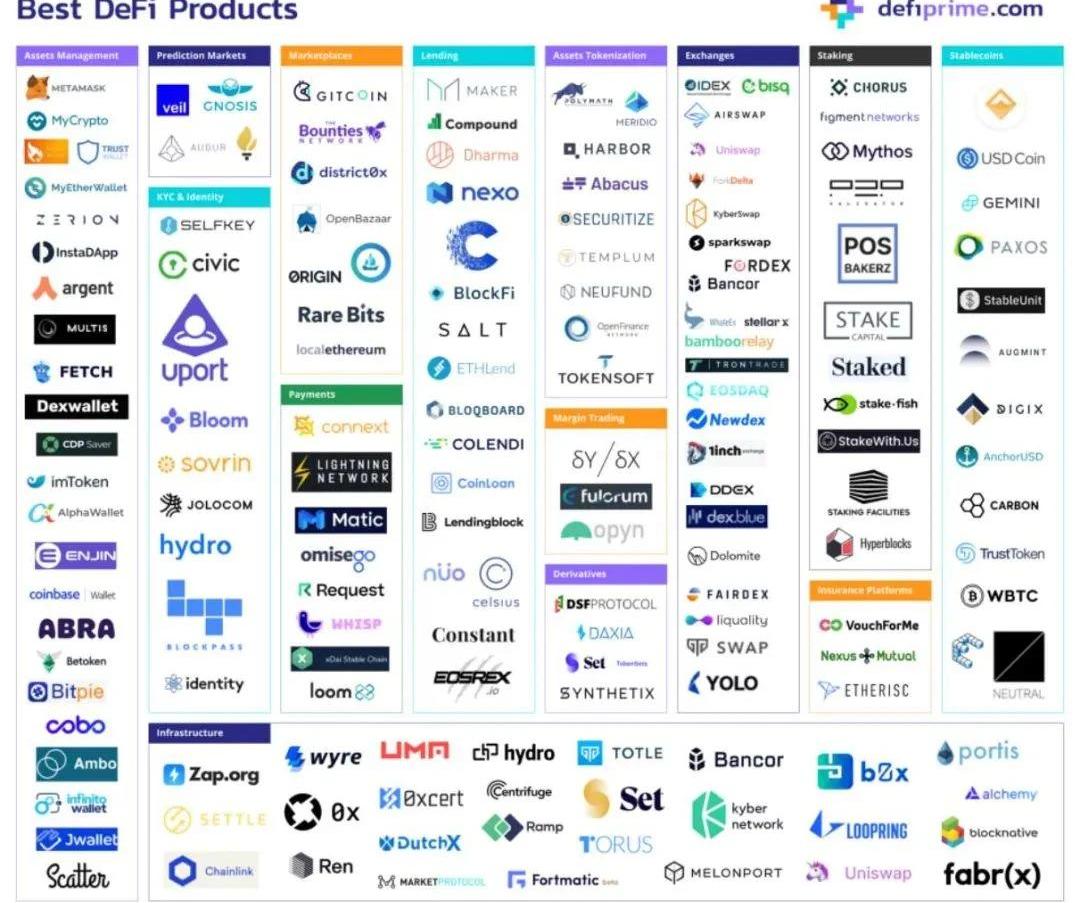

圖:DeFi的用戶增長情況,來源:DuneAnalyticsDeFi誕生于可編程的以太坊區塊鏈出現之后,從分布上看,目前大部分DeFi項目集中在以太坊區塊鏈上,其次才是EOS、TRON等公鏈。從產品形態上看,目前的DeFi已經含括了去中心化錢包、KYC和身份認證、去中心化交易平臺、去中心化借代、Staking、穩定幣以及其他基礎設施,整個生態在不斷完善。

孫宇晨:Bidao DeFi生態系統計劃將TRX用作抵押資產:孫宇晨發推稱,現在TRX可以在Bidao區塊鏈的DeFi生態系統中使用。Bidao正在加入TRON生態系統,以便將來可以將TRX用作抵押資產。[2020/4/20]

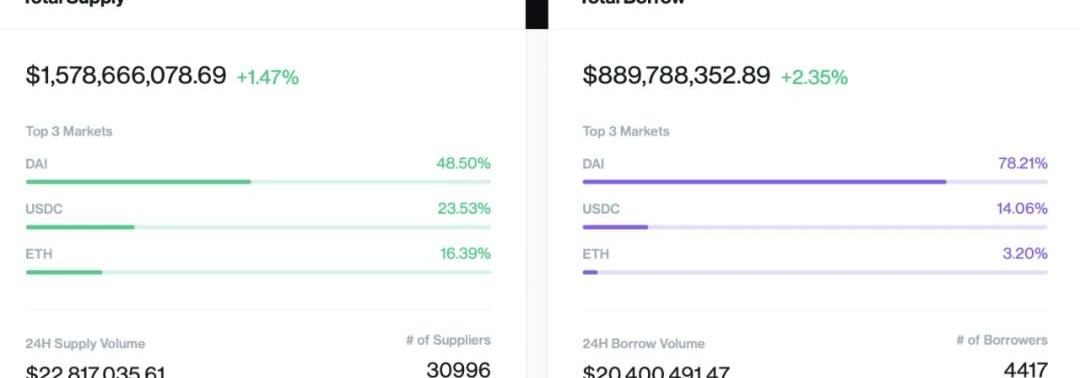

圖:DeFi的生態產品,來源:defiprime下面,我們介紹幾個具有代表性的DeFi產品:1、DeFi黑馬:CompoundCompound是以太坊上的去中心化借代平臺,憑借著“借代即挖礦”的Token分發原則,在短短幾周內吸引了大量的投資者用它進行抵押和借代。截至目前,Compound用戶規模突破了3萬人,可供借代的加密資產總額已經超過了15.7億美元,出借的加密資產將近9億美元,是去中心化借代平臺中借款總額最高的DeFi。在Compound上抵押和出借最多的加密資產前三甲分別是DAI、USDC、ETH,前兩者都是和美元1:1錨定的穩定幣。

圖:Compound上的借代數據,來源:Compond官網

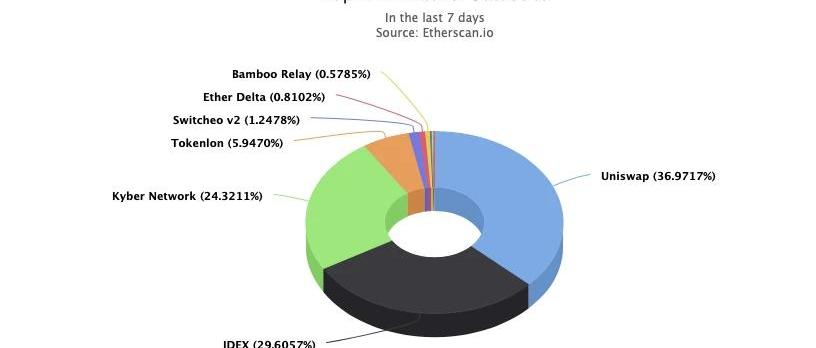

圖:DeFi項目的借款總額構成,來源:DeBank2、穩定幣杠把子:MakerDAOMakerDAO是以太坊區塊鏈上的老牌去中心化借代平臺,市值曾長期占據DeFi排行榜榜首,其穩定幣DAI一直被視為中心化穩定幣USDT的最大競爭對手。根據其官網的介紹,目前已經有超過400個DApp內嵌了MakerDAO,鎖倉的加密資產總價值超過了6.23億美元,在去中心化借代平臺類別中排名第二。MakerDAO支持的抵押資產已經從之前單一的ETH轉變為支持多種加密資產,包括BAT、USDC、WBTC、TUSD、KNC、ZRX,其中USDC、WBTC、TUSD均屬于穩定幣資產。3、用戶數最多的DeFi:UniswapUniswap是以太坊區塊鏈上的一個去中心化交易平臺,主要為ETH和ERC-20Token提供流動性服務,也是目前用戶數量最多的DeFi應用。DuneAnalytics的數據顯示,Uniswap的用戶數量高達9.2萬名,占DeFi總用戶數量的38.61%;以太坊瀏覽器顯示,Uniswap的交易數量占以太坊上DEX交易數量的36.971%。

4、Token使用量最多的DeFi:Brave瀏覽器Brave瀏覽器由JavaScript之父BrendanEich創立,主打隱私保護,最大的特色是引入了Token經濟激勵機制。Brave瀏覽器的原生Token名為BAT,是今年第二季度DeFi中使用最多的Token,交易額達到了9.31億美元,超過了ETH和DAI的總和。以上僅僅是DeFi生態中的冰山一角,還有很多大家所熟悉的應用,比如網頁版的小狐貍錢包,專注預測市場的Veil,做Staking的StakeWith.US,穩定幣WBTC,基礎設施Bancor、0x等等,受限于文章篇幅,不做過多介紹。DeFi的影響與未來展望

DeFi的生態越來越繁榮,涌現了越來越多優秀的項目,這些項目會對我們的生活產生哪些影響呢?今年7月1日,以太坊創始人V神連發了8條推文討論DeFi。V神稱,很多浮華的東西非常令人興奮,但這是短期的;從長期來看,現實情況是DeFi的利率不可能比傳統金融的最佳利率還要高出一個百分點以上。在上文中,我們有提到傳統的中心化金融需要準入許可,因此將很多人拒之門外,世界上有大量的人無法享受到金融機構提供的服務,而DeFi正好可以彌補這一缺陷。DeFi具有去中心化應用的所有優點,沒有準入門檻,世界上的任何人在任何時間都可以使用鏈上的DeFi應用,完全打破了地域、時間的限制。現在的DeFi已經慢慢發展為一個完整的金融生態系統,可以執行多種操作,包括支付、借代、借款、儲蓄、交易、投資、收益、管理、對沖和保證金交易等等。DeFi的優點還有很多,但我們也不能忽略當前階段還存在很多缺陷,比如用戶的使用體驗沒有傳統的中心化金融好,再比如學習門檻高,產品還不夠成熟,時常發生一些黑客攻擊的安全事件。在可預見的未來,DeFi和CeFi會相互借鑒,兩者之間的界限會越來越模糊。DeFi的應用在使用體驗上會越來越像CeFi一樣便捷,CeFi的某些底層業務也會慢慢接入區塊鏈,利用區塊鏈技術提升其服務的透明性、便捷性。對于用戶而言,安全、能滿足需求的產品,就是好的產品,而不會特別在意它是CeFi還是DeFi。DeFi和CeFi存在著競爭關系,但不是非黑即白,而是兩者會長期共存,共同支撐起一個更廣闊的金融市場。結語

DeFi是一個極具潛力的發展方向,也是未來整個世界金融體系的重要組成部分,DeFi的春天已經來臨,但也有不少人認為DeFi目前被過度炒作,此次介入很可能有“接盤”風險,等回歸理性后再考慮不遲。或許DeFi還需要走過一段曲折的路之后,才會進入高光時刻?

同伴客數據對截止2020年6月30日的中國企業區塊鏈專利進行了統計。截至6月30日,2020年區塊鏈專利新增公開數量達3391件.

1900/1/1 0:00:00自5、6月份以來,主流貨幣相對沉寂,各個領域的項目代幣輪流出來唱大戲,但我們也知道有些項目只是幣圈在“自娛自樂”,因為大部分普通投資者對這些項目的印象是“這個技術好像很牛逼”“別說了.

1900/1/1 0:00:00編者按:本文來自Rossa私想匯,作者:Rossa,Odaily星球日報經授權轉載。一、豐滿的理想對于EOS,中國投資人都不會陌生,因為EOS曾經是明星項目.

1900/1/1 0:00:002020年伊始,世界經濟迎來前所未有的重創與動蕩。然百年大蕭條中,往往深藏著百年大機會!ETH2.0,Polkadot,波卡,Filecoin,DEX,DeFi與減半延續,CSW結案.....這.

1900/1/1 0:00:00編者按:本文來自仙人JUMP,Odaily星球日報經授權轉載。D站老板因為涉及侵權被批準逮捕這個二次元網站走到了盡頭。 有趣的是,老板被抓,員工卻出來幸災樂禍.

1900/1/1 0:00:00編者按:本文來自IOSG,Odaily星球日報經授權轉載。Part.1Insight#去中心化保險傳統保險行業存在以下三個痛點:代理機構:客戶得依賴對保險公司的信任,包括其對資金的投資方式,對投.

1900/1/1 0:00:00