BTC/HKD+0.26%

BTC/HKD+0.26% ETH/HKD-0.58%

ETH/HKD-0.58% LTC/HKD-0.37%

LTC/HKD-0.37% ADA/HKD-0.57%

ADA/HKD-0.57% SOL/HKD+0.59%

SOL/HKD+0.59% XRP/HKD-0.11%

XRP/HKD-0.11%編者按:本文來自加密谷Live,作者:ChainalysisTeam,翻譯:Liam,Odaily星球日報經授權轉載。區塊鏈分析不僅僅是對調查和合規有用,它還可以幫助我們分析加密貨幣市場,以發現其模式并為投資決策提供幫助。這是加密貨幣作為一種新的資產類別的獨特優勢,因為大多數加密貨幣的轉賬都記錄在透明的分布式賬本上,所以才能得出這些有用的信息。如果你想知道可以從區塊鏈分析中得出哪些市場見解,這篇文章就是你想找的。下面,我們提供了比特幣所有權和交易的數據驅動概述,包括決定比特幣如何在更大的加密貨幣生態系統中移動的用戶和交易所。大多數比特幣是為了長期投資而持有的

我們需要問的第一個問題是:人們使用比特幣是為了什么?

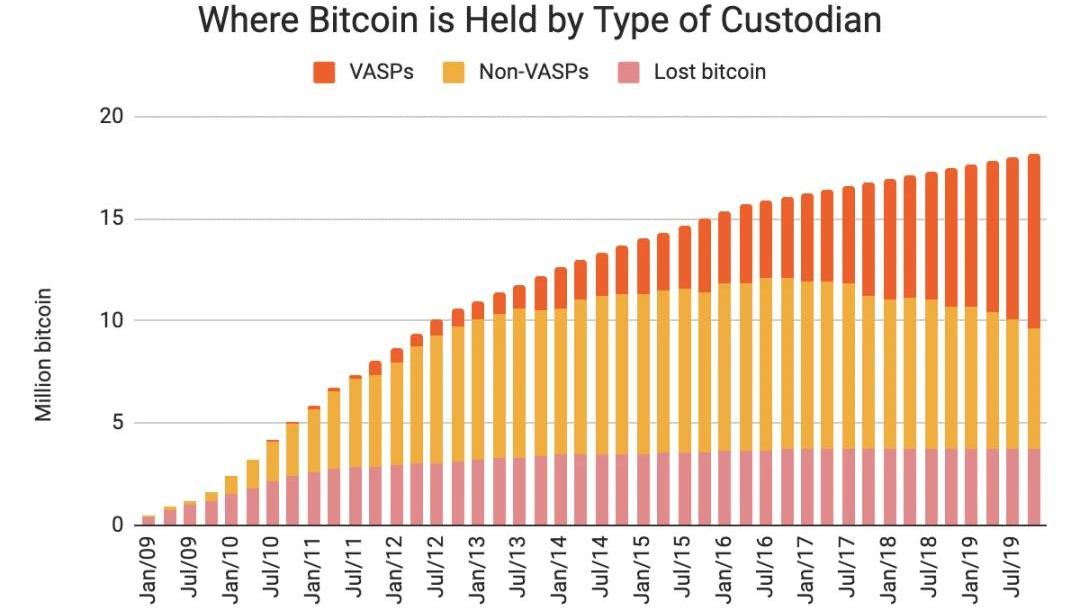

截至2020年6月,大概有1860萬枚比特幣被挖出。我們根據這1860萬枚比特幣到目前為止的變動情況,將其分為三類:大約60%的比特幣是由實體持有的--個人或是企業--他們從未賣出過超過25%的比特幣,而且他們持有這些比特幣很多年,我們將其稱為用于長期投資的比特幣.另有20%的人在5年或更長時間內沒有地址活動。我們稱它們為丟失的比特幣。這樣一來,只剩下350萬枚比特幣--占所有挖礦比特幣的19%--在頻繁轉移,主要是在交易所之間移動,我們將其標注為用于交易的比特幣。數據顯示,大部分比特幣被那些將其視為數字黃金的人所持有:一種可以長期持有的資產。但對于那些喜歡頻繁買賣的人來說,這種數字黃金是由一個活躍的交易市場支持的。用于交易的350萬枚比特幣供給了市場,并與需求水平互動決定價格。隨著越來越多的人希望交易比特幣,而且比特幣在最近減半后會變得更加稀缺,從投資桶進入交易桶的比特幣,可能會成為流動性的重要來源。然而,人們預計只有當比特幣的價格上升到長期投資者愿意出售的水平時,這種情況才會發生。大多數交易者都是散戶,但職業交易員占了絕大部分的交易值

IMF總裁:鑒于加密貨幣的去中心化性質禁止加密貨幣存在實際障礙:金色財經報道,12月15日,國際貨幣基金組織 (IMF) 總裁 Gita Gopinath 發表了她對加密貨幣狀況的看法。IMF總裁表示,事實證明,數字貨幣對新興市場構成挑戰,需要制定嚴格的法規。然而,她承認禁止加密貨幣不是國際貨幣基金組織的選擇。她說,鑒于加密貨幣的去中心化性質,禁止加密貨幣存在實際障礙。Gopinath 還提到了資本流入和外匯方面的其他挑戰。因此,她呼吁采取協調一致的方法來監管它們。談論為什么它不是禁止數字資產的實用方法。Gopinath表示,我認為加密貨幣對新興市場來說是一個特殊的挑戰。與發達經濟體相比,加密貨幣似乎對新興市場更具吸引力。然而,新興市場有匯率控制、資本流動控制,而加密貨幣可能會對此產生影響。(coingape)[2021/12/16 7:43:04]

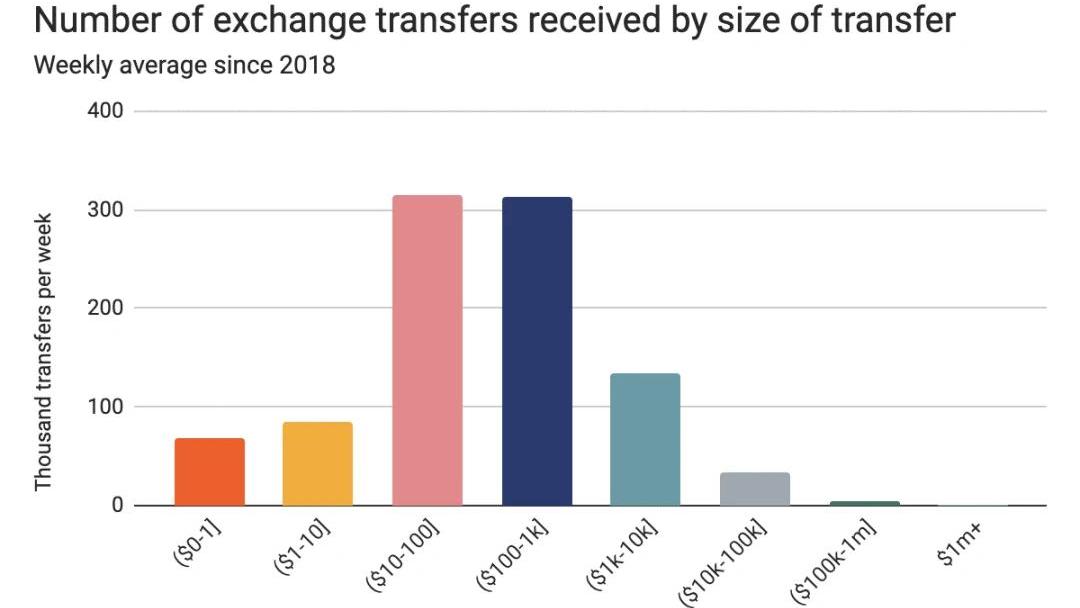

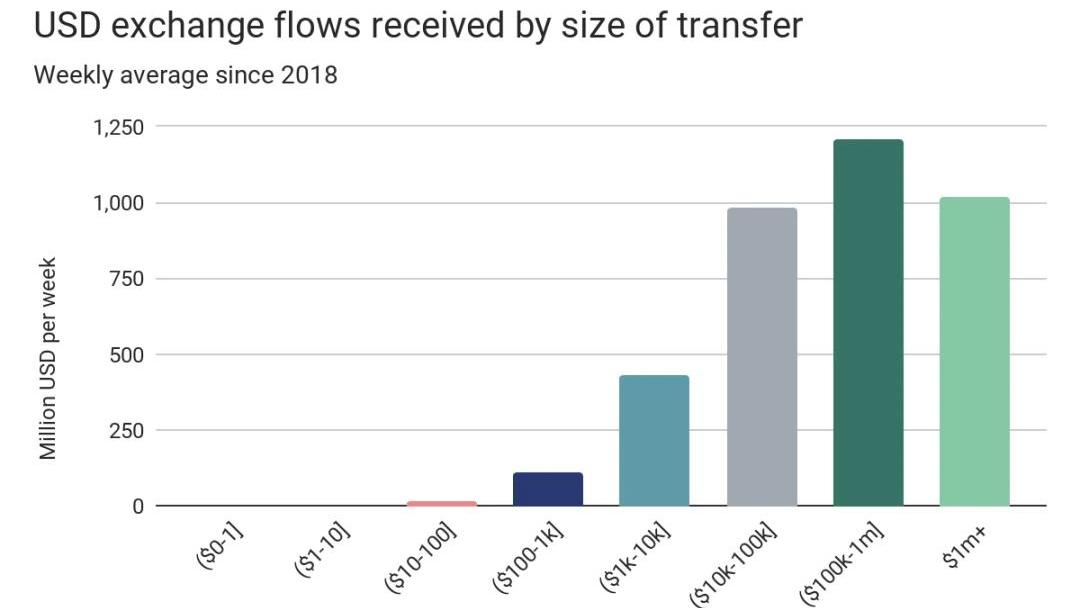

我們的下一個問題是:有多少人在交易那350萬枚比特幣,他們是誰?雖然我們估計每周有數千萬人持有比特幣,超過500萬人次訪問交易所網站,但鏈上數據顯示,在整個2020年,每周最多有34萬人是活躍的比特幣交易者。而我們顯然無法確定單個交易者的身份,但我們可以根據他們向交易所發送的美元轉賬規模將其分為兩類:散戶交易者和職業交易者。

SWIFT和埃森哲論文探討央行數字貨幣,SWIFT計劃成為CBDC實際價值載體:SWIFT和埃森哲發表關于跨境支付中的中央銀行數字貨幣的論文,作為數字資產創新的一部分,為以新貨幣形式進行國際支付的可能性做準備。全球半數以上的央行都在積極探索使用CBDC,這一發展可能導致全球支付生態系統發生深刻變化。論文本文探討了這種轉變的現實性,從CBDC跨轄區轉移到將CBDC整合到現有貨幣組合中的方式,并詳細介紹了CBDC成為可行的國際支付解決方案所需的條件。互操作性將是其成功的關鍵,盡管CBDC提出了新的挑戰和機遇,但輪文的結論是,繼續探索CBDC可能會利用現有的支付方式,新的解決方案將成為當前基礎架構的擴展,并且SWIFT在包括CBDCs在內的支付生態系統中扮演著獨特的角色。

為此,SWIFT將通過思想領導力和未來幾個月的試驗,對CBDC進行更深入的研究。這包括進行試驗,以查看SWIFT不斷發展的平臺以及在其新戰略下如何重新關注交易管理服務,以實現全球40億個賬戶的即時無摩擦支付(與標準,技術和貨幣無關)如何與CBDC的跨境使用進行交互。SWIFT打算進一步探索其作用,既作為CBDC交易的認證信息載體,也作為CBDC實際價值的載體。(Trade Arabia)[2021/5/17 22:10:23]

比特幣24h鏈上實際交易量環比上升17.34%:金色財經消息,據歐科云鏈OKLink鏈上數據顯示,比特幣24h鏈上活躍地址數逾117.46萬,環比上升2.98%;鏈上實際交易量近71.4萬BTC,環比上升17.34%;鏈上交易筆數逾35.82萬筆,環比上升2.72%。

截至上午10時,BTC全網難度為17.60T,全網算力為132.04EH/s,較前日上升4.14EH/s,未確認交易數約1.46萬筆。[2020/11/19 21:19:06]

散戶交易員,我們將其歸類為每次在交易所存入價值不到1萬美元比特幣的交易員,他們似乎占了絕大多數,在平均每周向交易所發送的所有轉賬中占96%。

然而,職業交易員控制著市場的流動性,占所有發送到交易所的比特幣美元價值的85%。正因為如此,專業交易員是市場大幅變動的最重要因素,比如3月份北美新冠疫情加劇,比特幣價格大幅下跌期間的情況。然而,職業交易員的數量很少,在2020年,平均每周大部分的交易值僅在3.9萬筆轉賬之中。一小群交易所占據了主導地位

聲音 | DCG創始人:大多數ICO項目并沒有實際目的:Digital?Currency?Group(DCG)創始人Barry?Sibert最近在接受福布斯采訪時表示,大多數ICO項目并沒有實際目的,并試圖對不需要token化的項目進行沒必要的token化,并且他對于大多數項目背后的團隊是否有能力交付懷有疑問。在他看來,一個項目成敗與否需要10年的時間驗證,而最好的策略是根據他們過去的表現來評判團隊。他還表示,大多數ICO項目的估值預期是“不合理的”。[2018/10/16]

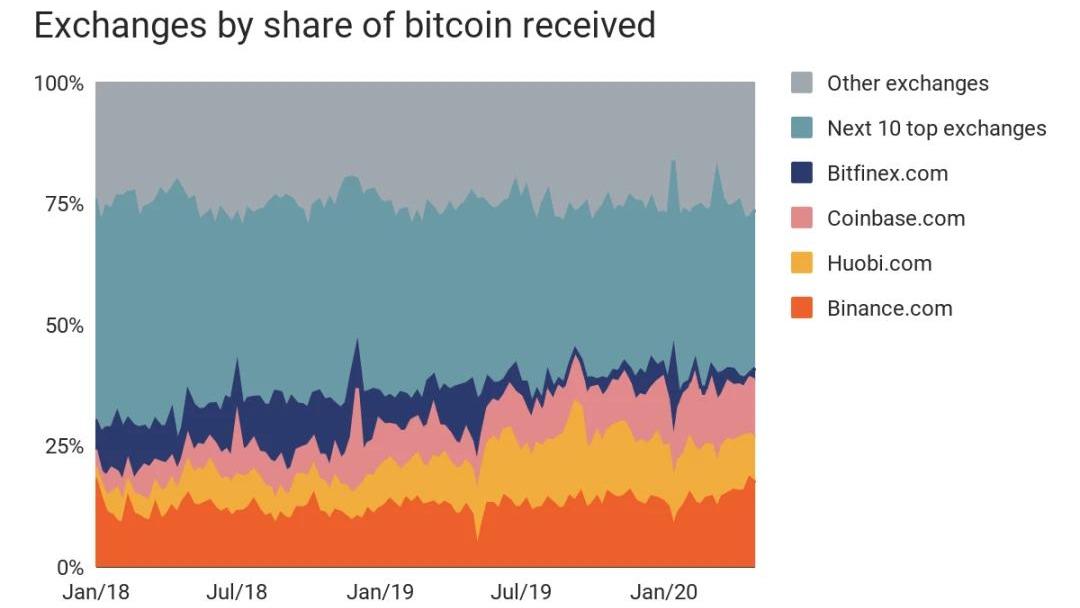

如今大部分比特幣都放在哪里呢?大約有60%沒有丟失的比特幣是由持牌的托管服務機構持有,或者像FATF所稱的那樣,虛擬資產服務提供商。大多數加密貨幣交易所和托管錢包都會屬于這一類。我們可以看到,隨著時間的推移,這一份額穩步上升,反映了隨著比特幣成為主流,托管加密貨幣業務的增長。如果我們考慮到在目前剩余的40%可用且不是由VASP持有的比特幣,它們中的87%也在某些時候經過了VASP,因此VASP的主導地位就十分明顯了。大多數人要么在VASPs上持有他們的比特幣,要么從VASPs上獲得他們的比特幣。交易所作為加密貨幣交易的中心,也是存儲比特幣的熱門場所,在比特幣流動方面,毫不意外地成為最主要的VASP。在2020年,平均每周有180萬枚比特幣被轉移,價值144億美元。其中40%的比特幣在一周內直接在交易所之間流動,而43%的比特幣通過VASP之間的中介地址流動,主要也是在交易所之間。再進一步鉆研,我們會發現最大的交易所在這些流動中占據了絕大的優勢。

經濟學家巴曙松:區塊鏈日益具備在金融領域實際應用的基礎條件:據證券時報消息,3月19日,在深圳舉行的“2018中英金融科技論壇”上,參會者一致認為金融行業的發展和革命性變化,已經進入到科技驅動引導的新時代,區塊鏈將成未來金融核心底層技術。巴曙松指出,移動互聯網、大數據、區塊鏈以及人工智能等技術手段發展革新,并日益具備在金融領域實際應用的基礎條件。[2018/3/20]

2018年以來最大的四家交易所--幣安、火幣、Coinbase和Bitfinex--在2020年占據了交易所收到的所有比特幣的40%。排名之后的十家交易所總共收到了36%,而剩下數百家小交易在爭奪剩余的24%轉賬量。當我們按照其他的交易所定性特征對活動進行細分時,會發現更加有趣的信息。例如,如果我們按照交易所對法幣的支持來細分交易所的交易流量,我們就會看到允許充值/提取加密貨幣的交易所對整個生態系統的重要性。

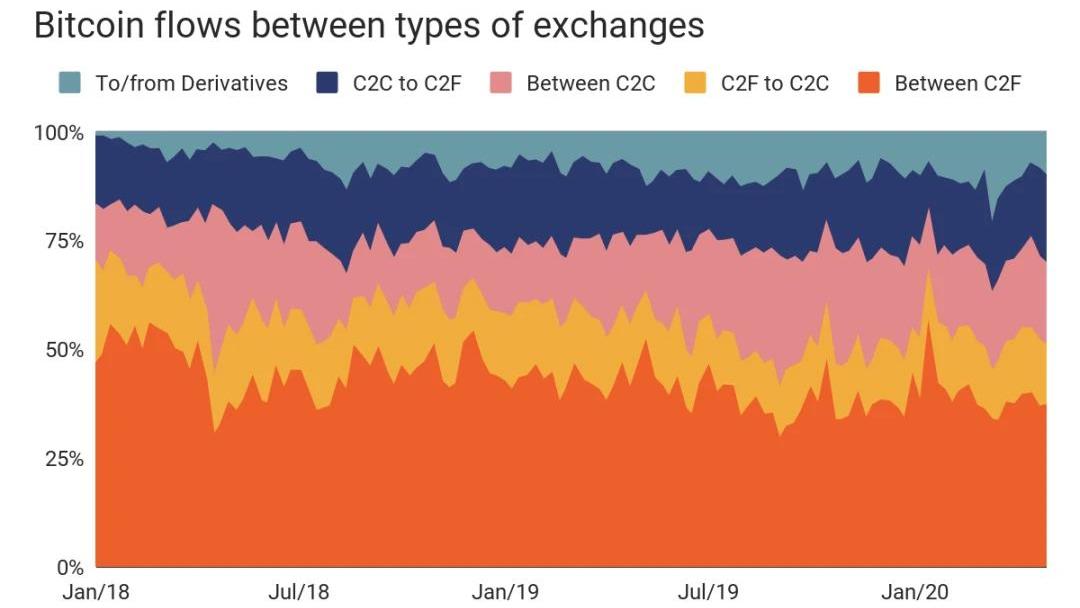

上面,我們將以下幾種類型的交易所之間的交易流量進行了細分:只允許加密到加密(C2C)轉賬的交易所,允許加密到比特(C2F)轉賬的交易所,以及只提供加密貨幣衍生品交易的交易所。到目前為止,C2F交易所之間的鏈上轉賬在交易所之間流動的所有比特幣中占比最大,為42%,而C2C交易所之間的轉賬僅占18%。當我們考慮到C2F和C2C交易所之間的轉賬時,我們會發現按照交易量,C2F交易所是74%所有交易所轉賬的交易方。為什么C2F交易所會占據主導地位呢?雖然我們不能肯定,但我們的假設是C2F交易所具有更大的流動性,因為它們是大多數用戶首次購買加密貨幣的交易所,所以它們是新需求的來源。C2F交易所也是用戶用比特幣換取貨幣的地方,這意味著即使是那些喜歡C2C交易所的用戶也經常要使用C2F交易所來體現。如果充值提現功能讓C2F交易所有了更大的流動性,那也會形成一個自我強化的循環,吸引更多的交易者來使用,從而進一步增加流動性。最后,我們還可以根據在一個交易所存入的比特幣在該交易所內交易的頻率來比較交易所。對于這類分析,我們提出了一個叫做交易強度(tradeintensity)的指標,指交易所中心訂單簿上比特幣的交易次數與交易所收到的鏈上比特幣之間的比率。我們之前曾用這個指標來調查交易所是否在偽造交易量。

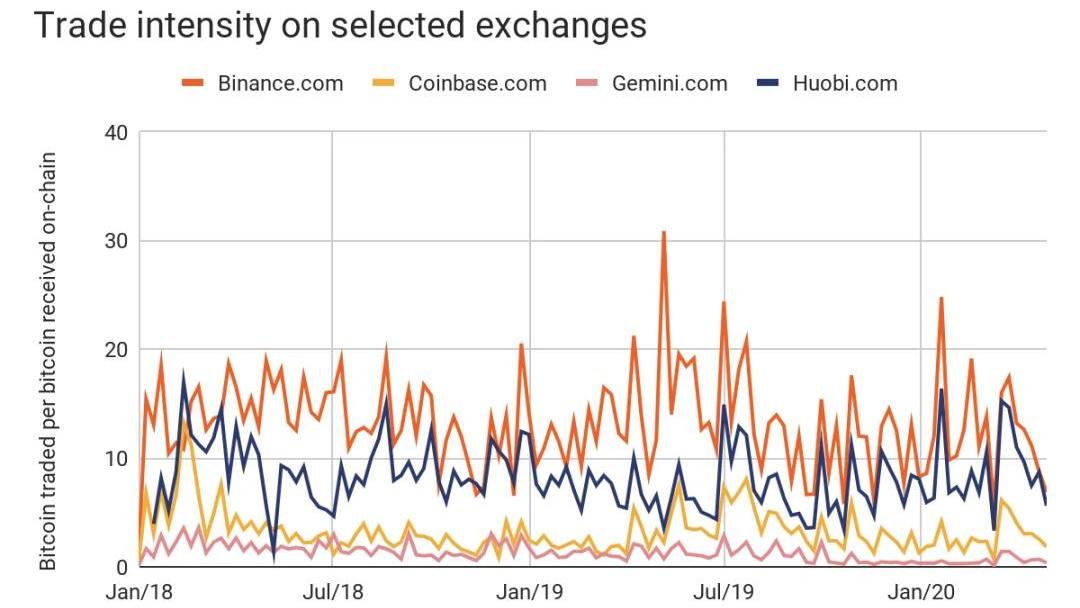

讓人感到意外的是,交易所之間的交易強度差異很大。上圖我們對比了幾家頂級的交易所,可以看到幣安自2018年以來的平均交易強度為14,居于首位。同樣,這意味著在該時間段內,每一個存入幣安的比特幣在幣安的訂單簿上平均交易了14次。火幣排第二,交易強度為8,其次是Coinbase為3,Gemini為1。我們認為,有幾個因素可以導致較高的交易強度。其一是比特幣在交易所可以用于交易的其他加密貨幣數量。數量越多,一個比特幣的來回交易就越多。較高的交易強度也表明更多的交易者將他們的資產長期保留在交易所,而不是先將資產轉移到交易所進行交易之后再轉移出去。反過來說,較低的交易強度可能是用戶將比特幣存儲在交易所,但不將其作為交易的場所。另外,促進場外交易(OTC)的交易所往往也有較低的交易強度,因為他們的交易并沒有記錄在現貨交易數據中。關于市場的區塊鏈分析才剛剛起步

正如你所看到的,區塊鏈分析可以告訴我們很多有價值的信息:比如加密貨幣的使用情況、加密貨幣市場和企業的狀態,還有交易模式等等。隨著加密貨幣的不斷普及,更多的資金流入,以及投資者越來越成熟,在未來這些數據在市場情報方面的創新和新應用將是非常有趣的。

編者按:本文來自Cointelegraph中文,作者:JULIAMAGAS,Odaily星球日報經授權轉載.

1900/1/1 0:00:00「RVN增發」事件時間線6月29日,SolusExplorer開發團隊CryptoScope的一個程序員在回歸測試時,發現瀏覽器統計的RVN余額出了問題,在深入排查問題后.

1900/1/1 0:00:00一、電力發展史 從18世紀開始,電學取得了重要的發展和突破,如:電荷守恒定律、庫侖定律、伏打電池、安培定律、歐姆定律、電磁感應、基爾霍夫電路定律、戴維南定理、無線電波、電子的發現等.

1900/1/1 0:00:00第二季度 隨著加密貨幣期權領域的持倉量持續增長,上周五到期的持倉規模為史上最大。Deribit毫無疑問是數字貨幣期權交易的頭部交易所,其產品的名義持倉總額已達14億美元,其中約50%的倉位于UT.

1900/1/1 0:00:00編者按:本文來自萬向區塊鏈,Odaily星球日報經授權轉載。7月3日,萬向區塊鏈副總經理杜宇受邀在由上海經信委軟件和信息服務處、Top智匯和上海軟件行業協會聯合主辦的“主力金融、原力覺醒”202.

1900/1/1 0:00:00頭條 比特幣中國:公司與BTCC無關,楊林科無權代表BTCC和ZG.COM7月11日,比特幣中國官方發布聲明稱:關于比特幣中國與BTCC。二者名稱盡管相似,但股東結構、主體完全不同.

1900/1/1 0:00:00