BTC/HKD-2.14%

BTC/HKD-2.14% ETH/HKD-4.06%

ETH/HKD-4.06% LTC/HKD-3.48%

LTC/HKD-3.48% ADA/HKD-4.94%

ADA/HKD-4.94% SOL/HKD-2.69%

SOL/HKD-2.69% XRP/HKD-4.38%

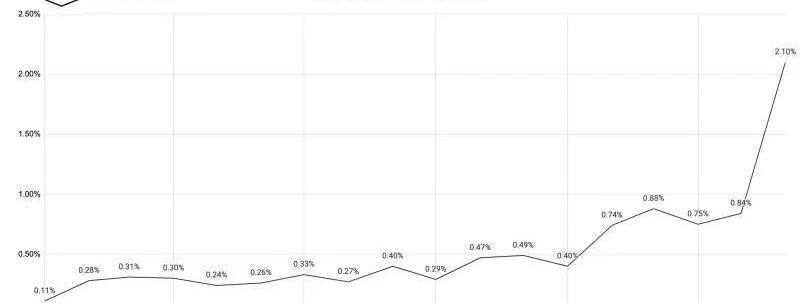

XRP/HKD-4.38%編者按:本文來自白話區塊鏈,作者:五火球教主,Odaily星球日報經授權轉載。近來的DeFi已經不能用火熱來形容了,甚至可以用瘋狂“二字”也毫不為過。各個DeFi相關的幣種,近兩個月少則3,5倍,多則7,8倍的漲幅,讓許多一手主流幣和平臺幣的投資者眼珠子都羨慕紅了,卻又不敢輕易換倉,生怕一不小心成了追高的接盤俠。而在DeFi里面,最為引人矚目,也是最能夠價值捕獲的賽道,無疑是DEX,畢竟,離開DEX、DeFi可以說只是一紙空談。幾大DEX項目,無論是發幣的,還是沒發幣的,都成了最近頻頻上圈內熱搜的明星代表,KNC,LRC,BNT,Uniswap,Balaner,Cruve……白話區塊鏈在6月1日發表了題為《中心化小平臺不斷“跑路”,DEX活躍度卻“激增”,或有新紅利?》的文中介紹了DEX今年來飛快的增速,若是有讀者看完文買入文中提到的龍頭幣種,現在應該都有個2-3倍的收益了。上篇文的時候,我們說過“DEX的整體交易占比,從年初的0.1%短短幾個月翻5倍到了0.6%”現在一個月過去,DEX相對Cex的占比,已經繼續快速增長到了2%這個重要關口。

尤其是你要考慮到CEX普遍的刷量行為,DEX的真實交易量占比,估計其實已經占到了Cex5%-10%至少,不信,你看看CEX6月份慘淡的訪問量下滑。

Pantera Capital首席投資官:ETH還很便宜再上漲5至10倍也不瘋狂:2月11日消息,Pantera Capital首席投資官Joey Krug表示,以太坊現在仍然很便宜,仍然可以上漲5至10倍。與公開市場上的任何其他產品相比,以太坊還很廉價,特別是與傳統股票市場相比時,上漲5至10倍一點也不瘋狂。(Cryptocurrency News)[2021/2/11 19:32:51]

然而今天這篇,卻是給當前過于火熱的DEX澆一點冷水,降降溫,東西雖好,咱們也得全方位考察一下,優缺點都看不是?因為上一篇介紹了DEX的許多優點,所以本篇將會以缺點為主。通用型缺點

1.門檻高:你得會用錢包,比如Metamask,知道且熟悉私鑰,助記詞啊這些東西,目前單單這一點,就能卡死業內一半以上的玩家,畢竟很多人進來,就只是賭狗想發財。然而這兒得說一句,這個圈子和任何金融市場都一樣,擺脫不了二八定律,如果你覺得你是那個二,就得先想想理由是什么,你相對另外80%人群的的優勢是什么。而如果你連這個最最基本的門檻多跨不過去的話,很難相信你會是掙錢的20%。2.幣種少,深度差:目前的DEX,基本上還是集中在以太的生態圈,以ERC20代幣交易為主,導致像BTC,ZEC這些有自己主鏈的幣種很少會在DEX交易,然而這個問題隨著跨鏈技術,像Ren之類的發展,非ERC20主流幣種慢慢的可以通過跨鏈進入DEX,所以將來應該不是什么大的問題。至于深度,相對于CEX的專業做市商,DEX以前的深度可以說是被完爆,然而隨著流動性挖礦,AMM自動做市商等概念的興起,DEX的深度慢慢已經起來了,與CEX的差距越來越小,在部分幣種上甚至可以超越CEX,比如Cruve的穩定幣兌換。所以深度的問題,也已經逐漸在解決。3.速度慢:這個是DEX目前最大的軟肋,這不是DEX的問題,更多是ETH的問題,只能寄希望于Layer2與ETH2.0。Layer2方面,采用Validium的DeversiFi交易所和用了zk-rollup的路印DEX都達到了2000+的TPS,交易速度方面其實和CEX差距不大。唯一的問題是,在解決深度方面,由于是訂單簿模式,沒有辦法采用AMM自動做市商機制,可以說是有了速度沒了深度。而目前AMM因為其機制原因,很難和Layer2有效結合,所以想要DEX既有速度又有深度,可能得等ETH2.0,或者波卡成型才有希望。幾個主流DEX的問題

電影《瘋狂的比特幣》唐山殺青:網易娛樂20日消息,由岳雪剛出品,香港TVB導演陳太源導演電影《瘋狂的比特幣》殺青。據悉陳太源是香港、新加坡金牌監制兼導演,先后在香港ATV亞洲電視臺、TVB任監制和導演。已完成88年梁朝偉版《絕代雙驕》、《天涯明月刀》、《書劍恩仇錄》等制作。[2018/3/20]

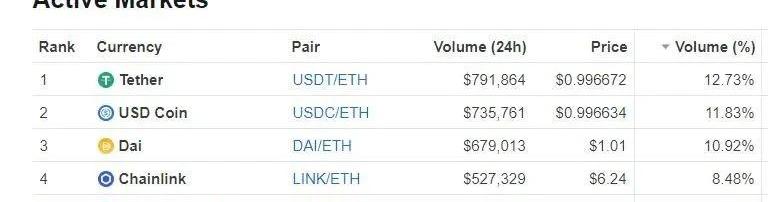

一、Kyber1.利好釋放殆盡——Kyber無疑是DEX的市值龍頭,交易量和銷毀從去年開始穩步提升的很快,最近剛剛大動作升級完Kayalyst,開啟質押與DAO的模型,短期內算是利好釋放殆盡。2.交易深度不如Uniswap——筆者在Kyber兩次遇到流動性池深度不夠,禁止操作的提示,要交易的兩個幣種也都算是相對知名幣種,不算什么小野幣,交易額也只有2,3千美金的樣子,會出現這種提示著實意外,同樣類型的幣種,在Uniswap就沒出現這個問題,除了幾個大幣種之外,可以說Kyber的深度明顯不如Uniswap。而且可以看到,Kyber一半的交易額,都是由自家平臺,穩定幣和ChainLink這三個幣種貢獻得來。

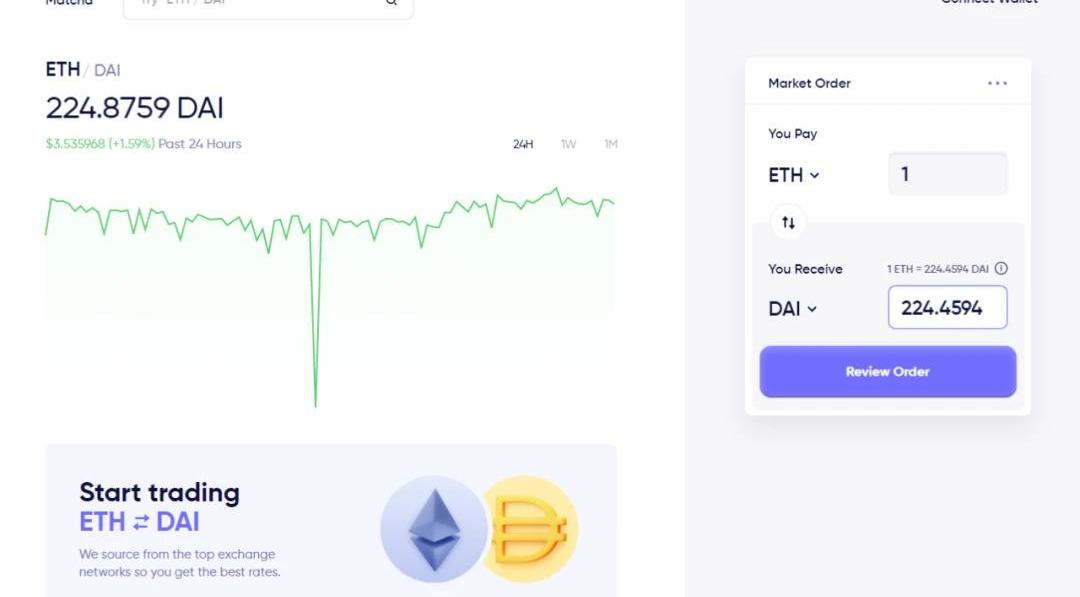

3.超高的市盈率——有人估算過KNC的市盈率KyberDAO第一輪投票是65%手續費分配,30%做儲備金,5%回購銷毀。隨著KNC期貨的上市,會誕生無風險套利組合。按最低年交易量10億美元,全年手續費收入約200萬美元,可分配手續費130萬美元,最低APR=0.4%250)。幣安2019年日均成交量28億美金,如果達到幣安的一百分之一,年交易額為100億,最低無風險APR=4%。Kyber前幾天的交易額是600萬美金,這樣算下來全年20億美金,是剛才最低APR的2倍,相當于PE市盈率125,放在傳統金融市場,這是超高速增長性企業才會給到的市盈率,Kyber要保證這個市值或者說價格,需要的不單單是保持領先地位,而是持續不斷的增速,在DEX即將成為紅海的激烈競爭下,能否成功,需要時間來檢驗。二、UniswapUniswap無疑是當前最紅的DEX,沒有之一。原因很簡單,那里是小野幣的天堂,再加上AMM帶來的流動性,讓原本無人問津的“跳蚤市場”瞬間紅火了起來,然而Uniswap問題也不少。1.費用高昂很多人在Kyber上買類似SNX,Link,每次交易額幾百幾千美金,交個0.5-1美金的手續費,可能不會太有感覺。然而玩Uniswap上的小幣種,往往因為風險大,池子深度不夠,大家都是幾十幾百美金的買,這時候1美金的手續費占比就相對大了許多。而更重要的是,ETH稍微堵一堵的時候,你的交易很有可能就得10幾二十分鐘才能成交了,這時候等不了的人會選擇加速,讓交易一分鐘之內完成,加一次速,少則0.5美金,多則2-3美金,算下來,買一個ETH的小幣,拋開滑點,但是交易和加速費用就占到1%了。2.交易失敗Uniswap上很多小幣價格忽上忽下變動很快,所以你買入或者賣出的時候,有可能你點Swap的那一瞬間,這個價格可能就失效了,變動到超過你的滑點設置范圍之外,這時候你的交易會失敗,這個失敗的概率還挺高的,就筆者個人而言,差不多得有10-20%的幾率。更加坑爹的是,由于DEX的特性,即便交易失敗了,你的Gas費用和加速費用也照扣不誤,基本上失敗一次,2,3美金就沒了。3.騙局橫行玩Uni的人,有很多專業術語。比如釣魚——發一個幣,等人來買,收到一些ETH之后,直接撤走幣和ETH的流動池。比如土狗——釣魚的人的項目。Uniswap上因為沒有門檻,誰都可以發幣,幾乎是以一天幾十個新幣的速度在上新。簡陋點的,什么東西也沒有,起個吸引人的名字,卷到2,3個ETH就跑路,專業點的,弄個網站,建立Twitter,discord,白皮書精致一點,可以騙到幾十個甚至上百個ETH,然后突然跑路,現在一些微信群都有這種廣告了。“uniswap發幣。網站。圖標。推特。電報群。白皮書。p圖上交易所。一條龍服務。有需要的私聊我。”三、BNTBancor作為AMM的始祖,在這波DeFi熱之前可以說是默默無聞,導致很多人都以為AMM是Uniswap發明的,然而對于V2版本的升級預期讓BNT近兩個月價格直線飆升。V2要解決一個AMM里面很重要的問題,即流動性提供商的“無常損失”。這是AMM池當前對于流動性提供商最不利的地方,也是DEX發展的最大阻力之一,所以BNT的V2版本讓人非常的期待,里面有很多很好的設計理念,比如1.預言機提供最新價格;2.根據預言機價格更新代幣池比重,也就是動態池的模式。不過,筆者的一位圈內精通DeFi的朋友對此有自己的看法,她表示:預言機引入外部的價格可以給價格做一個有效的區間是好的,但實際實現上會有很多挑戰。比如說如果你在中心化交易平臺上完全沒有有交易對價格的話,你就變成了一個先有雞還是先有蛋的問題,一個更大的問題是lP在波動性大的時候,這個機制更容易虧錢,會有對手方風險。四、Curve,Balancer這倆個都是不錯的項目,一個是當前的穩定幣兌換之王,一個被認作是“升級版”的Uniswap,圈內一位KOL戲稱,Uniswap是牛頓力學,Balancer是相對論。然而很大的問題就在于,Uniswap還沒發幣,Balancer先發了,因為流通小,所以價格被炒到虛高,按照全流通來算,市值已然10億美金,甚至遠遠超出龍頭KNC。現在的問題就是鯨魚(流通性)提供商們發一次工資就砸一次盤,導致二級市場接盤BAL的老鐵們叫苦不迭,和之前Compound一樣的路數。而Curve發幣也是板上釘釘的事情,且鑒于近兩個月的出色數據表現,估值可能會比Balancer只高不低。Balancer在二級市場有的問題,Curve可能一樣會遇到。再就是當前的DEX,護城河并不高,AMM里面是哪里利潤高LP就往哪里跑,用戶自然也是那里交易體驗好,深度大,去哪里交易,反正都是自己錢包,DEX只要連接一下即可,根本不需要重新注冊賬戶+Kyc那一套。所以今天的領頭羊,明年也許不是你。五、0X,LRC,IDEX0x其實才是DEX協議里面最出名的項目,新版的Matcha聚合交易平臺絕對是所有DEX里的顏值擔當。

國內現首部關于比特幣的電影《瘋狂的比特幣》:據網易娛樂報道,電影《瘋狂的比特幣》2018年1月28日開機,3月4日在唐山市海鮮酒樓宴會廳隆重舉行新聞發布會開機儀式。社會各界人士將近300人及數十家新聞媒體參加。這部電影由岳學剛出品,陳太源執導。這將是國內首部關于比特幣的電影。[2018/3/14]

LRC不用多說,國產,TPS2000+的DEX,速度杠杠的,得到V神本人多次盛贊。IDEX可能是大家最熟悉,之前用的最多的DEX,最近也要出V2版本,用OptimisticRollup大大提高交易速度,代幣模型也有所更改。然而這仨面臨一樣的困境,那就是,今年訂單簿類型的DEX,真的不吃香。今年,AMM為王……最后再提一下No.1的DEX聚合器1inch,這個東西普遍反映都很好用,因為可以把流量聚合,幫你自動尋找滑點最低的交易,然而用起來是真的貴,一次交易普遍手續費在5-10美金,筆者朋友有一次甚至花了20美金,真的是,非大戶勿擾。小結

當然,說了這么多的缺點,筆者依舊堅定不移的看好DEX的發展,未來必定是DEX和CEX并駕齊驅的時代。只是不知道在ETH2.0分片之前,如何能讓DEX既能享受AMM的流動性深度,又可以使用Layer2的技術加速。

木馬病正在瘋狂攻擊安卓手機數字貨幣交易所APP:全球知名IT安全公司Quick Heal旗下安全實驗室Security Labs發現了一款安卓銀行木馬病Android.banker.A2f8a,正在攻擊全球232個移動銀行和數字貨幣交易所APP,受影響的銀行有SBI, HDFC, ICICI, IDBI和Axis,受影響的數字貨幣交易所包括Bitcoinium, Bitfinex, Bitcoin Ticker Widget和Bitcoin Wallet。[2018/1/7]

俄羅斯外貿銀行分析師:比特幣泡沫的“罪魁禍首”是全球央行瘋狂印鈔:俄羅斯外貿銀行(VTB Capital)全球宏觀策略分析師Neil MacKinnon對美國財經媒體CNBC表示,在一些資產中存在典型的泡沫信號,而造成這些泡沫的罪魁禍首就是近些年來全球央行“瘋狂”印鈔:一些資產類別中已經出現泡沫,比如說數字貨幣。超寬松貨幣政策造成了市場上的過度投機和過度杠桿,從而滋生了泡沫。這些泡沫可能造成的后果就是,我們會更頻繁的看到市場閃崩、暴跌,最壞的情況是市場出現一次徹底的崩塌。比特幣、萊特幣、藝術品……泡沫隨處可見,這正是市場分析人士和金融部門官員們最最擔憂的局面。對于全球央行來講,如果說過去10年的難題是應對金融危機、如何實行各種形式的貨幣寬松政策,那么未來幾年最大的難題就是如何治療前些年大量印鈔留下的后遺癥。[2017/12/20]

Tags:DEXUNISWAPUniswapPolygon Ecosystem Indexunisat錢包手機下載TrustSwapethereumuniswap

編者按:本文來自白話區塊鏈,Odaily星球日報經授權轉載。加密市場周期四季分明,幾乎所有人都知道,然而在漫長的熊市周期里卻不是所有人都能熬得住,在類似312這種極端事件中,也不是所有人都能扛得.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:MICHAELKAPILKOV,Odaily星球日報經授權轉載。2020年第一季度,全球最大的養老金基金損失了1,647億美元.

1900/1/1 0:00:00監管當局正在考慮的問題是,目前應該將一切與虛擬資產有關的行為同步納入制度約束范圍?還是首先針對一部分經營者進行約束監管.

1900/1/1 0:00:00編者按:本文來自鏈內參,作者:內參君,Odaily星球日報經授權轉載。區塊鏈是一種革命性的技術,它迅速顛覆了許多行業,它可以解決當今企業最緊迫要解決的效率問題.

1900/1/1 0:00:00編者按:本文來自01區塊鏈,作者:任萬盛,Odaily星球日報經授權轉載。據零壹智庫數據顯示,截至2019年末,全球累計有47個國家和地區、5926家公司申請了38064件區塊鏈專利;其中,有3.

1900/1/1 0:00:00北京鏈安,聚焦區塊鏈安全與數據服務,以下是基于北京鏈安ChainsMap鏈上數據監測系統,就上周數據發布的比特幣鏈上數據周報.

1900/1/1 0:00:00