BTC/HKD-0.22%

BTC/HKD-0.22% ETH/HKD+0.6%

ETH/HKD+0.6% LTC/HKD-0.13%

LTC/HKD-0.13% ADA/HKD-1.46%

ADA/HKD-1.46% SOL/HKD-0.58%

SOL/HKD-0.58% XRP/HKD-0.93%

XRP/HKD-0.93%編者按:本文來自比較公司治理,作者:清澄君,星球日報經授權發布。清澄君對區塊鏈上的通證——原先我把它稱為虛擬貨幣——一直有所關注,雖然談不上持續,斷斷續續地也沒停止。以一個法學者的視角,從前主要從證券監管方面入手,今天還想談點治理問題。這是因為前幾日看到一樣新玩意兒——所謂治理通證的COMP。對區塊鏈的基客來說,6月15日COMP上鏈交易可謂一件盛事,短短幾天,這款虛擬幣的交易價格就翻了幾番。

清澄君不是基客,對此后知后覺,大概四天之前才知道出了這樣的大事。在一個研究公司治理與證券監管的人來看,事大事小不重要,這股新鮮勁倒是實打實的。清澄君不懂基客們的詞匯,以下就用自己熟悉的語匯來說說這樁新鮮事。COMP是什么?

說起COMP,先得提一下DeFi這個詞,它演化自decentralizedfinance——去中心化金融,顧名思義就是區塊鏈世界對傳統的中心化金融行業的替代。請注意,這不是一個“挑戰”,而是全面“替代”的問題。在DeFi這個理念之下,出現了各種各樣的應用平臺,已經開始涵蓋傳統金融的各項功能。在DeFi的世界里,最受關注的是一個叫Compound的平臺,它由RobertLeshner這位賓夕法尼亞大學的經濟學畢業生于2018年創立,2019年獲得硅谷著名風投A16Z以及貝恩資本領投的2500萬美元融資。Compound這個平臺其實就是一個區塊鏈銀行,在這個銀行中有9種貨幣可供儲蓄與借貸。一方面,用戶可以將自己擁有的貨幣存入Compound,獲取存款利息;另一方面,用戶又可以用自己存入的貨幣作為擔保,從Compound借進其他貨幣,當然也要為此支付利息。Compound會即時計算顯示用戶的凈收益率。按照規則,借貸者不能透支,也就是說借貸的貨幣價值不能超過自己存入的貨幣價值,否則會被強行平倉。存款與借款利率的確定主要依據各類虛擬幣的供求關系,換言之,同種虛擬幣存入的量越大,借貸的量越小,利率就越低,反之亦然。而COMP是Compound這個平臺新發行的一種通證,持有多少個單位的COMP就擁有對Compound這個平臺多少的表決權,因此它被稱為Compound的治理通證。無論是在Compound平臺上存入還是借出貨幣,用戶都會自動獲得一定數量的COMP,代表著相同數量的表決權。就COMP的具體分配規則而言,Compound目前每天向其平臺用戶提供2880個左右的通證,根據9類虛擬幣各自存款產生的利息量占9種虛擬幣總共產生的利息量的比例來分配這些通證。對每一種虛擬幣而言,其分配到的COMP一半歸于存款方,另一半歸于借款方。盡管COMP聲稱的作用是就Compound平臺的發展事務表決,但持有COMP者并不用真的去投票表決。一則他們可以轉售COMP獲利——于是就有了上面盛況空前的那一幕;二則可以委托投票,也就是說自己保留COMP,卻把表決權委托給其他Compound用戶行使。

BendDAO當前出現17.35ETH壞賬,24枚Doodles和8枚Azuki正進行清算拍賣但暫無任何出價:7月2日消息,據BendDAO數據顯示,當前該平臺出現17.35ETH壞賬,24枚Doodles和8枚Azuki正進行清算拍賣但暫無任何出價。[2023/7/3 22:13:45]

COMP是證券嗎?

虛擬貨幣的證券屬性問題,清澄君介紹過多次,在此僅針對COMP略作分析。COMP顯然具有活躍的二級市場,對發行人CompoundLab——由創始人組建的Compound平臺運營實體——而言,來自COMP幣值上升的利益很可能舉足輕重。至少就現階段來看,Compound事業的成敗仍然取決于它的創始團隊,也就是說,COMP外部持有人從幣值變化中獲得的回報在相當程度上依賴于他人的努力。這些都是將COMP視為證券的積極因素。不過,另有兩項消極因素,可能將COMP排除在證券之外。其一是COMP的用途,從發行人聲言的目的看,這是一款用作表決投票功能的虛擬幣,并且也確實有持有人以此行使表決權。也就是說,在一定程度上,COMP并非純粹的投資性通證。然而,從COMP的大量轉手交易,以及在二級市場的價格暴漲看,很多人持有這種通證的真正目的仍是投資。如果說功能用途這一點對于確定COMP的證券屬性喜憂參半,那么,COMP另一項新穎特征則讓其很難被視為證券。這就是COMP被作為參與Compound平臺交易的衍生品,無償地按比例分配給平臺用戶。從前清澄君討論的虛擬幣幾乎無不需要以某種形式的直接投入來換取,故此,“投入資金”這項證券的最基本特性是不言自明的。縱然在SEC領導的發言及其指引中,也沒有多提“投入資金”,而是以此作為出發點。COMP的這種配置特點使其與股票的認購權證性質十分近似,而rights就是因為其無需用資金投入來換取,而不被當作證券。實際上,盡管COMP實現去中心化治理的愿景,但至少在現階段,它更多像一種傳統公司金融領域所謂的sweetener——吸引投資的“甜頭”。當然,Compound平臺上的交易本身并非對Compound平臺或者CompoundLab的投資,而是一種準銀行交易,所以說,COMP好比當年清澄君在日本新開銀行賬戶時獲贈的塑料漱口杯。對CompoundLab的股東們而言,COMP不但能帶來幣值上升的利益,還能帶來大量的平臺交易,令其從中獲利。據清澄君大致觀察,很多Compound平臺的用戶并沒有真實的借貸需求,僅僅是為獲得COMP而存入和借出虛擬幣。當然,以上定性僅僅依據清澄君對Compound運行的觀察及其相關說明文件,其中技術性的文件,清澄君完全看不懂,所以認識未必到位。譬如,區塊鏈業內人士孟巖先生介紹,COMP也有一個挖礦過程,倘若如此,那么,礦工們投入的時間和算力等資源完全可能滿足“投入資金”的要求。由于孟先生沒說清楚礦工如何將挖出的礦轉移到Compound平臺上,以供分配給用戶,所以清澄君對此存疑,暫不考慮。不同尋常的治理

比特幣算力創歷史新高,接近400 EH/s:金色財經報道,3 月 24 日,比特幣難度上調 7.56% 至 46.84T,再創歷史新高,在3月23日(UTC),比特幣算力創歷史新高,一度接近 400 EH/s,達 398.15 EH/s。截止發稿,BTC 算力為 347.93 EH/s。

隨著算力持續攀升,River Financial 研究分析師 Sam Wouters 估計,按照目前的增長率,比特幣可能會在 2025 年底進入 zettahash 時代。Sam Wouters 解釋稱,目前哈希率的增長可能是由于多種因素造成的,例如未使用的庫存上線、新模型可用、更多設施投入運營以及聰明的企業家發現低監管機構干預之前的成本來源。此外,研究表明,如果不提高礦工的效率,大約需要 1120 萬比特幣才能支持 1 zettahash 的哈希率。[2023/3/28 13:30:29]

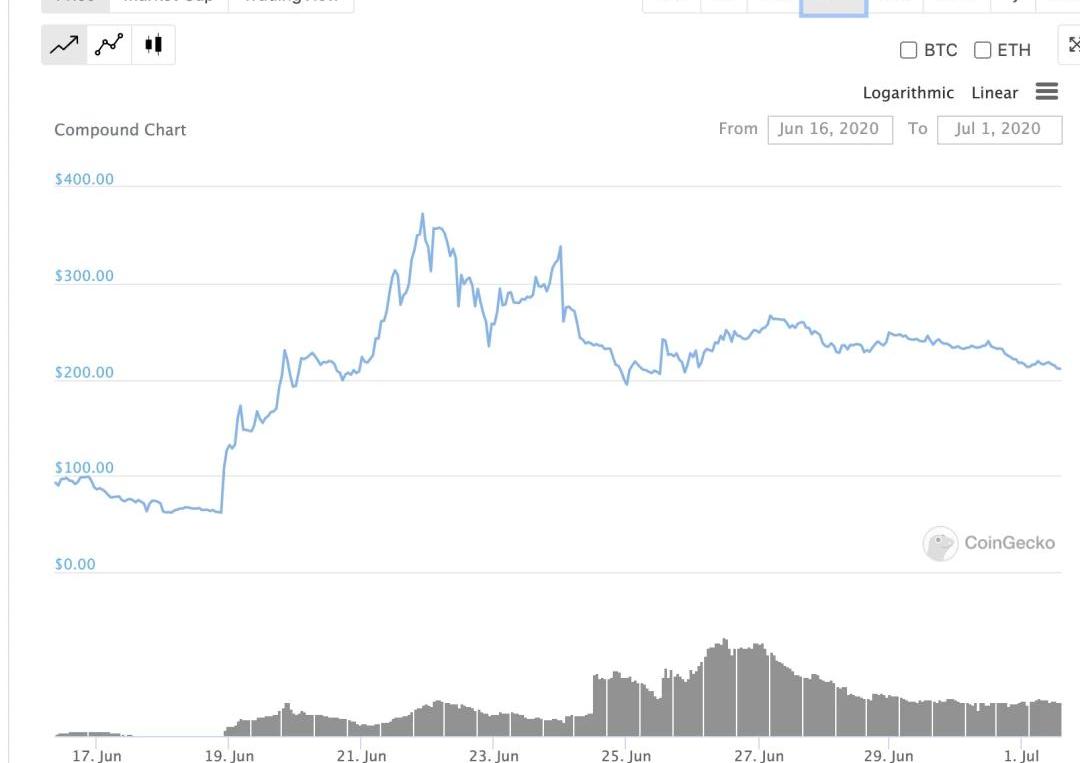

2020年是清澄君記憶中最不同尋常的一年,在這一年里見到的COMP也是最不同尋常的治理工具。說它不尋常,首先因為它被設計成一款純粹的治理工具,而沒有任何取得發行人資產的可能性。在傳統的公司金融領域,投資人參與發行人治理的基本工具是股票,而股票包含兩大權利——對資產的權利和表決權,也就是治理參與權。我們聽說過表決權比例很低,乃至完全沒有表決權的股票,卻從未見過有完全沒有資產權利的股票,實際上,法律根本不允許股票不包含資產權利。在區塊鏈的虛擬世界中,這種不尋常的工具卻躍然眼前,不能不說對清澄君這種公司治理人構成強烈的視覺沖擊。不過,顯然COMP持有人是有經濟收益的,那又為什么說COMP不包含資產權利呢。要明白這個問題,我們需要先分析Compound運營主體的盈利模式。用戶使用Compound平臺涉及兩種支出,一是按每筆交易收取的手續費——在以太坊的生態鏈中稱為“油費”。據清澄君了解,這筆錢用以支付給以太坊上確認區塊鏈交易的礦工,數目也是根據礦工工作的供需確定,因此,不屬于CompoundLab的收入。除此之外,用戶在Compound平臺的存款和借款利率之間存在重大差異,前者顯著比后者低。下面這張圖是北京時間6月29日下午4:40左右Compound平臺顯示的利率,左側為存款利率,右側是借款利率,其中利差最大的幅度接近20%。

去中心化交易所Orca將從3月31日開始限制美國訪問:金色財經報道,據官方公告,Solana生態去中心化加密貨幣交易所Orca從3月31日開始限制美國交易員訪問。Orca表示“將美國添加到限制在其網站orca.so上進行交易的地區和國家”。

據悉,Orca通過匯集其用戶的代幣流動性來保持交易暢通,用戶用過將資產借給交易所以獲得一部分手續費收入作為回報。根據公告,新限制不適用于美國的流動性提供者。

根據DeFiLlama數據,上周Orca交易量為2.8億美元,為Solana生態第二大DeFi交易場所Raydium的三倍。

目前,Orca聯合創始人Grace Kwan并未置評。[2023/3/17 13:09:23]

回過頭來看COMP的治理目標,在其最新版的白皮書中列舉了五項治理事項,清澄君對其中諸多技術用語不甚明了,不過所有這些事項看上去都是針對Compound平臺的交易和技術規則,而不涉及對CompoundLab的運營管理。也就是說,COMP要實現的治理目標在于發展Compound平臺上的交易運營。這是一個頗為含混的目標,每個人對平臺發展的定義、評判標準完全可以不一樣,甚至都說不清。與此同時,Compound平臺的運營收益并不歸COMP持有人,卻是完全歸屬CompoundLab及其股東。這里先插一句COMP的總體配置形勢,它代表著對Compound平臺運營決策的表決權配置。COMP總量為1000萬枚,其中近240萬枚分配給了CompoundLab公司的股東,約220萬枚給了Compound的創始人及其團隊,另外37萬枚左右留作激勵未來的團隊成員之用,而Compound的公眾用戶可以獲得的COMP約為500萬零5000枚。表面上看,公眾用戶可以最終獲得絕對多數的表決權,不過,這種相對Compound內部成員的多數優勢顯然十分微弱。況且只有等到留給全部用戶的COMP分配完畢后才能實現,差不多要5年之后。所以,如果套用傳統公司治理的語言,目前來說,Compound平臺有如一家完全替他人打工的公司,這家公司有一個控股大股東就是CompoundLab,它也是Compound全部收益的吸取者。除此之外,還有些可以發發聲音,但沒多少實際意義的少數表決權人。與其說是表決權人,COMP持有人更像是給廠家提供使用意見反饋的客戶。這樣的治理狀態引發諸多疑問。不難意料,對Compound平臺具有經濟利益的大股東CompoundLab和其它不具有經濟利益,只具有技術或者社區利益的COMP持有人之間將會產生利益沖突。并且,除了客觀的經濟性沖突之外,這種沖突更會蔓延到主觀的意見性乃至意識形態層面的紛爭。而在沖突發生之時,COMP的公眾持有人會顯然處于劣勢。更加棘手的是,對于主觀性沖突,很難用統一的標準進行取舍,因此也難以由獨立第三方加以評判,難以要求處于強勢的一方擔負某種保護弱勢方的義務,更無從確定這種義務的尺度。非但如此,即使在經濟層面上,擁有實際控制權的CompoundLab與諸多主要為買賣COMP套利的持有人利益也可以全然不同。這種不同不僅僅是傳統公司治理中涉及的長期利益與短期利益的沖突,而是從根本上說,COMP的公眾持有人對Compound平臺就沒有長期經濟利益,因此談不上要他們來關注這樣的利益。除了由目標含混和利益多元導致的困難之外,COMP治理的另一大問題是缺乏透明度。這主要是表決權委托的隨意性。與公司的委托表決權征集不同,持有COMP而不愿參與表決者,在決定委托誰代行表決權之前基本沒有受托人的信息,至少沒有可靠的渠道掌握受托人真實的意思。簡單來說,就是在一個沒有委托表決權征集規則的世界里,委托人難以依據受托人真實的政策立場來確定委托意志。于是,委托決策很容易滑向政策立場之外的因素,比如個人的信任關系,甚至謠傳、賄賂。當然,很多套利者原本也沒有什么政策立場。但對Compound平臺的建設而言,缺乏政策關注的表決恐怕不會利于實現發展目標——無論如何解釋“發展”二字。愿景何以實現?

法律專家:美SEC可能會在Ripple訴訟案中敗訴:10月31日消息,加密法律專家暗示,美國SEC可能會在針對Ripple的訴訟案中“慘敗”。到那時法院對該監管機構的判決可能會嚴重限制其監管加密資產行業的能力。這將是美國加密行業和創新的一大勝利。

10月30日,資深分析師Roslyn Layton向《福布斯》表示,“如果訴訟案以這樣的結果結束,那從一開始就是一場自作自受的災難。SEC沒有盟友,甚至沒有自己的專家證人,他們最終為被告提供了武器。”(Beincrypto)[2022/10/31 12:00:48]

以去中心的金融模式替代現有中心化的金融模式,聽上去是一個不錯的愿景。然而,從Compound的實踐來看,這個愿景似乎距離現實十分遙遠。其一是Compound的運營支柱——CompoundLab——本身是依靠傳統金融模式支撐的,盡管不是銀行,可PE/VC仍然是中心化的金融決策實體。這樣的傳統金融實體當然要實現傳統的金融目標,那就是盈利。為此,CompoundLab不可能不從所謂去中心化金融平臺的運營中獲利。而它的盈利模式,仍然是傳統銀行的那一套——掙取利差,并且看上去比傳統銀行掙的還多。這又如何實現其相對傳統銀行的競爭力呢?其二,Compound眼下的火爆并沒有真正的實體經濟需求作為支撐,靠的無非是對其發行的虛擬幣COMP的增值臆測。況且,在完全不包含資產權利的情況下,可以說COMP自身沒有客觀的價值基礎,其價值的最終基礎只是對參與對Compound平臺決策的主觀滿足感。這種憑臆測和主觀感受推動的交易,實實在在就是投機,與當年的郁金香投機,或者后來的炒大蒜沒有什么分別。特別是在目前各國央行采取0利率和負利率的情況下,Compound上令人詫異的存款利率令人不得不懷疑如此收益從何而來?沒有實體經濟需求的金融資產早晚成為一堆破碎的泡沫。當然,Compound不過是這幅大場景的一個片段,根本問題還是在于去中心化的金融究竟新滿足了人類社會什么樣的正當需求?降低金融的成本固然是這樣一種需求,但這又回到上面的第一個問題。靠傳統金融手段支撐的區塊鏈項目,自然要贏得資金的傳統收益率。于是,降低金融成本不可能靠投資金融的回報下降,而只能靠金融服務技術成本的下降,以及金融服務決策成本的下降。對于技術成本,區塊鏈本身似乎并沒有為金融提供什么技術方案,而改進金融服務效率的各種技術,銀行等中心化的金融服務機構完全可以采用,甚至連區塊鏈技術本身也可以為銀行所用。至于決策成本,實際上去中心化決策的成本往往超過中心化決策,去中心化的優勢或許在于降低決策失誤導致的成本。不過,決策失誤與決策經驗緊密相關,因此,至少在起始階段,區塊鏈上的去中心化金融未必能提供多少新的需求滿足。最后,但可能也是最重要的是,即便去中心化金融能夠滿足合理的新需求,也必須依賴使用者的信任才能實現這樣的功用。金融的全部基礎在于信任,傳統的中心化金融體系靠的是法律和聲譽來構建信任。而區塊鏈世界很大程度上仍是一個法外之地,非但如此,似乎還以此為傲;技術上又頻頻爆出各種安全漏洞,清澄君還看不出建立區塊鏈信任的基礎何在。

數據:65,000枚ETH從Gemini轉移到未知錢包:金色財經報道,據Whale Alert數據顯示,65,000枚ETH(價值101,868,063美元)從Gemini轉移到未知錢包。[2022/9/1 13:02:49]

總而言之,愿景很美好,現實很嚴峻。

市場要聞 1、隨著監管力度提升,大量加密公司正在離開愛沙尼亞6月28日消息,在愛沙尼亞加密法規的監管力度大幅提升之后,大量加密公司正在離開該國.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:Kyle,星球日報經授權發布。7月1日晚間,以太坊創始人VitalikButerin在推特上連續發布一系列推文,分享了對當下最熱的DeFi的看法,以及自己看好的.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:MOHAMMADMUSHARRAF,Odaily星球日報經授權轉載.

1900/1/1 0:00:00目錄:一句話理解SynthetixSynthetix詳細SNX代幣角色一:抵押者角色二:交易員角色三:外部流動性提供者和套利者總結1.

1900/1/1 0:00:00編者按:本文來自白話區塊鏈,作者:五火球教主,Odaily星球日報經授權轉載。ETH2.0很不幸的是,在近期「Hello,ETH2.0」AMA上,ETH2.0再次跳票.

1900/1/1 0:00:00編者按:本文來自白話區塊鏈,作者:五火球教主,Odaily星球日報經授權轉載。投資界,有個幾乎人人都知道的理論-賣水理論.

1900/1/1 0:00:00