BTC/HKD-3.76%

BTC/HKD-3.76% ETH/HKD-4.2%

ETH/HKD-4.2% LTC/HKD-2.74%

LTC/HKD-2.74% ADA/HKD-5.98%

ADA/HKD-5.98% SOL/HKD-7.88%

SOL/HKD-7.88% XRP/HKD-5.31%

XRP/HKD-5.31%文|王也編輯|Mandy王夢蝶出品|Odaily星球日報

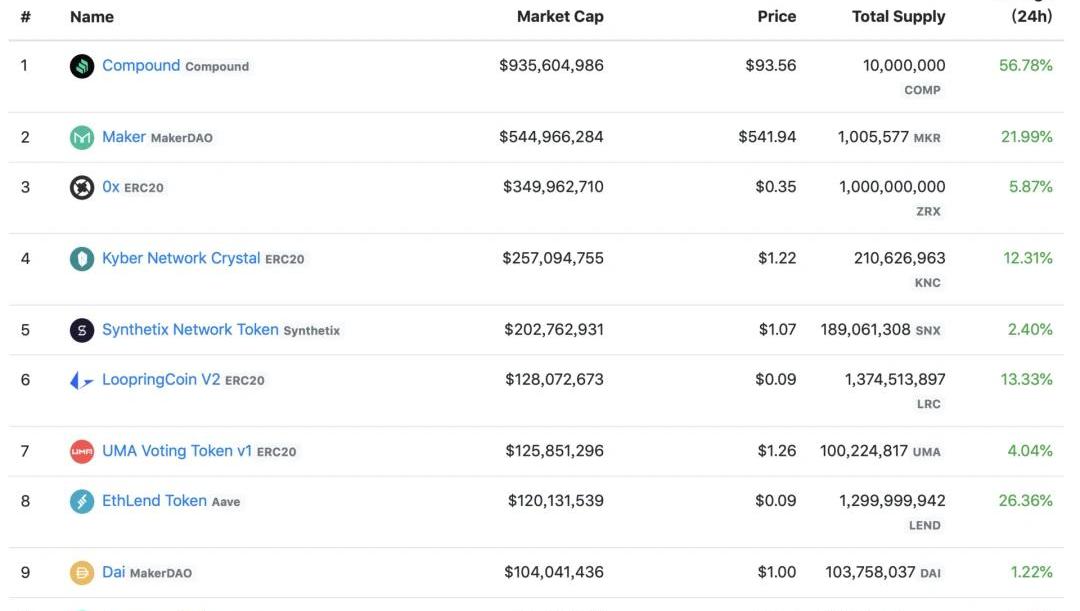

今天可能是DeFi小眾領域最出圈的一天,皆因Compound超越MakerDAO,成為DeFi市值第一,“借貸即挖礦“的模式也讓不少投機的心蠢蠢欲動。

圖片來源于:DeFiMaeketCapCompound主打借貸業務,因業務邏輯與傳統銀行類似,獲贈“DeFi銀行”之稱號。與銀行模式不同的是,Compound的借貸通過去中心化的方式完成,由算法為每種代幣設置利率,借貸雙方在Compound上各取所需,Compound收取利息中的15%作為手續費。今年2月底,Compound正式宣布發行治理代幣COMP的計劃,發行總量為1000萬枚;5月底,Compound官方公布治理代幣COMP的分配方案;6月16日,用戶開始陸續收到COMP代幣。由此,Compound超過MakerDAO,一躍成為DeFi市值第一。據DeFiMarketCap統計,目前Compound最新市值為9.34億美元,是MakerDAO市值的2倍左右。

蔚來回應“發幣”傳聞:冒用蔚來發布虛假信息 已啟動法律程序:7月21日消息,針對此前網傳蔚來(NIO)發行數字貨幣的消息,對此,蔚來汽車發布聲明:“我們注意到,今天(7月21日)網上出現了冒用蔚來(NIO)名義發行數字貨幣的虛假信息。在此我們嚴正聲明,蔚來沒有計劃發行任何數字貨幣,也沒有授權任何第三方發行數字貨幣。請蔚來用戶及社會公眾切勿相信該虛假信息,以保護自己的財產安全。對于此次冒用蔚來名稱發布不實信息的行為,我們已啟動法律程序,將追究相關方的法律責任。”

今日早些時候消息,名為“中國香港數字交易中心”的平臺在其官網發布有關“蔚來幣(NIO)全球首次發行以及申購指南”的虛假公告,經求證與蔚來汽車毫無關系。(Tech星球)[2022/7/21 2:28:28]

圖片來源于:Uniswap截止發稿時,COMP在Uniswap的交易價格是0.393ETH,日內漲幅高達848%。為何COMP剛上線就出現如此驚人的漲幅?治理代幣究竟是什么?如何獲得COMP?Compound推出的“借貸挖礦”模式是否值得投資者參與?這種模式可否長期運轉,并被其他DeFi項目借鑒?對于上述問題,本文將一一闡明。如何理解治理代幣?

聲音 | PAX創始人Charles:穩定幣的贖回和發幣一樣重要:日前,穩定幣PAX發行公司Paxos首席執行官兼創始人Charles Cascarilla受邀接受了美國知名財經媒體Cheddar的采訪。 Charles Cascarilla在采訪中表示:“對于穩定幣來說,贖回和發幣一樣重要。如果任何時刻都可以將1枚PAX換成1美元,用戶才會對這個貨幣本身有信心。我認為穩定幣越容易贖回就越容易使用,所以PAX不收任何贖回費用。”[2019/2/21]

不同區塊鏈項目的代幣各司其職:比如比特幣的原目標是價值流通,實際被用于價值存儲;比如PoS和類PoS代幣,證明了參與網絡建設和運行的權利,需質押代幣才能參與出塊;也有一些可以捕獲交易費用,通過銷毀代幣來捕獲價值;還有MKR、0x等,功能以治理為主。當然,多數代幣不止一個用途。有的代幣既能捕獲費用,也能用于治理,如MKR和Kyber。本文著重分析的COMP,目前屬于純治理型代幣。根據官方資料介紹,COMP是ERC-20代幣,代幣持有人對Compound治理協議享有“投票權”,允許持有人將代幣委托給其他人投票,任何代幣持有人都可以參與Compound的治理。只要擁有1%的委托代幣就可以發起治理提議,包括增加新資產、改變利率模型等各種協議的參數或變量。DeFi治理代幣的價值主要取決于項目本身鎖定的資產規模,這也與安全性相關。隨著鎖定資產規模的增大,對治理的博弈需求也隨之增大。COMP的分配機制

分析 | 六度鏈區塊鏈發幣融資疑為龐氏騙局:據鏈得得消息,9月起,多名投資者爆料稱,六度鏈(SDC)無法提現,負責人失聯。據爆料,六度鏈(SDC)于2018年年初啟動,項目隸屬于中廣六度實業集團有限公司,董事長為王東。該項目在其介紹文檔中聲稱采用區塊鏈技術進行店鋪投資,投資者將獲得其token“六度云貝(SDC)”,可隨時提現或兌換為其他商品。據了解,該項目并未發布任何白皮書,token也未在任何交易所進行交易。[2018/9/30]

開發商CompoundLabs曾表示,Compound公司本身將不會出售或預留任何COMP,代幣都分配給了公司的股東和團隊成員,創始人RobertLeshner還特意強調:“COMP不是一種融資方式或者投資工具,COMP存在的意義只是為了提高Compound的社區治理能力。”因此,在分配規則中,占比超過一半的COMP被分配給了協議的真正用戶:50.05%被預留給協議的用戶;23.96%已分配給CompoundLabs的股東;22.26%已分配給CompoundLabs的創始人和團隊,并需要4年完全解鎖;3.73%將分配給未來的團隊成員。

聲音 | 徐小平: 不為發幣項目站臺 與IOST團隊合影不是為其背書:真格天使投資基金創始人、新東方聯合創始人徐小平近日在出席2018創新中國秋季峰會時被問及關于區塊鏈的看法,他表示區塊鏈是值得關注的東西,但帶來了許多監管上的難題,因此自己有鐵的原則不為發幣的項目站臺。同時回應稱,此前與IOST的合影純屬誤會,并不是為其站臺,當時他和很多人有合影了,如果合影就是背書,那他曾給好幾萬家背書。[2018/9/13]

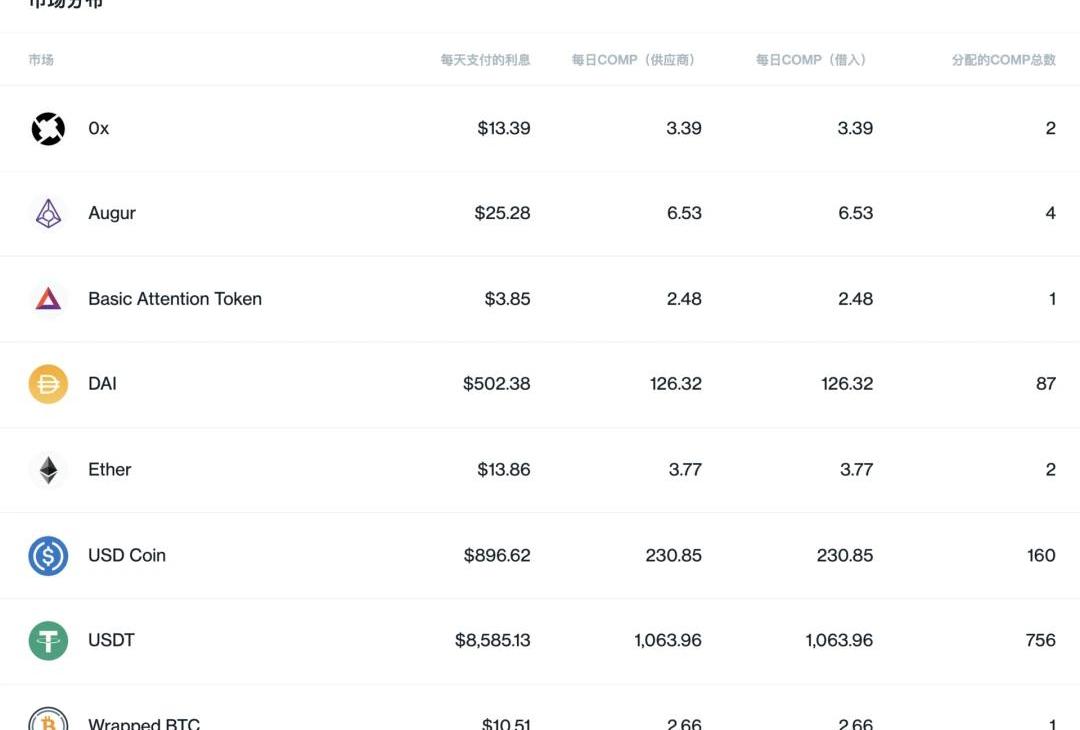

圖片來源于:鏈聞投資者如何獲取COMP?

根據官方文章,423萬枚COMP將會免費發放給用戶,只要用戶使用Compound協議進行借貸交易即可。這個規則可被稱為「借貸即挖礦」或「流動性挖礦」。這423萬枚COMP代幣被放置在一個「蓄水池」智能合約中,并且每個以太坊區塊都會轉出0.5枚COMP,這也就意味著需要4年的時間才會全部分發完;COMP將會被分配至每個借貸市場中,以該市場中產生的利息作為比例,這也就意味著分配比例會隨時變化;在每個市場中,50%的COMP會分配給資產提供者,50%的COMP分配給借款人,用戶可以根據自己資產在所在市場內占比獲得;一旦某個地址獲得0.001COMP,任何Compound中的交易都會將相應的COMP轉移至他們的地址中,而對于更小的數量,也可以手工收集獲得的COMP。總結來說,新的COMP將根據使用情況,每天獎勵給協議用戶。每一項資產的借款人和貸款人都將獲得獎勵,新的COMP將在每個區塊發放,每天將向該協議用戶提供大約2880枚COMP,持續4年。每天一半的COMP分配給貸款人,另一半給借款人。最活躍的資產每天也會收到最多的COMP,所以配置會隨著市場的變化而變化。

許超逸:先發幣或白皮書是中國特色,區塊鏈底層技術仍有很大空間:近日,BKFund管理合伙人、分布式資本戰略管理部總監許超逸接受采訪,當提到國內外的項目發行的邏輯時,他指出:中國的項目,可能是因為競爭比較激烈,一開始想得到一個好的起點,有一個白皮書或者一個MVP的產品就準備去發幣募資,方式不同,但沒有對錯之分。中國人執行力很強,而且都很拼。[2018/4/9]

圖片來源于:Compound從圖中可以看出,絕大多數的代幣都分配給了USDC和USDT市場,USDC和USDT市場獲得90%的COMP代幣分配。當COMP的價格越高,用戶存錢和借錢的動機就越強。只要COMP價格維持上漲,即使人們沒有借貸需求,也可以為了賺取COMP而借貸。用戶借貸的金額越大,獲得的COMP越多,Compound的用戶和其上的的應用也將持續不斷地自動獲得治理權。「借貸即挖礦」模式能長久運轉下去嗎?

盡管COMP的效用是為治理而設計的,創始人也一再強調COMP不是融資手段和投資工具,但是觀察目前COMP的幣價表現以及市場的反應,COMP確實在幣圈投資者中激起了一波FOMO情緒。有人將Compound的”借貸即挖礦“模式和2018年大火的FCoin“交易即挖礦”模式類比,認為二者本質趨同,極有可能導致交易量虛幻增長,激勵機制只是短暫的“飲鴆止渴”,一旦投機者退出,崩盤風險巨大,而且也會導致Compound中心化,違背去中心化協議的愿景。數字文藝復興基金會曹寅也對Odaily星球日報表示,“Compound開創的這種‘借貸/流量挖礦’的模式和FCoin‘交易即挖礦’的模式并沒有多大不同,本質上沒有很多創新之處,但是對于一些冷啟動的小項目來說,這種模式可以幫助他們快速啟動,對他們來說還是有一些意義的。”但是曹寅并不看好COMP這種治理代幣的價值,他認為DeFi項目本身的價值和治理代幣的價值并不掛鉤,治理代幣只是給用來給平臺用戶參與項目治理的一個工具,并不參與Compound項目的分紅權,這也是Compound“借貸挖礦”和FCoin“交易挖礦”的不同之處。而且目前Compound看起來也沒有將COMP擴展為Compound抵押資產的想法,就算COMP的幣價暴跌歸零,也不會影響到Compound借貸業務的進展,最多也就是影響到Compound的治理。當然,目前來看這種情況很難出現,從上文的COMP分配圖中可見,Compound的治理權還掌握在團隊手中。曹寅還認為,如果僅將COMP作為一種治理權代幣來看的話,現在的幣價肯定是被高估的。不過就目前的早期階段來看,COMP代幣激勵機制的出現,無疑會帶動Compound借貸業務的快速增長。強大的激勵將改變用戶使用Compound協議的行為,吸引包括投機者、套利者在內的新型用戶。參與者將借入他們實際上并不需要的資產,而只需支付利息來賺取COMP代幣。只要回報有利可圖,借貸者就會蜂擁而至。在此情形之下,COMP市值或將遠超其內在價值,而眾人擔心“激勵模式總會崩盤“的一天,也的確可能到來,一旦COMP的市場價值將開始下跌,就有可能觸發反向放大力。更低的COMP價值將減少激勵,這將導致借款人和存款人離開,產生更少的利息,從而進一步壓低COMP代幣的價值,造成螺旋下跌的局面。總而言之,“XX即挖礦”對于幣圈的你我并不是新鮮事,DeFi出圈是好事,這一模式對市場的教育意義還是值得肯定的,畢竟還是吸引了不少人第一次嘗試了DeFi,甚至第一次在Uniswap交易。但是,獲客之后的留存依舊取決于產品背后的真實需求,熱度冷卻之后,ETH借貸市場的規模,依舊是它的天花板。參考資料:《Compound超越Maker成為DeFi市值最高的項目:DeFi大戲開啟》《DeFi治理代幣的價值捕獲》《Compound治理代幣將打開Defi的潘多拉魔盒》《去中心化借貸協議Compound治理代幣COMP分配方案一覽》

Tags:COMCOMPOMPUNDXCOM幣Internet Computer(Dfinity)Compound USD CoinUBIEX FUND

期權市場播報本播報由Deribit和Greeks.live聯合推出。BTC歷史波動率7d48.22%14d67.73%30d64.02%60d71.71%1Y89.94%ETH歷史波動率7d56.

1900/1/1 0:00:00基金會持續性的向生態投入資金,才是下一個牛市公鏈崛起的基石。據DappRadar統計,以太坊上共有1838個Dapp,涵蓋游戲、DEX、借貸、競猜等場景,2018年,Fomo3D帶火了以太坊生態.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:SAMUELHAIG,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自Unitimes,作者:Summer,星球日報經授權發布。在過去的幾個月里,GrayscaleInvestments(灰度投資公司)創造了新的記錄.

1900/1/1 0:00:00編者按:本文來自區塊律動BlockBeats,Odaily星球日報經授權轉載。律動BlockBeats今日報道,MakerDAO社區關于將真實資產引入Maker的提案投票結果出爐,大多數成員表示.

1900/1/1 0:00:00穩定幣飛速發展,USDT一騎絕塵,但因合規問題飽受質疑。合規穩定幣作為后來者,奮起直追,亦光耀奪目。而更符合區塊鏈精神的合成穩定幣,長期以來只有Maker的DAI能夠在穩定幣戰場稍露頭角.

1900/1/1 0:00:00