BTC/HKD+0.05%

BTC/HKD+0.05% ETH/HKD-0.55%

ETH/HKD-0.55% LTC/HKD+0.13%

LTC/HKD+0.13% ADA/HKD-1.9%

ADA/HKD-1.9% SOL/HKD+1.37%

SOL/HKD+1.37% XRP/HKD-1.38%

XRP/HKD-1.38%編者按:本文來自Unitimes,作者:LucasCampbell,FitznerBlockchainConsulting&DeFiRate分析師,翻譯:Unitimes_Charles,星球日報經授權發布。年化收益已經開始成為對DeFi代幣和協議進行估值最有效的指標之一。本文將通過年化收益對最常用的DeFi代幣和協議進行估值。加密資本資產的誕生&鏈上現金流

鏈上現金流的出現催生了一種新的資產類別——加密資本資產(cryptocapitalasset,指DeFi協議的本地代幣,如MKR、SNT、ZRX、BNT、LEND、KNC等,能夠給投資者帶來回報)。加密資本資產的偉大之處在于,投資者不必像在傳統金融市場那樣等待一家投資公司每季度一次的收益報告;相反,對于加密資本資產投資者而言,DeFi協議的收益情況可以隨時獲取,大約每15秒更新一次。通過一個公開透明的機制來計算DeFi協議的收益,我們可以應用傳統金融領域中用于評估資本資產的一個古老指標——市盈率(PERatio)來評估DeFi協議。簡單地說,市盈率是一種理解市場如何根據資產產生的收益來評估該資產的價值的方法(有些代幣完全不值得購買!)。舉個例子,撰文時Apple股票($AAPL)的市盈率是23.75倍,這意味著當前投資者愿意為該公司每賺取1美元支付23.75美元。市盈率高的資產一般意味著,要么該資產的價值被高估,要么市場對其有著很高的增長預期。反之亦然,如果一項資產的市盈率較低,意味著要么該資產的價值被低估,要么對其未來增長的預期較低。在DeFi領域,我們可以使用這個完全相同的框架,來看看一些代幣化協議相對于其他代幣化協議的估值。雖然從主要的DeFi協議收集其鏈上現金流的數據似乎不易,但幸運的是,TokenTerminal已經提供了可獲取的關于當前各個DeFi協議收益狀態的數據。DeFi貨幣協議

下方是對本文中將會包含的DeFi協議及其收益機制的簡單介紹:0x-流動性協議,市場費用將分配給ZRX代幣持有者/流動性提供者。Aave-貨幣市場協議,累積利息的一部分將通過銷毀的方式分配給LEND代幣持有者。Augur-衍生品協議,預測市場的交易費將分配給參與的REP代幣持有者。Bancor-流動性協議,一部分交易費將分配給BNT流動性提供者。Compound-貨幣市場協議,(借款人支付的)一部分利息將分配到保險準備金(reserve)。dYdX*-進行保證金交易的流動性協議,交易費將分配給該協議的母公司(dYdX協議沒有本地代幣)。Kyber-流動性協議,一部分交易費將通過銷毀或作為參與治理的分紅(基于Katalyst升級)分配給KNC代幣持有者。Maker-穩定性協議。未償還的DAI產生的穩定費將通過銷毀的方式分配給MKR持有者(穩定費以MKR方式支付,銷毀穩定費將帶來MKR的升值)。NexusMutual-衍生品協議,通過出售保單賺取保費;Synthetix-衍生品協議。交易費將分配給發行合成資產的SNX代幣質押者。Uniswap*-流動性協議。交易費將分配給Uniswap的流動性提供者。備注:上面加了*的DeFi協議是沒有發行本地代幣或公眾無法獲取其本地代幣的DeFi協議。DeFi協議年化收益分析

XAnge為旗下新基金募集2.2億歐元,將重點投資DeFi和Web3等領域:7月7日消息,歐洲風投機構XAnge宣布為旗下新基金募集2.2億歐元,該基金將重點投資數字健康、DeFi、Web3、開發工具、生物資源和生物制造等領域,預計每筆投資規模在30萬至1000萬歐元之間。

此前,XAnge曾投資過開放銀行平臺Deposit Solutions和硬件錢包Ledger。據悉該風投正在推出一個名為Digital Ownership Fund的Web3專用基金,計劃籌集8000萬歐元。[2022/7/7 1:57:44]

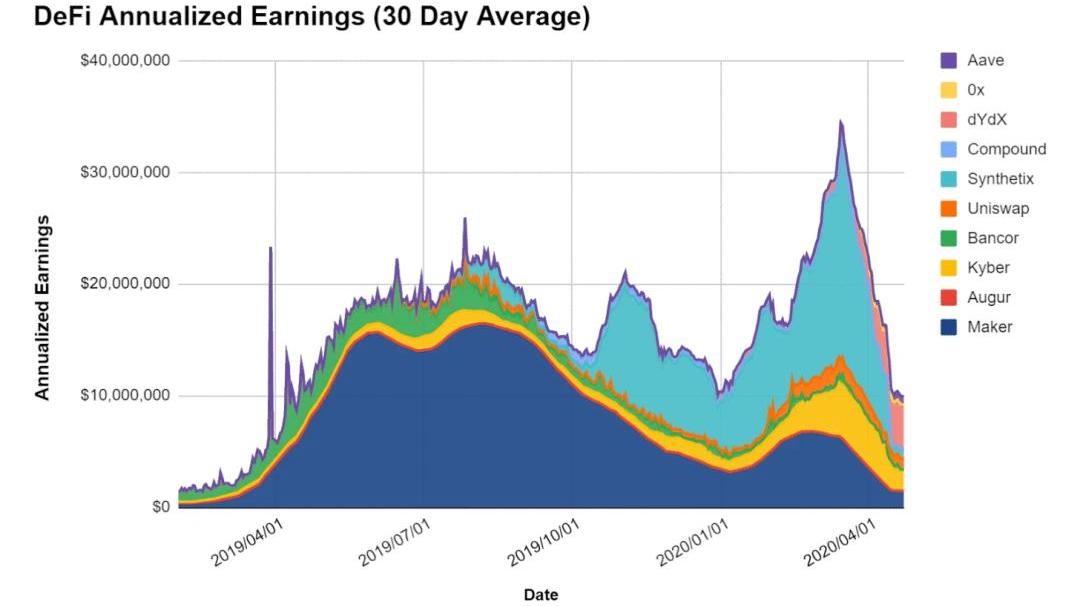

各DeFi協議自2019年以來的30天平均年化收益趨勢,圖源:TokenTerminalMaker(MKR)協議的收益

2019年,顯然Maker協議在其MKR代幣的年化收益方面有著主導性力量。設計簡單的單抵押Dai(現已更名為Sai)允許該協議給MKR代幣持有者產生非常可觀的收益,即使以今天的標準來看依舊如此。在單抵押Dai中,Maker協議通過收取未償還Dai產生的累積利息(也即用戶借Dai時需要支付的穩定費)用于銷毀MKR代幣,這有效地為MKR代幣持有者在該協議上線的第一年期間提供了可觀的現金流。然而,多抵押Dai的引入帶來了新的態勢。大部分協議產生的收益(穩定費)將會通過Dai存款利率(DSR)的方式分配給Dai的持有者,而不是分配給MKR持有者。這樣,DSR和穩定費之間的差額就是該協議的“凈利潤”。雖然Maker協議的利潤空間因多抵押Dai的升級而縮小,但最糟糕的還不是這個。作為對3月12日“黑色星期四”的回應,當前所有支持資產(ETH、BAT、USDC)的穩定費降為0%(備注:也即當前用戶抵押ETH、BAT和USDC借Dai需要支付的穩定費率為0%)。其結果是,Maker協議預期的年化收益將處于自成立以來的最低水平。Synthetix(SNX)協議的收益

以色列風投公司Pitango旗下基金創建投資DAO,并計劃發行代幣:金色財經消息,以色列最大風投公司Pitango推出了一個去中心化自治組織(DAO),以投資Web3項目。

據悉,Pitango的基金名為“Pitango First”,已推出First Labs,且創建了一個名為“First DAO”的去中心化自治組織。

“我們正在打破傳統的風險投資模式,并將發行代幣,”Pitango的First Labs負責人Aviv Barzilay在接受采訪表示。但Barzilay拒絕透露代幣發行的時間、Tokenomics的細節以及DAO推出的投資金額。

據了解,Pitango管理著約30億美元的資產。(The Block)[2022/6/7 4:09:09]

雖然Maker在過去占據主導地位,但Synthetix協議在2019年下半年聲名鵲起。衍生品協議Synthetix在DeFi行業的年化收益方面曾處于領先地位,但是,它很快就被發現存在搶先交易的問題。Synthetix遭遇的情況是,搶先交易者(front-runners)通過追蹤(或者有時操縱)現貨市場中某項資產的價格,然后在預言機更新價格之前在Synthetix上交易該資產(備注:Synthetix通過鏈上預言機喂價,價格更新可能存在延遲),從而有效地創造了重大的套利機會,而SNX代幣質押者將為此買單。最終,這種搶先交易的攻擊曾困擾著Synthetix網絡,給這個衍生品協議帶來了不成比例的收益。幸運的是,搶先交易的問題在很大程度上已經得到了抑制,Synthetix重新回到了發布準確收益的軌道上。Kyber(KNC)協議的收益

在Maker和Synthetix當前顯示出收益收緊的情況下,dYdX和KyberNetwork目前在DeFi領域處于領先地位。KyberNetwork的鏈上流動性協議已經快速發展并在DeFi生態系統中顯示了突出地位。僅在3月份,Kyber就促成了大約1.3萬個獨立地址進行的接近2億美元的交易額。因此,Kyber協議的交易量已經轉化為KNC代幣持有者的可觀收入——基于其4月份的交易量,Kyber協議產生的年化收益大約是289萬美元。見下圖:

ArkStream Capital 2021年Q1共投資Dora Factory等10個項目:官方消息,BlockArk創立的ArkStream Capital更新2021年第一季度投資組合報告,共投資了10個項目,并對項目進行了介紹、分析,以及為何進行投資。ArkStream Capital目前已更新投資的項目包括Dora Factory、AIOZ、XEND、ACoconut、Apron、InsurAce、Pocket、HOPR、Razor。[2021/4/27 21:03:42]

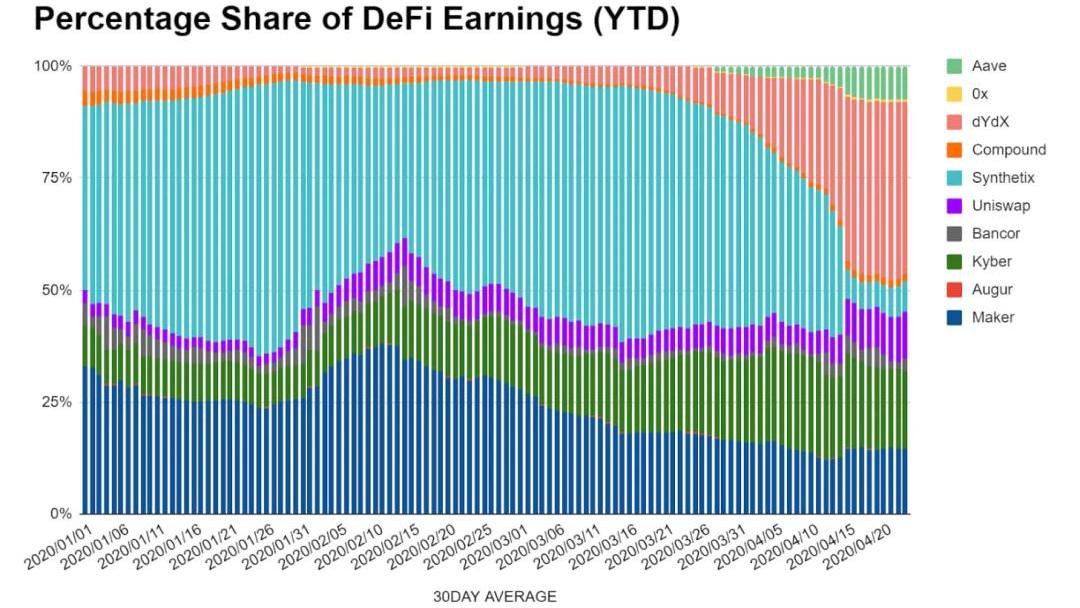

各DeFi協議預計在4月份產生的年化收益。圖源:TokenTerminal雖然上圖顯示Synthetix在4月份的收益方面仍處于領導地位,但這在很大程度上是不正確的,因為直到4月中旬,Synthetix協議依舊還在繼續解決搶先交易的問題。在4月份的前15天,Synthetix協議的年平均收益約是600萬美元;4月份下半個月的預期收益約是64萬美元,比上半個月低了一個數量級。雖然收益下降,但當前Synthetix似乎已經解決了搶先交易的問題,當前該協議正發布更為準確的使用量和收益。dYdX協議的收益

4月份收益第二高的是保證金交易和衍生品交易所dYdX(見上圖)。通過dYdX,用戶可以進行保證金交易、借入或借出一系列受支持的資產。dYdX團隊最近宣布了BTC永續合約,這是一種允許用戶永久性做多和做空的衍生品。關于dYdX更有趣的是,雖然該團隊維護并構建了基于該協議的產品,但產生的交易費是由底層的公司收取的,而不是一個由代幣持有者構成的去中心化生態系統。因此,雖然dYdX運行著一個由用戶驅動的非托管交易所,但由于交易費產生的收入是直接流向其母公司的,所以實際上dYdX更接近于是一個中心化的交易所,而不是DeFi協議。Uniswap協議的收益

投資公司Spartan Group將成立5000萬美元風險基金以投資DeFi:總部位于新加坡的數字資產投資公司Spartan Group今日宣布,將投資一只新的5000萬美元的風險基金,該基金將投資于新興的去中心化金融(DeFi)生態系統。Spartan Group基金的首輪融資已超過3000萬美元,預計3月或4月將再融資2000萬美元。(Coindesk)[2021/2/9 19:21:37]

在去中心化交易所(DEX)方面,Uniswap是DeFi收益主要的貢獻者之一。截至4月份,這個無需許可的流動性協議有望產生大約100萬美元的收益(即支付給流通性提供者的交易費)。雖然Uniswap自3月初產生的175萬美元收益峰值以來有所下滑,但年初至今,該協議的預期收益仍增長了110%。

各DeFi協議產生的收益占DeFi領域總收益的百分比變化趨勢。圖源:TokenTerminal此外,即將到來的UniswapV2將引入一個協議收費機制,即流動性提供者獲得的費用將從0.30%減少至0.25%,剩余的0.05%將直接通過一個去中心化機制的過程來決定其分配(備注:這部分費用將分配給維護該協議的貢獻者,其中包括Uniswap的開發團隊等)。這似乎強烈地暗示著Uniswap將發行本地治理代幣。治理代幣的興起與Uniswap本地代幣對其未來的發展非常吻合。它不僅將為Uniswap之前的投資者提供退出的機會,而且將為該協議提供一個長期可持續的模式。話雖如此,UniswapV2的宣布博文中并沒有直接聲明將會有Uniswap治理代幣,該協議完全由流動性提供者及其流動性池代幣來治理也不是不可能。Aave協議的收益

DeFi領域最后一個值得注意的工具是Aave(去中心化借貸協議,沒有本地代幣),它是DeFi領域中較新的貨幣市場協議之一。根據DeFiPulse的數據,Aave以其鎖定的資產價值達4,200萬美元排名第五,因此該協議很快稱為DeFi社區粉絲們的最愛。僅在4月份,借貸協議Aave的年化收益就從31.4萬美元提高到了74.6萬美元,在不到30天的時間里就實現了137%的增長。DeFi協議的市盈率分析

沃鏈資本聯合起源資本,廣合資本成立2000萬美元生態基金重點投資DeFi生態:沃鏈資本聯合起源資本,廣合資本成立一支2000萬美元生態基金, 重點投資DeFi生態,NFT賽道,存儲和保險領域。[2020/9/3]

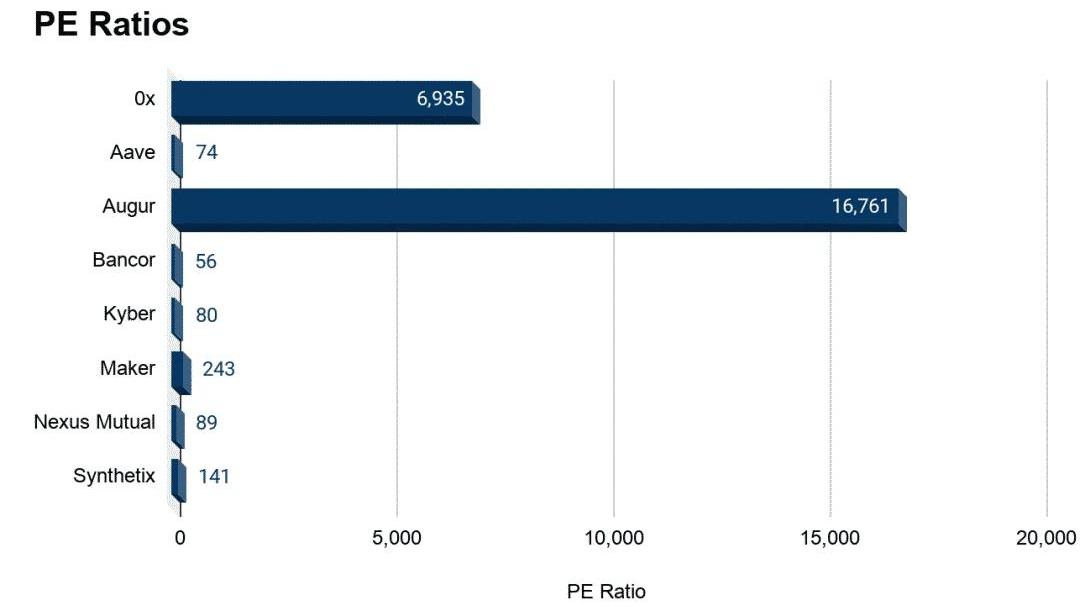

現在我們已經了解了某些DeFi協議在收入方面是如何累積的,下面我們將之應用于代幣化協議,查看這些DeFi代幣化協議相對于其產生的收益是如何被估值的(備注:Compound、dYdX以及Uniswap沒有本地代幣,因此不包括在下方的圖表中)。

市盈率較低表明購買單位利率資產的成本較低。數據截至2020年5月1日相對于其他DeFi代幣化協議來說,0x和Augur有著會非常高的市盈率,當前分別是6,935倍和16,761倍。這些數字在傳統金融市場中基本上是看不到的,可能表明投資者對流動性協議0x和衍生品協議Augur抱有極高的增長預期。另一方面面,Bancor、Aave和Kyber目前在DeFi領域的市盈率很低。雖然Bancor的市盈率最低(56倍),但這個流動性協議的平均預計收益大約有32.7萬美元,其本地代幣BNT市值為1360萬美元(其市值是DeFi領域最低的)。市盈率第二低的是Aave,為74倍。此外,自我們上次報告以來,Kyber的市盈率已經有了相當大的增長,其市盈率為80倍。作為參考,在傳統金融領域,對于許多高增長的科技股來說,市盈率在50-100之間是相當正常的。例如,Netflix當前的市盈率為86倍。因此,鑒于一小部分的DeFi協議的市盈率低于100倍,這可能意味著基于收益的DeFi代幣估值是相對公平的,也意味著對潛在投資者來說是一個不錯的選擇。DeFi代幣的價格表現

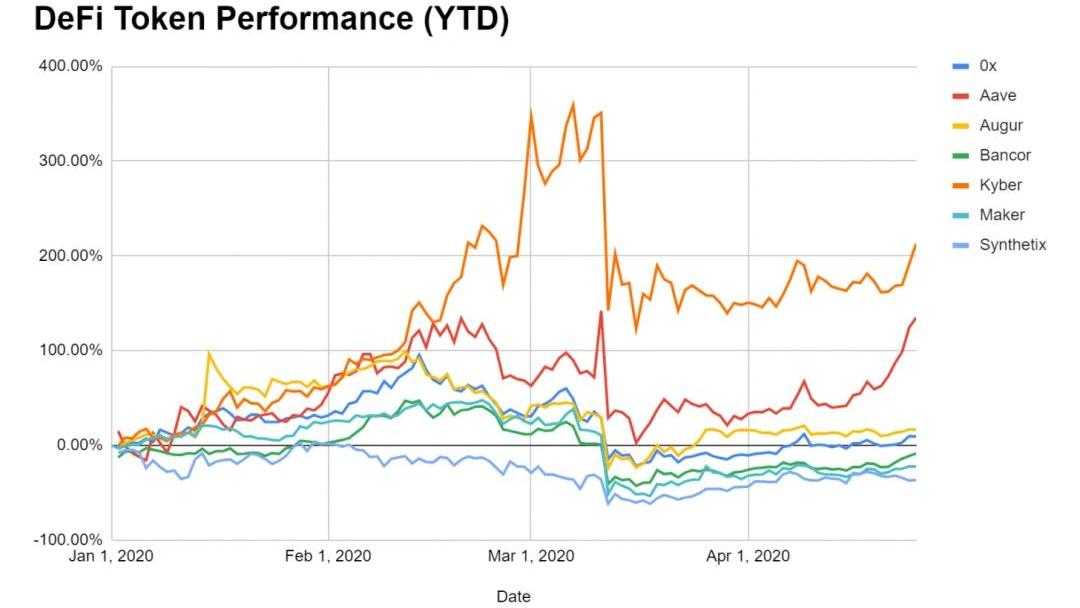

通過查看今年迄今為止的DeFi代幣價格表現,我們的分析中包含的DeFi代幣平均上漲了43%。其中兩個明顯的贏家是Aave(LEND)和Kyber(KNC)。隨著即將到來的Katalyst升級,KyberNetwork在交易量和收益方面已經出現了重大的增長,今年推動了KNC代幣的牛市行情。自今年1月份以來,KNC代幣的美元價值增長了213%。緊隨其后的是Aave,自今年1月更名為EthLend以來,其代幣LEND表現相當不錯,LEND代幣的價格今年迄今已經上漲135%。Aave代幣價格的增長在很大程度上可以歸因于該協議在DeFi領域地位的上升。這個貨幣市場協議已經實現了大幅增長,在短短幾個月內鎖定的價值達到了5000萬美元。另一方面,今年迄今表現最差的是Maker(MKR)和Synthetix(SNX),這兩種DeFi協議代幣的價值分別下跌了22.41%和36.56%。事實上,在“黑色星期四”之前,Maker的本地治理代幣MKR的表現相當不錯,截至2月底,MKR的年增長率達到了47.61%的峰值。然而,在“黑色星期四”和隨后的債務拍賣稀釋了MKR代幣持有者的權益(Maker為此增發了20,980MKR)之后,MKR的價格最終大幅下跌。雖然全球大流行疫情帶來的波動給Maker系統帶來了沉重的打擊,但MKR已經開始緩慢復蘇,自3月底觸及200美元以來已經上漲了約74%。

各主要DeFi代幣的價格表現,圖源:TokenTerminal在Synthetix方面,SNX的修正可能將會取決于其搶先交易問題的解決和對該協議收益的更準確描述。因此,SNX代幣自2019年末達到峰值以來已經大跌了不少。Aave和Kyber成為贏家,Maker和Synthetix成為輸家,而0x和Augur這兩個有著天文數字般的市盈率的代幣價格保持穩定:Augur的REP代幣表現良好,今年迄今已經增長了16.64%;而0x的代幣ZRX也有類似的表現,今年迄今增長了近10%。DeFi協議的收益與其代幣價格是否有聯系?

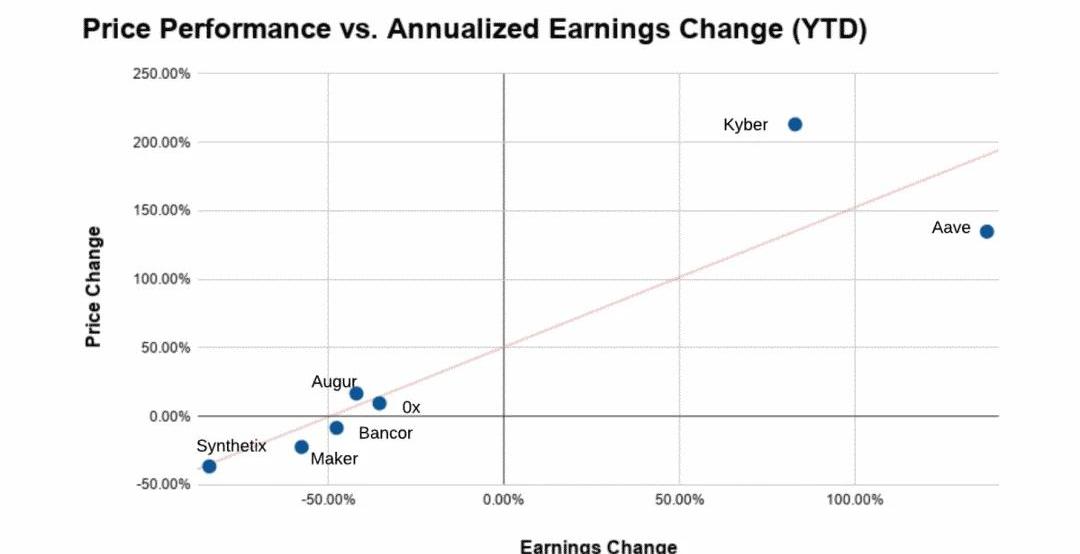

在了解了這些DeFi協議的收益及底層代幣的價格表現之后,我們現在可以通過繪制價格的變化與協議的年化收益變化之間的差異,來看看這兩者之間是否存在相關性。見下圖:

相對于DeFi協議收益的變化,DeFi代幣的價格表現Kyber和Aave年化收益的增長似乎已轉化為其代幣價格表現的積極趨勢。然而,我們無法100%確定,是代幣價格驅動了DeFi協議收益的增長,還是收益增長驅動了價格。直觀地說,當協議使用增加時,協議產生的收益也應該增加,這意味著底層的代幣對于潛在的投資者而言更有價值。反之亦然。加密資產是一種高度新生和不成熟的資產類別,加密市場基本上是低效的。因此,許多加密資產的估值是由投機驅動的,協議完全有可能基于投資者的投機而增值,這將帶來更多的用戶涌入其生態系統中,從而推動更多協議的使用,進而帶來更高的協議收益。雖然這似乎不太可能,但我們生活在充滿未知的蠻荒西部。雖然因果關系不能保證,但很明顯,協議產生的收益和代幣的價格之間存在明顯的相關性。我們將在以后的文章中繼續探討這種關系。寫在最后

我們正慢慢開始了解加密資產。公開透明的鏈上現金流與代幣化協議的結合創造了一種新的資產——加密資本資產。這種新資產類別的新興屬性使我們能夠應用傳統金融中普遍存在的我們熟知的估值框架。許多DeFi代幣允許持有者們從其生態系統的增長帶來的現金流中分得一杯羹。不管是通過參與協議治理,還是成為協議的流動性提供者,或者僅僅是持有這種代幣,持有這些DeFi代幣代表著獲取協議收益的經濟權力,這使我們能夠從傳統的資本資產框架中看待這些資產。雖然當前有近10億美元的價值鎖定在DeFi中,但整個行業依然顯示著邊際收益。總的來說,以太坊的DeFi貨幣協議產生的合計年化收益還不到1,000萬美元,即便是在更廣泛的加密生態系統中,這也是一個微小的數字。然而,通往去銀行化的道路并不是通過僅鎖定10億美元的價值來完成的,而是數千億乃至數萬元美元。要讓這種新的加密資本資產和整個DeFi領域獲得增長,我們還有很長的路要走。雖然截至目前我們已經學到了很多,但仍然有很多未知等待我們去發現!

Tags:DEFIDEFEFITHEDeFi KingdomKingDeFi去中心化金融defi入門分析與理解PAMPTHER

編者按:本文來自加密谷Live,作者:BitMEXResearch,翻譯:子銘,Odaily星球日報授權轉載。由于需求眾多,我們對2019年2月的文章《下一次全球金融危機的解剖》進行了跟進.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,撰文:SharlynWu,加密貨幣投資人星球日報經授權發布.

1900/1/1 0:00:00\n    哈嘍大家好,我是小K君,今天我們要講的內容是:“什么是以太坊”.

1900/1/1 0:00:00出品丨奔跑財經作者丨好野的狗2020年,是國家發展至關重要的一年。今年是全面建成小康社會和國家“十三五”規劃的收官之年,是實現第一個百年奮斗目標的關鍵之年.

1900/1/1 0:00:00編者按:本文來自PolkaWorld,Odaily星球日報經授權轉載。Polkadot,一個連接區塊鏈的可擴展的異構多鏈平臺,可以使開發者在安全環境中構建無信任通信的區塊鏈.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,星球日報經授權發布。5月16日,CFTC公布了最新一期的CME比特幣期貨周報,統計周期中后段行情出現了非常大幅度的漲幅回吐表現,而這輪回調也是3·12以來.

1900/1/1 0:00:00