BTC/HKD+0.55%

BTC/HKD+0.55% ETH/HKD-0.03%

ETH/HKD-0.03% LTC/HKD+0.73%

LTC/HKD+0.73% ADA/HKD+0.22%

ADA/HKD+0.22% SOL/HKD-0.34%

SOL/HKD-0.34% XRP/HKD+0.27%

XRP/HKD+0.27%編者按:本文來自加密谷Live,作者:BitMEXResearch,翻譯:子銘,Odaily星球日報授權轉載。由于需求眾多,我們對2019年2月的文章《下一次全球金融危機的解剖》進行了跟進。在疫情導致的市場崩潰和流動性驅動的金融市場復蘇之后,我們更新了思路。我們不再認為與長期波動率相關的押注是保護投資組合的有效方式,因為它們現在太昂貴了。我們認為,由政府發行的抗通脹債券可能成為未來的主要支柱,作為保護策略的一部分,但其更多的是作為一種戰術投資。而黃金、比特幣以及小部分的日元可能是其他主要的支柱。

總覽

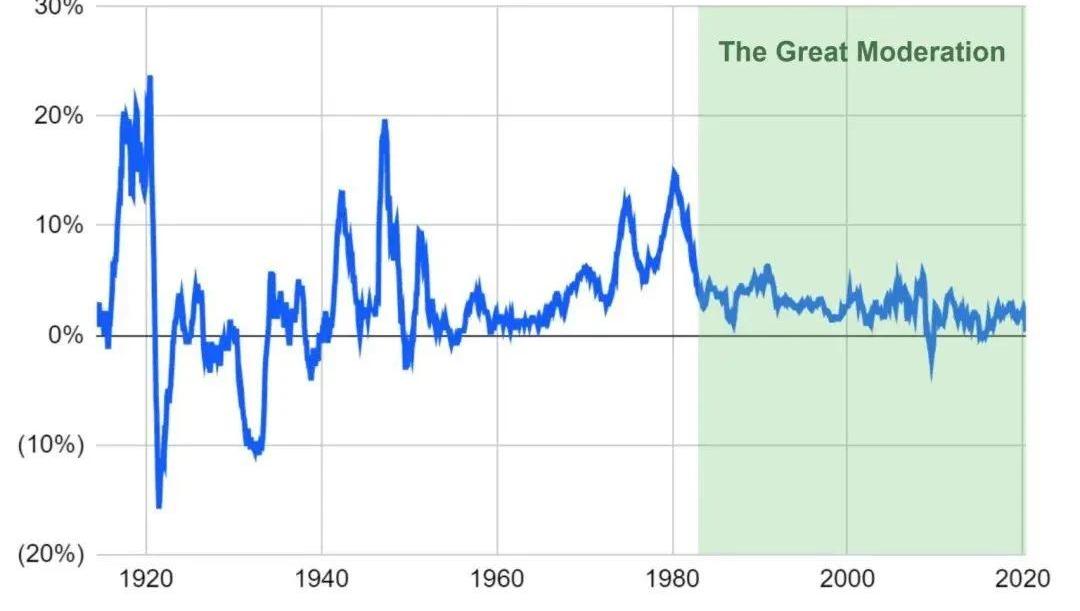

正如我們在2019年就預言的那樣,一場金融危機即將到來。現在,這場金融危機無疑已經到來了。在我們列出的潛在的催化因素清單中,我們過于大意而忽略了病作為潛在的導火索。正如我們當年所解釋的那樣,我們認為,由于金融體系的結構,這種危機是不可避免的。在我們看來,應該把疫情看作是我們即將到來的經濟困境的加劇因素或助推劑,而不是根本原因。疫情固然非常嚴重,并且對社會和經濟造成了很大的影響,但我們認為,從長遠來看,由于去杠桿化的程度可能會對經濟造成一定程度的破壞,這在一定程度上是不可避免的,不能完全歸咎于疫情。如果不是因為疫情,也可能會有其他情況出現。在經歷了因新冠疫情導致經濟停擺的金融恐慌之后,金融市場出現了強勁的復蘇。在撰寫本報告時,標普500指數從3月份的低點回升了35.9%,目前標普500指數僅下跌了7.9%。而納斯達克指數則處于正值。值得注意的是,2020年4月的股市出現了1987年以來最大的單月上漲,與此同時,數百萬美國人失去了工作。這表明,在美聯儲政策的推動下,對于流動性的影響已經超過對疲軟的經濟基本面的影響。至于金融危機的機理,市場的無序狀態沒有像我們預測的那樣出現:由于投資者急于退出,固定收益市場變得動蕩,流動性不足和功能失調。證券化的基于債券的資產的交易價格大大低于其資產凈值。這將擴散蔓延到其他流動性資產類別,如股票等。

BitDAO的L2網絡Mantle新提案擬成立2億美元Web3生態基金:2月27日消息,BitDAO 生態系統開發的以太坊二層網絡Mantle Core于 2 月 26 日在 BitDAO 的治理論壇上提交了一項提案,擬成立一個 2 億美元的 Web3 生態基金 Mantle EcoFund,旨在促進開發人員和 Dapps 對 Mantle 網絡的采用。?

據悉,BitDAO 財政部將提供 1 億美元的美元代幣,另外 1 億美元將由“戰略風險合作伙伴”的外部匹配資本提供,如果獲得批準,Mantle EcoFund 和風險合作伙伴將以 1:1 的跟投比例參與項目。已表示有興趣參與的基金包括 Dragonfly Capital、Pantera、Folius Ventures、Play Ventures Future Fund、Spartan、Lemniscap、Selini Capital、Cadenza Ventures 和 QCP Capital。(Cointelegraph)[2023/2/27 12:31:12]

數據:3 月份加密交易所訪問量3.6億次,幣安、Coinbase、Bybit分列前三:4月11日消息,The Block統計數據顯示,3 月份加密貨幣交易所訪問量增加到 3.6 億次,環比 2 月份(3.394 億次)增長 6.1%。其中幣安(31.7%)、Coinbase(15.6%)、Bybit(12.1%)分列前三名。[2022/4/11 14:16:53]

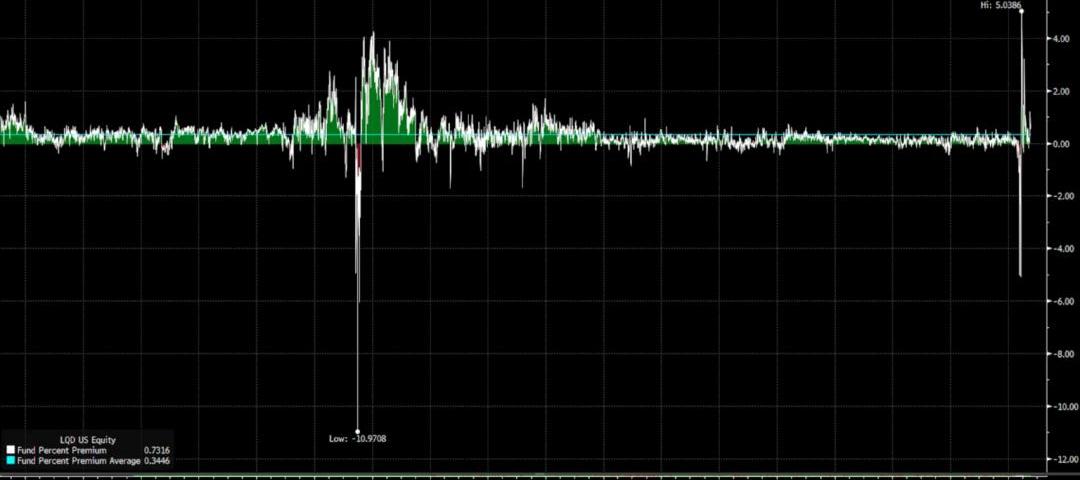

相對于資產凈值的溢價/折價)債券ETF在2020年3月確實有幾天以折價交易,例如BlackrockETFLQD以6%左右的折價交易。然而,美聯儲的干預的速度和積極程度超出了我們的預期。美聯儲甚至任命了最大的ETF發行人黑巖來監管債券購買計劃,其中包括我們推薦的買入看跌期權的ETF產品。現在如何保護您的資產?

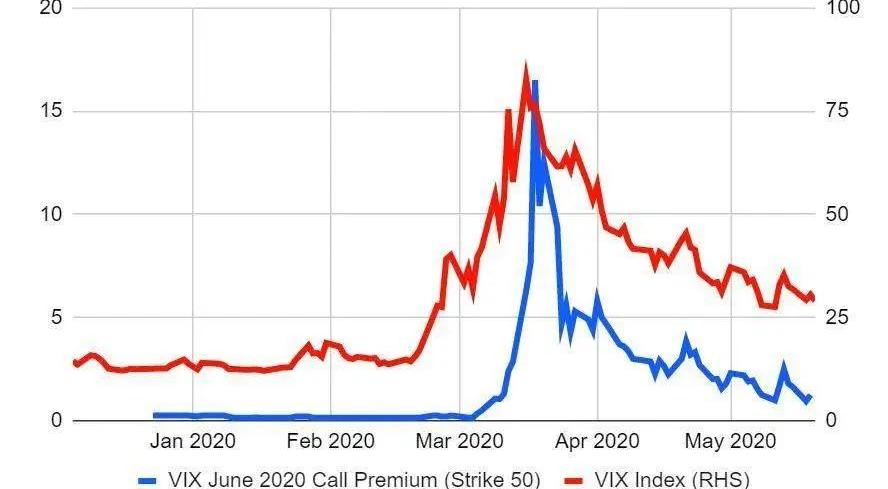

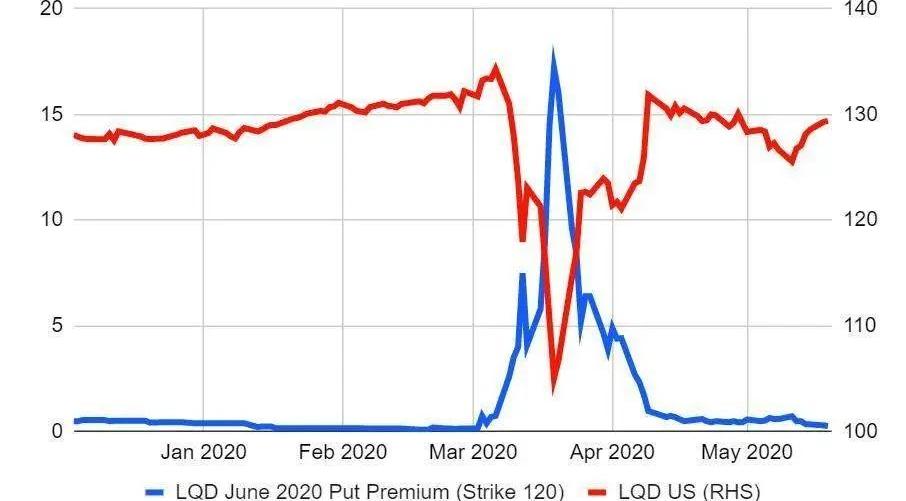

正如我們在2019年解釋過的那樣,在金融市場大跌時建立投資組合的策略有六大支柱。做多VIX看漲期權公司債券ETF認沽與指數掛鉤的政府債券波動性對沖基金黃金比特幣至于這種危機何時會發生,我們顯然不知道。我們認為,本報告中的圖表指出了一個問題,但它們并不表明我們一定正處于重大危機的邊緣;它可能在幾年后才會發生。至于如何從這些事件中獲利,這也許比預測其發生時間更具有挑戰性。也許人們可以構建一個投資組合,包括VIX看漲期權、長期的企業債券ETF認沽、指數掛鉤的政府債券、專門研究波動性的對沖基金、黃金,甚至是比特幣。由于部分讀者的質疑,我們將盡量提供最新的思路。首先需要注意的是,末日組合中的波動性成分股的價格大幅上漲。如下圖3和圖4所示,盡管標的物幾乎已經回到了2020年2月危機前的水平,但期權的價格卻明顯上漲。

BlockFi和Swan Bitcoin澄清:Hubspot數據泄露對運營未造成影響:3月21日消息,針對此前加密數據服務提供商 Hubspot 發生的數據泄露事件,BlockFi 和 Swan Bitcoin 做出澄清并表示他們的運營沒有受到影響,儲備金資產(Treasury)也沒有處于風險中,密碼和其他內容信息也沒有受到影響,因為 Hubspot 是一種外部工具,因此黑客無法訪問內部系統。

此前報道,3月19日,加密貨幣金融機構 BlockFi 確認其第三方供應商之一 Hubspot 被黑客攻擊導致發生數據泄露。(CoinDesk)[2022/3/21 14:09:02]

認沽權價與LQD)在我們看來,VIX看漲和公司債券ETF看漲和公司債券ETF看跌現在太過昂貴,無法提供合理的保障。從我們原來的名單中,只剩下四種。與指數掛鉤的政府債券波動性對沖基金黃金比特幣通貨膨脹即將來臨

Upbit暫停ADA充提:據官方公告,為了支持ADA硬分叉,Upbit現暫停ADA充提。[2020/12/16 15:23:57]

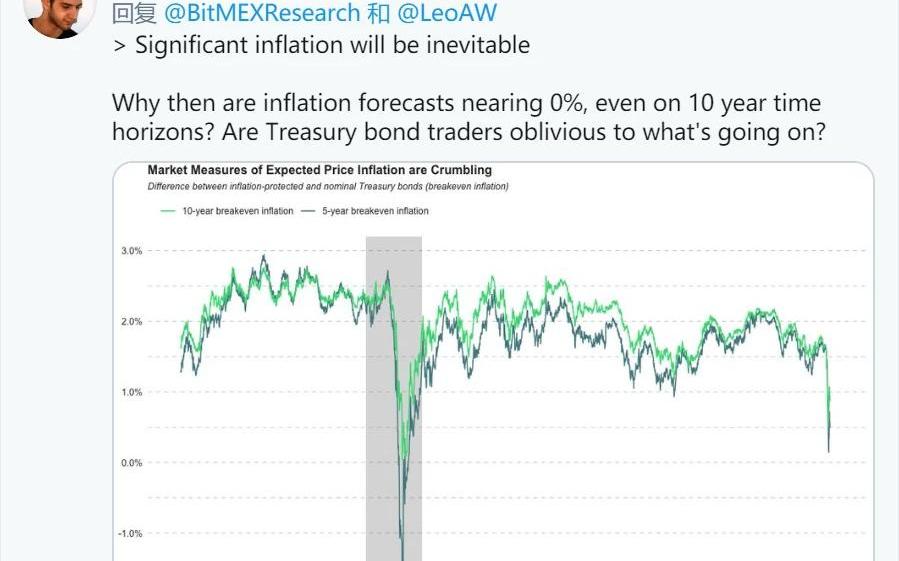

正如我們在2020年3月的文章中提到的,我們認為通貨膨脹最終可能會從這場危機中脫穎而出,成為唯一的贏家。當時,比特幣分析師和評論員EricWall對我們提出了質疑,問為什么與通脹掛鉤的債券價格沒有顯示出通脹預期的上升:

事實上,通貨膨脹現在并不存在。它本質上可能分兩個階段出現。第一階段:根本不存在第二階段:突然出現在當前經濟沖擊和不確定性的情況下,需求明顯受損,通縮壓力加大。我們已經看到美國2020年4月CPI同比下降至0.3%。在英國,2020年4月CPI同比下降至0.8%。通貨膨脹甚至可能會出現負增長。因此,就在央行希望將實際債券收益率保持在盡可能低的水平時,實際債券收益率可能會出現正值。這是政策制定者最擔心的情況之一,這可能會刺激更激進的政策反應,將債券收益率進一步走低跌至負數。在某個時候,我們將達到一個拐點,在這個拐點上,政策反應會導致通脹。就連英國《金融時報》首席經濟評論員馬丁-沃爾夫也在2020年5月的文章《為什么通貨膨脹會緊隨疫情而來?》中提到,通脹可能會跟跟隨著新冠疫情出現。抗通脹債券

外媒:黑色星期四后Bitfinex持有的比特幣減少13.5萬枚:Cointelegraph發文稱,自3月12日黑色星期四后,Bitfinex持有的比特幣減少了13.5萬枚。對此,Bitfinex首席技術官Paolo Ardoino表示,發生這一情況的原因是用戶在利用黑色星期四之后隨之而來的套利機會。3月12日之后,該交易所的BTC價格低于其他交易所的價格,因此交易者在Bitfinex上購買BTC并在其他交易所出售。然而,Cointelegraph獲得的每小時價格數據似乎與Ardoino的觀點相矛盾。大多數交易所的價格似乎沒有差別,同時Bitfinex的比特幣余額減少了超過10億美元。[2020/6/12]

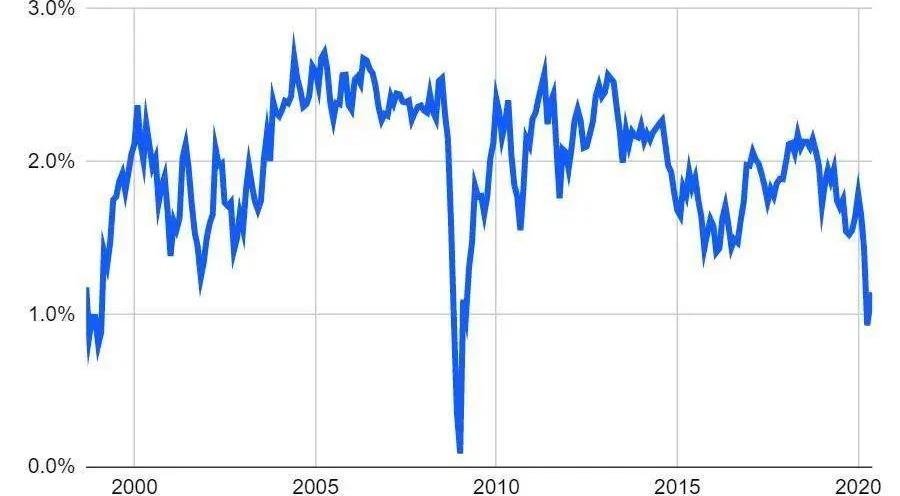

我們已經做了很多思考,我們認為抗通脹債券可能是我們投資組合中的主要支柱。如果我們的通脹理論是錯誤的,那么比特幣和黃金的價值可能會下降。但是,在通縮的環境下,債券收益率可能會下降并走向負值,因此掛鉤國債的收益率可能會提供一定程度的保護。與黃金或比特幣相比,抗通脹債券應該被認為是一種戰術性投資。人們可以現在投資它們,然后耐心等待。這可能是幾個月或幾年,然后通脹預期可能會出現意外的驚喜。在通脹預期可能極度波動的最初階段,債券可能會上漲。在這一點上,從戰術上來說撤資可能是個好主意。在這種金融抑制日益加劇的環境下,如何規劃自己的財富變得越來越具有挑戰性。為了取得成功,投資者可能需要在他們通常不習慣的領域進行投資,并且需要變得更加靈活。我們懷疑許多讀者通常會投資國債。美國10年期通脹相關國債目前的收益率約為-0.46%。從表面上看,這項投資聽起來有些愚蠢,但我們認為它有一定的價值。

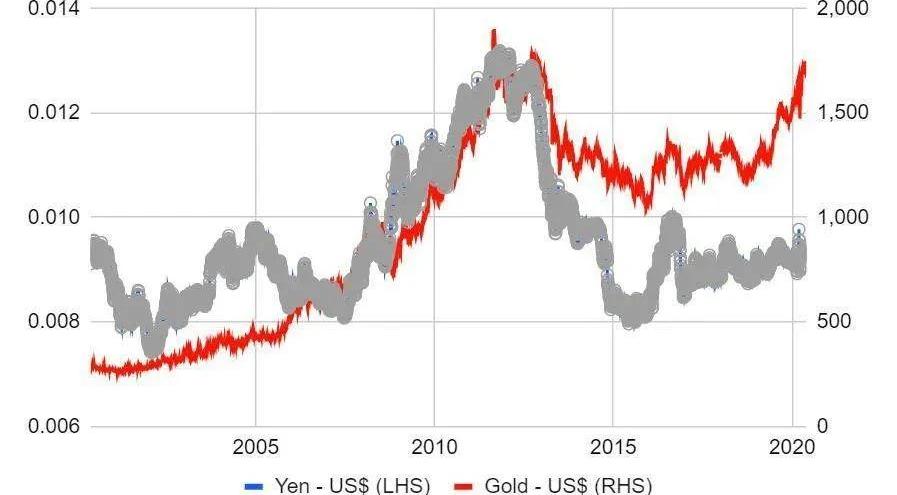

日元

投資者也可以考慮將日元加入到他們的保護儲備中。上一次黃金在1,700美元左右的高位上漲要追溯到2012年,當時日元兌美元的交易價格要高得多,約為78日元/美元,而今天的價格為108日元/美元。當然,自那以來,日本發生了很大變化,安倍經濟學(Abenomics)已持續8年,日本央行資產負債表規模也出現了前所未有的擴張。然而,日本的許多經濟特征仍然存在,這些特征使得日元比過去20年左右的任何時候都更像黃金。日本投資者在海外擁有巨額資金,在危機時期,這些資金往往會回流國內,推高日元匯率。如圖6所示,2019年,日元與黃金之間的緊密關系似乎已經在一定程度上打破了。如果投資者想持有一種法定貨幣,日元可能是最好的選擇。因此,我們也會把日元加入到我們的潛在保護儲備中。

保羅·都鐸·瓊斯

正如許多比特幣領域的人所說,對沖基金經理保羅·都鐸·瓊斯在2020年5月給投資者的信中提出了比特幣的投資案例。他將比特幣與金融資產、現金和黃金進行了比較,并得出結論:雖然比特幣的儲值屬性不如這些替代品,但它的價格卻要便宜得多,是最好的投資標的。也許在這封信中,除了比特幣上榜之外,最耐人尋味的是他與70年代的比較。你們很多人都知道我喜歡類似的東西。比特幣讓我想起了1976年第一次接觸黃金時的情景。當時,黃金作為一種期貨工具被大量生產(就像最近的比特幣),并經歷了一輪牛市,價格幾乎漲了兩倍。然后,它在近兩年的時間里調整了近50%,類似于比特幣28個月80%的調整。但就黃金而言,這是一個巨大的買入機會,因為黃金價格繼續漲至此前高點的四倍以上。圖中的紅線代表了比特幣的現狀。正如上面的圖1所示,自1980年左右以來,我們一直處于一個非常良性的通脹環境中,在此之前,圖表看起來相對古怪。在當今的金融市場上,幾乎沒有人記得上世紀70年代。這就是為什么我們認為,當反復無常的通脹預期回歸時,它們將以高度驚愕的情緒沖擊市場。結論

在許多方面,新冠疫情似乎正在加速經濟中已經出現的一些趨勢。數字技術和互聯網的普及,這可能有利于少數實力日益強大的科技巨頭。另一方面,由中小企業主導的大部分經濟活動可能首先受到2019冠狀病病的影響。這些企業可能難以履行其財務義務和支付利息。如果說他們從新冠疫情中學到了什么教訓的話,那就是他們需要修復自己的資產負債表,為不時之需做準備。這種去杠桿化可能會導致通縮壓力,并可能持續數年。我們可能很快就會出現一個奇怪的情況,即失業率和股市都創下歷史新高。這是一個潛在的惡性組合。如果這種情況持續下去,政府可能最終會屈服于壓力,調整貨幣政策,使其對工人而非投資者更加寬松。在這種情況下,正如我們之前說過的,我們認為只有一個明顯的贏家:通貨膨脹。抗通脹債券至于其他長期的結果,不確定因素較多。在消費價格上漲之后,可能會導致政府對經濟進行更多的干預,政府為了降低價格而對生產資料進行更大程度的控制,并加大金融壓制力度。正如對沖基金經理CrispinOdey最近所說的那樣:人們購買黃金不足為奇。但是當局可能會在某個時候嘗試將黃金貨幣化,從而使其個人私有是非法的。在這個極度壓抑的環境中,你從黃金投資者和比特幣極端主義者口中反復聽到的口頭禪,最終可能會變得至關重要。"拿實物交割你的黃金"和"沒有私鑰,你就無法掌握你的比特幣"。

編者按:本文來自歐科云鏈集團,Odaily星球日報經授權轉載。 在疫情各個行業就業崗位緊縮的背景下,區塊鏈人才,尤其是“區塊鏈+產業”的復合型人才卻出現供不應求的局面.

1900/1/1 0:00:002020年5月20日,有一筆非常特殊的交易被廣播到BTC網絡上,并引起圈內的高度關注和熱烈討論.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,撰文:AdityaPalepu,衍生品合約去中心化交易所DerivaDEX聯合創始人兼CEO,高頻交易商DRW前算法交易員,編譯:PerryWang.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,撰文:SharlynWu,加密貨幣投資人星球日報經授權發布.

1900/1/1 0:00:00\n    哈嘍大家好,我是小K君,今天我們要講的內容是:“什么是以太坊”.

1900/1/1 0:00:00編者按:本文來自Unitimes,作者:LucasCampbell,FitznerBlockchainConsulting&DeFiRate分析師.

1900/1/1 0:00:00