BTC/HKD-0.13%

BTC/HKD-0.13% ETH/HKD-0.98%

ETH/HKD-0.98% LTC/HKD-0.25%

LTC/HKD-0.25% ADA/HKD-2.95%

ADA/HKD-2.95% SOL/HKD+1.06%

SOL/HKD+1.06% XRP/HKD-1.65%

XRP/HKD-1.65%編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。之前藍狐筆記發布過一篇《Kava想挑戰MakerDAO,但能行嗎?》的文章,今天該輪到Liquity了。如果是Kava是從跨鏈資產的角度來發起挑戰,而Liquity則是從穩定機制的角度發起挑戰,可以說獨辟蹊徑。當然,任何新選手挑戰領先者Maker都很不容易,因為DAI在整個DeFi生態中占據重要位置,有先發優勢,也有一定的網絡效應。不過,整個DeFi生態也就十幾萬用戶,還遠沒有定局。因此,新來者只要抓住一次重大機會就夠了。Liquity是基于以太坊的借貸協議,也是發行穩定幣的協議,類似于Maker,但其實現穩定的機制完全不同。發行和贖回

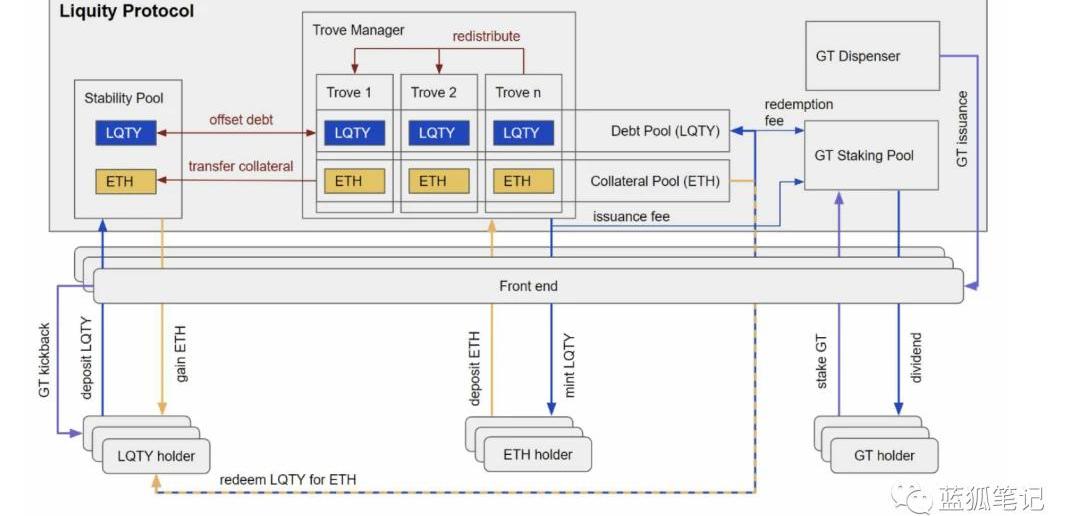

在債務發行的流程上,跟Maker類似,借款人首先向智能合約存入抵押品ETH,創建抵押債務頭寸,類似于Maker的“小金庫”,而在Liquity中,名字是寶庫。在起名上并沒有什么新意。Liquity中的“寶庫”跟Maker的“小金庫”要求的最低抵押率不同。Liquity中的最低抵押率僅為110%,比Maker的150%低很多。這意味著,假設有一位用戶Bob抵押價值100美元的ETH,在Liquity中,Bob可以獲得價值90.90美元的穩定幣LQTY;在Maker中,同樣抵押價值100美元的ETH,則Bob可以獲得價值66.66美元的穩定幣DAI。為什么Liquity可以將其最低抵押率降至110%,系統會不會出問題?這在后面會闡述,這也是Liquity跟Maker的重要區別之一,更低抵押率可以提高其資本效率。假設Bob想贖回其ETH抵押品,那么,他可以償還90.90美元的LQTY即可贖回其抵押中的ETH。在贖回其質押品時,用戶無須提交贖回費用。此外,LQTY固定面值為1美元,在贖回時保持價值不變。即便是LQTY的市場價格低于1美元,也可贖回1美元價值的ETH。在贖回過程中,會優先清算抵押率最低的債務頭寸。從以上的過程看,有幾個關注點:低抵押率、贖回機制、贖回面值保持不變。這會產生很多疑問,如果發生3.12的黑天鵝事件,Liquity如何保持系統的可償付?清算會不會出問題?Liquity的穩定機制有幾個關鍵詞:穩定池、債倉轉移、恢復模式。這是確保其系統穩健運行的核心。穩定池

11個基于以太坊的liquid staking協議鎖定的價值已升至110億美元以上:金色財經報道,截至2023年2月7日,11個基于以太坊的liquid staking協議鎖定的價值已升至110億美元以上,其中Lido、Coinbase和RocketPool在過去一個月中錄得4-10%的漲幅。在11個流動質押平臺持有的687萬以太坊中,Lido持有鎖定總價值(TVL)的73%以上。超過15%的流動質押TVL是用Coinbase的封裝以太坊質押的。[2023/2/8 11:53:29]

上面提到Liquity的抵押率僅為110%,它要求“寶庫”在其抵押品價值低于100%前完成未償債務的償還。為了實現即時清算,Liquity有一個穩定池,穩定池中存入穩定幣LQTY,LQTY來自于用戶的存儲。一旦“寶庫”低于110%的抵押率,系統通過銷毀穩定池中相應數量的LQTY來清算債務。當相應的LQTY在穩定池中被銷毀后,被清算“寶庫”中的抵押品ETH會被發送至穩定池,并按比例分配給所有存款人。穩定池機制的好處是高效。因為它無須清算人參與,無須通過拍賣流程完成清算,只要穩定池中有足夠的LQTY,可以即時完成清算。而在Maker中,則需要清算人參與抵押品的拍賣過程,不夠高效。在價格閃崩時曾經出現過問題。例如3.12黑天鵝事件中maker曾經遇到的問題,具體可以查看藍狐筆記之前的文章《Maker“黑色星期四”復盤:深挖時間線剝離每一層》。那么,存款人為什么要將其LQTY存入到Liquity的穩定池?原因是穩定池的清算機制可以為存款人帶來凈收益。因為抵押品幾乎總是比償還債務而銷毀的LQTY代幣價值更高。一旦抵押品價值低于110%抵押率,立即觸發清算,清算有很大概率在抵押品價值100%以上時完成。例如,假設Bob的“寶庫”有價值109美元的ETH,清算了100LQTY的債務。100LQTY從穩定池中被銷毀,與此同時,穩定池的存儲人收到價值109美元的ETH。也就是說,在正常系統操作下“清算罰金”不會超過10%,低于maker13%的清算罰金。除了獲得清算的凈收益之外,穩定池的存款人還可以獲得GT代幣獎勵。GT代幣可用來進行系統的staking質押。質押GT代幣可以獲得協議層的收益。協議的收益來自于兩個方面:生成穩定幣的一次性費用;贖回費用的收益。也就是說,協議代幣可以捕獲協議的收益,激勵更多LQTY存款人存入穩定幣,增加對LQTY的需求,增加穩定池中LQTY的規模,利于解決即時清算問題。通過即時清算,可以保持系統的可償付狀態,保證系統的正常運行。但是,假如穩定池中LQTY被耗光。這個時候怎么辦?這就來到了Liquity協議的第二個保障機制:債倉的轉移。債倉轉移

Celsius宣布與加密交易所Liquid進行整合:加密貨幣獎勵賺取平臺Celsius宣布與加密貨幣交易所Liquid進行整合。 Liquid的全球客戶現在可以無縫訪問Celsius的加密復合收益,以及在Liquid平臺上免費使用Celsius的CEL代幣進行購買和交易。(prnewswire)[2021/4/29 21:09:14]

如果穩定池中的LQTY被清算消耗干凈,Liquity會自動轉入清算的第二個階段。在這個階段中,系統會將剩余的抵押不足的“寶庫”分配給所有的現存“寶庫”,按比例重新分配其抵押率。也就是說,“寶庫”抵押率越高,其收到“來自清算頭寸”的債務和抵押品就越多。通過債倉轉移的機制,可以確保系統不會發生連鎖的清算。假設,情況非常極端,整個系統的抵押率低于150%,這時債倉轉移也解決不了清算問題。系統會啟動恢復模式。恢復模式

一旦Liquity系統的整體抵押率低于關鍵抵押率150%,會觸發恢復模式。一旦出現這種極端情況,首先,抵押率最低的“寶庫”會被優先清算,即使它超過110%的抵押率也會被清算,直到滿足關鍵抵押率閥值。這種清算排序的模式會推動系統遠離150%這個清算閥值,讓整個系統抵押率保持相對健康的水平,本身也是一種自我恢復的機制,可以起到威懾作用。從以上可以看出,Liquity通過三級機制來確保系統的穩定性和健康運行。首先通過穩定池實現即時清算,其次是通過債倉轉移消化系統風險,最后是啟動系統恢復模式,確保系統抵押率處于可償付狀態。除了Liquity維持其系統可償付的三大機制之外,還有如下幾點也可關注:贖回

Zilliqa宣布已上線治理代幣ZWAP 80%代幣將分配給流動性提供者:2月4日,Zilliqa官方發推稱,治理型代幣ZWAP現已上線。用戶可利用ZIL和ZRC-2資產在Zilliqa上進行無許可交易。該代幣設計目的是將ZilSwap的控制權轉移給社區。官方表示,申領ZWAP需要進行過交易或成為流動性提供者。8500枚ZWAP(20%)將分配給交易者,34,000枚ZWAP(80%)分配給LPs。[2021/2/4 18:54:26]

一旦有人贖回ETH抵押品,那么,系統收到LQTY后,優先用來償還抵押率最低的“寶庫”,并將相應的ETH轉給贖回人。也就是說,不管是在贖回過程中,還是在恢復模式中,系統中抵押率最低的“寶庫”,有可能被優先清算,即便其抵押率高于110%也是如此。盡管贖回本身不會造成借款人的凈損失,因為借款人失去抵押品同時也消除了相應的債務,但是多數借款人可能并不希望其抵押資產被清算。因此,這會激勵借款人提高其抵押率,防止其抵押率低于其他借款人的抵押率,以免在其他人贖回時被優先清算。這種贖回機制有利于提升系統的安全性。不過,這種機制在實踐中,是否是借款人想要的?需要實踐檢驗。面值固定

動態 | 交易所Liquid與區塊鏈安全公司CertiK達成合作:加密貨幣交易所Liquid今天宣布區塊鏈安全公司CertiK達成合作,CertiK將為在該交易所尋求上幣和IEO的團隊提供智能合約審計平臺。(CryptoNinjas)[2020/1/23]

Liquity系統中的LQTY穩定幣面值固定為1美元,這意味著,用戶可以用1LQTY贖回1美元價值的ETH。如果1LQTY的市場價格低于1美元,LQTY的持有人或者套利者就有動機用1LQTY贖回價值1美元的ETH,可以通過直接套利來穩定LQTY的價格。多前端網絡的激勵

Liquity是個協議,它可以有多個前端,任何人都可以構建運行Liquity協議的前端。同時,為了激勵更多人使用其Liquity協議。它還構建出一種激勵結構,鼓勵更多人開發出更多的前端。前端將會獲得GT代幣,其收獲的GT代幣量取決于前端持續產生LQTY金額數量。同時前端為了吸引用戶,也可以拿自己獲得代幣獎勵給用戶,以吸引用戶參與進來。結語

動態 | Zilliqa首席科學家Amrit Kumar兼任總裁,原CEO以董事身份支持項目發展:據鏈聞消息,可擴展高吞吐量公鏈平臺Zilliqa宣布首席科學家Amrit Kumar將兼任總裁,負責該項目整體管理和運營事務,原聯合創始人兼首席執行官Xinshu Dong將辭去首席執行官一職,繼續擔任Zilliqa董事會董事。該項目首席技術官Yaoqi Jia將繼續負責推動Zilliqa平臺的整體開發工作。Xinshu Dong表示,隨著Zilliqa主網于今年 1 月底發布,目前已經成功完成引導階段,Zilliqa網絡發展狀況良好,自己將向戰略性工作,以董事會成員的身份繼續支持該項目發展。[2019/5/15]

Maker開啟了去中心化穩定幣的時代,同時也奠定了Maker在DeFi領域中的一哥地位。不過在DeFi江湖新生力量不斷涌動。藍狐筆記在幾天前第一次看到Liquity項目,看到其穩定幣的機制,看到它的與眾不同,這就是一種挑戰者的力量。它不是簡單的重復,而是以一種新的方式構建自己的城池。它的機制可以讓它實現最小化治理,更多依靠機制和算法來實現系統的正常運行。當然其運行機制,尤其是優先清算的機制在實踐中還有待驗證。目前Liquity還在開發中,其創始人RobertLauko是Dfinity的前區塊鏈研究員,目前團隊一共5位成員。希望在DeFi領域看到更多這樣的挑戰,目前中國社區有哪些創新的DeFi項目,歡迎留言。

編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。前言:2020年5月12日是比特幣歷史上最重要的日子之一,它誕生超過630,000個區塊,完成了比特幣歷史上的第三次減半,這意味著比特幣.

1900/1/1 0:00:005月6日(當地時間)的比特幣價格一度突破9200美元。這就是5月12日減半期到來前人們普遍期待的“大漲”嗎?隨著比特幣價格上漲,市場上開始出現各種樂觀論調.

1900/1/1 0:00:00編者按:本文來自互鏈脈搏,作者:元尚,Odaily星球日報經授權轉載。4月28日,遠光軟件發布了2019年財報,公司整體盈利狀況符合預期,實現營收15.65億元,同比增長22.44%;凈利潤2.

1900/1/1 0:00:00全網算力微漲,比特幣將于1日后減半;比特幣期權未平倉合約量首次突破10億美元;CME比特幣期貨未平倉頭寸逼近5億美元新高;上海一中院認定比特幣為網絡虛擬財產,應予以法律保護.

1900/1/1 0:00:00即便我們已經歷過兩次BTC減半,在“第三次減半對價格的影響”這個問題上,依然存在很大分歧。在這場爭論中,很多人都覺得“兩次減半的經驗不足以建立一個可靠的模型”,況且自上次減半以來,市場情況已經發.

1900/1/1 0:00:00編者按:本文來自以太坊愛好者,作者:阿劍,Odaily星球日報經授權轉載。一.什么是以太坊2.0測試網?所謂“以太坊2.0測試網”,指的是在以太坊2.0正式啟動以前,為測試技術標準的安全性、各客.

1900/1/1 0:00:00