BTC/HKD+0.01%

BTC/HKD+0.01% ETH/HKD-1.34%

ETH/HKD-1.34% LTC/HKD-0.2%

LTC/HKD-0.2% ADA/HKD+4.44%

ADA/HKD+4.44% SOL/HKD-1.15%

SOL/HKD-1.15% XRP/HKD-0.61%

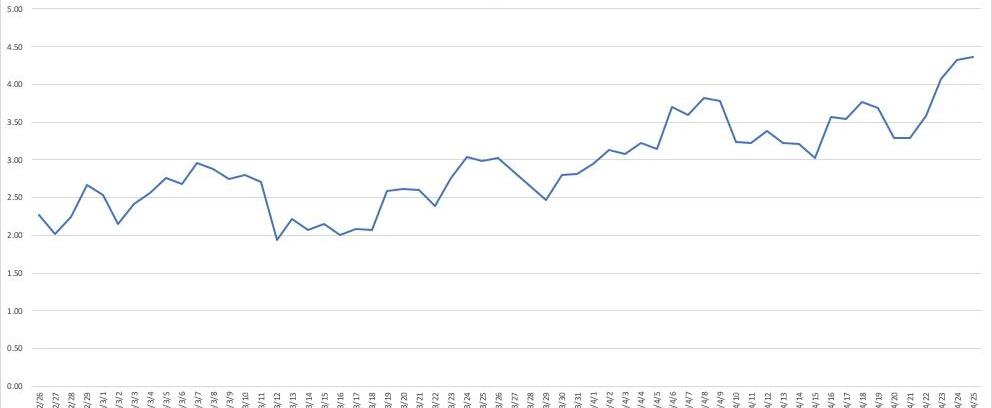

XRP/HKD-0.61%Overview概述觀點一:BIKI、GATE交易所中的比特幣三倍做多ETF追蹤誤差大于三倍。

觀點二:BIKI的追蹤誤差總體而言小于GATE交易所。

Report報告什么是ETF

ETF是英文Exchange-TradedFund的縮寫,意思是可以在交易所交易的基金,我們如果看交易所提出正式的名稱,應更能理解ETF的真正意義和這個商品的特色。ETF交易所正式的名稱是「交易所交易型基金」,將這個名稱拆成三部分正好可以說明ETF是什么。首先是「交易所」,ETF被設計成被動追蹤資產表現,是一項在交易所交易的指數化投資的商品;其次是「交易型」,ETF透過獨特交易架構的設計,使它可以像一般股票在集中市場掛牌交易;最后是「基金」,ETF在國內是采取類似共同基金的模式,由投信公司管理,并發行受益憑證做為資產持有的表征。基金就是一種委托關系。你委托專業機構(基金管理公司),它受你的委托幫你管理資金和進行投資。總而言之,ETF是被動追蹤資產表現的共同基金,其投資組合盡可能的完全比照資產組成,并且在集中市場掛牌,如同一般股票交易買賣。舉個簡單的例子,由StateStreetGlobalAdvisors設計的SPDRS&P500ETF(Ticker:SPY)就是追蹤標普500指數的基金。

InvestaX在新加坡金融管理局 (MAS) 沙箱中啟動交易所:9月23日消息,InvestaX (IC SG Pte Ltd) 在新加坡金融管理局 (MAS) 沙箱中啟動交易所,提供關鍵基礎設施以為數字證券帶來流動性,為全球產品和全球投資者提供數字證券發行和交易的一站式解決方案。

據悉,InvestaX是一家總部位于新加坡、獲得MAS許可的全球私募市場交易數字證券 (DSO) 和證券代幣 (STO) 在線投資和交易平臺,專注于加密、游戲、區塊鏈、數字資產、風險投資、私募股權和房地產等行業。(Business Wire)[2021/9/23 16:59:52]

來源:YahooFinance而現在交易所上線的比特幣ETF,如果按照標準的ETF架構進行的話,可以理解為一個追蹤比特幣價格的指數基金,基金的底層資產是比特幣。ETF與股票、債券的區別

同樣都是在交易所交易的,ETF與股票和債券有本質的區別。股票:代表一種股權(擁有權),享受經營的分紅,收益較高,同時承擔經營的風險,風險較大債券:代表一種債權,提前約定收益,收益較低,利息不受經營的影響,風險較小ETF基金:依托的資產可以是股票,也可以是債券,一般來說選擇很自由。ETF由于其基金的性質,收益小于股票,大于債券,相對應,風險小于股票,大于債券。杠桿型ETF

聲音 | 李笑來:已投資歐洲比特幣衍生品交易所BTCMEX:1月7日晚間,CoinDesk韓文版發布了此前對李笑來的采訪內容。文章中李笑來表示,自己是比特幣長期價值的信仰者,目前擁有價值大約10億美元的數字資產。去年10月,李笑來參加了由BTCMEX舉辦的線下活動并公開演講,宣布自己對其進行了重金投資,這是一家僅提供比特幣永續合約交易的專業衍生品交易平臺。

除了BTCMEX外,李笑來也介紹了BOX和Mixin。李笑來表示,成功投資最重要的事情之一就是長期投資,自己將長期持續不斷的購買比特幣,對BTCMEX的投資也是自己在區塊鏈領域中的長遠、重要布局。[2020/1/8]

杠桿ETF是使用杠桿來放大投資回報的ETF。杠桿ETF和普通ETF一樣都是追蹤某些證券市場的指數,只不過他們衍生出了兩倍或三倍的回報,還可以提供反向的看空ETF。杠桿ETF并沒有其他普通ETF那么長的歷史。不過短期數據表明他們最適合短線操作者,比如當日交易者或非常頻繁的操作者。我們用下面的例子來說明杠桿ETF的表現:假設在一個很動蕩的時期,S&P500指數第一天下跌5%,而第二天又上升4%。那么相應的指數在這兩天內則下跌了1.2%(因為0.95×1.04=0.988)。那么一個正常的追蹤S&P500指數的ETF將會有非常相似的跌幅,再減去MER和它的追蹤誤差。如果忽略掉MER和追蹤誤差來簡化計算,一個3×(三倍)杠桿ETF在同樣這兩天內則會下跌4.8%(因為0.85×1.12=0.952)。可以看出來,這個跌幅并不是簡單地把指數下跌的1.2%乘以3得3.6%。對于雙倍杠桿ETF來說,若第一天跌10%,第二天需要漲11.1%才可以回復原來的價值。隨著時間拉長,復合效應會使這個差距越來越大。所以,假設你持有了一支三倍杠桿ETF一個月,而在此期間其追蹤指數下跌了10%,那么這支杠桿ETF的跌幅很可能遠不止30%。杠桿型ETF調倉

聲音 | Gemini Exchange聯合創始人:從Mt.Gox交易所購買了第一個比特幣:據ambcrypto報道,雙子座交易所(Gemini Exchange)聯合創始人Cameron Winklevoss和Tyler Winklevoss最近在接受采訪時表示,他們從Mt.Gox交易所購買了他們的第一個比特幣。為了進行這筆交易,他們必須向交易所提供文件,將資金匯往海外,整個過程不受監管。提到Gemini Exchange,由于監管的復雜性和政府當局的不情愿,他們花了大約18個月的時間才在紐約獲得了信托公司的執照。Tyler還表示,公司最初無法獲得一個銀行賬戶來存儲客戶資金,這個過程花了一年時間才得以解決。Cameron表示,直到今天,這仍然是一個挑戰,就連高盛也沒有得到美聯儲的批準來實際處理比特幣,所以他們使用合成產品,讓自己擁有比特幣敞口,但即便如此,他們在處理比特幣方面也遇到了麻煩。Tyler 表示,他們在加密交換業務上正在進行長期博弈,以便在監管合規的情況下,能夠讓主要客戶和大型宏觀對沖基金與他們的公司合作。他表示,那些不受監管、但比特幣交易量大的離岸交易所,只會在有限的時間內存在。[2019/7/15]

杠桿ETF每天收益是標的指數每天收益的杠桿倍數,因此杠桿ETF需要通過每天調倉來保持穩定的杠桿倍數。第一種是通過調整期貨頭寸來保持穩定的杠桿倍數。第二種是通過調整互換頭寸來保持穩定的杠桿倍數。杠桿ETF的調倉操作其實是一個“追漲殺跌”的過程,當標的指數上漲時,基金的杠桿就會低于目標杠桿,因此基金管理者需要以高價位做多衍生品來增加組合杠桿;當標的指數下降時,基金的杠桿就會高于目標杠桿,因此基金管理者需要以低價位做空衍生品來降低組合杠桿。簡單來說,如果給你資金創建一個杠桿ETF來實現比特幣三倍的每日回報表現,最簡單的思路就是借錢,借個兩倍。例如,ETF凈值是100塊,我想要追蹤指數當日三倍的表現,那我就向別人借200塊,把這200塊買入比特幣,這樣我的敞口就是300塊。第二天比特幣漲了10%,我三倍杠桿的ETF凈值就增長了30,達到了130,那如果我仍然保持原來借的200,那我的敞口就變成了330,敞口就不再是凈值的三倍。那第三天如果指數再漲10%,我的凈值就是163,我當日的凈值的回報就是25.38%,低于了當日指數漲幅的三倍,這就亂了套了。所以我必須要調倉,在第三天開始前再借個30,把敞口增加到360,來實現我對投資者的承諾。當然現實生活中調倉都是通過期貨或者掉期合約來完成的杠桿ETF的隱藏陷阱

分析 | 200萬枚USDT轉入Bitfinex交易所 凈流出狀態有所改善:據合約帝鏈上數據監測顯示:北京時間6月12日12:56,比特幣鏈上出現一筆200萬枚USDT的大額轉賬,該筆交易的轉入賬戶為Bitfinex交易所。

合約帝入駐實盤分析師天啟資本認為,近期Bitfinex交易所USDT呈凈流出狀態,難以支持大盤大幅拉升,應重點關注LTC等龍頭幣種,若遇壓力位須果斷套保止盈。[2019/6/12]

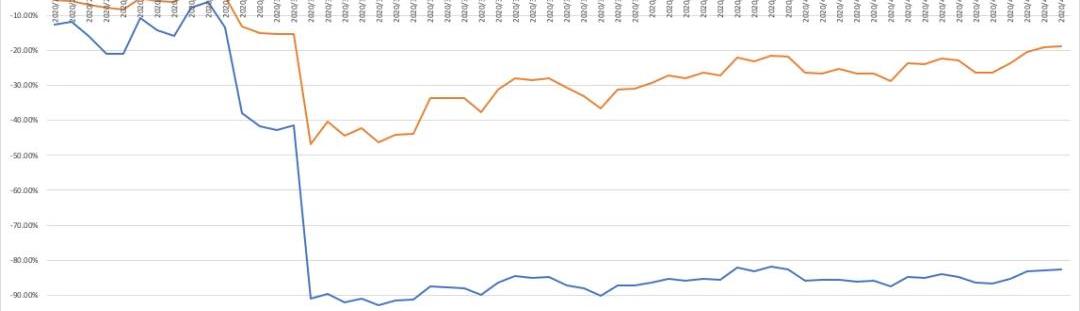

杠桿ETF的調倉頻率大多為每日。例如,在不考慮管理費、手續費等成本的情況下,每日調倉的結果是ETF每日收益率達到標的每日收益率的約定倍數,每月調倉的結果是ETF每月收益率達到標的收益每月收益率的約定倍數。而這種每天一次的實施成本頗為可觀,除去交易成本,如果使用期貨合約的話基金還會存在contango損耗,意思就是在期貨升水的時候,你滾動合約時總會高買低賣,造成損失。因此長期持有風險極高。用一個實際的案例來說明就會更清楚了,下圖黑色線是天然氣的ETF走勢,藍色線是天然氣反向3倍ETF走勢,紅色線是天然氣反向3倍ETF走勢,從黑色線可以清楚看出,過去5年來天然氣的表現相當地不好,假設你在5年前獨具慧眼,已經判斷出天然氣的走勢會持續下跌,按照常理來說,想賺大錢最好的辦法應該就是去買進反向3倍ETF。如果你這樣做的話,沒錯,剛開始有一段時間你的確是會看到你的利潤大幅上升,但隨著時間的經過,即使整體的走勢依然是往下的,但你的利潤卻漸漸流失了,5年下來即使你都看對了走勢,依然是賠的一蹋糊涂,不論是正向或反向3倍最后都下跌超過60%。

聲音 | 趙長鵬:在各個國家開設法幣交易所就像做實驗一樣:據華爾街見聞消息,趙長鵬近期在專訪中談及法幣交易所,他表示在各個國家開設法幣交易所就像做實驗一樣;談及未來計劃,他表示將在今年底明年初上線去中心化交易所;談及慈善,他表示區塊鏈可以改變慈善事業,慈善也可以進行區塊鏈教育普及,是雙贏;談及市場,他表示對行業很有信心,過去八年幣價上漲200萬倍,未來再漲1000倍很容易;談及穩定幣,他表示對一部分希望發行法定數字貨幣的國家和地區會很有啟發;談及總部,他表示幣安沒有總部,“我在哪兒那里就是總部”。[2018/9/26]

來源:yahoofinance加密貨幣交易所的杠桿ETF

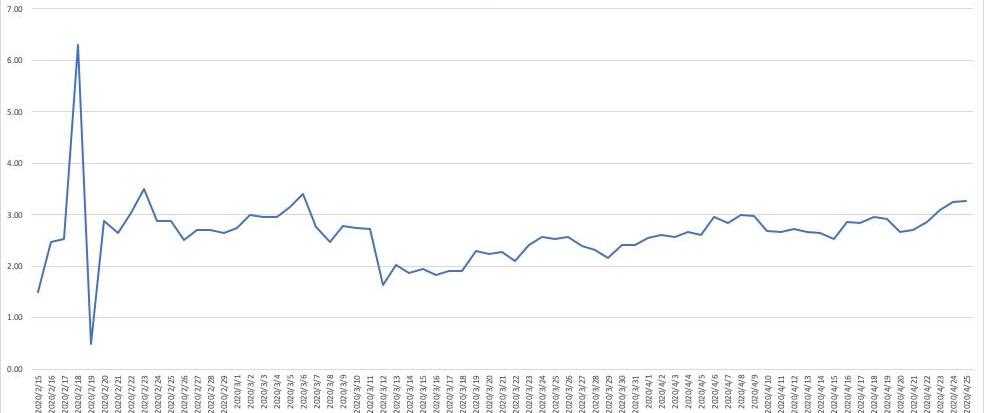

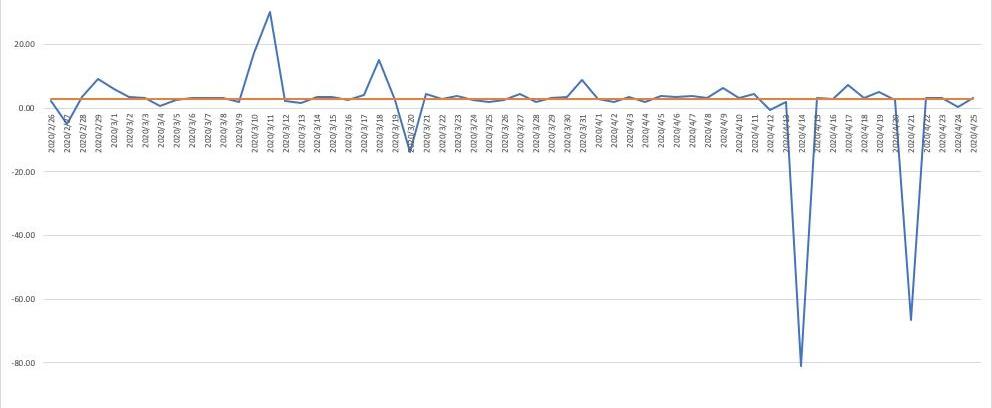

首先,我們來看一下BIKI交易所的杠桿ETFBTC3L/USDT的表現。

來源:BIKI

來源:BIKI當日追蹤倍數——橙色為三倍線

來源:BIKI從這兩張圖中我們可以看出,BIKI交易所的杠桿ETF并沒有100%進行三倍追蹤。這里存在兩種可能性:第一,其ETF并沒有按照現貨進行追蹤,而是利用合約進行三倍的追蹤。第二,ETF并沒有進行每日調倉,僅僅是在ETF開倉時錨定了三倍追蹤。又或者是兩者兼有。對于追蹤誤差,BIKI在問答中給出了如下解釋:「我們會對杠桿ETF產品背后的投資組合進行定期再平衡,從而使得組合杠桿比率與約定比率不會偏離過大。通常情況下我們會每24小時進行倉位再平衡,而當出現劇烈波動時,若標的資產相較于上一個再平衡點波動幅度超過給定閾值(初期我們將該閾值對于3倍多空設置為15%,未來如果其他倍數的產品,閾值可能會不同。),我們也會進行臨時再平衡,來控制投資組合的風險。臨時再平衡只針對因為該波動幅度出現虧損的一方,即如果BTC漲幅達到15%,我們會對-3倍的杠桿ETF做再平衡,對其他產品不做調整。」對于這種解釋,我們可以從二月十九日和二十日的操作看到15%調倉的跡象,但是究竟是針對現貨進行調倉,還是針對合約進行調倉,我們不得而知。

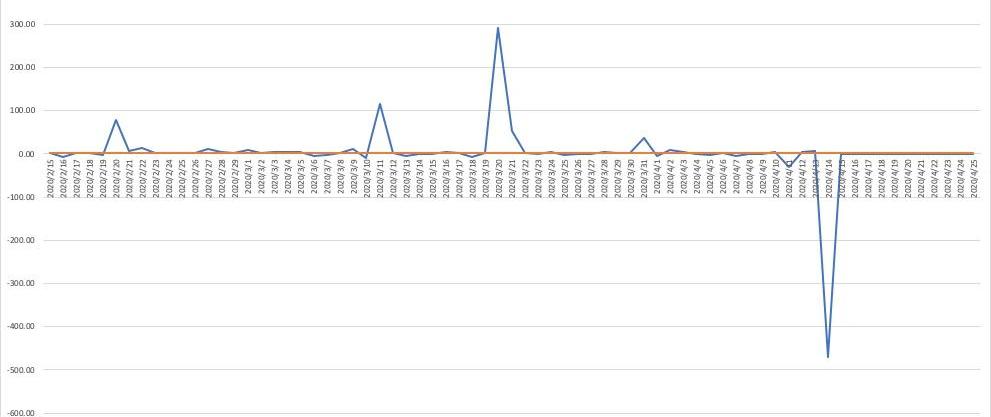

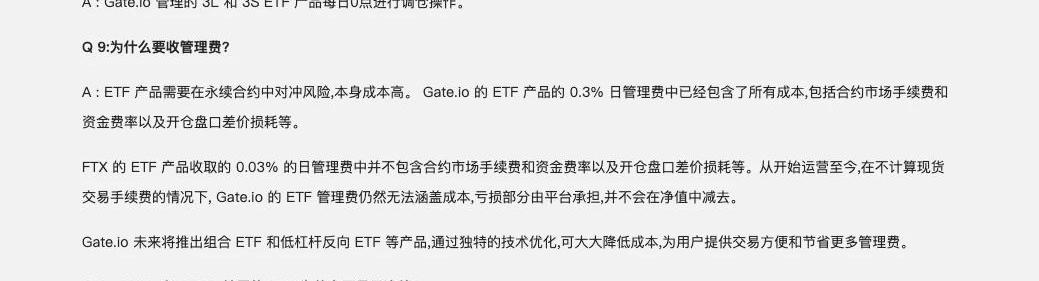

來源:Gate.io

來源:Gate.io當日追蹤倍數——橙色為三倍線

來源:Gate.ioGate交易所的杠桿ETFBTC3L/USDT也有同樣的追蹤問題,整體來看,Gate交易所杠桿ETF隨著幣價的上漲,追蹤倍數正在逐漸增加,這更像是沒有進行每日調倉或者其ETF背后進行調倉的基礎資產為合約而不是現貨。對此,Gate.io在產品文檔中給出了如下解釋:「ETF產品需要在永續合約中對沖風險,本身成本高。Gate.io的ETF產品的0.3%日管理費中已經包含了所有成本,包括合約市場手續費和資金費率以及開倉盤口差價損耗等。FTX的ETF產品收取的0.03%的日管理費中并不包含合約市場手續費和資金費率以及開倉盤口差價損耗等。從開始運營至今,在不計算現貨交易手續費的情況下,Gate.io的ETF管理費仍然無法涵蓋成本,虧損部分由平臺承擔,并不會在凈值中減去。」

來源:Gate.io幫助中心且不說管理費究竟是0.03%還是0.3%的模糊不清,針對此說辭,我們即使在消除管理費之后,也沒能獲取一個更加平滑的曲線。事實上,因為其杠桿特性,杠桿ETF的追蹤倍數并不會一直保持3倍,這是非常合理的。我們其實可以理解,調倉機制從根上說是趨勢投資里不高明的一種思路,在上漲時追加下注,在下跌時卻撤回杠桿,因此在單邊趨勢的市場上表現逆天,但是一旦市場出現波動,則血本無歸。只可惜長期來看世界上沒有不波動的市場,因此也就沒有了不損耗的杠桿ETF。追蹤倍數的逐漸增加,在單邊上行行情上對于購買杠桿ETF產品的投資者來說是一件好事,這說明其收益針對現貨也會不斷增加。但是,如果面臨的是單邊下行行情呢?Conclusion結語對于一般投資者來說,除非你能夠確定你面臨的是單邊行情,否則對于杠桿ETF這類產品,我們的建議只有兩個字:別碰。

編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。原定4月29日晚11點的UMA的IUO推遲到了4月30日凌晨1點,很多人熬夜搶代幣.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:CooperTurley,翻譯:子銘,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自互鏈脈搏,作者:元尚,Odaily星球日報經授權轉載。5月7日,香港交易及結算所有限公司集團發布重磅消息:行政總裁李小加通知董事會,擬于現時合約在2021年10月底屆滿時,不再重.

1900/1/1 0:00:00終于再次站上10000美元了!為了防止有人說接下來的分析是馬后炮,先上過去一周把握行情方向和節奏的截圖吧~~ 文章來自于過去一周分別為:4.30文章只有知道為什么上漲.

1900/1/1 0:00:00作者|秦曉峰編輯|Mandy出品|Odaily星球日報 導語 千呼萬喚始出來,幣安礦池今日上線了.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:CoinMetrics,翻譯:子銘,Odaily星球日報經授權轉載。對于市場供應的準確衡量對于確定數字資產的價值來說非常關鍵.

1900/1/1 0:00:00