BTC/HKD-0.23%

BTC/HKD-0.23% ETH/HKD-0.38%

ETH/HKD-0.38% LTC/HKD-0.41%

LTC/HKD-0.41% ADA/HKD-0.52%

ADA/HKD-0.52% SOL/HKD-0.67%

SOL/HKD-0.67% XRP/HKD-0.58%

XRP/HKD-0.58%編者按:本文來自以太坊愛好者,作者:DmitriyBerenzon,翻譯:閔敏,Odaily星球日報經授權轉載。很多市場可能沒有足夠的有機流動性來支持活躍交易。做市商就是解決這一問題的代理方,促使市場達成原本不會達成的交易。“自動做市商”就是通過算法來實現這些功能的代理方,可以為數字化的市場注入流動性。雖然自動做市商在理論和實踐上都有了長足發展,但是“恒定函數做市商”對學術界和金融市場來說是“從零到一”的創新。后者為數字資產交易所引入了確定性的定價規則,重新定義了做市商的流動性供給流程,并實現了全球資金池訪問平等化。在這篇文章中,我將:解釋AMM和CFMM之間的區別探索CFMM的優缺點及其設計和用例的未來發展方向術語解讀

盡管密碼學貨幣社區對自動做市商有濃厚的興趣,但是他們對相關術語的概念不甚了解。每當談及自動做市商,大多數人都會想到Uniswap。實際上,過去十年來,已經有大量學術文獻研究了自動做市商這一概念。在大多數情況下,自動做市商主要是為了信息聚合而設計的,并在收益取決于未來狀況的市場中執行。最受歡迎的自動做市商是2002年提出的對數市場評分規則。大多數預測市場都采用這一模型。另外,用于信息聚合的自動做市商模型種類繁多,例如,貝葉斯做市商和動態同注分彩做市商。雖然Uniswap確實是自動做市商,但是我們可以給出更具體的解釋。由于Uniswap做市商使用的是“恒定乘積做市商”,我們將這類自動做市商歸入恒定函數做市商一類。每當談及CFMM,人們經常會把它跟“聯合曲線”聯系起來,但這是不對的。聯合曲線定義了價格和代幣供應量之間的關系,而CFMM定義了兩個或以上代幣的關系。實際上,“聯合曲線”一詞的創造者指出,這個詞原本用于“聯合型策展社區”的語境中。最后,經常有人將Compound等算法借貸協議稱作自動做市商。我相信,這些算法市場所使用的AMM是不包括CFMM的,因為利率函數是基于利用率的動態變化的,而且不以保持利率不變為目標。恒定函數做市商

2022年8月價值約230億韓元的虛擬資產從B&S Holdings錢包轉移至FTX錢包:金色財經報道,Digital Asset監測鏈上數據發現,2022年8月有價值約230億韓元的虛擬資產從B&S Holdings錢包轉移至FTX錢包,早些時候,Haruinvest表示,暫停存取款的原因是,我們已經確認B&S Holdings遭受了巨額損失,并在其管理報告中記錄了虛假的投資估值。[2023/7/11 10:48:31]

CFMM是第一類應用于現實金融市場的AMM。密碼學貨幣社區設計CFMM的目的是為了構建去中心化的數字資產交易所,并基于兩個或以上資產的可用數量在實際交易前預定義出一組價格。不同于基于訂單簿的傳統交易所,交易者是基于一個資產池而非特定的交易對手進行交易。“恒定函數”一詞指的是,無論交易如何改變資產儲備額,資產儲備額的乘積都是不變的。CFMM通常有三類參與者:交易者:使用一種資產交換成另一種資產流動性提供者:愿意提供他們的資產組合來滿足交易需求,以此賺取交易費套利者:將資產組合中資產維持在市場價格,并從中獲利CFMM通常用于二級市場交易,往往會通過套利交易準確反映每個資產在參考市場上的價格。例如,如果CFMM的價格低于參考市場價格,套利者會在CFMM上買入資產,然后到基于訂單簿的交易所賣出,以此獲利。恒定乘積做市商

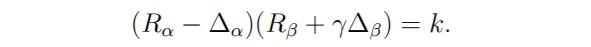

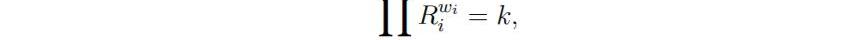

恒定乘積做市商由Uniswap率先實現。其公式如下所示:

其中,R(α)和R(β)分別代表兩種資產的池內儲備數量,γ代表的是交易費率。無論資產α或β的交易數量是多少,當費用為零時,R(α)*R(β)的乘積恒等于常數k。這一等式常被簡化為x*y=k,其中x和y分別代表兩種資產的儲備額。實際上,由于Uniswap會收取0.3%的交易費添加到資金池內,每筆交易都會增加k。

INX Digital Company宣布與BitGo合作推出機構級數字證券錢包管理解決方案:金色財經報道,加密交易所運營商INX Digital Company宣布與BitGo合作,為受監管的安全代幣推出了一個試點企業級錢包管理解決方案。[2023/5/4 14:41:01]

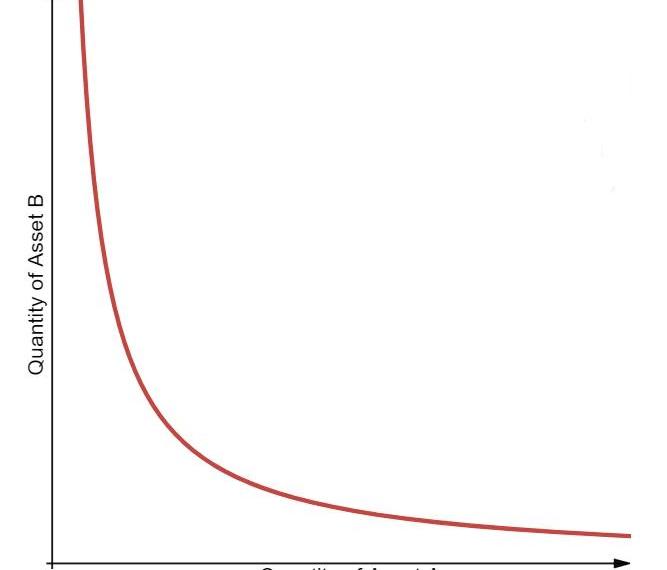

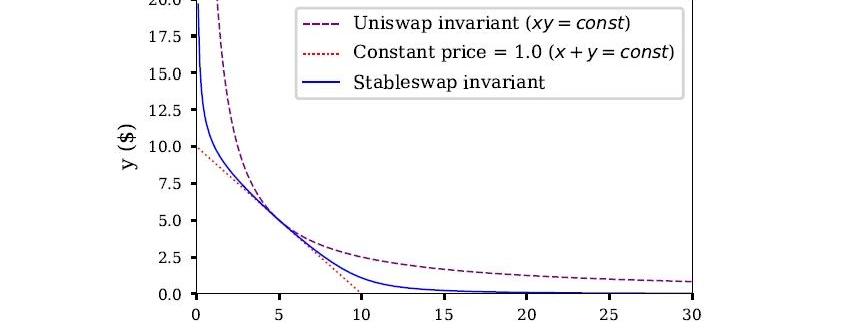

兩種資產的恒定乘積函數構成一條雙曲線,其優點是資產價格越接近無窮大,越能產生流動性。恒定總和做市商

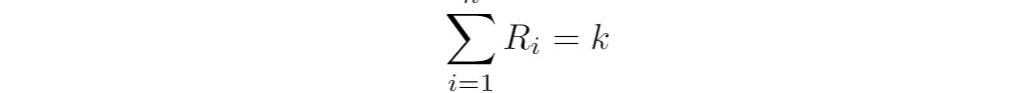

恒定總和做市商是較為簡單的恒定函數做市商的實現。其公式如下所示:

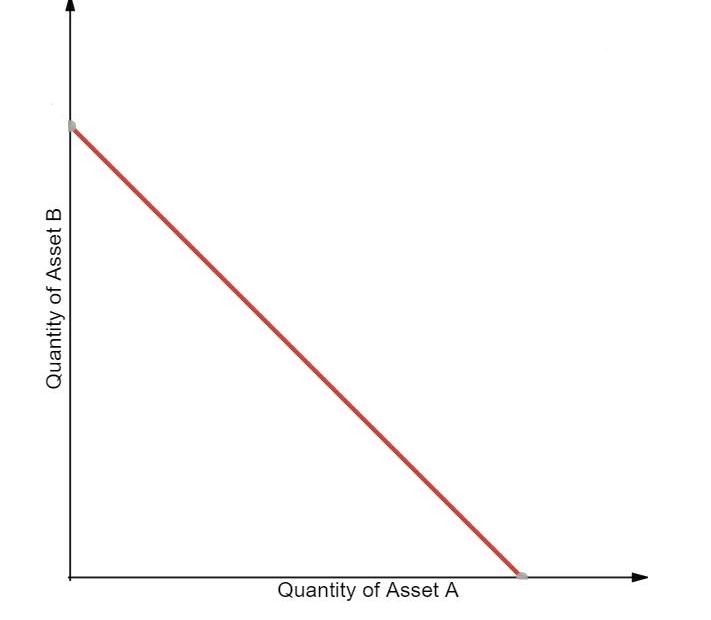

其中,R(i)代表了每種資產的儲備量,k是一個常數。盡管這個函數會產生“零滑點”,但是它不能無限提供流動性,因此可能不適合作為獨立的去中心化交易所用例實現。實際上,如果作為儲備代幣的參考價格不等于1,那么所有套利者會不斷買入其中一種代幣,直至其流動性耗盡。

兩種資產的恒定總和函數構成一條直線,并得到一個等式x+y=k。恒定平均值做市商

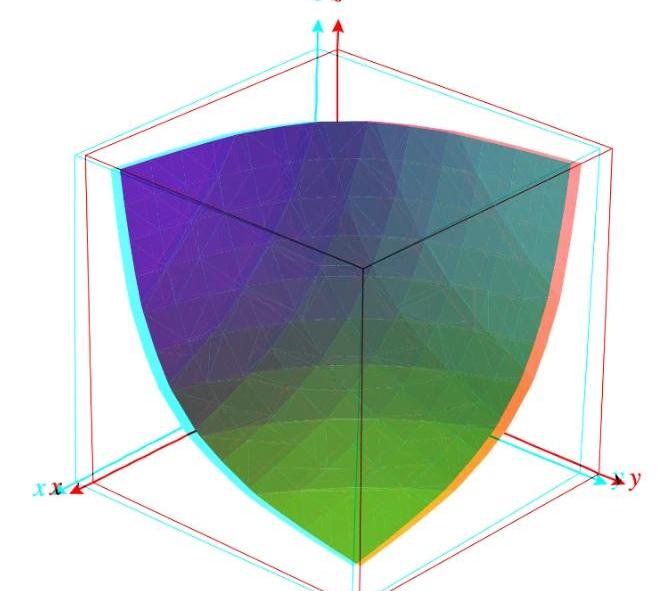

恒定平均值做市商由恒定乘積做市商這一概念推廣而來,可用于兩種以上資產,權重比例不僅限于50/50。恒定平均值做市商由Balancer率先引入,其公式如下所示:

Web3消息傳遞平臺Salsa完成200萬美元Pre-Seed輪融資:金色財經報道,Web3 消息傳遞平臺 Salsa 完成 200 萬美元 Pre-Seed 輪融資,IDEO CoLab VC 和 Inflection.xyz 領投, Superscrypt 和天使投資人 Nader Al-Naji、Liam Horne、Dan Romero、Balaji Srinivasan、Henri Stern、Khan Tasinga、Patricio Worthalter 和 Gmoney 參投。這筆資金將幫助 Salsa 將其新推出的移動應用程序擴展到尋求加密原生方式來吸引受眾的品牌。[2023/2/16 12:11:49]

其中R代表每種資產的儲備量,W代表每種資產的權重,k是常數。換言之,在不計入費用的情況下,恒定平均值做市商可確保資產儲備量的加權幾何平均值保持不變。

-來源:Balancer白皮書-例如,三種資產的平均加權函數是(xyz)^(1/3)=k。混合型CFMM

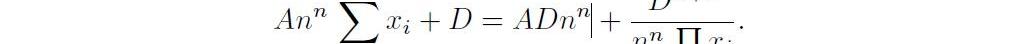

一些項目根據交易資產的特征使用混合函數獲得理想屬性。Curve的設想是,如果底層資產的價格相對穩定,就可以減少函數的滑點。因此,它采用了恒定常數和恒定乘積的混合函數,得到了一個非常復雜的公式:

AVAX上漲突破21美元,24小時漲幅18.14%:金色財經報道,數據顯示,AVAX(Avalanche)上漲突破 21 美元,現報價 21.08 美元,24 小時漲幅 18.14%。行情波動較大,請做好風險控制。[2023/1/28 11:33:51]

其中,x代表每種資產的儲備量,n代表資產種類數,D代表儲備資產中的不變量,A是“放大系數”,當資產組合處于平衡狀態時,該函數就會發揮恒定總和的作用,當資產組合的平衡狀態被打破時,該函數就會發揮恒定乘積的作用。實際上,該函數看起來像是“放大的雙曲線”。

-來源:Curve白皮書-雖然ShellProtocol有著類似的目標,但是它采取的方法截然不同。它不僅像Curve那樣利用穩定幣來優化函數的滑點,還像Balancer那樣使用加權資產籃子作為儲備資產,但是它的獨特之處在于,它引入了多個可調參數。其公式如下圖所示:

-來源:Shell白皮書-其中,U(x)是由增益函數G(x)和損失函數F(x)組成的效用函數;x代表的是每種資產的儲備量。實際上,當流動性池達到平衡時,該函數起到恒定總和的作用,但是當流動性池中每種資產的權重都偏離指定閾值時,就會逐漸增加滑點。這種設計可以確保流動性池基于每種資產的預設權重保持平衡。CFMM的優勢

提高交易速度

“大空頭”Michael Burry:對加密交易所的審計是“毫無意義的”:金色財經報道,投資公司Scion Asset Management創始人Michael Burry周五表示,對加密貨幣交易所(包括Binance和倒閉的交易所FTX)的儲備證明(POR)審計毫無意義。在評論會計師事務所Mazars Group停止對加密貨幣公司的儲備證明審計時,Burry在推特上寫道:這就是問題所在。2005年,當我開始使用一種新的信用違約互換時,我們的審計師正在邊做邊學。

此前Binance首席執行官趙長鵬在接受采訪時談到對其交易所POR的擔憂,他還聲稱大多數會計師事務所不知道如何審計加密貨幣交易所。(news.bitcoin)[2022/12/17 21:50:55]

在傳統的交易所流程中,做市商需要創建訂單,并將它們發布到交易所上,然后瀏覽訂單,等待訂單成交。由于訂單需要被撮合,一些訂單可能需要等待較長時間才能成交。CFMM可以解決經濟學上的“需求巧合”問題,讓交易立即達成,這一點對某些應用場景來說至關重要。引導流動性

對基于訂單簿的交易所來說,冷啟動流動性是一個非常復雜且成本高昂的過程。通常來說,交易所必須找到做市商,讓他們編寫自定義代碼來定價以及發布訂單,通常還要直接提供交易所需的賬戶和資金。交易所還要運行一個帶有控件的內部交易平臺來執行一些交易,確保做市商不會通過搶先交易來損害客戶的利益。或者,交易所創始人會編寫一個python腳本,利用自己的資產來提供流動性,同時在其他交易所上對沖風險。對于“Deltaneutral”的做市商來說,很難找到一種方法來對沖賬面上資產,因為市場上沒有純粹的多頭或空頭。由于CFMM鼓勵被動的市場參與者將資產借給流動性池,這種模式能夠大幅降低流動性供給的難度。例如,Synthetix能夠使用Uniswap為其sETH流動性池引導流動性,讓用戶能夠更容易地在交易所上開展交易。

鏈上信息輸入系統

CFMM無需通過中心化的第三方機構來衡量資產價格,從而解決了所謂的信息輸入系統問題。受到經濟激勵的代理方在與CFMM交互時會提供正確的資產價格。因此,去中心化交易所成為了可靠的鏈上價格信息輸入系統,可以作為智能合約的價格信息來源。Uniswap2.0又在此基礎上進行了完善,在每個區塊的第一筆交易執行之前確定并記錄價格,因此在出塊期間價格更難被操控。路徑獨立

簡而言之,路徑依賴意味著“過往對未來有影響”。基于訂單簿的交易所的價格發現過程具有路徑依賴性,資產價格取決于參與者的行為反應。無論是在傳統市場還是中心化的密碼學貨幣交易所,這一點都很明顯,資產價格受到了訂單簿深度、買方或賣方流動性、交易歷史和私人信息等因素的影響。CFMM具有很強的路徑獨立性。這意味著,任意兩種資產的價格取決于它們的數量,而非它們之間的路徑。這會帶來兩大重要優勢:無論交易者參與所有的交易,還是一小部分交易,得到的價格都是相同的。因此,交易者無需制定交易策略。CFMM通過了最小化的狀態表示:我們只需知道數量就可以對該資產進行定價。CFMM的劣勢

滑點

滑點指的是因交易者吸收流動性而導致價格與交易者行為背離的趨勢——交易量越大,滑點越大。CFMM會產生較高的滑點成本,因此適合體量較小的訂單。外部金融風險

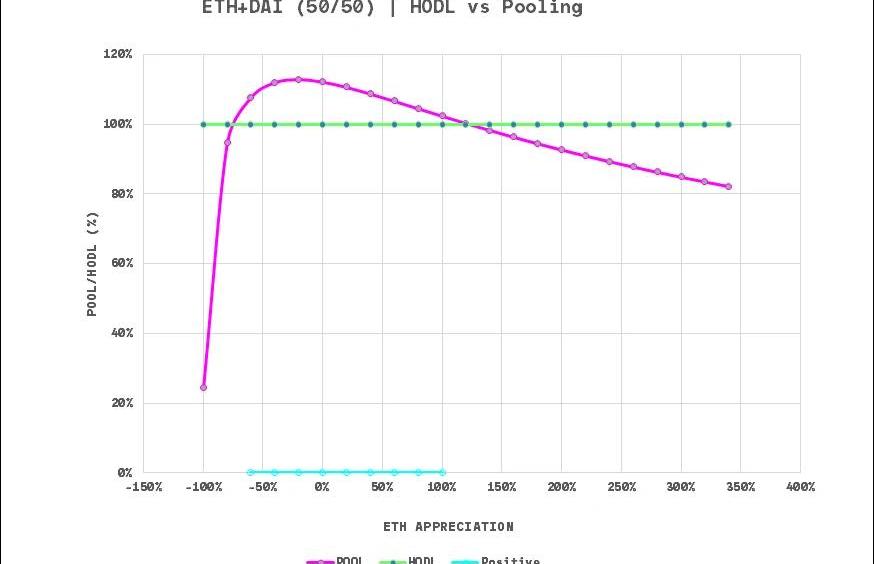

往CFMM中注入流動性雖然簡單,但是會帶來一些復雜的財務風險。例如,Uniswap收益曲線的是凹形的。這意味著,流動性提供者在一定的價值范圍內是盈利的,在價格波動較大時會虧損。

-來源:AlfaBlok-理想情況下,我們希望在承擔風險時,收益曲線呈“凸形”,也就是說,風險范圍的兩側都有上升空間。在這種收益結構下,流動性提供者應該積極監控流動性池的變化情況,并迅速采取措施來避免重大損失。CFMM的未來

特定資產函數

通過Curve和Shell的案例可以看出,我們可以針對特定類型的數字資產打造恒定函數。因此,我相信除了穩定幣之外,將會出現很多針對不同資產類型設計的CFMM,包括衍生品和證券性代幣。這些CFMM的價格函數最能反映各類資產的特征,從而減少滑點,并提升交易效率。流動性敏感度

流動性敏感度的含義是,做市商會基于市場交易量來調整對定價反應的彈性。流動性敏感度是非常可取的,因為它在直觀上符合人們對市場運作的期望:同等資金規模的投入,在流動性充足的市場上比在缺乏流動性的市場上造成的影響更小。目前,CFMM模型的流動性敏感度受到價格的限制,但是還有其他一些維度可以是動態的。例如,固定的LP費用不具有流動性敏感度,因為該費用不隨交易量的變化而變化。另一種方法是,在流動性較低時提高LP費用,來激勵流動性提供者存入資產。還有一種方法是,在市場誕生之初降低LP費用,以促進交易量,并隨著市場日趨成熟逐漸提高費用。雖然較低的LP費用會增加交易量,但是不利于聚集流動性。如何收取費用才能在平衡交易激勵與流動性激勵的同時實現收益最大化呢?這是個有趣的研究方向。另外,LP費用可以基于除流動性以外的其他因素。例如,人們可以根據拖尾波動性來調整LP費用,形成一種隨機定價機制,同時賦予CFMM“波動性敏感度”這一額外優點。一級市場

雖然迄今為止大多數CFMM都用于二級市場交易,但是它們也可以用來引導一級市場的資產發行。通過CFMM,發行方可以提高實物資產和數字原生資產的發行效率,捕捉二級市場的上漲空間,并提高消費者的流動性和價格發現。Unisocks率先進行了嘗試。它創建了$SOCKS,每個$SOCKS都代表一雙限量版襪子。Uniswap的$SOCKS/ETH流動性池中有500$SOCKS和35ETH。如果ETH的交易價格是200美元,則第一雙襪子的最低價為14美元,第499雙襪子的最低價約為3.5美元。SaintFame利用這一概念來售賣襯衫。Zora更是利用這一概念創建了一個限量版市場。我希望未來看到更多項目使用CFMM發行代幣。有趣的是,這又將我們帶回到了AMM的初始用例,即,信息誘導。但是,此時它影響的不是事件發生的可能性,而是資產的價格!結論

CFMM從根本上對金融市場進行了革新,并開拓了關于AMM的學術研究領域。CFMM仍處于發展初期。我期待未來幾年內會有新的設計和應用誕生。非常感謝TomSchmidt、TarunChitra、GuillermoAngeris和DanRobinson對本文的反饋。歡迎關注我的推特。參考資料:

AutomatedMarketMaking:TheoryandPracticeAnanalysisofUniswapmarketsImprovedPriceOracles:ConstantFunctionMarketMakers

Tags:UNISWAPUniswapANCunic幣怎么樣Bone ShibaSwapuniswap幣賣出沒反應Xido Finance

DeFi藝術周報是一份來自西方以太坊社區的優質欄目,由Williamm.Peaster策劃,DAOSquare很榮幸成為DeFiArtsIntelligencer的合作伙伴,并將它引入中國.

1900/1/1 0:00:00如果現在時間回到距離比特幣減半的最后一分鐘,你會選擇買入嗎?任何與利益相掛鉤的事物大概率都離不開“勝者為王”的定律.

1900/1/1 0:00:00文|黃雪姣編輯|Mandy王夢蝶出品|Odaily星球日報 自首個BTC錨定幣WBTC在2019年初上線后,諸多BTC錨定幣如雨后春筍般出世.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:DeFi.cxStaff,翻譯:子銘,Odaily星球日報經授權轉載。DeFi協議需要預言機:沒有預言機,DeFi協議就無法獲得正常運行所需的所有數據.

1900/1/1 0:00:00本文來自:哈希派,作者:哈希派分析團隊,星球日報經授權轉發。金色財經合約行情分析 | BTC持倉量重回高位,波動風險增大:據火幣BTC永續合約行情顯示,截至今日18:00(GMT+8),BTC價.

1900/1/1 0:00:00編者按:本文來自Unitimes,作者:NickChong,編譯者:Unitimes_David,星球日報經授權發布.

1900/1/1 0:00:00