BTC/HKD+0.12%

BTC/HKD+0.12% ETH/HKD-1.25%

ETH/HKD-1.25% LTC/HKD+0.1%

LTC/HKD+0.1% ADA/HKD+5.34%

ADA/HKD+5.34% SOL/HKD-0.8%

SOL/HKD-0.8% XRP/HKD-0.46%

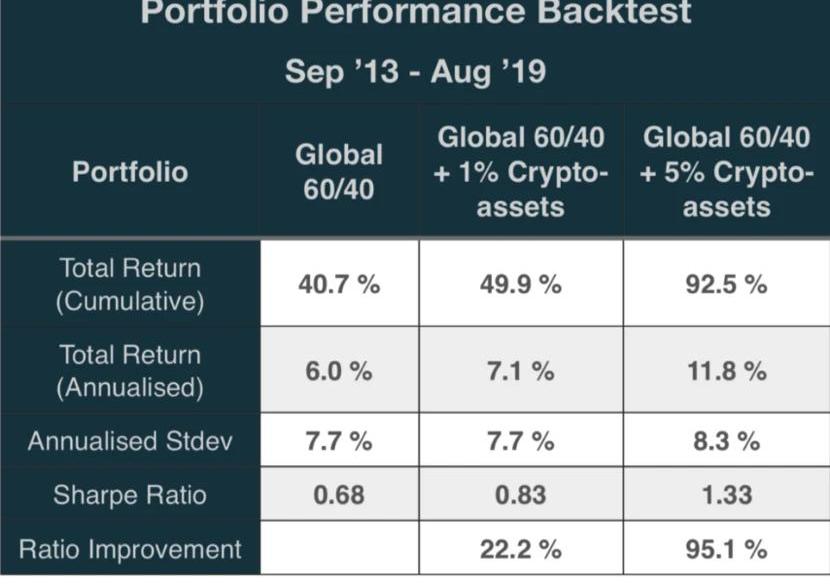

XRP/HKD-0.46%編者按:本文來自加密谷Live,作者:RolandRoventa,翻譯:子銘,Odaily星球日報經授權轉載。摘要:機構對數字貨幣資產的需求來自于客戶一端。投資于數字資產已經成為一種大型投資者參與其中獲得alpha收益和達成分散化投資目的的趨勢。如果我們對過去6年的市場表現進行回測,一個全球60/40+5%的數字貨幣資產的投資組合相較于沒有數字貨幣資產的投資組合夏普比率提高了95%,累積回報率提高了215%。專業化的數字貨幣對沖基金越來越受歡迎,其年同比波動幅度從-60%到+2,278%不等。投資者面臨著一個艱難的選擇:是獲得美元計價的收益?或是繼續積累BTC?本指南的目的是為投資者提供有關BTC和數字資產的重要信息。隨著我們從流動性時代向分散化投資時代邁進,BTC作為一種抗通脹的資產正在成為現代投資組合中必不可少的資產,且在官方近期緊急的QE措施中這一特點將會更加明顯。一種新型資產種類:數字資產

區塊鏈技術是于2009年公開提出的,它是中本聰對于中央銀行系統信任度和透明度缺失的回應。區塊鏈通過允許去中心化的、透明的、不可更改的交易將信任帶回至人們生活之中。當時BTC是唯一的數字貨幣資產,而現在的數字貨幣資產已經超過2500種,它們分為以下幾類:貨幣、實用型代幣、安全代幣、數字商品和穩定幣。2017年,作為新型資產的數字貨幣資產開始受到持續的關注。被稱為數字黃金的BTC也正在經歷著緩慢而穩定的機構化進程,如圖1所示。

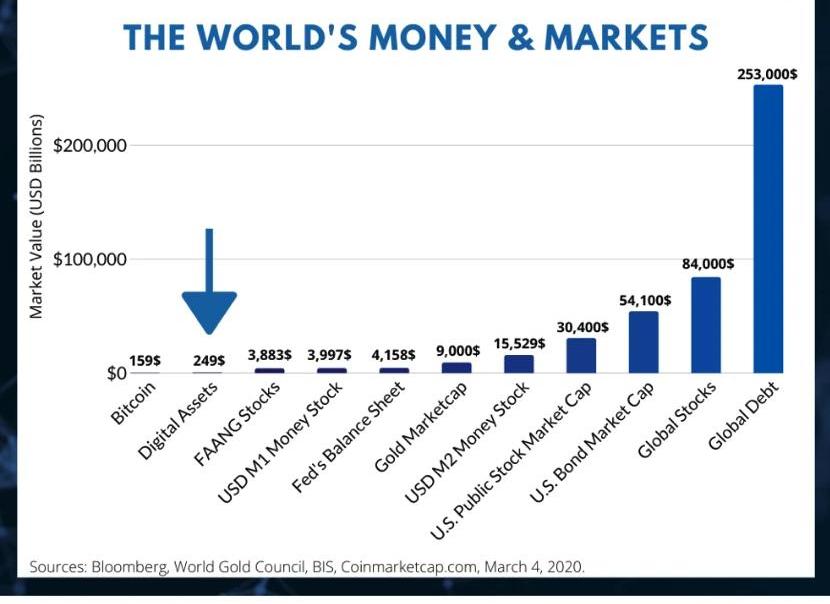

事實證明,BTC在2010-2020年間以9,000,000%的漲幅成為全球表現最好的資產。但盡管它呈現出這樣驚人的漲幅,我們從圖2中還是可以看出數字貨幣資產在全球貨幣和市場只占有很小的份額。區塊鏈技術正越來越多地被應用于更多的行業,這其中包括醫療、供應鏈、銀行和金融服務等。該技術在采用曲線上正在發生轉變,即從早期采用階段到早期共創階段。

韓國釜山10月27-29日舉辦“區塊鏈周釜山2022”,幣安、FTX和Huobi將參加:9月22日消息,韓國釜山市將于10月27日至29日舉辦“區塊鏈周釜山2022”活動,幣安、FTX和Huobi將參加,活動包括主要區塊鏈主題會議、區塊鏈公司展覽和聚會、藝術家特別展覽、拍賣和體驗館以及各企業活動。(News1)[2022/9/22 7:13:21]

分散化投資時代

根據BofA的觀點,2020-2030年的投資理念將發生改變,即從2010-2020年的流動性時代邁入分散化投資時代。自雷曼兄弟倒閉以來,央行降息超過799次,并且買入了超過12萬億美元的金融資產,因此創造了流動性時代。這簡直就是創造了一個"流動性超新星",它導致了歷史上時間最長、幾乎是規模最大的股票牛市行情。美聯儲制造了一個流動性陷阱,即在這個陷阱中,如果美聯儲停止QE政策經濟體就會面臨經濟衰退的風險。隨著QE的持續,泡沫將繼續擴大。雖然這種低通脹環境有利于美國的股市,但它并不利于大宗商品和其他抗通脹資產。BofA估計該流動性時代將再持續3-6個月,之后價格將會見頂,全球負利率會導致更高的通脹開始出現。從這一點上看,我們即將開啟分散化投資時代,而抗通脹資產的表現將超過今天QE受益者獲得的收益。

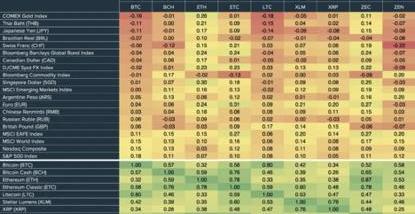

作為抗通脹資產的數字資產可以在降低投資組合風險的同時,幫助機構投資者達到其未來業績目標。如圖3所示,這些數字貨幣已被證明與任何其他資產類別沒有相關性,而且它們之間也存在著不完全相關性。將數字貨幣資產納入傳統投資組合中進行分散化投資會降低投資組合的整體風險。在過去6年中,少量配置數字貨幣資產有助于傳統投資者的業績,如圖4所示,向投資組合加入數字貨幣后,總投資收益率和夏普比率都有顯著提升。

數據:全網DeFi抵押借貸24小時清算量達1.3億美元,創2022年新高:5月12日消息,據歐科云鏈鏈上大師數據顯示,在過去的 24 小時,全網 DeFi 抵押借貸清算金額共計1.3億美元,創近2022年新高。其中,清算金額前三的項目分別Aave(6430萬美元)、Venus(3819萬美元)和Compound(1302 萬美元)。[2022/5/12 3:09:56]

數字稀缺性

BTC是硬編碼的,每挖出21萬個區塊之后,區塊獎勵就會減半。區塊獎勵是PoW共識的一部分,即礦工在成功挖出一個區塊會獲得的一定數量的BTC。目前的區塊獎勵是12.5BTC,2020年5月將降至6.25BTC。減半將會一直發生,直至將2100萬BTC的最多BTC供應量全部挖出,目前我們已經挖出1820萬BTC。如圖5所示的stock-to-flow模型所示,挖礦獎勵的減少將增加BTC的數字稀缺性。stock-to-flow模型被認為是一種基于存量與流量比的BTC估值模型。stock-to-flow比率衡量了在目前的挖礦速度下達到BTC總供應量所需的年限。2020年5月,stock-to-flow比率將翻倍達到50,從而增加了BTC的數字稀缺性。根據該模型計算,由于BTC數字稀缺性的增加,BTC價格應該會達到10萬美元。該模型對BTC的價格進行了準確的預測,其R2相關性可達95%。此外,該模型在將BTC與黃金和白銀進行測試時也得出他們具有較高相關性的結論。BTC的stock-to-flow比率達到50表明它與黃金在該指標的表現更加接近,也同樣說明BTC的市值將向黃金的市值靠攏。此前,數字稀缺性的增加導致BTC創出許多價格高點,這點從圖5中可以看出。這是因為礦工們被迫出售他們挖出的BTC以彌補成本,從而給市場帶來了持續的拋售壓力導致的。從2020年5月開始,他們只能賣出與之前水平相比一半數量的BTC。他們目前每月的銷售規模約為4億美元的BTC,5月減半后將該數字同樣將會減半。假設需求量不變的情況下,這將使得供求關系天平傾斜,從而導致BTC價格暴漲。黃金2.0

加密礦企BitRiver俄羅斯子公司已于2021年下半年實現凈零碳排放:金色財經報道,BitRiver 的俄羅斯子公司 BitRiver Rus 在2021年下半年實現了凈零碳排放,這是俄羅斯第一家獲得該認證的公司,排放報告已通過英國標準測試公司 BSI 的驗證。BitRiver Rus 位于西伯利亞 Irkutsk,是俄羅斯最大的礦業公司之一,為大規模采礦提供托管服務。其數據中心容量為 300 兆瓦,該公司計劃到 2022 年底將其規模擴大 6 倍以上。據報道,該公司管理著五個專有數據中心,并正在俄羅斯和國外實施另外 15 個項目。(CoinDesk)[2022/2/17 9:56:55]

BTC通常被稱為"數字黃金"。事實已經證明黃金是一種良好的價值存儲工具,而BTC也越來越多地被認為是一種價值存儲工具。從信任度而言,BTC的可信任度要比黃金大。這是因為有多少數量的BTC,以及未來的通脹率會如何演化等等這一切確實是為人所知的。但至于黃金誰也不知道確切的黃金開采量、全球天然黃金儲備的規模和未來的產出率。然而黃金作為一種持續了幾千年的價值存儲工具已經奠定了自己在全球金融市場的地位,但BTC與此還尚有一段距離。但筆者們相信,假以時日區塊鏈技術同樣在未來的某天證明BTC對于金融市場的價值。從便攜度而言,BTC并不是實物資產。因此一個BTC可以隨心所欲地分割。而大額的黃金支付是不安全的,因為很難將其分成日常交易活動所需的小額黃金。此外,BTC的交易具有不可更改性和私密性。與黃金相比,進入與退出數字貨幣市場的門檻較小。你不需要購買任何最低金額的資產并且還可以隨時出售。比特幣與黃金最大的區別在于去中心化。比特幣不受任何中央銀行或政府機構的管理。數字貨幣基金概括

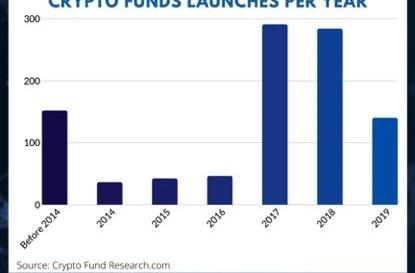

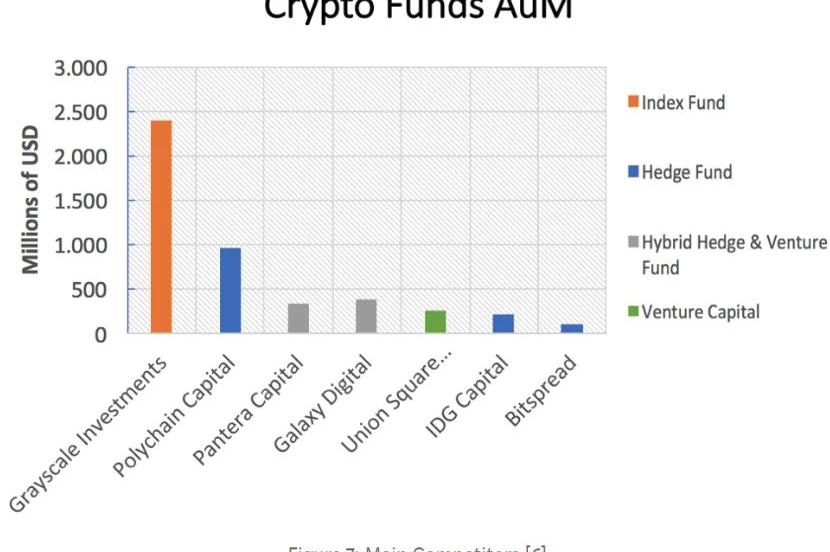

伴隨著國際監管框架的加強,數字貨幣生態的發展使得各種基金進入市場。目前已經有800多只各種各樣的數字貨幣基金成立,包括對沖基金、風險投資基金和指數基金。如圖6所示,隨著數字貨幣資產相較于投資傳統資產的表現越來越好,數字貨幣基金的規模也在不斷增長。

國際清算銀行報告:2020年是央行數字貨幣起飛的一年:8月24日消息,國際清算銀行(BIS)發布的一份新報告稱,2020年是央行數字貨幣(CBDC)真正起飛的一年。報告顯示,盡管CBDC的概念在幾十年前就提出了,但到2020年CBDC才吸引了全球的關注。Facebook Libra的宣布是一個“引爆點”,此外,疫情也加速了這一趨勢,社會疏離措施、公眾對現金可能傳播新冠病的擔憂,都進一步加快了數字支付方式的轉變。(Cointelegraph)[2020/8/24]

在投資者興趣的助推下,數字貨幣基金于2017年牛市期間的發行量達到了頂峰。2019年該行業投資者興趣的減退,因此估計這一年內會有90只基金倒閉。行業內的主要基金,如下圖7所示。該領域主要以對沖基金模式為主,也有選擇混合型對沖基金-風險投資模式的。對沖基金和指數基金的流動性較好,鎖定期為12個月,也接受額外的資金進入基金。另一方面,風險投資基金的鎖定期為10年,一般不接受追加資金。

數字貨幣對沖基金

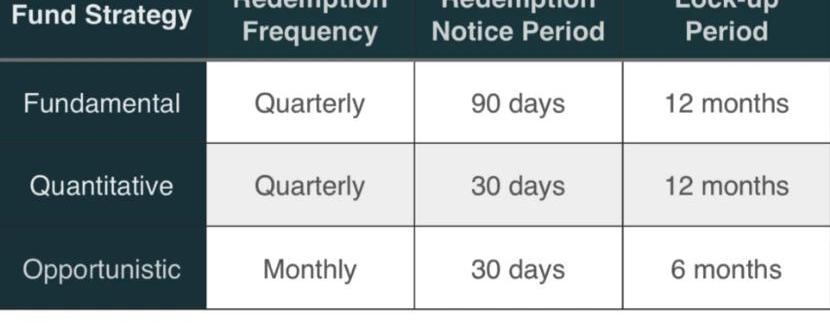

從2018年開始,對沖基金開始從泛化的策略轉向這些專業化的策略:基本面策略、量化策略和機會主義策略。這些策略在數字貨幣對沖基金市場中的主導地位如下:基本面策略——19%這些基金只做長線投資,而且是長期投資,即它們根據資產的內在價值進行投資。量化策略——37%趨勢交易或市場中性的基金,其量化方法包括:做市、套利和高頻交易等。機會主義策略——-44%這種策略利用了長期趨勢的轉變所創造的機會主義。他們可采用包括挖掘和早期投資的混合策略。

動態 | 報告:到2023年中東和非洲的區塊鏈支出將激增400%:據CoinTelegraph 14日報道,根據美國市場研究公司國際數據公司(IDC)的最新報告,整個中東和非洲(MEA)地區政府對區塊鏈解決方案的投資將激增400%。MEA國家區塊鏈支出將從2019年的2100萬美元增加到2023年的1.05億美元。IDC此前預測,2019年全球區塊鏈支出將接近30億美元,較2018年激增89%,這一數字將在2023年達到近160億美元。[2020/2/14]

根據普華永道2019年初的報告,目前約有150只活躍的數字貨幣對沖基金,這些基金規模加起來約有10億美元的AuM。數字貨幣對沖基金的團隊人數平均為7.5人,每個人從業投資管理的時間平均為3.5年。值得一提的是僅有25%的數字貨幣對沖基金的董事會中有獨立董事,這表明全球高管層中非常缺乏數字貨幣專業人才。隨著傳統投資與數字貨幣生態圈的融合,這些數字也預計將會越來越大。2019年一季度的數字貨幣對沖基金資產管理規模的中位數為430萬美元,其中只有10%的對沖基金的AuM超過5000萬美元。2019年的AuM中位數較2018年同比增長358%,預計2020年隨著市場的成熟,AuM中位數還將進一步增長。費用中位數與傳統的投資管理公司一致,管理費為2%,業績費為20%。這一數據表明,即使是經歷了漫長的熊市,數字貨幣對沖基金這一細分市場也保持了持續的增長勢頭。這證明了投資者愿意嘗試這種新型資產類別的意愿,也證明了他們是相信數字貨幣的長期增長潛力的。假以時日,傳統投資與數字貨幣資產之間的差距將被彌合,這將增加傳統投資經理在投資組合中對數字貨幣資產的采用。數字貨幣對沖基金業績

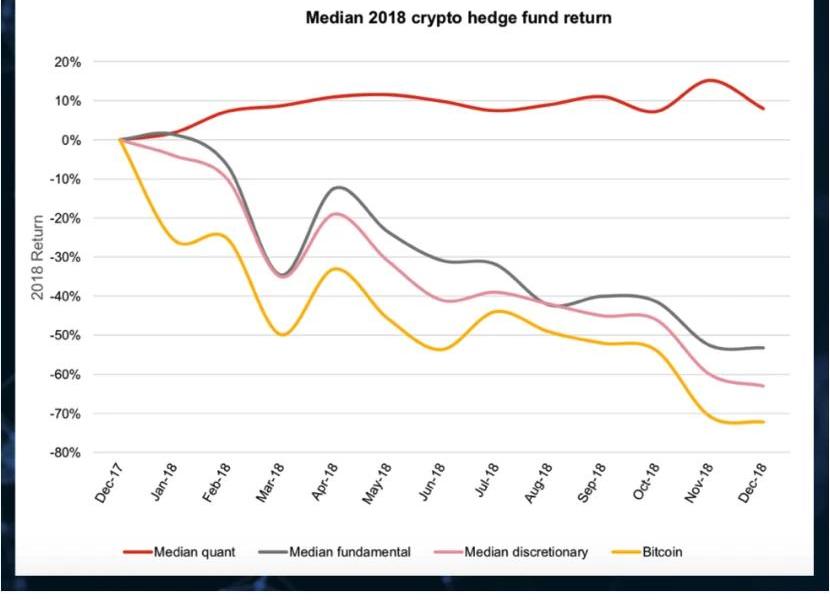

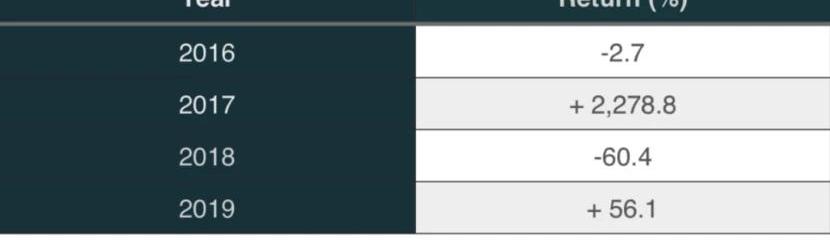

眾所周知,數字貨幣資產的價格波動很大。數字貨幣對沖基金有能力利用他們的專業知識將這種波動性化為自己的投資優勢,為客戶創造更多的alpha。根據對沖基金的策略不同,收益也會有所不同,如圖9和10所示。

投資者可以根據自己的喜好選擇適合自己的數字貨幣對沖基金。2018年的收益率中位數顯示,基本面基金和機會主義基金已經降低了持有頭寸的下行空間,但它們在熊市中仍表現為負收益。相反,量化策略是市場中性的且在任何市場環境下都能獲得收益。2018年,量化基金的收益率中位數與市場負相關,貝塔系數為-2.33。數字貨幣對沖基金在高波動時期限制了風險敞口。因此,具有基本面和機會主義策略的對沖基金在熊市中的表現優于標的資產,而在牛市的表現會弱于標的資產。這降低了它們的風險,從而提高了它們的夏普比率。案例研究:PolychainCapital

PolychainCapital是領先的數字貨幣資產對沖基金之一。它成立于2016年,2018年初管理的資產規模達到近10億美元。通過分析其多年來的業績表現,投資者可以更好地了解我們從投資于數字貨幣資產對沖基金中可獲得的收益如何。

如圖11所示,該對沖基金自成立以來投資回報率為1,332%。該對沖基金回報率反映了在數字貨幣資產生態中的高波動現象。為了讓投資者能夠盈利,該對沖基金應對數字貨幣長期存在的高波動特點。例如,在2018年7月至12月之間最差的6個月里,該對沖基金損失了47.6%。因此,投資者進入基金的時間不同只能會發生兩種結果:大規模盈利或者大規模虧損。投資者的決策因素

為了更好地了解這個市場內的投資者,了解他們的心理以及決定機構投資者和散戶投資者進入這個新型資產類別的因素是非常重要的,。在與富達數字資產歐洲區負責人ChrisTyrer討論時,他表示機構進入這個市場是因為客戶對該市場的需求進一步增加。數字資產已經成為一種趨勢,它引起了越來越多人的關注,同時也讓更多的投資者躍躍欲試。比如一些家庭辦公室了解過數字貨幣后便開始向機構詢問是否可以在這些市場內進行交易。因此,機構紛紛響應客戶的需求進入這些市場。據他介紹,投資者有興趣進入數字貨幣資產的原因之一是為了產生alpha,其二是為了分散投資。投資公司傾向于從數字貨幣借貸產生的較低而穩定的收益率,并且他們也從分散化投資中獲益。例如根據GSR的數據顯示,投資機構希望將0.5-1%的投資組合分散化投資于數字貨幣資產。機構進入市場的另一個原因是在過去12年的美股牛市中,企業和銀行已經在過去12年的美股牛市中賺取了大量的利潤,因此他們需要將資金投向其他地方,投向新的資產類別。而散戶的決策因素也各不相同。根據歐洲領先的數字交易所BitPand的數據顯示,散戶的投資組合規模平均在2萬—5萬歐元之間。他們的投資組合如此龐大的原因之一是他們中的一半以上是早期進入數字貨幣資產的投資者,即他們之前能夠以比現在更低的價格購買這些資產。

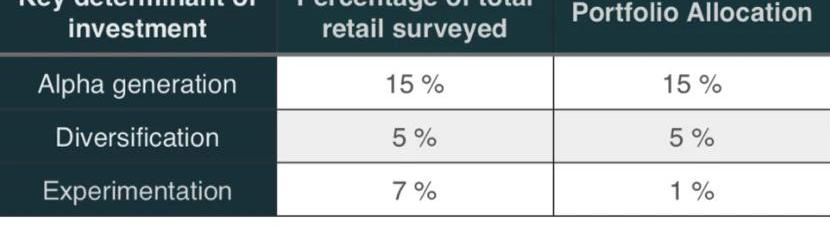

根據筆者的研究,發現以上是決定散戶投資者及其各自投資組合配置的決策因素,如圖12所示。那些只關注alpha的投資者通常是那些"坐享其成"的投資者,他們投資的主要原因是害怕錯過好的行情,他們是缺乏金融市場知識的;而那些對分散化投資感興趣的投資者對于金融市場知識的掌握程度最高,他們對BTC和區塊鏈技術進行長期投資。另一方面,勤奮的投資者只在投資組合中對數字貨幣投入極少量的資金以進行實驗性投資。他們希望了解更多關于區塊鏈的知識,以及數字貨幣資產生態是如何運作的。獲得美元計價收益VS積累BTC

在筆者看來,散戶投資者在開始投資加密貨幣資產之前,應該確定一個明確的策略。他們應該專注于要么在投資組合中獲得美元,要么積累BTC。這將影響他們的交易方式以及他們對使用哪種交易對的決定。那些有興趣獲得美元計價收益的人應該選擇BTC/法幣交易對;然而如果他們選擇了BTC/山寨幣交易對,那么他們的投資組合將因為額外的波動性受到更大的影響。在另一方面,我們目前看到越來越多散戶投資者入場的趨勢,他們不一定想用美元獲利,但他們的目標是長期盡可能多地積累BTC。這些交易者會參與到altcoin市場,通過交易來獲得聰幣。聰幣是BTC的一種計量單位,它代表著一枚BTC的億之一:0.00000001BTC。散戶投資者應該從研究基本的圖表分析指標和交易技巧出發以了解現在的趨勢以及有效建立倉位的方法。這些方法包括RSI、移動平均線、美元成本平均線和倉位階梯。

1)LongHash:如何看待比特幣的價格波動?長期以來有相當一部分人認為比特幣價格的波動性不利于支付結算,影響了它被大規模采用,而現在我們看到穩定幣層出不窮并且市值持續增長.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:Messari,翻譯:子銘,Odaily星球日報經授權轉載。2020年第一季度是數字貨幣市場歷史上最活躍的一個季度.

1900/1/1 0:00:00本文來自:哈希派,作者:LucyCheng,星球日報經授權轉發。 第一個可以使用比特幣購買門票的球隊是美國NBA沙加緬度國王隊,第一個接受比特幣支付的社交網站是Reddit,第一個承認比特幣為支.

1900/1/1 0:00:00分析師|Carol編輯|Tong視覺設計|Tina出品|PANews從去年底開始,減產預期就成了行業的主要敘事之一。包括比特幣在內,至少有12種數字貨幣都將在今年迎來減產.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:Apatheticco,星球日報經授權發布。在經歷被盜近2500萬美元資產后,dForce被盜事件出現了令人意想不到的神轉折.

1900/1/1 0:00:00編者按:編者按:本文來自幣乎,作者:咕嚕,星球日報經授權發布。好像全網都知道了我最近踩了lendf.me的雷,既然都知道了,也是好久沒寫文章,今天跟大家來分享一些思考.

1900/1/1 0:00:00