BTC/HKD+1.32%

BTC/HKD+1.32% ETH/HKD+0.78%

ETH/HKD+0.78% LTC/HKD-0.19%

LTC/HKD-0.19% ADA/HKD+0.48%

ADA/HKD+0.48% SOL/HKD+3.47%

SOL/HKD+3.47% XRP/HKD+0.17%

XRP/HKD+0.17%編者按:本文來自財經網鏈上財經,作者:陳以,Odaily星球日報經授權轉載。3月12日,BTC連日急劇下跌,由8000美元一路下探至3800美元附近,并帶動數字貨幣市場全面下挫。在兩天時間內,加密貨幣市場總市值萎縮近半,由2300億美元一路跌至1300億美元。由于行情的劇烈波動,除了諸多加密貨幣投資者損失慘重之外,還衍生出了一系列的“次生災害”,交易所因交易量驟增而出現一系列系統故障,卡頓、宕機、插針層出不窮;加密貨幣借貸機構壞賬率迅速攀升,不得不變賣用戶抵押的BTC資產以套現增加流動性;礦場無利可圖,大批專業礦機關機避難;而在市場信心方面,經歷此次下挫,市場對即將到來的BTC減半行情也不再像之前一般樂觀。無疑,此次行情動蕩幾乎對加密貨幣生態圈造成了嚴重且波及范圍廣泛的負面影響。但是就在各方哀嚎一片,逐漸喪失市場信心的時候,Tether卻打開了自己的“印鈔機”,短日內多次增發,在市場普遍虧損時賺的盆滿缽滿。據財經網·鏈上財經計算,在此次行情動蕩中,Tether增發的穩定幣至少可以為Tether以及其下屬的承兌商帶來1.8億美元的收入。恐慌情緒催漲USDT承兌商或借勢獲利

據coinmarkercap數據顯示,3月12日,USDT市價急劇上漲,全球均價由1美元飆升至1.08美元,達到52周內的最高價。而在主要面對亞洲用戶的三大交易所中,USDT的場外報價一度觸及7.59元人民幣,溢價超過8%。

HDFC銀行:已與超過10萬客戶和17萬商家簽署了使用CBDC的試點計劃:金色財經報道,印度最大的私人貸款機構HDFC銀行周四表示,已與超過10萬客戶和17萬商家簽署了使用CBDC的試點計劃。HDFC銀行在一份聲明中表示,該銀行還為商家和客戶將CBDC(稱為電子盧比)與聯合支付接口(UPI)連接起來,這將允許使用單一快速響應代碼通過CBDC和UPI進行支付。印度儲備銀行使用區塊鏈分布式賬本技術設計了電子盧比作為實物現金的數字替代品。[2023/7/13 10:52:50]

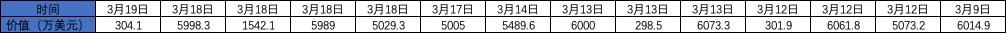

一位加密貨幣投資者向鏈上財經表示,3月12日,因行情波動過大,自己的場內資金一直在持續虧損中,而由于交易量過大,鏈上出現擁堵,轉賬速度過慢,自己不得不通過交易所OTC渠道高價購入USDT再進行交易,以期通過進一步的交易操作彌補損失,在操作失敗后,USDT的高溢價進一步加劇了自己的虧損程度。事實上,由于USDT的高溢價增加了加密貨幣投資者的交易成本,所以無論是盈利的交易者還是虧損的交易者,只要是通過USDT導入資金,都因此遭受到了一定程度的損失。與遭受損失的投資者不同的是,USDT的發行方以及承兌商在此次行情中或許獲利巨大。據幣coin數據顯示,在過去的一周內,發生多起USDT與交易所之間的大額轉賬,且轉賬規模較往期的規模更為巨大。自3月9日至今的11個交易日內,有6個交易日的轉賬規模超過1億枚USDT,最低的一個交易日也有7805萬枚USDT。且自3月9日以來,USDT連續增發14筆,所增發的USDT價值約6億美元。其中3月18日單日增發3筆,價值約1.256億美元。3月13日,USDT的市值一度逼近50億美元。據Bitfinex和Tether的代表律師STUARTHOEGNER此前披露的信息顯示,截至4月30日,Tether所持有的現金以及現金等價物共計約為21億美元,約為當前74%的USDT。即Tether并沒有100%的資產儲備,即使混雜美元以及其它資產,USDT的儲備金率依舊在70%左右。

IRS尋求行業合作以提升加密稅收合規水平:金色財經報道,美國國稅局數字資產倡議項目辦公室(DAIPO)最近發布了一份征求來源通知,希望得到行業的合作和幫助,以提高其在確保加密稅收合規性方面的水平。據該通知表示,美國國稅局希望行業合作伙伴和其他各方能提供解決方案和產品創意,以幫助該機構提高定價和市場數據能力。他們尋求各方的合作和信息來源,并主要關注能提高效率的解決方案,包括識別數字資產交易和交易模式、批量數據分析、計算數字資產活動的稅收后果以及評估和分析數字資產交易等。

目前,美國國稅局使用一些公共資源來獲取數字資產價格,如CoinMarketCap和Investing.com,但他們正在尋找其他能夠提供按小時、分鐘和秒級別定價數據的供應商。[2023/7/13 10:51:52]

因此,在此次行情動蕩中,Tether增發的穩定幣至少可以為Tether以及其下屬的承兌商帶來1.8億美元的收入。而在不足額儲備的情況下,高溢價還將為Tether以及承兌商們帶來更多的收入。據行情數據顯示,USDT的場外價格雖有所回落,但目前依舊處于正溢價狀態。其市值也依舊穩定在45億美元上方。

Nansen預計幣安USDT儲備量將會繼續增加:金色財經報道,據加密分析公司Nansen表示,幣安目前近33.72億美元儲備中,USDC占比升至55.78%,約為18.77億枚,這是過去三個月中的最大持有量。

同時,Nansen預計,由于無法通過USDC進行交易,因此USDT (Tether) 的儲備量將會繼續增加。[2023/2/23 12:24:30]

目前三大交易所的USDT場外報價最低為7.24元/USDT,最高到達8.35元/USDT。而目前人民幣對美元的匯率為7.07元人民幣兌1美元。針對USDT的此次高溢價,目前普遍觀點是由于短期內USDT急劇增長的需求導致供不應求,從而催生價格上漲。國盛證券區塊鏈研究院院長宋嘉吉向鏈上財經表示,此次USDT高溢價,一個可能的路徑是用戶需要把手中暴跌的幣兌換為價格相對穩定的USDT,也就是說,市場對USDT的需求增加,從而導致USDT價格上升,短期偏離了美元價格。而除了賣出暴跌的加密貨幣換成USDT避險以外,“抄底”情緒也是此次USDT出現高溢價的原因之一。犇睿資本的褚康認為,USDT作為現存市值最大的穩定幣,是法幣進場的重要媒介,通常用于快速轉移資金,具備資金匯集和市場操作價值,因此,部分投資者提前買入USDT以備抄底BTC也會催漲USDT,以往在BTC價格暴跌時亦存在USDT價格上漲的情況。而此次USDT的高溢價之所以能持續至今,則是受到匯率制度以及USDT發售方式雙重因素的影響。褚康向鏈上財經表示,USDT主要是亞洲地區特別是中國地區的使用者比較多。首先是套利存在的匯兌成本很高,要實現盈利的資金體量很大,在我國外匯管制的前提下,普通居民很難實現套利收益;其次是市場波動劇烈的情況下,上述供求造成的溢價影響可能遠勝于搬磚所帶來的套利收益。PeckShield品牌總監郝天則進一步指出,在匯率制度以外,USDT的發售方式,也是此次USDT持續保持高溢價,難以回到正常水平的原因之一。他表示:“事實上,調節USDT溢價的有一個隱性的OTC承兌商市場,這個市場運作成熟后,基本走的都是大規模批量化的盈利路線,短期的套利空間極其有限。”而針對目前USDT持續性的高溢價,市場普遍認為其并不會對新資金入場造成過大影響。中國人民大學金融科技研究所高級研究院蔡凱龍向鏈上財經表示,USDT的高溢價會大幅提高散戶的入場成本,肯定會對新資金的入場造成一定的影響,但目前是一個百年難遇的非常時期,所以這個影響并不會是長期的。褚康則認為,雖然USDT出現了高溢價,但是由于法幣進場的媒介眾多,USDT持續性高溢價不大會影響新資金的入場。先發搶占良機USDT穩坐頭把交椅

TON驗證者將投票決定凍結持有10億枚TON的195個非活躍地址:金色財經報道,TON的驗證者正在考慮暫時凍結195個非活躍地址,投票將于2月21日開始。目前這些地址持有10億枚TON,占總供應量的21.3%,約合25億美元。若投票獲得通過,則受影響地址在4年內無法進行任何交易。

非活躍地址是指在2020年7月至2022年6月期間參與了初始分配階段,且從未進行過轉出交易,這些地址可在投票結束前進行任何交易以避免被暫時凍結。(The Block)[2023/1/24 11:28:07]

與項目方所發行的代幣不同,穩定幣在加密貨幣市場中一直都是充當著一個“橋梁”的角色,它不僅鏈接著法幣與加密貨幣之間的交易,還鏈接著不同的加密貨幣之間的交易。郝天表示:“穩定幣是在目前市場行情波動比較大的前提下出現的,很多用戶交易都是以穩定幣作為轉換介質。從長遠看,穩定幣會是數字資產市場最大的新增流量入口。”而具有先發優勢的USDT又使得Tether在穩定幣市場內掌握了絕對話語權。蔡凱龍認為:“這個就和英國交通靠左行,美國交通靠右行一樣,大家一開始就選用了這種方式,沒有說誰好誰壞,但是大家已經形成了這種習慣,如果要去改的話,成本會非常大。”此后,USDT又進一步依靠其先發優勢快速的搶占了足夠的穩定幣市場份額。據公開數據顯示,USDT在高峰時一度占據穩定幣市場約95%的市場份額,其后雖受到超發質疑、幣價閃崩、美元存取困難、官網說明修改、擅自挪用準備金等多起負面事件影響,被其他新崛起的穩定幣蠶食了一定市場份額,但是最低時,USDT依舊保有70%的市場份額。“Tether一直都是很積極的,他們在很多公鏈上一直在推USDT,并由此使得USDT成為了一個全行業的公用的穩定幣。”蔡凱龍說,“此外,不受監管也是USDT保持優勢的一個原因,目前數字貨幣領域內還是存在處于地下的和灰色地帶的用戶,這些人并不想受到監管,目前也有一些受到監管的穩定幣,但是這些受監管的穩定幣的量和適用范圍都會受到一定的限制。因此,從這個層面來看,不受監管反而成了USDT的優勢之一。”而掌握了穩定幣市場的主導地位之后,USDT的母公司Tether則可以通過增發和銷毀USDT可以直接調節市場中USDT流通量,從而進一步起到調節穩定幣市場的作用。由此Tether一直被冠以加密貨幣市場中的“央行”角色。相對于交易所、項目方、借貸機構等其他處于加密貨幣生態中的角色來說,此時的Tether不僅位于一個有完整盈利結構且前途大好的細分領域,還掌握了該領域的主要話語權。在一定程度上來說,Tether可謂加密貨幣行業中最“安全”的公司之一。但是在事實層面上,Tether這個“央行”所面臨的風險正在變得越來越高。印鈔機連軸轉Tether“央行”角色不穩

數據:58912776枚USDT從幣安轉移到未知錢包:金色財經報道,WhaleAlert監測數據顯示,58,912,776枚USDT(價值約59,269,968美元)從幣安轉移到未知錢包。[2022/10/5 18:40:12]

蔡凱龍指出,USDT的持續性增發雖然在一定程度上解決了幣圈流動性緊缺的問題,但是隨著增發的量越來越大,穩定幣市場的的集中度也越來越高,而USDT背后的主導公司Tether并不是一個完全合規的受監管公司,雖被稱為是加密貨幣領域的“央行”,但是他的公信力以及面對危機時的償還能力,還是沒有受到過考驗,所以USDT的持續性增發必然會導致集中性風險也越來越大。除了集中性風險之外,USDT的幣值也開始隨著增發規模擴大而逐漸不穩定。“由于USDT是1:1對標美元,本質上USDT的價值并不會受增發的影響,但由于USDT的發行商的信用風險一直存在,持續增發USDT從而吸納市場資金的行為,可能會進一步加劇市場對其美元儲備和償付力的懷疑,從而可能造成USDT的價值波動。”褚康表示。

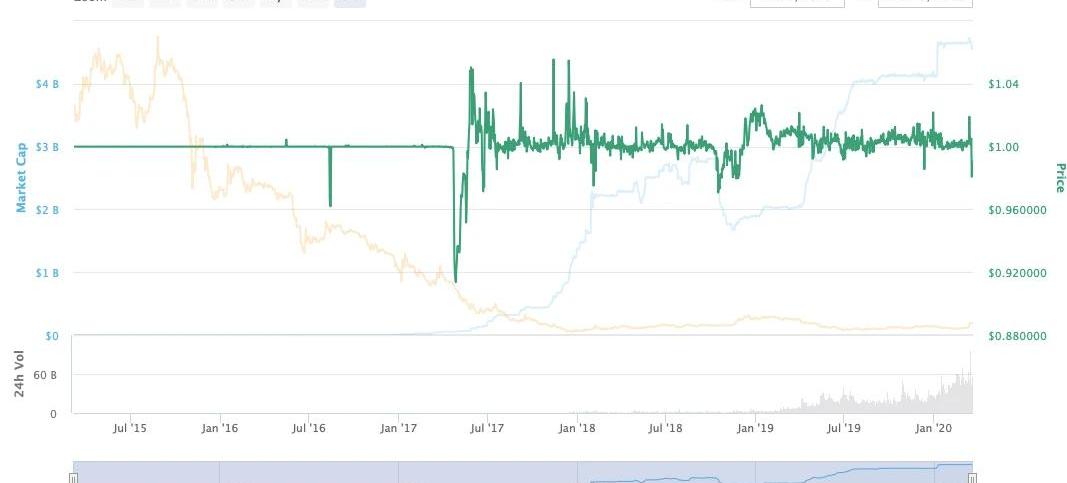

據USDT市價走勢圖可知,雖說USDT號稱其與美元保持1:1的穩定兌換比例,但是在加密市場上,USDT的市價一直都處于波動狀態。而除了連續增發以外,Tether的機制更是為用戶手中的USDT蒙上了一層致命的不安全因素。由于沒有銀行賬戶,BitFinex和Tether不得不通過第三方渠道來打通“銀行業務”。有些第三方服務公司歸屬于Bitfinex和Tether的高層,但其中也不乏Bitfinex和Tether員工的私人賬戶。這可能也是Tether不愿將銀行賬戶透明化的原因,即Tether無法保證1:1的美元儲備,其中一部分USDT通過私人賬戶或第三方服務公司進行“儲備”。由于Bitfinex和Tether并不是這些“殼”賬戶的賬戶持有者。因此,從法律上講,即使Bitfinex和Tether對這些賬戶有控制權,但這些賬戶中的資產并不屬于TetherLimited或Bitfinex。也就是說,如果Tether沒有歸屬于自己公司名下的銀行賬戶的話,其儲備金為0美元。而在2018年開始,Tether又開始身陷“市場操縱”風波之中,且截至目前為止,其依舊沒有解決與紐約州檢方之間的訴訟。但是這些因素都并未動搖USDT的市場地位。褚康指出:“首先USDT已經是目前市值最大的穩定幣,是法幣入金的重要途徑之一,BTC等頭部幣種交易對大部分都是USDT,其市場地位在當前很難被撼動;其次就信任危機本身而言,穩定幣發行無論是由Tether發行還是由其他企業發行,都存在信任危機,其他穩定幣本身亦存在該等風險,這是普通幣種和法幣的本質區別。”雖說目前這些因素都還埋藏在水下,尚未爆發。但是除了內部因素之外,USDT還面臨著另一個巨大的挑戰——Libra。有觀點指出,一旦Libra及時推出,則擁有更好信任基礎以及監管基礎的Libra必將取代USDT,成為加密貨幣市場中的“橋梁”。而彼時,在面臨USDT幣價一夜蒸發時,加密貨幣市場又將走向何方?

Tags:USDUSDTSDTTHEDUSDwstUSDT價格gusdt幣價格Inverse Ethereum Volatility Index Token

編者按:本文來自橙皮書,作者:RinHuang,Odaily星球日報經授權轉載。眾所周知,區塊鏈經過了幾年的發展,其應用的落地性依然乏善可陳,其中的原因可以歸納為兩點:技術和數據.

1900/1/1 0:00:00編者按:本文來自:威廉閑談,作者:陳威廉,Odaily星球日報經授權轉載。今天這個文是最近暴跌的有感而發,也是我一直以來的思考.

1900/1/1 0:00:00編者按:本文來自LongHash區塊鏈資訊,作者:LongHashCharlieCuster,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自:以太坊愛好者,作者:whiterabbit,翻譯:阿劍,Odaily星球日報經授權轉載.

1900/1/1 0:00:00文|王也編輯|Mandy王夢蝶出品|Odaily星球日報 在剛剛過去的2月,DEX月交易量創下了歷史新高.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:BenjaminPirus,Odaily星球日報經授權轉載。在又一輪審查中,YouTube從兩個獨立的加密貨幣頻道中刪除了兩段視頻.

1900/1/1 0:00:00