BTC/HKD-0.4%

BTC/HKD-0.4% ETH/HKD-0.11%

ETH/HKD-0.11% LTC/HKD+1.31%

LTC/HKD+1.31% ADA/HKD+1.3%

ADA/HKD+1.3% SOL/HKD-0.79%

SOL/HKD-0.79% XRP/HKD+1.64%

XRP/HKD+1.64%編者按:本文來自:以太坊愛好者,作者:alethio,翻譯:阿劍,Odaily星球日報經授權轉載。本文是與BlockAnalitica團隊合作撰寫的,該團隊開發了針對以太坊區塊鏈鏈上活動的分析工具。BolckAnalitica創始人是Primo?Korde?,他定期為MakerDAO的治理和廣大DeFi社區貢獻與Dai相關的統計指標。

引言:MakerDAO升級

在2019年11月18日,MakerDAO的多質押品DAI升級在主網上激活,這是迄今為止最大的DeFi項目最飽受期待的里程碑。在11月18日以前,在MakerDAO平臺上,用戶只能通過質押ETH來獲得SAI穩定幣貸款系統所發行的token)。11月升級之后,質押品種類放寬,用戶可通過質押多種token來獲得DAI穩定幣貸款。升級期間,SAI的持有者可以按1:1的價格用SAI換取DAI。SAI依然存在,但日后MakerDAO社區的治理者會通過投票來關停SAI平臺,以確保DeFi社區會轉而使用多質押品DAI系統。注意:澄清一下,“SAI”指的是單質押品DAI平臺所發行的token;“DAI”指的是多質押品DAI系統所發行的token。新平臺所支持的質押品種類是可以更改的。利用MakerDAO治理流程可以增加或移除所支持的質押品種類。截至2020年1月,MCD平臺所支持的質押品類型有ETH和BAT。但是,只要投票可以通過,其它代幣化的資產也可以用作質押品。可以支持多種質押品之后,MakerDAO就有了兩種額外的升級。其一,新系統現在支持用DAI而不是MKRtoken來支付穩定費。此外,未支付的穩定費會持續增加到你的債務中。原本在SCD中,只要ETH的價格保持穩定,你就永遠不會被平倉;而在MCD中,你的債務會一直增長,如果你不支付利息,終有一天你會被平倉。第二個重大升級是DAI儲蓄利率,也即是說DAI的持有者可以用DAI來賺取利息了。這一機制其實也是MakerDAO調控DAI的需求端的一種新辦法,原本他們的貨幣政策只有改變穩定費率一種辦法可用。現在,穩定費可以調節供給端,DSR可以調節需求端。使用DSR也很簡單,用戶只需把DAI發往一個智能合約,無需承擔對手方風險就能獲得收益。DeFi治理和運行的成功案例

OKX向香港KYC用戶提供這16種加密貨幣現貨交易服務:金色財經報道,OKX今日宣布向香港KYC用戶提供16種主流加密貨幣現貨交易服務。這16種加密貨幣,OKX向金色財經透露為:BTC、ETH、ADA、MATIC、SOL、DOT、UNI、LINK、SAND、LTC、AVAX、AXS、ATOM、XLM、USDT和USDC。

據悉,OKX香港KYC用戶可使用港幣、點對點 (P2P) 或通過第三方供應商如 ApplePay、Visa和MasterCard卡進行這16種加密貨幣交易。[2023/5/25 10:39:13]

與DAI相關的統計數據

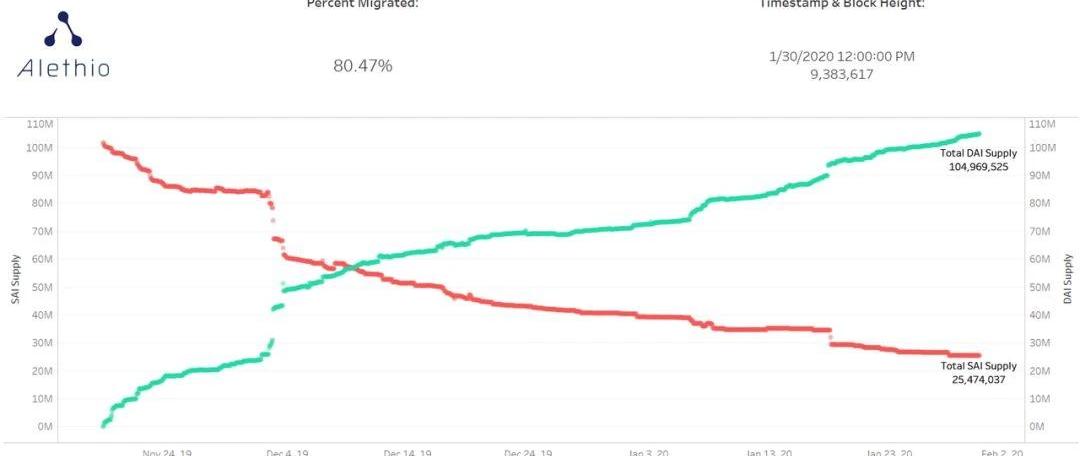

時至今日,DAI已被證明是成功的。到12月17日,高達50%的流通SAI都成功遷移成為DAI,這距離MCD的激活才剛過去1個月。

BATtoken是ETH以外第一種經投票被納入MCD系統的質押品。雖然BAT作為新的質押品,接受率相當不錯,但WETH仍是質押品中的大頭)。不過,如果對比兩種token的相對市值,我們發現鎖倉比例是類似的:有1.5%的BAT被鎖進了MakerDAO系統中,而ETH的比例是1.8%。注意:雖然對BAT的投票中壓倒性的多數都支持這種token成為質押品,它并不是在舉行投票時得票最多的那個。Augur的REPtoken一開始贏得了投票,但Maker的風險治理團隊評估認為,Augur即將要發行v2版本,所以REP價格波動的風險太大,不應該接受成為質押品。

186家銀行被發現存在與硅谷銀行相似的風險:金色財經報道,經濟學家最近的一項研究確定了 186 家銀行處于風險之中。這些銀行面臨著與導致硅谷銀行倒閉的問題類似的問題。在美聯儲迅速加息的過程中,經濟學家們對美國的個別銀行進行了評估。他們評估了資產賬簿和市場價值損失。國庫券和抵押貸款等資產的價值可能會下降。當新債券提供更高的利率時,就會發生這種情況。他們的發現表明存在潛在問題。如果這些未投保的儲戶中有一半要從這 186 家美國銀行中的任何一家迅速提取資金,即使是投保的儲戶也可能面臨損失。這是由于所有存款人可用的資產不足。

經濟學家在他們的論文中表示,我們的計算表明,如果沒有政府干預或資本重組,這些銀行肯定面臨擠兌的潛在風險。[2023/3/18 13:11:42]

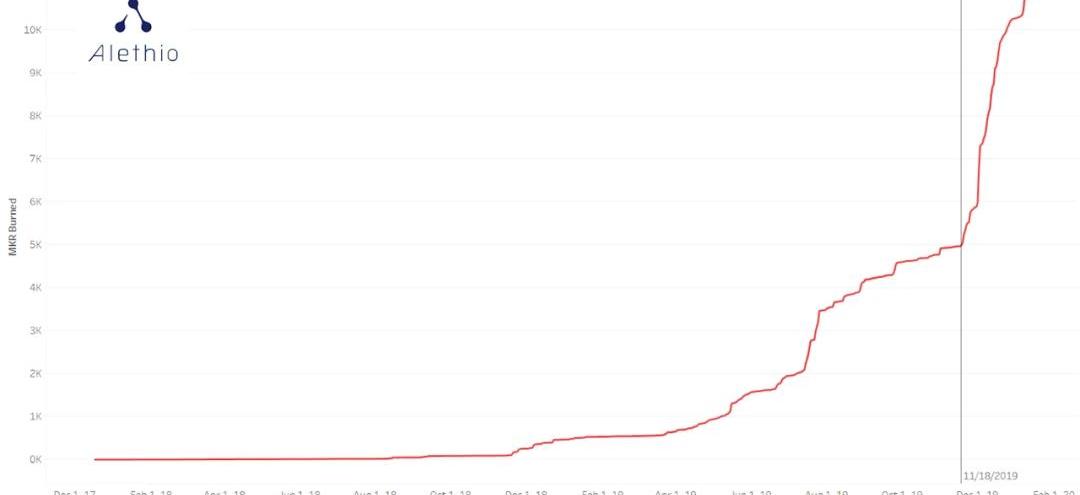

-圖2.Maker新質押品得票排名。數據來源-MKR的功能有兩種:治理、獲利。持有MARK可以獲得與MARK數量成比例的投票權。而作為一種功能性token,MKR也被用來給SAI的債務支付穩定費。這些用來支付穩定費的MKR隨后會被銷毀掉,造成MKR的通縮。MKR一開始的供給量是100萬;現在已經有1.1萬MKR已經銷毀掉了,所以當前的供給量是98.9萬個。MCD升級和遷移要求關閉SAI債務倉位,以觸發穩定費支付。大家的預期是MKR的銷毀量會上升。而在升級之后的1個周內,我們確實看到了銷毀率的上升。

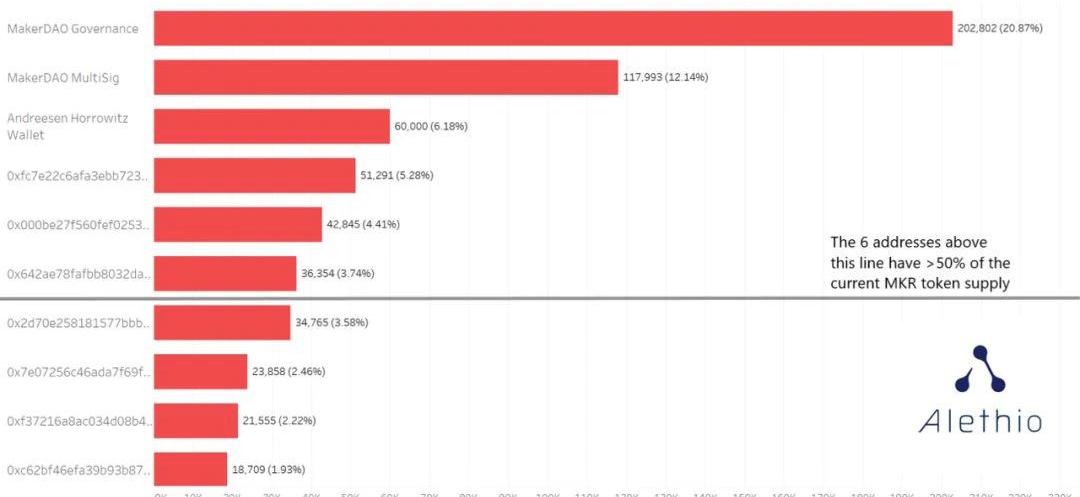

-圖3.MKR銷毀數量在MCD遷移前后的變化-現在有1.7萬個地址持有MKRtoken*。前三個持幣大戶持有的數量總計占全部供給量的38%。前三個地址分別屬于:MakerDAO治理合約;MakerDAO團隊多簽名錢包;AndreessenHorowitz的錢包,6萬)。

數據:1320枚BTC從未知錢包轉移到Coinbase:金色財經報道,據Whale Alert數據,1320枚BTC從未知錢包轉移到Coinbase。[2022/8/10 12:16:21]

-圖4.前10個MKR持幣大戶的持幣量;水平線以上就占據了全部幣量的50%-*持幣者的數量是根據參與過總計約61.1萬的MKR流動的不同地址數量得出的;他們的持幣量也從地址中得到。大部分持幣者的持幣量都大于0。與CDP相關的統計數據

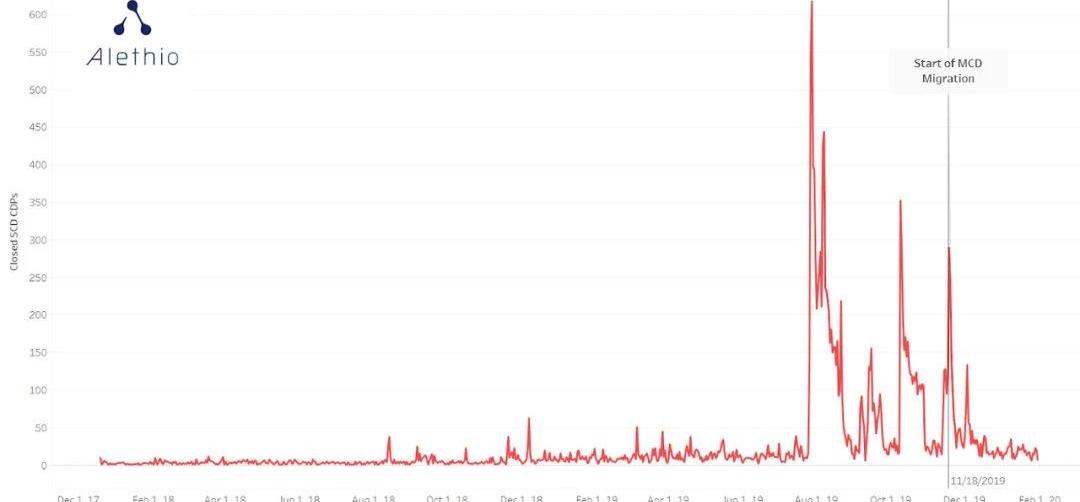

在SCD平臺上,用戶總計開啟超過15.4萬個CDP。大部分CDP都仍在開啟狀態,沒有被平倉;只有19609個CDP已經關閉了,其中有2587個CDP是在遷移開始之后關閉的。

-圖5.關閉SCDCDP的時間線-根據鎖定的質押品數量來衡量,最大的CDP是#3088,是在2018年8月28日開啟的,現在還有17萬8.72個PETH作為質押品鎖在系統里。該CDP的債務人借出了超過1千萬的SAI,償還了23%,而且穩定費高達80萬美元)。這個CDP的質押率是331%,遠遠超過系統要求的150%。比起系統的最小質押率所要求的質押品價值,該用戶還多鎖了1500萬美元進去。如果加總現在所有的CDP,質押率會超過300%。這就意味著,超過半數的ETH質押在SCD系統中,只是用作預防ETH價格暴跌、CDP被平倉的保險。維持其它條件不變,則ETH的價格要暴跌至80美元以下,SCD系統中遺存的CDP質押率才會降到150%以下。不過,更有趣的是,我們可以看出SCD中遺存的SAI債倉對ETH價格的實際波動是作何反應的——就看最近,2019年11月和12月的情形。在MCD啟動后的第一個月里,ETH的價格下跌超過30%,從183美元跌到122美元。但是,緩慢、穩定的下跌不怎么會影響用戶,快速、幾乎腰斬式的價格下跌才會造成破壞。在這段時間里,總共有約3.8萬個ETH被清算,平倉量最大的一天是11月22日,那天共有19404個PETH被清算。平均來看,只要ETH價格下跌7.2%就足以觸發CDP清算。只要粗略計算一下,你就知道,市場的清算商從中賺取了約17萬美元。注意,清算商的收益來源于被清算的CDP質押品在打折出售時的折扣幅度,這里的收益是假設清算商得到了全部3%的折扣得出的,但并不總是能獲得這么多,因為Gas價格、流動性、ETH價格注入的精度,等等原因。這個估算也使用了這段時間的平均ETH價格,149美元。遷移流程

奈雪の茶推出奈雪幣以購買虛擬股票,成為虛擬股東:6月30日消息,據官方公眾號,奈雪の茶推出上市一周年活動:6月30日起,每消費1元即可得1個奈雪幣,可使用奈雪幣買入/賣出虛擬股票成為虛擬股東,或換購其他禮品。[2022/6/30 1:41:27]

我們之所以能在2019年的最后兩個月中見證MakerDAO的平滑遷移,得益于權益合約的實現,該合約會持有已經遷移的SAI,并使得SCDCDP可以利用這部分SAI而快速將債務倉位遷移到多質押品DAI系統中。該合約所持有的SAI叫做saiJoin,而在遷移時期,全部的SAI流入量約為9900萬SAI。不過,遷移期也有大量的CDP開倉,補充了大量的SAI流動性。這是意料之中的事,因為SCDCDP需要SAI流動性來平倉,此外,像Compound這樣的次級平臺還有SAI借款人。因此,超過3800萬SAI在遷移期被鑄出,為借款人的去杠桿及遷移提供充足的SAI流動性。圖6展示了遷移合約中的SAI庫存在最后兩周以前是如何被迅速消耗光的;在最后兩周,SAI開始囤積在遷移合約中,表明CDP的債務人遷移的興趣越來越小了。

-圖6.遷移合約中的SAI余額vs.遷移過程-剩余的SAI持有者和借款人

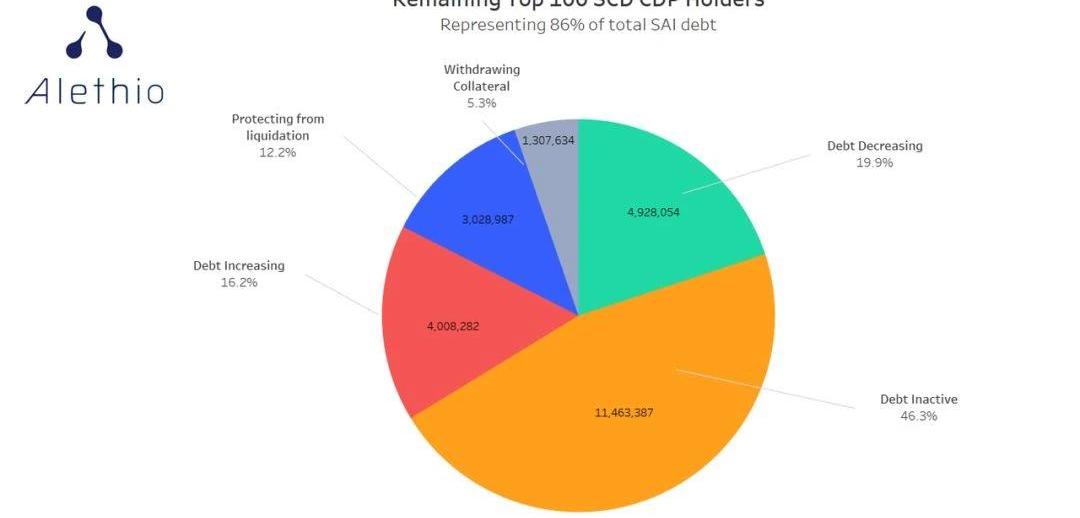

MakerDAO的治理流程正在斟酌何時緊急關停SCD平臺,以完全遷移到MCD平臺上。分析剩余SAI的持有者、SAI債務的CDP分布及其活動,將成為決策中的重要參考。在最大的100個CDP中,有30個CDP在遷移期中完全沒有動靜;他們構成了剩余SAI的100個最大的CDP中的1150萬美元,他們的最后一次操作都是6到12個月以前。這群債務人也積累了大量的穩定費沒有償還。在SAI的全部未償還穩定費中,他們就占到了120萬SAI。最大規模的未支付穩定費是來自CDP#3088的,其未支付穩定費規模超過80萬美元。曾經償還過穩定費的CDP只有500萬美元的規模,或者說只占全部SAI債務的20%。可能只有這些CDP在認真考慮要快速完成遷移。其它的CDP要么在鑄出更多的SAI,要么還在往債倉里加入更多ETH質押品。

專注社交動態數據所有權的Crossbell鏈今日發布:據官方消息,RSS3母公司Natural Selection Labs旗下Crossbell鏈今日發布。其設計架構為應用計算提供了更高的性能,以及更強的靈活性和開放性。該組件允許開發者和用戶實現鏈上數據自我管理、幫助孵化更多應用程序。同時,這將為社交活動數據提供更好的互操作性,為開發者和用戶的鏈上社交數據帶來更多輕便易用的使用可能。

Crossbell是一條與EVM兼容的鏈,其智能合約為幫助用戶重新取回社交活動的數據所有權而設計。[2022/6/9 4:12:53]

-圖7.剩余CDP中最大的100個的現狀-跟SAICDP的債務人一樣,SAI的持有者也非常集中。前100名SAI大戶的地址掌握了剩余SAI供給量的75%,現在是2850萬SAI。不過,這些地址中許多都是屬于DeFi項目流動性池的,比如Compound的cSAI資金池。由Etherscan披露已知身份的地址持有者超過600萬SAI。這部分供給應該要遷移到DAI的,因為SAI的流動性正變得越來越差,跟DAI借貸市場相比,賺得的利息也越來越少。流動性

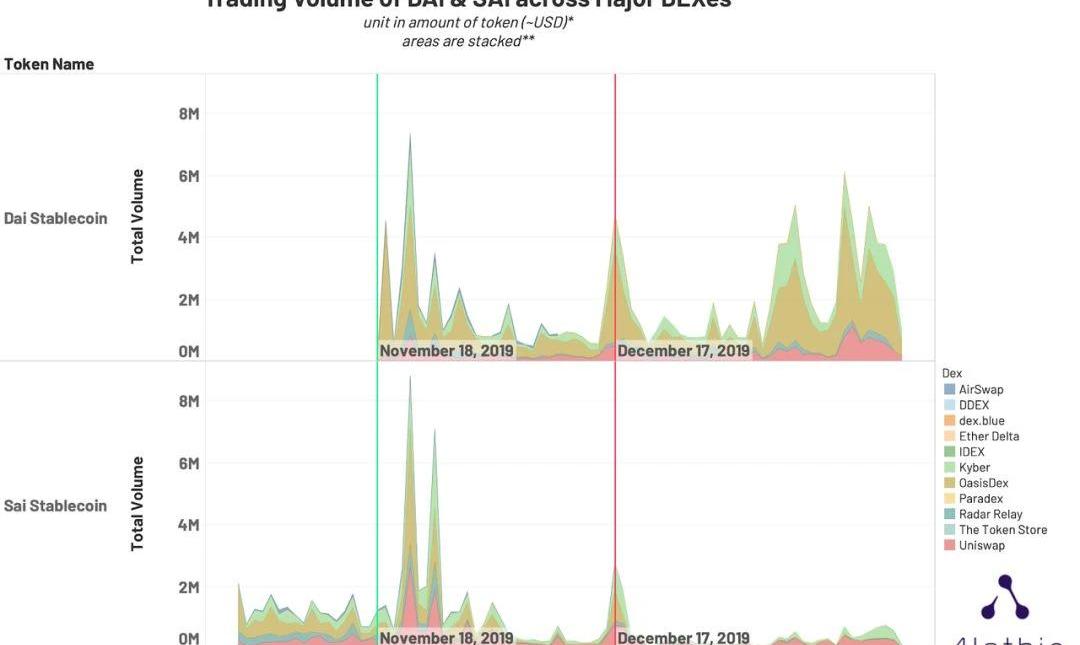

在遷移期,各去中心化交易所上的SAI交易活動大量減少。現在,只有Uniswap和Kyber上還有不錯的SAI流動性,上周內的平均日交易量約為25萬美元。Uniswap的SAI流動性約為120萬美元;而DAI的流動性有290萬美元。這已經變成了剩余的CDP在去杠桿時要面對的一個大難題,尤其是那些還在提高質押率、防止自己被清算的CDP。

-圖8.SAI和DAI在各大去中心化交易所上的交易體量-次級借貸市場

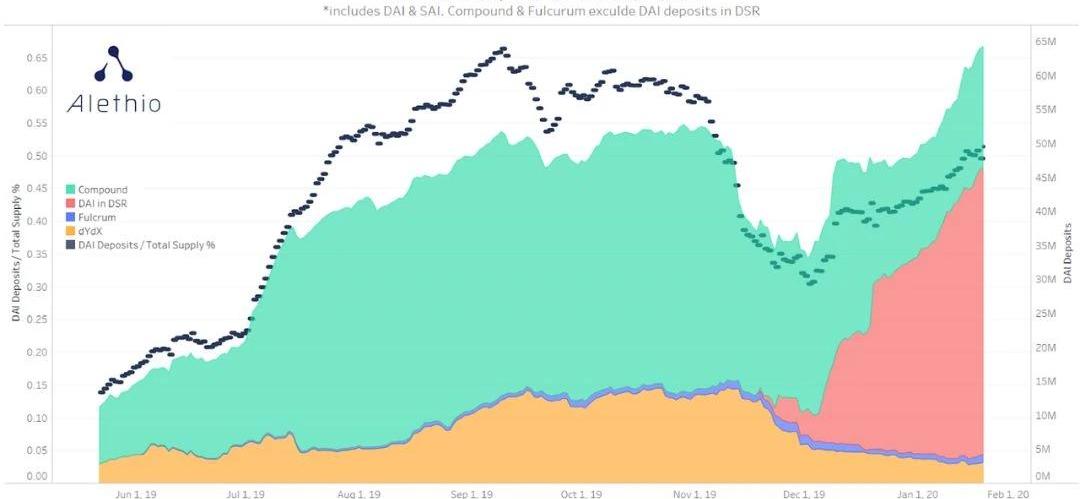

MCD平臺引入DSR給各大次級借貸平臺帶來了一個強有力的競爭對手。MakerDAO似乎已取代了Compound,成了DAI儲蓄者的首選;這當然也是因為Compound給自己市場上沒有得到了利用的儲蓄都存進了DSR。dYdX的市場份額也大幅下降,其DAI存款金額下降了80%。當前,全部DAI存款的總金額約為當前DAI和SAI總價值的一半,比去年9月的66%要低。這可能是因為剩余SAI的借貸市場不太活躍,以及去年的高利率。

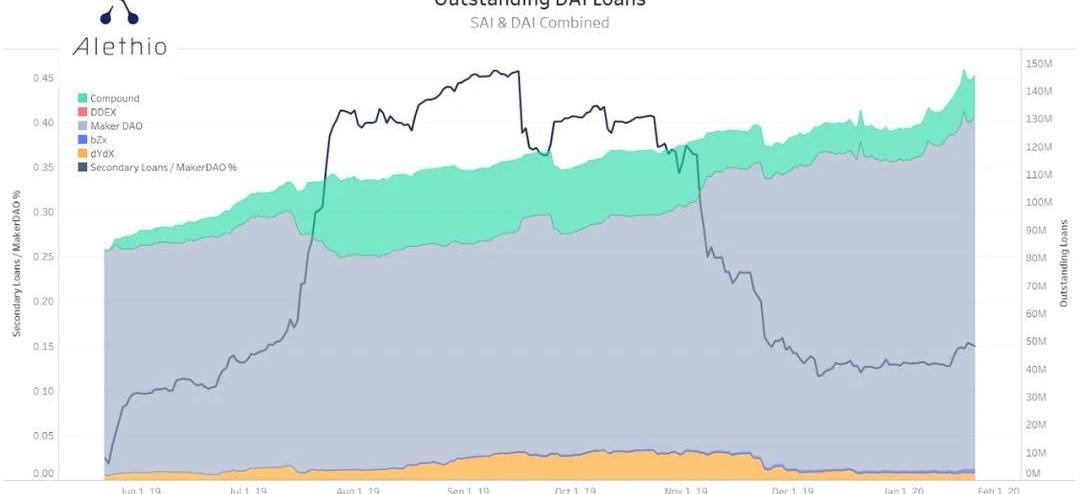

-圖9.次級借貸市場上的DAI存款-次級借貸市場的DAI借貸活動市場份額也下降了。次級借貸市場上,未償還的DAI和SAI債務總價值約為2200萬美元——只有MakerDAO總債務或者說穩定幣總供給量的15%。這個比例在過去是要高得多的,在去年9月,次級借貸市場上有3600萬SAI的債務。而MakerDAO本身市場份額的提高很可能與其低穩定費率有關。

-圖10.次級借貸市場上的DAI存款-鏈上活動

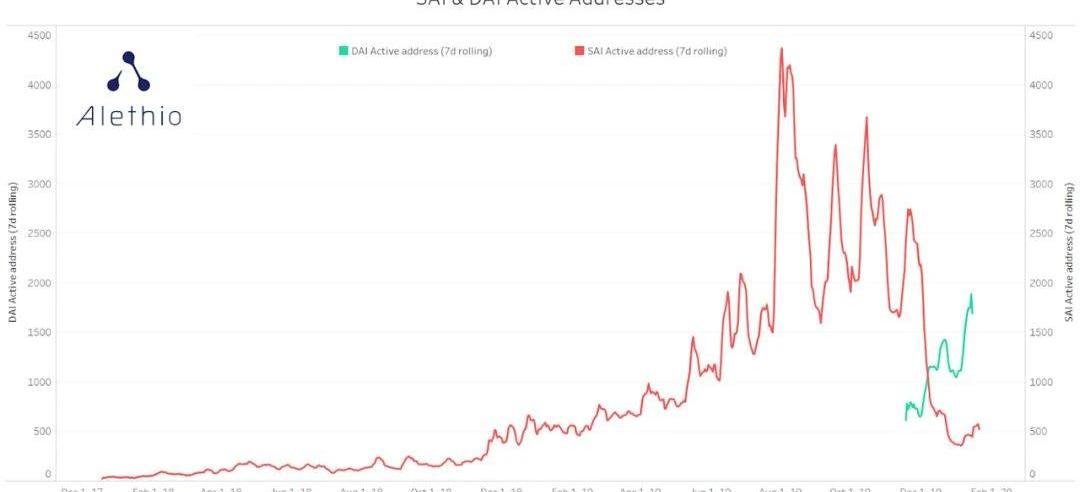

日活躍的持DAI地址穩定在約2000個,比遷移之前6個月SAI的平均日活躍地址數低了10%。注意,在下圖中出現于2019年夏天的SAI活躍地址數量高峰與Coinbase的賺DAI活動相關,因此不能直接拿來和現在的DAI活躍地址數作比較。

-圖11.參與SCD的活躍地址數量與參與MCD的活躍地址數量-參與DSR的DAI

投入DSR來賺取存款利息的DAI數量正穩步上升,最明顯的增長出現在12月的第三周,當時Compound開始把自己市場上沒有被借用的DAI都存進DSR;還有就是12月的第二周,當時DSR的利率從2%上升到4%。有趣的是,DSR利率的進一步上升并沒有增加DAI存入DSR的速度。實際上,存入DSR的DAI數量還在1月份的第三周下降了,而且因為DAI的供應量自年初以來增加了45%,超過了存入DSR中的DAI的流量,DSR的利用率下降得更厲害了。

-圖12.存入DSR的DAI數量vs.DSR利率-結論

總的來說,MakerDAO從單質押品系統到多質押品系統的遷徙已經證明非常成功。整個生態絕大多數用戶都按預期中的方式回應了這場升級,為新系統注入了勢能和合法性。這場遷移可被視為一個重要的信號,顯示出大家對DeFi平臺的關注正與日俱增。MakerDAO的遷徙尚未完成。還有一個重要的治理決策是決定SCD的停擺時間。為使DeFi生態系統果斷遷移到更高效、更通用的平臺上,關閉舊平臺是有必要的。不過,大量的私人資金仍鎖在SCD系統中。MakerDAO已被證明是DeFi的演化、普及和社區溝通上的成功案例。現在,它也會繼續充當鏈上治理的試驗田。

Tags:SAIDAICDPMAKEBONSAI Vault (NFTX)DAILYcdp幣圈Make A Difference Token

作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 北京時間2月10日,加密交易所OKEx發布公告稱OKChain測試網正式上線,同時宣布銷毀全部尚未發行的7億OKB.

1900/1/1 0:00:00出品/CoinVoice文/菱禾“即使貸款發工資,我覺得企業也撐不過三個月”。西北董事長賈國龍最先發出了求救信號.

1900/1/1 0:00:00本周大事記 上周,EOS備受矚目的社交產品VOICE已正式開始美國內測,用戶評價呼聲較高。二級市場上,EOS周內跌幅1.13%,現報4.36美元.

1900/1/1 0:00:00編者按:本文來自頭等倉區塊鏈研究院,Odaily星球日報經授權轉載。Arbs利用DeFi僅幾秒鐘賺了90萬美元,事件一出現,發人深省。上周末,美國發生bZx攻擊事件,給去中心化金融帶來沉重打擊.

1900/1/1 0:00:00編者按:本文來自區塊鏈大本營,作者:SachinDevmurari,翻譯:火火醬,Odaily星球日報經授權轉載。人工智能和機器學習算法的最新發展為網絡自動化提供了動力.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:邱祥宇,星球日報經授權發布。繼7.2億代幣銷毀,三天三公告之后,FCoin又有新進展.

1900/1/1 0:00:00