BTC/HKD+0.01%

BTC/HKD+0.01% ETH/HKD-0.56%

ETH/HKD-0.56% LTC/HKD+0.35%

LTC/HKD+0.35% ADA/HKD-1.35%

ADA/HKD-1.35% SOL/HKD-0.3%

SOL/HKD-0.3% XRP/HKD-2.06%

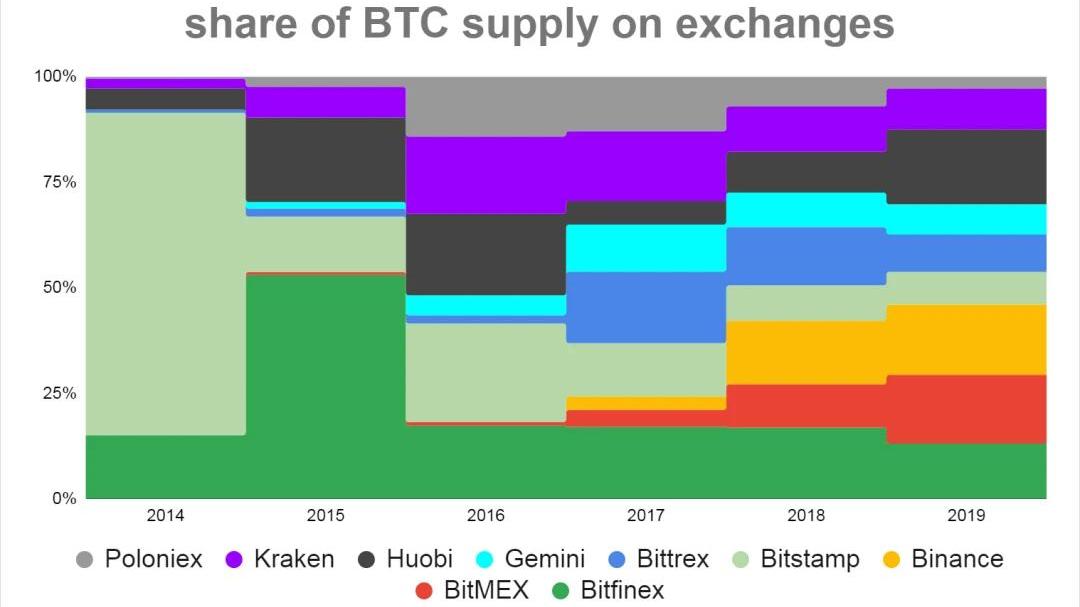

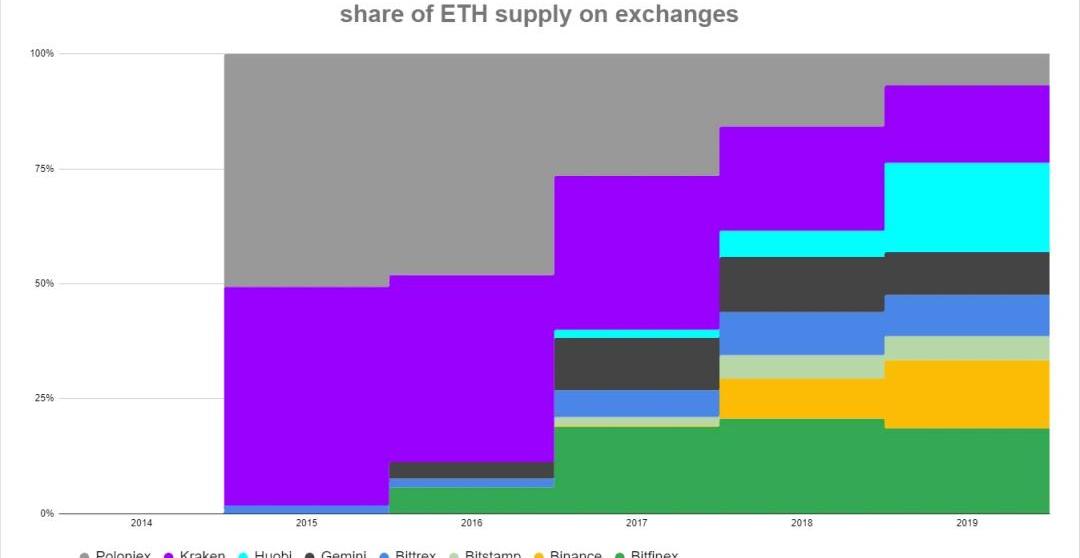

XRP/HKD-2.06%編者按:本文來自Deribit德瑞的交易課,星球日報經授權發布。加密貨幣交易所及其競爭對手正在爭相套用傳統金融中已經習以為常的金融服務模式,并使這些產品更容易讓大眾所得。目前該領域三個低垂的果實是利息帳戶,付款稅收服務。由于是已有客戶且轉換成本較低,因此交易所向加密貨幣銀行這種轉換將比預期中要快得多,從而將那些沒有跟進的交易所甩在身后。迄今為止,加密貨幣領域最大的贏家仍然是交易所:Coinbase,Binance,LiquidGlobal,BitMEX和Kraken等交易所都已經被確認或謠傳價值超過10億美元。其中幣安甚至是歷史上最快達到令人垂涎的“獨角獸”地位的公司。雖然整體市值在飆升,但加密貨幣交易所是一個競爭異常激烈的領域。自2016年以來,就現貨交易量而言,市場領導者發生了幾次變化。下圖描繪了交易所托管中的BTC和ETH存款占比的情況:

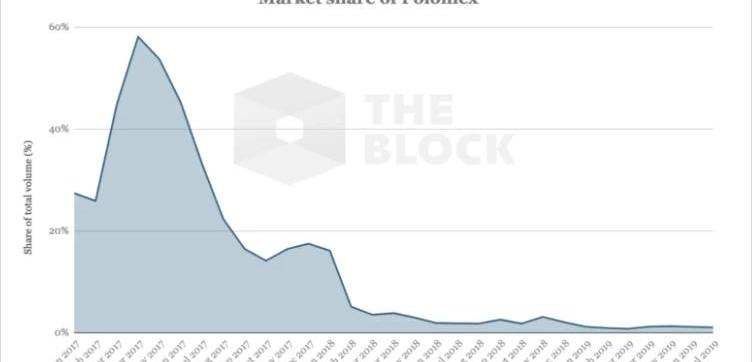

Cryptoheldonselectexchangesasaproxyforexchangedominance.Source:CoinMetricsNetworkDataProPoloniex的衰落是一個特別能說明上面觀點的例子。在沒有任何重大沖擊的情況下,該公司的市場份額從2017年初的近60%跌至2018年5月的微不足道的1%,并最終被收購。

Circle:跨鏈傳輸協議將于6月27日登陸Arbitrum:金色財經報道,Circle在推特上表示,“我們很高興地宣布,跨鏈傳輸協議 (CCTP) 將于6月27日登陸Arbitrum。”[2023/6/9 21:26:02]

Poloniexshareoftotaltradingvolume(incl.altcoins).Source:TheBlock如此激烈的競爭態勢可以用兩個因素來解釋:網絡效應:流動性吸引流動性。邊際用戶最有可能加入流動性最大的交易所,因為它可以提供最好的市場深度和最低的價差,而后繼者則無以扭轉態勢。轉換成本低:如果用戶不喜歡一個交易所提供的服務,他們可以在幾分鐘之內取出資產并轉移到其他交易所,沒有繁瑣的申請書。由于用戶具有高度的流動性,因此需要交易所擁有可以更快的信息反饋回路,以做出相應的快速業務決策。如果一個交易所提供了一項新功能,其他交易所則需要在短時間內提供相同功能,否則可能會落后。總的來說,由于市場時刻變化,監管套利和純數字產品的獨特組合,加密貨幣公司可能是歷史上發展最快的公司之一。盡管競爭對客戶來說是好事情,但對于交易所來說無疑是一種很大的壓力,要保持領先于同行不是一件容易的事情。在此分析中,我們將研究預計在未來兩年內將成為每個現貨交易所的標準產品的功能。(1)利息賬戶

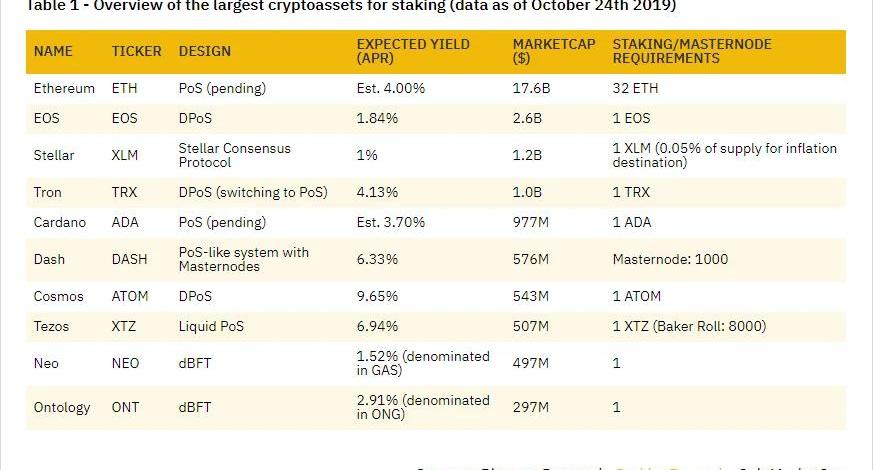

由于加密資產空間合并了較少的可投資資產,因此交易所開始針對AUM進行優化并通過其他服務而非交易量獲利是有意義的。利息帳戶復制了投資銀行的原始業務模型。在法幣的零利率甚至負利率的時代,加密貨幣利息賬戶可以成為保留現有用戶并吸引新用戶利器。我們預測收益率主要來自三個方面:抵押、在交易所內部貨幣市場的借貸以及交易所對外借貸和流動性的提供。1.1抵押服務最近推出的大多數網絡以及即將推出的網絡都選擇權益證明作為的Sybil抵抗機制。在PoS中,加密貨幣的持有者可以通過抵押token來達成共識。如果用戶已經在交易所持有token,那么他們將其抵押以賺取額外的回報就是一件很自然的事情,相應的抵押服務也是水到渠成的。就Tezos而言,Coinbase,Binance和Kraken都在一個月的時間內推出了抵押獲取收益的產品。

Injective啟動開放流動性計劃:6月6日消息,Cosmos 生態智能合約平臺 Injective 宣布啟動開放流動性計劃 (OLP),允許用戶和機構以無需許可的方式在 Injective 的鏈上訂單簿基礎設施上提供流動性,以獲得 INJ 獎勵。從 2023 年 6 月 13 日開始,符合條件的參與者在每個 Epoch(28 天)可以共獲得 6 萬枚 INJ 獎勵。[2023/6/6 21:19:27]

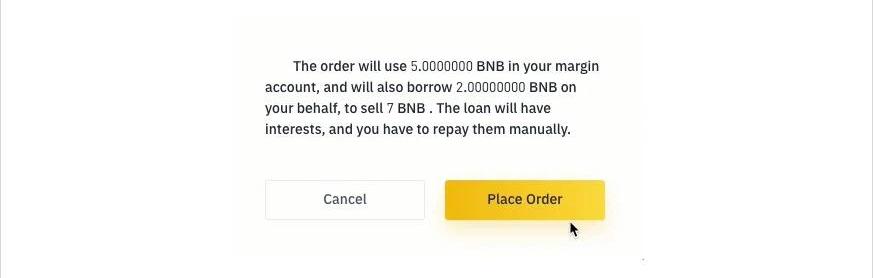

Source:TheRiseofStakingbyBinanceResearch1.2交易所內部市場交易所的用戶之間存在最天然的借貸市場,而資金從未離開過冷錢包。借款的需求有兩個主要來源:保證金交易者和做市商。借貸最大的需求來自保證金交易者。在Bitfinex,火幣,OKEx和幣安上,交易員需要借入資金并將其存入保證金賬戶。然后他們可以使用這些借貸的資金與現貨交易者交易。這與諸如BitMEX或Deribit的衍生品交易所形成對比,因為這些衍生品交易所的用戶僅交易金融合約。因此,加密貨幣的借款人是賣空者,而美元和穩定幣的借款人是希望利用杠桿做多的人。

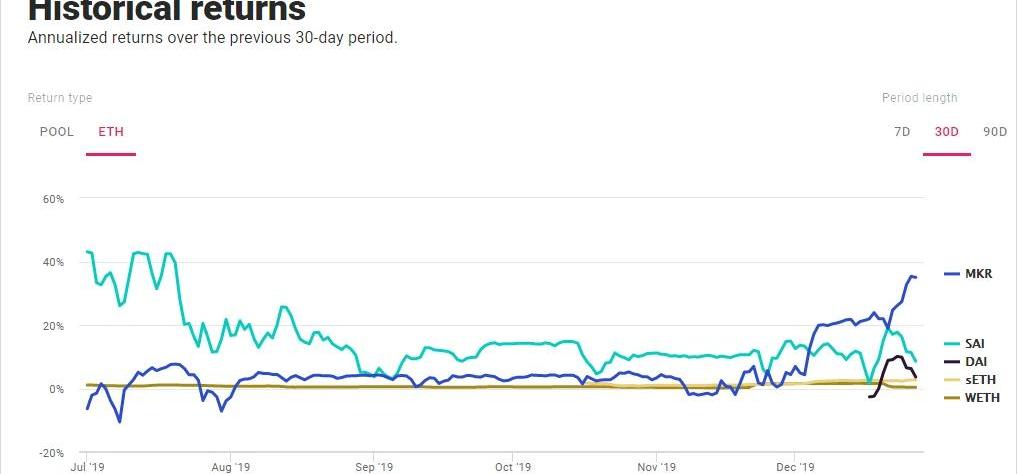

Amargin-traderonBinanceautomaticallytapsintotheBNBlendingpool,payinginteresttoBNBsavers.Source:BinanceMarginTradingGuide一部分較小的需求來源來自做市商,他們希望增加資金利用率,并因此借入美元或USDT以購買加密貨幣。1.3.交易所外部市場除了交易所內部借貸市場之外,用戶也可以取出資金去嘗試使用外部的產品甚至DeFi協議的用戶以獲得其他投資機會。交易所當然不希望他們的客戶就這樣提取資金走人,因此他們也開始做經紀生意。這樣做的好處是多方面的:大的交易所擁有規模效應,比如幣安可以決定給一些合作得較好的低梯隊的交易所輸送用戶;交易所擁有用戶較為完整的風險偏好信息,這樣可以降低資本要求;可以無需讓用戶的資金離開交易所的冷錢包另一個很大的好處是,大的經紀商可以提供一些『另類』的利息來源,而以往這些利息只能在外部交易所使用。一個典型的例子是合成美元賬戶獲取利息。在BitMEX和Deribit上,用戶可以存入BTC并做空相同數量的金融合約。這樣操作就等價于持有等值美元。投資者可以使用衍生工具產生利息的原因是資金費率。由于永續合約永遠不會到期,因此它們沒有自然價格錨來跟蹤基礎資產的價格。為了解決價格錨這個問題,BitMEX提出了一種資金費率的想法,該費率根據合約與現貨的溢價水平而每8小時調整一次。由于加密市場的投資者普遍看漲,因此歷史上多頭每年支付給空頭約為6%的資金費率。因此,投資者可以獲得報酬,將BTC或ETH存入抵押品并做空,從而創建了一個高收益的合成美元賬戶。ArthurHayes在他的一篇博客文章中解釋了這種交易機會。交易所也可以代表其用戶使用Maker,Compound,Kyber,DYDX或Uniswap之類的DeFi協議。第一個這樣的例子是OKEx,它剛剛引入了對Dai儲蓄的支持。交易所沒有理由不給他們的用戶提供這樣便捷的服務。

分析:BitDAO擁有20億美元的第二大加密貨幣財庫:1月8日消息,Blockworks Research發推分析稱,BitDAO代幣BIT在過去14天上漲了47%,原因如下:

1. 12月27日,BitDAO社區關于BIT回購計劃的提案已開啟投票,目前該提案支持率為100%,投票將于12月31日結束。

據此前消息,該提案旨在作為其DAO部署戰略計劃的一部分,建議從2023年1月1日起,將每日目標購買額(TDPA)設定為200萬USDT,持續50天(總額為1億USDT)。購買BIT后,BitDAO財庫仍將持有3億美元的USDT/USDC和27萬枚ETH(約3.45億美元),應該足以覆蓋5年以上的BIT產品開發需求。

2. 該DAO實際上持有第二大加密貨幣財庫,擁有20億美元的多元化資產,包括大量的ETH、USDC、USDT和FTT。

3. BitDAO還致力于開發Mantle,這是一種利用EigenLayer的模塊化ETH L2。[2023/1/8 11:01:07]

RecentreturnhistoryofvariousETHpairsonUniswap.Source:https://pools.fyi有經紀人業務的交易所可以讓其客戶在熟悉的用戶界面下提供加密貨幣領域所有的賺錢機會,而無需任何復雜的鏈上交易或自我托管。(2)支付

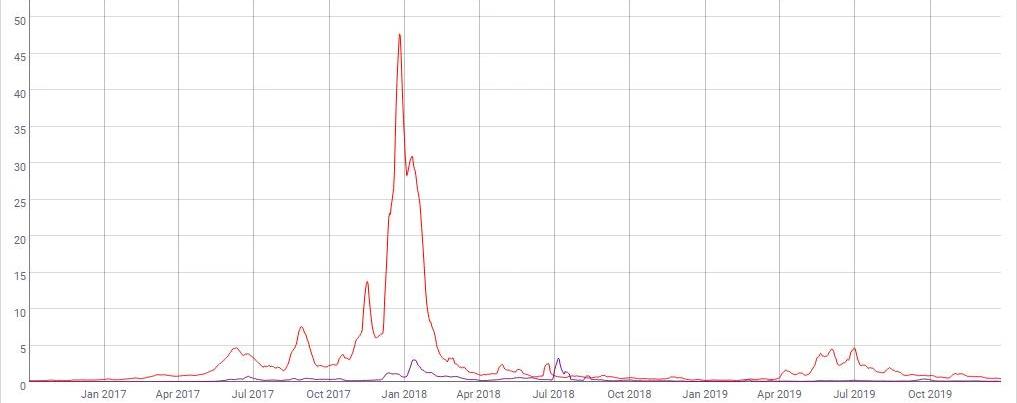

隨著我們對區塊鏈的了解不斷提高,越來越清楚的是它們需要高額轉賬費用來確保安全。盡管自2017/18高峰以來轉賬費用一直很低,但交易所需要提前計劃而防止比特幣、以太坊的公鏈轉賬費用再次變得昂貴。

數據:TheSandbox Land當前地板價為1.54ETH:金色財經報道,據NFTGo.io數據顯示,TheSandbox Land 24小時交易額為42167美元,此外,TheSandbox Land地板價為1.54ETH,24小時下跌3.75%,市值達到6.18億美元。[2022/10/3 18:37:53]

AverageUSDtransactionfeesinBitcoin(red)andEthereum(purple).Source:CoinMetrics.io交易所將建立覆蓋其他交易所和商販的支付網絡,以供用戶進行交易。在相對可靠的伙伴之間用第二層結算網絡執行小額付款是有意義的,有以下幾個原因:這些小額交易不愿意支付高額的主鏈手續費;私人帳本可以比公鏈更快、更私密地處理交易;通過帳戶恢復密碼信息更容易提供良好的用戶體驗,畢竟用Email作為賬戶比公鑰哈希值要好理解得多。2.1交易所對交易所幾家加密貨幣公司夢想著成為比特幣世界里的『美國證券托管結算公司』。為機構提供清算和結算服務的公司包括BitGo和LiquidityOffsetNetwork,這是Circle,Coinbase,GalaxyDigital,Bakkt等公司成立的合資企業。不愿加入競爭對手的金融體系可能會受益于更多“中立”的解決方案,例如Blockstream的Liquid,基本上是大型交易所之間的多簽名錢包。盡管到目前為止Liquid尚未有任何實際公司采用,但一旦手續費飆升,這種情況很可能會迅速改變。

法國議員呼吁承認DAO和NFT的法律地位:金色財經報道,即將離任的法國國民議會議員Pierre Person在其發布的一份報告中表示,法國應該在其法律體系中承認去中心化自治組織 (DAO) 和NFT的法律地位,并抨擊歐洲加密貨幣監管,他說歐洲加密貨幣監管的做法在很大程度上是防御性的。

此外,Person還表示,如果銀行拒絕為加密貨幣客戶提供服務,則應處以罰款,并提議禁止基于化石燃料的加密貨幣開采。(coindesk)[2022/6/8 4:11:05]

FederatedsidechainslikeLiquidcouldseeaninfluxofnewusersiffeesonthebaselayerbecomeprohibitive.Source:Liquid交易所可以允許用戶快速地和私密地進行交易,從而使那些因區塊鏈基礎層的緩慢交易和高額手續費而煩惱的用戶受益。2.2顧客對商家交易所將使商人接收加密貨幣以及用戶使用加密貨幣變得更加容易。商家是加密貨幣的自然賣家,因此交易所直接處理其付款是有意義的。這是Coinbase在與其Commerce產品的垂直集成方面一直領先市場的另一個例子。在用戶方面,之前由于監管原因由加密貨幣支持的Visa和Mastercard的概念在2017-2018年大大落后于預期,今年有望可以被大力發展起來。市面上已有Coinbase和Crypto.com的卡,而最近Binance也專門為旅行者推出了一種卡。這些卡具有雙重目的,即允許用戶更輕松地使用他們的加密貨幣,以及為交易所本身聚集加密貨幣/法定貨幣對的交易量。

Source:Crypto.comAnotherexampleisBitrefill(acrypto-onlygiftcardstore)integratingwithBitfinex.(3)稅務服務

迄今為止,稅收服務是很少受到關注的話題。我們認為,交易所應在這一領域投入更多,原因有二:交易所和他們的用戶利益一致:他們通過防止錢從加密貨幣空間流向稅務員。稅收的不確定性以及如何計算稅收增加了持有和消費加密貨幣的心理和財務成本。3.1教育的價值鑒于該主題的新穎性,在與需要申報加密貨幣稅款的客戶打交道時,大多數稅務律師和財務顧問都缺乏經驗。因此,用戶對流程進行自我教育很重要,這樣他們才能更輕松地計算自己的稅費并避免代價高昂的錯誤。為此,Coinbase已為其美國用戶創建了稅收指南。3.2易于與稅務服務整合交易所可以在年底更好地幫助用戶繳稅。任何形式的稅收建議的前提條件是,交易所需要全面了解其客戶的加密資產組合和交易記錄。每個交易所都可以從其場所本地訪問用戶的資產和交易數據,但是對于在多個場所進行交易的用戶,需要一種方法來獲取重要的外部數據或輕松地將數據導出到交易所中。第三方稅務程序有TurboTax,CoinTracker,ZenLedger或CoinTracking。

AnativeGain/LosstrackerforinvestorswhouseCoinbaseexclusively,eliminatingtheneedforanythird-partytaxprograms.Source:Coinbase3.3跟蹤稅收事件今天花費加密貨幣的最大障礙不一定是缺乏對未來收益期望的高低,而是每次付款都會觸發稅收事件。雖然像CoinCenter這樣的組織正在努力減輕監管方面的負擔,但加密銀行可以通過記錄所有交易來發揮自己的作用。3.4收稅損失當用戶在加密資產上遭受與稅收相關的損失時,他們可以意識到該損失可以抵消其他地方的收益。如果正確應用,所得的稅單將會更低。在我們發布本文之前不久,Kraken實際上向他們的用戶發送了一個關于如何減少稅收損失的指南。3.5流動資金管理投資的重要部分是正確管理一個人的流動性需求。每當用戶由于流動性或稅收原因而被迫清算資產時,他們得到的價格往往會比其他情況要差得多。想象一個投資者持有11個BTC11個月。如果他可以在出售前再持有一個月,則資產將變成長期資產而不是短期資產,從而導致稅率更加優惠。但是,如果立即出售該資產,他將最終失去稅收優惠。在這種情況下,交易所可以以加密抵押貸款的形式提供臨時流動性。與保證金交易相似,用戶可以在交易所借用法定貨幣以支付費用,而不會因出售其加密貨幣而產生額外稅收事件。競爭在哪里?

交易所并不是這個領域中唯一向著成為全棧金融服務提供商的目標邁進的群體。實際上,保管人和錢包也進入了金融服務領域,包括。B&L。

Source:It’saMadMadMadMadWorld(1963).例如,BitGoPrime提供借貸,而OSL托管提供定期存款。Blockchain.com為機構客戶提供了自己的B&L服務臺。他們將這些產品推廣給零售客戶只是時間問題。同時,Crypto.com從相反的角度進入市場。從錢包開始,他們首先添加了B&L,最后是交易所。盡管非交易所參與者的競爭相對溫和,但我們預計隨著Matrixport和BabelFinance以及來自美國的BlockFi等新參與者的加入這個市場后,競爭將會加劇。歸根結底,BTC和ETH只是資本,公司將爭相整合盡可能多的資本。隨著資本的到來,這將會帶來產生更多資本的機會。結論在接下來的幾年中,加密貨幣交易所,錢包和保管人之間的競爭將從橫向競爭轉向垂直集成雖然來自不同的背景,但他們的目標都是成為加密貨幣銀行。他們成功的主要指標是管理資產的規模,從而可以通過金融服務獲利。在此過程中,這些金融服務將比以往任何時候都更容易獲得且更便宜。感謝SuZhu,MikeCo,TiantianKullander,panek和DanBurke的貢獻

Tags:加密貨幣BITCOICOIN加密貨幣市值前十位排名bitant幣農場不開放了Content CoinCoinicles

“如果普及并正確實施數字身份,將有78%低收入國家的非正規從業人員受益,將有1100億小時的時間通過政府服務、社會保障的精簡節省出來.

1900/1/1 0:00:00Odaily星球日報譯者|余順遂Cryptonities創始人OussamaBenjelloun最近在Hackernoon發文回顧2019年IEO市場并展望2020年.

1900/1/1 0:00:00文|黃雪姣編輯|郝方舟出品|Odaily星球日報 1月22日,萊比特礦池CEO江卓爾發布了一篇博文,公布一項《BCH的基礎設施融資計劃》.

1900/1/1 0:00:00說到相互寶,大家肯定都有一些了解,作為支付寶的一個重大疾病互助計劃,功能類似于消費型重疾險。但它并不是保險,而是“互助”。簡單的說就是“一人患病,眾人平攤”.

1900/1/1 0:00:00編者按:本文來自 互鏈脈搏 ,作者:互鏈脈搏·黑珍珠號,Odaily星球日報經授權轉載。1月20日至1月24日,2020年瑞士達沃斯世界經濟論壇召開。這是全球政要、經濟學家、企業家的思想盛宴.

1900/1/1 0:00:00Overview概述自比特幣面世以來,市面上陸陸續續出現了許多替代加密貨幣和區塊鏈解決方案。區塊鏈這項技術已經經歷了重大的進化步驟,也為在未來幾年實現更全球化的互聯方案做出了鋪墊.

1900/1/1 0:00:00