BTC/HKD+0.31%

BTC/HKD+0.31% ETH/HKD+0.03%

ETH/HKD+0.03% LTC/HKD+0.32%

LTC/HKD+0.32% ADA/HKD-0.56%

ADA/HKD-0.56% SOL/HKD-0.75%

SOL/HKD-0.75% XRP/HKD-0.49%

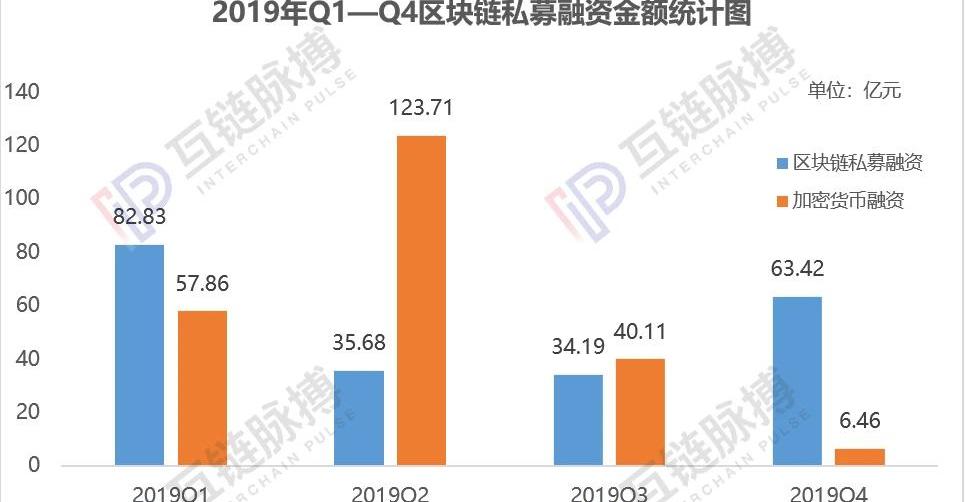

XRP/HKD-0.49%編者按:本文來自互鏈脈搏,作者:互鏈脈搏·黑珍珠號,Odaily星球日報經授權轉載。臨近年關,全球加密貨幣融資再度陷入低迷,而區塊鏈私募融資則開始升溫,二者此消彼長。互鏈脈搏研究院統計數據顯示,2019年全球區塊鏈私募融資總金額約為216.12億元,其中一季度融資金額為82.83億元,二、三季度分別降至35.68億元和34.19億元,第四季度又回升至63.42億元,可謂是經歷了過山車式的發展。中美兩國仍然是全球區塊鏈私募融資的主戰場。中國融資項目數量最多,但美國融資項目最吸金,全球超六成的資金投向美國區塊鏈項目。而從行業分布來看,公鏈、加密貨幣相關、交易所以及金融是資本最受青睞的四大領域。

報告:2019年最活躍的區塊鏈投資機構為NGC:CB Insights 《2020年區塊鏈報告》指出,2019年,最活躍的區塊鏈/加密貨幣領域投資機構為Neo Global Capital Ventures(NGC),其次為Coinbase Ventures,Galaxy Digital、分布式資本緊隨其后,而此前連續三年最為活躍的投資機構Digital Currency Group已降至第五位。[2020/4/6]

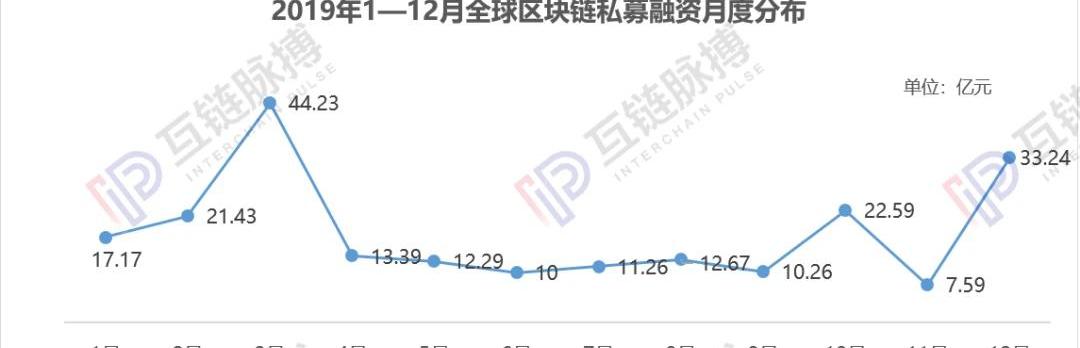

中國項目數量冠絕全球美國吸金能力最強

整體來看,2019年全球區塊鏈私募融資市場一直處于冷熱交替的狀態。據互鏈脈搏研究院統計數據顯示,2019年1—12月,全球區塊鏈私募融資項目合計468個,其中1月、2月和6月項目數量最少,每月融資項目均低于30個,8月份達到最高峰,當月融資額項目數量多達64個。融資金額方面,在3月份達到最高峰,當月融資額高達44.23億元,隨后陷入低迷,進入第四季度后,冷熱交替的現象更加明顯。

動態 | Vision Hill Advisors 2018年四季度加密基金報告:回報率下跌18.8%:Vision Hill Advisors發布2018年四季度加密基金報告,加密基金回報率下跌了18.8%,是自加密基金產品推出以來最差的一個季度。相比而言,二季度的下跌幅度為4.3%,三季度為9.2%。不過,加密基金的中位收益表現依然優于比特幣,其投資回報率較比特幣高出25%。此外,截至去年四季度,加密基金管理的總基金資產規模大約為45億美元(不包含相關領域里的遺留資金),其中50%的資產被排名前二十的基金公司集中控制。[2019/2/21]

TenX CPO:將于2019年進入日本市場,并推廣TenX卡:新加坡區塊鏈金融服務公司TenX的首席產品官Paul Kittiwongsunthorn在接受CoinPost的采訪時表示,TenX將于2019年進入日本市場,并推廣TenX卡來代替VISA進行國內加密貨幣結算。他表示,“雖然此前已在歐洲發行了TenX卡,但由于出現了一些問題導致我們暫停了在歐洲發行TenX卡。目前我們正在亞洲發行新型卡片,后續也會再次投入到歐洲市場。日本是比較特殊的市場,我們也會為此采取更多措施。”[2018/5/2]

華爾街分析師:比特幣2018年將達到2.5萬美元:湯姆?李(Tom Lee)是第一個涉獵比特幣的華爾街分析師,一直看好比特幣市場。湯姆?李認為:“這仍然是一個牛市,考慮到這種趨勢,2018年,比特幣將達到2.5萬美元,到2022年將達到12.5萬美元。”湯姆?李對比特幣的估值方法是貨幣供應量增長、黃金等替代貨幣與貨幣供應量的比值以及這些替代貨幣的數字貨幣份額。比特幣現全球均價9888美元,24小時跌幅0.08%。火幣Pro數據顯示,北京時間今天1:00點到下午14:00,比特幣價格維持在10000美元以上。[2018/2/16]

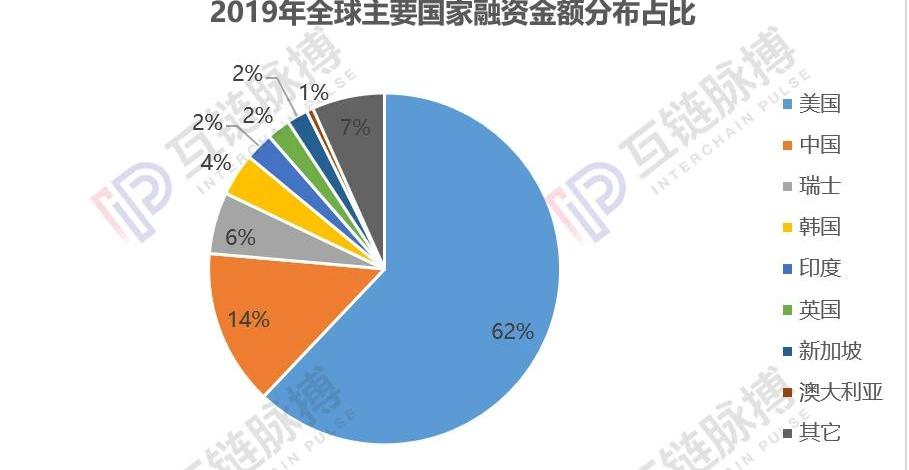

從地域分布來看,中美兩國是絕對的領跑者,無論是融資項目數量還是融資金額均排在全球前列。其中,中國區塊鏈融資項目數量位居全球第一,但融資金額卻遠不及美國市場。互鏈脈搏研究院統計數據顯示,2019年1—12月,中國披露的區塊鏈私募融資項目166個,占全球比重約為35.5%,其中公開披露的融資金額約為31.06億元;而美國2019年全年披露的區塊鏈私募融資項目有122個,占比約26%,但其公開披露的融資金額卻高達134.6億元,是中國市場的4.3倍。新加坡、英國和韓國等是繼中美之后的區塊鏈私募融資最為活躍的國家。2019年,新加坡、英國和韓國分別有46個、17個和13個融資項目,但融資金額都不大,三者區塊鏈私募融資金額僅只有4.21億元、4.69億元和8.5億元。在吸金能力方面,美國依然穩占頭把交椅,2019年美國區塊鏈項目拿走了全球62%的私募融資。

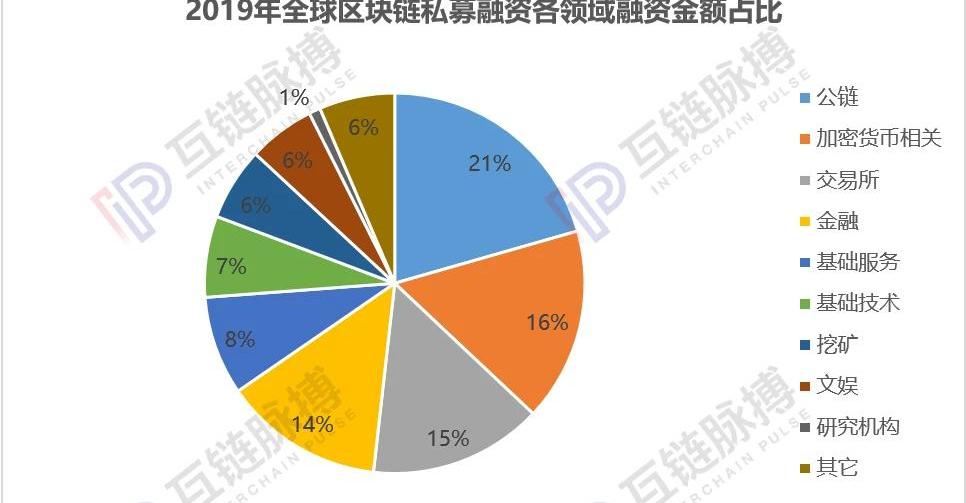

頭部效應明顯超六成資金投向四大領域

在2019年斬獲融資的468個項目中,公鏈、加密貨幣相關、交易所和金融四大領域最受資本青睞。互鏈脈搏研究院統計數據顯示,2019年公鏈、加密貨幣相關、交易所和金融領域的融資金額分別為44.46億元、35.57億元、31.9億元和29.44億元,四大領域融資金額占比合計高達66%。

值得注意的是,區塊鏈私募融資市場的頭部效應非常明顯。在468個融資項目中,融資金額達億元級以上的融資項目有56筆,占比約為12%,其中10億元級的融資項目有5筆。剩余88%的融資項目主要以千萬元級和百萬元級為主。在2019年10億元級融資項目中,比較有代表性的包括公鏈Ripple斬獲的2億美元融資;美國區塊鏈風投機構Pantera獲得的1.6億美元融資,以及美國加密貨幣交易所Bakkt拿到的1.82億美元融資。而億元級融資項目主要分布在交易所、公鏈、金融和挖礦等領域。比如在交易所領域,除了Bakkt,印度的BillDesk交易、馬其他的GOODCHAIN交易所及美國Symbiont交易所分別獲得了60.2億盧比、2300萬美元以及2000萬美元融資。在公鏈領域,美國公鏈ThunderCore、新加坡公鏈ATII及中國公鏈DACH達世車鏈相繼拿到了3.36億元、1.43億元和1.38億元融資。在金融方面,美國的Figure、Zero、Compound_finance項目分別獲得了4.35億元、1.81億元和1.76億元融資。而在挖礦領域,中國的礦機廠商嘉楠耘智、美國的Catpool和Layer1分別獲得了6.72億元、3000萬美元以及5000萬美元融資。

編者按:本文來自01區塊鏈,作者:趙越,Odaily星球日報經授權轉載。2019年,全球區塊鏈領域融資數量為543筆,融資金額達238.3億元。融資數量呈“倒V型”特征,融資金額則波動幅度較大.

1900/1/1 0:00:00本文轉載自鋅財經文/趙雪嬌編輯/獨秀看著最后一車票據在紅色火焰中燒成灰燼,趙越松了口氣。一個時代也將隨著煙火飄散。他在浙江邵逸夫醫院財務科做了30年票據管理員.

1900/1/1 0:00:00編者按:本文來自:以太坊愛好者,作者:KEVINOWOCKI,翻譯:阿劍,Odaily星球日報經授權轉載。開源的密碼學資產的浪潮正在搖撼整個世界.

1900/1/1 0:00:00要點總結:1.2019年全年比特幣平均算例增加80%,相比之下全年平均價格下跌1.9%。2.挖礦收益中,手續費占比從2.8億美元下降至1.6億,降低67%.

1900/1/1 0:00:00作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 過去幾年,隨著區塊鏈技術的火熱,「通證經濟」的概念開始廣為流傳,并一度成為熱門話題.

1900/1/1 0:00:00編者按:本文來自蜂巢財經News,作者:蜂巢內容組,Odaily星球日報經授權轉載。這個春節的鏈界幣圈,探討行情的聲音少了,多了一批關注疫情的行動者.

1900/1/1 0:00:00