BTC/HKD-0.36%

BTC/HKD-0.36% ETH/HKD-0.79%

ETH/HKD-0.79% LTC/HKD+0.2%

LTC/HKD+0.2% ADA/HKD-1.37%

ADA/HKD-1.37% SOL/HKD-1.61%

SOL/HKD-1.61% XRP/HKD-0.74%

XRP/HKD-0.74%

一、行業動態總結

本周加密市場持續了上周低迷的表現,不管是在交易量還是價格方面仍都處在相對低位,插針現象頻頻發生,比特幣甚至在周一一根針插出了新低15476的位置,雖說周二至周四美聯儲會議紀要放出鴿派觀點,市場回暖幅度仍然有限。截至撰稿,比特幣收于16572,周內跌幅0.04%,振幅8.21%,連續兩周出現“十字星”;以太坊波動較為明顯,在周六周日延續了周內的上漲趨勢,周內上漲3.44%,振幅13.73%。雖然本周大餅二餅沒有什么特殊行情,市場其他角落仍然暗流涌動。首先是Genesis的破產傳言風波,Genesis是一家數字資產金融服務公司,為市場提供交易、借貸、衍生品、托管等服務,其上是大名鼎鼎的加密投資公司DCG,旁邊還有Grayscale,CoinDesk等子公司。隨著市場了解到FTX/Alameda已經無法挽救,許多人開始之一他們的商業伙伴是否會被拖累,其中最大的一方Genesis就成為了焦點。與大多數公司暴雷前的情形一樣,Genesis一開始在社交媒體吐露自己情況的良好,沒有實質性的信貸風險,好景不長,一周后Genesis便暫停了贖回和新的貸款發放,并聘請了知名投行Meolis探索包括破產在內的剩余選擇,中間也曾尋求過Binance的幫助但被駁回,關于DCG欠款的細則會在投融資總結中詳述。龐然大物接二連三的垮臺對市場的影響是巨大的,市場信心的重新構建可能需要更長時間。

其次是幣安在本次危機中的收獲,首先幣安交易所的交易量市占率在過去兩周提升了10%,CZ也表示會在年底將團隊從7000人擴張到8000人。BNB的價格也在本周表現突出,借由HookedProtocol在幣安上幣,并且允許大陸身份參與KYC等多重操作,BNB的價格從周三開始一路狂漲,從低點到高點漲幅近25%,也成為了本次市場危機中表現最好的主流代幣。另外本周還有很多精彩的熱點事件發生,如CRV的6000萬U的巨鯨空頭被狙擊清算,包括三箭資本創始人ZhuSu也出來點評了FTX事件,還表示在考慮建立一個全新的投資交易公司。更多內容會在加密生態跟蹤中介紹。

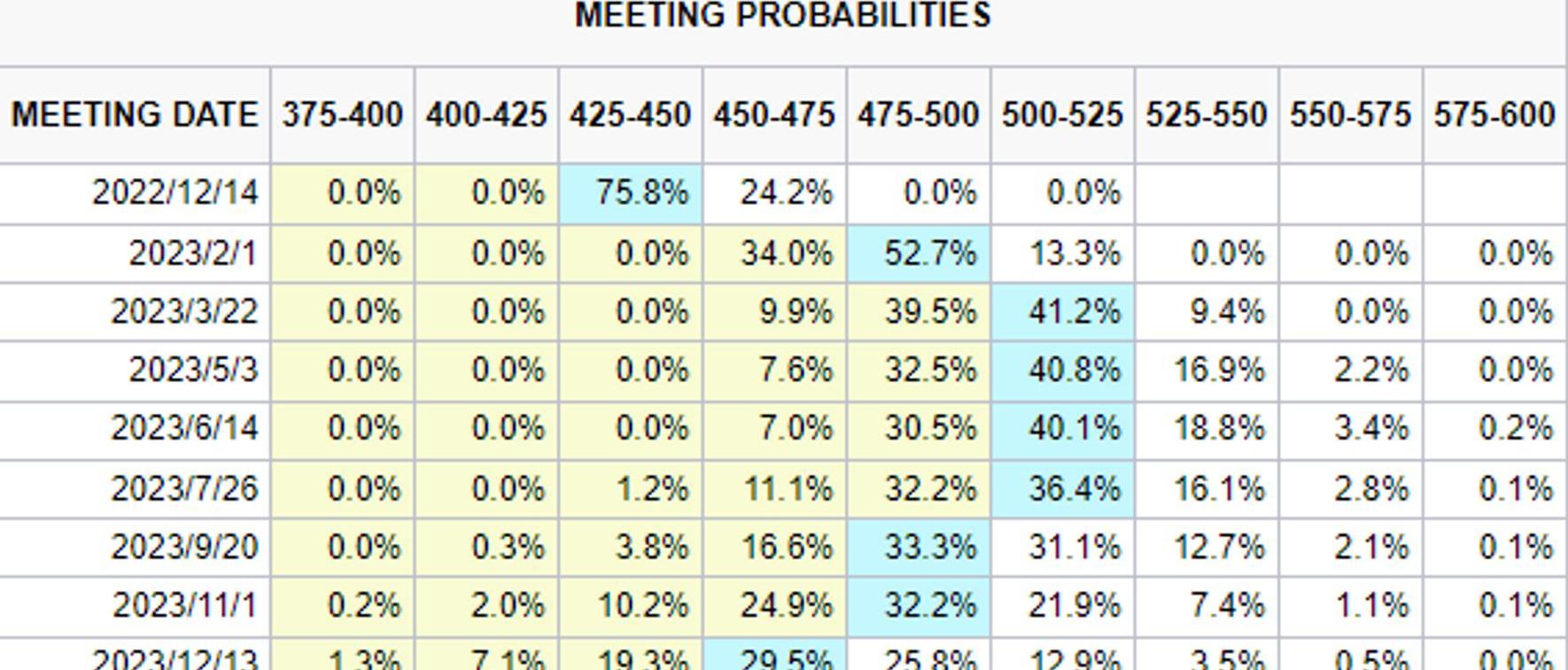

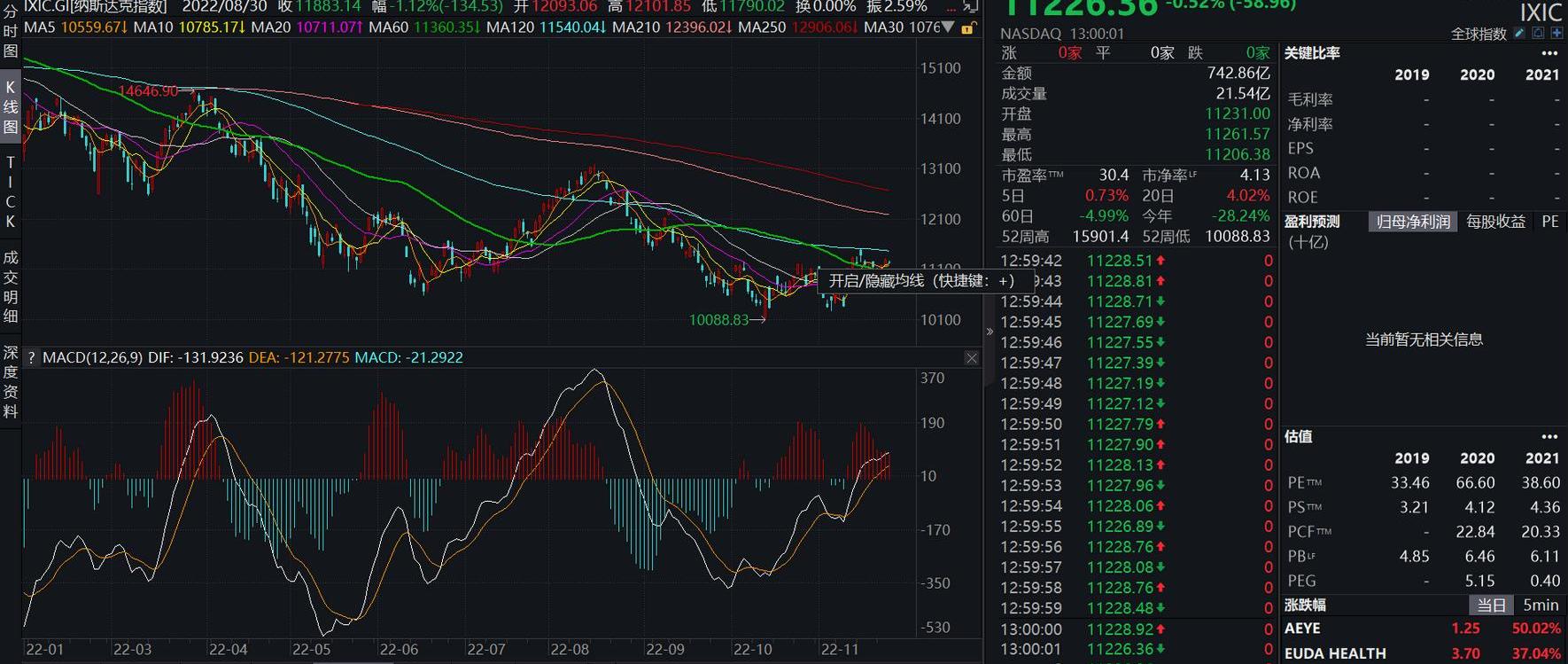

反觀美股,本周美股因感恩節僅有3個交易日,納指回到矩形框架上方漲幅1.21%,標普走勢仍在上下兩條趨勢線當中,猛漲向上突破的可能性不是非常大,以震蕩小幅反彈的觀點看待。本月初請失業金人數略有上升,11月23日公布的美國初請失業金人數是24萬人,預測值是22.5萬人,領取失業金的人稍有增長,這個數據對于美聯儲來說還不構成重大轉變依據,隨著貨幣政策的效力逐漸發揮,領取失業金的應該會逐漸增加。本周的重點就在11月的聯儲會議紀要,紀要整體的方向偏鴿,標普在美聯儲會議紀要出來之前有兩波跳水,會議紀要出來之后開始上漲。會議紀要首先提到了聯儲的道德問題,指出聯儲因為持有重大責任和特權,只有在公眾信任的基礎上美聯儲的政策才會有效,基本保證了聯儲會議紀要及發言的可信性。接下來便提到了重點,就是經過金融市場和公開市場經理調查認為,12月份加息50個基點是最有可能的結果,在本次會議紀要之后,12月份開始減少每次加息的幅度是可以預期的。開會的成員有些表示,放慢加息速度可以降低金融系統不穩定的風險,個人理解為聯儲加息已經進入了深水區,之后每次加息都有可能成為壓死駱駝的最后一根稻草。類似于貨幣政策有滯后性,需要一定時間傳導這類言論雖然并沒有什么大的突破,但是它說明聯儲想喘口氣,等一等看看會有什么效果,這很顯然在目前的情況下是鴿派的論述。2%的通脹目標仍然不太可能改變,紀要也提出為了達到通脹的目標,加息的目標區間持續上調是適當的。2022年初FOMC會議提供的點陣圖當時說今年最多加息6次,每次25個基點,結果到年末,加息幅度大大超過了年初美聯儲的說法,聯儲從2022年年初到年末實現了從鴿派到鷹派的轉變。根據芝商所的預測,2023年美聯儲加息的終點將會落在5.25%并且在2023年的夏天就會見頂,屆時對美股來說將會迎來重大轉機。

美國加密監管聯合聽證會將于今日 20:30 舉行,Kraken首席法務等將出席:5月10日消息,美國國會與農業委員會和金融服務委員會舉辦的加密監管聯合聽證會將于ET時間5月10日09:30(北京時間5月10日20:30)舉行,證人名單包括Republic Crypto的負責人Andrew Durgee、加密交易所Kraken首席法務官MarcoSantori、Web3 Foundation首席法務官Daniel Schoenberger、哈佛大學肯尼迪政府學院高級研究員Timothy Massad、紐交所首席運營官Michael Blaugrund,該聽證會將制定新的、符合目的加密貨幣規則。[2023/5/10 14:53:30]

二、宏觀與技術分析

市場短期走出FTX的陰影,體現了利空落地的情況,我們認為如果BTC能橫盤的話,短期有故事的小幣種將會有一定的機會。

BTC和ETH依舊橫盤,我們判斷BTC和納斯達克的同向震動將會在下一次加息會議之后。

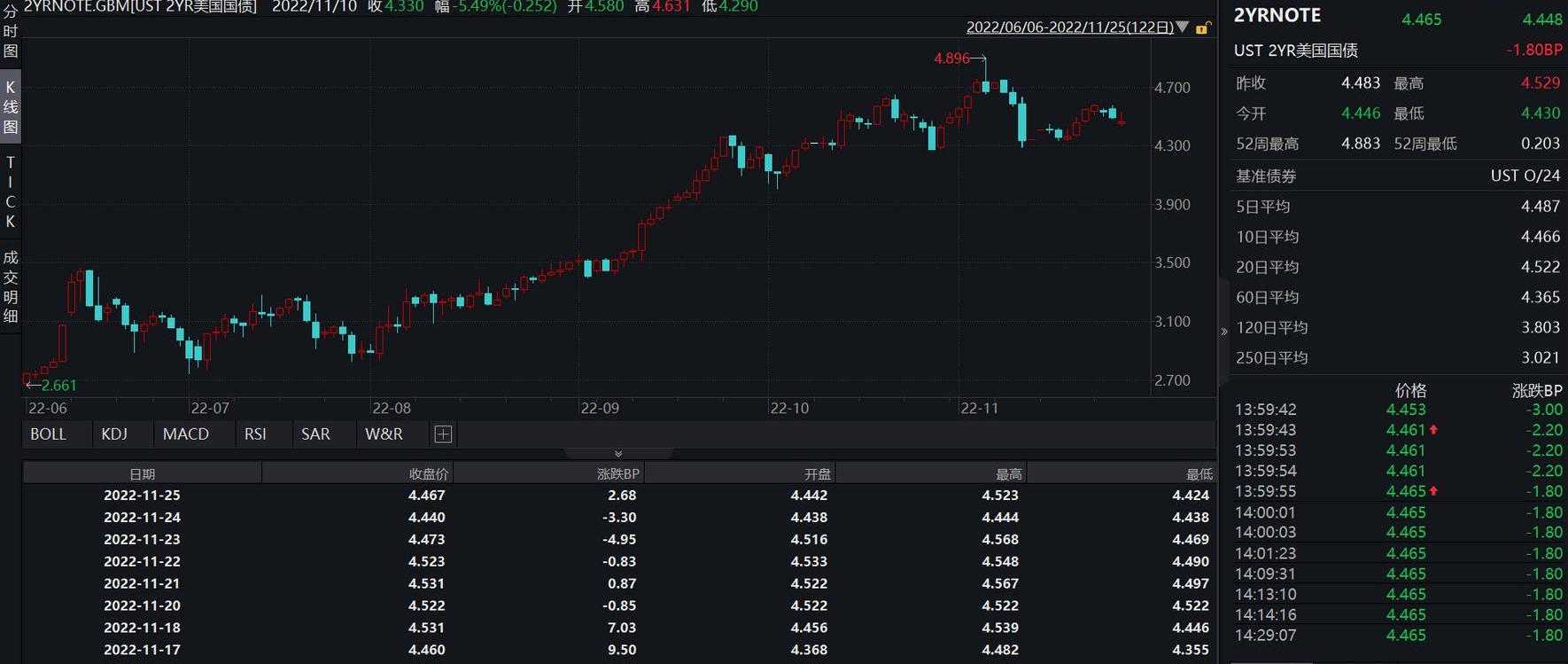

兩年期國債穩定在4.5bp左右。

納斯達克站上60日線后,受制于120日線,短期圍繞60日線震蕩。

1、Arh999:0.3,可以做定投。

2、MVRV:0.807,性價比同Arh999。

BTC地址數:持幣100-1000的地址數有反抽,持幣1000以上地址數下降,持幣100以下地址數上升。

ETH持幣地址數:所有地址數均在上行。

三、投融資情況總結

1)投融資回顧

報告期內,已披露的投融資數量12筆,累計金額5,885萬美元,融資規模較上個報告期的2.5億美元大幅下降,融資金融超1,000萬美元的項目僅有3筆。

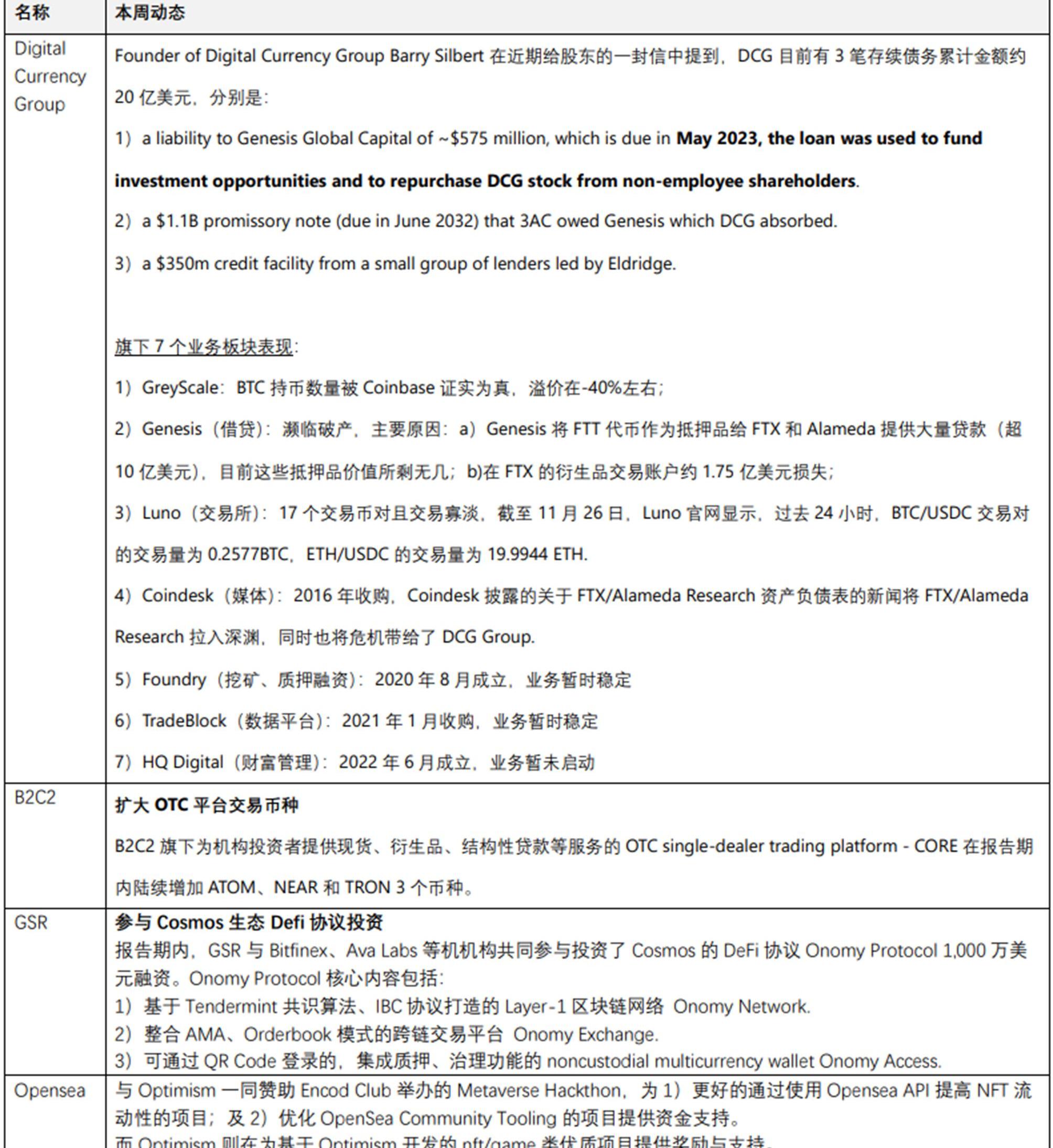

2)機構近況

四、加密生態跟蹤

1.NFTs

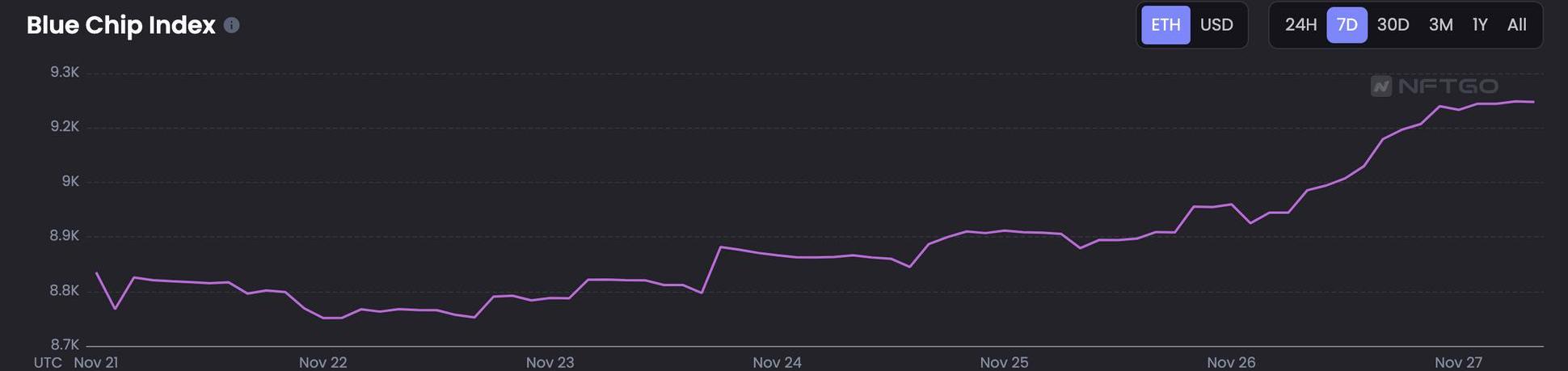

市場概況:本周NFT藍籌指數相比上周大幅度提升,截止11月27日,藍籌指數與上周有大幅度上升,在本月遭遇清算危機后,藍籌項目有大幅的反彈,FTX的危機后,NFT市場總體有了一定的反彈。

Crossover Markets Group宣布推出數字資產交易平臺CROSSx:金色財經報道,數字資產交易技術公司Crossover Markets Group宣布推出CROSSx,其僅執行加密貨幣電子通信網絡(ECN)。該公司已完成種子輪融資,投資者包括 Exness Ltd.、Flow Traders、Gate.io、GMO Internet Group、Nomura's Laser Digital、Pepperstone、Think Markets、TMGM、Two Sigma 和 Wintermute Ventures。[2023/3/21 13:17:50]

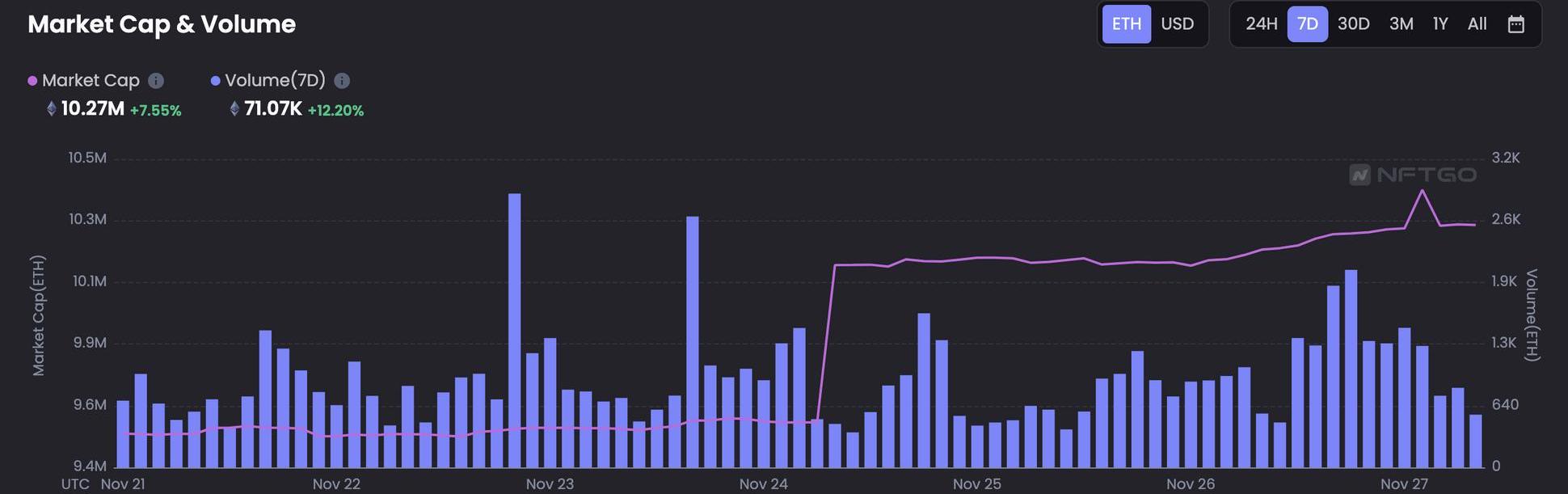

本周NFT市場總市值同比上升7.55%,總交易額同比上升12.20%。本周NFT交易量相比上周持續爬升,本周總市值還是上升的,因此也能看出市場在從FTX的事件中正在恢復。

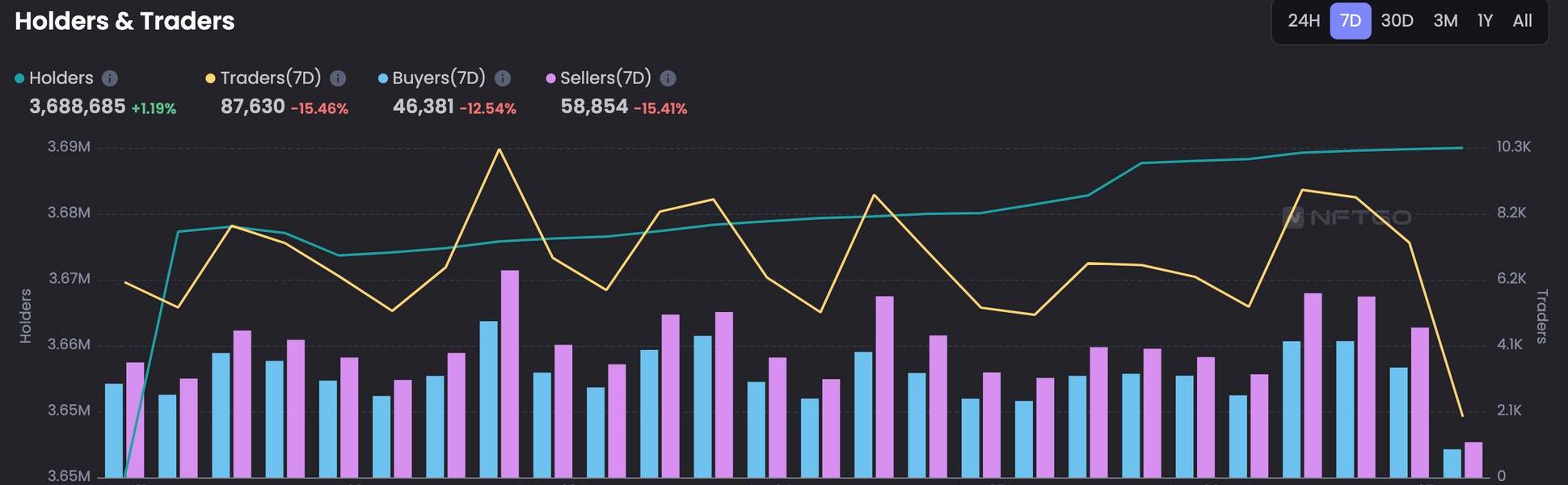

本周NFT市場的持有者/交易者活躍度下降,買家相比上周下降12.54%,賣家同比下降15.41%,持有者則上升了1.19%。通過上周的低點拋售后,部分NFT價格逐步回到正軌,BAYC也從60ETH上升至70ETH。

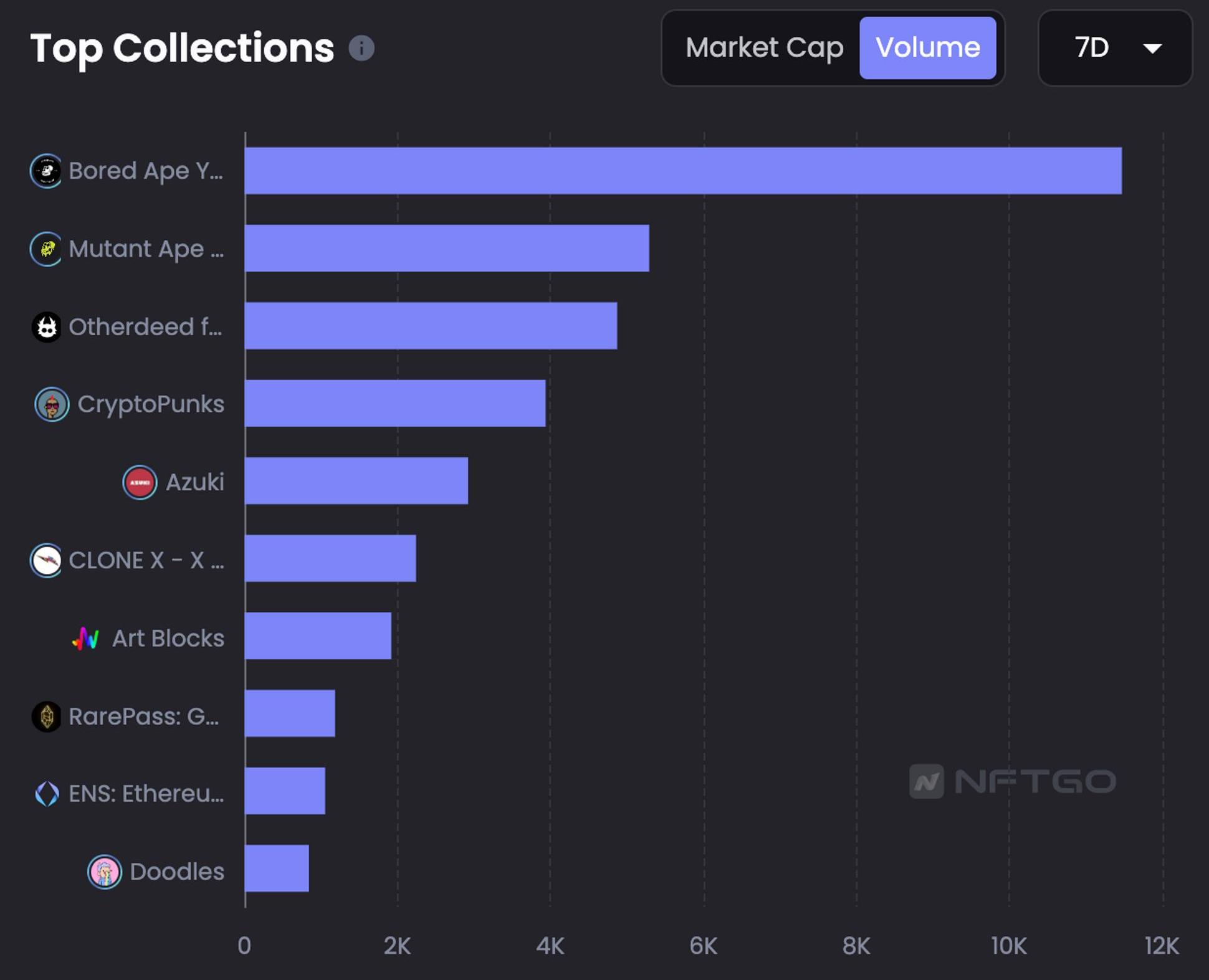

本周市場交易量排名前三的NFT分別為BAYC、MAYC、Otherdeed,BAYC地板價從上周上升至60ETH至70ETH。

動態聚焦:

C羅與幣安達成合作,在幣安交易所發布了C羅NFT

上周,C羅與幣安共同發行的NFT在幣安交易所上線。這次合作是C羅首次踏入區塊鏈和NFT的嘗試,本次發行四個稀有度,SSR、SR、R、Normal一共四個稀有度。SSR發售價也在10,000BUSD,剩余的稀有度將在幣安的Launchpad發行。

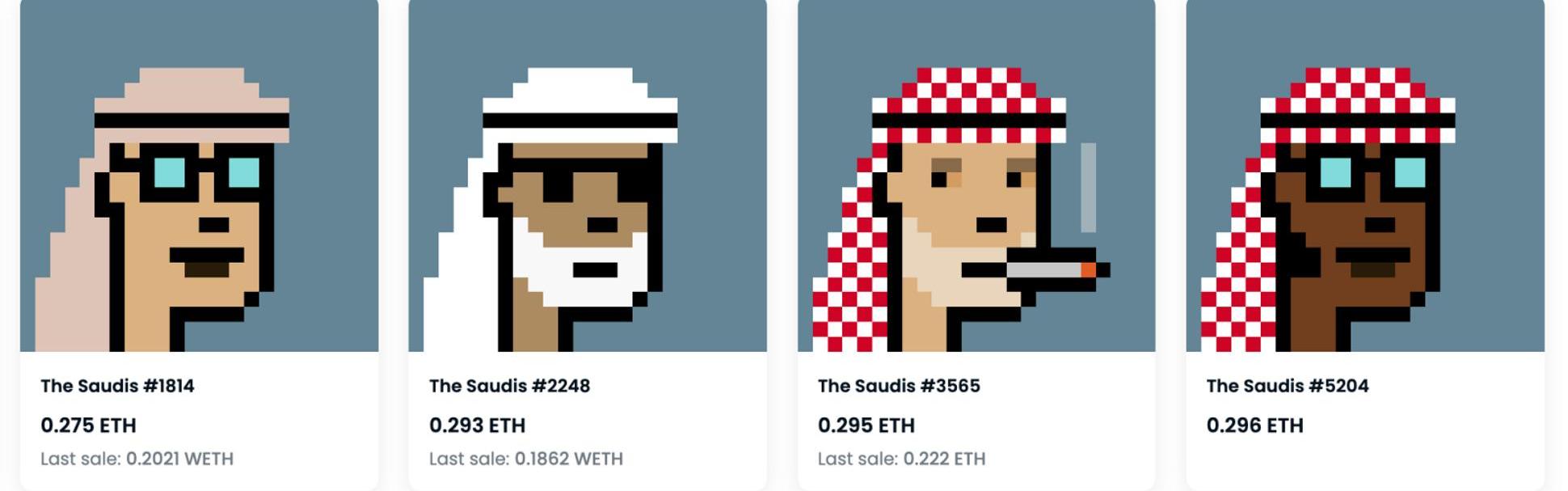

沙特阿拉伯風格NFT因為世界杯暴漲

沙特阿拉伯NFTTheSaudis在上周阿根廷與沙特阿拉伯比賽結束后暴漲380%。與此同時,阿根廷國家隊的粉絲代幣也同比下跌47%,不過該代幣的后續情況可能會因為阿根廷是否能小組出線而改變。

擁有多個IP的玩具廠商Mattel發布NFT交易平臺

本周,國際知名廠商Mattel通過發行阿斯頓馬丁NFT和邁凱輪NFT公開了他們的NFT交易平臺。本次交易平臺的開啟也預示著未來這個擁有大量IP的玩具公司會將更多實體IP轉化成NFT進行售賣。Mattel旗下擁有芭比娃娃、HotWheel火輪、UNO等大量IP可供使用。

重點項目:

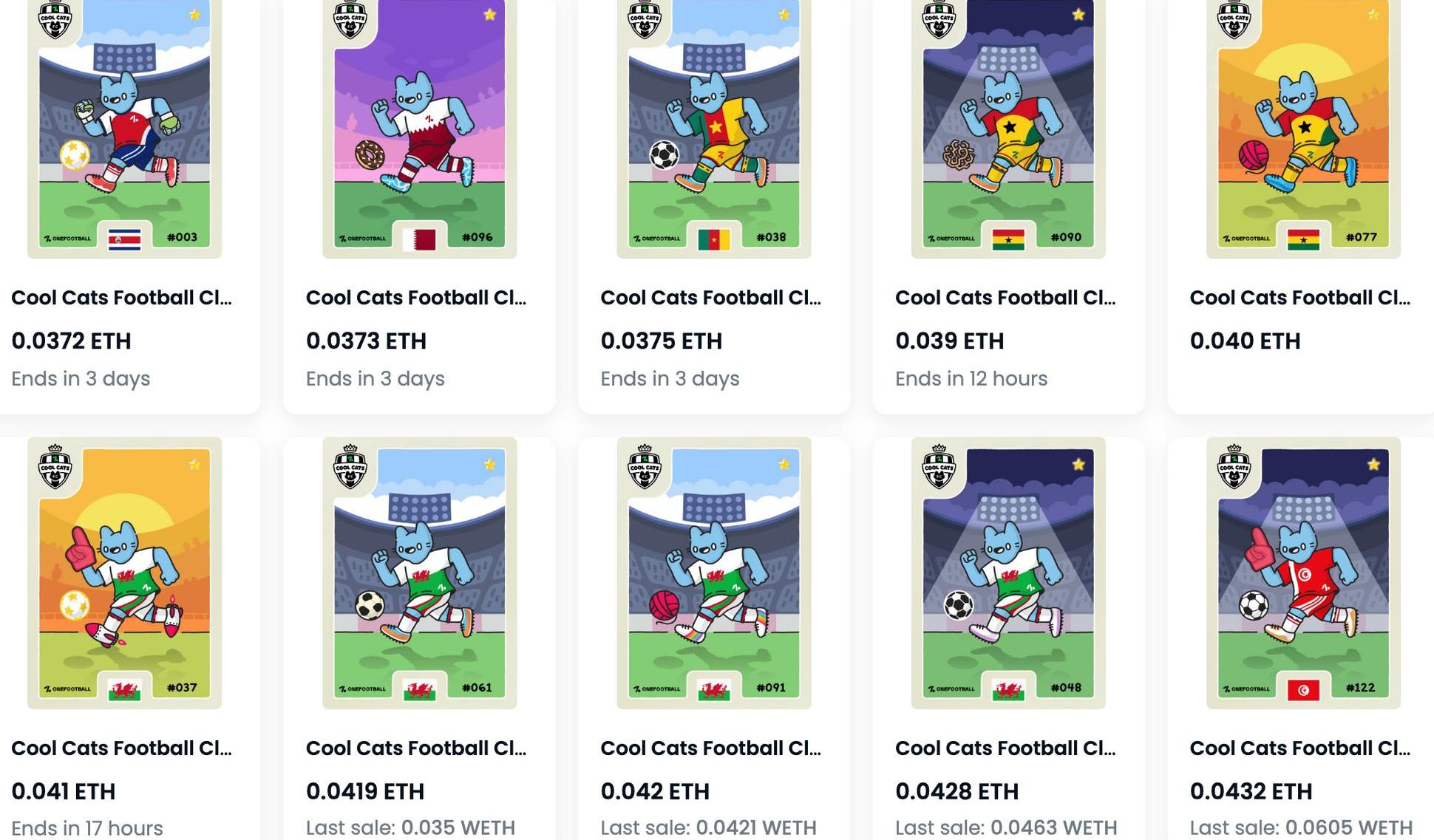

CoolCatsFootballClub

CoolCatsFootballClub是由CoolCat、AnimocaBrand和OneFootballLabs共同創辦的NFT項目,其敘事是圍繞著2022年卡塔爾世界杯推出的以足球運動員位類型的NFT。

本次發行的一共有3000份NFT,其中每份NFT都對應了不同的國家隊。因此,該NFT項目在玩法設計上進行了創新。玩家將會通過世界杯結果可以升級領取獎勵等方式兌換更高級NFT。

CoinGecko聯創:LUNC過去一周飆升或與#3568和#4159提案通過有關:9月10日消息,CoinGecko聯合創始人兼首席運營官Bobby Ong表示,Luna Classic(LUNC)過去一周的飆升可能與3568和4159提案通過有關,這些提案重新啟用了區塊鏈上的授權和質押,并為每筆交易引入了1.2%的稅率,預計1.2%的稅收將在9月20日區塊高度 9,475,200上生效。[2022/9/10 13:20:57]

目前,3000份NFT全部公售完成,其地板價在0.0372ETH,已經跌破了發售價0.1ETH。

不過該地板價也與國家隊表現有關,現在地價低的NFT均為即將被淘汰或者大概率被淘汰的國家隊特征。因此,在本次世界杯尚未進入到淘汰賽階段前,該NFT項目的地價在未來將會在進入淘汰賽后帶來一定的價值捕獲。

2.GameFi鏈游

整體回顧

本周Gaming板塊主流代幣跟隨市場低位震蕩,出現小幅下跌。游戲板塊熊市階段缺少熱點和人氣,波動和交易量均有明顯縮小跡象。

TheSandbox于11月24日啟動三批土地拍賣,第二批將于12月1日開始,第三批將于2023年第一季度開始。受此影響,SAND自11月22日低點至今,上漲約10%,市場熱情不高。

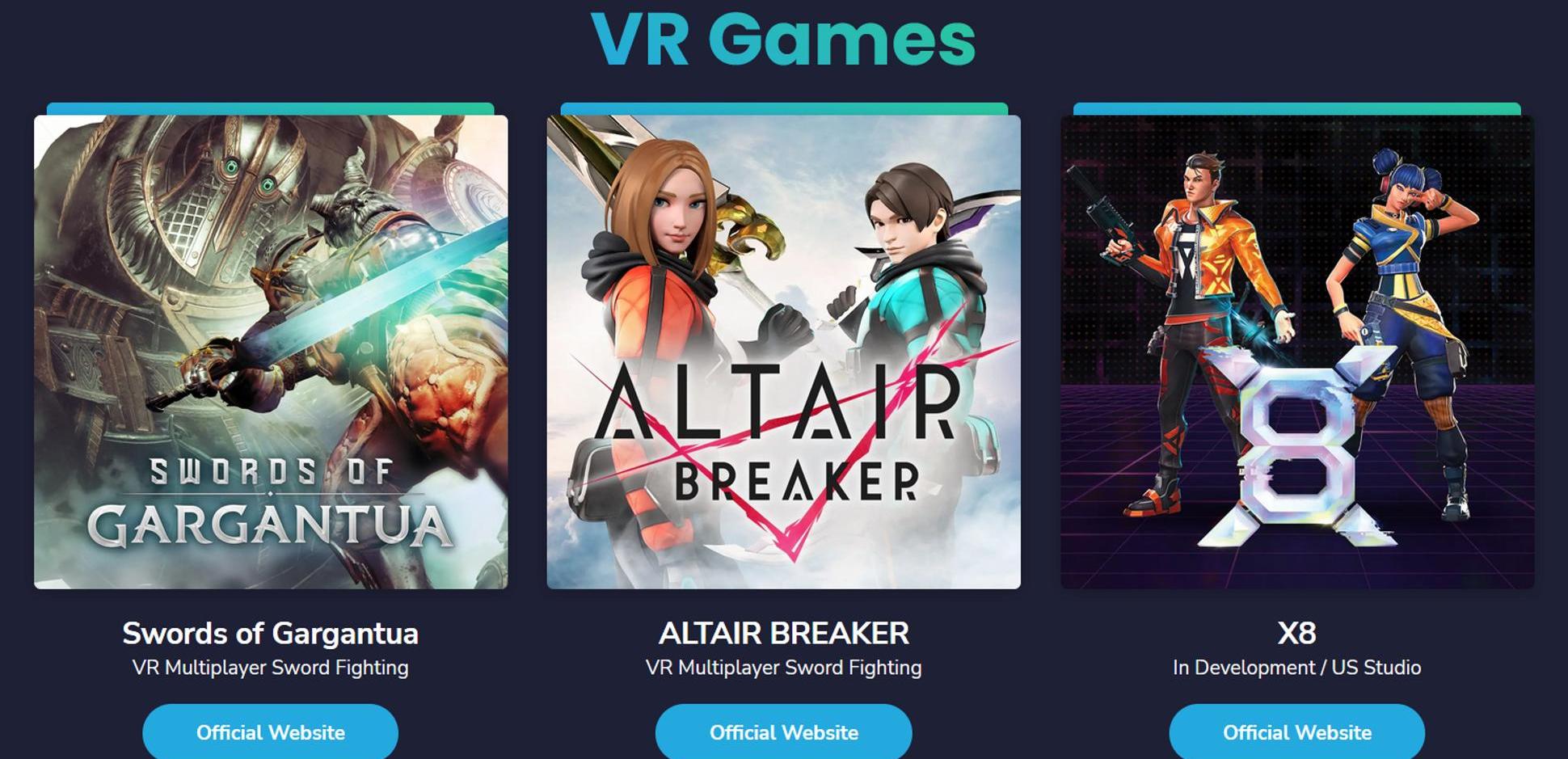

本周項目—Thirdverse

日本游戲開發商Thirdverse宣布完成1500萬美元融資,用于開發web3游戲和VR游戲。本輪融資由日本VC機構MZWeb3Fund領投,8DAO、BDashVentures、DoubleJump.tokyo、FenbushiCapital、FlickShot、HoldemCapital、Kusabi、OKCoinJapan、YieldGuildGames和OKXVentures參投。此前該公司與PolygonStudios達成戰略合作,并于2021年8月完成2000萬美元融資。

該公司開發中的VR游戲均為多人對戰類型游戲,包括劍類武器格斗和槍戰類型,三款游戲計劃將于2023年后發售,為索尼PlayStationVR2內容的一部分。

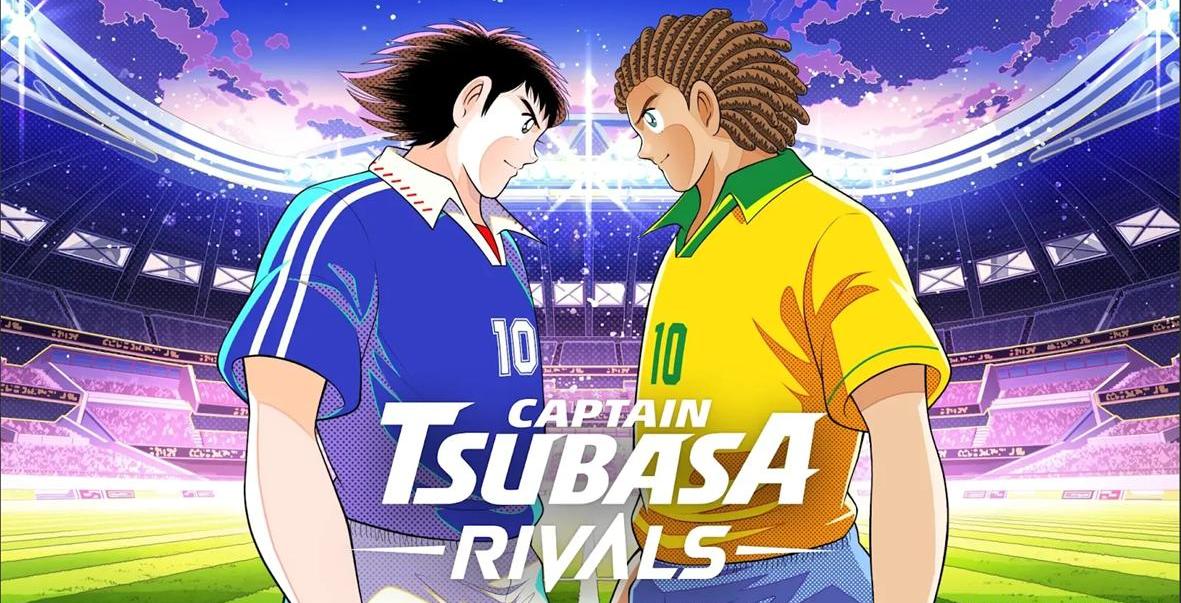

Thirdverse開發中的區塊鏈游戲為CaptainTsubasa,預計將于2022年12月發布測試版本,并于明年1季度IEO代幣$TSUBASAGT,該項目投資人包括AnimocaBrands和YGG,知名IP加持下,在明年可能有較好表現,值得關注。

Thirdverse創始人兼CEO為HironaoKunimitsu,曾是日本手機游戲公司Gumi創始人,于2020年創辦Thirdverse,專注于VR和區塊鏈游戲。

3.Infrastructure&Web3基礎設施

1)市場概況—公鏈&TVL

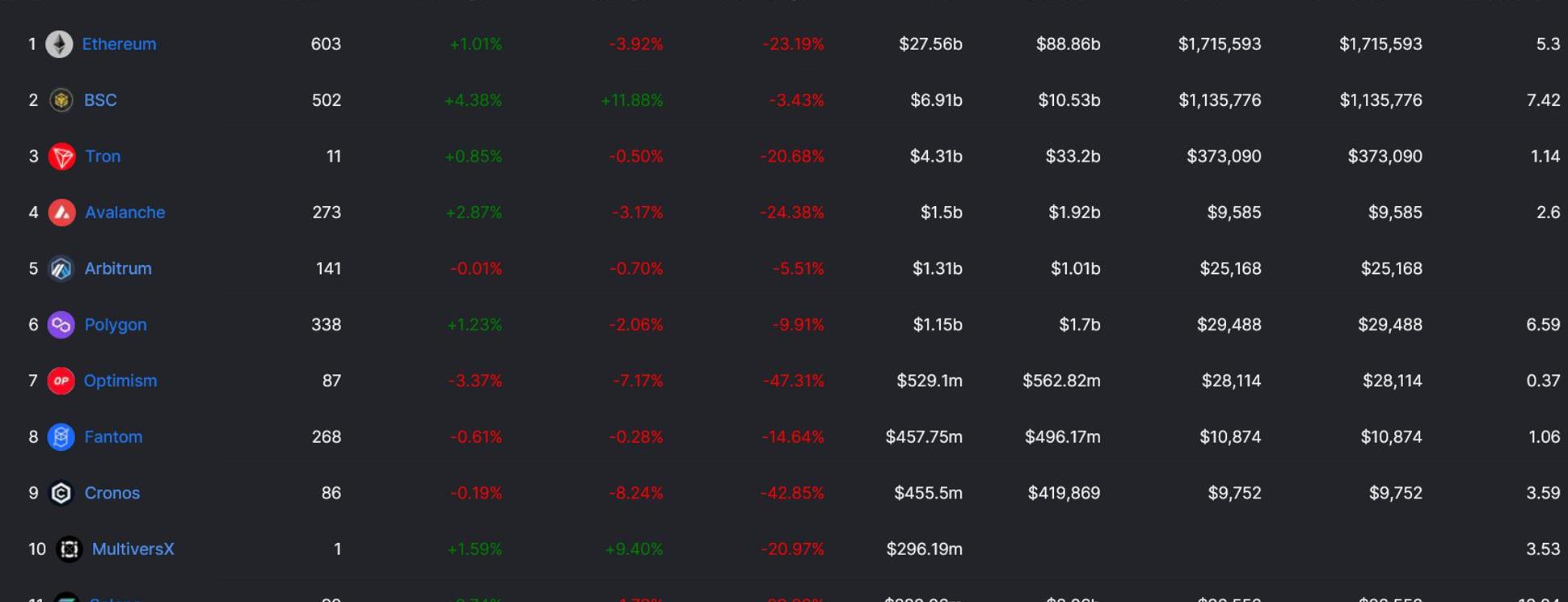

截止11月27日,以美元計價各公鏈整體鎖倉量跟隨市場小幅下跌,較上周的近49B下跌至48.7B,變動不大。

各大公鏈TVL整體變動不大,前7位相比上周沒有出現變化。其中BSC得益于Binance重啟launchpad影響,TVL漲幅較大,BNB單周漲幅達18%。本次launchpad上線項目為HookedProtocol,將在下文詳細介紹。

Acala:已定位到總計30.2億異常增發aUSD中剩余的5200萬aUSD:金色財經消息,Acala更新aUSD異常增發事件鏈上追蹤進度,已定位到總計30.2億異常增發aUSD的剩余的1.7%(約5200萬),不過大部分跟蹤工作都用于分析所涉及地址的交易和aUSD錯誤鑄幣的移動。Acala表示將盡快公布調查結果。

此前報道,Acala在8月22日幣更新aUSD異常增發事件鏈上追蹤結果,官方追蹤了16個已識別地址聲稱的30億枚異常增發的aUSD。此外目前社區公投通過并銷毀了異常增發的29.7億枚aUSD。[2022/8/29 12:54:36]

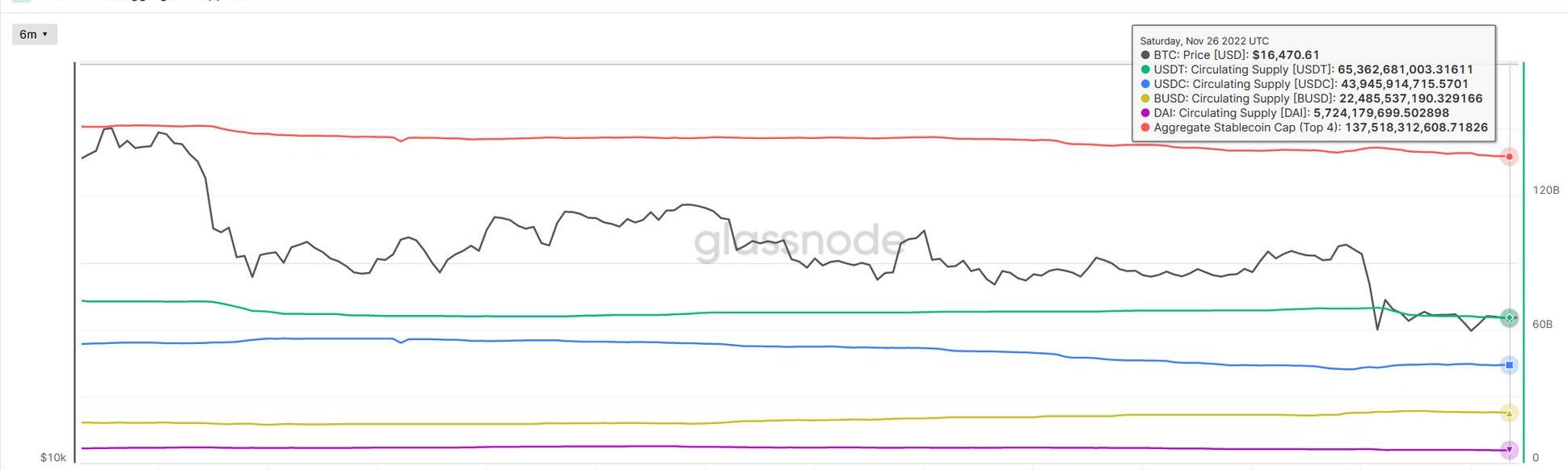

2)市場概況—穩定幣供應量

截止11月26日,前四大穩定幣合計供應量約1375.18億較一周前的1390.91億減少約15.73億,跌幅較大,且穩定幣供應量已連續兩周出現超過1%的下跌,資金呈現持續流出趨勢。

其中USDT的供應量已連續三周持續下跌,本周減少6億枚,跌幅略有放緩;USDC、BUSD供應量也均有各4億枚的下跌。三大法幣穩定幣共同下跌,一改此前此消彼長的情形。

近兩周穩定幣數據顯示,目前幣市在宏觀環境改善的情況下不但沒有外部資金資金的注入,反而呈現場內資金持續流出的態勢,由此看來,當前幣市市值主要依靠存量資金和少數長期持有者托底,距離重回牛市上漲尚有不遠的距離。存量資金博弈的環境下,預計市場低位震蕩為主,熱點炒作和輪動為輔,難以出現普漲。

3)市場概況—CRV多空大戰

本周CRV遭遇多空大戰,最終以做空者被清算而告一段落,我們對此進行復盤。

11月14日起,名為ponzishorter.eth的鏈上地址,開始在借貸協議Aave抵押約3900萬美元的USDC,借出CRV并賣出進行做空。14至16日,做空者通過Sushi、1inch等DEX在鏈上分多批拋售了共計600萬枚CRV。這一階段,做空行為對CRV價格并未產生較大影響,價格在0.6左右橫盤震蕩。

11月17日起至20日,做空者持續接入CRV,并轉入OKX,共計1095萬枚,此時受持續拋壓和FUD情緒影響,CRV價格開始下跌,最大跌幅近15%,最低至0.5附近。

最激烈的多空對決發生在11月22日前后,做空者不斷向Aave補充抵押物,繼續借出總計7500萬枚CRV,并在鏈上和中心化交易所持續拋售,試圖將CRV價格壓至0.25附近以觸發Curve創始人在Aave借款的清算,此期間CRV價格最低跌至0.4附近。

而Curve創始人則在此期間向Aave添加了2000萬枚CRV補充抵押物,并償還了部分USDC貸款,以降低強平線。同時社區開始自救,一方面通過借出CRV讓做空缺少做空籌碼同時大幅抬高借貸利率,另一方面開始不斷有做多者進場護盤。雙方清算價格都是明牌數據,一旦價格拉升至0.6附近,軋空就會開始。

22日晚間Curve公布新白皮書和穩定幣crvUSD,價格反彈至0.64,Aave的清算開始;至23日凌晨,CRV價格最高上漲至0.74,做空者總計被清算約6365萬USDC,事件告一段落。

本次事件中,Aave由于鏈上流動性不足,在清算中產生壞賬約264萬枚CRV,而壞賬發生時,AAVE將被出售以彌補缺口,這一機制導致AAVE價格最低下跌17%。

在DeFi世界,即使所有的鏈上數據都公開透明,不存在中心化信任問題,但受制于流動性問題,依然會出現壞賬。

4)基礎設施新聞-crvUSD

CurveFinance是目前最大的去中心化交易所之一,目前排名第二,日交易量僅次于uniswap,主要的功能是穩定幣的互換。總鎖定價值TVL超過58億美元。該交易所支持DAI、USDC、USDT、FRAX和TUSD等主要穩定幣的流動性交易。它還提供代幣之間的互換服務,如wBTC、wETH和stETH等。

疑似Celsius地址已撤出其Bancor上12,880ETH流動性,僅取回7183ETH:6月28日消息,據派盾PeckShieldAlert數據顯示,疑似Celsius相關地址(0x3b6543ebe26824bd8156a103063f56ce50f88080)已撤出其Bancor平臺上約12,880ETH流動性,僅取回約7183ETH。[2022/6/28 1:35:27]

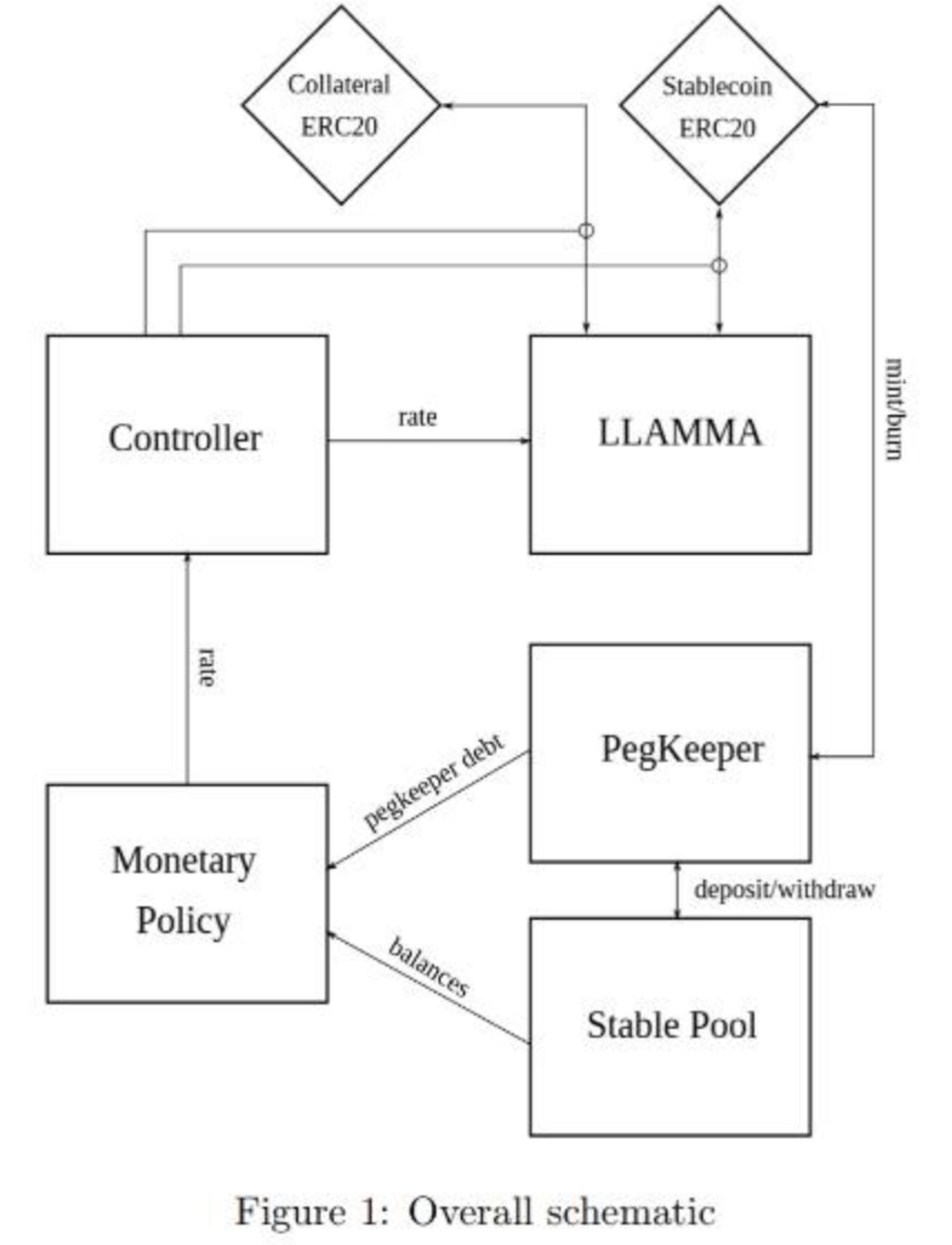

11月22日,CurveFinance的開發者發布了他們即將推出的名為crvUSD的去中心化穩定幣的代碼和官方文件。雖然官方公告還沒有正式發布,但在curve官方GitHub賬戶上發布的數據顯示,該項目已準備完成對其穩定幣的加密支持功能,該穩定幣與美元軟掛鉤。

CurveFinance的白皮書總結

crvUSD將具有與MakerDAO的穩定幣DAI類似的功能。創始人把crvUSD比喻成“超擔保”穩定幣,主要是一種使用“超額準備金擔保”的去中心化穩定幣,就像DAI一樣,將被用于去中心化交換協議。

用戶可以直接在curve交易所mint穩定幣,方法是通過以加密貨幣貸款的形式存放超額的抵押品,這種機制被稱為債務抵押頭寸(CDP-collateralizeddebtposition)。CDP的概念是金融市場衍生品的加密變體,這個概念已經在像MakerDAO這樣的項目中實現,其中一些原則已經應用在其他加密協議上。從根本上說,CDP代表由**底層資產池支持的債務頭寸。**對于證券通證,CDP代表的是由一組“加密證券抵押的債務合約”。主要實現的方法是在簡單性和財務激勵之間提供了適當的平衡,未來可能會在證券通證行業中成為重要的工具。

crvUSD超擔保穩定幣將使用一種稱為,該算法會同時持續的清算和出售存放的抵押品,以更好地管理目前抵押品池子中的風險。

DAI的算法:如果抵押品超過一個臨界閾值,抵押品頭寸幾乎會被一次性全部平倉。

Curve的LLAMMA模型:債務抵押品頭寸CDP會在抵押品池子接近危險時逐步平倉,同時允許部分平倉,這是由LLAMMA自動執行的,隨著抵押品價值的下降,LLAMMA會緩慢地出售抵押品資產以換取穩定幣。

如果價格高于錨定價格,crvUSD將使用AutomaticStabalizer進行處理,AutomaticStabalizer會鑄造crvUSD穩定幣并直接存入Curve流動性池,繼而增加了crvUSD穩定幣的流動性并產生交易費用。

如果價格低于錨定價格,crvUSD將會從Curve流動性池中取出并銷毀,從而減少crvUSD穩定幣供應量。

4.Web3社交&DAO&DID

上個月,在DID賽道掃描專題曾詳細跟進過項目HookedProtocol,當時明確表示其“資方背景豪華”,有較強發幣預期。1個月以來,這個項目發生了較大變化。

上周,幣安發布公告稱,幣安即將上線第29個Launchpad項目HookedProtocol,這也是幣安時隔8個月開啟的新一輪IEO。

本期將詳細介紹HookedProtocol的產品邏輯、團隊背景,以及在IEO過程中的參與機會。

4.1項目簡介

HookedProtocol,定位為“formassiveWeb3adoption”,提供“tailoredLearnandEarn”產品。

目前已推出試點產品WildCash,一款Quiztoearn產品,目前用戶在印尼和巴西兩地,主要面向Web2用戶,最近在印尼GooglePlay拿到總榜第一。

WildCash內的賺幣方式分別有答題賺幣、邀請賺幣、POWT挖礦、質押賺幣。詳細的玩法介紹可參考文章:https://www.panewslab.com/zh/articledetails/soh52w4p.html

目前這款產品已收獲超過200萬用戶,并為幣安鏈導流了超10萬+用戶。

該產品屬性類似于”rabbithole”,為web2用戶提供web3的學習渠道,玩法類似于“stepn”,用戶通過學習、使用Web3應用賺錢。主要講的敘事是“Web2到Web3”,也是我們判斷未來Web3社交最主要的敘事,”Hooked“作為流量入口,未來持續的引入Web2用戶,并不斷往幣安旗下的應用引流。

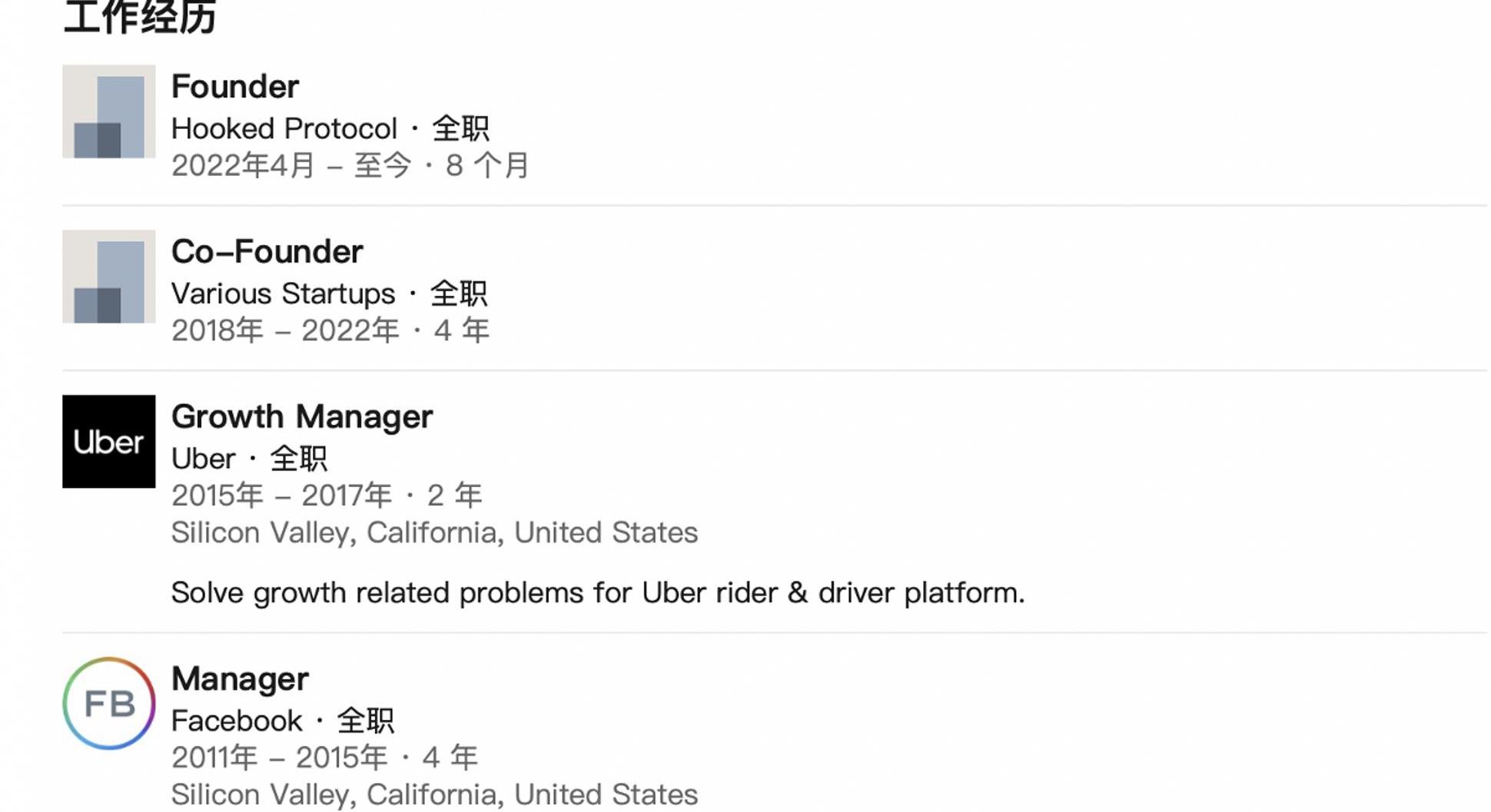

4.2團隊背景

團隊

根據A&TCapital披露,Hooked協議團隊成員來自于騰訊曾經投資的米讀文字類增長平臺,核心團隊具有豐富的2C市場推廣經驗和產品能力。

JasonY:Hooked協議的首席執行官,曾就職于優步和Meta,從事消費互聯網及戰略增長10余年,曾打造多款產品,具有經營web2用戶過億的經驗。

JessL:Hooked協議的首席營銷官,曾就職于優步和谷歌,從領英的信息來看,他們二人是在優步時的同事。

投資機構

HookedProtocol完成種子輪融資,投資方包括BinanceLabs、紅杉種子基金以及A&TCapital,融資金額未披露。但HookedProtocol已經從今年早些時候的兩輪代幣銷售中籌集了約600萬美元,FDV在3000萬美元到6000萬美元不等。

4.3代幣經濟

雙代幣模型:HOOK、HGT

HOOK代幣:

供給:

硬頂5億,具體分布如下;私募和Lauchpad的價格在0.1美元左右,暫不確定是否有空投,但萬圣節活動向社區發放了4萬余張HookedPartyPass。如果有空投則會存在新的拋壓;

12.1上線時,流通盤大概500萬美元市值,控盤相對容易

需求:

社區治理:體現為Hooked生態系統提案中的權益和投票,有利于平臺的行為將獲得初始空投。

協議內鏈上經濟活動時的Gas代幣:$HOOK將被用作所有在Hookde協議上構建的基礎設置經濟活動的gas代幣。未來,建立在Hooked平臺之上的生態系統中的所有DApp也將使用$HOOK作為鏈上交易的gas代幣

獨家NFT和社區活動特權的訪問令牌:社區成員將被激勵持有代幣,以獲得參與獨家社區活動、購買限量版平臺NFT的特權,同時體現了成員社區內的地位和影響力。

HGT代幣:

$HGT被設計成生態系統內唯一的實用代幣,具有無限的供應和持續的鑄造和消費機制。用戶通過完成應用內任務即可獲得$HGT代幣,但無法參與交易所流通交易。

供給:

答題賺幣、邀請賺幣、POWT挖礦、質押賺幣

需求:

應用內消費

與$Hook代幣進行交換,目前暫時未上線

解鎖轉換為$uHGT從而與其他加密貨幣流通

4.4未來發展規劃:

白皮書上:

Hooked協議于10月24日宣布在BNBChain主網上線,預計2022年第四季度拓展到其他Layer1網絡,同時進行全球市場擴張,在更多地區推出競猜項目。

2023年上半年推出更加多樣化的游戲化學習體驗,與更多Web3項目建立持續合作和伙伴關系,同時推出Hooked社區用戶的錢包解決方案。2023年下半年成為最大的Web3探索者社區之一,推出Hooked協議的DAO治理結構探索。同時利用Hooked生態系統基礎設施推出更多不同的應用,為生態系統開發人員推出的應用中間件解決方案,探索商業模式。

資方A&T給出的兩個階段

階段一:單一產品平臺:Hooked第一階段的目標是首先建立具有內置激勵機制的眾包應用,通過游戲化體驗的娛樂性應用與激勵的結合,引導圈外用戶順利進入Web3,為Web3應用引流;Learn&Earn任務案例:將staking&claiming,NFTminting等加密貨幣關鍵概念融入休閑游戲中,用戶一方面完成游戲內容,另一方面回答問題,每天參與賺取獎勵;

階段二:X-to-Earn聚合器:伴隨著越來越多的用戶在Hooked平臺上參與和接受教育,其他類型的x-to-earn也有意愿與Hooked合作,進一步擴大Hooked的用戶基礎,最終平臺將有能力將這些用戶引向其他web3項目,包括交易所、Gamefi、NFT、DAO等等。

4.5參與策略

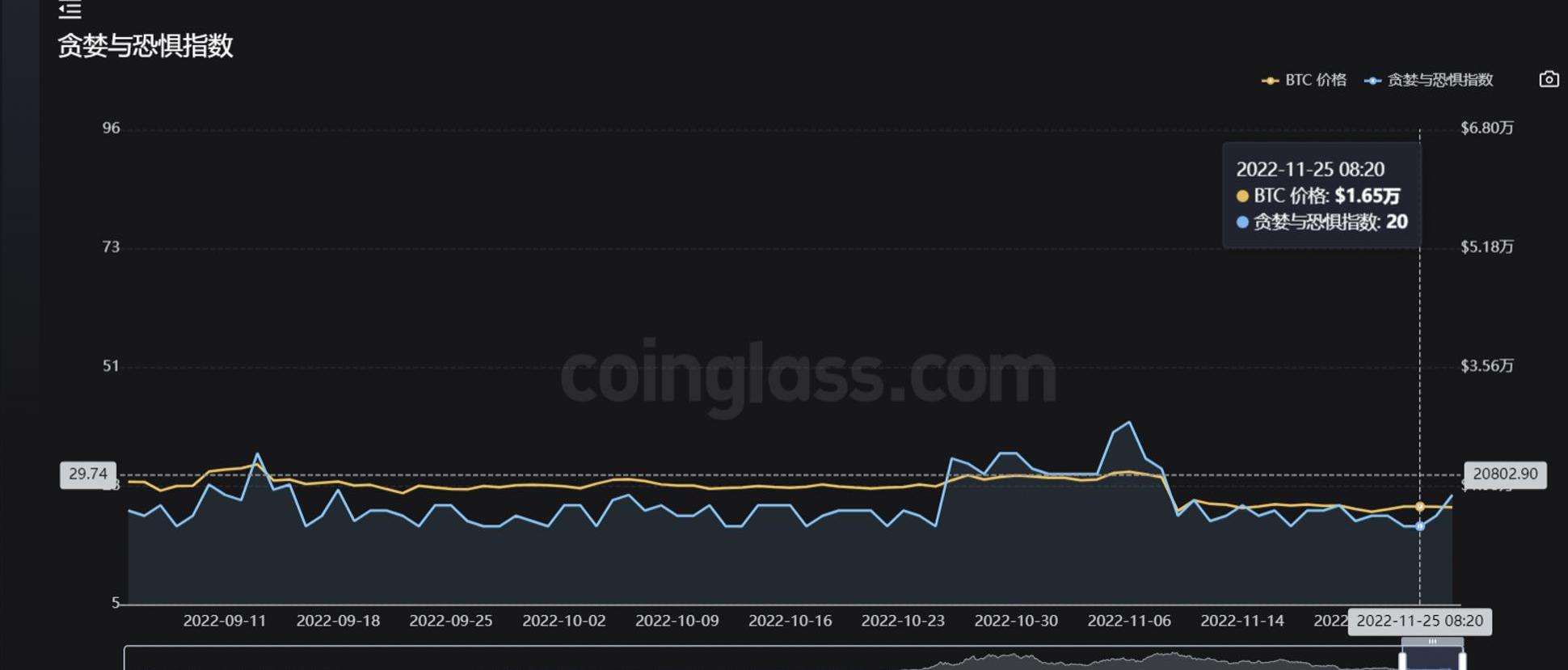

將之前幣安的兩個IEO的項目GAL和GMT作為典型,通過對二者幣價走勢分析,嘗試進行$Hook的技術面分析預演,給出$Hook上線后的參與策略。

如上圖所示,GMT和GAL在IEO后的幣價走勢存在明顯差異,GMT呈現出了典型的五浪上漲結構,而GAL則出現了買入即套牢的殺跌走勢。個人認為,主要原因是出于市場情緒。

GAL

GAL2022年5月6日正式上幣,當時BTC正處于跌破關鍵趨勢線后的放量驅動下跌行情中,短期內的市場恐慌指數最低至10,市場資金缺乏炒作欲望,GAL跟隨下跌。

但通過下圖可發現,當市場情緒釋放結束、大盤停止暴跌后,GAL呈現出殺跌后橫盤震蕩疊加成交量縮減的一段時期,而此后往往有一波放量反彈上漲,到達前高、上一次的密集成交區后繼續下跌。

針對于上圖中的平臺震蕩,具備充分的耐心,等待橫盤周期,密切關注前低不下破,并收出伴隨有一定成交量放大的下影線陽線,可視為博弈多頭的信號。

止盈策略,空間上可參考前期下破的平臺支撐區,K線信號可參考幾天明顯持續性的放量后收出較長上影線。

GMT

GMT受益于當時市場情緒處于平臺調整浪反彈周期內,市場恐慌指數修復上升中,IEO后呈現出標準的突破+縮量橫盤震蕩+放量突破上漲的走勢。浪型結構上呈現出標準的五浪模式——三浪驅動,兩浪調整。不過值得注意的是,此處量價持續背離,每波漲幅逐漸縮小。

買入位點可以參考下圖中垂直箭頭,即確定驅動上漲后,回調做多,K線信號包括縮量十字星,放量下影線等,新一輪驅動上漲無法再創新高可視為危險信號。

$Hook的參與建議

基于當前的市場主流行情,市場恐慌指數有上揚的跡象,可以適當參考GMT代幣走勢,密切關注Hook是否存在形成震蕩平臺吸籌的跡象,關注確認驅動上漲后的合適回調點位,尋求勝率+損益比合適的交易機會。但值得注意的是IEO新幣往往波動劇烈,應該保持謹慎、小倉位參與。另外持有BNB的用戶,需要權衡所能獲得的份額,與IEO后BNB拋壓帶來的虧損。

4.6總結

主要受質疑的點:

項目Discord和推特無流量:和其他的印尼項目方溝通,表示推特和Discord在印尼用戶基數小,之前缺乏推特和Discord經營是正常的。

質疑創始人的“浙大”學歷:相信幣安和紅杉的DD能力

基本面——較好,但發展處于極早期

Xtoearn的玩法,主打從Web2到Web3敘事,試點產品已擁有數百萬的用戶基礎,可作為大量web3應用的流量入口,未來發展可期;

雙代幣,$HOOK有硬頂的通縮模型;

幣安、紅杉投資;

但時間上,在目前的時點,基本面影響其實較小,這是FTT事件后的幣安首個大動作,熊市內時隔8個月的lauchpad,吸引了較多注意力,只要幣安拉盤,引起市場FOMO,在資金注入后,該項目未來的基本面就會越來越穩固;

項目可持續關注,上線后短期有一定參與價值,長期狀態還較模糊

五、關于我們

JZLCapital是一家注冊于海外,專注區塊鏈生態研究與投資的專業機構。創始人從業經驗豐富,曾經擔任過多家海外上市公司CEO和執行董事,并主導參與過eToro的全球投資。

團隊成員分別來自芝加哥大學、哥倫比亞大學、華盛頓大學、卡耐基梅隆大學、伊利諾伊大學香檳分校和南洋理工大學等頂尖院校,并曾服務于摩根士丹利、巴克萊銀行、安永、畢馬威、海航集團、美國銀行等國際知名企業。

Websitewww.jzlcapital.xyz

Twitter@jzlcapital

與我們聯系

我們一直在尋找有創意的想法、業務與合作機會,我們同樣也期待您的閱讀反饋,歡迎聯系hello@jzlcapital.xyz。

如果以上內容存在明顯的事實、理解或數據錯誤,歡迎給我們反饋,我們將對報告進行修正。

Oct.2022,VincyDataSource:FootprintAnalytics-NFTMarketplaces如果你想購買或出售NFT,你今天有近十幾種主流選擇.

1900/1/1 0:00:00上周關于體育界和Crypto的新聞較少,因為和Crypto有關的比賽都正在賽場上進行。其中棒球比賽即將結束,NBA和NFL賽季即將開始,NHL季后賽也即將到來.

1900/1/1 0:00:00“波卡知識圖譜”是我們針對波卡從零到一的入門級文章,我們嘗試從波卡最基礎的部分講起,為大家提供全方位了解波卡的內容,當然這是一項巨大的工程,也充滿了挑戰.

1900/1/1 0:00:00在2021年的加密牛市期間,我們看到了像AxieInfinity這樣的P2E游戲的興起。然而,我們還沒有看到一款廣為人知的基于P2E的第一人稱射擊游戲.

1900/1/1 0:00:00市場觀點 1、宏觀流動性 貨幣流動性有所緩和。美國經濟數據遜色,市場押注12月美聯儲加息放緩,美元指數見頂回落。美國中期選舉背景下,美聯儲放出鴿派言論.

1900/1/1 0:00:0010月26日,據區塊鏈瀏覽器TRONSCAN數據,波場TRON交易總數達到4,102,905,856,正式突破41億.

1900/1/1 0:00:00